Analisi di scenario e

Movimentazione di Portafoglio

Seminario per il mantenimento

della certificazione €FA

Grafici e tabelle sono ripresi in prevalenza da pubblicazioni del Fondo Monetario Internazionale e della Banca dei Regolamenti

Internazionali, dal circuito Bloomberg e da Report del Gruppo SPIMI.

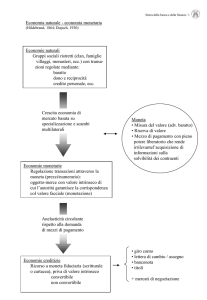

Analisi del Ciclo Economico

Economia mondiale. Economie avanzate

(ADV) e Economie emergenti e in via di

sviluppo (EDC)

Tendenze della crescita e dell’inflazione

Risparmio e Investimenti

Politiche di bilancio e Squilibri esterni

Economia mondiale. Economie

ADV e economie EDC

La ciclicità della crescita economica è rimasta. Prosegue

il maggiore ritmo di sviluppo delle economie EDC

rispetto alle economie ADV con il “gap” che dalla fine

degli anni ’90 (1999=0,6%) si è notevolmente ampliato

(2005=4,8%)

Economia mondiale. Economie

ADV e economie EDC

E’ dunque aumentato il peso delle economie

EDC. Nel periodo 1988/97 la crescita del PIL

mondiale è stata del 3,4% annuo; le

economie ADV hanno contribuito per il

2,9%, le economie EDC per il 4,1%. Nel

2006 la crescita del PIL mondiale è prevista

del 5,1%; il contributo delle ADV sarà del

3,1%, quello delle EDC del 7,3%

Economia mondiale. Economie

ADV e economie EDC

La crescita economica mondiale è avvalorata dai “trend”

positivi generalizzati della domanda mondiale. Sia dal

lato dei consumi e investimenti…… (variazioni annuali)

Economia mondiale. Economie

ADV e economie EDC

…sia dal lato della produzione industriale e del commercio

(variazioni annue)

Economia mondiale. Economie

ADV e economie EDC

Nell’ambito delle economie EDC la Russia

crescerà nel 2006 del 6,5%, la Cina del

10%, l’India dell’8,3%, il Brasile del 3,6%

Tendenze della crescita e

dell’inflazione

La crescita economica mondiale è prevista sostenuta per i

prossimi anni. Probabilmente non si toccheranno i picchi di

quest’anno (e del 2004) ma si attuerà un consolidamento

dell’aumento medio del PIL attorno al 4,7-4,9%

Le ultime previsioni del settimanale inglese “The

Economist” sulla crescita annua del PIL nelle economie

ADV, basate sul “consensus” di 12 centri internazionali

di ricerca, pronosticano per il 2007 negli USA un

+2,5% (dal 2,7% della precedente previsione),

nell’area Euro un +1,8% (invariato), in Giappone un

+2,3% (dal 2,4%). Quindi per il prossimo anno è

prospettata una fase di leggera contrazione del ciclo

economico rispetto al 2006 senza che ciò ipotizzi l’inizio

di un periodo recessivo.

Tendenze della crescita e

dell’inflazione

L’inflazione mondiale negli ultimi anni si è fortemente ridimensionata. Nel 2006,

malgrado le tensioni sul prezzo del petrolio, i prezzi al consumo nelle ADV

saliranno del 2,6%. Le ultime previsioni di “The Economist” sui prezzi al consumo

evidenziano poi, in linea con l’IMF, un calo nel 2007, che sarà molto consistente

negli USA. Soltanto il Giappone avrà un’inflazione più alta.

Tendenze della crescita e

dell’inflazione

L’inflazione è prevista moderata anche nei prossimi

anni con un consolidamento dell’aumento medio

dei prezzi al consumo attorno al 2,1-2,3% nelle

ADV e al 4-4,5% nelle EDC

Tendenze della crescita e

dell’inflazione

Nelle economie EDC le previsioni di una crescita

robusta con inflazione moderata contribuiranno a

accelerare le riforme economiche, lo sviluppo dei

mercati finanziari interni e una più incisiva

integrazione con l’economia mondiale. Inoltre,

grazie ai surplus delle partite correnti, vari paesi

continueranno a risanare le finanze pubbliche e a

ridurre il debito con l’estero. Infine, con la

maggiore stabilità interna, si rafforzeranno le

strutture societarie delle banche e imprese

Tendenze della crescita e

dell’inflazione

La migliorata situazione delle economie EDC ha

determinato una caduta ai minimi storici degli

“spread” sulle emissioni obbligazionarie sovrane

Tendenze della crescita e

dell’inflazione

E gli indici di fiducia dei consumatori e delle

imprese nelle economie ADV evidenziano

maggiore ottimismo

Risparmio e Investimenti

Il risparmio mondiale si assesterà nel 2006 al 22,7% del PIL mondiale, in

aumento rispetto al 21,8% del 2005 e al minimo del 20,3% del 2002.

Anche gli investimenti mondiali sono saliti nel 2006 (al 22,7%). Sta

riprendendo l’accumulo di risparmio nelle economie ADV, dopo i minimi del

2003, mentre prosegue senza soste l’accumulo di risparmio nelle economie

EDC. Gli investimenti sono in aumento dappertutto (ADV e EDC) e sono

previsti salire anche nei prossimi anni

Risparmio e Investimenti

Nelle economie ADV la quota del risparmio rispetto al PIL resta

comunque ancora al di sotto della media del periodo 1984/91

(22,3% contro il 19,6% del 2006). Spicca la minore

propensione strutturale al risparmio degli USA rispetto all’area

Euro e soprattutto al Giappone.

Risparmio e Investimenti

E’ salito fortemente il risparmio nelle EDC, passato dal 24,6% medio del

periodo 1984/91 al 32% del 2006. Spiccano i continui incrementi dell’Asia,

il recente balzo del Medio Oriente e il costante aumento nei paesi che

hanno ristrutturato il debito

Politiche di bilancio e squilibri

esterni

Le politiche di bilancio nelle economie ADV hanno

beneficiato della maggiore crescita economica (lato

entrate) e del maggiore rigore dei governi (lato spesa).

Pertanto i “budget deficit” rapportati al PIL, dai picchi

negativi del 2003, si sono ridimensionati

Politiche di bilancio e squilibri

esterni

Il miglioramento delle posizioni fiscali degli USA e del Giappone è dovuto

principalmente al forte aumento delle entrate (imposta sugli utili societari) e

secondariamente da tagli di spesa

Il miglioramento di deficit e debito avviene di norma nelle fasi di maggiore crescita

Politiche di bilancio e squilibri

esterni

Gli squilibri mondiali delle partite correnti della bilancia dei pagamenti hanno invece

continuato a ampliarsi. Il disavanzo degli USA ha raggiunto nel 2005 gli 800 miliardi di $,

pari al 6,4% del PIL. A metà 2006 la posizione è peggiorata a 838 miliardi e al 6,7%

Politiche di bilancio e squilibri

esterni

Il motivo principale dell’ampliamento degli squilibri esterni

è stato nel 2005 il rincaro del prezzo del petrolio e non il

“trend” dei volumi import-export.

Ai prezzi correnti l’energia incide ormai per un terzo sul

deficit commerciale degli USA.

La Cina, pur avendo registrato un pesante peggioramento

della bilancia petrolifera, ha ancora evidenziato un

crescente saldo positivo grazie al “boom” dell’export e al

forte calo dell’import non energetico.

Politiche di bilancio e squilibri

esterni

Il peggioramento del saldo delle partite correnti negli USA ha mantenuto

pesante la posizione debitoria netta (pari quasi al 25% del PIL). E’

notevolmente aumentata la quota di TBond in mano a investitori esteri;

sono saliti anche gli acquisti di azioni americane e le rimesse dirette.

Politiche di bilancio e squilibri

esterni

Medio Oriente. Esclusi Iran e Iraq

Evoluzione di tassi, cambi,

borse e materie prime

Tassi a lungo termine

Cambi

Borse

Materie prime

Tassi a lungo termine

Le banche centrali delle economie ADV sono intervenute, a partire dal 2004,

per attuare nel complesso manovre meno accomodanti, sia pure in modo

diversificato, rispetto al triennio 2001/03 sul fronte sia della quantità di

moneta (nella versione ristretta M0-M1) che dei tassi a breve termine

Nel 2006 i comportamenti restrittivi sulla quantità di moneta sono nel

complesso proseguiti. L’espansione di M0-M1 è ad oggi del -0,6% negli

USA, del 7,4% nell’area Euro, del 2,3 in Giappone

Tassi a lungo termine

I tassi a breve termine negli USA sono passati

dall’1% del 2002 al 5,1% odierno. Nell’area Euro i

rialzi, molto più moderati, sono iniziati a fine 2005,

in Giappone, quasi impercettibili, solo a marzo 2006.

Tassi a lungo termine

La minore accondiscendenza delle banche centrali delle economie ADV

sulla “narrow money” e tassi a breve non ha impedito anzitutto che la

quantità di moneta nella versione più allargata M2-M3-M4, si espandesse in

misura più equilibrata.

Nel 2006 il “trend” più stabilizzato di M2-M3-M4 è proseguito. Negli USA

ad oggi l’aumento è del 4,7%, nell’area Euro del 7,8%, in Giappone dello

0,5%. Quindi dal lato della quantità di moneta in senso ampio si può dire

che solo il Giappone ha effettivamente attuato una politica restrittiva

Tassi a lungo termine

Tipici possono essere considerati i casi degli USA, dell’area Euro e del Giappone

relativamente all’andamento della moneta nella versione allargata (nell’area

Euro e in Giappone) e del credito alle famiglie (in tutte tre le aree)

Area dell’Euro

Giappone

Tassi a lungo termine

Il rialzo dei tassi a breve termine non ha provocato un rialzo di uguale

intensità dei tassi a lungo termine, più sottoposti dei tassi a breve

termine alle valutazioni del mercato. La cosiddetta “yield curve” si è

appiattita (talvolta anche ribaltata) e i tassi nominali sono diventati

negativi in termini reali

Tassi a lungo termine

1- “spread” tra 10 e 2 anni swap

Tassi a lungo termine

I tassi reali a breve e a medio/lungo termine, pur attualmente

positivi, sono scesi al di sotto della loro media di lungo periodo

(1980/2006). Occorre comprendere se si era troppo restrittivi in

passato o se si è troppo espansivi oggi.

Tassi a lungo termine

USA: differenziale tassi 10y – 2y, ciclo economico e inflazione. Nelle fasi

di crescita economica/espansione (più chiare) la “yield curve” tende a

appiattirsi (a volte a ribaltarsi) e l’inflazione a salire. Occorre

comprendere come agli ultimi appiattimenti non siano corrisposti aumenti

significativi dei prezzi.

Tassi a lungo termine

Ripidità della curva, scenario economico e aspettative

Flattening

0,080

Steepening

Rallent. - Bull Market

t0

0,050

0,040

0,040

t1

0,030

t2

0,030

0,020

0,020

1-3

3-5

5-7

7-10

> 10

1-3

Espans. - Bear Market

3-5

5-7

7-10

> 10

Ripresa - Bear Market

0,080

0,080

0,060

t1

0,060

0,050

0,070

Recess. - Bull Market

0,070

0,070

0,060

0,080

t4

0,070

0,060

t3

0,050

0,040

t3

0,050

0,040

t2

0,030

0,030

0,020

0,020

1-3

3-5

5-7

7-10

> 10

1-3

3-5

5-7

7-10

> 10

Tassi a lungo termine

Configurazioni di “yield curve”

Crescente: periodi terminali della recessione economica e/o iniziali di

espansione (domanda di credito debole e politica monetaria espansiva)

Piatta: fasi di transizione tra espansione più o meno forte e recessione

più o meno accentuata

Decrescente: periodi terminali della espansione economica e/o iniziali di

recessione (domanda di credito forte e politica monetaria restrittiva)

A gobba: tassi a medio termine più alti/bassi sia di quelli a breve che di

quelli a lunga; tale situazione è provocata dalle vendite/acquisti di titoli

a scadenza intermedia da parte delle banche in base all’evoluzione

delle domanda di credito.

Tassi a lungo termine

Si è ridotta la volatilità.

Cambi

La banca centrale di un paese può controllare il proprio tasso di cambio

solo per brevi periodi.

Quando i prezzi di un paese aumentano, le sue esportazioni diminuiscono

(diventano meno convenienti rispetto ai prodotti dei paesi concorrenti ad

inflazione più bassa) e le importazioni aumentano (diventano meno costose

per la stessa ragione).

L’inflazione induce una perdita di competitività, spingendo la moneta del

paese ad inflazione alta a svalutarsi nei confronti dei paesi ad inflazione

inferiore.

La teoria della parità dei poteri d’acquisto (PPP) determina il rapporto di

equilibrio tra due valute, mettendo in relazione il livello dei prezzi interni

con quelli esterni. Quando sussistono degli scostamenti dalle parità

nominali di equilibrio (bilaterali o effettive) una moneta può risultare

sopravalutata oppure sottovalutata

Cambi

In un sistema di cambi flessibili, il cambio dipende dal libero incontro di

domanda e l’offerta di una moneta contro un’altra moneta.

Un tempo la domanda e l’offerta di valuta erano legate agli scambi

commerciali (import-export); oggi il 95% di questa domanda-offerta nasce da

movimenti di capitale (anche su brevissime scadenze).

Per influenzare il cambio le autorità monetarie possono solo creare le

condizioni perché una moneta si apprezzi o si svaluti. Per esempio, in caso di

deficit delle partite correnti si produce una domanda di moneta estera contro

offerta di moneta nazionale e il cambio dovrebbe tendere a deprezzarsi.

Oppure in caso di rialzo dei tassi a breve si produce una domanda di moneta

nazionale contro offerta di moneta estera per la maggiore remunerazione

sull’investimento e il cambio dovrebbe tendere a rivalutarsi.

La realtà operativa ci dimostra quotidianamente che spesso i movimenti dei

cambi sfuggono, specialmente nel breve periodo, a logiche interpretative

razionali.

Cambi

Negli USA il deficit delle partite correnti e le passività nette sull’estero

sono aumentati ulteriormente ma si sono attenuate le preoccupazioni

sulla sostenibilità degli squilibri rispetto al triennio 2002/04. Il rialzo dei

tassi a breve termine negli USA ha poi rivitalizzato le operazioni di

“carry trade”, favorite peraltro dall’abbondante liquidità mondiale. In

Cina infine l’accumulo di riserve valutarie ha spinto gli investimenti in

TBond USA. Il dollaro pertanto ha cessato di svalutarsi nominalmente

nei confronti dell’euro come era successo nel triennio 2002/04…….

Cambi

In termini reali il dollaro risulta oggi ampiamente sottovalutato a livello

effettivo per i forti deprezzamenti subiti nel triennio 2002/04. Ma la moneta

più sottovalutata è lo yen

Cambi

Si è ridotta la volatilità

La volatilità implicita del cambio

EURUSD è ricompresa oggi nel “range”

6,4-7,6% da 1 a 12 mesi; quella del

cambio USDJPY nel “range” 6,5-7,5%;

quella del cambio EURJPY nel “range”

6,25-7,15%.

Cambi

Andamenti di alcuni cambi nominali bilaterali contro dollaro

Cambi

Andamenti dei principali cambi nominali effettivi

Dal 2000 il dollaro e lo yen si sono deprezzati, l’euro si è rivalutato...

Cambi

Andamenti delle partite correnti rapportate al PIL

I movimenti non sono stati sempre coerenti con il “trend” dei cambi. Lo yen,

ad esempio, si è deprezzato e è sottovalutato malgrado il saldo positivo delle

partite correnti

Cambi

Nell’area Euro si è registrato un costante avvicinamento all’euro dei cambi

delle monete extra-euro ed extra-UEM (aumento = apprezzamento)

Medie settimanali, fine

2002=100

Cambi

Nelle economie EDC i movimenti dei cambi effettivi nominali hanno determinato

un avvicinamento dei cambi effettivi reali alle loro medie di lungo periodo

(1990/2006).

Cambi

Tra gli andamenti delle partite correnti delle economie EDC rapportate al PIL

spiccano in positivo le “performance” più strutturali (legate alla crescita

economica) di China e più congiunturali (legate ai proventi “oil”) di Middle

East. Quindi esiste un problema dello yuan probabilmente sottovalutato (come

per lo yen)

Borse

Il rialzo dei mercati azionari mondiali, iniziato nel 2003, è proseguito sia nel

2004, sia soprattutto nel 2005. Il “trend” è continuato anche nel 2006, con

una sola brusca interruzione temporanea in maggio-giugno. I balzi più

consistenti si sono manifestati nelle economie EDC (indici MSCI)

Borse

Se allarghiamo la prospettiva temporale includendo anche gli anni dei “picchi”

della “bolla tecnologica”, prendendo a riferimento l’indice azionario mondiale

per eccellenza (MSCI World) appare evidente l’ormai quasi completato

processo di assorbimento dei ribassi intervenuti nel triennio 2001/03. In

un’ottica temporale più prolungata l’effetto della “bolla” è invece scomparso

Borse

Andamento dei principali indici azionari settoriali a livello mondiale

(relativi agli indici MSCI)

Appare evidente come i diversi settori

merceologici si comportino in modo

differenziato. Se allarghiamo l’orizzonte

temporale a 7 anni agli estremi ci sono

da una parte il settore tecnologico che

ha perso il 48% e dall’altra l’energetico

e il finanziario che hanno guadagnato

rispettivamente il 59% e il 36%.

Borse

La “performance” delle Borse è da attribuire in gran parte alla crescita

economica, sorprendentemente solida. Negli USA i rialzi sono stati meno

accentuati che nell’area Euro e Giappone forse per una certa recrudescenza

inflazionistica e i conseguenti comportamenti più rigorosi della FED sui tassi

a breve termine.

Nell’area Euro e in Giappone hanno giocato in positivo anche le migliorate

attese sugli utili societari.

Le Borse delle economie EDC sono state avvantaggiate, oltre che dalla

correzione all’insù dei profitti aziendali, dagli elevati prezzi delle materie

prime (tipico è il caso della Borsa russa) e dai notevoli flussi di capitali

esteri.

Non hanno inciso sui rialzi di Borsa gli appiattimenti delle “yield curve”, che

avrebbero dovuto rendere cauti gli investitori in quanto anticipatori di un

“bear market”

Borse

In trilioni di dollari a cambi costanti

Un fattore che ha favorito le quotazioni

azionarie è stato anche il mutamento che le

società hanno attuato nelle loro strutture di

capitale. Dal 2001 al 2004 le eccedenze di

cassa sono state utilizzate in genere per

consolidare i bilanci, dal 2004 invece sono

servite per remunerare gli azionisti,

riscattare azioni proprie e fondere/acquisire

altre imprese. Negli USA i dividendi pagati

hanno registrato la massima accelerazione

da oltre 10 anni. Riscatti, fusioni e

acquisizioni hanno cominciato a risalire verso

i picchi della “bolla tecnologica”. Nell’area

Euro e in Giappone la politica dei dividendi è

stata più aggressiva. Inferiori invece sono

stati riscatti, fusioni e acquisizioni.

Borse

Utili previsti a un anno

Gli investitori sono stati attratti dalle Borse

probabilmente anche per alcune valutazioni sulle

quotazioni azionarie che portavano a ritenerle

basse in base a certi parametri. Ad esempio a

livello mondiale i rialzi dei prezzi sono stati minori

delle rettifiche al rialzo delle proiezioni degli utili a

breve termine. Nel 2005 negli USA l’indice S&P

500 infatti era pari a 15 volte le previsioni sugli

utili contro una media di 16 registrata nel periodo

1988/2004. Lo stesso rapporto era pari a 13

nell’area Euro contro una media storica di 16. Fa

eccezione il Giappone con un rapporto prezzo/utili

salito da 15 a 19 durante la seconda metà del

2005. Anche nelle economie EDC i rapporti sono

parecchio scesi nel 2005 rispetto al passato.

Fanno eccezione alcuni paesi del Medio Oriente

con rapporti ancora superiori a 20

Borse

Valutazioni diverse potevano effettuarsi se anziché la previsione degli utili a

breve termine si fossero considerati gli utili tendenziali effettivi di più lungo

periodo. Infatti nel 2005, almeno negli USA, la redditività del capitale

societario e la quota dei profitti sul PIL erano quasi ai massimi storici. Per

cui se la redditività dovesse riportarsi su valori più in linea con “trend” più

prolungati, i prezzi delle azioni diventerebbero automaticamente elevati.

Borse

Il sentimento positivo sui mercati azionari ha riportato

gli “spread” delle emissioni obbligazionarie societarie

quasi ai minimi storici

Borse

Si è ridotta la volatilità

Materie prime

Nella prima parte nel 2006 i prezzi delle materie prime hanno

proseguito nel “rally” rialzista partito con veemenza nel 2004. Poi, in

maggio-giugno, c’è stata un’inversione di tendenza e successivamente

i “trend” sono stati più contrastati. Le cause degli aumenti iniziali sono

da ricercare oltre che nella crescita economica globale, anche

nell’aumento vertiginoso delle operazioni (destinate in parte al

mercato “retail”) effettuate da fondi e banche, basate sulla replica

delle “performance” degli indici relativi a questo comparto.

Non tutte le materie prime evidenziano gli stessi andamenti (elevata

dispersione di “performance”). Per una valutazione d’assieme si ricorre

pertanto a indici di tipo composto, tra i quali il CRB Generale

(Commodity Research Bureau) nella due versioni “Spot” e “Futures”.

Materie prime

L’indice CRB Generale Spot appare giornalmente su IlSole24Ore. La

sua quotazione al 4/10/2006 era di 296,92 (1967=100), il -10,5%

da inizio anno. Sul quotidiano appaiono anche altri indici sulle

materie prime. Tra i più importanti DowJones AIGCI (-8,3%), LME,

solo per i metalli, (+46,9%), Goldman Sachs, Reuters, Moody’s….

Esiste anche l’indice IMF (commodity & energy) che registrava a

fine luglio un +15% da inizio anno, spinto soprattutto dai metalli

(rame, zinco, nickel….)

L’indice CRB Generale Futures ha costituito il riferimento-base di un

importante lavoro di J.J. Murphy sull’analisi tecnica Intermarket Strategie di trading sui mercati finanziari global – che ha studiato,

partendo dal crollo delle Borse del 1987, tutte le possibili

connessioni tra i differenti mercati delle obbligazioni, azioni, valute

e materie prime.

Materie prime

W eekly Q/ .C RB [B ar, MA 1 4 ]

[Professional]

6/12/2003 - 11/8/2006 (GMT)

P rice

Q/.C RB, Last Trade, Bar

10/8/2006 305.51 305.97 294.90 295.28

Q/.C RB, C lose(Last Trade), MA 14

10/8/2006 328.98

350

340

330

320

310

300

290

280

270

260

250

240

230

Ju l

Oct

2003

Jan

A pr

Ju l

2004

Oct

Jan

A pr

Ju l

2005

Oct

Jan

A pr

Ju l

2006

Oct

Materie prime

Grande rilievo è stato di recente al “trend” delle materie prime

non solo per le opportunità di investimento ma anche per la

sua capacità previsionale. Al riguardo, oltre all’indice CRB

Generale vengono usati altri indici (IMF, JOC…) specialmente

se maggiore è il peso assegnato alle materie prime, ritenute

più strettamente correlate al ciclo economico e quindi più

anticipatrici dei punti di svolta.

Queste capacità previsionali fanno dell’andamento delle

materie prime un argomento molto importante nello studio

delle interrelazioni fra mercati. La maggiore interrelazione

consiste, ad esempio, nel segnalare la rilevanza del rapporto

esistente fra materie prime e mercato obbligazionario. Se le

materie prime salgono di prezzo, sale l'inflazione ed i tassi di

conseguenza aumenteranno. Altre interrelazioni sussistono con

il mercato azionario e con quello valutario.

Materie prime

Il petrolio

Andamenti dal 2002 ad oggi……

MP non-energetiche

Materie prime

Nel 2006 un vero e proprio “boom” dei prezzi l’hanno

conseguito i “metalli” rispetto alle altre materie prime, petrolio

e metalli preziosi compresi (si è anche ridotta la dispersione di

“performance”).

Infatti il CRB Industriale, da inizio anno, ha registrato un

+24%, il DowJones AIGCI Industrial un +49,4%, il LME, come

abbiamo già visto, un +46,9%.......

L’interesse interpretativo quindi pare che si stia gradatamente

concentrando sulle cosiddette “nonfuel commodities” e tra

queste sul segmento “metals”, per riscontrare le possibili

correlazioni con gli altri mercati e i possibili contenuti previsivi

del ciclo economico.

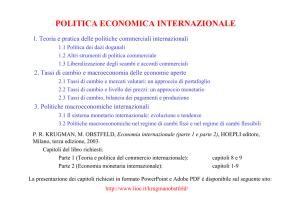

Assetto di Portafoglio e

Adattamento Dinamico

“Allocation” iniziale

Scenario e “allocation” finale

“Allocation iniziale”

Composizione iniziale di Portafogli Modello (o Strategici)

Monetario

Obbligazionario

Cliente A

Cliente B

Cliente C

16.0

52,0

9,0

42,0

4,0

21,0

Gov. Euro

USD

JPY

Emergenti

Corporate EU

HighYield

Azionario

34,0

9,0

4,0

2,0

1,0

2,0

32,0

Italia

Europa

America

Giappone

Pac. ex-Giapp.

Emergenti

22,0

10,0

4,0

3,0

14,0

5,0

3,0

1,0

49,0

6,0

8,0

8,0

7,0

2,0

1,0

1,0

75,0

7,0

13,0

13,0

11,0

3,0

2,0

9,0

21,0

23,0

14,0

3,0

5,0

Volatilità

5,0%

7,5%

11,5%

Rendimento 12 ms

2,9%

4,6%

7,3%

“Allocation” iniziale

Per l’azionario da MSCI e Banca Intesa, per l’obbligazionario da JPMorgan e MerrillLynch – Dati in scuro in valuta

locale , in chiaro in Euro

* Asset Class a cambio coperto

Al 15/9/2006

“Allocation” iniziale

I portafogli sono a rischiosità medio-alta e si rifanno, pur con delle

variazioni significative, alle diversificazioni di Indici “benchmark”.

La componente azionaria va da un terzo a tre quarti del capitale

investito. Rispetto alle composizioni degli indici, prevalgono le azioni

europee, Italia compresa (dal 40 al 43%) e del Pacifico, Giappone

compreso (dal 22 al 28%) rispetto a quelle americane (dal 25 al

30%). I paesi emergenti incidono dal 3 al 7%.

Nel comparto obbligazionario la quota a basso rischio emittente è

indirizzata in via preponderante al governativo europeo (sul 65%).

Seguono il dollaro (dal 17 al 23%) e lo yen (dal 7 al 9%). La quota

destinata a emittenti più rischiosi (emergenti, corporate, high-yield)

va dal 9 al 14%.

L’esposizione valutaria complessiva va dal 31 al 50% del totale degli

“asset”

Scenario e “allocation” finale

L’analisi di scenario, finalizzata alla ricomposizione del Portafoglio

Tattico, è impostata partendo dalle valutazione dello stato

dell’economia americana e dell’area Euro.

Secondo le informazioni più recenti la crescita del PIL USA si è

dimezzata nel secondo trimestre 2006 rispetto al primo (da 1,4 a

0,7%) facendo scendere la crescita annua dal 3,7 al 3,6%. L’inflazione

in agosto è diminuita dal 4,1 di luglio al 3,8% con l’inflazione “core”

però lievitata dal 2,7 al 2,8%. Il rallentamento è stato causato da

minori consumi delle famiglie.

La crescita del PIL dell’area Euro nel secondo trimestre 2006 è invece

balzata dello 0,9%, facendo aumentare la crescita annua dal 2,1 al

2,6%. L’inflazione in agosto è leggermente calata dal 2,4 al 2,3% con

l’inflazione “core” ancora in flessione dall’1,4 all’1,3%. L’accelerazione

è stata spinta da maggiori investimenti delle imprese e consumi delle

famiglie.

Scenario e “allocation” finale

Il rallentamento dell’economia USA non comporta rischi di recessione per

la buona salute finanziaria e reddituale delle imprese. Si prevede la

stabilizzazione a inizio 2007. L’accelerazione dell’area Euro è destinata a

stabilizzarsi entro fine anno; a inizio 2007 è pronosticato un rallentamento.

C’è quindi positività per i mercati azionari (SOVRAPPESARE). Il rischio di

rallentamento è più che bilanciato dal rientro dei timori di inflazione e dalla

pausa di riflessione della FED. Inoltre il consenso sugli utili previsti delle

imprese, pure in flessione dal 2006 al 2008, spinge a favore delle Borse con

i P/E 2006 ancora al di sotto delle loro medie storiche.

Scenario e “allocation” finale

Un altro elemento favorevole al mercato azionario (rispetto

all’obbligazionario) è costituito dall’andamento dell’indice

EYR (Earning Yield Ratio) che misura il rapporto tra il

rendimento obbligazionario (Yield-to-maturity) e il

rendimento azionario (Earning/Price). Tale indice è pari allo

0,75% negli USA (5,02/6,80%) contro una media storica

(1996/2005) dello 0,96%, allo 0,52% in Europa (contro lo

0,84%), allo 0,34% in Giappone (contro l’1,02%). In Italia

l’indice EYR è pari allo 0,55% (4,29/7,81%) contro una

media storica dell’1,15%.

Scenario e “allocation” finale

Scenario e “allocation” finale

Il consenso dei gestori per sovrappesare la componente azionaria si focalizza

sull’ipotesi di un aumento della quota del 4% per il Portafoglio A e del 5% per i

Portafogli B e C. Tali variazioni sono elaborate e distribuite in sintonia con il

profilo di rischio del Portafoglio Modello e tengono conto sia di soglie di

scostamento dai portafogli stessi, sia di soglie di volatilità assoluta.

Pertanto per il Portafoglio A la componente azionaria passa dal 32 a 36%, con

un aumento dell’1% equamente distribuito sulle quattro aree geografiche Italia,

Europa, America e Giappone.

Per il Portafoglio B la componente azionaria passa dal 49 al 54%, con un

aumento dell’1% su Italia e Giappone e dell’1,5% su Europa e America.

Per il Portafoglio C la componente azionaria passa dal 75 all’80% con gli stessi

aumenti dell’1% su Italia e Giappone e dell’1,5% su Europa e America.

A avvenuta spalmatura dei sovrappesi sugli “asset”, la volatilità della

componente azionaria si attesta nei tre portafogli attorno al 17,5%, la

redditività a 12 mesi attorno al 9,75%.

Scenario e “allocation” finale

I sovrappesi sull’azionario (4-5%) sono bilanciati dai sottopesi che il consenso dei gestori

posiziona sul monetario e sull’obbligazionario. Il ragionamento per il ridimensionamento del

monetario (da -2 a -4%) è coerente con la presenza della relazione inversa Stock/Cash.

Per l’obbligazionario logica è la “neutralità” per i titoli governativi perché è sfumato il

rischio di nuovi rialzi dei tassi. Incrementi della quota sono poi sconsigliati per il

sovradimensionamento del comparto. Le indicazioni di sottopeso (da -1 a -2%) sono così

date per le obbligazioni “corporate” e “high-yield”.

Pertanto per il Portafoglio A la componente monetaria scende del 2% (dal 16 al 14%) e

quella obbligazionaria ugualmente del 2% (dal 52 al 50%) con spalmatura su “corporate” (1% dall’1 allo 0%) e “high-yield” (-1% dal 2 all’1%)

Per il Portafoglio B la componente monetaria scende del 4% (dal 9 al 5%) e quella

obbligazionaria dell’1% (dal 42 al 41%) concentrata su ”high-yield” (dal 3 al 2%).

Per il Portafoglio C la componente monetaria scende del 4% (dal 4 allo 0%) e quella

obbligazionaria dell’1% (dal 21 al 20%) ancora concentrata su “high-yield” dall’1 allo 0%)

Scenario e “allocation” finale

Occorre tuttavia considerare le tendenze in corso nell’economia globale e

in particolar modo nelle economie EDC di graduale avvicinamento, alle

economie ADV, nell’evoluzione delle grandezze rappresentative di crescita

economica, inflazione, tassi, cambi e Borse.

E’ possibile pertanto ipotizzare una maggiore attenzione dei gestori degli

investimenti azionari verso i paesi cosiddetti “emergenti”. La volatilità

dell’area è pari al 20,6%, non molto distante dalla volatilità di Europa

(16,3%), America (16,6%) e Giappone (19,4%). La redditività a 12 mesi

è pari però al 16,8%, maggiore della redditività di America (3,7%),

Giappone (12%) e Europa (13,5%).

Eventuali sovrappesi quindi dovrebbero privilegiare anche queste nuove

soluzioni piuttosto che concentrasi solo sulle soluzioni più tradizionali.

Scenario e “allocation” finale

Esaminiamo, per esempio, l’eventualità che l’intero sovrappeso della

componente azionaria (4%), anziché ripartito tra le aree delle

economie ADV, sia interamente collocato nell’area emergente.

La volatilità della componente azionaria dei tre portafogli si

attesterebbe attorno al 17,6-17,8% (lo 0,2% medio sopra il 17,5%

della prima distribuzione) e la redditività a 12 mesi dal 10,2 al

10,5% (lo 0,6% medio in più rispetto al 9,75% precedente)

Nasce a questo punto la necessità di una relazione più professionale

con il cliente, basata non solo sulle competenze tecnico-specialistico

ma anche sul monitoraggio/conoscenza dello scenario di mercato in

via continuativa.