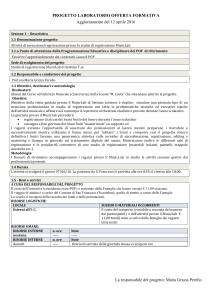

Master in Management Sanitario (MAMAS)

Il sistema di bilancio negli enti locali

Ariano Irpino, 30 ottobre 2014

Ordine dei Dottori commercialisti ed esperti contabili di

Avellino e Ariano Irpino

Fabio Amatucci

Agenda.

1.

Crisi finanziaria e debito pubblico: necessità di programmare un

rientro

2. Modalità di rientro: Patto di Stabilità Interno

3. La gestione del bilancio degli enti locali e le differenti strategie

4. Gli aspetti di criticità

1. Crisi finanziaria e debito pubblico:

necessità di programmare un rientro

Lo scenario di riferimento:

• incremento della mobilità dei fattori (persone, capitali,

informazioni, servizi);

• internazionalizzazione della finanza e delle strategie

d’impresa;

• diffusione sempre più ampia e veloce dell’innovazione e

della tecnologia;

• affermazione di una competizione globale tra le imprese che

spinge a ricercare vantaggi competitivi localizzati come fonte

di differenziazione;

• competizione tra stati e territori;

• nuovi modelli di Stato e d’impresa;

1. Crisi finanziaria e debito pubblico:

necessità di programmare un rientro

In un contesto di risorse scarse alla PA (in particolare enti locali) è

richiesto di:

• definire le condizioni più opportune per sostenere lo

sviluppo locale e l’attrazione di investimenti (mix di offerta

di servizi reali e finanziamenti);

• veicolare le risorse sul territorio, leggere i fabbisogni,

programmare l’offerta e trovare le risorse;

• ridurre i gap di comunicazione e le asimmetrie informative

rispetto agli operatori (opportunità non conosciute);

• capacità di regolare e definire un quadro normativo

efficiente (semplificazione e cultura);

• mantenere una elevata qualità dei servizi

1. Crisi finanziaria e debito pubblico:

necessità di programmare un rientro

Livello debito/PIL. Italia 134,5%. Valore: 2.168,2 miliardi di euro

1. Crisi finanziaria e debito pubblico:

necessità di programmare un rientro

1. Crisi finanziaria e debito pubblico: necessità di

programmare un rientro

Si uscirà dalla crisi con un livello di debito pubblico più elevato, che non

beneficerà più dei bassi tassi di interesse

Maggiori oneri

per interesse

A questo, si aggiungano le maggiori spese legate all’invecchiamento

della popolazione

L’impatto della crisi sulle finanze pubbliche sarà ancora più rilevante se

avrà effetti negativi sul tasso di crescita potenziale dell’economia

È necessario che il rientro avvenga in tempi ragionevolmente brevi (costi

elevati derivanti dal ritardo)

1. Crisi finanziaria e debito pubblico:

necessità di programmare un rientro

Nel 2018, se viene conseguito l’obiettivo di disavanzo (2,2 per cento

del PIL), in base alle stime del Governo, solo un terzo del maggior

debito creato dalla crisi verrebbe riassorbito

Se si assume che il livello di disavanzo 2013 sia mantenuto costante

negli anni successivi, torneremmo al livello del 2007 solo nel 2026

Se si assume uno scenario virtuoso (l’azione di riequilibrio prosegue

fino al pareggio di bilancio, con una correzione annua dello 0,5%

del PIL), torneremmo al livello del 2007 solo nel 2021

1. Crisi finanziaria e debito pubblico:

necessità di programmare un rientro

Conseguenze: eccedenza: 939,54 miliardi.

1/20 anno = 46,9 miliardi all’anno

Agenda.

1.

Crisi finanziaria e debito pubblico: necessità di programmare un

rientro

2. Modalità di rientro: Patto di Stabilità Interno

3. La gestione del bilancio degli enti locali e le differenti strategie

4. Gli aspetti di criticità

2. Modalità di rientro: Patto di Stabilità Interno

Evoluzione del Patto di Stabilità Interno

2003 2004 2005 2006 2007 2008 2009 2010

Tetto di spesa

X

Saldo finanziario

X

X

X

X

Spesa corrente

media

dal 2011

X

X

X

X

X

Conseguenze:

•

Difficoltà di indebitamento

•

Difficoltà di investimenti

11

2. Modalità di rientro: Patto di Stabilità Interno

L’obiettivo di ciascun ente locale è individuato in base alla spesa

corrente media sostenuta nel periodo 2009-2011

Nel triennio 2014-2016 ogni ente dovrà, quindi, conseguire un saldo

di competenza mista non inferiore al valore della propria spesa

corrente media registrata negli anni 2009-2011 moltiplicata per una

percentuale fissata per ogni anno del triennio.

Al fine di evitare che il maggior sforzo sia sostenuto dagli enti

maggiormente dipendenti dai trasferimenti statali, all’obiettivo,

definito come quota della spesa corrente media 2009-2011, sarà

detratto un valore pari alla riduzione dei trasferimenti erariali

determinata dalla legge 78/2010.

Il nuovo meccanismo di calcolo, per l’anno 2014, prevede anche una

correzione per il Patto regionale.

12

2. Modalità di rientro: Patto di Stabilità Interno

Il saldo finanziario calcolato in termini di competenza mista è costituito

dalla somma algebrica degli importi risultanti dalla differenza tra

accertamenti e impegni, per la parte corrente, e dalla differenza tra

incassi e pagamenti per la parte in conto capitale, al netto delle entrate

derivanti dalla riscossione di crediti e delle spese derivanti dalla

concessione di crediti.

13

2. Modalità di rientro: Patto di Stabilità Interno

Riferimento: Entrate e spese finali. Ossia: primi 4 titoli delle entrate

e primi 2 titoli delle uscite

Tit.I Entrate tributarie

Tit.I Spese correnti

Tit.II Entrate da contributi e

trasferimenti correnti

Tit.III Entrate extratributarie

Tit.IV Entrate da alienazioni,

trasferimenti da capitale

Tit.II Spese in c/capitale

Tit.V Entrate da accensione prestiti Tit.III Spese per rimborso prestiti

Vero obiettivo: impossibilità di indebitamento

14

2. Modalità di rientro: Patto di Stabilità Interno

Percentuale da applicare alle spese correnti

Comuni > 1.000 abitanti

Anno 2014

Anno 2015

Anno 2016

15,07%

15,07%

15,62%

Anno 2014

Anno 2015

Anno 2016

20,25%

20,25%

21,05%

Province

15

2. Modalità di rientro: Patto di Stabilità Interno

Rapporto di indebitamento

Gli Enti locali possono assumere nuovi mutui e accedere ad altre

forme di finanziamento reperibili sul mercato solo se

l'importo annuale degli interessi, sommato a quello delle operazioni in

essere (mutui, prestiti obbligazionari, aperture di credito, garanzie

fideiussorie) e assunto al netto dei contributi statali e regionali in

conto interessi,

non supera una certa percentuale delle entrate relative ai primi tre

titoli del rendiconto del penultimo anno precedente quello in cui

viene prevista l'assunzione del nuovo debito.

Il tetto all'indebitamento:

8% per il 2013

8% per il 2014 (comma 735 legge stabilità).

4% a regime dal 2015 (?)

16

Agenda.

1.

Crisi finanziaria e debito pubblico: necessità di programmare un

rientro

2. Modalità di rientro: Patto di Stabilità Interno

3. La gestione del bilancio degli enti locali e le differenti strategie

4. Gli aspetti di criticità

La gestione del bilancio degli enti locali

Le principali voci di entrata

• Assegnazioni da federalismo municipale (trasferimenti

correnti). Sensibile riduzione negli ultimi anni (circa 20%

all’anno). Ad oggi, circa il 30% delle entrate complessive

•

•

•

•

IMU

TARI

TASI

Tariffe servizi pubblici

Strategie emergenti per gli enti

locali

Strategie emergenti per gli equilibri di

bilancio

1. Affinamento e miglioramento qualitativo dei sistemi di

pianificazione e programmazione, non solo strategica, ma

anche organizzativa e finanziaria

2. Percorsi di innovazione gestionale (esternalizzazione nella

gestione dei servizi e nella realizzazione di infrastrutture)

Unioni comuni; project finance, concessioni

Strategie emergenti per gli equilibri di

bilancio

3. Strategie di gestione del bilancio all’interno dei vincoli di

finanza pubblica

• lotta all’evasione (Imu, Tari, Tosap e imposta sulla

pubblicità);

• incremento spazi destinati alla pubblicità;

• aumento copertura dei servizi a domanda individuale;

• strategie di ricerca di sponsorizzazioni attive;

• riduzione delle spese per l’acquisto di beni e servizi,

Centrali di Committenza (Consip o regionali) e aste

elettroniche;

• estinzione anticipata dei mutui, anche attraverso

l’alienazione patrimoniale;

• migliore gestione dei residui

• maggiore ricorso a forme di finanziamento comunitarie.

Strategie emergenti per gli equilibri di

bilancio

4. Gestione innovativa del patrimonio immobiliare

•

•

•

•

Non tanto alienazione diretta, ma

operazioni finanziarie (fondi immobiliari, cartolarizzazione)

operazioni complesse di scambio (permuta);

utilizzo nel project finance (prezzo)

spin-off immobiliare

Precondizioni:

Ricognizione del patrimonio, ma soprattutto inventari

aggiornati e corretti

Agenda.

1.

Crisi finanziaria e debito pubblico: necessità di programmare un

rientro

2. Modalità di rientro: Patto di Stabilità Interno

3. La gestione del bilancio degli enti locali e le differenti strategie

4. Gli aspetti di criticità

Aspetti di criticità

Ricorso consistente agli strumenti della finanza di progetto.

•

•

Dal 2003 ad oggi sono state avviate circa 9.400 operazioni in

project finance, per un valore di circa 82 miliardi di euro.

L’utilizzo distorto dello strumento è testimoniato dal ridotto

numero di operazioni effettivamente avviate, pari a solo il

20%

Su un campione di 160 operazioni censite (impianti sportivi,

parcheggi, edifici pubblici e cimiteri) si rilevano alcune

debolezze che mostrano come il project finance non sia una

scelta consapevole da parte dell’ente, ma una semplice

modalità per aggirare i vincoli del Patto:

debolezza delle verifiche di pre-fattibilità e di sostenibilità

dell’intervento (47% );

carente programmazione delle operazioni (32%)

contrasto con strumenti di programmazione vigenti (11%).

Aspetti di criticità

Eccessivo ricorso agli oneri di urbanizzazione.

• Andamento crescente, con tassi molto elevati soprattutto dal

2011

Legge n.64 del 6/6/2013 (Per gli anni dal 2008 al 2014, i proventi

delle concessioni edilizie e delle sanzioni previste dal testo

unico delle disposizioni legislative e regolamentari in materia

edilizia, di cui al decreto del Presidente della Repubblica 6

giugno 2001, n. 380, possono essere utilizzati per una quota

non superiore al 50 per cento per il finanziamento di spese

correnti e per una quota non superiore ad un ulteriore 25 per

cento esclusivamente per spese di manutenzione ordinaria

del verde, delle strade e del patrimonio comunale

Aspetti di criticità

Utilizzo di strumenti (leasing immobiliare) soprattutto per le

modalità di contabilizzazione (non legati a limite di

indebitamento):

• Circa 70 operazioni avviate (valore 1 miliardo di euro), di

cui 5 aggiudicate (circa 100 milioni di euro): cause

principali: Normativa ancora contorta e penalizzante

soprattutto per gli istituti di credito; difficoltà di

ripartizione del rischio tra i diversi soggetti (rispetto al PF)

D. Utilizzo di strumenti derivati (prevalentemente swap), con

effetti dirompenti sui bilanci degli enti locali (rischio perdita 5

mld di euro). Cifre ufficiali sottostimate.

4. Aspetti di criticità

Crollo del mercato obbligazionario degli enti locali

Fabio Amatucci

Professore associato Economia Aziendale, Università del Sannio

Ricercatore CERGAS Università Bocconi

Docente SDA Bocconi

Cell. 338 1544759

[email protected]