RIMANENZE DI MAGAZZINO E LAVORI IN CORSO SU ORDINAZIONE

Matteo Pozzoli

Premessa: La presente dispensa è specificamente indirizzata agli studenti del corso di

“Contabilità e Bilancio” per i percorsi MII e MIT dell’Università degli Studi di Napoli

“Parthenope”

RIMANENZE DI MAGAZZINO1

Sommario: 1. Inquadramento della problematica; 2. Definizione, individuazione e

classificazione; La determinazione del costo; 4. Tecniche di determinazione del valore delle

rimanenze; 5. Valore di realizzazione desunto dall’andamento del mercato; 6. Determinazione

dei valori fiscali

1. Inquadramento della problematica

Le rimanenze sono una posta da seguire con grande attenzione, in ragione del fatto che qualsiasi

impresa in condizioni di normale funzionamento – indipendentemente dal settore in cui opera e

dall’attività svolta – risulta solitamente in possesso di rimanenze alla data di riferimento del

bilancio. Occorre, perciò, considerare adeguatamente le principali prassi concernenti la

contabilizzazione di tali voci imprescindibile così da poter redigere un bilancio veritiero e

tecnicamente corretto.

In sostanza, le rimanenze costituiscono una combinazione di fattori produttivi presenti in cicli

economici che, non essendo terminati alla data di chiusura, abbracciano esercizi contigui.

Per quanto rileva gli aspetti contabili, occorre evidenziare che la disciplina giuscontabile appare

consolidata da tempo, mentre gli orientamenti professionali sono sempre più propensi a recepire

l’impostazione della migliore prassi internazionale, identificata solitamente con i principi contabili

internazionali emanati dallo IASB.

Il presente contributo è finalizzato ad analizzare le principali problematiche analizzate

dall’Organismo Italiano della Contabilità (Oic) nell’Oic 13. Rimanenze di magazzino, rivisto a

seguito della riforma del diritto societario.

1

La sezione della presente dispensa dedicata alla contabilizzazione delle rimanenze di magazzino è tratta da: M.

Pozzoli, Rimanenze di magazzino: OIC 13, Guida alla Contabilità e Bilancio, Milano, Il Sole24Ore-Frizzera, n.

24/2007, pp. 56-61.

1

2. Definizione, individuazione e classificazione

Il legislatore civilistico non fornisce una vera e propria definizione di cosa debba intendersi per

rimanenze; l’Oic 13 definisce le rimanenze come “beni destinati alla vendita o che concorrono alla

loro produzione nella normale attività d’impresa.” (Oic 13, §A).

A livello classificatorio, si ricorda che le rimanenze costituiscono la macroclasse C) dell’attivo

patrimoniale. Il codice civile fornisce, inoltre, una classificazione delle rimanenze in classi che

rappresenta un buon punto di riferimento anche ai fini valutativi.

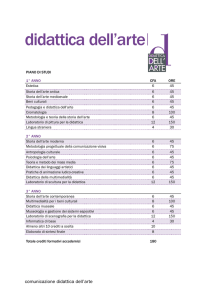

Tabella 1 - Classificazione rimanenze effettuata dal codice civile (Codice civile , art. 2424)

1.

2.

3.

4.

5.

Materie prime, sussidiarie e di consumo

Prodotti in corso di lavorazione e semilavorati

Lavori in corso su ordinazione

Prodotti finiti e merci

Acconti

Brevemente, si evidenzia che le materie prime rappresentano i materiali destinati ad entrare nel

ciclo produttivo dell’impresa (il cuoio per la produzione delle scarpe, la calce per la produzione

delle case, ecc.).

Le materie sussidiarie sono beni che concorrono solo indirettamente al processo produttivo (il

colorante per la produzione di abiti, i chiodi per la costruzione delle case, ecc.)

Le materie di consumo costituiscono beni che entrano nel processo produttivo per essere consumati

con la produzione dello stesso (colla, pezzi di ricambio, energia elettrica, ecc.).

I prodotti in corso di lavorazione sono beni che costituiscono parte del processo produttivo e che

alla data di chiusura non hanno completato il proprio ciclo.

I semilavorati costituiscono beni che si trovano in stadi intermedi di produzione, ma che – a

differenza dei prodotti in corso di lavorazione – hanno già una propria identità e, conseguentemente,

un mercato di riferimento (i tergicristalli per la fabbricazione di autovetture, i bottoni per la

produzione di giacche, ecc.).

I prodotti finiti rappresentano beni che hanno concluso il proprio ciclo produttivo e che sono in

attesa di essere ceduti.

Le merci sono prodotti acquisiti e rivenduti nelle medesime condizioni, senza che l’impresa

intervenga per modificarne natura o consistenza.

Si deve rilevare che la classificazione di un bene come attività circolante anziché come

immobilizzazione varia in relazione alla destinazione attribuita dal management al bene stesso. Un

immobile può rappresentare per un’impresa immobiliare o edile una rimanenza, ma per un negozio

di abbigliamento una immobilizzazione.

2

Anche se il principio della sostanza sulla forma sembra essere stato formalmente riconosciuto dalla

normativa nazionale (seppur sotto le mentite spoglie del principio della “funzione dell’elemento

economico dell’attivo e del passivo considerato”), il momento dell’iscrizione in bilancio (o della

cancellazione) viene normalmente identificato con il passaggio di proprietà dello stesso. Questo si

considera avvenuto:

-

con la spedizione o la consegna, per i beni mobili;

-

con le modalità contrattuali dell’acquisto, il passaggio sostanziale dei rischi e la data di

compravendita, per i beni immobilizzati.

A tale proposito, si ricorda che l’impresa è tenuta a iscrivere in bilancio i beni di proprietà anche se

presso terzi e, al contrario, a non iscrivere i beni di terzi mantenuti in conto deposito presso

l’impresa. Tali movimentazioni dovranno essere evidenziate e illustrate in base a quanto previsto

dai conti d’ordine e dal sistema degli impegni 2.

Dovranno essere indicati in bilancio i beni di proprietà non ancora posseduti, perché ancora oggetto

di consegna.

3. La determinazione del costo

Il sistema contabile nazionale risulta articolato fortemente sul costo storico ed anche le rimanenze

sono fondamentalmente valutate, fatta eccezione quando previsto diversamente, su tale principio.

Il costo storico è identificato in sede di iniziale iscrizione con il costo di acquisto o di produzione.

Tale costo rappresenta l’insieme dei costi necessari per ottenere la proprietà del bene nella sua

attuale locazione e condizione.

Il costo di acquisto è rappresentato dal prezzo d’acquisto a cui vanno sommati gli oneri accessori,

quali i costi di trasporto, di imballaggio, dogana, ecc. Sono solitamente esclusi, a differenza di

quanto esplicitamente previsto per le immobilizzazioni, gli oneri finanziari.

Il costo di produzione include tutti i costi di fabbricazione; questi sono suddivisi dal Principio

contabile in base alla inerenza degli stessi al processo di produzione dei beni e alla conseguente

metodologia di imputazione degli stessi in: costi diretti e indiretti.

In linea di massima, i costi diretti rappresentano spese attribuibili esclusivamente alla produzione

dei beni oggetto di valutazione, mentre i costi indiretti costituiscono spese generali che necessitano

di un processo di ripartizione atto ad attribuirli al valore dei beni per la quota ragionevole delle

spese riferita alla produzione dei beni medesimi.

2

Si veda: Oic, Oic 22, Conti d’ordine.

3

Tabella 2 - Classificazione costi diretti e indiretti (Oic 13, §D.IIIe)

Costi diretti

a) Costo materiali utilizzati, ivi inclusi i trasporti

su acquisti (materiale diretto).

Costi indiretti o spese generali di produzione o

industriali

a) Stipendi, salari e relativi oneri afferenti la

mano d'opera indiretta ed il personale tecnico di

b) Costo della mano d'opera diretta, inclusivo stabilimento.

degli oneri accessori.

c) Semilavorati.

b) Ammortamenti economico-tecnici dei cespiti

destinati alla produzione.

d) Imballaggi.

c) Manutenzioni e riparazioni.

e) Costi relativi a licenze di produzione.

d) Materiali di consumo.

e) Altre spese effettivamente sostenute per la

lavorazione

di

prodotti

(gas

metano,

acqua,

manutenzione esterna, servizi di vigilanza, ecc.).

Non esiste una regola generale o generalmente accettata per quantificare la ripartizione delle spese

generali; solitamente, tuttavia, tali oneri sono imputati in base a percentuali prefissate basate su un

previsto volume di spese relative ad un normale livello di produzione, inteso come risultato medio

del procedo produttivo desunto dalle precedenti serie storiche o determinato in base ai budget.

I parametri previsti per la distribuzione delle spese generali variano in relazione al bene in oggetto e

può fare riferimento a:

-

le ore dirette di mano d'opera;

-

il costo della mano d'opera diretta;

-

le ore macchina;

-

le percentuali di assorbimento per reparto o gruppi di reparti.

L’Oic 13 si sofferma, poi, su una serie di oneri che sono ritenuti non capitalizzabili nel valore delle

rimanenze.

Tabella 3 - Costi normalmente esclusi dal valore delle rimanenze

Costi anomali o superiori al livello standard di capacità produttiva

Spese generali ed amministrative

Spese di vendita

Spese di ricerca e sviluppo

Oneri finanziari (fatta eccezione per il caso in cui tali oneri fanno riferimento a specifiche voci che

richiedono un processo produttivo di vari anni)

4

I costi anomali (sprechi, costi dovuti a impianti e macchinari inattivi) o ritenuti superiori al livello

standard di capacità produttiva sono imputati al conto economico dell’esercizio in cui hanno avuto

la propria manifestazione economica.

Le spese generali ed amministrative non possono essere incluse nel valore delle rimanenze, in

quanto fanno riferimento a funzioni comuni dell’impresa nella sua interezza e, per questo,

dovrebbero essere sostenute indipendentemente dall’acquisizione delle rimanenze medesime.

Similmente le spese di vendita si riferiscono all'attività distributiva dell'impresa e pertanto per

definizione non sono costi inventariabili ai fini della valutazione delle rimanenze.

Le spese di ricerca e sviluppo non sono ritenute imputabili al valore delle rimanenze poiché non

sono associabili alle rimanenze presenti in magazzino alla data in cui predette spese sono state

sostenute; non vi è in sostanza diretta correlazione tra spese di ricerca e sviluppo sostenute e valore

delle rimanenze iscritte.

Il Principio contabile prevede che gli oneri finanziari – come precedentemente accennato - siano

imputati al conto economico dell’esercizio in cui sono stati sostenuti; tale convinzione è motivata

dal Principio contabile nazionale in considerazione che:

-

gli oneri finanziari sono costi di natura ricorrente ed è difficile individuare gli oneri

finanziari specificamente sostenuti per l’acquisizione delle rimanenze;

-

l’utilizzo dell’indebitamento in luogo dell’utilizzo del capitale proprio potrebbe costituire

una scelta del management che comporta maggiori costi (interessi passivi) a fronte di una

maggiore disponibilità del capitale.

L’unica circostanza in cui risulta sostenibile includere il costo degli oneri finanziari nelle rimanenze

si ha nel momento in cui gli oneri sostenuti ineriscono a specifiche voci che richiedono un processo

produttivo di vari anni per la commercializzazione delle stesse (per esempio, brandy, vino, ecc).

4. Tecniche di determinazione del valore delle rimanenze

Una volta identificato il costo a cui inizialmente iscrivere le rimanenze, è necessario definire la

valutazione del magazzino.

A tale fine, si ricorda che il Codice Civile dispone che: “Le rimanenze di magazzino devono essere

valutate al minore tra il costo storico ed il valore di mercato” (Codice civile, art. 2426).

Per quanto concerne la determinazione del costo, occorre da subito distinguere tra:

-

beni non fungibili (ossia non intercambiabili); e

-

beni fungibili (ossia intercambiabili).

5

I primi (per esempio, gli immobili per le imprese edili, gli yacht per le imprese di costruzione

barche, ecc.) possono essere iscritti in bilancio solo per mezzo di una specifica identificazione del

costo, in quanto risultano beni unici non assimilabili ad altre realtà.

I secondi – a causa dell’elevato numero delle rimanenze, dell’entità delle stesse e della velocità di

rotazione – possono essere iscritti (per singola voce di magazzino) tramite le seguenti tecniche

presuntive di determinazione specificamente riconosciuti dal legislatore:

-

First In, First Out (FIFO), il quale assume che gli acquisti più remoti sono i primi ad essere

dismessi, con la conseguenza che il magazzino è composto dai beni più recenti. Tale metodo

ha il pregio di rispecchiare in condizioni di normalità il ciclo di funzionamento del processo

economico nonché di contrapporre ai costi più recenti i ricavi più recenti.

-

Last In, First Out (LIFO), il quale assume che gli acquisti più recenti sono i primi ad essere

dimessi, con la conseguenza che il magazzino è composto dai beni più remoti. La tecnica in

oggetto appare significativa in periodi di prezzi ascendenti, contrapponendo i costi di

acquisizione più recenti con i ricavi derivanti dalle vendite di esercizio. Ne origina, tuttavia,

che – a livello patrimoniale – il valore del magazzino risulta sottostimato. Per tale motivo, il

Principio contabile dispone che, qualora sia utilizzato tale criterio, la nota integrativa riporti

il valore delle rimanenze di magazzino al minore tra i costi correnti e il valore di mercato

(Oic 13, §D.Iv.d);

-

Costo medio ponderato, il quale assume che le merci non sono singolarmente identificabili e

fanno parte di un insieme di beni egualmente disponibili. Il criterio in parola livella i costi

dei singoli beni poiché definisce una media tra il complesso dei valori entrati in magazzino

nell’esercizio in corso.

I metodi sopra considerati possono essere applicati:

a) per movimento, in base alla quale i valori sono determinati con flussi continui subito

dopo ogni acquisto; oppure

b) per periodo, in base alla quale il costo medio ponderato viene riferito ad un

determinato periodo.

La scelta della tecnica di valutazione per determinare il costo delle rimanenze deve essere ben

ponderata perché le differenze valutative possono essere assai significative.

6

Esempio: Alfa è un’impresa che produce felpe.

Si assume di adottare una tecnica di valutazione basata sui flussi avvenuti nei singoli mesi.

Nel gennaio 20X7 Alfa acquista 1000 felpe dal grossista Beta per rivenderle al dettaglio, pagandole

€50.000.

Nel febbraio del medesimo anno Alfa acquista altre 500 felpe per €28.000 e uno stesso quantitativo

di felpe viene acquisito a marzo per €27.500.

Ad aprile, Alfa vende 800 felpe per un importo di € 50.000 e ne compra 400 per €18.000.

A ottobre, Alfa vende altre 800 felpe per €48.000 e ne compra 300 per €15.000.

Infine a novembre, sono vendute 500 felpe per €30.000 e comperate altre 200 felpe per €.8000.

La situazione è schematizzata dalla seguente tabella.

Data acquisto

Quantità

Prezzo commessa

Prezzo unitario di Prezzo

acquisto

Gennaio

1000

50.000

50

Febbraio

500

28.000

56

Marzo

500

27.500

55

Aprile

(800)

Aprile

400

18.000

45

Ottobre

(800)

Ottobre

300

15.000

50

Novembre

(500)

Novembre

200

8.000

40

unitario

di vendita

Se viene utilizzato – considerato che tutti i prezzi sono espressi in unità di euro - il metodo FIFO al

31 dicembre avremo che:

50.000 + 28.000 +27.500 – 40.000 + 18.000 – (10.000 + 28.000 + 5.500) + 15.000 – (22.000 +

4.500) + 8.000 = 36.500 valore rimanenze finali calcolato con il metodo FIFO

Se viene utilizzato il metodo LIFO avremo che:

50.000 + 28.000 + 27.500 – (27.500 + 16.800) + 18.000 – (18.000 + 11.200 + 10.000) + 15.000 –

(15.000 + 10.000) + 8.000 = 38.000 valore rimanenze finali calcolato con il metodo LIFO

Se viene utilizzato il metodo del costo medio ponderato:

50.000 + 28.000 + 27.500 + 18.000 + 15.000 + 8.000 = 146.500 costo complessivo delle merci

acquistate nel corso dell’esercizio

7

146.500/2.900 = 50,52 prezzo medio di acquisto

2.100 x 50,52 = 106.086 costo complessivo delle merci cedute nel corso dell’esercizio

146.500 – 106.086 = 40.414 valore rimanenze finali calcolato con il metodo del costo medio

ponderato

5. Valore di realizzazione desunto dall’andamento del mercato

Si deve ricordare che il legislatore dispone che le rimanenze siano iscritte, laddove inferiore, al

valore di mercato.

A questo fine, l’Oic prevede che in linea generale per valore di mercato debba intendersi:

-

il costo di sostituzione, inteso come “il costo con il quale in normali condizioni di gestione

una determinata voce in magazzino può essere riacquistata o riprodotta”, per le materie

prime e sussidiarie e semilavorati (parti o componenti) d'acquisto, che partecipano alla

fabbricazione di prodotti finiti. Tale valore si calcola su acquisti di quantità normali

effettuate in normali circostanze;

-

il valore netto di realizzo definito come “il prezzo di vendita nel corso della normale

gestione” al netto dei costi di completamento e delle presumibili spese dirette di vendita, per

le merci, i prodotti finiti, semilavorati di produzione e prodotti in corso di lavorazione. (Oic

13, D.VI.b).

La seguente tabella riporta i riferimenti di carattere generale previste dal Principio contabile per

identificare il valore di mercato delle rimanenze.

Figura 1 - Valutazione delle rimanenze ai valori di mercato

Materie prime, sussidiarie e

semilavorati (parti o componenti)

d’acquisto che partecipano alla

fabbricazione dei prodotti finiti

Costo di

sostituzione

Prodotti finiti, merci ed altre

giacenze destinate alla vendita

Semilavorati (parti o componenti di

produzione), prodotti in corso di

lavorazione

Valore netto

di realizzo

8

Vi possono essere, in aggiunta, talune circostanze in cui è necessario apportare specifiche modifiche

alle sopra menzionate disposizioni di carattere generale, quali:

-

il minor costo di sostituzione delle materie prime e sussidiarie e dei semilavorati (parti o

componenti) d'acquisto non può essere recuperato per mezzo del valore netto di realizzo del

prodotto finito di cui entrano a far parte. In tali casi si rende necessario utilizzare il valore

netto di realizzo anche per questi materiali;

-

si ha una situazione di prezzi decrescenti. La valutazione delle rimanenze destinate alla

vendita effettuata con il metodo LIFO pone una particolare problematica nel definire il

valore di mercato. In tali casi deve essere utilizzato il costo di sostituzione per la

determinazione del valore di mercato delle merci e dei prodotti finiti. Ancora l’Oic prevede

che, qualora il valore netto di realizzo al netto del normale margine di profitto sia superiore

al costo di sostituzione, ed entrambi tali valori siano inferiori al valore contabile, in assenza

di riduzioni dei prezzi di vendita, è consentito utilizzare il valore netto di realizzo;

-

il costo di sostituzione è inferiore al costo storico, ma quantità normali di materie prime e

sussidiarie e di semilavorati d'acquisto presentano un valore netto di realizzo uguale o

superiore al loro costo storico. Qualora la possibilità del loro realizzo sia oggettivamente

documentabile e verificabile, tali materiali non devono essere svalutati (fatta eccezione per il

caso in cui questi siano determinati con il metodo LIFO in presenza di prezzi decrescenti);

-

il valore di mercato per le materie prime, sussidiarie e semilavorati (parti o componenti)

d'acquisto di lento movimento od obsoleti è rappresentato dal valore netto di realizzo.

In linea generale, laddove il valore netto di realizzo dei prodotti finiti o delle merci acquistate per la

rivendita sia particolarmente fluttuante, il costo di sostituzione può essere il livello di

approssimazione più utile per indicare il valore netto di realizzo.

6. Determinazione dei valori fiscali

Il legislatore fiscale ha ritenuto opportuno prevedere una disciplina particolareggiata per la

determinazione dei valori riconosciuti ai fini fiscali.

Le disposizioni di seguito brevemente commentate – si ricorda – acquisiscono rilevanza ai soli fini

fiscali e, se non risultano appropriate per rappresentare fedelmente il valore economico delle

rimanenze possedute, non sono applicate per la redazione del bilancio civilistico.

L’art. 92 del Testo Unico delle Imposte sul reddito assume che “Le variazioni delle rimanenze finali

[...] rispetto alle esistenze iniziali, concorrono a formare il reddito dell'esercizio.”.

9

In questa prospettiva, le rimanenze finali di beni intercambiabili partecipano al reddito per un

importo non inferiore a quello che si ottiene raggruppando i beni in categorie omogenee per natura e

per valore e attribuendo a ciascun gruppo un valore non inferiore a quello determinato secondo le

disposizioni previste dal legislatore medesimo.

La norma tributaria distingue, poi, tra:

-

rimanenze finali iscritte per la prima volta in bilancio, valutate al costo medio ponderato;

-

rimanenze finali iscritte negli esercizi successivi, valutate al LIFO a scatti annuali.

È, poi, specificato che le imprese che valutano in bilancio le rimanenze finali con il metodo della

media ponderata o del FIFO, le rimanenze finali sono assunte per il valore che risulta

dall'applicazione del metodo adottato.

Esempio: L’impresa Alfa di cui all’esempio precedente aveva nell’esercizio X iscritto 800 giubbotti

con un costo medio ponderato annuale pari a 120. Il valore complessivo delle rimanenze finali è

pari a (800 x €120) €96.000.

A fine esercizio successivo (X+1) presenta 1.000 capi in magazzino; Alfa assumerà il valore delle

rimanenze iniziali delle felpe come valore fiscale della quantità di felpe corrispondente alla quantità

di felpe possedute ad inizio esercizio (800 capi), mentre la quantità eccedente (200) è determinata in

base al costo medio ponderato annuale dell’esercizio pari a €130. Le rimanenze finali sono, perciò,

pari a [(€96.000 + (200 x €130)] €122.000.

Nell’esercizio X+2, Alfa rileva una quantità di rimanenze finali di 700 giubbotti con una

diminuzione di 300 capi rispetto ad inizio esercizio.

In base alle disposizioni del TUIR, il valore delle rimanenze finali di X+2, sarà dato

dall’eliminazione del valore delle rimanenze acquisite nell’esercizio X+1 (pari a 200 giubbotti) e di

100 giubbotti acquisiti nell’esercizio X. Avremo, perciò, che il valore delle rimanenze finali ai fini

fiscali sarà pari a [€122.000 – (200 x €130) – (100 x €120)] €84.000.

In ultimo, se in un esercizio il valore unitario medio dei beni risulta superiore al valore normale

medio di essi nell'ultimo mese dell'esercizio, il valore minimo è determinato moltiplicando l'intera

quantità dei beni (indipendentemente dall'esercizio di formazione) per il valore normale.

Per valore normale si deve intendere – in conformità a quanto contenuto nell’art. 9, comma 3 del

TUIR in base al quale “per valore normale […] si intende il prezzo o corrispettivo mediamente

praticato per i beni e i servizi della stessa specie o similari, in condizioni di libera concorrenza e al

medesimo stadio di commercializzazione, nel tempo e nel luogo in cui i beni o servizi sono stati

10

acquisiti o prestati, e, in mancanza, nel tempo e nel luogo in cui i beni o servizi sono stati acquisiti o

prestati, e, in mancanza, nel tempo e nel luogo più prossimi. Per la determinazione del valore

normale si fa riferimento, in quanto possibile, ai listini o alle tariffe del soggetto che ha fornito i

beni o i servizi e, in mancanza, alle mercuriali e ai listini delle camere di commercio e alle tariffe

professionali, tenendo conto degli sconti d’uso".

Per le valute estere si assume come valore normale il valore al cambio esistente alla data di chiusura

dell'esercizio.

11

LAVORI IN CORSO SU ORDINAZIONE3

Sommario: 1. Premessa e inquadramento della problematica; 2. Elementi definitori; 3.

Rilevazione e criteri di contabilizzazione; 4. Il criterio della percentuale di completamento; 5.

Il criterio della commessa completata; 6. Ulteriori problematiche; 7. Considerazioni

1. Premessa e inquadramento della problematica

La problematica del trattamento contabile dei lavori in corso di ordinazione necessita di alcune

preliminari precisazioni sugli aspetti tecnico-contabili di riferimento nonché sul disposto normativo

da cui l’Oic 23, Lavori in corso su ordinazione, è stato sviluppato.

Per quanto concerne gli aspetti di inquadramento tecnico-contabile, è opportuno rilevare che il

principio base su cui si sviluppano parte delle considerazioni del Documento in parola (e prima

ancora del testo normativo) trovano la loro ragione di essere nel postulato della competenza

economica in base alla quale, come noto, i fatti, gli eventi e le operazioni devono essere rilevati in

bilancio alla loro manifestazione economica piuttosto che alla loro manifestazione monetaria. Tale

principio ha quale importante corollario (almeno per le imprese) la correlazione dei costi e dei

ricavi, il quale dispone che il conto economico deve includere nel bilancio i ricavi correlati ai

pertinenti costi. È importante ancora aggiungere che svolge un importante ruolo nella

contabilizzazione dei lavori in corso su ordinazione il principio della prevalenza della sostanza sulla

forma, introdotto, come già detto, in modo imperfetto e incompleto nella legislazione nazionale per

mezzo del già menzionato principio della “funzione economica relativa all’elemento dell’attivo o

del passivo considerato” (art. 2423-bis, comma 1).

Allo stesso tempo, non si deve dimenticare che un importante ostacolo all’applicazione completa

della competenza economica è rappresentato dal principio della prudenza, per il quale in bilancio

devono essere iscritti tutti i costi anche potenziali di competenza dell’esercizio, mentre i ricavi non

possono essere iscritti se non effettivamente realizzati.

Principio della competenza economica (nonché corollario della correlazione tra costi e ricavi) e

principio della prudenza trovano nella contabilizzazione dei lavori in corso su ordinazione ampio

terreno di scontro! Il problema principale, infatti, consta nel rilevare (soprattutto pluriennali) i ricavi

di competenza dell’esercizio delle commesse, in quanto solitamente il pagamento (o la grande parte

di esso) avviene alla consegna dell’opera.

3

La sezione della presente dispensa dedicata alla contabilizzazione dei lavori in corso su ordinazione è tratta da: M.

Pozzoli, Lavori in corso su ordinazione, Guida alla Contabilità e Bilancio, Milano, Il Sole24Ore-Frizzera, n. 2/2008, pp.

44-51.

12

Per quanto rileva l’incipit legislativo da cui prende corpo il documento stesso, basti, per adesso,

ricordare che il punto 11 dell'art. 2426 – introdotto dal Dlgs 127/1991 tramite l’implementazione di

una delle più rilevanti novità della IV Direttiva - dispone che “i lavori in corso su ordinazione

possono essere iscritti sulla base dei corrispettivi contrattuali maturati con ragionevole certezza”.

2. Elementi definitori

Il primo aspetto considerato dall’Oic concerne l’esame di cosa debba intendersi per “lavoro in corso

su ordinazione”; esso dovrebbe presentare sostanzialmente le seguenti principali caratteristiche:

-

Oggetto: esistenza di una commessa, ossia di un contratto tramite cui un soggetto

(committente o appaltante) affida a un soggetto terzo (appaltatore) la realizzazione di un

progetto;

-

Durata: normalmente pluriennale;

-

Finalità: costruzione e realizzazione di un’opera o di una fornitura di beni (o servizi) che nel

loro complesso siano parte del medesimo progetto;

-

Esecuzione: in base all’ordinazione delle richieste del committente e secondo le specifiche

tecniche da questo richieste.

Si rileva che gli accordi di commessa non sono accordi “tipizzati” ma definiti (secondo e in linea

con) le norme del diritto positivo.

I lavori in corso su ordinazione sono normalmente suddivisi – in base alla natura del contratto – in:

-

contratti a prezzi predeterminati, i quali prevedono (fatta eccezione per gli eventuali

adeguamenti concordati dalle parti nel corso del lavoro o resisi necessari, come

l’adeguamento ex lege di cui all’art. 1664, c.c.) la consegna del lavoro sulla base di un

prezzo fisso predeterminato o di prezzi fissi delle singole voci di lavoro predeterminati;

-

contratti con prezzo basato sul costo consuntivo più il margine, nei quali il committente si

impegna a rimborsare l’appaltatore per i costi sostenuti ad aggiungere a tali costi un

recupero solitamente fissato sulla base percentuale dei costi medesimi (con le condizioni

previste contrattualmente) e di un importo fisso.

In ottica comparativa, sembra giusto evidenziare che l’Oic 23 risulta completamente in linea (anche

se tale classificazione è squisitamente illustrativa e non prescrittiva) con il contenuto dello IAS 11,

Lavori in corso su ordinazione (Costruction contracts).

13

Il principio contabile nazionale si discosta, invece, dall’omologo documento dello Iasb per quanto

riguarda l’ambito di applicazione: mentre, infatti, l’Oic distingue nella propria trattazione tra

commesse “a lungo termine”, ossia solitamente pluriennali e commesse “a breve termine”, lo Iasb

non effettua alcuna distinzione, riferendo le proprie disposizioni indistintamente a tutte le

commesse. Tale discrasia origina anche atteggiamenti diversi in ambito di determinazione dei criteri

di contabilizzazione adottati 4.

3. Rilevazione e criteri di contabilizzazione

La problematica più urgente in materia di rilevazione e contabilizzazione delle commesse consta,

come accennato, nel rilevare i ricavi nell’esercizio in cui questi hanno avuto effettiva

manifestazione, considerato che spesso tali commesse presentano costi negli anni di “produzione”

della commessa e ricavi solo al momento del suo completamento o a partire da tale momento.

A tale riguardo, come si avrà modo di rilevare in più circostanze, è indispensabile che l’impresa

appaltatrice (e in particolare l’amministrazione di questa) si doti di un sistema di rilevazione

analitico dei rispettivi ricavi di commessa, intesi come i corrispettivi riconosciuti per l’esecuzione

dell’opera, e costi di commessa, intesi sia come costi sostenuti direttamente (costi diretti), sia come

costi riferibili all’attività aziendale ma imputabili ragionevolmente e attendibilmente alla commessa

(costi indiretti).

L’Oic presenta un’elencazione di cosa solitamente debba essere considerato costo e ricavo di

commessa; tale elencazione (di seguito riportata) deve essere evidentemente considerata

esemplificativa e non esaustiva, in ragione anche della molteplicità di circostanze che tali situazioni

presentano.

Tabella 1 - Elencazione esemplificativa ricavi e costi di commessa (Oic 11, §D.II e D.III)

Ricavi di commessa

Costi di commessa

— il prezzo base stabilito contrattualmente;

Costi diretti:

— le eventuali rettifiche di prezzo pattuite con

— i costi dei materiali utilizzati per la

atti aggiuntivi;

realizzazione dell'opera;

— le maggiorazioni per revisione prezzi;

— i costi della manodopera (nel caso di opere

realizzate in uno specifico cantiere, tali costi

— i corrispettivi per opere e prestazioni

aggiuntive (es: varianti);

includono tutta la manodopera di cantiere,

— i corrispettivi aggiuntivi conseguenti ad

incluso il personale direttivo e quello

addetto ai servizi generali);

eventi i cui effetti siano contrattualmente o

per legge a carico del committente;

— i costi dei subappaltatori;

— le spese del trasferimento di impianti e di

— gli altri proventi accessori (quali quelli

derivanti dalla vendita dei materiali non

attrezzature al cantiere;

— i costi per l'impianto e lo smobilizzo del

impiegati, ecc.).

4

In questo senso, si veda: Consiglio Nazionale dei Dottori Commercialisti e Ragionieri/Commissione per i principi

contabili, Guida all’applicazione dello IAS 11 “Lavori su ordinazione”, p. 6.

14

cantiere;

— gli ammortamenti ed i noli dei macchinari

impiegati;

— le royalties per brevetti utilizzati per l'opera;

— i costi per fidejussioni e assicurazioni

specifiche;

— i costi di progettazione (se riferibili

direttamente alla commessa).

Costi indiretti:

— i costi di progettazione (se tali costi si

riferiscono all'intera attività produttiva o

sono attribuibili a più commesse);

— i costi generali di produzione o industriali,

cui si applicano i principi riportati nel

paragrafo D.III.g del Principio contabile 13

relativo alle giacenze di magazzino.

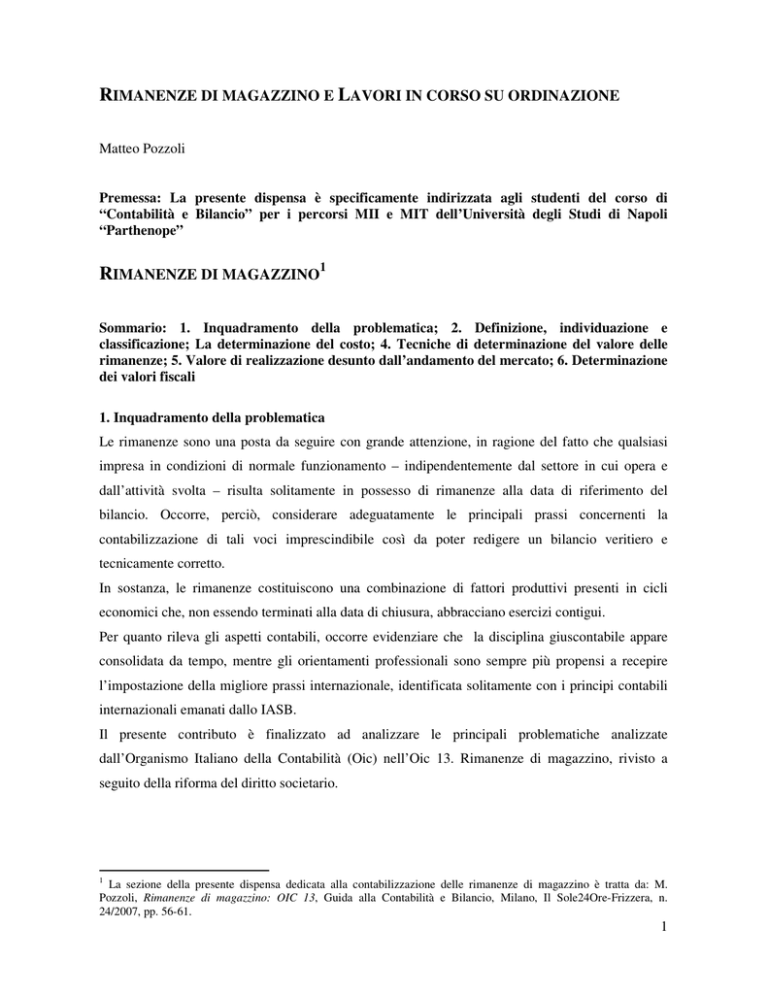

I due criteri di contabilizzazione ammessi dalla legislazione nazionale sono:

-

Il criterio della percentuale di completamento o dello stato d'avanzamento;

-

Il criterio della commessa completata o del contratto completato.

Figura 1 - Criteri di contabilizzazione dei lavori in corso su ordinazione previsti dall’Oic 11

Criteri di contabilizzatone

ammessi

criterio della percentuale di

completamento o dello stato

d'avanzamento

criterio della commessa

completata o del contratto

completato

Entrambi i criteri menzionati sono nei termini di legge ammissibili.

Tuttavia, l’Oic esprime la propria preferenza per il criterio della percentuale di completamento,

ritenuto in grado di dare una migliore rappresentazione corretta dell’andamento della commessa

nonché dei ricavi e dei costi di commessa.

Tale preferenza appare più evidente se riferita a commesse ultrannuali; le imprese, infatti, adottando

il criterio della commessa completata per contabilizzare queste commesse, rischierebbero di

contabilizzare i ricavi delle commesse con ampio ritardo rispetto al sostenimento dei costi che

hanno generato i ricavi medesimi (per esempio, nel caso in cui i pagamenti siano effettuati

prevalentemente una volta terminata la commessa medesima).

15

A questo riguardo, si evidenzia che l’Oic ritiene in queste circostanze ammissibile adottare il

criterio della commessa completata (e non poteva fare altrimenti, considerato che il legislatore

nazionale non ne vieta l’adozione), purché in nota integrativa siano prodotti pro forma gli effetti sul

conto economico e sul patrimonio che si sarebbero venuti a creare applicando il criterio della

percentuale di completamento

Il criterio della commessa completata è ritenuto meno fuorviante nel caso in cui sia applicato a

commessa a breve termine, poiché, in tale circostanza, il “ritardo” della contabilizzazione dei ricavi

rispetto ai pertinenti costi è limitato.

4. Il criterio della percentuale di completamento

Affinché, tuttavia, il criterio della percentuale di completamento sia applicabile, occorre che siano

soddisfatte talune condizioni (si veda tabella sotto riportata).

Tabella 2 - Condizioni che rendono possibile l’adozione del criterio della percentuale di

completamento (Oic 23, §C.I)

-

presenza di un accordo vincolante per le parti che definisca in modo chiaro le obbligazioni,

quali il diritto al corrispettivo da parte dell’esecutore dell’opera;

-

possibilità di stabilire che l’attività svolta sia coerente con le caratteristiche tecniche del

progetto;

-

attendibilità delle stime concernenti i ricavi e i costi di commessa in base allo stato

d'avanzamento, in correlazione a stime dei ricavi e dei costi della commessa da sostenere;

-

possibilità di misurare attendibilmente costi e ricavi riferibili all’esercizio; e

-

mancanza di aleatorietà sulle condizioni contrattuali/tecniche o sui fattori esterni che risultino in

grado di rendere dubbie e inattendibili le stime presentate.

Le principali accortezze tecniche che l’impresa deve mantenere concernono la determinazione dei

costi e dei ricavi di commessa; questi sono determinati in relazione allo stato di avanzamento dei

lavori (SAL), il quale nella sostanza dovrebbe evidenziare il “valore” dei lavori eseguiti sino alla

data di riferimento del bilancio.

Giova, in aggiunta, evidenziare che, indipendentemente dal metodo specifico prescelto per

determinare l’avanzamento dei lavori, esistono elementi comuni da tenere in considerazione, quali:

-

il costante monitoraggio del SAL, per mezzo soprattutto della coerenza tra percentuali di

completamento stimate e consuntivate; qualora gli indicatori prodotti (nel periodo e/o

totali) non risultino in linea con le stime iniziali, sarà necessario rivedere le stime e le

conseguenti percentuali di completamento;

16

-

laddove siano previste modifiche al progetto iniziale, sarà opportuno tenere in

considerazione tali rettifiche per aggiornare i dati e le percentuali previste;

-

la applicabilità del parametro adottato con la situazione presentata. Il principio della

coerenza richiede che debbano essere applicati i medesimi principi contabili e metodi

applicativi da un esercizio ad un altro. Tale impostazione può essere controvertita nel

solo caso (eccezionale) in cui, vi sia evidenza che l’adozione del criterio e del metodo è

inadeguata e non adatta a fornire una rappresentazione veritiera e corretta della

situazione;

-

gli eventuali acconti e anticipi potrebbero non fare riferimento all’attività effettivamente

svolta nell’esercizio; se così fosse, questi devono essere rilevati fra le passività o portati

a diminuzione dell’ammontare complessivo del lavoro.

Non esistono previsioni giuridiche atte a definire quale sia la tecnica migliore in assoluto. L’Oic,

quindi, in relazione alle prassi prevalenti nel settore distingue tra:

-

metodi basati sul valore o dati di carico, quali: metodo del costo sostenuto (cost-to-cost);

e, metodo delle ore lavorate;

-

metodi basati sulla misurazione della produzione effettuata, quali: (i) metodo delle unità

consegnate; e, (ii) metodo delle misurazioni fisiche.

Non esiste un metodo “preferito” in assoluto, anche in ragione del fatto che qualsiasi circostanza

dovrebbe essere analizzata separatamente. Tuttavia, l’Oic ritiene che il metodo del costo sostenuto

(“cost to cost”) sia, in condizioni normali, quello preferibile e, inoltre, il metodo che dovrebbe

essere adottato per verificare l’adeguatezza dei metodi basati sulla misurazione della produzione

effettuata, i quali potrebbero portare in condizioni particolari a risultati anche assai difformi.

Procediamo adesso ad esaminare in sintesi le caratteristiche principali dei metodi maggiormente

adottati con l’ausilio di una breve esemplificazione.

17

Figura 2 - Metodi per la determinazione dello stato avanzamento lavori

Metodi per la

determinazione del lo

SAL

Metodi basati sulla

misurazione della

produzione effettuata

Metodi basati sul valore

o dati di carico

Metodo del costo

sostenuto

Metodi delle ore

lavorate

Metodo delle unità

consegnate

Metodo delle

misurazioni fisiche

Metodo del cost to cost

Il metodo del cost to cost è il più utilizzato nella pratica; esso richiede: (i) l’esistenza di un sistema

interno che rilevi – ed anche ribalti nel caso di oneri solo indirettamente imputabili - i costi alle

singole commesse; e, (ii) la possibilità di formulare le stime necessarie per determinare il SAL.

Il metodo del costo to cost si sostanzia nei seguenti passaggi:

-

determinazione costi effettivi sostenuti;

-

raffronto costi effettivi sostenuti con costi totali stimati;

-

determinazione del valore della produzione realizzata per mezzo dell’applicazione della

percentuale desunta ai ricavi totali stimati.

Per ottenere una corretta applicazione del metodo in parola, è necessario escludere i costi che

possono portare ad una visione distorta dell’operazione, quali i costi sostenuti per attività ancora da

eseguire. Per esempio, se l’impresa appaltatrice Alfa acquista 100tonnellate di cemento per avere un

particolare sconto, e, al termine dell’esercizio, ha utilizzate solo 40tonnellate, nella determinazione

del SAL dovremo tener conto del cemento utilizzato (40 tonnellate) e non di quello acquisito.

Per la medesima motivazione, dovranno essere esclusi gli anticipi concessi a subappaltatori riferiti a

lavori da eseguire negli esercizi futuri.

Esempio

L’impresa Beta vince una gara concernente la costruzione di un ponte per 6.000. L’opera deve

essere consegnata entro 3 anni.

Beta produce un proprio piano tramite cui ha previsto costi complessivi pari a 4.000 nonché la

seguente ripartizione dei costi stimati lungo il periodo previsto:

18

Costi

X

X+1

X+2

2.500

500

1.000

X + X+1

3.000

X + X+1 + X+2

4.000

I costi sostenuti nell’esercizio X sono imputabili in parte all’acquisto di materiali che saranno

utilizzati solo nell’esercizio X+1 quantificabili in 500. A fronte di quanto sopra previsto, Beta

dovrebbe rilevare il primo anno un avanzamento del 50%, il secondo un avanzamento complessivo

del 75% e il terzo il completamento dell’opera (100%).

I corrispettivi ricavi saranno:

Ricavi

X

X+1

X+2

3.000

1.500

1.500

X + X+1

4.500

X + X+1 + X+2

6.000

Il margine della commessa maturato nei singoli periodi è dato dalla variazione tra i ricavi della

commessa e i corrispondenti costi della commessa dell’esercizio, perciò nel primo anno il margine

sarà pari a 1000 (3.000 – 2.000), nel secondo pari a 500 (1.500 – 1.000) e nel terzo pari a 500

(1.500 – 1.000).

Ne risulta che il bilancio dell’esercizio X (e stessa cosa avverrà per gli esercizi X+1 e X+2 con i

pertinenti valori), una volta presentate le relative scritture d’assestamento, inclusa la

capitalizzazione dei lavori in corso su ordinazione (Lavori in corso su ordinazione finali a Conto

economico 3.000), presenterà una struttura similare a quella di seguito riportata. Si evidenzia che

nell’esempio le rimanenze non utilizzate rappresentative di materie prime (pari a 500) sono state

imputate nel corso dell’esercizio tramite le scritture a libro giornale insieme agli altri costi della

produzione e, quindi, “sospese” nell’attivo patrimoniale (Materie prime finali a Conto economico

500)

19

Stato patrimoniale

Conto economico

A) Valore delle produzione

…

…

…

C) Attivo circolante

3. Variazione dei lavori in corso

1. materie prime,

su ordinazione 3.000

sussidiarie e di

consumo 500

…

D) Debiti 2.500

3. Lavori in corso

su ordinazione 3.000

B) Costi della produzione

…

B6) Per materie prime, sussidiarie, di

consumo e merci 2.000

Metodo delle ore lavorate

L’avanzamento del lavoro è, in questo caso, misurato con riferimento al numero delle ore lavorate

rispetto al numero complessivo delle ore totali previste. Il metodo in oggetto può essere rilevante

laddove la componente lavoro risulti particolarmente rilevante; il metodo in parola richiede i

seguenti calcoli:

-

la suddivisione dei ricavi totali previsti in: (i) costi previsti dei materiali e altri costi

diretti, quali assicurazioni, royalties, esclusa la mano d'opera; e, (ii) valore aggiunto

complessivo, per il residuo;

-

la previsione delle ore dirette di lavorazione necessarie per il completamento delle opere

ed il calcolo del valore aggiunto orario (quale quoziente del valore aggiunto complessivo

e delle ore totali previste);

-

la valutazione delle opere in corso di esecuzione ad una certa data, quale somma di: (i) i

costi effettivi dei materiali impiegati nelle lavorazioni e degli altri costi diretti sostenuti,

esclusa la mano d'opera; e, il valore aggiunto maturato, determinato moltiplicando le ore

dirette effettivamente lavorate per il valore aggiunto orario.

Considerato l’ambito “normale” di utilizzo del metodo, occorre prestare particolare attenzione

all’imputazione delle ore lavorate. L’Oic dispone che anche che i lavori affidati esternamente siano

contabilizzati:

-

come ore interne dell'impresa; o

20

-

assimilate ai costi dei materiali ed altri costi diretti; in questa seconda circostanza

(ritenuta più praticabile) è necessario poter prevedere attendibilmente sin dal l'inizio

della commessa quale parte di lavoro sarà affidata a terzi.

Metodo delle unità consegnate

Può risultare utile nella determinazione delle commesse focalizzate nella fornitura di serie di

prodotti uguali od omogenei con ricavi e costi marginali sostanzialmente identici, quali, per

esempio, tappi di bottiglia, agende, ed altri accessori.

I prodotti in corso di lavorazione o finiti ma non consegnati sono valutati al costo di produzione e

sono quindi classificati come rimanenze di magazzino.

Metodo delle misurazioni fisiche

Il metodo è, talvolta, adottato dalle imprese di costruzioni, qualora il SAL sia rilevato

periodicamente in contraddittorio per la determinazione delle fatturazioni.

Questo consta nella rilevazione delle quantità prodotte e presuppone la previsione (o in alternativa

la determinabilità) di un prezzo per le singole unità prodotte.

5. Il criterio della commessa completata

Se l’impresa opta per l’adozione del criterio della commessa completata, la commessa deve essere

valutata come un lavoro in corso ed essere, per questo, iscritta al minore tra costo e mercato 5.

Come si evince dalla denominazione stessa, i ricavi sono rilevati solo quando le opere sono

effettivamente ultimate e consegnate. Nei lavoro in corso su ordinazione, la consegna è solitamente

identificata, a seconda dell’opera e degli accordi contrattuali, dalla spedizione o dall’accettazione

del bene da parte del committente 6.

6. Ulteriori problematiche

L’Oic analizza le modalità con cui contabilizzare una serie di ulteriori costi ed oneri che si possono

verificare nel corso della vita di una commessa e che potrebbero dare luogo ad alcuni dubbi

5

Si veda: Oic, Oic13, Le rimanenze di magazzino.

L’Oic dispone che, affinché il lavoro in corso possa essere ritenuto consegnato, occorre che si verifichino le seguenti

condizioni: “1.la costruzione del bene sia stata completata ed il bene accettato dal committente6;

2. i collaudi siano stati effettuati con esito positivo;

3. eventuali costi da sostenere dopo il completamento siano di entità non significativa e siano comunque stanziati;

4. gli eventuali effetti relativi a situazioni d'incertezza connessi con tali commesse, ancora presenti nonostante la

costruzione sia stata completata, possano essere stimati con ragionevolezza e sia possibile effettuare per essi appropriati

ii,alistanziamenti.”. Si veda Oic, Oic 23, cap. E.I.b.

6

21

concernenti la loro imputazione o classificazione; di seguito, forniamo una breve analisi di alcuni

significativi casi considerati:

-

Costi per l'acquisizione della commessa. Fanno riferimento agli studi, ricerche, oneri per

partecipazione gare, ed altri costi sostenuti per l’acquisizione della commessa. Questi

devono essere imputati al conto economico dell’esercizio in cui gli stessi sono sostenuti,

poiché rappresentano costi di natura ricorrente sostenuti nel normale svolgimento

dell’attività aziendale. Tuttavia, se sostenuti specificamente per una commessa e

l'assegnazione della commessa avviene nello stesso esercizio (od è sostanzialmente certa

alla data di chiusura), e il costo è recuperabile dal margine di commessa, tali costi

possono essere contabilizzati come costi pre-operativi.

-

Costi pre-operativi. Sono i costi sostenuti dopo la definizione del contratto, ma prima

che sia posta in essere l’attività necessaria per svolgere l’attività di costruzione, quali

costi di progettazione, impianto e organizzazione del cantiere, ecc.

Se l'impresa adotta il criterio della percentuale di completamento, i costi pre-operativi

devono essere contabilizzati tra le immobilizzazioni immateriali (normalmente tra le

“B.I.7) Immobilizzazioni Immateriali — Altre”) ed ammortizzati negli esercizi

successivi in funzione dell'avanzamento dei lavori determinato con le modalità previste

per l'applicazione del criterio della percentuale di completamento.

Se l'impresa adotta il criterio della commessa completata, i costi pre-operativi vanno

rilevati con gli stessi criteri con cui si rilevano i costi sostenuti per l'esecuzione delle

opere.

-

Oneri sostenuti dopo la chiusura della commessa. Devono essere, tra gli altri, annoverati

in questa categoria i costi di smobilizzo del cantiere, i costi per il collaudo delle opere

eseguite, gli oneri per penalità contrattuali, gli oneri per la manutenzione successiva

delle opere, gli oneri per garanzie contrattuali. I pertinenti stanziamenti devono esser

rilevati tra i “Fondi per rischi ed oneri”. Se, quindi, è adottato un criterio basato sul

valore di carico, tali costi devono essere inclusi tra quelli della commessa ed i relativi

stanziamenti devono incidere sul risultato della stessa. Qualora, invece, sia utilizzato il

criterio delle misurazioni fisiche o altri similari, gli stanziamenti devono essere effettuati

progressivamente in funzione dell'avanzamento della commessa;

-

Oneri finanziari. Devono essere imputati, indipendentemente dal criterio adottato,

direttamente al conto economico al momento in cui maturano o sono sostenuti, sia che

22

venga adottato il criterio della percentuale di completamento sia che venga applicato il

criterio della commessa completata 7.

7. Considerazioni

L’Oic 23 è un documento che analizza con analiticità le caratteristiche e le diverse circostanze che

si possono verificare nella rappresentazione contabile dei lavori in corso su ordinazione.

A questo riguardo, si deve rilevare che il criterio della percentuale ci completamento è sicuramente

preferibile (soprattutto per le commesse pluriennali) rispetto alla commessa completata.

Tale impostazione è confermata dal fatto che anche lo Iasb nella revisione del menzionato Ias 11

(1994) ha eliminato il criterio della commessa completata, rendendolo applicabile solo in via

residuale, ossia nel caso in cui lo SAL non sia quantificabile con attendibilità.

La disciplina fiscale medesima, pur prevedendo talune regole ad hoc (per esempio, sui corrispettivi

pattuiti e i rischi contrattuali), accettano il criterio della percentuale di completamento, ritenendolo

il principio base per la valutazione delle commesse ultrannuali (Tuir, art. 93, comma 2). Non è

questa la sede per esaminare i riflessi fiscali derivanti dalla predisposizione di lavori in corso su

ordinazione, ma basti considerare che il Tuir richiede di suddividere “le opere, le forniture e i

servizi” in base alla loro presunta durata in:

-

opere, forniture e servizi con tempo di esecuzione non superiore all’anno (365 giorni) e a

cavallo di due esercizi; e

-

opere, forniture e servizi con tempo di esecuzione ultrannuale,

laddove i primi sono disciplinati alla stregua delle normali rimanenze (Tuir, art. 92, comma 6), ossia

con riferimento al costo sostenuto nell’esercizio, mentre i secondi sono valutati ai fini fiscali sulla

base dei corrispettivi pattuiti o al costo.

7

Tuttavia, l’Oic – con specifico riferimento alla contabilizzazione delle commesse col criterio della commessa

completata. dispone che” Se viene seguito il criterio della commessa completata, è accettabile imputare ai costi di

commessa, includendoli nel valore (al costo) delle rimanenze, gli interessi passivi sui capitali presi a prestito

specificatamente per la commessa e per essa effettivamente utilizzati in aggiunta agli anticipi ed acconti ricevuti dal

committente, purché sussistano le seguenti condizioni:

1. trattasi di commesse con tempi di realizzazione eccedenti i dodici mesi;

2. l'impresa non riceva anticipi ed acconti di entità tale da evitare squilibri rilevanti nei flussi finanziari e quindi la

quota non finanziata dal committente è rilevante;

3. l'impresa disponga di un sistema amministrativo che consenta di seguire i flussi finanziari relativi ad ogni singola

commessa;

4. l'impresa sia in grado di effettuare un'attendibile previsione dei capitali che verranno effettivamente presi a

prestito specificatamente per l'esecuzione della commessa, tenuto conto degli anticipi e degli acconti ricevuti dal

committente;

5. gli interessi su tali capitali siano recuperabili con i ricavi della commessa e ciò sia comprovabile con un

preventivo di commessa che ne tenga conto.”. Si veda: Oic, Oic 23, Lavori in corso su ordinazione, cap. L.II.

23

CREDITI, DISPONIBILITA’ LIQUIDE, RATEI E RISCONTI

CREDITI

Sommario: 1. Inquadramento della tematica e aspetti definitori; 2. Classificazione; 3.

Rilevazione; 4: Valutazione; 4.1 Il valore presumibile di realizzazione; 4.2 Attualizzazione. 5

Le operazioni di factoring. 6. I crediti da operazioni di compravendita con obbligo di

retrocessione a termine; 7. Informazioni integrative

1. Inquadramento della tematica e aspetti definitori

È difficile, se non impossibile, che un’impresa in continuità operativa non presenti alla data di

chiusura dell’esercizio crediti. Questi, infatti, originano naturalmente dall’effettuare operazioni

commerciali, finanziarie o da eventi ed operazioni di altro tipo.

Un bilancio può essere, in via del tutto astratta, privo di crediti quando l’impresa effettua tutte le

operazioni in contanti oppure nel caso in cui alla data di riferimento del bilancio tutti i crediti siano

stati regolati dai debitori.

I crediti costituiscono il diritto acquisito da un’impresa ad esigere ad una scadenza predefinita un

determinato ammontare da clienti o da altri.

La problematica concernente i crediti sarà esaminata in modo autonomo dalla macro-classe in cui

questi sono stati inclusi, poiché i criteri di rilevazione, valutazione e informativa sono i medesimi

indipendentemente da dove questi sono imputati. In definitiva, cambia, a secondo della

classificazione, la sola modalità di appostamento in bilancio!

È bene puntualizzare che non esamineremo in questo contesto, se non per completezza espositiva, la

problematica relativa ai “crediti verso soci per versamenti ancora dovuti” già precedentemente

considerata (si vedano le dispense “La costituzione d’impresa e le altre operazioni di capitale” e

“Crediti verso soci per versamenti ancora dovuti e Immobilizzazioni materiali”).

In aggiunta, non si prenderanno in considerazione i crediti originati da operazioni in valuta estera,

per le quali sono previste specifiche disposizioni normative.

I riferimenti tecnici essenziali che guideranno la seguente esposizione sono, oltre alle principali

impostazioni dottrinali, i Principi contabili nazionali e, in questo specifico caso, il Principio

contabile OIC 15, I crediti.

24

2. Classificazione

Nella classificazione dei crediti hanno, in linea generale, rilevanza i seguenti fattori :

- origine: (i) crediti sorti in relazione a ricavi (per esempio, i crediti verso clienti) derivanti da

operazioni di gestione caratteristica; (ii) crediti sorti per prestiti e finanziamenti concessi

(questi differiscono dai crediti commerciali per non essere connessi a ricavi, bensì ad

operazioni che hanno ad oggetto direttamente somme di denaro); o (iii) crediti sorti per altre

motivazioni (per esempio, crediti derivanti da operazioni di gestione non caratteristica, crediti

verso dipendenti per anticipi su competenze di futura liquidazione, crediti verso l'erario,

crediti verso istituti di assicurazione per gli indennizzi, depositi cauzionali, ecc.).

L’indicazione dell’origine economica dei crediti fornisce utili informazioni sulle modalità con

cui la società genera crediti e, quindi, si suppone entrate di cassa;

- natura del debitore: crediti verso clienti, consociate 8, controllanti, soci, altri. La natura del

debitore è funzionale all’esposizione dei crediti medesimi in bilancio. I crediti vantati nei

confronti dei clienti sono “normali” crediti operativi, identificano una posizione pendente

originata dall’attività commerciale e servono a misurare lo stato di salute dell’attività

caratteristica della struttura aziendale. Essi, peraltro, esprimono valori di mercato e, laddove

ciò non si verificasse, riescono a spiegare i rapporti di forza dei soggetti coinvolti

nell’operazione. I crediti verso altre società del gruppo o parti correlate possono essere, al

contrario, “viziati” dai legami tra le parti coinvolte, talvolta non esprimono valori di mercato

e, per tali motivi, necessitano di una diversa informativa di bilancio;

- scadenza: crediti esigibili entro l’esercizio successivo e oltre l’esercizio successivo. Tale

evidenziazione contribuisce a illustrare la posizione finanziaria della società; la presenza di

crediti destinati a divenire moneta nel breve termine indica che la società dovrebbe fruire di

liquidità in un futuro molto prossimo. La presenza di liquidità evidenzia la capacità della

società di far fronte ad impegni di breve periodo o se, al contrario, la società dovrà fare

ricorso a “mezzi di terzi” per regolare le obbligazioni contratte.

La successiva figura sintetizza i criteri di classificazione che rilevano per la rappresentazione dei

crediti.

8

Si consideri che la stesura del Principio contabile OIC 15 è antecedente all’emanazione del d.lgs 173/2008 che ha

introdotto l’informativa sulle operazioni con le parti correlate (art. 2427, p.to 22-bis, c.c.), di cui parleremo quando ci

imbatteremo nella sezione dedicata alla nota integrativa. Ciò detto, il Principio contabile OIC 15 dispone che “Per

consociate si devono intendere, ai fini qui discussi, non solo le imprese controllanti, controllate e collegate ai sensi

dell'art. 2359 Cod. Civ., ma anche le imprese che si trovano sotto comune controllo” (PC OIC 15, §A).

25

Figura 1 - Criteri di classificazione

Criteri di

classificazione

dei crediti

Origine

Natura del

debitore

Scadenza

Lo schema di stato patrimoniale del codice civile prevede che debbano essere evidenziati con

riferimento ai crediti i seguenti importi:

A - Crediti verso soci per versamenti ancora dovuti, con separata indicazione della parte già

richiamata;

B.III - Immobilizzazioni finanziarie, con separata indicazione, per ciascuna voce dei crediti,

degli importi esigibili entro l'esercizio successivo:

2) crediti:

a) verso imprese controllate;

b) verso imprese collegate;

c) verso controllanti;

d) verso altri.

C.II - Attivo circolante. Crediti, con separata indicazione, per ciascuna voce, degli importi

esigibili

oltre l'esercizio successivo:

1) verso clienti;

2) verso imprese controllate;

3) verso imprese collegate;

4) verso controllanti;

4-bis) crediti tributari;

4-ter) imposte anticipate;

5) verso altri.

Il legislatore ha previsto, quindi, che i crediti siano classificati, in base alla loro destinazione, in

immobilizzazioni e attivo circolante 9. A questo riguardo, rileva che anche i crediti sottendono alla

9

Le modalità di classificazione esposte non son evidentemente le uniche possibili, bensì quelle più adatte e conformi

allo sviluppo della pertinente disciplina nazionale. Caratozzolo “propone”, per esempio, anche le seguenti

classificazioni:

- crediti pecuniari e crediti in natura;

- crediti di sicuro esito, crediti di esito dubbio e crediti inesigibili;

- crediti certi nell’esistenza e nell’importo, crediti incerti nell’esistenza o nell’importo;

- crediti fruttiferi e crediti infruttiferi;

- crediti a breve termine, crediti a medio termine e crediti a lungo termine;

- crediti cambiari e crediti non cambiari;

- crediti assistiti da garanzie reali o da privilegi e crediti non garantiti.

Si veda: M. Caratozzolo, Il bilancio d’esercizio, Milano, Giuffré, 2008, p. 440.

26

regola per la quale “gli elementi destinati ad essere utilizzati durevolmente devono essere iscritti tra

le immobilizzazioni” (art. 2424-bis, c.c.).

Nelle immobilizzazioni sono, perciò, iscritti principalmente i crediti che hanno natura finanziaria

(per esempio, crediti derivanti da finanziamenti concessi, depositi cauzionali, acconti per acquisto

di immobilizzazioni finanziarie), mentre nell’attivo circolante sono allocati principalmente i crediti

originati da operazioni di natura commerciale (per esempio, crediti verso clienti documentati da

fatture, cambiali attive, crediti verso società di factoring, crediti per interessi di mora). In termini

aziendalistici, nelle immobilizzazioni, troviamo i crediti di finanziamento, mentre nei crediti

dell’attivo circolante iscriviamo i crediti di finanziamento (si veda Figura 2).

In sostanza se una controllante effettua un prestito in denaro ad una controllata, il pertinente credito

sarà rilevato tra le immobilizzazioni finanziarie (più precisamente, sottovoce BIII.2.a) ); se, però, la

controllante vende un bene ad una controllata, il pertinente eventuale credito sarà iscritto nell’attivo

circolante (più precisamente alla voce CII2).

Tale impostazione trova riscontro anche nell’ulteriore indicazione del legislatore, per la quale

devono essere separatamente esposti, per ciascuna voce dei crediti iscritti tra le immobilizzazioni

finanziarie gli importi esigibili entro l’esercizio successivo, mentre per ciascuna voce dei crediti

iscritti nell’attivo circolante, gli importi esigibili oltre l’esercizio successivo.

Figura 2 – Imputazione dei crediti in bilancio

Crediti di

finanziamento

Crediti di

funzionamento

Immobilizzazioni

finanziarie

Attività

circolanti

In linea teorica, tuttavia, non è impossibile che un credito commerciale possa essere iscritto tra le

immobilizzazioni (ad esempio, un credito derivante dalla vendita di un bene ad un cliente con un

27

pagamento estremamente lungo potrà essere iscritto nella sottovoce BIII.2.d)

10

, così come un

credito finanziario verso una collegata potrà essere imputato alla voce C.II3).

Il Principio contabile OIC 15 ritiene necessario prevedere per l’esposizione della sottovoce BIII2d)

e della voce CII5 “Crediti verso altri” un’ulteriore sotto-classificazione per i crediti verso altre

consociate. Ovviamente, in ossequio ai principi generali di bilancio, tale ripartizione – che, si ripete,

è prevista dai principi contabili nazionali e non dalla legge – deve essere effettuata nel momento in

cui gli importi rappresentativi dei crediti verso consociate sono “rilevanti”. La seguente tabella

illustra la pertinente integrazione di bilancio ritenuta necessaria dai principi contabili nazionali.

Si consideri, infine, che le voci C4-bis) Crediti tributari;C4-ter, Imposte anticipate sono state

introdotte nell’attivo patrimoniale per mezzo della riforma organica del diritto societario.

I crediti tributari identificano la specifica tipologia di crediti vantati nei confronti dell’erario; questi,

qualora significativi, dovrebbero essere separatamente esposti nella nota integrativa.

L’inserimento della voce dedicata alle imposte anticipate rientra nella decisione del legislatore della

riforma di riconoscere formalmente la “fiscalità differita”; come avremo meglio modo di

considerare in seguito, non rappresentano propriamente crediti, poiché non rappresentano un diritto

ad esigere un importo ad una data predeterminata. Essi identificano, più propriamente, un bonus

concernente una minore imposizione fiscale futura.

Tabella 1 – Esposizione della posta “Crediti verso altri”

Classificazione dei “crediti verso altri” Integrazione prevista per i “crediti verso

nella normativa civilistica

B.III

2) crediti:

…

d) verso altri.

C.II:

…

5) verso altri

altri” nel Principio contabile OIC 15

B.III

2) crediti:

…

d) verso altri:

verso altre consociate;

verso altri debitori

C.II:

…

5) verso altri

verso altre consociate;

verso altri debitori

10

In questa specifica fattispecie, tuttavia, è indubbio che l’operazione possa incorporare una componente finanziaria. A

questo fine, si rinvia a quanto detto in merito all’attualizzazione dei crediti al paragrafo 4.2.

28

3. Rilevazione

I crediti a breve termine che derivano da ricavi sono iscrivibili nel bilancio solo se sono maturati i

relativi ricavi, ovvero se:

- il processo produttivo dei beni ovvero dei servizi è stato completato; e

- lo scambio è avvenuto:

-

in caso di vendita di beni quando si è verificato il trasferimento del titolo di

proprietà, ossia: (i) per i beni mobili: data di spedizione o di consegna, secondo le

modalità contrattuali dell’acquisto ed in base al trasferimento dei rischi dal punto di

vista sostanziale; e (ii) per i beni immobili e per i beni mobili per i quali è richiesto

l’atto pubblico: data di stipula del contratto di compravendita (per i servizi quando la

prestazione è effettuata);

-

in caso di prestazioni di servizi, quando il servizio è reso.

Avete già avuto modo di considerare più volte nell’analisi delle scritture contabili che la rilevazione

dei crediti derivanti da “normali” operazioni commerciali avviene al momento dell’emissione della

fattura. Non ci sono problemi se il periodo in cui avviene l’operazione coincide con il periodo in cui

la fattura viene emessa. Qualora per un qualsiasi motivo, però, il periodo in cui il bene è stato

ceduto o la prestazione è stata effettuata non coincidesse con il periodo in cui la fattura è stata

emessa, in sede di scritture di assestamento - rectius di integrazione – dovremo procedere a

movimentare, in ossequio al principio della competenza, il conto “crediti per fatture da emettere”.

In queste specifiche circostanze, quindi, la mancanza della fattura non giustifica la non indicazione

in bilancio del pertinente credito.

I crediti che si manifestano in seguito a ragioni diverse dai ricavi si iscrivono in bilancio solo se

sussiste un valido “titolo al credito” (PC OIC 15, par. A).

29

Figura 3 - La rilevazione dei crediti

Crediti

originati da

ricavi

Prestazione di

servizi

Vendita di beni

la rilevazione avviene

nel caso di vendita

di beni

Il processo

produttivo è

completato

Il titolo di

proprietà è

stato trasferito

e

Lo scambio è

avvenuto

nel caso di

prestazioni di servizi

Il servizio è

reso, ossia la

prestazione è

effettuata

- per i beni mobili: data di spedizione o

di consegna

- per i beni immobili (e per i beni mobili

che richiedono un atto pubblico per il

trasferimento di proprietà): data di

stipula del contratto di compravendita

Gli importi rilevanti di debiti (e crediti) verso propri debitori devono essere classificati tra le

passività di bilancio, salvo non vi sia effettiva possibilità di compensazione da un punto di vista

legale (artt. 1241 e segg. e 1253 e segg., c.c.). Sono, pertanto, vietate le compensazioni che

eliminano voci per le quali è obbligatoriamente disposta l’esposizione negli schemi di bilancio. (PC

OIC 15, §C.II.)

4. Valutazione

4.1 Il valore presumibile di realizzazione

I crediti devono essere iscritti in bilancio secondo il valore presumibile di realizzazione (sia per i

crediti iscritti nell’attivo circolante che per quelli compresi nelle immobilizzazioni). È necessario

rettificare il valore nominale di partenza al fine di considerare il valore di eventuali:

- perdite per inesigibilità: il fondo svalutazione crediti deve essere sufficiente per coprire

perdite per situazioni di inesigibilità già manifestatesi ovvero non ancora manifestatesi;

30

- resi e rettifiche di fatturazione: resi di merci o prodotti da parte dei clienti o altre cause di

rettifiche di fatturazione come merci difettose, eccedenti le ordinazione, ritardi di consegna,

ecc.;

- sconti e abbuoni: occorre stimare l’importo degli sconti concessi ed effettuare un adeguato

stanziamento. Gli sconti finanziari sono rilevati al momento dell’incasso;

- interessi non maturati: gli interessi non maturati inclusi nel valore dei crediti non

rappresentano ancora un’attività e pertanto vanno riscontati.

- altre cause di minor realizzo.

La principale causa di svalutazione concerne le perdite per inesigibilità. È, per questo, opportuno

soffermarsi ulteriormente su questa problematica.

Il valore nominale dei crediti deve, quindi, essere rettificato al fine di fare fronte alle richiamate

perdite, tramite un fondo appositamente stanziato, quantificato in base al principio di competenza e

capace di coprire:

- le perdite per situazioni di inesigibilità già manifestatesi,

- le perdite per altre inesigibilità non ancora manifestatesi ma temute o latenti.

Applicare, in questo contesto, il principio della competenza significa considerare eventi verificatisi

nel corso dell’esercizio che hanno palesato l’inesigibilità (certa o probabile) del credito. Se, per

esempio, la società vanta un credito nei confronti di un’altra società fallita nel corso dell’esercizio o

che è risultata fortemente insolvente, ci sono buone ragioni per svalutare il pertinente credito. In

sostanza, le svalutazioni devono gravare sugli esercizi in cui le perdite si possono ragionevolmente

prevedere.

L’appostamento del fondo sarà, poi, utilizzato per coprire le perdite nel momento in cui

l’inesigibilità sarà ritenuta definitiva, in base a considerazioni legali, fiscali o pratiche.

Al fine di definire una misurazione tecnicamente corretta del fondo, il Principio contabile OIC 15

richiede i seguenti passaggi:

- analisi dei singoli crediti e determinazione delle perdite presunte per ciascuna situazione di

inesigibilità già manifestatasi;

- stima, in base all'esperienza ed ad ogni altro elemento utile, delle ulteriori perdite che si

presume si dovranno subire sui crediti in essere alla data di bilancio;

- valutazione dell'andamento degli indici di anzianità dei crediti scaduti rispetto a quelli degli

esercizi precedenti;

- condizioni economiche generali, di settore e di rischio paese.

31

La prassi contabile dispone che in aggiunta o – in specifiche circostanze – in sostituzione possa

essere adottato un procedimento sintetico di svalutazione, applicando determinate formule (ad

esempio, una percentuale delle vendite del periodo o dei crediti). Tale impostazione deve, però,

rappresentare l’eccezione e non la regola, vi siano le condizioni e sia possibile raggiungere il

risultato che sarebbe stato raggiunto con un procedimento analitico.

Si consideri, infine, che una corretta determinazione del valore di realizzo deve considerare

contestualmente tutti i diversi fattori che possono portare a una rettifica del valore del credito.

Potremmo avere, per esempio, un credito che viene rettificato a fronte di uno sconto e,

contestualmente, di un’inesigibilità.

4.2 Attualizzazione

I crediti infruttiferi, spesso di natura commerciale, con differimenti di pagamento piuttosto lunghi,

sono in molti casi tali, poiché l’interesse previsto è incorporato nella determinazione del credito

stesso. Se una società vende ad un’altra società un macchinario per €10.000 con pagamento entro

360gg significa che a fronte di una dilazione di pagamento talmente ampia corrisponderà al

momento del pagamento un importo superiore all’effettivo valore del bene. La società che ha

venduto, in sostanza, si è resa disponibile a tenere immobilizzato un determinato importo di denaro

per ottenere alla data di scadenza del periodo di dilazione una “ricompensa” per il periodo di

indisponibilità. Abbiamo, di fatto, un’operazione commerciale che cela anche un’operazione

finanziaria.

Il Principio contabile OIC 15 richiede, quindi, per dare una rappresentazione corretta

dell’operazione che la componente finanziaria sia scorporata dall’importo rappresentativo

dell’operazione commerciale.

Occorre, a tale fine, determinare i proventi e gli oneri di competenza dell’esercizio,

indipendentemente dalla data di incasso (art. 2423-bis, n. 3, c.c.); è necessario, perciò, determinare:

- i crediti da attualizzare: si tratta di crediti a medio-lunga scadenza con interessi non espliciti o

con interessi espliciti particolarmente bassi. Devono essere esclusi dal processo di

attualizzazione i crediti originati nel corso della gestione normale con incasso previsto entro

l’esercizio successivo, crediti che hanno un tasso d’interesse basso (per garanzie di terzi,

specifiche norme di legge ovvero perché l’interesse attivo non è tassabile), acconti ed in

generale gli ammontari che non richiedono restituzione in futuro in quanto vanno a fronte del

prezzo di beni acquistati, ammontari che intendono rappresentare garanzie o cauzioni date

all’altra parte di un contratto;

32

- il tasso di interesse da utilizzare: riferimento immediato al tasso di interesse di mercato

prevalente per il finanziamento di crediti con dilazione ed altri termini e caratteristiche

similari (se non è possibile, si deve fare riferimento ad un tasso realistico per l’impresa); il

tasso è quello della data dell’operazione, del tempo in cui sorge il credito e l’impresa concede

la dilazione di pagamento e non va modificato durante la durata del credito;

- il periodo da attualizzare: l’interesse attivo deve essere riconosciuto sulla durata del credito e

proporzionalmente al credito in essere.

Esempio – Attualizzazione del credito

La Società Partita cede un macchinario alla Società Doppia in data 01.01.x per un

importo pari a €85.000 con pagamento da effettuare in data 31.12.x+1.

Posto che:

-

il credito risulta da attualizzare;

-

il tasso di interesse da utilizzare è determinato pari al 2,5%;

-

il periodo da attualizzare è rappresentato dai 2 anni di dilazione concessi.

Considerata la formula di attualizzazione

Va = C/(1+i)t

laddove:

Va = valore attuale

C = valore nominale del credito

i = tasso di interesse

t = tempo di attualizzazione

avremo che il valore attuale del credito è pari a

€85.000/(1+0,025)2 = €80.904

Perciò, nel bilancio dell’esercizio x dovremo iscrivere interessi finanziari impliciti pari

a €80.904 x 2,5% = €2.023 e nel bilancio dell’esercizio x+1 iscriveremo interessi

impliciti pari a (€80.904 + €2.023) x 2,5% = €2.073

Le pertinenti scritture contabili saranno al momento della vendita:

Clienti

a Merci c/vendite

85.000

33

Al momento della redazione del bilancio, dovremo rettificare l’importo dei ricavi

“commerciali” per attribuirne una parte all’effetto “finanziario”

Merci c/vendite

a

Interessi attivi

4.106

rinviando la quota parte degli interessi attivi dell’esercizio successivo

Interessi attivi

a

Risconti passivi