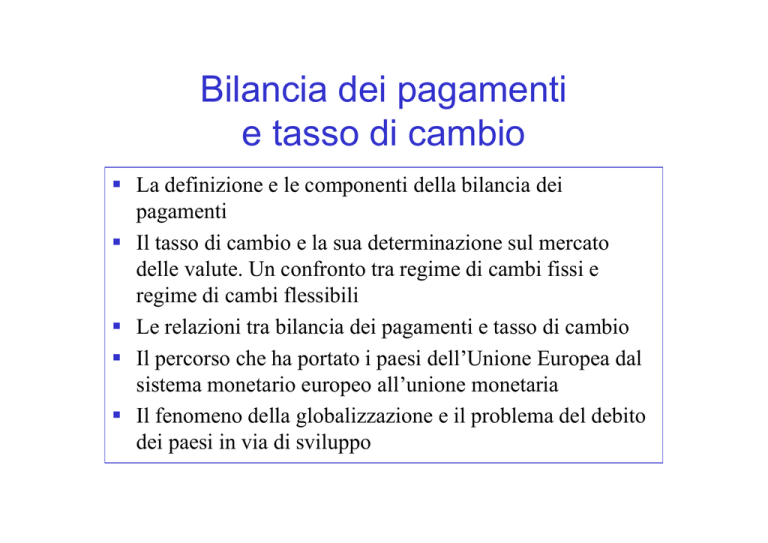

Bilancia dei pagamenti

e tasso di cambio

La definizione e le componenti della bilancia dei

pagamenti

Il tasso di cambio e la sua determinazione sul mercato

delle valute. Un confronto tra regime di cambi fissi e

regime di cambi flessibili

Le relazioni tra bilancia dei pagamenti e tasso di cambio

Il percorso che ha portato i paesi dell’Unione Europea dal

sistema monetario europeo all’unione monetaria

Il fenomeno della globalizzazione e il problema del debito

dei paesi in via di sviluppo

La bilancia dei pagamenti

Registra i flussi di moneta tra i residenti di un

paese e il resto del mondo

• le entrate di moneta vengono considerate crediti

e vengono inserite con segno positivo

• le uscite di moneta vengono considerate debiti e

vengono contabilizzate con segno negativo

La bilancia dei pagamenti

La bilancia dei pagamenti si suddivide in tre parti

fondamentali

• Conto delle partite correnti

• Conto dei movimenti di capitale

• Conto dei movimenti finanziari

Partite visibili

Partite invisibili

Saldo partite correnti

Salari, interessi

Saldo partite conto capitale

compravendita beni capitali

compravendita brevetti

Saldo partite conto finanziario

compravendita attività

finanziarie

Conto delle partite correnti

Registra i pagamenti per le importazioni e le

esportazioni di beni e servizi, e i redditi e i

trasferimenti netti di moneta in entrata e in uscita

da un paese

Partite visibili

Partite invisibili

Saldo partite correnti

Salari, interessi

Saldo partite conto capitale

compravendita beni capitali

compravendita brevetti

Saldo partite conto finanziario

compravendita attività

finanziarie

Conto delle partite correnti

Si suddivide in

1. Conto delle partite visibili

Registra le importazioni e le esportazioni di beni fisici

2. Conto delle partite invisibili

Registra le importazioni e le esportazioni di servizi

SALDO DELLA BILANCIA COMMERCIALE

3. Flussi di reddito netti

Registra salari, interessi, profitti in entrata e uscita da un paese

4. Trasferimenti unilaterali netti

Rappresentano «doni» internazionali

SALDO DELLE PARTITE CORRENTI

Conto dei movimenti di capitale

Registra i flussi di moneta collegati all’acquisto o alla

vendita di beni capitali e di attività intangibili.

Include anche i trasferimenti unilaterali in conto

capitale

Partite visibili

Partite invisibili

Saldo partite correnti

Salari, interessi

Saldo partite conto capitale

compravendita beni capitali

compravendita brevetti

Saldo partite conto finanziario

compravendita attività

finanziarie

Conto dei movimenti finanziari

Registra i flussi di capitale investito o depositato

presso banche o altre istituzioni finanziarie in

entrata e in uscita dal paese

È composto da tre sezioni

1. Investimenti (prevalentemente di lungo periodo)

– diretti

– di portafoglio

2. Altri flussi finanziari

rappresentano movimenti monetari di breve periodo

3. Variazione delle riserve monetarie

Partite visibili

Partite invisibili

Saldo partite correnti

Salari, interessi

Saldo partite conto capitale

compravendita beni capitali

compravendita brevetti

Saldo partite conto finanziario

compravendita attività

finanziarie

La voce «errori e omissioni»

È possibile che vi siano errori nella raccolta e nella

compilazione dei conti, che non consentono di ottenere

un pareggio del saldo. Viene introdotta un’apposita

voce (errori e omissioni) per correggere tali errori

Partite visibili

Partite invisibili

Saldo partite correnti

Salari, interessi

Saldo partite conto capitale

compravendita beni capitali

compravendita brevetti

Saldo partite conto finanziario

compravendita attività

finanziarie

Il tasso di cambio

Rappresenta il rapporto con cui due monete vengono

scambiate sul mercato delle valute

1US$ = 0.752162 €

1/ 0.752162 = 1.32950 Æ 1€ = 1.32950 US$

2007 - American Dollars to 1 EUR

2007 - Euros to 1 USD

Average Rates

January

0.769334 EUR

(23 days average)

0.764384 EUR

(20 days average)

0.754985 EUR

(22 days average)

0.740076 EUR

(21 days average)

0.739935 EUR

(23 days average)

February

Average Rates

January

1.2999 USD

(23 days average)

1.3083 USD

(20 days average)

February

March

March

1.32459 USD

(22 days average)

1.35129 USD

(21 days average)

April

April

May

May

June

1.3515 USD

(23 days average)

June

0.745139 EUR

(21 days average)

0.728812 EUR

(22 days average)

0.733945 EUR

(23 days average)

July

(21 days average)

1.37214 USD

(22 days average)

1.36259 USD

(23 days average)

1.39099 USD

(20 days average)

July

August

August

September

0.719036 EUR

(20 days average)

0.702626 EUR

(23 days average)

0.681164 EUR

(22 days average)

October

November

December

0.687273 EUR

1.34206 USD

(21 days average)

September

October

1.4233 USD

(23 days average)

November

1.46817 USD

(22 days average)

1.45517 USD

(21 days average)

December

2008 - Euros to 1 USD (invert)

Average Rates

January

0.67947 EUR

(23 days average)

February

0.677845 EUR

(21 days average)

March

0.64443 EUR

(21 days average)

April

0.6344 EUR

(13 days average)

Il tasso di cambio multilaterale

Il tasso di cambio multilaterale di una valuta è dato

da una media ponderata dei tassi di cambio rispetto a

tutte le altre valute

Il peso dato alla valuta di ciascun paese dipende dalla quota di

scambio che si intrattiene con quel paese

Tassi di cambio

USD

1

0.698383

1.23701

0.752162

1.44641

GBP

1.43187

1

1.77124

1.077

2.07108

Friday, March 27, 2009

CAD

0.8084

0.564573

1

0.608048

1.16927

EUR

1.3295

0.9285

1.6446

1

1.923

AUD

0.691366

0.482838

0.855227

0.520019

1

La determinazione del tasso di

cambio sul mercato

In un regime di cambi flessibili

• La domanda di una valuta è decrescente rispetto al tasso

di cambio: tasso cambio↓Ædomanda ↑

quanto minore è il tasso di cambio tanto più i beni prodotti nel

paese saranno a buon mercato per i residenti dell’altro paese →

tanta più valuta di quel paese questi ultimi saranno disposti a

domandare

• L’offerta di una valuta è crescente rispetto al tasso di

cambio: tasso cambio ↑ Æofferta ↑

quanto minore è il tasso di cambio tanto meno i beni prodotti

nell’altro paese saranno a buon mercato → tanta meno valuta del

nostro paese verrà offerta in cambio di quella dell’altro paese

€/US$

€/¥ (Yen)

Il tasso di cambio di

equilibrio è determinato

dall’interazione tra

domanda e offerta di valuta

Tasso di cambio dollaro/euro

L’equilibrio sul mercato dei cambi

SUE

E*

DUSA

Euro

Se E1>E*, si ha un eccesso di

offerta di valuta

Il tasso di cambio deve

diminuire per incentivare la

domanda e causare una

diminuzione dell’offerta

Tasso di cambio dollaro/euro

L’aggiustamento all’equilibrio

ECCESSO DI

OFFERTA

SUE

E1

E*

DUSA

Euro

In pratica l’aggiustamento all’equilibrio in questi mercati è quasi istantaneo e

i tassi di cambio variano continuamente in modo da uguagliare domanda e

offerta di valuta

Spostamenti delle curve di domanda

e di offerta

Spostamenti delle curve di domanda e di offerta di

valuta possono provocare una diminuzione

(deprezzamento) o un aumento (apprezzamento) del

tasso di cambio

Cause di un deprezzamento del tasso di cambio

• Una diminuzione del tasso di interesse nazionale: l’offerta € ↑

(esportazione valuta), minori depositi stranieri=domanda € ↓

• Un tasso di inflazione nazionale maggiore di quello dei paesi

stranieri

• Un aumento del reddito nazionale rispetto a quelli dei paesi

stranieri

• Migliori prospettive di investimento all’estero

• Speculazione sulla diminuzione del tasso di cambio

Nei casi opposti si ha un apprezzamento

Tassi di cambio e bilancia dei

pagamenti

Distinguiamo tre casi

• Regime di cambi flessibili

• Intervento pubblico per ridurre le fluttuazioni di

breve periodo del cambio

• Mantenimento di un tasso di cambio fisso nel

lungo periodo

Bilancia dei pagamenti in regime di

cambi flessibili

Se vige un regime di cambi flessibili, la bilancia

dei pagamenti raggiungerà automaticamente il

pareggio

Intervento pubblico per ridurre le

fluttuazioni di breve periodo

Il governo può agire in vari modi

• Uso delle riserve di valuta presso la banca centrale

• Prestiti esteri

• Aumento dei tassi di interesse

Mantenimento del tasso di cambio

fisso nel lungo periodo

Gli strumenti con cui può essere raggiunto tale

obiettivo (in caso di pressioni al ribasso sul tasso di

cambio) sono

• politiche monetarie o fiscali per ridurre la domanda

• politiche dal lato dell’offerta

• controlli sulle importazioni e/o accordi sui cambi

Regime di cambi fissi

VANTAGGI

• Certezza

• Speculazione ridotta ai minimi

termini

• Inattuabilità di politiche

macroeconomiche «irresponsabili»

•

•

•

•

•

SVANTAGGI

La politica economica è assoggettata

alla necessità di mantenere il tasso di

cambio in pareggio (anche se ciò è in

contrasto con gli interessi degli

imprenditori nazionali)

Politiche restrittive che conducono a

una recessione mondiale

Problemi di liquidità internazionale

Incapacità di aggiustamento in

seguito a eventuali shock

Elevata speculazione nel caso in cui

gli operatori siano convinti che non

sia possibile mantenere la parità

Regime di cambi flessibili

•

•

•

•

VANTAGGI

Correzione automatica

Assenza di problemi di

liquidità internazionale e di

gestione delle riserve

Indipendenza dagli eventi

legati alle altre economie

I governi sono liberi di

scegliere le proprie politiche

economiche

•

•

•

•

SVANTAGGI

Tassi di cambio instabili

Speculazione

Incertezza sul commercio e

sugli investimenti

Mancanza di disciplina da

parte delle economie

nazionali

L’ERM (Exchange Rate Mechanism):sistema

monetario europeo

Cronologia

• Marzo 1979. Istituzione dell’ERM, i cui partecipanti

sono: Belgio, Danimarca, Francia, Germania

Occidentale, Irlanda, Italia, Lussemburgo, Olanda

• 1989. Aderisce la Spagna

• 1990. Aderisce il Regno Unito

• Aprile 1992. Aderisce il Portogallo

• Settembre 1992. Regno Unito e Italia abbandonano

l’ERM

L’ERM

Cronologia

•

•

•

•

1995. Aderisce l’Austria

1996. Aderisce la Finlandia e rientra l’Italia

1998. Aderisce la Grecia

1999. L’ERM è sostituito dalla moneta unica. Solo

Regno Unito e Svezia sono rimaste fuori

dall’ERM. La Danimarca, invece, non aderendo

alla moneta unica, diviene membro del cosiddetto

ERM-II

Caratteristiche dell’ERM

• Era fissata una parità tra una valuta e tutte le altre valute

dei paesi partecipanti all’ERM

• Erano ammesse fluttuazioni intorno alla parità entro una

banda data (2,25%)

• Le parità potevano essere aggiustate anche se solo in

seguito a un accordo specifico

• Quando il cambio di una valuta raggiungeva il limite

superiore o inferiore scattava l’obbligo per i due paesi di

intervenire sul mercato dei cambi al fine di mantenere il

cambio all’interno della banda di oscillazione

La storia dell’ERM

• 1979-82. L’assenza di convergenza tra le economie

nazionali dei paesi partecipanti ha determinato la necessità

di riallineamenti frequenti

• 1983-92. Maggiore convergenza tra le politiche nazionali

degli stati → totale assenza di riallineamenti

• 1992-93. Dopo notevoli turbolenze e svalutazioni di alcune

valute la lira e la sterlina escono dall’ERM. Dopo ulteriori

turbolenze e svalutazioni la banda di oscillazione è stata

allargata al 15%

• 1993-99. Dopo la tempesta del 1993 le valute dell’ERM si

sono dimostrate in grado di limitare le fluttuazioni entro

una banda più stretta (di fatto ±2,5%)

Il Trattato di Maastricht e il

completamento dell’UEM

Il Trattato di Maastricht, firmato nel 1992 dai paesi dell’Unione

Europea prevedeva il percorso per il completamento

dell’unione monetaria

• Fase 1. Un comitato monetario ha monitorato la politica

monetaria degli stati membri e ha svolto funzioni di

consulenza sulla convergenza delle politiche monetarie per

il Consiglio dei ministri

• Fase 2. Istituzione dell’IME (Istituto monetario europeo),

che ha coordinato le politiche monetarie, monitorato

l’andamento dell’ERM e preparato il terreno per la

creazione della BCE

• Fase 3. Avvio dell’unione monetaria e istituzione della

BCE e del SEBC

I criteri di convergenza

•

•

•

•

•

Per il passaggio dalla fase 2 alla fase 3 era necessario che i

paesi membri dell’UEM soddisfacessero i seguenti

requisiti

Inflazione: non poteva superare di più dell’1,5% la media

dei tassi di inflazione dei tre paesi dell’UE con inflazione

più bassa

Tasso di interesse: il tasso sui titoli di stato di lungo

periodo non poteva essere di più del 2% superiore alla

media dei tre tassi minori dell’UE

Disavanzo pubblico: non poteva superare il 3% del PIL

Debito pubblico: non poteva essere più del 60% del PIL

Tasso di cambio: doveva essere rimasto all’interno delle

bande di oscillazione dell’ERM per almeno due anni

La nascita dell’euro

• Marzo 1998. La Commissione europea ha stabilito che 11

dei 15 stati membri dell’UE avevano i requisiti per

accedere all’UEM (sono rimasti fuori Regno Unito e

Danimarca, mentre Svezia e Grecia non avevano rispettato

almeno uno dei criteri di convergenza)

• 1o gennaio 1999. Introduzione dell’euro

• 1o gennaio 2001. Adesione all’unione monetaria della

Grecia

• 1o gennaio 2002. Circolazione dell’euro

• 1o gennaio 2007. Adesione all’unione monetaria della

Slovenia, il primo dei nuovi paesi ad aver soddisfatto i

requisiti di Maastricht

Vantaggi dell’unione monetaria

•

•

•

•

•

Eliminazione dei costi di conversione delle valute

Aumento della trasparenza sui prezzi

Eliminazione dell’incertezza sul tasso di cambio

Aumento degli investimenti

Minori tassi di inflazione e di interesse

Obiezioni all’unione monetaria

• Perdita di sovranità degli stati membri

• I paesi dell’UE non formano un’area valutaria ottimale

La globalizzazione

Sono due i canali attraverso i quali tale processo

influenza le economie

• Gli scambi internazionali

• I mercati finanziari

Elementi della globalizzazione

Aumento degli scambi e degli accordi commerciali

Aumento dell’internazionalizzazione della produzione

(centralità delle imprese transnazionali)

Segmentazione degli scambi e degli investimenti

Asimmetrie fra paesi (termsof trade)

Diversificazione delle politiche commerciali fra prodotti:

liberismo e protezionismo (es. agricoli)

Riduzione della povertà

Aumento della disuguaglianza (nei paesi, ma diminuzione

fra i paesi)

Lo sviluppo delle imprese multinazionali

(investimenti diretti esteri e occupazione)

La crescita mondiale 1981-2007

(Pil procapite, %)

La disuguaglianza nel mondo

L’esigenza di coordinamento

A livello internazionale si presenta sempre più l’esigenza

di una risposta coordinata a eventuali shock che

colpiscono le economie

Il debito dei paesi in via di sviluppo

Esistono due modi per affrontare il problema del

debito dei paesi in via di sviluppo

• Rinegoziazione dei prestiti

– rinegoziazione dei prestiti ufficiali

– rinegoziazione dei prestiti delle banche

• Combattere il problema alla radice

– riforme strutturali nei paesi debitori

– cancellazione del debito

Conclusioni sulla globalizzazione

Globalizzazione del lavoro

Contenuto in tecnologia/innovazione

Distribuzione settoriale e per livello di

qualificazione

Investimento in ricerca e innovazione

Investimento in istruzione/formazione

Politiche redistributive per i redditi bassi