SOLUZIONI OPERATIVE

Cessione di quote di srl

e specifiche clausole contrattuali

In ogni numero della rivista trattiamo una questione dibattuta a cui i nostri esperti forniscono

una soluzione operativa. Una guida indispensabile per affrontare le problematiche applicative

inerenti al diritto societario, con una finestra “aperta” sulle eventuali correlate implicazioni fiscali.

a cura della Commissione di diritto societario

dell’Ordine dei dottori commercialisti e degli esperti contabili di Milano

coordinamento di Enrico Holzmiller*

LA QUESTIONE

Nell’ambito di una ristrutturazione societaria di un gruppo, risulta necessario attuare una

cessione strategica di taluni asset, tra i quali le partecipazioni di una s.r.l., che non risulta più

facente parte del core business del gruppo in questione. Quali sono gli aspetti contrattualmen­

te rilevanti da disciplinare, con particolare attenzione all’accordo tra le parti? Quali i risvolti

fiscali a confronto con eventuali operazioni straordinarie alternative alla cessione delle parteci­

pazioni societarie (per esempio, cessione d’azienda)?

La trattazione

I

n presenza di decisioni connesse alla vendita di aziende,

un’alternativa alla cessione d’azienda (o di ramo d’azienda)

Rispetto alla cessione

è costituita dalla cessione non di beni di primo grado

d’azienda quella di

(quali i beni costituenti il complesso aziendale), ma delle

partecipazioni

presenta

partecipazioni (quote o azioni), rappresentanti beni cosiddetti

un

evidente

vantaggio

di “secondo grado”.

per la sua semplicità

La vendita delle partecipazioni sociali può essere poi operazione

operativa

prodromica a un successivo atto straordinario (fusione, scissione, conferimento).

Indubbiamente la cessione di partecipazioni, rispetto alla cessione

d’azienda, presenta un evidente vantaggio rappresentato dalla sua semplicità operativa, in quanto

* Presidente Commissione di diritto societario Odcec Milano.

N. 3 ­ marzo 2010

IL SOLE 24 ORE

75

SOLUZIONI OPERATIVE

non occorre modificare la struttura giuridica dei soggetti interessati alla cessione e può essere

attuata, per giunta, senza importanti e a volte complessi interventi di natura contabile; inoltre, non

vanno sottaciute le correlate implicazioni fiscali che, come vedremo, attualmente portano a

privilegiare la cessione delle partecipazioni rispetto all’alienazione del complesso aziendale.

Ciononostante, è opportuno predisporre il contratto di cessione delle quote societarie con una

certa attenzione per evitare, poi, possibili contenziosi fra le parti.

Concentriamoci, in maniera specifica, su quest’ultimo aspetto.

Le motivazioni sottostanti ad una cessione di partecipazioni La semplicità operativa della cessione di partecipazioni è legata, dunque, al fatto che l’operazione si

realizza predisponendo un contratto di compravendita avente per oggetto la cessione di quote (o

azioni) costituenti la partecipazione sociale.

Ovviamente, quando la cessione di una partecipazione avviene fra

soggetti economici differenti, gli adempimenti connessi alla cessione della partecipazione sono più complessi, analoghi alla cesAll’interno di un gruppo

sione d’azienda, e riguardano la fase preparatoria della cessione

societario si possono

stessa (valutazione dell’azienda, trattativa fra le parti ecc.).

individuare motivazioni

Per quanto riguarda le motivazioni sottostanti alla cessione di

organizzative, strategiche

partecipazioni è possibile distinguere se la compravendita avo di natura fiscale alla

viene all’interno di un gruppo o all’esterno.

base della cessione

All’interno di un gruppo possiamo individuare motivazioni

di partecipazioni

organizzative, strategiche o di natura fiscale.

Le motivazioni organizzative possono essere ricondotte alla

necessità di ottenere il controllo totalitario di una società o per

procedere a una fusione, mentre opportunità di tipo strategico riguardano l’esigenza di

accorpare determinate attività in un’unica realtà ovvero costituendo, a tal fine, una sub-holding.

Opportunità fiscali riguardano la necessità di minimizzare il carico tributario specialmente per i

gruppi operanti in più Paesi con differenti “pesi” fiscali.

Le motivazioni alla cessione di partecipazioni, all’esterno del gruppo, oltre che di natura organizzativa, simili a quelle evidenziate all’interno dei gruppi, possono essere riconducibili ad aspetti

strategici quali, per esempio, l’abbandono di una particolare area di attività a seguito anche di un

processo di ristrutturazione.

Vi è poi l’esigenza finanziaria della cessione che può rappresentare una modalità per ottenere ingenti disponibilità monetarie.

Il trasferimento di quote

di s.r.l. può avvenire sia

La cessione di partecipazioni nel codice civile con la procedura

La cessione di partecipazioni è fattispecie non espressamente

“tradizionale” di fronte

richiamata dal codice civile e, pertanto, il riferimento è da farsi

a un notaio con atto

agli artt. 1470 e segg. che regolamentano, più in generale, i

redatto in forma cartacea

contratti di vendita.

sia, in alternativa,

In effetti, il possesso di quote o azioni di una società permette

con sottoscrizione

al socio di essere titolare di diritti di natura amministrativa e

digitale di un atto

patrimoniale.

informatico tramite

I primi sono connessi alla possibilità di esprimere la propria

intermediario abilitato

volontà nell’ambito societario (per esempio, partecipazione alle

assemblee e delibere conseguenti), mentre i secondi riguardano i

diritti agli utili e quelli conseguenti alla liquidazione della società.

Sono appunto i succitati diritti oggetto di tutela contrattuale in sede di alienazione di una

partecipazione.

76

IL SOLE 24 ORE

N. 3 ­ marzo 2010

SOLUZIONI OPERATIVE

TRASFERIMENTO DI QUOTE E AZIONI: LE NORME DEL CODICE

ARTICOLI

DEL CODICE CIVILE

SINTESI

DELLA NORMA

Quote di partecipazione: prevede il principio di proporzionalità tra conferimento e quota di

partecipazione al capitale sociale, derogabile in presenza di apposita clausola dell’atto costitu­

Art. 2468

tivo. Disciplina, inoltre, l’esercizio dei diritti sociali nell’ipotesi di comproprietà di una parteci­

pazione.

Trasferimento delle partecipazioni: disciplina le modalità di trasferimento delle quote

Art. 2469

(per atto tra vivi o mortis causa), nonché le clausole limitative della circolazione delle parteci­

pazioni.

Efficacia e pubblicità: individua il momento in cui il trasferimento della quota ha effetto di

Art. 2470

fronte alla società e ai terzi. Stabilisce, inoltre, regole particolari per la società partecipata da

un unico socio, prevedendo appositi obblighi pubblicitari.

Espropriazione della partecipazione: disciplina le modalità di espropriazione della parte­

Art. 2471

cipazione e il procedimento per la vendita della stessa.

usufrutto e sequestro della partecipazione: prevede la possibilità che le parte­

Art. 2471­bis Pegno,

cipazioni siano oggetto di pegno, usufrutto o sequestro, indicando le regole applicabili.

Responsabilità dell’alienante per i versamenti ancora dovuti: stabilisce la responsa­

Art. 2472

bilità del cessionario della partecipazione per i versamenti ancora dovuti dal cedente prima

della cessione. Prevede, inoltre, la responsabilità solidale dell’alienante per tali versamenti.

Recesso del socio: individua le ipotesi legali di recesso, nonché le modalità per l’addivenire

Art. 2473

alla liquidazione del socio recedente e i criteri che devono essere seguiti per la valorizzazione

della partecipazione.

del socio: prevede l’esclusione del socio solo per giusta causa e rinvia alle norme

Art. 2473­bis Esclusione

sul recesso per la procedura di liquidazione della quota al socio escluso.

Operazioni sulle proprie partecipazioni: sussiste il divieto assoluto da parte della società

Art. 2474

di acquistare o accettare in garanzia partecipazioni proprie.

Mentre la caratteristica delle azioni e la loro circolazione è regolata dagli artt. 2346-2362 cod.

civ., le disposizioni in merito al trasferimento di quote di s.r.l. sono previste agli artt. 2468-2474.

Brevemente, nella tabella sopra riportata sono riepilogati i contenuti dei succitati articoli

Il trasferimento di quote di s.r.l. secondo il procedimento informatico

con intermediario abilitato

Esaminando gli aspetti legati alla cessione di quote, non può essere sottaciuto un risvolto, di

tipo operativo, connesso alla cessione delle quote introdotto dal D.L. 25 giugno 2008, n. 112,

convertito in legge 6 agosto 2008, n. 133, con l’art. 36, comma 1-bis.

La richiamata disposizione prevede che: «l’atto di trasferimento di cui al comma 2 dell’art. 2470

cod. civ. può essere sottoscritto con firma digitale, nel rispetto della normativa anche regolamentare concernente la sottoscrizione dei documenti informatici, ed è depositato, entro trenta

giorni, presso l’Ufficio del Registro delle imprese nelle cui circoscrizione è stabilita la sede

sociale, a cura di un intermediario abilitato ai sensi dell’art. 31, comma 2-quater, legge 24

novembre 2000, n. 340. In tal caso, l’iscrizione del trasferimento nel libro dei soci ha luogo, su

richiesta dell’alienante e dell’acquirente, dietro esibizione del titolo da cui risultino il trasferimento e l’avvenuto deposito, rilasciato dall’intermediario che vi ha provveduto ai sensi del

N. 3 ­ marzo 2010

IL SOLE 24 ORE

77

SOLUZIONI OPERATIVE

presente comma. Resta salva la disciplina tributaria applicabile agli atti di cui al presente

comma».

Pertanto, con l’introduzione di tale disposizione il trasferimento di quote di s.r.l. può essere

effettuato con la procedura “tradizionale” di fronte a un notaio

con atto redatto in forma cartacea oppure, alternativamente,

con sottoscrizione digitale di un atto informatico tramite interLe clausole di garanzia

mediario abilitato.

possono riguardare

Le disposizioni di cui al D.L. 25 giugno 2008, n. 112, convertito

le quote trasferite,

in legge 6 agosto 2008, n. 133 sono state oggetto di attenta

le caratteristiche

analisi da parte del Consiglio nazionale dei dottori commercialidella società

sti e degli esperti contabili che hanno predisposto due circolari

e della situazione

(la n. 5/IR del 18 settembre 2008 e la n. 6/IR del 22 ottobre

patrimoniale di riferimento

2008).

Anche l’Agenzia delle Entrate, con circolare 17 ottobre 2008, n.

58/E e l’Unione delle Camere di Commercio (circolare 22 settembre 2008, n. 14288 PS/Odl)

hanno predisposto un primo commento in argomento.

Si ricorda che gli “intermediari abilitati” possono essere gli iscritti negli albi dei dottori

commercialisti, dei ragionieri e periti commerciali.

In relazione al termine per l’iscrizione dell’atto di cessione nel Registro delle imprese (entro

trenta giorni), con il procedimento telematico sorge il problema di individuare il termine a

partire dal quale devono essere computati i trenta giorni entro i quali occorre presentare l’atto.

L’Unione delle Camere di Commercio, nella circolare 22 settembre 2008, ha risolto questo

aspetto operativo come segue: l’atto deve essere sottoscritto con firma digitale dalle parti,

«l’ultima delle quali che firma dovrà apporre al contratto la marcatura temporale, al fine di

attribuire all’atto di cessione una data che consenta agli Uffici la verifica del rispetto dei termini

che la legge impone, ai fini sia della registrazione fiscale (20 giorni), sia dell’iscrizione nel

Registro delle imprese (30 giorni)».

La circolare succitata prosegue poi aggiungendo che «maggiore certezza circa la data dell’atto

sarebbe garantita se la data del contratto che risulta nel documento fosse anche quella risultante

dalla marcatura temporale»[1].

Le clausole del contratto di cessione

La cessione di partecipazioni richiede di porre in essere cautele di tipo patrimoniale, specialmente quando riguarda una partecipazione di maggioranza o totalitaria; pertanto nel contratto

dovranno essere inserite precisazione specifiche che possono riguardare clausole:

l di garanzia;

l di gestione;

l di accesso;

l di prezzo;

l di compensazione;

l di divieto di concorrenza.

Clausole di garanzia

Le clausole di garanzia possono riguardare le quote trasferite, le caratteristiche della società e

della situazione patrimoniale di riferimento.

In relazione alle quote, le garanzie fornite dal venditore riguardano l’attestazione che i suddetti

(1)

Per un approfondimento, cfr. D. Fico, «Disciplina del trasferimento di quote di s.r.l. e autentica notarile», in Diritto e Pratica delle

Società n. 9/2009, pag. 15; D. Fico, «Trasferimento delle quote di s.r.l. con firma digitale», in Diritto e Pratica delle Società n. 18/2008,

pag. 22; M.C. Lupetti, «Cessione di quote di s.r.l.: la posizione del notaio», in Diritto e Pratica delle Società n. 14­15/2008, pag. 33.

78

IL SOLE 24 ORE

N. 3 ­ marzo 2010

SOLUZIONI OPERATIVE

titoli non presentino vincoli o diritti reali su di esse, la percentuale di possesso del capitale sociale che esse rappresentano,

l’impegno, da parte del venditore, a non compiere operazioni

sul capitale sociale.

In relazione all’attendibilità della situazione patrimoniale sulla

base della quale si è negoziata la cessione è possibile inserire

clausole volte a salvaguardare l’acquirente da generiche “differenze negative” riscontrabili a seguito dell’evidenziazione di

sopravvenienze passive, oppure clausole specifiche riguardanti

singole poste patrimoniali o, ancora, clausole che circoscrivono

la garanzia fornita dal venditore a passività future per le quali il

cedente non aveva espressamente informato l’acquirente dei

potenziali rischi in essere.

Le clausole di gestione

sono forme di cautela,

a favore dell’acquirente,

per il mantenimento

della consistenza

patrimoniale dell’impresa

nell’arco temporale

fra il momento

della stipulazione

del contratto

e il “closing”

Clausole di gestione Le clausole di gestione sono forme di cautela, a favore dell’acquirente, in relazione al mantenimento della consistenza patrimoniale dell’impresa nell’arco temporale fra il momento della

stipulazione del contratto e il closing.

Possono riguardare obblighi di fare o non effettuare certe tipologie di operazioni (trasferire

beni, contrarre debiti, rilasciare fideiussioni ecc.) senza, peraltro, impedire l’ordinaria gestione

dell’azienda.

Clausole di accesso Le clausole di accesso contemperano due opposte esigenze: la necessità di un’informativa

sull’impresa da parte del potenziale acquirente e la riservatezza del venditore sull’attività

aziendale.

Queste due esigenze vengono formalizzate, nella fase antecedente al closing, permettendo al

potenziale acquirente di visionare libri, scritture contabili e documenti societari al fine di

ottenere le opportune informazioni sull’azienda oggetto di acquisizione.

Le clausole di accesso prevedono, sovente, il luogo ove tale documentazione possa essere

visionata (spesso in uffici differenti da quelli dell’azienda oggetto di cessione) e le modalità con

cui vengono formulate le richieste di informative.

Clausole di prezzo Le clausole di prezzo possono prevedere l’esplicitazione di un prezzo determinato fin dal

momento della stipula del contratto di cessione, oppure individuare un prezzo determinato attraverso una formula (con correzioni patrimoniali rispetto alla situazione patrimoniale di deriLe clausole di accesso

vazione contabile per tener conto di elementi quali marchi,

contemperano l’esigenza

avviamento ecc.).

informativa

Lo sviluppo e la “certificazione” della formula spesso è affidata

del potenziale acquirente

a professionisti indipendenti.

e quella del venditore

Le clausole di prezzo possono poi prevedere forme miste,

sulla riservatezza

ovverosia in parte affidate all’esplicitazione di un prezzo “fisso”

sull’attività aziendale

e in parte affidata a formule.

Sovente è possibile “legare” questa parte “variabile” del prezzo

all’andamento degli utili futuri (utile netto, reddito operativo,

Mol, Ebitda), anche se ciò presenta indubbie difficoltà operative e interpretative.

Spesso, poi, in particolar modo nei casi di pagamento del prezzo differito nel tempo, è possibile

N. 3 ­ marzo 2010

IL SOLE 24 ORE

79

SOLUZIONI OPERATIVE

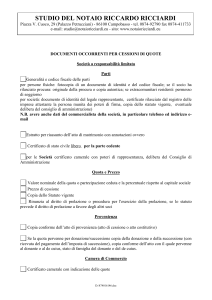

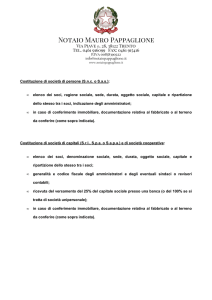

CESSIONE D’AZIENDA O DI PARTECIPAZIONI?

DUE ESEMPI A CONFRONTO

CESSIONE D’AZIENDA

O RAMO D’AZIENDA

­ Ires società:

­ distribuzione plusvalenza:

­ onere fiscale complessivo:

­ Ires società:

­ distribuzione plusvalenza:

­ onere fiscale complessivo:

CESSIONE

DI PARTECIPAZIONI

Partecipazione qualificata

27,50%

­ Ires società (27,5 x 5%):

1,375%

16,00% (1)

­ distribuzione plusvalenza: 21,820% (2)

43,50%

­ onere fiscale complessivo: 23,195%

Partecipazione non qualificata

27,50%

­ Ires società:

1,375%

9,06% (3)

­ distribuzione plusvalenza: 12,300% (4)

36,56%

­ onere fiscale complessivo: 13,675%

Note

(1) Ipotizzando un’aliquota marginale Irpef per il socio del 43% più l’addizionale Irpef dell’1,5%. Il dividendo subisce una

tassazione sul 49,72% dell’intera plusvalenza, alla quale va applicata l’aliquota marginale suddetta. Pertanto si avrà: (100 –

27,5) = 72,5. Plusvalenza distribuibile: 72,5 x 49,72 x 44,5% = 16%.

(2) (100 – 1,375) x 49,72 x 44,5% = 21,82%.

(3) (100 – 27,5) x 12,5% = 9,06.

(4) (100 – 1,375) x 12,5% = 12,3%.

prevedere clausole compensative caratterizzate nella decurtazione al prezzo ancora da corrispondere al verificarsi di eventi che possono incidere sulla consistenza patrimoniale dell’impresa.

Clausole sul divieto di concorrenza

Un’ultima clausola di generale applicazione riguarda la previsione del divieto di concorrenza

previsto dall’art. 2557 cod. civ.

Ci si chiede se tale divieto sia opponibile anche nel caso di cessione di partecipazioni.

In tal senso è da segnalare che la giurisprudenza, in passato tendenzialmente negativa sull’aspetto specifico (in tal senso, Cass. 23 aprile 1980, n. 2669), sembra,

più recentemente, aperta alla possibilità di riconoscere la portata dell’art. 2557 cod. civ. anche alla cessione di partecipazioni

La convenienza fiscale

(cfr. Cass. 20 gennaio 1997, n. 549 e 16 febbraio 1998, n. 1643).

della cessione

di partecipazioni rispetto

alla cessione d’azienda

Convenienza fiscale della cessione

è decisamente superiore

di partecipazioni rispetto alla cessione d’azienda

Concludendo l’esame della cessione di quote di s.r.l. è opportuno

ricordare come, a seguito dell’introduzione di specifici strumenti

fiscali, quali la partecipation exemption (“pex”) e la possibilità del riallineamento, con imposta sostitutiva, delle divergenze tra valori civilistici e fiscali (art. 15, commi 10-12, D.L. 29 novembre 2008, n.

185 convertito in legge 28 gennaio 2009, n. 2), la convenienza fiscale della cessione di partecipazioni

rispetto alla cessione d’azienda sia decisamente superiore.

Ipotesi di cessione d’azienda o ramo d’azienda

Si ipotizzi una cessione d’azienda o ramo aziendale da parte di una società le cui partecipazioni

siano detenute da persone fisiche.

80

IL SOLE 24 ORE

N. 3 ­ marzo 2010

SOLUZIONI OPERATIVE

Sulla plusvalenza che emerge dalla cessione la società subirà una tassazione Ires “piena” al 27,5

per cento (eventualmente “spalmabile” su cinque periodi di imposta).

Se la plusvalenza realizzata viene “distribuita” ai soci (persone fisiche) la tassazione complessiva

sarà diversa, a seconda che si tratti di partecipazione qualificata o non qualificata.

In presenza di partecipazione qualificata:

- Ires società:

27,50%

- distribuzione plusvalenza:

16,00%

- onere fiscale complessivo:

43,50%

Si osservi che alla percentuale della voce distribuzione plusvalenza si è ipotizzata un’aliquota

marginale Irpef per il socio del 43 per cento più l’addizionale Irpef dell’1,5 per cento.

Il dividendo subisce una tassazione sul 49,72 per cento dell’intera plusvalenza, alla quale va

applicata l’aliquota marginale suddetta. Pertanto si avrà:

(100 – 27,5) = 72,5 plusvalenza distribuibile

72,5 x 49,72 x 44,5% = 16%

l

● In presenza di partecipazione non qualificata:

- Ires società:

27,50%

- distribuzione plusvalenza:

9,06%

- onere fiscale complessivo: 36,56%

laddove la percentuale corrispondente alla distribuzione plusvalenza è data da: (100 – 27,5) x

12,5% = 9,06.

Non vanno poi dimenticate le imposte indirette gravanti sulla cessione d’azienda (registro e

ipotecarie e catastali; queste ultime se sono presenti immobili).

Ipotesi di cessione di partecipazioni

Cedendo invece le partecipazioni, la società venditrice può applicare la “pex” subendo una

tassazione limitata pari al 5 per cento dell’Ires.

Se, come nel precedente caso, la plusvalenza sulla cessione della partecipazione viene distribuita

ai soci (per omogeneità, considerando questi ultimi sempre persone fisiche) la tassazione

complessiva sarà la seguente:

● In presenza di partecipazione qualificata:

- Ires società (27,5 x 5%):

1,375%

- distribuzione plusvalenza: 21,820%

- onere fiscale complessivo: 23,195%

laddove la percentuale corrispondente alla distribuzione plusvalenza è data da: (100 – 1,375) x

49,72 x 44,5% = 21,82%.

● In presenza di partecipazione non qualificata:

- Ires società:

1,375%

- distribuzione plusvalenza: 12,300%

- onere fiscale complessivo: 13,675%

laddove la percentuale corrispondente alla distribuzione plusvalenza è data da: (100 – 1,375) x

12,5% = 12,3%.

N. 3 ­ marzo 2010

IL SOLE 24 ORE

81

SOLUZIONI OPERATIVE

?

F.A.Q. ­ le risposte alle domande più ricorrenti

R

Quali sono le motivazioni all’utilizzo

dello strumento della cessione

di partecipazioni?

La cessione di una partecipazione rappresenta

uno strumento giuridico che permette di rag­

giungere più facilmente un obbiettivo che ci si

era posti (di tipo organizzativo, strategico, finan­

ziario) minimizzando gli adempimenti ammini­

strativi e operativi e, attualmente, riducendo

considerevolmente gli oneri fiscali rispetto a

strumenti alternativi quali la cessione d’azienda.

Perché in sede di cessione

di partecipazione

il sottostante contratto

assume un’importanza rilevante?

La necessità di soppesare attentamente il con­

tratto è connessa all’importanza delle posizioni e

dei diritti di natura amministrativa e patrimonia­

le insiti nella quota partecipativa; ne deriva

un’attenta valutazione del suo contenuto e delle

eventuali clausole tali da tutelare i diritti sia della

parte venditrice sia di quella acquirente.

In conclusione

Appare, dai due semplici esempi sopraesposti, come la via della cessione della partecipazione

sia fiscalmente più conveniente rispetto alla cessione d’azienda.

Una considerazione, infine, sulla cessione della partecipazione in capo all’acquirente: rispetto

alla cessione d’azienda l’acquirente, a fronte di un prezzo sulla base dei valori correnti dei beni,

finisce per rilevare e mantenere i cespiti aziendali a valori

storici. Ne deriva, usualmente, la richiesta di uno sconto sul

prezzo da parte dell’acquirente in presenza di cessione di parteNella cessione

cipazione.

di partecipazioni

Sempre in tema di ottimizzazione del carico fiscale, la cesl’acquirente spesso rileva

sione di partecipazione può essere abbinata a un’operazione

e mantiene i cespiti

di fusione o di conferimento che, in presenza dell’opportuaziendali a valori storici

nità rappresentata dal “riallineamento” dei valori con impoe ottiene così uno sconto

sta sostitutiva, permette di ridurre significativamente l’imsul prezzo

patto degli oneri tributari, tenendo ovviamente presente i

vincoli posti dalla normativa sulle operazioni elusive di cui

all’art. 37-bis D.P.R. n. 600/1973[2].

di Marco Confalonieri,

componente Commissione

di diritto tributario

Odcec Milano

(2)

Si segnala che, al momento di pubblicare il presente elaborato, il Consiglio nazionale dei Dottori commercialisti e degli Esperti

contabili ha emanato la circolare 22 febbraio 2010, n. 15/IR avente ad oggetto “Il trasferimento di s.r.l.: aspetti critici emersi in sede di

prima applicazione della disciplina”. Per una sintesi del provvedimento, cfr. in questo numero a pag. 9.

82

IL SOLE 24 ORE

N. 3 ­ marzo 2010