Decisioni di Lungo Periodo (Dispensa 9)

Impresa:

Obiettivi: creare valore.

Tipologie: for profit, not for profit.

Perché esistono le imprese e perché conviene specializzarsi.

Bisogna eliminare le asimmetrie informative lo stato impone di redigere il bilancio per ridurre

questa asimmetria Contabilità esterna.

Contabilità interna: per misurare le proprie performance, utile per l’impresa (non pubblicato).

Processo decisionale dell’impresa (bisogna ricordarselo):

Programmazione dei risultati.

Definizione obiettivi strategici dell’impresa, delle risorse che ci servono, definizione delle

azioni, individuazione dei rischi di contesto.

Misurazione dei risultati.

Sistemi di contabilità analitica.

Analisi degli scostamenti.

Introduzione delle azioni correttive.

Effetto nel breve periodo.

Effetto nel lungo periodo Decisioni di lungo periodo.

Processo decisionale di un’impresa (c’è al compito):

Individuazione delle alternative di un investimento. Gli investimenti si suddividono in:

Investimenti non obbligati: consideriamo il caso base come punto di partenza non sono

obbligato ad investire. Se un investimento lo considero obbligato quando non lo è perdo

l’alternativa base (ossia di non investire) che potrebbe essere la migliore.

Investimenti obbligati: quando sono costretto ad investire.

Valutare la consistenza dell’investimento:

Un investimento può essere la somma di più progetti correlati tra loro. L’obbiettivo è

individuare i progetti e la loro entità.

Individuare i confini dell’analisi: capire quali settori dell’azienda vengono influenzati

dall’investimento.

Capire come l’investimento impatta sui cosiddetti differenziali competitivi ossia quelle parti che, se

differenti, possono portare all’impresa un vantaggio competitivo. Esempio: aumentando la qualità

del processo produttivo riduco i consumi oppure spendo di meno nella produzione.

Tradurre tutti questi punti in un numero, ossia in una grandezza quantificabile.

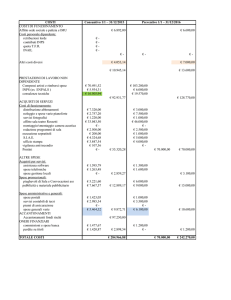

Determinazione del flusso netto di cassa (Net Cash Flow).

NCF = CF0 – I0 = Net Cash Flow: è la grandezza più significativa per misurare il contributo di un

investimento reale alla reazione di valore per gli azionisti.

I = Investimento: si indica la decisione di un’azienda, ha impatto sui risultati nel medio-lungo

termine e si scontra con uno scenario esterno che non è mai perfettamente definito. Esso si

divide in investimenti:

In Capitale fisso (Acquisto immobilizzazione, macchinario, brevetto).

In Capitale circolante (aumento dell’attivo circolante ha un effetto negativo sul NCF: i

crediti non hanno un risconto effettivo nella cassa più crediti ho meno cassa ho. Anche

una diminuzione dei debiti ha un riscontro negativo nella cassa se ho meno debiti

significa che li ho pagati e quindi ho perso cassa).

Se aumentano le scorte o i crediti oppure diminuisce il fondo TFR o debiti commerciali

c’è minor credito circolante.

Gli investimenti vengono determinati a partire dallo stato patrimoniale dell’impresa,

come variazione dell’attivo di stato patrimoniale. Variazioni positive dell’attivo dello

stato patrimoniale (investimenti) comportano riduzioni del net cash flow; variazioni

negative dell’attivo (disinvestimenti) si traducono in incrementi del NCF.

In conclusione l’investimento in capitale circolante netto operativo è dato dalla somma

di 4 termini principali:

Incremento dei crediti commerciali.

Incremento delle scorte di prodotti finiti, semilavorati, materie prime e

componenti.

Diminuzione dei debiti commerciali.

Diminuzione del trattamento di fine rapporto.

CF = Cash Flow, flusso di cassa = (fatturato – stipendi – costo materie prime) * (1 – t) + (Amm +

Accant) * t (non sottrarremo gli ammortamenti e accantonamenti perché sono costi ma non

spese cash). L’ultimo addendo sono i soldi che non erano stati tassati sugli ammortamenti e

accantonamenti è un aumento di cassa.

CFol= Cash flow operativo lordo = Utile + Ammortamenti + Accantonamenti

Utile = Fatturato – (Costo servizi + Costo lavoro + ammortamenti + Accantonamenti) * (1 –

t).

CFo = (Fatturato - Costo servizi - Costo lavoro - ammortamenti - Accantonamenti) * (1 – t) +

Ammortamenti + Accantonamenti.

CFo = (Fatturato - Costo servizi - Costo lavoro)(1 – t) – Amm + tAmm – Acc + tAcc + Amm +

Acc.

CFo = (Fatturato – Costo Servizi – Costo Lavoro)(1 – t) + (Ammortamenti +

Accantonamenti)*t

(Ammortamenti + Accantonamenti)*t Scudo fiscale.

Quando si determina il NCF bisogna ignorare tutti i costi affondati, cioè conseguenti a decisioni

passate dell’impresa, non modificabili dalla decisione che viene presa oggi in merito

all’investimento oggetto dell’analisi (solitamente gli studi di fattibilità sono dei costi affondati).

Determinazione plusvalenze/minusvalenze:

Si manifestano nel caso di operazioni di disinvestimento (relative, in particolare, a

immobilizzazioni immateriali), in cui il valore di realizzo del bene sia superiore o inferiore

rispetto al valore a cui questo è iscritto nello stato patrimoniale (valore di libro o di bilancio).

NCF = valore di realizzo · (1 – t) + valore di bilancio · t.

T

V

1 k

NCF

t

t 0

V (T) (V = valore, t = tempo, k = tasso di attualizzazione: il valore a cui sconto

(1 k)T

il flusso di cassa): = Misura indiretta della creazione di valore economico.

Se questa formula è > 0 questo investimento rende.

Se l’investimento è analizzato su un orizzonte temporale finito è necessario calcolarne, oltre ai

NCF, il valore terminale o residuo V(T):

Per gli investimenti in capitale fisso solitamente il valore residuo si identifica con

l’alienazione del bene, nel caso questo non abbia più alcun effetto sull’attività dell’impresa.

Per gli investimenti in capitale circolante, si considera normalmente un valore terminale

coincidente con il valore di bilancio.

Logica capitale proprio e logica del capitale investito:

Logica del capitale proprio: analizza l’investimento dal punto di vista dell’azionista.

Tutti i flussi tra l’impresa e gli istituti di credito rappresentano effettivi flussi finanziari per

l’azionista:

Se viene contratto un debito finanziario, questo costituisce un flusso finanziario positivo per

l’azionista.

La restituzione di un debito finanziario rappresenta un flusso di cassa negativo.

Il pagamento di oneri finanziari dà luogo ad un flusso di cassa negativo.

I valori “operativi”, in presenza di un indebitamento, diventano:

CF(t) = CFo(t) – oneri finanziari(t) CFo = (Fatturato – Costi servizi – Costo Lavoro - Oneri

finanziari)(1 – t) + (Ammortamenti + Accantonamenti)*t.

I(t) = Io – variazione di indebitamento.

Logica del capitale investito: considera tutti i finanziatori come parte di uno stesso sistema i

flussi finanziari tra azionisti e istituti di credito (debiti e oneri) non devono essere presi in

considerazione.

I NCF dell’investimento sono i NCF operativi che serviranno per remunerare sia gli azionisti sia i

finanziatori esterni i NCF però dovranno essere una media pesata tra il costo del capitale

proprio e il costo del capitale di terzi attraverso questa formula:

k

D

E

kd

k = Tasso di attualizzazione, dove:

D E

D E e

D = finanziamento di terzi, debito.

E = finanziamento tramite capitale proprio, equità.

Kd = ROD, costo del capitale di terzi.

Ke = ROE, costo del capitale proprio. È il tasso di remunerazione degli azionisti.

I criteri di decisione:

Sono i vari criteri che possono essere adottati per decidere se accettare o meno un investimento o

quale scegliere tra investimenti tra loro mutualmente esclusivi.

Criteri deterministici:

Net Present Value (NPV):

T

La formula è: V

1 k

t

t 0

NCF

V (T)

.

(1 k)T

Consiste nella somma algebrica dei NCF associati all’investimento, attualizzati

rappresenta il valore che ha, per l’impresa, la possibilità di realizzare l’investimento.

Un

singolo investimento viene accettato se aumenta il valore economico dell’impresa

NPV ≥ 0.