COMUNE DI LIVORNO

INDAGINE CONOSCITIVA PER L’AVVIO DEL

PROCEDIMENTO DI REVISIONE DEL PIANO STRUTTURALE

L’ECONOMIA LIVORNESE

A cura dell’Unità Organizzativa Sviluppo Economico e Finanziamenti Europei con il

contributo dell’IRPET

Indice

1.

1.1

1.2

1.3

1.4

IL QUADRO MACROECONOMICO

Uno sguardo alla provincia

Un’economia prevalentemente terziaria

La modesta apertura verso l’esterno

La particolare natura del processo di distribuzione del reddito: le

pensioni

2.

L’ECONOMIA LIVORNESE NELL’ULTIMO DECENNIO: VERSO LA

CONVERGENZA?

Lo scenario nazionale e regionale

L’economia livornese: uno sguardo ai dati ufficiali e alle stime IRPET

Dal 2002 ad oggi: verso la convergenza

I riflessi sull’occupazione

In sintesi

2.1

2.2

2.3

2.4

2.5

3. LA CRISI FINANZIARIA ED I RIFLESSI

LIVORNESE

3.1 Quadro macroeconomico internazionale

3.2 Le ricadute sull’economia livornese

SULL’ECONOMIA

4

4.1

4.2

4.3

4.4

LE ATTIVITÀ ALL’INTERNO DEL PORTO DI LIVORNO

Trasporti e cantieristica

Gli effetti a monte e a valle dell'attività portuale

La distribuzione per branca di attività economica degli effetti

Conclusioni

5

6

LA NAUTICA E LE SUE RELAZIONI COL SISTEMA LOCALE

IL PICCHIANTI

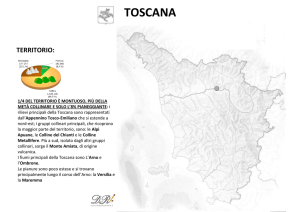

1. Il quadro macroeconomico

1.1 Uno sguardo alla provincia

L’economia della provincia livornese è caratterizzata da tempo da un livello del PIL

procapite inferiore alla media toscana. Questo risultato è attribuibile soprattutto alle

dinamiche precedenti il 2001 dal momento che dal 2001 ad oggi il tasso di crescita

risulta essere non solo ben più alto della media regionale, ma tra i più alti a livello

nazionale

Tabella 1.1

PIL PROCAPITE: LIVELLI E DINAMICA (A PREZZI CORRENTI) NELLE PROVINCE TOSCANE

Numero Indice (Anno Iniziale =100)

Livello Al 2006

1995-2001

2001-2006

Massa-Carrara

19373.1

131.4%

121.9%

Lucca

22831.4

131.5%

115.0%

Pistoia

21868.2

137.4%

110.8%

Firenze

28052.8

141.6%

110.5%

Prato

23996.6

132.1%

99.7%

Livorno

23443.5

126.9%

121.4%

Pisa

24574.6

137.1%

112.0%

Arezzo

23410.1

136.6%

113.7%

Siena

24544.9

144.6%

112.4%

Grosseto

22019.1

132.1%

134.3%

Toscana

24414.4

136.6%

113.3%

Fonte: ISTAT

Ciò significa che le difficoltà che hanno colpito l’economia nazionale e toscana in

questo millennio hanno coinvolto meno le aree della costa e tra questa anche la

provincia di Livorno. La spiegazione principale a questi andamenti la si può ritrovare

nel fatto che le difficoltà di questo periodo sono legate soprattutto a problemi di

competitività che si sono posti sui mercati internazionali; quindi le aree meno aperte

hanno finito con il risentirne in misura più ridotta.

Quindi la maggiore tenuta dell’area è, in qualche modo, anche il frutto della sua

debolezza, in particolare della modesta presenza di attività industriali e quindi, di

conseguenza, la minore vulnerabilità in fasi come queste in cui le difficoltà sono

provenute proprio dai mercati internazionali ed hanno coinvolto in modo particolare i

settori tradizionali della nostra regione.

La natura particolare del sistema produttivo livornese ha in qualche misura protetto

l’economia dell’area.

Tabella 1.2

PIL PROCAPITE E SUE DETERMINANTI NEI DIVERSI SEL DELLA PROVINCIA

PIL procapite

PIL per unità di lavoro unità di lavoro per 100

Area Livornese

97.6

97.4

42.9

Val di Cecina

84.9

92.0

39.6

Val di Cornia

110.6

102.9

46.0

Arcipelago

128.9

125.7

43.9

PROVINCIA

100.0

100.0

42.8

Fonte: IRPET

Questa particolare natura la si può sintetizzare da un lato nella maggiore

specializzazione terziaria e, dall’altro, però, in una minore diffusione di attività

produttive ben rappresentata dal più basso tasso di occupazione (occupati su

popolazione in età 15-64 anni) che con il 58,8% è il più basso tra tutte le province

della Toscana ed è appena i linea con la media nazionale.

All’interno della provincia i quattro SEL si caratterizzano per avere strutture

produttive alquanto diverse. L’area livornese (comprendente oltre il Comune di

Livorno anche quello di Collesalvetti) si presenta con un PIL procapite più basso

della media provinciale determinato sia dal più basso livello della produttività del

lavoro (per unità di lavoro)che dalla più bassa partecipazione al lavoro: quindi il SEL

livornese presenta all’interno della provincia le stesse caratteristiche che la provincia

presenta nei confronti della Toscana.

1.2 Un’economia prevalentemente terziaria

Il settore industriale non solo, come già rilevato, ha un peso modesto all’interno

dell’economia livornese, ma presenta anche caratteri affatto particolari rispetto al

resto della regione. Mancano, di fatto, tutti i settori tipici dell’economia toscana,

quelli cioè legati alla produzione di beni di consumo durevole e semidurevole (moda

e dintorni) e l’organizzazione produttiva non assume mai la forma dei distretti

industriali: vi è infatti, rispetto al resto della regione, una maggiore incidenza delle

imprese più grandi, con relazioni spesso deboli col sistema locale. Anche il settore

artigiano, pur presente come ovunque, conferma la sostanziale assenza di produzioni

tipiche, come avviene invece nel resto della Toscana.

Nel complesso le attività produttive che sono più specifiche dell’area (in termini

relativi ovviamente) sono quelle legate alla vicinanza al mare: la nautica, le attività

portuali, la pesca, la raffinazione del petrolio, l’energia, cui si aggiungono alcune

produzioni meccaniche (l’automotive in particolare) e le attività della pubblica

amministrazione, con livelli di specializzazione che, nel corso degli anni, mostrano

però alcuni interessanti cambiamenti (Tab. 1.2) che, salvo poche eccezioni, vanno

nella direzione di rafforzare le specializzazioni esistenti.

Tabella 1.3

INDICI DI SPECIALIZZAZIONE. SEL LIVORNESE. 1995 E 2007

Alta specializzazione

1995

2007

Estrazione di minerali energetici

20,81

Raffinerie di petrolio

12,20

Pesca

3,19

Mezzi di trasporto

1,88

Trasporti e comunicazioni

2,93

Pubblica amministrazione e difesa

1,67

Macchine elettriche e ottiche

1,20

Energia elettrica, gas e acqua calda

1,36

Credito

1,26

Sanità e altri servizi sociali

1,12

Istruzione

1,04

Altri servizi pubblici, sociali e personali 1,01

Informatica, ricerca, altre attività

1,19

23,00

12,73

3,27

2,75

2,53

1,66

1,61

1,60

1,15

1,15

1,08

1,07

1,01

Bassa specializzazione

Commercio all'ingrosso e al dettaglio

Costruzioni

Metallo e prodotti in metallo

Articoli in gomma e materie plastiche

Alimentari, bevande e tabacco

Altre industrie manifatturiere

Attività immobiliari e noleggio

Carta, stampa ed editoria

Lavorazione di minerali non metalliferi

Alberghi e ristoranti

Macchine e apparecchi meccanici

Legno e dei prodotti in legno

Chimica e fibre sintetiche e artificiali

Estrazione di minerali non energetici

Agricoltura, caccia e silvicoltura

Tessili e abbigliamento

Fonte: IRPET

1995

2007

0,79

0,91

0,85

0,73

0,88

0,33

0,54

0,48

0,43

0,52

0,38

0,31

0,26

0,10

0,12

0,03

0,90

0,83

0,75

0,64

0,56

0,55

0,54

0,50

0,42

0,42

0,39

0,36

0,30

0,12

0,09

0,04

È, infatti, aumentata negli anni la specializzazione nel settore petrolifero, nella

pesca, nei diverse comparti della meccanica, nella produzione di energia, ma

soprattutto nei mezzi di trasporto, per l’evoluzione registrata dalla cantieristica e da

quella, invece, dell’automotive che ha, tuttavia, vissuto alterne vicende. Tra i settori

che restano ancora despecializzati vi è, invece, da segnalare il recupero del

commercio.

Il fatto che la presenza industriale sia complessivamente modesta è confermato

dal peso che il manifatturiero ha sul totale dell’economia (15%), peso che, non solo,

è largamente inferiore alla media regionale (Graf. 1.3) ma si posiziona anche tra i

livelli più bassi tra tutti i SEL toscani. Su questa caratteristica incide molto la natura

urbana del SEL, dal momento che in generale nei SEL urbani tendono a prevalere le

attività terziarie: se infatti alcuni del SEL urbani della regione mantengono ancora

caratteristiche industriali (area lucchese, pratese, aretine e pistoiese) negli altri la

presenza industriale non è particolarmente diversa da quelle del SEL livornese.

Grafico 1.4

IL PESO DEL MANIFATTURIERO NEI DIVERSI SEL URBANI DELLA TOSCANA

A. lucchese

A. pratese

A. aretina

A.pistoiese

Media regionale

Massa Carrara

A. fiorentina

A. livornese

A. pisana

A. senese

A. grossetana

0

10

20

30

Fonte: stime IRPET

Queste particolarità hanno di fatto attutito gli effetti negativi della recente fase di

sviluppo -quella che dal 2001 arriva sino al 2005- in cui le cui difficoltà si sono

concentrate sulle produzioni tradizionali della regione. In effetti, dopo alcune

difficoltà vissute nella prima parte del millennio, l’economia livornese ha realizzato

performances migliori di quelle del resto dell’economia toscana. In tal senso tali

migliori prestazioni vanno interpretate con una certa attenzione in quanto non

possono essere considerate tout court e come l’espressione di una maggiore

competitività dell’area.

In questo ambito vale la pena di considerare come una delle conseguenze di una

struttura industriale poco presente e molto concentrata in poche produzioni, con

alcune presenze industriali importanti, ma non sempre ben radicate sul territorio (nel

senso che i rapporti con le imprese dell’area non sono rilevanti), fa sì che il

moltiplicatore della domanda finale sia molto basso, ovvero che uno stesso aumento

della domanda finale produce effetti sul sistema locale inferiore a quello prodotto in

sistemi locali con maggiore presenza industriale. In particolare, la capacità che hanno

1.000 euro di domanda finale di tradursi in valore aggiunto prodotto nell’area è, in

generale, molto bassa dal momento che una parte rilevante dell’effetto di attivazione

sfugge dal SEL sotto forma di importazioni.

Ciò dipende in parte anche da alcune caratteristiche strutturali di alcuni dei settori

in cui l’economia livornese è maggiormente specializzata, settori che hanno in

generale un più basso livello del moltiplicatore; non si tratta in altre parole solo di

una debolezza del sistema produttivo livornese, perché, più o meno ovunque, la

produzione di settori come quello petrolifero, della cantieristica e anche di parte della

meccanica (anche se in misura minore) genera effetti locali in genere modesti,

trovandosi spesso collocata all’interno di filiere lunghe.

Questo rafforza quanto più volte sostenuto circa il ruolo delle esportazioni

all’estero per l’economia livornese: il fatto che esse siano concentrate in pochi settori

e, per di più, in settori a basso effetto moltiplicativo sull’economia locale rende

abbastanza indifferenti le sorti dell’economia del SEL all’evoluzione delle vendite

all’estero. Ciò non toglie che il progressivo allargamento della presenza livornese

anche sui mercati internazionali vada interpretato, perlomeno in alcuni settori, come

un positivo segnale di crescita di competitività delle imprese dell’area.

Se è vero che il settori maggiormente presenti nell’area hanno una più bassa

capacità moltiplicativa è però anche vero che essi sono in generale settori a più alto

valore aggiunto. Tuttavia non necessariamente tale valore aggiunto –che va a

remunerare lavoro e capitale- confluisce verso le famiglie residenti nell’area:

ammortamenti e profitti vanno ai proprietari delle aziende (che nel caso di grandi

imprese non risiedono spesso nell’area), e per quel che riguarda il lavoro non è detto

alto valore aggiunto per addetto corrisponda anche ad alti salari.

In effetti i livelli salariali risultano mediamente più bassi di quelli toscani (già di

per sé non particolarmente alti), soprattutto a causa delle più basse remunerazioni

presenti in molte attività del terziario. Infatti, con l’unica eccezione dei trasporti,

ovunque nel terziario le remunerazioni dei lavoratori livornesi sono più basse (e

talvolta anche in modo significativo) rispetto a quelle degli analoghi (per qualifica)

lavoratori toscani.

Tabella 1.5

I LIVELLI SALARIALI DEI LAVORATORI DIPENDENTI DEL SEL IN RAPPORTO A QUELLI TOSCANI

Retribuzioni medie mensili toscane=100 per qualifica

Operai

Energia, gas e acqua

Minerali non energetici; industrie chimiche

Trasformazione dei metalli; meccanica

Alimentari, moda, legno, mobili e altre

Costruzioni e delle istallazioni di impianti

Commercio, pubblici esercizi e alberghi

Trasporti e comunicazioni

Credito e assicurazioni, servizi alle imprese

Servizi pubblici e privati

TOTALE

Impiegati

Quadri

Dirigenti

Apprendisti

TOTALE

..

106

101

112

101

..

100

103

..

93

98

106

102

..

..

87

96

..

116

117

93

99

89

..

96

84

..

100

98

95

Fonte: stime IRPET su dati INPS

116

98

0

79

70

111

88

68

..

0

..

..

..

..

103

82

123

0

105

104

97

96

101

89

113

79

86

96

89

1.3 La modesta apertura verso l’esterno

Un altro dei riflessi di un’economia molto terziaria è la bassa apertura verso l’estero,

che è invece tipica delle aree più industrializzate. Tuttavia, sebbene l’economia

livornese abbia da sempre manifestato una modesta apertura verso l’estero, specie sul

fronte delle esportazioni, da anni questo carattere sta subendo alcuni significativi

cambiamenti: oggi le esportazioni all’estero delle imprese del SEL rappresentano,

infatti, quasi il 20% del totale delle loro vendite all’esterno dell’area, mentre solo

alcuni anni fa (nel 1995) esse erano appena il 14%.

Grafico 1.6

IL PESO DEL MERCATO TOSCANO, NAZIONALE ED ESTERO SULLE ESPORTAZIONI. 2007

Estero

Toscana

ITALIA

Fonte: stime IRPET

Alla minore apertura verso l’estero corrisponde però una maggiore apertura verso

il mercato nazionale causata dalla forte specializzazione in alcune attività di servizio

-in particolare le attività portuali- che hanno un bacino di utenza non solo

extraprovinciale ma anche extra regionale1.

Anche sul fronte turistico l’apertura dell’area è modesta; il fenomeno interessa in

modo massiccio soprattutto il resto della provincia, investendo il SEL per i flussi

turistici che passano dal porto di Livorno e che sono stati, in questi ultimi anni, in

costante espansione.

Queste caratteristiche fanno sì che le vicende dell’economia livornese siano meno

sensibili, almeno nel breve periodo, a quelle dei mercati internazionali, ed assai di

più a quelle del mercato interno -toscano e nazionale- da cui dipende larga parte della

domanda di beni e, soprattutto, di servizi dell’area.

Ciò non dipende, però, solo da quanto già sottolineato sopra relativamente alle

attività portuali, ma anche dalle caratteristiche che hanno alcune importanti

produzioni industriali dell’area: da un lato, il settore della raffinazione del petrolio e

dall’altro quello della componentistica auto sono infatti rivolti prevalentemente al

mercato nazionale, il primo perché fornisce una importante materia prima di base, il

secondo perché comprende soprattutto imprese che ruotano largamente attorno

all’indotto delle principali imprese automobilistiche italiane.

1.4 La particolare natura del processo di distribuzione del reddito: le pensioni

L’attenzione al processo di formazione del valore aggiunto è largamente giustificata

dal fatto che è tramite tale processo che si formano i redditi primari (ovvero

remunerazione del lavoro e del capitale); non si può tuttavia dimenticare che il

. A questo proposito vale la pena di ricordare che quando le merci prodotte in altre parti della regione e del

paese vengono trasportate all’estero utilizzando il porto di Livorno contabilmente questo appare come una

esportazione di servizi portuali verso le aree produttrici dei beni venduti all’estero.

1

percorso attraverso il quale essi giungono all’interno delle famiglie per formare il

loro reddito disponibile è spesso tortuoso per cui, non necessariamente, laddove si

produce molto valore aggiunto vi è anche un alto reddito disponibile presso le

famiglie (e viceversa). I processi redistributivi spontanei (quelli cioè che derivano

dalla proprietà effettiva dei fattori produttivi) e quelli imposti dalle regole

istituzionali (prelievo fiscale e trasferimenti vari di reddito alle famiglie) possono

anche alterare il rapporto tra le due grandezze.

Come, in parte, già osservato sopra nel caso del SEL livornese, nel passaggio da

reddito prodotto a reddito effettivamente disponibile per le famiglie residenti

nell’area, oltre alla maggiore presenza di grandi imprese, incide anche il maggior

peso delle pensioni.

La maggiore presenza di grandi imprese di proprietà non livornese fa sì che i

profitti vadano a vantaggio di soggetti non residenti; a questo si deve aggiungere

anche il fatto, comune a molte aree urbane, che anche i redditi da lavoro vanno

spesso a favore di lavoratori non residenti: i movimenti pendolari verso le aree

urbane sono spesso rilevanti, anche se nel caso livornese se, da un lato, vi è un chiaro

saldo positivo nei confronti degli altri SEL della provincia, non altrettanto si può dire

nei confronti del resto della regione.

Il maggior peso delle pensioni percepite dai residenti nel SEL livornese fa sì che

una maggiore quota del reddito disponibile sia di fatto insensibile all’andamento

delle attività produttive che si realizzano nell’area. Ricordiamo, inoltre, come questo

maggior peso delle pensioni non dipende tanto dal numero di pensionati, ma

piuttosto dal più elevato livello medio della pensione percepita.

Tabella 1.7

LE PENSIONI. SEL LIVORNESE

Alcuni indicatori caratteristici

2006

Numero pensionati

Importo complessivo

Importo medio

Numero per 100 abitanti

Peso % sul PIL

52.048

867.306

16.664

30,3

20,5

Fonte: INPS - Casellario Centrale dei Pensionati al 31.12.2006

A sua volta questo risultato è il frutto di due circostanze: da un lato il maggiore

peso delle componenti meglio remunerate (lavoratori maschi); dall’altro, il maggiore

importo pensionistico anche a parità di caratteristiche (sesso/età).

In sintesi, quindi, l’economia livornese presenta caratteri affatto particolari rispetto a

quello che viene considerato il modello tipico dell’economia toscana, quello cioè che

fa perno sui sistemi di piccola impresa orientati verso produzioni della moda ed

organizzate spesso in distretti industriali.

L’economia livornese, nonostante la presenza di alcune grandi imprese, spesso

particolarmente visibili sul territorio, ha di fatto una struttura produttiva poco

industriale, dominata come è dalle molteplici attività terziarie, operanti in larga

misura attorno alle attività portuali. Inoltre anche all’interno dell’industria le

differenze col resto dell’economia toscana sono considerevoli, data la pressoché

totale assenza delle attività che qualificano il resto della Toscana (moda in

particolare) e, invece, la più significativa presenza di attività della meccanica e

soprattutto il ruolo del polo petrolchimico che, per dinamiche di prezzo oltre che di

quantità, influenza spesso in modo significativo il quadro macroeconomico dell’area,

ancor più di quanto incida effettivamente sul tenore di vita dei suoi residenti.

2. L’ECONOMIA LIVORNESE NELL’ULTIMO DECENNIO:

VERSO LA CONVERGENZA?

2.1 Lo scenario nazionale e regionale

I caratteri sopra descritti rendono l’economia livornese, almeno direttamente, poco

aperta agli scambi internazionali ed invece assai più aperta a quelli con il resto del

paese: la particolare evoluzione del ciclo economico nel SEL livornese risente,

nell’ultimo decennio, in larga misura di questi aspetti.

Gli anni che vanno dal 1995 ad oggi rappresentano un periodo particolarmente

critico per l’economia del nostro paese, dal momento che è proprio da allora che

secondo molti osservatori si fanno evidenti i segni di perdita di competitività rispetto

a paesi simili. In realtà i segni di difficoltà si manifestano in tutta la loro evidenza

soprattutto a partire dal 2001 quando, per quattro anni di seguito, la crescita del PIL

si mantiene su livelli insolitamente bassi, tanto da giustificare le preoccupazioni di un

declino strutturale della nostra economia. Tuttavia, è proprio traendo spunto da tali

difficoltà che l’analisi si è spinta più addietro nel tempo, sottolineando come i

problemi emersi nell’ultimo periodo fossero, in realtà, già presenti prima, anche se

mascherati da circostanze internazionali particolarmente favorevoli (soprattutto l’alta

quotazione del dollaro, assieme alla lunga espansione dell’economia statunitense).

L’economia toscana si colloca in questo scenario complessivo con comportamenti

simili a quelli dell’intero paese, ma anche con qualche specificità: in particolare, nel

primo periodo -quello che va dal 1995 al 2001- presenta nel complesso risultati non

solo buoni in assoluto, ma anche migliori di quelli di regioni a simile stadio di

sviluppo, mentre successivamente il quadro si modifica in modo sensibile e anche

l’economia toscana entra in una evidente fase di stagnazione (Graf. 9.1).

La causa principe di questo cattivo andamento -che di fatto giunge sino alla fine

del 2005- va rintracciata nelle gravi difficoltà incontrate sui mercati internazionali: le

esportazioni stentano infatti a crescere ed anzi in alcuni anni addirittura diminuiscono

tanto che prima della ripresa del 2006 il loro livello era, a prezzi correnti, analogo a

quello del 2000. Tra le esportazioni a soffrire di più sono quelle dei settori più

tradizionali della regione -moda in particolare- con eccezioni in positivo solo per

alcuni particolari segmenti in cui sono rintracciabili produzioni di alta qualità

(pelletteria e confezioni).

In sintesi si potrebbe sostenere che l’economia toscana è riuscita a mantenere un

buon ritmo di espansione nella seconda metà degli anni novanta, quando nel

complesso dell’economia italiana si avvertivano alcuni segni di perdita di

competitività; mentre negli anni successivi i segni di recessione sono evidenti, anche

se non tali da lasciare presupporre l’esistenza di un “caso toscano”, come invece

potrebbe desumersi dalla lettura di molte delle analisi fatte su questo periodo.

Grafico 2.1

TASSO DI CRESCITA DEL PIL TOSCANO NEGLI ANNI

5,0

4,0

3,0

2,0

1,0

0,0

-1,0

-2,0

81 82 83 84 85 86 87 88 89 90 91 92 93 94 95 96 97 98 99 00 01 02 03 04 05 06

Fonte: elaborazioni IRPET su dati ISTAT

Tali analisi si soffermano infatti sulla perdita di competitività del nostro paese

attribuendola in modo particolare alla presenza di piccole imprese nei settori

tradizionali, quelli cioè più esposti alla concorrenza dei paesi emergenti: la Toscana

più di altre regioni presenta queste caratteristiche, per cui era logico attendersi

comportamenti peggiori di quelli delle altre regioni esportatrici del paese.

In realtà, la maggior parte degli indicatori (Tab. 3.2) non sembrerebbero

confermare questa ipotesi: se infatti i livelli raggiunti dalle diverse variabili sono

effettivamente più bassi di quelli osservati nelle altre regioni, la dinamica degli anni

duemila non è certamente peggiore di quella delle altre regioni.

Tabella 2.2

ALCUNI CONFRONTI REGIONI RELATIVI AL PERIODO 2000-2007

variazioni a prezzi correnti

Piemonte

Lombardia

Veneto

Emilia R.

Toscana

Italia

2.8

2.8

2.7

2.4

3.1

3.1

PIL ai prezzi di mercato per abitante

PIL ai prezzi di mercato per unità di

lavoro

2.6

2.5

2.7

2.4

2.8

2.7

Redditi lavoro dipendente procapite

3.5

3.2

3.7

2.8

3.4

3.4

Investimenti

0.6

2.5

2.6

1.4

2.0

1.8

Fonte: ISTAT

In realtà entrando più nel dettaglio qualche particolarità negativa della Toscana

emerge e si concretizza nella maggiori difficoltà del settore industriale e, di

conseguenza, nella perdita di quote sui mercati internazionali anche rispetto alle altre

regioni del paese.

Quindi se la Toscana a livello aggregato tiene ciò non è attribuibile alla sua capacità

esportativa né alla forza propulsiva del settore manifatturiero, anzi proprio sui questo

fronte sembrano identificarsi i maggiori problemi di competitività della regione. È

piuttosto il terziario a tenere, ma questo potrebbe anche non essere interpretato in

termini positivi dal momento che il terziario contiene una larga parte di terziario

tradizionale che regge perché sostenuto da una domanda interna per consumi privati

e pubblici ancora vivace, ma che non potrà restare tale a lungo se flette la capacità di

esportare.

In questo contesto generale, l’economia livornese si colloca con le specificità

sopra richiamate, ovvero con una economia in cui sono meno presenti quei fattori

individuati dalla letteratura corrente come altrettanti elementi di debolezza del

sistema produttivo regionale in questa particolare fase recessiva del ciclo economico

nazionale.

2.2 L’economia livornese: uno sguardo ai dati ufficiali e alle stime IRPET

Nel periodo che va dal 1995 ad oggi l’economia livornese pur con andamenti

altalenanti mostra le seguenti caratteristiche:

• Negli anni novanta sino al 2001 gli andamenti sono sensibilmente diversi da

quelli toscani senza una regola di fondo,ma nel complesso l’andamento è

peggiore salvo l’ottimo risultato del 1999;

• Negli anni successivi il quadro si ribalta completamente e l’economia

livornese realizza regolarmente risultati migliori di quella della regione.

In sintesi si potrebbe dire che l’economia livornese sembrerebbe avere un ciclo

che è opposto a quello toscano: vive maggiori difficoltà nei periodi di maggiore

espansione ma soffre meno in quelli di depressione.

Grafico 2.3

PIL DEL SEL LIVORNESE E DELLA TOSCANA

Variazione % su anno precedente

5.0

Area livornese

Toscana

4.0

3.0

2.0

1.0

0.0

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

-1.0

Fonte: stime IRPET

2.3 Dal 2002 ad oggi: verso la convergenza

Quindi, se nel corso del periodo 1995-2001 l’economia livornese aveva avuto

andamenti altalenanti, nel periodo successivo il quadro si stabilizza; in particolare:

il tasso medio di crescita si abbassa rispetto a quello del periodo precedente, ma

la dinamica risulta più regolare;

la crescita si mantiene più alta di quella toscana.

La conseguenza di questa particolare evoluzione è che, in termini di PIL

procapite, la distanza iniziale -quella cioè osservata nel 1995- è stata quasi

integralmente recuperata. Quindi la tendenza verso la convergenza sui valori medi

regionali appare un processo che, dopo il primo significativo contributo del 1999,

prosegue regolarmente dal 2002 ad oggi, ovvero nel periodo di maggiore difficoltà

dell’economia toscana e nazionale.

Grafico 2.4

PIL PROCAPITE DEL SEL LIVORNESE E DELLA TOSCANA

1995=100

125

Area livornese

Toscana

120

115

110

105

100

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

Fonte: Stime IRPET

La questione che si pone è se il fatto che la convergenza avviene in un periodo di

difficoltà dell’economia debba interpretarsi in modo interamente positivo.

La spiegazione principale di questo fenomeno sta nella relativa estraneità

dell’economia livornese alle sorti dell’economia internazionale, a sua volta

conseguenza della particolare struttura economica dell’area. In linea generale è

l’industria manifatturiera quella che subisce maggiormente le conseguenze del ciclo

internazionale, mostrando andamenti del valore aggiunto prodotto molto meno

regolari di quelli degli altri settori, in particolare del terziario. Quindi nelle fasi di

maggiore espansione dell’economia (trainate in genere dalle esportazioni) l’industria

presenta tassi di crescita del proprio valore aggiunto più elevati di quelli del terziario

e viceversa nei periodi di maggiore difficoltà.

La conseguenza di tutto ciò è che le aree in cui l’industria è meno presente sono

anche quelle che sono meno soggette ad oscillazioni nella loro crescita e quindi

crescono meno nei periodi di maggior espansione dell’economia e crescono di più in

quelli più recessivi. In particolare (Graf. 9.6) negli ultimi anni di fase recessiva,

anche il terziario ha subito un rallentamento della propria crescita, ma in modo molto

meno evidente dell’industria e, inoltre, mai vi è stata una sua diminuzione in termini

reali (i tassi di crescita sono sempre positivi).

Quindi il processo di convergenza sopra segnalato, che vede il costante recupero

dell’economia del SEL rispetto al resto della Toscana, è innanzitutto determinato dal

fatto che l’area livornese è fortemente terziaria, con un peso del manifatturiero

appena del 15% sul totale del valore aggiunto. Quindi più che la competitività delle

imprese dell’area ha pesato il suo particolare mix produttivo.

Grafico 2.5

LA DIVERSA SENSIBILITÀ AL CICLO DI INDUSTRIA E TERZIARIO

Tassi annui di variazione del valore aggiunto nazionale

20

Industria

Terziario

15

10

5

0

-5

1971

1972

1973

1974

1975

1976

1977

1978

1979

1980

1981

1982

1983

1984

1985

1986

1987

1988

1989

1990

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

-10

Fonte: ISTAT

Non solo, ma l’area ha goduto anche della favorevole evoluzione dei prezzi in

quanto, salvo gli ultimissimi anni, i prezzi nel terziario sono cresciuti di più di quelli

dell’industria, ed inoltre anche perché all’interno dell’industria livornese sono

maggiormente presenti i settori a più alta dinamica di prezzo (il petrolio in modo

particolare).

Grafico 2.6

LE COMPONENTI DELLA CRESCITA DEL VALORE AGGIUNTO DEL SEL NEL CORSO DEGLI ANNI

Fonte: stime IRPET

12

specializzazione

competitività

8

4

0

-4

-8

1995-2001

2001-2007

1995-2007

Tenendo conto sia degli aspetti reali che di quelli di prezzo, la particolare struttura

produttiva del SEL ha giocato un ruolo decisamente positivo nello spiegare la

maggiore crescita dell’area soprattutto in questi ultimi anni e non solo per la

maggiore presenza di attività terziarie; sono, infatti, soprattutto le vicende del settore

petrolifero, di quello dei metalli e dei mezzi di trasporto che contribuiscono

largamente a generare l’alto effetto positivo del mix produttivo; si tratta infatti di

settori che, in questi anni, sono stati meno investiti dalla congiuntura sfavorevole, e

addirittura talvolta hanno anche realizzato risultati particolarmente positivi

soprattutto in termini nominali.

Al contrario, la componente legata al comportamento specifico delle imprese

livornesi (quindi una sosta di effetto competitività) ha avuto nel corso degli anni un

ruolo negativo. In altre parole, se le imprese livornesi avessero seguito gli stessi

comportamenti delle imprese toscane dello stesso settore la crescita del SEL sarebbe

stata più alta di quella toscana assai più di quanto in realtà è stata.

Questi aspetti frenano quindi in parte il giudizio positivo che comunque si deve

dare della trasformazione avvenuta nell’apparato produttivo dell’area, nel senso che

il recupero rispetto al resto della regione si spiega più con le difficoltà del resto della

Toscana che non con il particolare dinamismo del SEL livornese; si conferma

dunque una caratteristica comune alle aree più terziarie che, abitualmente, avvertono

meno di quelle industriali gli effetti negativi delle fasi recessive, ma risentono meno

anche di quelli positivi delle fasi espansive.

Sarebbe tuttavia un errore considerare solo questa la causa del recupero

dell’economia livornese rispetto a quella del resto della regione. Vi sono infatti altri

fatti rilevanti che sono accaduti in questi anni e che sono da interpretarsi come segni

evidenti di una qualche vitalità del sistema produttivo dell’area. Tra questi vale la

pena di segnalare alcune delle attività che caratterizzano l’economia del mare e che,

non solo in questi anni hanno attraversato vicende tutto sommato favorevoli, ma che

molti vedono come attività importanti per il prossimo futuro:

• la trasformazione subita dal settore dei cantieri navali con l’affermazione

della produzione di megayacht, che segue la crisi della cantieristica

commerciale, ma che rappresenta oggi una valida alternativa;

• la accresciuta rilevanza del porto di Livorno, che in questi anni di difficoltà

ha visto, comunque, una continua espansione dei traffici commerciali e di

passeggeri;

• il turismo, che sebbene non interessi direttamente il SEL (o lo interessi in

misura marginale) lo coinvolge indirettamente attraverso i flussi che

riguardano il porto sia per le attività dei traghetti che per quelle delle navi da

crociera.

Si tratta di attività che rappresentano certamente punti di forza dell’economia

livornese, anche se non mancano in ciascuno di essi aspetti problematici,

sintetizzabili in quanto avevamo sostenuto nel primo capitolo di questa nota ovvero

nel basso moltiplicatore della maggior parte delle componenti della domanda finale.

Ciò si spiega col fatto che quando viene attivata direttamente la produzione finale di

qualcuna delle imprese livornesi l’indotto che esse generano sfugge il larga misura al

sistema locale

Una conferma di questo veniva anche dalla ricerca condotta dall’IRPET sulle

relazioni tra la nautica da diporto e il sistema produttivo locale, la quale metteva

appunto in evidenza come i cantieri dell’area avevano bassi rapporti con le altre

imprese dell’area livornese.

Che il turismo possa essere una importante risorsa per l’economia della costa è

evidente, ma, anche in questo caso, c’è da capire quanta parte egli effetti di

attivazione di questo fenomeno possano riguardare il sistema locale livornese.

Il porto è certamente una delle attività più importanti dell’area e rappresenta un

fattore strategico dell’intera competitività regionale, tanto più in una fase in cui molti

sostengono un ritorno della centralità del Mediterraneo nei traffici internazionali.

Vale inoltre la pena di sottolineare che sebbene l’economia livornese sia poco

aperta agli scambi internazionali in questi ultimi anni il peso che l’area assume sul

totale delle esportazioni estere toscane è andato aumentando, passando dal 4,4% del

2002 al 5,5% del 2006. (Tab. 9.8).

Tabella 2.7

PESO DELLE ESPORTAZIONI LIVORNESI SU QUELLE TOSCANE PER LE PRINCIPALI VOCI

2002

2003

2004

2005

2006

2007

Prodotti petroliferi raffinati

98,8

Prodotti della pesca e della piscicultura

86,9

98,6

97,9

98,4

98,5

98,9

90,7

83,8

91,1

93,2

Prodotti della metallurgia

35,3

89,5

35,5

31,6

24,4

29,1

25,3

Autoveicoli, rimorchi e semirimorchi

15,5

19,3

20,9

21,7

18,0

17,0

Prodotti chimici e fibre sintetiche e artificiali

12,4

11,0

12,8

12,3

11,8

11,1

Articoli in gomma e materie plastiche

Apparecchi radiotelevisivi e per le comunicazioni

TOTALE

4,4

5,5

5,4

7,0

7,7

8,5

21,5

6,1

2,5

2,9

5,7

9,6

4,4

4,6

4,5

5,0

5,7

6,0

In realtà si tratta di poche voci rilevanti, per le quali l’area livornese presenta un

livello di specializzazione particolarmente elevato e in alcuni casi si tratta

dell’operato di singole imprese; resta, tuttavia, il fatto che il ruolo delle esportazioni

estere nel determinare l’evoluzione dell’economia livornese, pur restando ridotto, è

comunque aumentato raggiungendo nel 2007 il suo massimo storico

Le trasformazioni che si sono realizzate nel corso dell’ultimo decennio hanno

quindi modificato la struttura produttiva del SEL livornese in linea con quanto

accaduto nel resto dell’economia regionale e nazionale (tab. 9.9): si è

progressivamente ridotto il peso dell’industria in senso stretto, a favore del terziario;

all’interno di quest’ultimo settore inoltre è aumentato soprattutto il peso dei servizi

alle imprese, che in realtà comprendono una molteplicità di attività che vanno

dall’informatica, ai servizi offerti dai professionisti, dalla ricerca alle attività

immobiliari.

Tabella 2.8

LA COMPOSIZIONE DEL VALORE AGGIUNTO DEL SEL NEL CORSO DEGLI ANNI

1995

2001

2007

Agricoltura

0.5

0.4

0.3

Industria in senso stretto.

20.8

19.5

16.7

Costruzioni

4.4

4.0

4.8

Commercio e trasporti

33.7

33.4

31.9

Servizi alle imprese

15.7

19.5

21.2

Servizi pubblici

24.9

23.3

25.1

TOTALE

100.0

100.0

100.0

Fonte: stime IRPET

2.4 I riflessi sull’occupazione

Pur con questi elementi di cautela resta, tuttavia, il fatto che questo processo ha avuto

effetti positivi visibili anche sul mercato de lavoro: a partire dal 2002 infatti la

domanda di lavoro tende regolarmente a crescere raggiungendo nel 2006 il suo

massimo storico con oltre 72mila unità di lavoro (Graf. 9.10).

Questo processo avviene seguendo una tendenza diffusa in tutto il paese: cresce la

domanda di lavoro nel terziario -e, nel periodo considerato, anche nelle costruzioni- e

diminuisce nell’industria in senso stretto; nel SEL livornese tra il 2002 ed il 2006 la

domanda di lavoro è aumentata di quasi 2.000 unità corrispondente al 2,5%

dell’occupazione complessiva; questo risultato si è ottenuto attraverso un aumento di

quasi 3.500 unità di lavoro nel terziario ed una perdita di quasi mille unità

dell’industria (Graf. 9.11).

Dietro questo andamento vi sono tutte le note considerazioni sulla

flessibilizzazione del lavoro che ha consentito di assorbire un numero crescente di

lavoratori anche in un periodo di sostanziale stagnazione dell’economia.

Grafico 2.9

LE UNITÀ DI LAVORO NEL SEL LIVORNESE E IN TOSCANA

1995=100

115

Toscana

Area liv ornese

110

105

100

95

90

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

Fonte: stime IRPET

Questo regolare recupero di occupazione lascia tuttavia il tasso di occupazione

dell’area su livelli più bassi della media regionale, facendo di questo il principale

problema del SEL.

Questo della bassa partecipazione al lavoro è una caratteristica del SEL livornese

che deriva, oltre che dai problemi dal lato della domanda, anche da quelli dal lato

dell’offerta.

Dal primo punto di vista la domanda di lavoro espressa in termini di unità di

lavoro pur essendo cresciuta in modo significativo resta comunque bassa: 40 unità di

lavoro ogni 100 abitanti, contro i 47 che rappresentano la media regionale. Posta in

altri termini ciò vorrebbe dire che se la domanda di lavoro si allineasse sulla media

regionale vi sarebbero oltre 10 mila unità di lavoro in più.

Dal lato dell’offerta, invece, le caratteristiche dell’area sono quelle tipiche di

un’area urbana la cui economia ha trascorso un lungo periodo di difficoltà da cui

sembrerebbe stare molto lentamente uscendo. Il passato periodo di difficoltà ha

depresso le speranze di trovare lavoro nelle fasce della popolazione meno motivate,

generando una sorta di effetto scoraggiamento visibile nel basso tasso di attività

dell’area soprattutto nella componente femminile. Il carattere urbano dell’area -e

soprattutto il più alto costo della vita rispetto alle aree circostanti- ha inoltre spinto

una parte della popolazione (in linea di massima la componente più giovane) a

trovare alloggio al di fuori dell’area urbana in cui però con buona probabilità si reca

per lavorare. Quindi sebbene il saldo dell’area in termini di pendolarismo continui ad

essere negativo, vi è comunque una parte della popolazione livornese -molto

probabilmente quella più giovane- che sceglie residente esterne al SEL contribuendo

con questo a ridurre ulteriormente i già bassi tassi di attività e di occupazione

dell’area.

Grafico 2.10

VARIAZIONE DELLE UNITÀ DI LAVORO TRA IL 2002 ED IL 2006

4,000

3,000

2,000

1,000

0

-1,000

Agricoltura

Industria in s.s.

Industria

maniofatturiera

Costruzioni

Terziario

TOTALE

Fonte: stime IRPET

Quindi, nonostante gli evidenti segni di miglioramento di questi ultimi anni, il

problema occupazionale resta la più chiara sintesi delle debolezze dell’area livornese.

Il problema potrebbe trovare una soluzione solo in presenza di un ritorno a tassi di

crescita del PIL che al momento non sembrerebbero praticabili. Del resto l’esigenza

di un recupero di competitività della nostra economia richiede anche un ritorno a

ritmi di crescita della produttività del lavoro dimenticati oramai da alcuni anni: ciò

significherebbe che una parte rilevante della crescita sarebbe comunque assorbita da

aumenti di produttività e non anche da aumenti occupazionali. Del resto senza

aumenti di produttività è difficile immaginare un ritorno a trassi di crescita rilevanti.

Al momento peraltro è difficile prevedere ritmi di aumento del PIL superiori al

2%, se non altro per il fatto che la domanda interna, nella parte pubblica, resterà

ancora per anni stagnante: le conseguenze sul piano della domanda di lavoro

resterebbero dunque particolarmente esigue.

2.5 In sintesi

Nel corso di questi ultimi anni sembrerebbe dunque che il SEL livornese avesse

recuperato almeno in termini di PIL procapite le distanze esistenti rispetto alla media

regionale; certo le distanze rispetto alle are più produttive della regione (quelle della

Toscana centrale) restano, così come resta il fatto che una parte del PIL è realizzato

da imprese la cui proprietà sta al di fuori dell’area livornese: è quindi probabile che i

profitti eventualmente realizzati sfuggano dall’area.

Il concetto di recupero implica, da un lato, che vi era uno stato di partenza più

problematico e, dall’altro, che nel corso di questi anni la marcia è stata più veloce.

Relativamente al primo punto il riferimento è a difficoltà che derivano spesso da

scelte localizzative oramai lontane nel tempo e che hanno avuto il merito di portare

nell’area alcune imprese di medio-grandi dimensioni attratte evidentemente dalla

vicinanza del porto, ma anche il demerito di avere impedito la nascita di quella

imprenditorialità diffusa che in altre parti della Toscana è stata spesso l’arma

vincente. Le conseguenze di queste scelte si vedono soprattutto sul piano

occupazionale ed assumono la forma di un tasso di attività e di occupazione

particolarmente bassi, distanti da quella media regionale essa stessa ancora distante

dagli obiettivi posti dall’Europa.

Il recupero negli anni recenti è in parte l’altra faccia di questa particolare struttura

dell’area: non avendo dentro il SEL presenze significative di quei settori che hanno

segnato lo sviluppo della Toscana (le piccole imprese della moda, dell’arredamento,

dell’oreficeria), ma che ora soffrono la crescente concorrenza internazionale,

l’economia livornese soffre solo in misura ridotta delle conseguenze del negativo

ciclo economico che ha interessato il periodo che va dal 2002 al 2005. La crescita del

PIL si mantiene infatti significativamente più elevata di quella toscana, tanto che,

come dicevamo, il PIL procapite supera oramai il livello medio regionale.

La crescita è sostenuta in modo particolare dal terziario, al cui interno le attività

portuali sono quelle che maggiormente connotano l’area. L’industria manifatturiera

ha un peso modesto ed è composta da imprese talvolta di grande rilievo per presenza

fisica e per volume di valore aggiunto prodotto, cosicché le sorti del settore sono

talvolta segnate anche da fatti specifici di alcune di queste imprese. In particolare il

settore petrolifero che oltre ad avere dinamiche produttive spesso oscillanti presenta

come noto anche dinamiche di prezzo molto particolari, che in taluni anni hanno

condotto anche a forti aumenti dei profitti del settore. Vi sono poi storie industriali

interessanti che mostrano anche la capacità del sistema di reagire a momenti anche di

grave difficoltà: il caso della crisi dei cantieri commerciali e lo sviluppo della nautica

da diporto è uno di questi.

Ma l’economia del SEL non può essere vista isolatamente senza tener conto delle

sorti dell’intera economia toscana ed italiana. Non vi è infatti dubbio che molte delle

attività che si sono sviluppate in questa area -quelle portuali in modo particolaresiano di supporto all’intera economia toscana e italiana e che pertanto se, da un lato,

possono contribuire a sostenere la competitività dell’intero sistema produttivo

toscano e italiano, dall’altro, è da questo che ricevono il principale impulso alla loro

crescita.

In estrema sintesi si potrebbe sostenere che il processo di convergenza che è

certamente avvenuto in questi anni -e che potrebbe anche proseguire nei prossimi- ha

seguito ritmi di espansione dell’economia talmente blandi da non produrre

sostanziali miglioramenti nella situazione occupazionale del SEL, accomunando i

comportamenti del SEL livornese a quelli dell’intera costa ponendo quindi al centro

dell’attenzione i problemi di quella che viene identificata come l’”economia del

mare”.

L’importanza dell’economia del mare viene segnalata anche nel libro verde “Verso la

futura politica marittima dell’Unione: Oceani e mari nella visione europea” in cui si

richiama l’importanza di una industria marittima competitiva, compatibile con gli

obiettivi della sostenibilità. Trasporti, cantieristica, turismo, produzione e

distribuzione di energia, pesca sono le attività su cui viene posta maggiore

attenzione, nell’idea che un loro sviluppo potrebbe fare da traino anche ad altre

attività ad esse intimamente connesse. L’ipotesi è che vi possa essere, dietro ciascuna

delle suddette attività, una intera filiera che potrebbe coinvolgere non solo imprese

localizzate lungo la costa, ma in alcuni casi anche ambiti territoriali ben più vasti.

3. LA CRISI FINANZIARIA ED I RIFLESSI SULL’ECONOMIA

LIVORNESE

3.1 Quadro macroeconomico internazionale

La attuale crisi finanziaria in cui sta versando l’economia mondiale viene considerata

da molti la più grave dopo quella del ’29; questa opinione è largamente condivisa da

tutti i governi che, in modo più o meno coordinato, stanno mettendo in atto misure

anti-crisi con coinvolgimenti finanziari di notevole dimensione, volti a rilanciare la

domanda e, soprattutto, a ricreare un clima di fiducia che i crack finanziari hanno

largamente logorato.

La gravità della situazione nasce dalla estensione della crisi a tutte le principali

regioni del mondo, a differenza di quanto era successo in passato quando crisi di una

certa entità si erano già verificate ma non erano mai state così generalizzate. Non è

inoltre ancora ben chiaro quale sia la profondità della crisi e quanto tempo sarà

necessario per ritornare a crescere. È per questi motivi che le previsioni tendono

gradualmente a peggiorare, anche se tutte incorporano l’ipotesi che le azioni

congiunte dei diversi governi riusciranno a garantire una uscita abbastanza rapida

dalla crisi, talvolta già collocandola nel 2010.

L’economia italiana è forse direttamente meno coinvolta dai problemi finanziari

alla base della crisi attuale e la stessa bolla immobiliare, pur presente, è stata

certamente meno forte che altrove. Tuttavia la natura globale della crisi ed suoi

riflessi sulla domanda mondiale non potevano non colpire un paese aperto agli

scambi internazionali come è l’Italia. Il peggioramento del ciclo era già evidente

verso la fine dello scorso anno e si è via via aggravato nel corso del 2008,

peggiorando drasticamente in questi ultimi mesi. Ciò ha portato già nel 2008 ad un

calo del PIL valutabile attorno al mezzo punto percentuale. Più incerte appaiono

invece le previsioni sul 2009 anche se oramai tutti concordano col fatto che il PIL del

paese dovrebbe contrarsi almeno del 2%.

Il peggioramento del ciclo è determinato soprattutto dalla evoluzione negativa

della domanda interna, sia quella per consumi che quella per investimenti, cui si

affiancherebbe nel 2009 anche la caduta delle esportazioni. Si tratta di uno scenario

certamente negativo, ma che presenta anche alcuni risultati (almeno apparentemente)

contraddittori, sui quali vale la pena di riflettere. In particolare secondo molte

previsioni, l’occupazione dopo essere addirittura aumentata nel corso del 2008,

subirebbe decurtazioni non particolarmente rilevanti nel corso del 2009, o meglio

come già successo in passato in molte delle fasi recessive l’occupazione

diminuirebbe meno del valore aggiunto prodotto, incorporando quindi l’ipotesi di

una caduta nella produttività del lavoro.

Ciò non impedirebbe tuttavia al tasso di disoccupazione di aumentare a causa

dell’aumento dell’offerta di lavoro. In effetti perlomeno per quanto riguarda i primi

tre trimestri del 2008 le rilevazioni ISTAT confermerebbero quanto sopra sostenuto;

l’occupazione nel paese è, infatti, aumentata ed anche in modo significativo, sebbene

con caratteristiche particolari:

• l’aumento è dovuto al terziario che genera nuovi posti di lavoro in misura

superiore al calo dell’industria;

• è aumentata ulteriormente l’occupazione di immigrati, segnalando almeno

in parte solo fenomeni di emersione di posizioni lavorative già esistenti;

• è aumentata la disoccupazione a causa dell’aumento rilevante dell’offerta

di lavoro.

Pur nel quadro complessivamente positivo, dietro queste dinamiche è possibile

leggere già alcuni segnali negativi, frutto dell’inversione del ciclo avvenuta verso la

fine del 2007 anche tenendo conto del fatto che vi è, in genere, sempre un certo

ritardo con cui le cadute produttive si traducono anche in cadute occupazionali;

inoltre, come noto, la crisi colpisce prima l’industria e si riversa sul terziario solo

quando risulta essere particolarmente prolungata. È quindi possibile che nella parte

restante dell’anno il quadro occupazionale peggiori rispetto a quello del primo

semestre, anche se ci pare difficile che vengano completamente annullati gli

incrementi realizzati.

Perdite occupazionali saranno invece più probabili nel corso del 2009 e lo saranno

tanto più quanto più lunga e grave viene ritenuta la fase recessiva.

3.2 Le ricadute sull’economia livornese

Le principali ricadute sull’economia livornese derivano, quindi, soprattutto dal

calo dei consumi e degli investimenti con effetti che ricadono soprattutto sul settore

industriale che, secondo le nostre previsioni, potrebbe assistere ad un calo del valore

aggiunto prodotto stimabile attorno allo 0,6% nel 2008, dell’1,8% nel 2009 per

ritornare vicino allo zero nel 2010. Risultati questo che pur essendo negativi

continuano ad essere migliori di quelli del resto della regione (Graf. 3.1).

Grafico 3.1

LE PREVISIONI DI CRESCITA DEL VALORE AGGIUNTO

2008

2009

2010

0

-0.5

-1

-1.5

-2

Area liv ornese

Toscana

-2.5

Fonte: stime IRPET

Le difficoltà, pur estendonsi a tutti i settori produttivi, dovrebbero essere

avvertite maggiormente ed in anticipo nel settore industriale cui seguiranno però

anche tutti gli altri settori specie se la crisi durasse più a lungo.

Quindi ancora una volta la particolare struttura del SEL livornese, in particolare

la più spiccata specializzazione nel settore terziario, potrebbe difendere

maggiormente l’economia dell’area rispetto a quella del resto della regione. Si tratta

tuttavia pur sempre di una fase, probabilmente anche prolungata, di stagnazione

dell’economia che segue un lungo periodo di lenta crescita. Vale infatti la pena di

ricordare che anche se il SEL aveva realizzato negli ultimi anni performances

migliori di quelle del resto della regione, il tasso di crescita realizzato si era

comunque mantenuto su livelli molto bassi, tali cioè da lasciare aperto il ragionevole

dubbio della presenza di difficoltà strutturali anche per l’area livornese.

tabella 3..2

LE PREVISIONI DI CRESCITA DEL VALORE AGGIUNTO PER MACROSETTORI

Agricoltura

Industria in senso stretto

Costruzioni

Commercio e trasporti

Servizi alle imprese

Servizi pubblici

Totale

2008

0.4

-3.1

-0.9

-0.3

-0.3

0.6

-0.6

2009

-2.0

-2.8

-4.9

-1.6

-1.6

-1.3

-1.8

2010

-0.8

-0.6

-2.4

-0.1

-0.1

-0.8

-0.4

In questo contesto è facile prevedere ripercussioni preoccupanti su di mercato del

lavoro già di per sé stagnante, almeno negli ultimi due anni: si stima infatti per i

prossimi due anni un calo della domanda di lavoro che potrebbe condurre ad un

significativo aumento del tasso di disoccupazione. Sulla dinamica del tasso di

disoccupazione l’uso del condizionale è d’obbligo poiché, al momento, non siamo in

grado di valutare in che misura potrà rafforzarsi ulteriormente l’effetto

scoraggiamento, che come abbiamo già visto, in qualche modo sembrerebbe aver

operato anche nel 2007. In effetti se il clima di sfiducia si rafforzasse ulteriormente

non è escluso che si riduca l’offerta di lavoro di quei soggetti che nutrono poche

speranze di successo nella loro ricerca di occupazione. Se così fosse, a fronte di una

diminuzione della domanda di lavoro, vi sarebbe una diminuzione nell’offerta con

ricadute, quindi, molto più attenuate sul tasso di disoccupazione, ma molto più gravi

sulle prospettive del mercato del lavoro.

È evidente che molte delle previsioni qui fornite sono soggette a possibili

cambiamenti perché l’attuale crisi finanziaria è qualcosa di nuovo che, almeno per le

dimensioni che ha assunto, non ha molti precedenti; in particolare essendo in forte

discussione la fiducia nei confronti delle istituzioni finanziarie e più in generale delle

regole di funzionamento del sistema, il rischio del propagarsi di un effetto panico

non è peregrino. Non è un caso, infatti, che le azioni dei governi e degli organismi

internazionali si siano rivolte in tale direzione, proprio per evitare tale rischio.

Ma vi è anche un altro rischio -meno grave, ma importante- che dovremmo

evitare ed è quello di pensare che tutti i problemi oggi presenti nella nostra economia

derivino dalla crisi finanziaria internazionale, dimenticando le difficoltà di crescita

che avevano contrassegnato il nostro sistema economico negli ultimi 10/15 anni.

Occorre infatti ricordare che, anche nell’ipotesi migliore di una rapida uscita dalla

crisi, la crescita del primo decennio del nuovo millennio rimarrà comunque ben al di

sotto dell’1%. Inoltre anche nei territori in cui la dinamica ha assunto dimensioni più

rassicuranti -come nel caso dell’economia livornese- ciò è attribuibile soprattutto alla

presenza di una struttura produttiva meno aperta ai mercati internazionali e quindi

meno vulnerabile, in una fase in cui la perdita di competitività sembrerebbe essere

l’elemento più allarmante della nostra economia.

Occorre pertanto che tutti gli interventi che oggi si rendono necessari per

ristabilire un clima di fiducia negli operatori non trascurino il fatto che, in ogni caso,

esiste nelle nostre aree un problema di crescita che perdura oramai da troppi anni:

senza incrementi significativi nella produttività i nostri sistemi rischiano di vedere

gradualmente peggiorare le condizioni di vita delle persone che vivono al loro

interno. Gli incrementi di produttività sono possibili solo con nuovi processi di

investimento che in questo momento sono messi in discussione proprio dalla crisi

finanziaria in atto, occorre pertanto evitare, nei limiti del possibile, proprio questo

circolo vizioso.

4. Le attività all’interno del porto di Livorno

4.1 Trasporti e cantieristica

La presenza del porto condiziona fortemente la specializzazione produttiva dell’area,

favorendo la localizzazione non solo di quelle attività strettamente inerenti il

porto,ma anche di quelle altre attività che traggono evidenti benefici dalla presenza

del porto. Tra le prime stanno le attività di trasporto marittimo e quelle ad esse

connesse oltre alla cantieristica, tra le seconde il petrolchimico e per molti versi

anche il settore automotive.

Per quanto riguarda le attività più strettamente portuali, oltre agli addetti nel

settore dei trasporti marittimi e costieri (è qui presente oltre il 73% del totale degli

addetti al settore in Toscana), sono particolarmente presenti anche quelli che operano

nel settore delle attività connesse ai trasporti, le attività delle agenzie di trasporto,

quelle legate alla movimentazione di merci e quelle dei corrieri (tab. 4.1)

Tabella 4.1

ATTIVITÀ DI TRASPORTI E NAUTICA NEL COMUNE DI LIVORNO ED IN TOSCANA

NIMERO DI ADDETTI NEL 2005

Costruzioni navali e riparazioni di navi

Costruzione e riparazione di imbarcazioni da diporto e sportive

Trasporti ferroviari

Altri trasporti terrestri, regolari, di passeggeri

Trasporti con taxi

Altri trasporti terrestri di passeggeri

Trasporto di merci su strada

Trasporti marittimi e costieri

Movimentazione merci

Magazzinaggio e custodia

Altre attività connesse ai trasporti terrestri

Altre attività connesse ai trasporti per via d’acqua

Attività delle agenzie di viaggio e degli operatori turistici

Attività delle altre agenzie di trasporto

Attività dei corrieri espressi

Totale trasporti

Livorno

Toscana

peso su Toscana

167

162

2543

2443

6.6

6.6

609

397

42

19

1303

617

1879

132

201

444

146

1428

74

7290

4535

6239

1474

582

19938

839

9251

1163

5466

1658

3216

4139

675

60112

13.4

6.4

2.8

3.2

6.5

73.5

20.3

11.4

3.7

26.8

4.5

34.5

10.9

12.1

Fonte: ISTAT, 2005

Meno rilevante invece la presenza della cantieristica, specie dopo le difficoltà

attraversate in anni passati da quella commerciale (soprattutto per la concorrenza dei

paesi asiatici che possono vantare differenziali di costo del lavoro che mettono tutta

la cantieristica europea in una situazione difficile), sostituita in parte da quella da

diporto che vede anche in quest’area la costruzione di megayatcht di alta qualità e

che rappresenta certamente una delle eccellenze produttive della regione.

Questa trasformazione nel tempo dell’attività cantieristica è particolarmente

evidente nei dati sulle esportazioni che vedono, dopo un lungo periodo di difficoltà

che è proseguito per buona parte degli anni novanta, un significativo boom negli anni

successivi.

Figura 4.2

LE ESPORTAZIONI DI COSTRUZIONI NAVALI NELLA PROVINCIA DI LIVORNO

Fonte: Elaborazioni su dati ISTAT

4.2 Gli effetti a monte dell'attività portuale

Al di là delle imprese che operano direttamente nelle attività presenti all’interno del

porto è però interessante verificare anche il potere moltiplicativo di tali attività, nel

senso che esse attraverso gli acquisti che fanno attivano valore aggiunto ed

occupazione su tutto il territorio livornese e non. Gli effetti sono quelli che derivano

dal fatto che le imprese presenti nel porto per realizzare la loro produzione debbono

acquistare un insieme di beni e servizi attivandone quindi la produzione; a sua volta

tale produzione per essere realizzata ha bisogno di altri beni e servizi e quindi attiva

ancora produzione e così via,.. L’insieme di questi effetti diretti e indiretti

rappresentano il cosiddetto effetto leonteviano. Se oltre a questi effetti si considera il

fatto che i redditi distribuiti nel processo sopra descritto vanno in parte presso le

famiglie e quindi vendono da loro consumati attivando per questa via produzione di

beni e servizi si ottiene un effetto aggiuntivo che può essere identificato come

l’effetto keynesiano.

Alcune stime condotte in passato (in particolare il riferimento è ad una ricerca

IRPET del 2001) e che partivano da un fatturato complessivo del porto attorno ai

1300 milioni di euro, avevano stimato che per ogni 1000 euro di valore aggiunto

prodotto nel porto si attivano altri 1400 euro nel territorio livornese ed circa altri 100

in Toscana

Vale inoltre la pena di rilevare che, se la dispersione negli altri SEL della

Toscana è nel complesso modesta, la dispersione verso l’estero ed il resto d’Italia è,

invece, molto alta visto che l’ammontare delle importazioni dall’esterno della

regione (estero + altre regioni italiane) è di quasi 1500 euro, ben più, quindi, del PIL

attivato all'interno della regione. Del resto, l’economia di un sistema locale è per sua

stessa natura molto aperta, per cui una parte rilevante della domanda che vi sorge

viene soddisfatta con produzione esterna, come del resto gran parte della produzione

che vi si realizza ha una destinazione esterna.

Se queste cifre vengono rapportate al complesso dell’economia del SEL

livornese il peso dell’attività portuale diviene rilevante, raggiungendo il 19% in

termini di PIL ed il 21% in termini di unità di lavoro.

Tabella 4.3

EFFETTO MOLTIPLICATIVO PRODOTTO DALLE ATTIVITÀ PORTUALI SULL’ECONOMIA LIVORNESE E

TOSCANA

PIL

Import.dalla Toscana

Effetto leonteviano

Effetto keynesiano

Effetto totale

Area

livornese

Resto

Toscana

Area

livornese

Resto

Toscana

Area

livornese

Resto

Toscana

1414.8

98.1

487.1

111.7

1902.2

209.5

130.0

6.0

80.8

13.6

210.7

19.2

Import. resto del mondo

1479.2

30.3

370.3

47.0

1849.5

77.3

Risorse

3024.0

134.1

938.5

171.9

3962.5

306.3

10.2

2.5

40.0

4.4

Unità di lavoro (per ogni Meuro)

29.8

1.9

Fonte: stime IRPET

Infine, se agli effetti suddetti vengono aggiunti anche quelli generati dai consumi

effettuati da coloro che ricevono redditi nel corso del processo produttivo sopra

descritto (effetto keynesiano), fanno sì che il peso complessivo raggiunga il 23% del

PIL del SEL livornese e il 26% in termini di unità di lavoro. Quindi quasi un quarto

del valore aggiunto dell’area livornese dipende direttamente o indirettamente da ciò

che accade nel porto.

4.3 La distribuzione per branca di attività economica

Naturalmente vi sono alcuni settori che, più di altri, sono legati alle vicende del

porto, nel senso che il loro valore aggiunto e gli addetti utilizzati dipendono in larga

misura dalla evoluzione della attività produttiva che si svolge all’interno del porto.

Tabella 10

IL VALORE AGGIUNTO ATTIVATO NELLE DIVERSE BRANCHE PRODUTTIVE

leonteviano

keynesiano

Attività immob., informatica, altre attività

41.2

37.6

Trasporti e comunicazioni

21.3

17.2

Commercio e riparazioni

9.7

14.7

Costruzioni

7.1

5.5

Intermediazione monetaria e finanziaria

3.6

3.5

Altri servizi pubblici, sociali e personali

2.3

3.6

Produzione di prodotti in metallo

2.1

1.7

Alberghi e ristoranti

1.7

2.9

Carta, stampa ed editoria

1.6

1.5

Macchine ed apparecchi meccanici

1.2

1.0

Produzione e distribuzione di energia

1.2

1.7

Coke, raffinerie di petrolio

1.1

1.1

Macchine e apparecchiature elettriche

1.1

0.9

Mezzi di trasporto

1.1

1.0

Altri

3.7

6.1

TOTALE

100.0

100.0

Da questo punto di vista le branche più coinvolte sono quelle fornitrici dei beni e

servizi utilizzati dalle imprese portuali e che sono stati precedentemente descritti

come “effetti a monte”. Tra questi i più importanti sono il settore dei servizi alle

imprese – che da solo raccoglie quasi il 35% degli effetti complessivi- seguito dalle

attività commerciali e dalle stesse attività di trasporto (le quali non sono quelle

originarie, ma quelle da esse indotte); importanti, infine, anche le branche dei

prodotti in metallo utilizzate prevalentemente dai cantieri.

Se consideriamo anche gli effetti moltiplicativi di tipo keynesiano acquistano

importanza anche tutte quelle attività di sostegno al consumo: dal commercio, ai

servizi per le famiglie.

Altrettanto interessante la distribuzione all’interno della Toscana di tali effetti: il

SEL fiorentino (prevalentemente per le attività di servizio alle imprese), quello

versiliese (per alcuni attività cantieristiche), l’area lucchese e della Val di Nievole

raccolgono i maggiori effetti di trasmissione anche se si tratta, come abbiamo visto,

di effetti assai modesti. Assai più importanti invece gli effetti trasmessi fuori dalla

regione –sia in altre regioni italiane che all’estero- tramite le importazioni effettuate.

4.4 Conclusioni

L’importanza del porto di Livorno nell’ambito dell’economia toscana e per molti

versi anche nazionale non è certamente un fatto nuovo. Il porto livornese offre infatti

servizi di trasporto ad un bacino di utenza che travalica i confini regionali. La

competitività dell’infrastruttura portuale è quindi una condizione necessaria per la

competitività delle aree servite.

L’importanza del porto può essere, quindi, vista dal lato dei servizi che esso

offre e quindi, per usare una terminologia usata in molte analisi dello sviluppo,

produce molti effetti a valle. Ma, come ogni attività imprenditoriale, le attività che si

svolgono all’interno del porto producono anche un altro tipo di effetti i quali sono

legati al fatto che la produzione di beni e servizi localizzata nel porto non è altro che

il punto finale di una lunga filiera che comprende a monte tutte le attività che

producono i beni e servizi utilizzati dalle imprese portuali. Quindi, ogni volta che si

produce una servizio di trasporto o viene varata una nave, oltre al valore di tale

produzione, occorre considerare che la sua realizzazione ha richiesto la produzione di

altri beni, i quali a loro volta avranno attivato produzione di altri beni e così via.

Non solo ma se consideriamo che nel corso di questo processo i lavoratori hanno

ricevuto una remunerazione, che hanno in parte speso per soddisfare le proprie

esigenze di consumo, si comprende come, anche per tale via, si sia generata nuova

produzione.

Pertanto se, per assurdo, cessasse l’attività di tutte le imprese localizzate nel

porto a soffrirne sarebbero non solo i lavoratori ed i proprietari delle imprese stesse

ma anche tutti quelli che partecipano al processo qui delineato.

È in questo senso che è stato valutato il peso dell’attività portuale nel sistema

economico livornese, quindi non più il porto come offerta di beni e servizi, ma il

porto in quanto domanda di beni e servizi.

1

2

3

4

5

Tabella 15:

GLI EFFETTI DELL’ATTIVITÀ DEL PORTO DI LIVORNO

peso % sull’economia del SEL livornese

PIL

Unità di lavoro

Porto di Livorno

7.8

8.3

Effetto leonteviano

11.1

13.8

Totale 1+2

18.9

22.1

Effetto keynesiano

3.8

4.7

Totale 3+4

22.7

26.8

Fonte: stime IRPET

5. La nautica e le sue relazioni col sistema locale

Il quadro che è emerso dall’indagine condotta dall’IRPET conferma l’esistenza di

una debole relazione della nautica con il sistema locale livornese; la sua diffusione è

circoscritta ad un numero limitato di imprese.

In particolare l’indagine ha presentato alcuni spunti di riflessione interessanti:

- La presenza di un potenziale nello sviluppo della relazione tra sistema locale di

piccole e medie imprese e settore della nautica; l’indagine svolta mostra che i

rapporti tra le imprese del territorio con il settore sono ancora poco sviluppati.

Tuttavia, emerge la possibilità di modificare questa situazione, in quanto molte

imprese appartenenti al settore legno e mobili, all’informatica ed il più ampio

comparto dei servizi dichiarano il loro interesse a lavorare in questo settore, che

come mostrato da altre realtà locali costituisce un importante driver economico.

Infatti, sebbene 157 imprese sulle 195 intervistate non abbiano nessun tipo di

rapporto, ben 87 sarebbero interessate ad averne. Di queste, 30 operano nel settore

di attività collegate all’informatica, 21 a quello del legno e mobili, e 17 fanno

parte dei servizi alle imprese.

- Le difficoltà nel tradurre questo potenziale teorico in realtà diffusa; le motivazioni

che impediscono alle imprese di sviluppare relazioni costruttive con il settore

nautico riguardano principalmente la scarsità di informazioni circa le reali

possibilità di lavoro e le difficoltà a stabilire i contatti con i grandi gruppi che

operano nel settore. Si tratta, quindi, di capire quali sono le reali potenzialità delle

piccole e medie imprese locali di inserirsi nella filiera nautica e che cosa può

essere fatto a livello di interventi locali -formazione, incentivi in favore del

trasferimento tecnologico e della collaborazione tra imprese- per supportare

questo processo di integrazione del tessuto locale nel comparto nautico.

- La presenza di un piccolo ma incoraggiante esempio di imprese locali che

lavorano con la nautica; per quanto riguarda i rapporti tra le imprese locali ed il

comparto nautico, emerge che sono soltanto 38 su 195 le imprese che dichiarano

di lavorare per il settore. Di queste 14 appartengono al settore delle costruzioni

navali e riparazioni navi, 8 al comparto dei servizi alle imprese e soltanto 6 a

quello del legno e mobili. In effetti, dall’indagine risulta che le imprese che

lavorano con il settore della nautica riescono a trarre dei benefici: in termini di

fatturato l’analisi evidenzia come la dinamica degli anni 2002-2005 risulta più

positiva per le imprese inserite nel settore rispetto a quelle che non lo sono. Nel

caso delle imprese che lavorano con il comparto nautico la percentuale di imprese

che dichiarano un aumento del fatturato negli ultimi 3 anni sale al 36,8%, contro il

21,6% di coloro che non hanno nessun tipo di rapporto; mentre la percentuale di

imprese che registrano una diminuzione del fatturato scende dal 11,5% al 7,9%

per le imprese inserite nella filiera. Per cui è possibile ipotizzare che il buon

andamento della nautica nell’area livornese possa produrre degli effetti trainanti

anche per le imprese locali, nonostante che, al momento, questa relazione positiva

risulti ancora poco sviluppata. Andando ad analizzare in dettaglio le

caratteristiche delle imprese che lavorano per il settore, è interessante notare come

il rapporto che si instaura con le aziende della nautica non risulti essere un

rapporto esclusivo, ma al contrario molto spesso le imprese forniscono i loro

prodotti e servizi per più di un cantiere. La committenza risulta, quindi

diversificata, le imprese rimangono, cioè, legate ad un singolo cliente. I cantieri

con i quali lavorano le imprese sono principalmente Azimut Benetti, per il quale

lavorano tutte le 24 le imprese che hanno dichiarato di lavorare con i grandi

cantieri, Perini Navi (13 imprese) Cantieri di Pisa (10 imprese), Overmarine e

Codecasa (9 imprese), Cantieri Arno (6 imprese) e Maiora (5 imprese).

- Forte appare la necessità di intervento in termini di politiche locali; l’indagine

evidenzia, da una parte il riconoscimento dell’impatto positivo del settore nautico

sul complesso delle piccole e medie imprese locali, e dall’altra, sottolinea

l’importanza di allargare il numero di imprese ad esso collegate; un numero che al

momento risulta ancora troppo basso per le imprese dei servizi e quelle del settore

legno e mobili. Se da un lato l’area livornese risulta comunque legata

all’economia del mare, questo tipo di rapporto non è ancora sviluppato in modo

organico come, invece, accade in altre realtà dove l’interazione tra le imprese ed il

comparto nautico riesce ad essere un motore per lo sviluppo dell’intero sistema

locale.

- Per implementare politiche efficaci, bisogna tenere conto delle elevate e

specifiche richieste del settore nautico e trarre insegnamento anche dalle

esperienze di altre realtà locali; in quest’ottica è opportuno, quindi, riflettere su

che cosa è possibile fare per poter meglio integrare il tessuto locale con la filiera

nautica. Abbiamo visto che dall’indagine emerge un certo interesse per la nautica