ALLEGATO TECNICO

GLI STRUMENTI FINANZIARI DERIVATI

12 gennaio 2005

I.

PREMESSA

Sono prodotti finanziari derivati (o, più semplicemente, derivati) quei prodotti il cui valore varia

in relazione all’andamento del valore di una attività ovvero dell’avverarsi nel futuro di un evento

osservabile oggettivamente.

L’attività, ovvero l’evento, che possono essere di qualsiasi natura o genere, costituiscono il

“sottostante” del prodotto derivato.

La relazione – rappresentata attraverso funzioni matematiche – che lega il valore del derivato al

sottostante costituisce il risultato finanziario del derivato, anche detto “pay-off”.

I prodotti derivati sono utilizzati, essenzialmente, per tre finalità:

-

ridurre il rischio finanziario di un portafoglio preesistente (finalità di copertura o, anche,

hedging);

assumere esposizioni al rischio al fine di conseguire un profitto (finalità speculativa);

conseguire un profitto privo di rischio attraverso transazioni combinate sul derivato e sul

sottostante, in modo da cogliere eventuali differenze di valorizzazione (finalità di

arbitraggio).

Il valore dei prodotti derivati è connesso al sottostante e al pay-off.

La stima del loro valore, in un certo momento, richiede la capacità di simulare i possibili scenari

futuri del sottostante al fine di determinare, per ciascuno scenario, il conseguente valore del payoff. Il valore del derivato è, pertanto, la media dei valori assunti dal pay-off, ponderati per le

probabilità di accadimento di ciascuno scenario, scontata del valore finanziario del tempo (e cioè

riportata al momento della valutazione).

Il problema della stima del valore dei prodotti derivati è, da sempre, avvertito dagli operatori

come un aspetto particolarmente importante e, nello stesso tempo, critico, in quanto, oltre ad

orientare le scelte di investimento in relazione alle finalità sopra indicate, involve complesse

attività di analisi. I primi studi risalgono al 1900, quando uno studente di nome Louis Bachelier

presentò una tesi di dissertazione del proprio dottorato in fisica matematica, titolata “Théorie de

la Spéculation”, dove attraverso modelli probabilistici si provvedeva a simulare nel tempo

l’andamento di titoli azionari al fine di procedere alla stima del valore di prodotti derivati.

Diversi dai prodotti derivati sono i prodotti strutturati. Questi, infatti, sono quei prodotti ove

l’intervento dell’ingegneria finanziaria ha combinato insieme uno o più prodotti finanziari con

uno o più prodotti derivati, in maniera tale da modificare strutturalmente l’originario profilo di

rischio/rendimento dei singoli prodotti.

*

*

*

Di seguito si riporta un quadro riepilogativo sulle principali categorie di prodotti derivati:

contratti a termine, opzioni, swap. Per ogni categoria verrà fornita una definizione, con

indicazione delle principali tipologie dei prodotti appartenenti alla categoria, uno schema dei

flussi di cassa scambiati nel tempo tra le controparti, delle esemplificazioni ed un glossario.

1

II.

PRINCIPALI CATEGORIE DI PRODOTTI DERIVATI

1.

I CONTRATTI A TERMINE

Un contratto a termine è un accordo tra due controparti per la consegna di una determinata

quantità di un certo sottostante ad un prezzo (prezzo di consegna) e ad una data (data di scadenza

o maturity date) prefissati.

Il sottostante al contratto a termine può essere di vario tipo:

- attività finanziarie, come azioni, obbligazioni, valute, strumenti finanziari derivati, ecc.;

- merci, come petrolio, oro, grano, ecc..

Secondo la terminologia usata dagli operatori, l’acquirente del contratto a termine (vale a dire

colui che si impegna alla maturity date a corrispondere il prezzo di consegna per ricevere il

sottostante) apre una posizione lunga (long position), mentre il venditore (vale a dire colui che si

impegna alla maturity date a consegnare il sottostante per ricevere il prezzo di consegna) apre una

posizione corta (short position).

I contratti a termine sono generalmente strutturati in modo che il prezzo di consegna sia pari al

prezzo corrente del sottostante (c.d. prezzo a pronti) al momento della stipula del contratto,

maggiorato del valore finanziario del tempo intercorrente tra la data di stipula e la data di

scadenza. Questo prezzo è anche definito prezzo a termine. Tale strutturazione consente di

evitare che al momento della stipula l’acquirente debba corrispondere un compenso al venditore.

In gergo tecnico si dice anche che il prezzo a termine è quel prezzo di consegna che rende nullo il

valore del contratto al momento della stipulazione. Va da sé che, se inizialmente il prezzo a

termine coincide con il prezzo di consegna, successivamente, durante la vita del contratto, si

modificherà in ragione dei movimenti del prezzo corrente che il sottostante via via assume.

L’esecuzione del contratto alla maturity date può realizzarsi:

- con l’effettiva consegna del bene sottostante, da parte di chi ha la short position a chi ha la

long position, dietro pagamento del prezzo di consegna: in questo caso si parla di consegna

fisica o physical delivery;

- con la consegna del differenziale in denaro tra il prezzo corrente del sottostante, al

momento della scadenza, e il prezzo di consegna. Tale differenza, se positiva, sarà dovuta

da parte del soggetto che ha la short position al soggetto che ha la long position e viceversa se

negativa: in questo caso si parla di consegna per differenziale o cash settlement.

La decisione di stipulare un contratto a termine può essere ricondotta a tutte le finalità

individuate nel capitolo I. In particolare:

- finalità di copertura (hedging): un operatore ha in portafoglio un’attività che intende

vendere ad una certa data futura. E’ quindi esposto al rischio del deprezzamento

dell’attività nell’intervallo temporale di riferimento, rischio che può coprire attraverso la

stipula di un contratto a termine. Nello specifico, egli venderà a termine l’attività con

consegna alla data da lui voluta, fissando però alla data di stipula il prezzo di consegna ed

eliminando, pertanto, il rischio di deprezzamento;

- finalità speculative: un operatore ha una determinata aspettativa sull’andamento futuro del

valore di una attività. La stipula di un contratto a termine gli permetterà di assumere

un’esposizione su questa attività coerente con le sue aspettative. A questo fine, acquisterà

un contratto a termine se ha delle aspettative rialziste sul valore dell’attività finanziaria e,

viceversa, venderà un contratto a termine se le sue aspettative sono ribassiste;

- finalità di arbitraggio: un operatore – rilevata una differenza tra il prezzo di consegna e il

prezzo a termine di un sottostante – può porre in essere una operatività tale da conseguire

un profitto privo di rischio. Questi, infatti, qualora il prezzo di consegna sia superiore al

2

prezzo a termine, comprerà subito il sottostante al prezzo corrente e contestualmente

venderà il contratto a termine. A scadenza, il sottostante nel portafoglio dell’operatore,

considerato il valore finanziario del tempo, avrà un valore pari al prezzo a termine mentre

sarà venduto al prezzo di consegna, generando così un profitto privo di rischio dato dalla

differenza tra prezzo di consegna e quello a termine. Viceversa, l’operatore, qualora il

prezzo di consegna sia inferiore al prezzo a termine, venderà subito il sottostante al

prezzo corrente e contestualmente acquisterà il contratto a termine.

Le principali tipologie di contratti a termine sono i contratti forward ed i contratti futures.

1.1.

I CONTRATTI FORWARD

I contratti forward si caratterizzano per il fatto di essere stipulati al di fuori dei mercati

regolamentati. In gergo tecnico si dice che sono scambiati OTC (Over-The-Counter). Il prezzo di

consegna è detto forward price.

1.1.1. I Flussi di Cassa

La tabella 1 mostra l’andamento temporale dei flussi di cassa e dei pay-off in un contratto

forward(1).

Si definiscono le seguenti variabili:

- t0= data di stipula del contratto forward;

- T= data di scadenza del contratto;

- ST = prezzo a pronti del sottostante in T;

- K = prezzo di consegna del sottostante.

Tabella 1. Flussi di Cassa e Pay-off di un Forward

Data

T0

T

se ST>K

se ST<K

Acquirente (Long

Forward Position)

0

ST – K

ST – K

Venditore (Short

Forward Position)

0

K – ST

K – ST

Pay-off Acquirente

Pay-off Venditore

ST – K>0 (positivo)

ST – K<0 (negativo)

K – ST<0 (negativo)

K – ST>0 (positivo)

Si noti che tra le due controparti non viene scambiato alcun flusso di cassa intermedio durante la

vita del contratto, sebbene durante tale periodo il prezzo a termine sia soggetto a modifiche in

funzione dell’andamento del prezzo del sottostante.

Esempio

Si consideri un contratto a termine su un’unità del sottostante S:

- il prezzo unitario a pronti alla scadenza è indicato con ST ed è pari, nei due casi

dell’esempio, a 120 ed a 80;

- il prezzo di consegna è indicato con K ed è pari a 100 euro;

- la scadenza è indicata con T ed è fissata a tre mesi dalla data di stipulazione del contratto;

- la data di stipula del contratto è indicata con t0.

Ne discende che allo scadere dei tre mesi l’acquirente del forward pagherà 100 euro alla

controparte e, in cambio, riceverà da questa un’unità del bene S (physical delivery) oppure riceverà

una somma pari al prezzo spot (ST) del sottostante (cash delivery).

(1)

Si assume l’eguaglianza tra il prezzo di consegna e il prezzo a termine e quindi la nullità del valore del contratto

alla data di inizio del medesimo. Si assume inoltre che il contratto venga eseguito alla scadenza tramite cash

settlement.

3

La tabella 2 riporta i flussi di cassa ed i pay-off di questo forward.

Tabella 2. Flussi di cassa e payoff

Data

t0

T

ST =120:

ST>100

ST =80

ST<100

Acquirente (Long

Forward position)

0

120 – 100

Venditore (Short

Forward Position)

0

100 – 120

Payoff Acquirente

Payoff Venditore

120 – 100=20

100 – 120= – 20

80 – 100

100 – 80

80 – 100= – 20

100 – 80 =20

E’ evidente che nel caso in cui ST è pari a 120, quindi maggiore di 100, il contratto a termine avrà

generato un profitto positivo, pari a 20, per l’acquirente e uno negativo, pari a – 20, per il

venditore. Se invece ST è pari a 80, quindi minore di 100, sarà il venditore del forward a realizzare

un profitto positivo pari a 20, mentre la sua controparte subirà una perdita pari a – 20.

1.2.

I CONTRATTI FUTURES

I futures si caratterizzano per essere contratti standardizzati negoziati sui mercati regolamentati (il

che li differenzia dai contratti forward). Il loro prezzo è detto future price.

In relazione all’attività sottostante il contratto future assume diverse denominazioni: financial

futures, se è un’attività finanziaria, commodity futures se è una merce. Tra i financial futures si

distinguono tre principali tipologie:

1. i currency futures, nei quali il sottostante è una valuta;

2. gli stock index futures, nei quali il sottostante è un titolo, o un indice, azionario;

3. gli interest rate futures, nei quali il sottostante è un’attività fruttifera di interesse. In questo

caso si distinguono:

i futures sui tassi di interesse a breve termine, in cui il sottostante è tipicamente un

deposito interbancario;

i futures sui tassi di interesse a medio-lungo termine, in cui il sottostante è

tipicamente un titolo obbligazionario (spesso un’obbligazione governativa).

La standardizzazione dei contratti futures ne determina l’omologazione in termini di:

- oggetto del contratto (i.e. il bene sottostante);

- dimensione (i.e. valore nominale di un contratto);

- date di scadenza; si osserva un calendario prefissato con un numero limitato di maturity

date, in genere pari a quattro volte per anno;

- regole di negoziazione tra cui:

• gli orari di contrattazione;

• la variazione minima di prezzo che può essere quotata sul mercato futures (c.d.

tick);

• le modalità di liquidazione delle transazioni;

• i luoghi di consegna.

La standardizzazione dei contratti comporta:

- le parti possono contrattare solamente il prezzo del contratto;

- la possibilità di una chiusura anticipata di una posizione in futures attraverso la sua

negoziazione;

- un notevole guadagno in termini di liquidità degli scambi e, di conseguenza, di riduzione

dei costi sopportati dagli operatori.

4

Un ulteriore elemento distintivo rispetto ai forward consiste nella presenza di una controparte

unica per tutte le transazioni, la clearing house(2), incaricata di assicurare la compensazione e il buon

fine delle operazioni e di contabilizzare e liquidare su base giornaliera i profitti e le perdite

conseguiti da parte degli operatori.

La clearing house si interpone in tutte le transazioni concluse sul mercato dei futures: Quando due

soggetti compravendono un contratto future, ne danno immediata comunicazione alla clearing house

che procede a comprare il future dalla parte che ha venduto e a venderlo alla parte che ha

comprato. In tal modo, in caso di inadempimento di una delle due parti, la clearing house si

sostituisce nei suoi obblighi, garantendo il buon esito della transazione, salvo poi rivalersi sul

soggetto inadempiente.

Per poter assolvere su base sistematica e continuativa a questo compito, e per garantire

l’efficienza del sistema, la clearing house adotta una serie di misure.

Innanzitutto, essa non assume mai, in proprio, posizioni aperte sul mercato: il numero e la

tipologia dei contratti acquistati sono esattamente uguali a quelli dei contratti venduti, cosicché

non grava sulla cassa il rischio di variazioni sfavorevoli nei prezzi delle attività sottostanti.

In secondo luogo, essa accetta di divenire controparte solo degli intermediari (prevalentemente

banche e società di intermediazione mobiliare) che aderiscono alla clearing house stessa, adesione

possibile solo in presenza di specifici requisiti di patrimonializzazione e di professionalità.

Pertanto, se un investitore che desidera aprire una posizione in futures non è membro della clearing

house, dovrà rivolgersi a uno degli intermediari aderenti il quale fungerà da broker e applicherà

all’investitore gli stessi meccanismi a tutela del rischio di inadempimento previsti dalla clearing

house per i suoi aderenti.

Infine, la clearing house tutela le posizioni aperte sul mercato dal rischio di inadempimento

attraverso il cosiddetto meccanismo dei margini: al momento dell’apertura di una posizione

(lunga o corta) in futures, entrambe le parti devono versare il cosiddetto margine iniziale (a

garanzia del buon fine della transazione e che verrà restituito nel giorno di liquidazione del

contratto future) su un apposito conto detenuto presso la clearing house (o aperto per loro conto

presso la clearing house dai rispettivi broker). Tale margine è di solito una percentuale del valore

nominale di un contratto (moltiplicata per il numero dei contratti stipulati) e, in genere, esso è

proporzionale alla volatilità del prezzo del sottostante. Oltre al margine iniziale, la clearing house

calcola giornalmente un altro margine, il margine di variazione, che corrisponde al guadagno o

alla perdita realizzato da ciascuna delle due parti alla fine della giornata lavorativa. Il margine di

variazione viene calcolato tramite il meccanismo del marking-to-market: a fine giornata la clearing

house rileva il prezzo di chiusura del future e, calcolando la differenza tra questo e il prezzo di

chiusura del giorno precedente, determina il profitto e la perdita di ogni parte come se la

posizione fosse liquidata in quel momento. La parte che ha subito una variazione di prezzo

sfavorevole paga alla clearing house il relativo margine di variazione e questa provvede a girarlo alla

parte per la quale la variazione del prezzo è stata positiva. Qualora il saldo del conto di una parte

dovesse scendere sotto un livello minimo, cosiddetto margine di mantenimento, tale parte

riceverebbe dalla clearing house una margin call, ossia un invito a provvedere a effettuare un

versamento adeguato alla reintegrazione del margine.

1.2.1. I Flussi di Cassa

La tabella 3 mostra l’andamento temporale dei flussi di cassa e dei profitti e delle perdite (c.d.

P&L) per l’acquirente di un contratto future (c.d. long futures position) nell’ipotesi che:

(2)

In Italia tale soggetto è la Cassa di Compensazione e Garanzia.

5

-

venga scambiato un solo contratto;

il contratto comporti l’obbligo dell’acquisto a termine di un’unità del sottostante al prezzo

future concordato nel giorno di apertura della posizione;

la posizione venga detenuta sino alla scadenza;

la scadenza sia pari a tre giorni lavorativi dalla data di stipulazione del contratto.

I flussi di cassa e i P&L della controparte (che detiene una short futures position) sono di pari

importo ma di segno opposto, ad eccezione del margine iniziale che è identico per le due parti.

Per semplicità non si rappresenta nella tabella il flusso del margine iniziale e si ipotizza che i

margini rivenienti dal computo dei profitti e delle perdite realizzati dalle due controparti vengano

regolarmente versati (e cioè che non si verifichino inadempimenti).

Si definiscono le seguenti variabili:

- ti = i-esimo giorno di vita del contratto future (i = 1,….4);

- t1 = data di stipulazione del contratto future;

- F(ti) = prezzo future nell’ i-esimo giorno di vita del contratto. Ad eccezione del giorno 1 e

del giorno 4, esso coincide con il prezzo di chiusura del future nel giorno di riferimento;

- S(t4) =prezzo spot del sottostante alla scadenza.

Tabella 3. Flussi di cassa e P&L di una long futures position

Giorno

Prezzo Futures

P&L giornaliero

P&L cumulato

t1

t2

t3

t4

F(t1)

F(t2)

F(t3)

F(t4)

F(t2) – F(t1)

F(t3) – F(t2)

F(t4) – F(t3)

F(t2) – F(t1)

F(t3) – F(t1)

F(t4) – F(t1)

Si noti che alla scadenza del contratto, attraverso il meccanismo del marking-to-market, l’investitore

si ritrova con un importo pari a: F(t4) – F(t1). Considerato che, alla scadenza, il prezzo del future è

pari al prezzo spot del sottostante, tale importo equivale a: S(t4) – F(t1). Pertanto nel caso in cui

sia: S(t4)>F(t1), l’investitore che aveva aperto una posizione lunga in futures realizza un guadagno;

nel caso opposto, S(t4)<F(t1), subisce una perdita. La situazione è analoga a quella che si osserva

nei contratti forward, con la differenza che in essi non vengono scambiati flussi di cassa intermedi

durante la vita del contratto.

Esempio

Si consideri un future sul sottostante S:

- il prezzo unitario a pronti alla scadenza è indicato con S(t4);

- il prezzo future, F(t1), concordato in sede di stipulazione del contratto, è pari a 11.000

punti;

- il valore nominale di un contratto è pari ad 1 euro per ogni punto;

- un contratto impegna all’acquisto/vendita di un’unità del sottostante;

- la scadenza, t4, è a tre giorni dalla data di stipulazione del contratto, t1;

- il margine iniziale è pari al 10% del valore nominale del contratto.

Pertanto, assumendo che il contratto non venga liquidato anticipatamente, nel giorno t4 chi ha la

posizione lunga sul future pagherà 11.000 euro alla controparte e riceverà, in cambio, un’unità del

sottostante S (physical delivery) oppure (nel caso di cash settlement) riceverà una somma pari al prezzo

spot del sottostante, S(t4).

È evidente che, nel caso in cui S(t4) sia maggiore di 11.000, il future avrà generato un pay-off

positivo per l’acquirente e uno negativo per il venditore. Se invece S(t4) fosse minore di 11.000,

sarà il venditore del future a realizzare un profitto positivo, mentre l’acquirente subirà una perdita.

6

Ai fini di una migliore esemplificazione delle modalità di funzionamento del contratto, si assume

una specifica evoluzione del prezzo future durante la vita dello stesso e, nella fattispecie,

l’evoluzione scelta si traduce in un profitto positivo di 30 euro per la parte che si è impegnata a

comprare a termine.

Alla scadenza, i margini iniziali pari a 110 euro versati dalle controparti saranno loro restituiti.

La tabella 4 riporta i flussi di cassa e i pay-off per l’acquirente di questo future.

Tabella 4. Flussi di cassa e pay-off

Giorno

t1

t2

t3

t4

1.3.

Prezzo Futures

P&L giornaliero

P&L cumulato

-

-

(10.950 – 11000) ⋅ 1 euro = – 50 euro

– 50 euro

11.000

10.950

10.970

11.030

(10.970 – 10.950) ⋅ 1 euro = 20 euro

(11.030 – 10.970) ⋅ 1 euro = 60 euro

– 30 euro

30 euro

GLOSSARIO

Cash Settlement

Clearing House

Consegna Fisica o

Physical Delivery

Data di Scadenza o

Delivery Date o

Maturity Date

Future Price

Long Position

Mark-to-Market

OTC (Over The

Counter)

Posizioni Aperte o

Open Interest

Prezzo a pronti o

Spot price

Prezzo a termine o

Forward Price

Prezzo di consegna

o Delivery Price

modalità di liquidazione del contratto a termine: alla scadenza del

contratto, l’acquirente riceve una somma pari al prezzo corrente del

sottostante corrispondendo al venditore il prezzo di consegna del

medesimo. Nella pratica operativa le due parti si scambiano il saldo di

questi due valori

organismo che si pone come controparte diretta di tutte le transazioni

eseguite sul mercato futures, incaricato di assicurarne la compensazione e

il buon fine e di contabilizzare e liquidare su base giornaliera i profitti e

le perdite conseguiti da parte degli operatori ad esso associati

modalità di liquidazione del contratto a termine: alla scadenza del

contratto, il soggetto che ha la short position consegna effettivamente la

quantità pattuita del sottostante a colui che detiene la long position,

ricevendo il delivery price

data di scadenza del contratto a termine

prezzo del future in ogni istante di vita del contratto

posizione di chi, nel contratto a termine, si impegna ad acquistare al

delivery price una certa quantità di bene sottostante

adeguamento giornaliero dei profitti e delle perdite realizzati dalle

posizioni futures aperte

notazione che indica la mancanza di un mercato regolamentato di

riferimento

somma di tutte le posizioni, lunghe e corte, in essere ad una certa data

prezzo corrente di una attività

corrisponde al montante del prezzo corrente del sottostante,

capitalizzato al tasso di interesse privo di rischio per la vita residua del

contratto, i.e. per l’intervallo di tempo mancante alla scadenza del

contratto

prezzo stabilito alla trade date che la parte che si impegna a comprare a

termine verserà alla controparte alla scadenza del contratto

7

Short Position

Tick

Trade Date

Volatilità

Broker

Pay-off o P&L

Margini

Margin call

posizione di chi, nel contratto a termine, si impegna a vendere al delivery

price una certa quantità di bene sottostante

variazione minima di prezzo che può essere quotata sul mercato futures

data di stipulazione del contratto a termine

indicatore statistico di variabilità del prezzo di un sottostante rispetto al

suo valore medio osservato in un certo orizzonte temporale

intermediario aderente ad una clearing house che consente a chi non è

aderente di operare in futures

risultato economico, positivo o negativo, derivante da un’operazione

finanziaria

versamenti di somme di denaro presso la clearing house effettuati da chi

opera in futures a garanzia del buon esito dell’operazione. Si distinguono

in:

iniziale, versato al momento dell’apertura di una posizione e

restituito al momento della liquidazione; normalmente è una

percentuale del valore del contratto proporzionale alla volatilità

del sottostante;

di variazione, calcolato giornalmente dalla clearing house e

corrispondente al guadagno o alla perdita realizzati da ciascuna

delle due parti alla fine della giornata lavorativa; viene versato

dalla parte che matura la perdita;

di mantenimento, rappresenta il livello minimo del saldo del

conto dove una parte versa i margini raggiunto il quale la parte

stessa deve provvedere reintegrare il conto

invito rivolto dalla clearing house alla parte il cui conto sia sceso sotto il

margine di mantenimento a reintegrare il conto stesso

8

2.

GLI SWAP

Uno swap è un contratto OTC (Over-The-Counter) tra due parti che si accordano per scambiare

(traduzione letterale del termine swap) tra di loro, secondo determinate modalità, flussi di

pagamenti (anche detti flussi di cassa) a date certe. I flussi di cassa possono essere espressi nella

stessa valuta o in valute differenti e sono determinati in relazione ad un sottostante.

Il sottostante può essere di vario tipo e influenza notevolmente le caratteristiche del contratto.

In considerazione della notevole varietà degli swap negoziati nella prassi operativa dei mercati

finanziari, non è possibile individuare una terminologia comune per tutte le tipologie di contratti.

I contratti swap sono generalmente strutturati in modo tale da rendere nullo il valore iniziale del

contratto, così da non generare alcun flusso di cassa al momento della stipula del contratto stesso.

La caratteristica essenziale delle operazioni di swap – cioè quella di scambiare dei flussi di cassa,

connessi ad un’attività finanziaria, con altri flussi di cassa di diverso tipo – determina la

creazione di nuove opportunità finanziarie altrimenti non conseguibili. Queste opportunità

possono essere sfruttate in funzione di molteplici esigenze, che possono essere di copertura,

speculative o di arbitraggio, a seconda delle finalità che l’operatore si pone.

Di seguito si illustrano i principali contratti swap osservati nella pratica operativa dei mercati

finanziari.

2.1.

GLI INTEREST RATE SWAP

Gli interest rate swap (IRS) sono contratti in cui due controparti si scambiano pagamenti periodici

di interessi, calcolati su un capitale nozionale di riferimento (notional principal amount), per un

periodo di tempo predefinito pari alla scadenza (maturity date o termination date) del contratto

stesso.

Gli interest rate swap (IRS) sono tipicamente identificati in base alla scadenza e alla frequenza dei

pagamenti(3). Il nome ‘interest rate swap’ deriva dal fatto che i pagamenti effettuati sono simili ai

pagamenti di interessi su un debito.

Esistono numerose tipologie di IRS. La più diffusa – denominata plain vanilla swap – presenta le

seguenti caratteristiche:

- la scadenza dello swap è un numero intero di anni;

- uno dei due flussi di pagamenti è basato su un tasso di interesse fisso, mentre l’altro è

indicizzato a un tasso di interesse variabile;

- il capitale nozionale resta costante per tutta la vita del contratto.

2.1.1. I plain vanilla swap

Nella prassi del mercato, si definisce acquirente dello swap il soggetto che paga il tasso fisso e

riceve il tasso variabile. In alternativa, si suole anche dire che tale soggetto assume una posizione

lunga (long swap position). Simmetricamente, il venditore è colui che paga il tasso variabile e riceve

il tasso fisso e si suole dire che esso assume una posizione corta (short swap position).

Il flusso dei pagamenti di interessi a tasso fisso è detto “gamba fissa dello swap”, mentre l’insieme

dei pagamenti a tasso variabile è detto “gamba variabile dello swap”.

(3)

Ad esempio un ‘4Y/6m IRS’ è uno swap con maturity pari a 4 anni e nel quale i flussi di interessi vengono

scambiati ogni 6 mesi.

9

Gli elementi fondamentali di un plain vanilla swap, da definire in sede di stipula del contratto, sono:

la data di stipulazione del contratto (trade date);

il capitale di riferimento (notional principal amount), che non viene scambiato tra le

parti e serve unicamente al calcolo degli interessi;

la data di inizio (effective date), ossia la data a partire dalla quale cominciano a

maturare gli interessi (normalmente due giorni lavorativi dopo la trade date);

la data di scadenza (maturity date o termination date) del contratto;

le date di pagamento (payment dates), ossia le date in cui vengono scambiati i flussi

di interessi;

il livello del tasso fisso;

il tasso variabile di riferimento e la relativa data di rilevazione (c.d. fixing date)(4).

Il controvalore della gamba variabile è il risultato del prodotto tra il capitale nozionale ed il tasso

variabile fissato alla relativa fixing date e riferito alla frazione d’anno di pertinenza (floating rate day

count fraction).

Il controvalore della gamba fissa è invece il risultato del prodotto tra il capitale nozionale ed il

tasso fisso contrattualmente stabilito e riferito alla frazione d’anno di pertinenza (fixed rate day

count fraction)

La valutazione di un contratto swap ad un dato istante t è data dalla differenza tra i valori attuali

dei flussi di pagamenti delle due gambe – fissa e variabile – ancora dovuti in base alla previsione

contrattuale, ove l’attualizzazione viene eseguita scontando entrambi i flussi di pagamenti con la

stessa curva dei tassi spot.

Si definisce tasso swap (c.d. swap rate) quel valore del tasso fisso che rende nullo il valore del

contratto al momento della sua stipulazione. Esso viene determinato eguagliando il valore attuale

della gamba fissa al valore attuale della gamba variabile. Se il tasso fisso del contratto coincide con

lo swap rate si ha un ‘at-the-money par swap’.

2.1.1.a I Flussi di Cassa

La tabella 5 mostra l’andamento temporale dei flussi di cassa di un IRS plain vanilla.

Si definiscono le seguenti variabili:

- ti , (i = 1,….T)= date di pagamento degli interessi (payment dates);

- δ= intervallo tra due payment dates successive (c.d. calculation period);

- tT = data di scadenza(maturity date);

- N = capitale nozionale (notional principal amount);

- L(ti – ti – δ) = tasso variabile relativo al periodo: ti – ti – δ;, (i = 1,….T);

- F = tasso fisso.

Tabella 5. Flussi di cassa di un IRS plain vanilla

Date

Tasso Variabile

t1

t2

L(t1 – t1 – δ)

L(t2 – t2 – δ)

…

tT

(4)

Pagamenti

dell’acquirente

dello swap

N ⋅F ⋅δ

N ⋅F ⋅δ

…

N ⋅F ⋅δ

…

L(tT – tT – δ)

Pagamenti del

venditore dello swap

N⋅

L(t1 – t1 – δ) ⋅δ

N ⋅ L(t2 – t2 – δ) ⋅δ

…

N ⋅L(tT

– tT – δ) ⋅δ

I tassi di interesse di riferimento comunemente usati come tassi variabili sono il Libor (London Interbank Offer

Rate) o altri tassi interbancari, oppure i tassi di interesse pagati sui titoli di Stato.

10

Esempio

Si consideri un interest rate swap di tipo plain vanilla in cui:

- il nozionale è pari a 100.000 euro;

- il tasso fisso nominale annuo è pari al 2.5%(5);

- il tasso variabile è il Libor a 6 mesi più uno spread dello 0.5%, i.e. 50 bps;

- il tasso Libor per il primo periodo è fissato al 2%;

- la trade date è il 4/11/2004;

- la prima effective date è il 06/11/2004;

- la durata dello swap è di due anni;

- il periodo di liquidazione degli interessi è semestrale per entrambe le controparti;

- si è ipotizzata una certa evoluzione per l’andamento del Libor a sei mesi.

La tabella 6 propone lo schema dei flussi di cassa di questo swap.

Tabella 6. Flussi di cassa

Date

Tasso Variabile

(Libor)

06/05/2005

06/11/2005

06/05/2006

06/11/2005

2%

2.2%

2.4%

2.1%

Pagamenti

dell’acquirente dello

swap

1250

1250

1250

1250

Pagamenti del

venditore dello

swap

1250

1350

1450

1300

2.2.

I CURRENCY SWAP

I currency swap sono contratti in cui le due controparti si scambiano il capitale e gli interessi

espressi in una divisa contro capitale e interessi espressi in un’altra divisa.

I currency swap sono generalmente caratterizzati dalla circostanza che entrambi i flussi di pagamenti

sono a tasso variabile e che i capitali nozionali vengono scambiati una prima volta all’inizio del

contratto e quindi alla data di scadenza dello swap (c.d. maturity date).

I due capitali nozionali sono denominati in valute diverse e, di solito, sono scelti in modo da

essere approssimativamente uguali se valutati al tasso di cambio a pronti che si osserva sul

mercato alla data di stipula del contratto.

2.2.1. Flussi di cassa

La tabella 7 mostra l’andamento temporale dei flussi di cassa di un currency swap.

Si definiscono le seguenti variabili:

- A = controparte che effettua i pagamenti di interessi nella valuta y;

- B = controparte che effettua i pagamenti di interessi nella valuta x;

- t0= data di inizio del contratto;

- ti, (i = 1,….T)= date di pagamento degli interessi (payment dates);

- δ= intervallo tra due payment dates successive (c.d. calculation period);

- tT = data di scadenza(maturity date);

- Nx = capitale nozionale nella valuta x;

- Ny = capitale nozionale nella valuta y;

- Lx(ti – ti – δ) = tasso variabile nella valuta x relativo al periodo: ti – ti – δ;, (i = 1,….T);

- Ly(ti – ti – δ) = tasso variabile nella valuta y relativo al periodo: ti – ti – δ;, (i = 1,….T).

(5)

I tassi sono calcolati secondo la convenzione 30/360.

11

Tabella 7. Flussi di cassa di un currency swap

Date

t0

t1

t2

…

tT

Tasso Variabile

nella valuta x

–

Lx(t1 – t1 – δ)

Lx(t2 – t2 – δ)

…

Lx(tT – tT – δ)

Tasso Variabile

nella valuta y

–

Ly(t1 – t1 – δ)

Ly(t2 – t2 – δ)

…

Ly(tT – tT – δ)

Pagamenti di A

Pagamenti di B

Nx

Ny ⋅ Ly(t1 – t1 – δ) ⋅δ

Ny ⋅ Ly(t2 – t2 – δ) ⋅δ

…

Ny ⋅Ly(tT – tT – δ) ⋅δ +Ny

Ny

Nx ⋅ Lx(t1 – t1 – δ) ⋅δ

Nx ⋅ Lx(t2 – t2 – δ) ⋅δ

…

N x⋅Lx(tT – tT – δ) ⋅δ + Nx

Esempio

Si considerino due società, Alfa e Beta, che hanno in essere un finanziamento a tasso variabile

(Libor a 1 anno) su un medesimo capitale nozionale in dollari e in euro come riportato nella

tabella 8. Nella tabella lo spread sul Libor è espresso in basis points (i.e. Bps). Ad esempio uno spread

di 40 bps equivale ad uno spread di 0,40%.

Tabella 8. Condizioni di finanziamento di Alfa e Beta in dollari e in euro

Divisa

Alfa

Beta

Dollaro

Libor$+40 bps

Libor$+50 bps

Euro

Libor€+50 bps

Libor€+40 bps

In particolare Beta paga 10 bps in più rispetto ad Alfa sui finanziamenti in dollari, mentre Alfa

paga 10 bps in più rispetto ad Alfa sui finanziamenti in euro. Pertanto, Alfa gode di un vantaggio

comparato rispetto a Beta sul mercato del debito in euro, mentre Beta gode di un vantaggio

comparato rispetto ad Alfa sul mercato del debito in dollari.

Si supponga che Alfa desideri indebitarsi in euro e Beta desideri indebitarsi in dollari. Quelle che

precedono rappresentano le condizioni perfette per la stipulazione di un currency swap tra le due

società. Ogni società infatti si indebita nel mercato in cui gode di un vantaggio comparato (i.e.

Alfa si indebita in dollari e Beta si indebita in euro) e, attraverso un currency swap, Alfa provvede a

trasformare il suo debito in dollari in uno in euro e Beta provvede a trasformare il suo debito in

euro in uno in dollari.

Dal momento che la differenza tra i due finanziamenti in euro è di 10 bps, e quella tra i due

finanziamenti in dollari è di 10 bps, lo swap consentirà una riduzione complessiva del debito pari a

20 bps che sarà ripartita tra le parti secondo lo schema dei flussi di pagamento contrattualmente

pattuito.

Di seguito si illustra uno tra questi possibili schemi:

- Alfa si finanzia in dollari al Libor + 40 bps

- Beta si finanzia in euro al Libor + 40 bps

- Alfa e Beta stipulano un contratto di currency swap secondo il quale:

o Alfa deve pagare periodicamente a Beta il Libor sull’euro aumentato di uno spread

di 40 bps;

o Beta deve pagare periodicamente ad Alfa il Libor sul dollaro aumentato di 40 bps.

La figura 1 illustra la situazione appena descritta.

Figura 1. Schema di un currency swap stipulato

ai fini di una riduzione dei costi di finanziamento

L$+40 bps

Alfa

L€+40 bps

L$+40 bps

12

Beta

L€+40 bps

In questo modo Alfa riesce a finanziarsi al Libor sull’euro più uno spread di 40 bps, risparmiando

10 bps, e Beta riesce a finanziarsi al libor sul dollaro più uno spread di 40 bps, risparmiando 10 bps.

Il risparmio complessivo è dunque di 20 bps, come previsto, in quanto tale è la somma dei

vantaggi comparati di cui godono le due società.

2.3.

GLI ASSET SWAP

Gli asset swap sono contratti in cui due controparti si scambiano pagamenti periodici di interessi

calcolati in relazione ad un titolo obbligazionario detenuto in portafoglio da una di loro.

La determinazione dei flussi di cassa scambiati in un asset swap presuppone quindi l’individuazione

di uno specifico sottostante, rappresentato da un titolo di debito a tasso variabile (ovvero fisso)

acquistato da una delle due controparti la quale, attraverso l’asset swap, desidera convertire la sua

attività a tasso variabile (ovvero fisso) in una a tasso fisso (ovvero variabile)(6).

Nel caso in cui il titolo sottostante sia a tasso fisso, l’asset swap buyer paga il tasso fisso e riceve

quello variabile, assumendo quindi una posizione lunga nello swap (c.d. long swap position). Per

converso, l’asset swap seller riceve il tasso fisso e paga il variabile, assumendo quindi una posizione

corta nello swap (c.d. short swap position). In caso di default del titolo obbligazionario, l’asset swap buyer

cesserà il pagamento del tasso fisso, mentre l’asset swap seller continuerà a corrispondere il tasso

variabile per la durata del contratto.

Gli asset swap sono generalmente strutturati in modo che il valore del contratto alla data di inizio

dello stesso sia nullo. Questa circostanza si verifica in due casi(7):

a. il valore attuale delle due gambe dello swap – ove l’attualizzazione viene eseguita

scontando entrambi i flussi di pagamenti con la stessa curva dei tassi spot – è il

medesimo;

b. il prezzo del titolo sottostante è esattamente pari a 100(8).

Qualora non si verifichino i casi sub a. e b. il valore del contratto non è nullo. Per riportarlo al

valore zero si può operare secondo due modalità(9):

1. si innesta uno spread (denominato asset swap spread) sul tasso che definisce i flussi di

pagamenti periodici della gamba variabile;

2. si determina un contributo una tantum (denominato Par Adjustment).

Nella prassi operativa di mercato, l’ingegnerizzazione degli asset swap come sopra indicata, cioè

che tenda a rendere nullo il valore del contratto al momento della stipula, comporta che la

presenza di un asset swap spread svolge un ruolo segnaletico sulle caratteristiche del titolo

sottostante in termini di classe di rating, scadenza e cedola, vale a dire in termini di valutazione del

rischio di credito e di tasso di interesse implicito nell’obbligazione.

(6)

(7)

(8)

(9)

Si precisa che qualora il titolo sottostante sia a tasso fisso il contratto si denomina reverse asset swap. Tuttavia

questa distinzione terminologica non sempre viene adottata nella pratica operativa, definendo generalmente

anche tale tipologia come asset swap.

Si precisa che tali due casi rappresentano un’unica equivalenza matematica e che in tali computazioni si include

sia il rischio di tasso di interesse sia il rischio di credito.

Tale valore rappresenta infatti il prezzo di un titolo privo di rischio di credito a struttura cedolare corrispondente

alla curva dei tassi spot al momento della stipula del contratto. Va da sé che in tal caso si ipotizza che la gamba

variabile non presenti alcuno spread sulla curva dei tassi spot.

Le due modalità non sono mutuamente esclusive e possono anche essere concorrenti al fine di raggiungere

l’obiettivo dell’annullamento del valore del contratto. Va da sé che tali modalità possono anche essere utilizzate

– in talune circostanze – per rendere diverso da zero il valore dell’asset swap ovvero per personalizzare la

periodicità e i controvalori dei flussi di cassa oggetto dell’asset swap.

13

2.3.1. I flussi di cassa

La tabella 9 mostra l’andamento temporale dei flussi di cassa di un asset swap in cui:

- il bene sottostante è un’obbligazione a cedola fissa di valore non alla pari (i.e. diverso da

100);

- il valore del contratto si riporta a zero con l’innesto di uno spread sulla gamba variabile

(c.d. asset swap spread).

Si definiscono le seguenti variabili:

- ti , (i = 1,….T)= date di pagamento dei flussi di cassa dell’asset swap (payment dates);

- δ = intervallo tra due date di pagamento successive (c.d. calculation period);

- tT = data di scadenza dell’asset swap (maturity date);

- N = valore nominale dell’obbligazione sottostante (notional principal amount);

- L(ti – ti – δ) = tasso variabile di riferimento relativo al periodo: ti – ti – δ;, (i = 1,….T);

- ASS = asset swap spread, i.e. spread sul tasso variabile pagato dall’ asset swap seller;

- C = cedola dell’obbligazione e importo dei singoli pagamenti eseguiti dall’ asset swap buyer.

Date

T1

T2

…

tT

Tabella 9. Flussi di cassa di un asset swap

Asset swap buyer

Asset swap seller

…

N ⋅[ASS+ L(t1 – t1 – δ)]⋅δ

N ⋅[ASS+ L(t2 – t2 – δ)] ⋅δ

…

N ⋅C ⋅δ

N ⋅[ASS+ L(tT – tT – δ)] ⋅δ

N ⋅C ⋅δ

N ⋅C ⋅δ

Esempio

Si consideri un asset swap in cui:

- l’andamento del tasso Libor è quello indicato in tabella 6;

- il titolo sottostante è un’obbligazione:

o a tasso fisso con vita residua di 4 anni;

o con tasso cedolare pari al 5% annuo;

o il valore di mercato dell’obbligazione al tempo 0, data di stipulazione dell’asset swap,

è 100(10);

o con rateo cedola nullo il giorno di stipulazione del contratto;

- vi è una perfetta coincidenza tra le date di pagamento delle cedole e le date in cui

vengono scambiati i flussi di pagamenti dell’asset swap;

- il tasso variabile di riferimento è il Libor a un anno;

- il titolo non va in default nel periodo di durata dello swap;

- si utilizza l’asset swap spread per rendere nullo il valore dell’asset swap;

- il valore dell’asset swap spread è pari al 2,825%(11).

La tabella 10 riporta l’andamento dei flussi di cassa di questo asset swap.

Tabella. 10 Flussi di cassa

(10)

(11)

Anno

Flussi di cassa della

Gamba Fissa

Flussi di cassa della

Gamba variabile

1

2

3

4

5

5

5

5

4,825%

5,025%

5,225%

4,935%

Dettaglio dei Flussi di cassa

della Gamba variabile:

Libor + Asset Swap Spread

2% + 2,825% = 4,825%

2,2% + 2,825% = 5,025%

2,4% + 2,825% = 5,225%

2,1% + 2,825% = 4,935%

Si precisa che il valore alla pari dell’obbligazione, pur in presenza di un flusso cedolare a tasso fisso ampiamente

superiore al tasso variabile di mercato, esprime la presenza di una componente di rischio di credito che quindi

verrà rappresentata nell’ambito del valore dell’asset swap spread.

Il valore dell’asset swap spread è stato determinato attraverso formule di attualizzazione dei flussi di cassa tali da

includere il possibile rischio di default.

14

2.4.

I CREDIT DEFAULT SWAP

I credit default swap (CDS) sono contratti in cui un soggetto (c.d. protection buyer), a fronte di

pagamenti periodici effettuati a favore della controparte (c.d. protection seller), si protegge dal

rischio di credito su una specifica emissione, ovvero su un emittente, ovvero su un portafoglio di

strumenti finanziari, ovvero su una qualsivoglia ingegnerizzazione degli stessi.

Il sottostante di un CDS è denominato generalmente reference asset. Nei CDS, al verificarsi

dell’evento, ovvero degli eventi, che contrattualmente individuano il rischio di credito (c.d. credit

event), sono generalmente previste due modalità operative:

a. il protection seller corrisponde alla controparte il valore nominale, ovvero quello

contrattualmente definito, dello strumento finanziario oggetto del CDS al netto del valore

di mercato dello stesso (c.d. recovery value(12)) e il protection buyer cessa il versamento dei

pagamenti periodici;

b. il protection seller corrisponde alla controparte il valore nominale, ovvero quello

contrattualmente definito, dello strumento finanziario oggetto del CDS e il protection buyer

cessa il versamento dei pagamenti periodici consegnando il reference asset(13).

Nella definizione di un contratto di credit default swap vengono generalmente specificati i seguenti

elementi:

1. il capitale nozionale rispetto a cui vengono calcolati i pagamenti a carico del protection

buyer, generalmente corrispondente al valore nominale del reference asset;

2. l’importo di ciascuno di tali pagamenti, pari al risultato del prodotto di un tasso fisso (c.d.

CDS rate) per il capitale nozionale;

3. la periodicità di tali pagamenti e la scadenza del contratto medesimo;

4. gli accadimenti relativi al reference asset identificabili come credit event(14).

Nel caso in cui il CDS abbia come sottostante una specifica emissione obbligazionaria, la maturity

date tende a coincidere con la vita residua dell’obbligazione e, soprattutto, l’importo di ciascuno

dei pagamenti effettuati dal protection buyer è strettamente legato allo spread di rendimento implicito

nell’emissione rispetto a quello dei titoli privi di rischio creditizio (c.d. credit spread).

Il prezzo del CDS è dato dal valore attuale dei costi che il protection seller potrebbe sostenere in

caso di credit event al netto dei pagamenti che il protection buyer dovrebbe corrispondere per la durata

contrattuale dello strumento derivato. L’equivalenza di questi valori al momento della stipula

rende nullo, sempre allo stesso momento, il valore del contratto.

2.4.1. I flussi di cassa

La tabella 11 mostra l’andamento temporale dei flussi di cassa di un credit default swap nell’ipotesi

prevista dalla modalità operativa sub b. (cfr. §2.4.).

Si definiscono le seguenti variabili:

- ti , (i = 1,….T)= date di pagamento del CDS (payment dates);

- δ = intervallo tra due payment dates successive (c.d. calculation period);

(12)

(13)

(14)

Il recovery value espresso in termini percentuali coincide generalmente con il recovery rate.

Si precisa che nella prassi operativa, in caso di credit event, il protection buyer ha l’opzione di scegliere il reference asset

da consegnare tra un paniere di attività individuate nell’ambito del contratto. Questi provvederà a individuare il

titolo scegliendo quello per lui più conveniente (c.d. cheapest-to-delivery).

Il credit event più diffuso è l’insolvenza (c.d. default) sul reference asset, ossia la mancata corresponsione dei

pagamenti previsti ovvero il downgrading (i.e. il declassamento effettuato da parte di un’agenzia di rating). Tuttavia,

occorre considerare che nel mercato non vi è ancora un consenso unanime circa la definizione di default, e che

l’incertezza definitoria si estende anche ad altre situazioni, come la ristrutturazione del debito, la violazione dei

c.d. covenants, la c.d. obligation acceleration ecc..

15

-

tT = data di scadenza del CDS (maturity date);

N = capitale nozionale (notional principal amount);

S = CDS rate;

R = valore di recupero.

Ai fini di una maggiore chiarezza espositiva si suppone che il credit event, rappresentato dal default

sul reference asset, si possa verificare solo alla data tT.

Tabella 11. Flussi di cassa di un credit default swap(15)

Date

Protection Buyer

Protection Seller

N ⋅S ⋅δ

t1

N ⋅S ⋅δ

t2

…

…

…

No credit event

N ⋅S ⋅δ

tT

credit event

R

N

Esempio

Si consideri un credit default swap a 5 anni con pagamenti annuali del 5% su un nozionale di 100

euro, corrispondente al valore nominale di un’obbligazione sottostante soggetta a rischio di

default, il quale, per semplicità, si può manifestare solo al quarto anno di vita del contratto. Il

valore di recupero in caso di default è di 40 euro.

I flussi di cassa di questo CDS sono riportati nella tabella 12.

Tabella 12. Flussi di cassa

Protection Buyer

Anno

1

2

3

4

5

2.5.

5

5

5

5

40

5

0

No credit event

credit event

No credit event

credit event

Protection Seller

100

I TOTAL RETURN SWAP

I total return swap sono contratti in cui un soggetto (c.d. protection buyer) cede alla controparte (c.d.

protection seller) l’intero profilo di rischio-rendimento di un sottostante (c.d. reference asset), a fronte

di un flusso di pagamenti periodici. Questi pagamenti periodici, in genere, sono un tasso variabile

maggiorato di uno spread (c.d. TRS spread). Il protection seller sarà pertanto tenuto a liquidare alla

controparte il flusso di pagamenti periodici, definiti al momento della stipulazione del contratto, e

a compensare la stessa per le eventuali perdite in conto capitale sul sottostante, ivi compresa la

perdita estrema che si verifica in caso di default.

L’oggetto dello swap – cioè l’intero profilo di rischio-rendimento di un sottostante, anche definito,

nella prassi operativa, total return) – caratterizza la denominazione di questo contratto.

Ne discende che il protection buyer è anche chiamato total return seller, mentre il protection seller è anche

denominato total return buyer.

(15)

I flussi sono illustrati nella prospettiva del soggetto che compra la protezione dal rischio di credito.

16

Nei TRS, al verificarsi dell’evento di default, si prevedono generalmente due modalità operative:

- il protection seller corrisponde alla controparte il controvalore della perdita realizzata, c.d.

loss given default;

- il protection buyer consegna il reference asset(16) al protection seller il quale gli corrisponde il valore

nominale, ovvero quello contrattualmente definito, dello strumento finanziario oggetto

del TRS.

Gli elementi che sono generalmente contenuti in un contratto di total return swap sono:

1. il capitale nozionale rispetto a cui vengono calcolati i pagamenti a carico del protection seller,

generalmente corrispondente al valore nominale del reference asset;

2. l’importo di ciascuno dei suddetti pagamenti, pari al risultato del prodotto di un tasso

variabile accresciuto di uno spread per il capitale nozionale;

3. la periodicità di tali pagamenti;

4. la scadenza del contratto medesimo.

2.5.1. I flussi di cassa

La tabella 13 mostra l’andamento temporale dei flussi di cassa di un total return swap in cui il

reference asset è un’obbligazione che paga una cedola fissa, ha una vita residua pari alla durata del

TRS e, alla data di stipulazione, è quotata alla pari. Per semplicità, si ipotizza che non si

determinino variazioni in conto capitale del titolo durante la vita del contratto, salvo un default alla

scadenza dello stesso(17).

Si definiscono le seguenti variabili:

- ti , (i = 1,….T)= date di pagamento dei flussi di cassa del TRS (payment dates);

- δ = intervallo tra due date di pagamento successive (c.d. calculation period);

- tT = data di scadenza del TRS e del reference asset (maturity date);

- N = valore nominale dell’obbligazione sottostante (notional principal amount);

- L(ti – ti – δ) = tasso variabile di riferimento relativo al periodo: ti – ti – δ;, (i = 1,….T);

- C = tasso cedolare dell’obbligazione sottostante;

- S = TRS spread, ossia spread sul tasso variabile pagato dal total return buyer;

- R = valore di recupero dell’obbligazione sottostante nell’ipotesi di manifestazione del

credit event.

Si ipotizza altresì che le date di pagamento delle due gambe del TRS coincidano tra loro e che

corrispondano alle date in cui l’obbligazione sottostante effettua i pagamenti delle cedole e che

alla data di stipulazione del TRS il rateo cedola maturato sia nullo.

Tabella 13. Flussi di cassa di un total return swap

Date

Total return seller

Total return buyer

N

N

⋅C ⋅δ

⋅[ L(t1 – t1 – δ)+S ] ⋅δ

t1

N ⋅C ⋅δ

N ⋅[ L(t2 – t2 – δ)+S ] ⋅δ

t2

…

…

…

Default

R+ N ⋅C ⋅δ

N + N (L(tT – tT – δ)+S)⋅δ]

tT

(16)

(17)

Si precisa che, nella prassi operativa, il protection buyer ha l’opzione di scegliere il reference asset da consegnare tra un

paniere di attività individuate nell’ambito del contratto. Questi provvederà a individuare il titolo scegliendo

quello per lui più conveniente (c.d. cheapest-to-delivery).

Tale semplificazione consente comunque di apprezzare come le variazioni in conto capitale interagiscano nei

flussi di cassa di un TRS.

17

Esempio

Si ipotizza:

- una società Alfa che detiene in portafoglio un’obbligazione con una vita residua di 4 anni

emessa dalla società Gamma;

- che tale obbligazione:

o paga una cedola a tasso fisso del 3%;

o ha un prezzo corrente di 100 euro per 100 euro di valore nominale (i.e. è quotata

alla pari);

o ha valore nominale pari a un milione di euro;

- che Alfa decida di effettuare un TRS con la società Beta alle seguenti condizioni:

o Alfa trasferirà annualmente a Beta tutte le cedole dell’obbligazione sottostante

così come ogni suo eventuale apprezzamento o deprezzamento rispetto al valore

iniziale di un milione di euro;

o Beta corrisponderà ad Alfa dei pagamenti periodici indicizzati al Libor a un

anno(18) aumentato di 60 bps (i.e. 0,6%);

- che le date di pagamento delle due gambe del TRS coincidano tra loro e che

corrispondano alle date in cui l’obbligazione sottostante effettua i pagamenti delle cedole

e che alla data di stipulazione del TRS il rateo cedola maturato sia nullo;

- che l’obbligazione emessa dalla società Gamma vada in default alla fine del quarto anno;

- che il valore di recupero sia pari al 40% del valore nominale del prestito obbligazionario;

- che alla fine del secondo anno e fino al verificarsi del default il valore di mercato

dell’obbligazione sottostante aumenti a 1.010.000 euro.

La tabella 14 riporta l’andamento dei flussi di cassa di questo TRS.

Tabella 14. Flussi di cassa(19)

Anno

1

2

3

4

Default

ALFA

30 000

10 000 + 30 000

30 000

400 000 + 30 000

BETA

26 000

28 000

30 000

1 000 000 + 27 000

Libor + Total Return Swap Rate

2% + 0,6% = 2,6%

2,2% + 0,6% = 2,8%

2,4% + 0,6% = 3,0 %

2,1% + 0,6% = 2,7%

2.6.

ALTRE TIPOLOGIE DI CONTRATTI SWAP

I tipi di swap che possono essere negoziati sono innumerevoli, in quanto gli swap sono strumenti

finanziari particolarmente flessibili.

Si riportano di seguito alcune ulteriori tipologie di swap che, per la loro diffusione sui mercati

finanziari, meritano una segnalazione:

1. gli equity swap: in cui i dividendi e guadagni in conto capitale su un indice azionario

vengono scambiati contro un tasso fisso o variabile;

2. gli zero-coupon swap: in cui un pagamento in un’unica soluzione viene scambiato con un

flusso di pagamenti periodici;

3. i domestic currency swap: in cui due controparti compravendono due contratti forward su due

nozionali di riferimento espressi in valute differenti, definendo così un tasso di cambio

iniziale. Alla scadenza si impegnano a scambiare esclusivamente le differenze che si

saranno verificate tra il tasso di cambio osservato a tale data e quello definito all’inizio del

contratto.

(18)

(19)

Si ipotizza una specifica evoluzione per il Libor a un anno durante la vita del TRS per l’effettuazione dei calcoli

dei pagamenti peridici.

I flussi indicati nella tabella sono quelli pagati dai soggetti intestatari delle colonne alle date corrispondenti.

18

4. i forward swap o deferred swap: in cui viene inserito un significativo intervallo di tempo tra la

data di stipula dello swap e la data effettiva di inizio maturazione degli interessi delle

gambe dello swap;

5. i basis swap: in cui i due flussi di pagamento scambiati sono entrambi a tasso variabile;

6. i differential swap: in cui un flusso di pagamento a tasso variabile denominato in valuta

nazionale viene scambiato con un flusso di pagamento a tasso variabile denominato in

valuta estera ed entrambi i flussi sono calcolati sullo stesso nozionale denominato in

valuta nazionale.

2.7.

GLOSSARIO

Asset swap buyer

Asset swap seller

Asset swap spread

At-the-money par

swap

Attualizzazione dei

flussi di cassa

Basis Points (Bps)

Calculation Period

Cheapest-to-delivery

Contributo di par

adjustment

Credit Default Swap

Rate

Credit Event

Credit spread

Curva dei tassi spot

Default

Effective Date

Fixing Date

Gamba fissa

Gamba variabile

Long swap position

Loss given default

Maturity date o

termination date

Notional Principal

in un asset swap, è la parte che paga il tasso fisso e riceve il tasso

variabile

in un asset swap, è la parte che paga il tasso variabile e riceve il tasso

fisso

in un asset swap, è lo spread applicato sul tasso variabile di riferimento

del contratto funzionale generalmente a rendere nullo il valore del

contratto al momento della stipula

un plain vanilla swap in cui il tasso fisso coincide con lo swap rate

procedimento di matematica finanziaria finalizzato a calcolare il valore

attuale di un flusso di cassa atteso futuro

misura del tasso di interesse espressa tale per cui 1 Bps = 0,01%

periodo di riferimento per il calcolo degli interessi delle gambe dello

swap

all’interno di un paniere di attività consegnabili, l’attività che è più

conveniente consegnare per il soggetto obbligato

in un asset swap, è il contributo di liquidità una tantum funzionale

generalmente a compensare la differenza tra il valore di mercato

dell’asset sottostante e il suo valore nominale

in un CDS il tasso fisso utilizzato per il calcolo dei pagamenti periodici

a carico del protection buyer

in un CDS ed in un TRS, è l’evento definito contrattualmente che

determina l’attivazione della protezione prevista dal contratto

sovra rendimento pagato da un titolo soggetto a rischio di credito

rispetto al tasso di rendimento privo di rischio

il valore dei tassi di interesse su titoli privi di rischio (i titoli di stato) a

differenti e progressive scadenze temporali

insolvenza

data di riferimento per l’inizio della maturazione degli interessi

data di riferimento per la rilevazione del tasso variabile sotteso alla

computazione della gamba variabile dello swap

l’insieme dei flussi dei pagamenti a tasso fisso

l’insieme dei flussi dei pagamenti a tasso variabile

posizione di chi paga il tasso fisso e riceve il tasso variabile

ammontare della perdita di valor di un’attività finanziaria a causa

dell’insolvenza del suo emittente

data di scadenza dello swap

il capitale di riferimento per il calcolo dei flussi di pagamento di uno

19

Amount o capitale

nozionale o

nozionale di

riferimento

OTC (Over-TheCounter)

Payment Date

Pay-off o P&L

Protection buyer

Protection seller

Rating

Reference Asset

Short swap position

Tasso swap o Swap

Rate

Total return

Total return buyer

Total return seller

Total return swap

Rate

Trade Date

Valore di recupero o

recovery value

swap

notazione che indica la mancanza di un mercato regolamentato di

riferimento

data di riferimento per la liquidazione dei flussi dei pagamenti dello

swap

risultato economico, positivo o negativo, derivante da un’operazione

finanziaria

in un CDS, è il soggetto che acquista la protezione da uno specifico

rischio di credito

in un CDS, è il soggetto che vende la protezione su uno specifico

rischio di credito

valutazione, fornita da agenzie esterne specializzate, del merito di

credito di un soggetto emittente o di una specifica emissione

obbligazionaria o di un qualsiasi strumento finanziario che incorpori

un rischio di credito

il sottostante nei CDS e nei TRS

posizione di chi paga il tasso variabile e riceve il tasso fisso

in un plain vanilla swap, è il valore del tasso fisso che rende nullo il

valore del contratto alla data di stipulazione

è l’intero pay-off connesso alla detenzione di un’attività finanziaria, ossia

la somma dei guadagni/perdite in conto capitale e delle cedole pagate

in un TRS, la parte che riceve il total return in cambio della copertura dei

rischi connessi con il reference asset

in un TRS, la parte che cede il total return in cambio della copertura dei

rischi connessi con il reference asset

in un TRS, è lo spread sul tasso sottostante i pagamenti periodici dovuti

dal total return buyer al total return seller

data di stipulazione del contratto swap

Valore di mercato del reference asset di un CDS contestualmente al

verificarsi di un credit event

20

3.

LE OPZIONI

Un’opzione è un contratto che attribuisce il diritto (ma non l’obbligo) di comprare (opzione call)

o di vendere (opzione put) una data quantità di un bene sottostante ad un prezzo prefissato (strike

price o prezzo di esercizio) entro una certa data di scadenza (maturity o expiry date), nel qual caso si

parla di opzioni americane(20), o al raggiungimento della stessa, nel qual caso si parla di opzioni

europee.

Il bene sottostante al contratto di opzione può essere di vario tipo:

- attività finanziarie, come azioni, obbligazioni, valute, strumenti finanziari derivati, ecc.;

- merci, come petrolio, oro, grano, ecc.;

- eventi di varia natura.

In ogni caso il sottostante deve essere scambiato su un mercato con quotazioni ufficiali o

pubblicamente riconosciute ovvero, nel caso di evento, oggettivamente riscontrabile.

Le due parti del contratto di opzione sono chiamate compratore (c.d. holder) e venditore (c.d.

writer). L’holder è il portatore del diritto d’opzione, cioè colui che, dietro pagamento di una somma

detta premio, acquista il diritto di vendere o comprare l’attività sottostante. Il writer è colui che

vende il diritto di acquisto o vendita e che quindi è obbligato, rispettivamente, alla vendita o

all’acquisto del bene sottostante su richiesta dell’holder.

Secondo la terminologia usata dagli operatori, l’acquirente del contratto di opzione (vale a dire

colui che ha il diritto alla maturity date all’esercizio dell’opzione) apre una posizione lunga (long

position), mentre il venditore (vale a dire colui che ha l’obbligo riveniente dall’esercizio

dell’opzione) apre una posizione corta (short position).

Il valore di un’opzione conseguente all’esercizio del diritto – che consiste, per il call, nella

differenza fra il prezzo corrente del sottostante al momento dell’esercizio (c.d. prezzo spot

all’esercizio) e prezzo di esercizio e, per il put, nella differenza tra prezzo di esercizio e prezzo

spot – è comunemente detto valore intrinseco. Non può assumere valori negativi in quanto,

come già detto, il portatore ha il diritto, ma non l’obbligo, di acquistare o vendere e, pertanto, nel

caso il prezzo corrente del sottostante al momento dell’esercizio fosse inferiore al prezzo di

esercizio del call (o viceversa per il put), eviterà semplicemente di esercitare il diritto, con una

perdita limitata alle somme pagate per il premio.

La relazione fra prezzo corrente del sottostante al momento dell’esercizio e prezzo di esercizio

determina anche la cosiddetta moneyness di un’opzione. Questo concetto esprime la distanza del

prezzo spot all’esercizio rispetto al prezzo di esercizio.

Un’opzione si dice:

- at-the-money quando il suo prezzo di esercizio è esattamente pari al prezzo spot (il valore

intrinseco è quindi nullo);

- in-the-money quando l’holder percepisce un profitto dall’esercizio (valore intrinseco positivo,

cosiddetto pay-off positivo): pertanto, un call è in-the-money quando lo strike è inferiore allo

spot, mentre, al contrario, un put è in-the-money quando lo strike è superiore allo spot

(quando questa differenza è molto ampia si parla di warrant deep in-the-money);

- out-of-the-money quando l’esercizio del diritto non corrisponderebbe alcun pay-off positivo

per l’holder (il valore intrinseco avrebbe valore negativo il che, peraltro, per quanto sopra

detto, non si verifica in quanto l’holder rinuncia all’esercizio): pertanto, un call è out-of-the(20)

Si precisa che esistono numerose altre tipologie di opzioni che prevedono delle possibilità di esercizio prima

della data di scadenza e, più precisamente, all’interno di periodi temporali predefiniti. Ciascuna tipologia, nella

prassi dei mercati finanziari, assume una denominazione specifica.

21

money quando lo strike è superiore allo spot, mentre, al contrario, un put è out-of-the-money

quando lo strike è inferiore allo spot. Nel caso la differenza sia molto ampia si parla di

opzione deep out-of-the-money.

L’esecuzione del contratto alla maturity date per le opzioni in-the-money può realizzarsi:

- con l’effettiva consegna del bene sottostante: in questo caso si parla di consegna fisica o

physical delivery;

- con la consegna del differenziale in denaro tra il prezzo corrente del sottostante e il

prezzo di esercizio: in questo caso si parla di consegna per differenziale o cash settlement.

La decisione di stipulare un contratto di opzione può essere ricondotta a tutte le finalità

individuate nel paragrafo I. In particolare:

- finalità di copertura (hedging): un operatore ha venduto allo scoperto un’attività finanziaria

e desidera coprirsi dal rischio di apprezzamento di tale attività in quanto ad una certa data

dovrà acquistare i titoli per chiudere la posizione. Tramite l’acquisto di un’opzione call

l’holder – dietro pagamento del premio – fissa al prezzo strike il prezzo di acquisto

dell’attività, immunizzandosi così dal rischio di apprezzamento;

- finalità speculative: un operatore possiede determinate aspettative sul comportamento

futuro del prezzo del sottostante e, stipulando un contratto di opzione, può assumere una

posizione coerente con tali aspettative, in modo da realizzare un pay-off positivo se tali

aspettative si verificheranno e di limitare la perdita al pagamento del premio qualora non

si verifichino;

- finalità di arbitraggio: in finanza vi sono delle equivalenze matematiche tra le opzioni, i

contratti a termine e i titoli sottostanti. Un operatore – rilevata una diseguaglianza in

queste equivalenze teoriche – può porre in essere una operatività tale da conseguire un

profitto privo di rischio, seguendo modalità similari a quanto illustrato nel caso più

semplice dei contratti a termine (cfr. sezione II, § 1).

3.1.

I FLUSSI DI CASSA

Le tabelle 15 e 16 mostrano, rispettivamente, l’andamento temporale dei flussi di cassa e dei payoff per una call e per una put di tipo europeo.

Si definiscono le seguenti variabili:

- t0= data di inizio dell’opzione;

- T= data di scadenza dell’opzione;

- p = premio dell’opzione;

- ST = prezzo a pronti del sottostante in T;

- K = prezzo di esercizio dell’opzione.

Tabella 15. Flussi di Cassa e Pay-off di una Call Europea

Date

t0

T

se ST>K

se ST<K

Holder

–p

+ ST – K

0

Writer

+p

+K – ST

0

Pay-off Holder

Pay-off Writer

ST – K – p

–p

K – ST+p

+p

Tabella 16. Flussi di Cassa e Pay-off di una Put Europea

Date

t0

T

se ST>K

se ST<K

Holder

–p

0

K – ST

Writer

+p

0

+ ST – K

22

Pay-off Holder

–p

+K – ST – p

Pay-off Writer

+p

p+ ST – K

Si noti che, in entrambi i casi, tra le due controparti non viene scambiato alcun flusso di cassa

intermedio durante la vita dell’opzione.

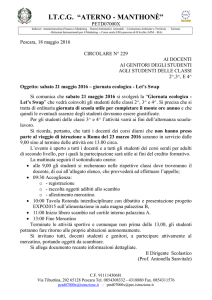

Esempio

Si consideri una call di tipo europeo sul sottostante S il cui prezzo spot alla scadenza è indicato

con ST ed è pari nei due casi esaminati a 120 ed a 80, con strike price (K) pari a 100 euro, con

premio pari a 2 euro e con scadenza a 3 mesi.

Pertanto, l’acquirente di questa opzione, dietro pagamento di un premio di 2 euro, alla data di

scadenza ha il diritto di acquistare dal venditore un’unità del sottostante S pagando 100 euro.

La tabella 17 mostra i flussi di cassa e i pay-off di questa opzione, mentre la figura 2 fornisce una

rappresentazione grafica del pay-off.

Tabella 17. Flussi di cassa e pay-off

Date

0

3° mese

ST =120

ST>100

ST =80

ST<100

Holder

–2

+ 120 – 100=20

Writer

+2

+100– 120=20

Pay-off Holder

Pay-off Writer

120–100-2=18

100– 120+2= –18

0

0

–2

+2

Figura 2. Pay-off di una call europea

Profitto/Perdita

6

K = 100

4

Vendita di una call (posizione del writer)

2

0

-2

Acquisto di una call (posizione dell’holder )

-4

-6

94

96

98

100

102

104

106

Prezzo del sottostante alla scadenza

Se allo scadere dei tre mesi il prezzo del sottostante (ST) – essendo pari a 120 – è maggiore di 100,

(i.e. se l’opzione scadrà in-the-money) l’opzione verrà esercitata. Se invece, alla scadenza, ST –

essendo pari a 80 – risulterà minore di 100, l’opzione non verrà esercitata.

3.3.

GLOSSARIO

Maturity o Expiry

Day o data di

scadenza

ultimo giorno nel quale l’opzione può essere scambiata o esercitata

Moneyness di

un’opzione

distanza tra il prezzo a pronti (spot) del sottostante e il prezzo di

esercizio. In relazione alla moneyness si distinguono:

• le opzioni in-the-money, che hanno un valore intrinseco positivo

(per la call: il prezzo spot è maggiore del prezzo di esercizio; per

23

•

•

Opzione Call:

Opzione Put:

Opzioni Americane

Opzioni Europee

Pay-off o P&L

Premio

Prezzo spot

Strike Price o prezzo

di esercizio)

Valore Intrinseco

Valore Temporale

la put: il prezzo spot è minore del prezzo di esercizio). Nel caso

la differenza sia molto ampia si usa la dizione deep in-the money;

le opzioni out-of-the money, che hanno un valore intrinseco nullo

(per la call: il prezzo spot è minore del prezzo di esercizio; per la

put: il prezzo spot è maggiore del prezzo di esercizio). Nel caso

la differenza sia molto ampia si usa la dizione deep out-of-the

money;

le opzioni at-the-money, per le quali il prezzo spot del sottostante

è esattamente pari al prezzo di esercizio

contratto che conferisce all’acquirente il diritto di acquistare il

sottostante a un prezzo prefissato

contratto che conferisce all’acquirente il diritto di vendere il

sottostante a un prezzo prefissato

contratti che prevedono l’esercizio del diritto nell’intero periodo che

precede la data di la scadenza pattuita.

contratti che prevedono l’esercizio del diritto solo alla data di scadenza

pattuita

risultato economico, positivo o negativo, derivante da un’operazione

finanziaria

prezzo dell’opzione, dato dalla somma del valore intrinseco e del valore

temporale

quotazione corrente dell’attività sottostante rilevata sui mercati di

quotazione

prezzo (stabilito alla data di stipulazione del contratto di opzione) al

quale il sottostante sarà acquistato o venduto (i.e. prezzo al quale

l’opzione può essere esercitata

differenza fra il prezzo spot del sottostante ed il prezzo di esercizio, per

le opzioni call, e fra il prezzo di esercizio ed il prezzo spot per le

opzioni put. Non può assumere valore negativo, in quanto l’holder ha la

facoltà ma non l’obbligo di acquistare o vendere e, pertanto, nel caso in

cui l’esercizio dell’opzione non comportasse per lui un pay-off positivo,

eviterà semplicemente di esercitare il diritto, con una perdita limitata al

prezzo pagato per l’acquisto dell’opzione

Differenza fra il prezzo dell’opzione (i.e. il premio) e il valore

intrinseco dell’opzione medesima. Esso esprime la probabilità che

l’opzione possa comunque assumere, entro la data di scadenza, un

valore intrinseco positivo, o, nel caso in cui abbia già un valore

intrinseco positivo, la probabilità che questo aumenti nel tempo,

incrementando il guadagno dell’investitore

24