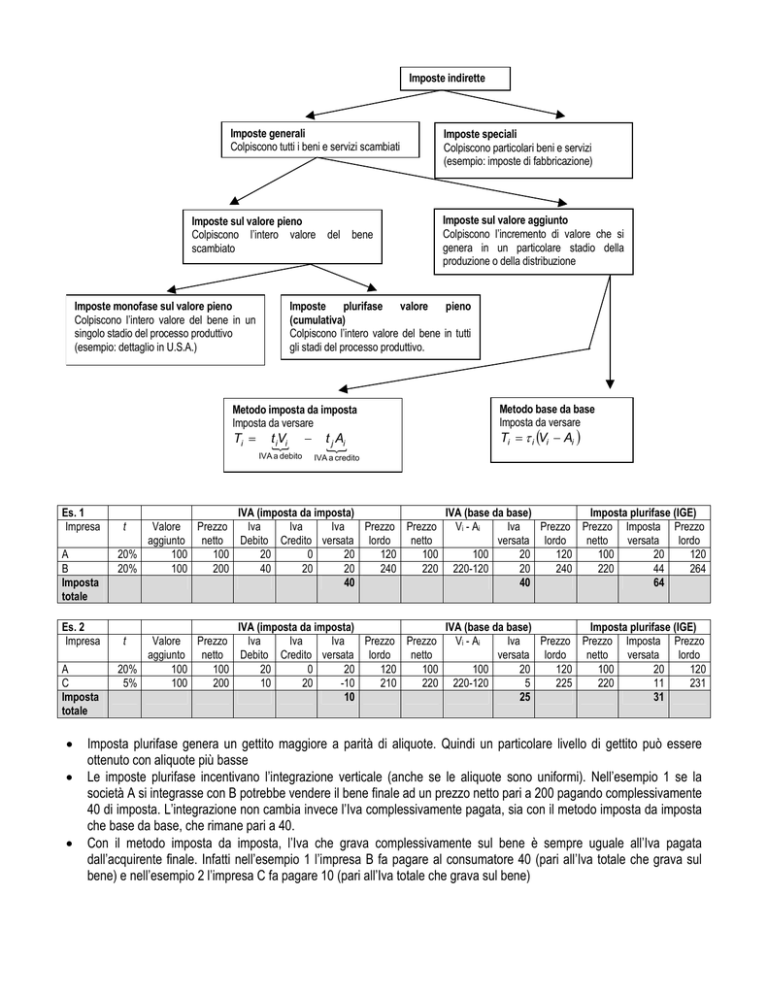

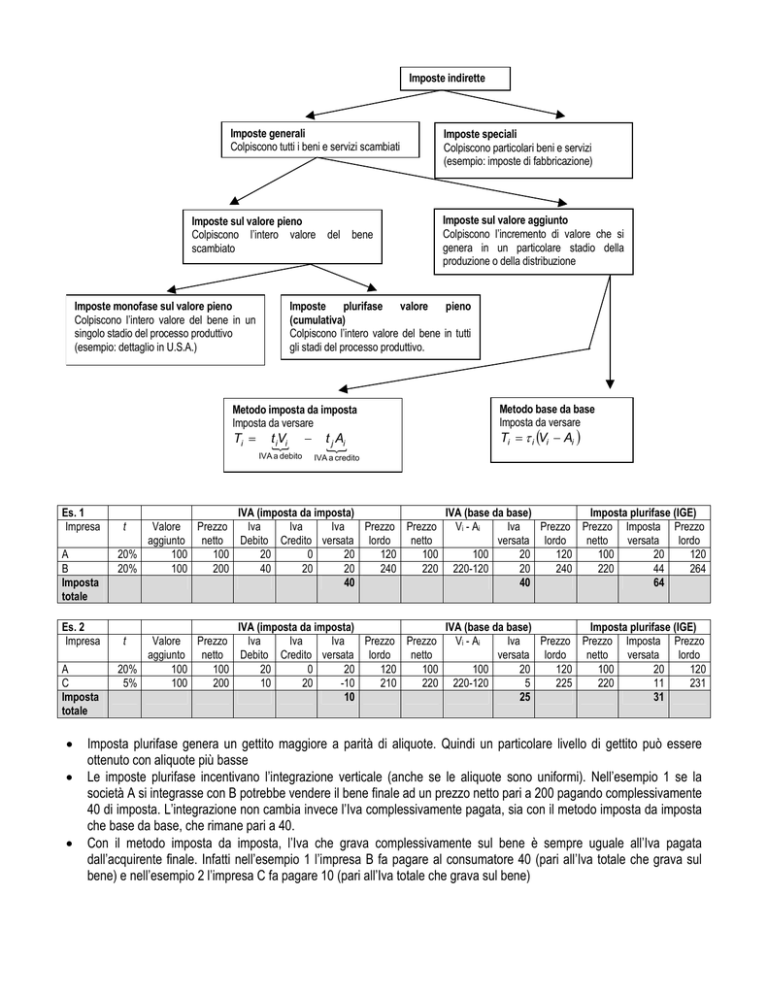

Imposte indirette

Imposte generali

Colpiscono tutti i beni e servizi scambiati

Imposte sul valore pieno

Colpiscono l’intero valore del bene

scambiato

Imposte monofase sul valore pieno

Colpiscono l’intero valore del bene in un

singolo stadio del processo produttivo

(esempio: dettaglio in U.S.A.)

t iVi

{

IVA a debito

Es. 1

Impresa

A

B

Imposta

totale

Es. 2

Impresa

A

C

Imposta

totale

•

•

•

Imposte sul valore aggiunto

Colpiscono l’incremento di valore che si

genera in un particolare stadio della

produzione o della distribuzione

Imposte plurifase valore pieno

(cumulativa)

Colpiscono l’intero valore del bene in tutti

gli stadi del processo produttivo.

Metodo imposta da imposta

Imposta da versare

Ti =

Imposte speciali

Colpiscono particolari beni e servizi

(esempio: imposte di fabbricazione)

−

t j Ai

{

Metodo base da base

Imposta da versare

Ti = τ i (Vi − Ai )

IVA a credito

IVA (imposta da imposta)

IVA (base da base)

Imposta plurifase (IGE)

Valore Prezzo

Iva

Iva

Iva

Prezzo Prezzo

Vi - Ai

Iva

Prezzo Prezzo Imposta Prezzo

aggiunto netto Debito Credito versata lordo

netto

versata lordo

netto

versata

lordo

20%

100

100

20

0

20

120

100

100

20

120

100

20

120

20%

100

200

40

20

20

240

220 220-120

20

240

220

44

264

40

40

64

t

IVA (imposta da imposta)

IVA (base da base)

Imposta plurifase (IGE)

Valore Prezzo

Iva

Iva

Iva

Prezzo Prezzo

Vi - Ai

Iva

Prezzo Prezzo Imposta Prezzo

aggiunto netto Debito Credito versata lordo

netto

versata lordo

netto

versata

lordo

20%

100

100

20

0

20

120

100

100

20

120

100

20

120

5%

100

200

10

20

-10

210

220 220-120

5

225

220

11

231

10

25

31

t

Imposta plurifase genera un gettito maggiore a parità di aliquote. Quindi un particolare livello di gettito può essere

ottenuto con aliquote più basse

Le imposte plurifase incentivano l’integrazione verticale (anche se le aliquote sono uniformi). Nell’esempio 1 se la

società A si integrasse con B potrebbe vendere il bene finale ad un prezzo netto pari a 200 pagando complessivamente

40 di imposta. L’integrazione non cambia invece l’Iva complessivamente pagata, sia con il metodo imposta da imposta

che base da base, che rimane pari a 40.

Con il metodo imposta da imposta, l’Iva che grava complessivamente sul bene è sempre uguale all’Iva pagata

dall’acquirente finale. Infatti nell’esempio 1 l’impresa B fa pagare al consumatore 40 (pari all’Iva totale che grava sul

bene) e nell’esempio 2 l’impresa C fa pagare 10 (pari all’Iva totale che grava sul bene)

Base imponibile di un’imposta sul valore aggiunto

Dipende dal trattamento dell’Iva pagata sui beni di investimento

Non detraibilità

Detraibilità quota ammortamento

Detraibilità integrale

⇒

⇒

⇒

Reddito lordo

Reddito netto

Consumo

Esempio

Iva 10%

Imprese che producono beni di

Intermedi

Consumo

100

50

Investimento

Acq. inv.

Ammort.

Beni int.

Sal. e prof.

Fatturato

V.A. lordo

V.A. netto

Iva consumo

Iva redd. lordo

Iva redd. netto

Regimi Iva

Regime

Imponibili

Aliquote

normale

20%

ridotte 4% - 10%

Non imponibili

(Aliquota 0)

Esenti

100

100

100

100

10

10

10

250

300

300

250

20

30

25

Tot.

100

50

300

550

900

600

550

50

60

55

300

200

500

200

200

20

20

20

Beni e servizi

Recupero Iva pagata

Cessioni di beni e prestazioni di servizi effettuate nel territorio dello Stato

nell’esercizio di imprese o nell’esercizio di arti e professioni salvo che non

siano espressamente non-imponibili o esenti.

SI

Importazioni da paesi extra Ue da chiunque effettuate

Cessioni all’esportazione extra Ue

SI

Servizi creditizi, trasporti urbani, sanità, previdenza, istruzione

Iva in un contesto internazionale

Principio di destinazione

Sui beni oggetto di scambio internazionale si applicano le aliquote del paese di destinazione

Principio di origine

Sui beni oggetto di scambio internazionale si applicano le aliquote del paese di origine

Effetti sui prezzi

Principio di destinazione

prezzo no tax

produzione interna

pB

prezzo cum tax

p B (1 + t B )

Importazione

pA

p A (1 + t B )

prezzi relativi

pB / p A

pB / p

A

Principio di origine

Produzione interna

prezzo no tax

pB

prezzo cum tax

pB (1+ t B )

Importazione

pA

p A (1 + t A )

Prezzi relativi

pB / p A

pB(1+tB)/ pA(1+tA)

NO