MANAGER INSIGHT

INFLATION EXPERTISE

10 MARZO 2017

La parte a breve della curva continua a

offrire opportunità per le obbligazioni

inflation-linked

Jonathan Baltora

Senior Portfolio

Manager

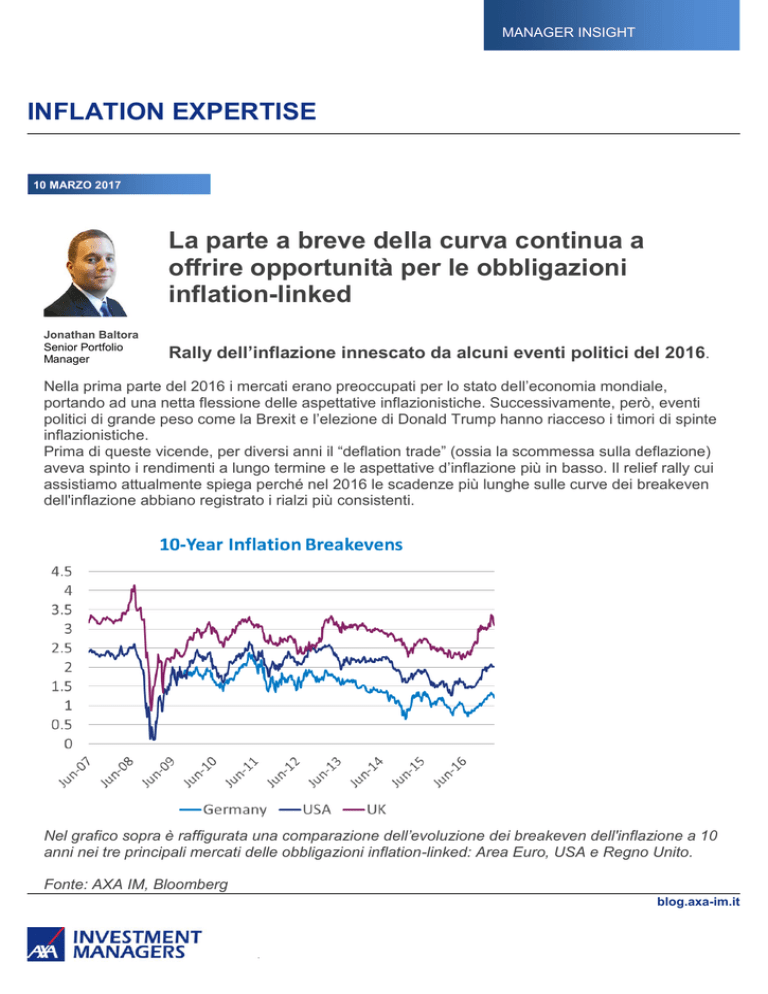

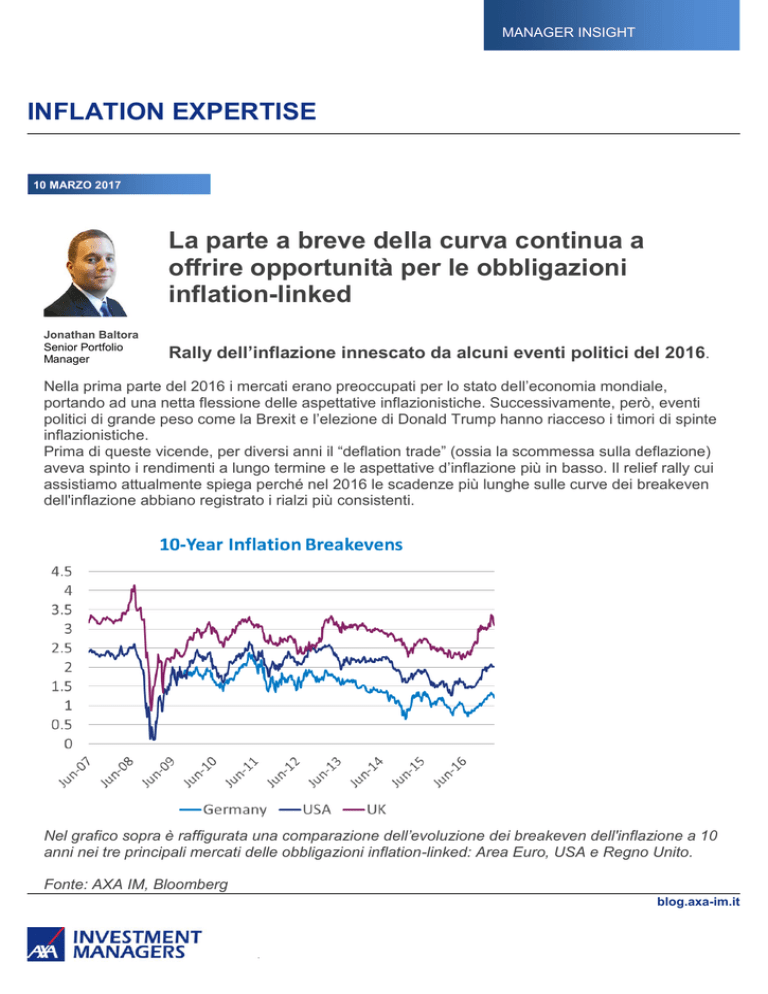

Rally dell’inflazione innescato da alcuni eventi politici del 2016.

Nella prima parte del 2016 i mercati erano preoccupati per lo stato dell’economia mondiale,

portando ad una netta flessione delle aspettative inflazionistiche. Successivamente, però, eventi

politici di grande peso come la Brexit e l’elezione di Donald Trump hanno riacceso i timori di spinte

inflazionistiche.

Prima di queste vicende, per diversi anni il “deflation trade” (ossia la scommessa sulla deflazione)

aveva spinto i rendimenti a lungo termine e le aspettative d’inflazione più in basso. Il relief rally cui

assistiamo attualmente spiega perché nel 2016 le scadenze più lunghe sulle curve dei breakeven

dell'inflazione abbiano registrato i rialzi più consistenti.

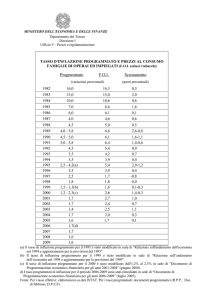

Nel grafico sopra è raffigurata una comparazione dell’evoluzione dei breakeven dell'inflazione a 10

anni nei tre principali mercati delle obbligazioni inflation-linked: Area Euro, USA e Regno Unito.

Fonte: AXA IM, Bloomberg

blog.axa-im.it

.

MANAGER INSIGHT

INFLATION EXPERTISE

Outlook: l’inflazione continuerà a salire, a fronte di un rialzo più graduale

dell’inflazione core.

Attualmente l’inflazione sembra crescere piuttosto rapidamente, il che si spiega con il forte rialzo

dei prezzi delle commodity e con un effetto base positivo. A nostro avviso questo trend proseguirà

per gran parte del 2017, posto che i prezzi dell'energia rimangano stabili.

Gli economisti hanno rivisto al rialzo le loro previsioni basandosi sull'incremento dei prezzi degli

alimentari. Ci aspettiamo un’accelerazione dell’inflazionecomplessiva, che dovrebbe superare il

2,5% negli USA e avvicinarsi al 2% nell’Area Euro. Allo stesso tempo dovrebbe salire anche

l’inflazione core (che esclude gli effetti di alimentari ed energia), ma probabilmente in modo più

graduale.

Crediamo che i rischi per l'inflazione si siano decisamente spostati al lato

positivo .

Attualmente diversi fattori ci incoraggiano a credere che i rischi d’inflazione siano passati da

downside ad upside. L’accordo sul taglio alla produzione tra i paesi esportatori di petrolio ha

certamente avuto un ruolo molto determinante, ma siamo convinti che, al di là dell’inflazione

complessiva, che sale per effetto del rincaro dell’energia, si profili anche qualche rischio di

aumento dell’inflazione core:

In primo luogo, con il progressivo allontanarsi dei governi dalle politiche fiscali di austerità, le

economie sembrano crescere a un ritmo relativamente più vivace. Ciò dovrebbe sostenere

l’inflazione, per effetto del graduale calo dei tassi di disoccupazione.

Storicamente l’inflazione dei beni è inferiore a quella dei servizi per effetto della globalizzazione

e delle importazioni dall’Asia. L’attuale aumento dei prezzi dei produttori cinesi, che stanno

crescendo al ritmo più alto dal 2011, rischia di causare ulteriori aumenti dei prezzi dei beni.

Anche la politica di Donald Trump è potenzialmente inflazionistica. A nostro avviso la border

tax, l’abolizione dell’Obama Care o interventi volti a contrastare la manodopera a basso costo

potrebbero rappresentare alcuni dei maggiori rischi di rialzo dell’inflazione.

Le obbligazioni inflation-linked offrono ancora valore dopo il recente rally?

Consideriamo le attuali aspettative del mercato riguardo alle obbligazioni inflation-linked, dopo il

rialzo registrato negli ultimi mesi. Se compariamo le aspettative inflazionistiche scontate dal

mercato (“breakeven dell'inflazione”) agli attuali tassi d’inflazione, core e complessiva,

vediamo come i breakeven siano ancora interessanti, ma tendenzialmente vediamo più valore

nella parte a breve della curva, poiché i breakeven per le scadenze più lunghe sono scambiati a

quotazioni superiori rispetto alle scadenze più brevi.

blog.axa-im.it

MANAGER INSIGHT

INFLATION EXPERTISE

Sebbene la normalizzazione dei breakeven potrebbe rallentare nel breve

periodo, continuiamo a considerare le obbligazioni inflation-linked come una

asset class interessante.

Riconosciamo il fatto che, seppure relativamente interessanti dal nostro punto di vista, non è detto

che i breakeven dell'inflazione possano salire ulteriormente, rimanendo agli attuali livelli inferiori al

tasso d’inflazione corrente (a causa della difficoltà di prevedere l’inflazione nel lungo termine).

Questa nostra visione è corroborata dall’aspettativa di un picco del tasso d’inflazione nel secondo

trimestre di quest’anno, che dovrebbe più o meno essere mantenuto per alcuni mesi.

Se i breakeven resteranno stabili al di sotto dell'attuale tasso d’inflazione, gli investitori potranno

ottenere un extrarendimento rispetto alle obbligazioni nominali. Per questo motivo cerchiamo di

concentrarci su aree di valore nel mercato delle obbligazioni inflation-linked, in modo da riuscire a

generare un extrarendimento.

Vediamo valore nelle obbligazioni inflation-linked con breve duration.

L’inflazione si sta avvicinando al suo livello di lungo periodo. In tale contesto, crediamo che la

protezione dall’inflazione debba avere un ruolo preminente nell’agenda degli investitori, poiché

molti titoli hanno ancora rendimenti inferiori all’attuale tasso d’inflazione core.

Con il passaggio delle dinamiche inflazionistiche da una fase di ripresa a una situazione più stabile,

ci concentriamo maggiormente sul valore. Per questa ragione preferiamo le obbligazioni inflationlinked con breve duration:

sono meno sensibili ai tassi d’interesse rispetto ai titoli con duration più lunghe;

i breakeven di questo segmento tendono a essere scambiati a prezzi inferiori ai titoli con

scadenze più lunghe, a parità di indicizzazione all’inflazione.

blog.axa-im.it

MANAGER INSIGHT

INFLATION EXPERTISE

Il grafico che precede compara gli attuali breakeven dell'inflazione all’inflazione media prevista per

il 2017 da Barclays. La ripidità della curva suggerisce che i breakeven per le scadenze più lunghe

potrebbero essere più costosi di quelli delle scadenze più brevi.

Fonte: AXA IM, Bloomberg, sulla base dell’inflazione media prevista per il 2017 da Barclays.

L’attuale contesto resta positivo per le obbligazioni inflation-linked. Il

processo di normalizzazione dell’inflazione sarà graduale e i breakeven sono

ancora inferiori al tasso d’inflazione.

Preferiamo le obbligazioni inflation-linked con breve duration, che riteniamo

possano offrire performance superiori ai breakeven dell'inflazione, grazie a un

miglior carry.

blog.axa-im.it

MANAGER INSIGHT

INFLATION EXPERTISE

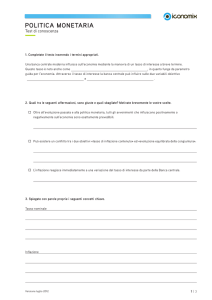

AXA World Funds Global Inflation Short Duration Bonds

Informazioni Pratiche

Classe

A

E

Retail

Retail

EUR (H)

LU1353950725

LU1353951459

USD

LU1353950568

-

-

LU1353951376

Sottoscrizione minima iniziale

-

-

Minimo investimenti successivi

-

-

3.00%

-

-

-

0.50%

0.50%

-

0.50%

Tipologia di investitore

Codice ISIN (classe ad Accumulazione)

Codice ISIN (classe a Distribuzione Trimestrale)

EUR (H)

Commissioni di sottoscrizione massime

Commissioni-di uscita

Commissioni di gestione

Commissioni di distribuzione

Si prega di fare riferimento al Prospetto per informazioni sulle altre classi disponibili

Il presente documento è dedicato esclusivamente a clienti professionali o istituzionali e non può essere consegnato ad investitori non appartenenti a tali categorie.

Le informazioni contenute nel presente documento hanno scopo esclusivamente informativo ed in nessun modo rappresentano da parte di AXA IM un’offerta d’acquisto o vendita o

sollecitazione di un’offerta d’acquisto o vendita di titoli o di strumenti o a partecipare a strategie commerciali.

AXA Investment Managers non offre consulenza legale, finanziaria, fiscale o di altra natura sull’idoneità di questi fondi o servizi per gli investitori, che dovrebbero, però, prima di investire,

richiedere un consiglio professionale appropriato e fare le loro valutazioni sui meriti, rischi e conseguenze fiscali

A seconda della strategia finanziaria adottata, le informazioni ivi contenute possono risultare maggiormente dettagliate rispetto a quelle illustrate nel Prospetto del fondo. Tali informazioni (i) non

rappresentano dichiarazione o impegno da parte del gestore finanziario; (ii) sono soggettive e (iii) possono essere modificate in qualunque momento entro i limiti indicati nel Prospetto del fondo.

Nel caso in cui la valuta degli investimenti differisca rispetto alla valuta di riferimento del Fondo i profitti potrebbero variare considerevolmente a causa delle fluttuazioni del tasso di cambio. Le

informazioni contenute nel presente documento posso essere aggiornate di volta in volta e variare rispetto a versioni pubblicate in precedenza o in futuro dello stesso.

I comparti menzionati nel suddetto documento sono autorizzati alla pubblica distribuzione in Lussemburgo e sono autorizzati alla commercializzazione in Italia. I documenti informativi più

recenti, Prospetto e KIID, sono disponibili a tutti gli investitori che devono prenderne visione prima della sottoscrizione e la decisione di investimento deve essere basata sulle informazioni

contenute nel prospetto, che includono informazioni sul rischio dell’investimento nei fondi citati.

AXA World Funds con sede legale in 49, avenue J.F Kennedy L-1885 Luxembourg. La Società è registrata con il numero B. 63.116 presso il Registro del Commercio e delle Imprese.

AXA Investment Managers Paris - Tour Majunga, 6 place de la pyramide, 92800 Puteaux, Società di gestione di portafoglio, titolare dell'autorizzazione AMF N° GP 92-08 datata 7 aprile 1992.

S.A con capitale di 1.384.380 euro immatricolata nel registro del commercio e delle imprese di Nanterre con il numero 393 051 826.

AXA Funds Management, Società anonima con capitale di 423.301,70 Euro, domiciliata al 49, Avenue J. F. Kennedy L-1855 Luxembourg, è una società di gestione di diritto lussemburghese

autorizzata dalla CSSF, immatricolata nel registro del commercio con il numero di riferimento RC Luxembourg B 32 223RC

blog.axa-im.it