Analisi e gestione del rischio

Lezione 15

Tecniche di valutazione di CDO

Valutazione di tranche equity

• Il valore di tranche equity è rappresentato da

opzioni put. Dalla parità put-call

EL + Equity = K + Call

• Se assumiamo che le perdite abbiano una

distribuzione lognormale

• Equity(K) = K – EL + E(L) N(d + s) – KN(d)

= – EL(1 – N(d + s)) + K(1 – N(d ))

= – EL(N(– d – s)) + K (N(– d))

che ricorda la formula di Black e Scholes

Tranche equity e senior

• Come nei modelli strutturali, tutte le tranche sono

influenzate nella stessa direzione da cambiamenti

di valore dell’attivo. L’aumento delle perdite

penalizza tutte le tranche.

• Le tranche equity sono inoltre avvantaggiate da

aumenti della volatilità, mentre il valore delle

tranche senior sono avvantaggiate da riduzioni

della volatilità.

• Poiché l’attivo è rappresentato da portafogli il

parametro rilevante è la correlazione più che la

volatilità.

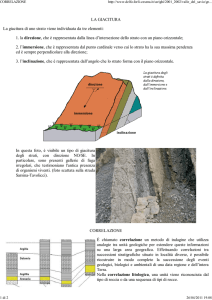

Correlation 0%

Default Probability

Correlation 20%

Correlation 95%

MC simulation pn a basket of 100 names

Copula gaussiana e correlazione

implicita

• La tecnica standard di valutazione utilizzata sul mercato è basata sulla

copula gaussiana

C(u1, u2,…, uN) = N(N – 1 (u1 ), N – 1 (u2 ), …, N – 1 (uN ); )

dove ui è la probabilità dell’evento i T e i è il tempo di default del

nome i-esimo.

• E’ utilizzata la stessa correlazione per tutta la matrice. Questa

correlazione sintetizza di fatto l’informazione presente nel prezzo, e

per questo viene spesso utilizzata per le quotazioni. Si tratta di quella

che è nota sul mercato come correlazione implicita: la correlazione

che impiegata nella copula gaussiana restituisce il valore della

“tranche”.

• Si noti che in generale il valore della tranche non è funzione monotona

della correlazione, e il valore di correlazione implicita che può essere

ricavato da una tranche può non essere unico.

Relazioni di arbitraggio

• Assumiamo di conoscere la perdita attesa di due

tranche equity 0-% e 0-% ( > ) : qual è il

prezzo della tranche mezzanina -%?

• Non è difficile vedere che per escludere possibilità

di arbitraggio dobbiamo avere

EL(0-%) – EL(0- %) = EL( -%)

• Si noti che si tratta di una relazione di arbitraggio

come quella che determina il prezzo di un call

spread.

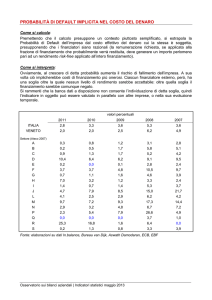

Base correlation/implied correlation

• Sul mercato è definita base correlation la correlazione

delle “equity tranche”: (0- ) e (0- ). Si noti che le

perdite su “equity tranche” sono monotone nella

correlazione e quindi la base correlation ottenuta dal

prezzo di una tranche è unica.

• La correlazione implicita ( - ) (compound implied

correlation) è legata alla base correlation dalla relazione di

arbitraggio

EL((0- )) – EL((0- )) = EL(( -))

• La forma della curva della correlazione implicita per

diversi livelli di perdita è detta “correlation smile”

Base correlation

Copula gaussiana e correlazione

implicita

• La tecnica standard di valutazione utilizzata sul mercato è basata sulla

copula gaussiana

C(u1, u2,…, uN) = N(N – 1 (u1 ), N – 1 (u2 ), …, N – 1 (uN ); )

dove ui è la probabilità dell’evento i T e i è il tempo di default del

nome i-esimo.

• E’ utilizzata la stessa correlazione per tutta la matrice. Questa

correlazione sintetizza di fatto l’informazione presente nel prezzo, e

per questo viene spesso utilizzata per le quotazioni. Si tratta di quella

che è nota sul mercato come correlazione implicita: la correlazione

che impiegata nella copula gaussiana restituisce il valore della

“tranche”.

• Si noti che in generale il valore della tranche non è funzione monotona

della correlazione, e il valore di correlazione implicita che può essere

ricavato da una tranche può non essere unico.

Tecniche di valutazione

• La valutazione di “tranche” dipende in maniera cruciale

dal rischio di credito dei “nomi” dell’attivo della SPV e

dalla loro correlazione

• La prassi di mercato è assumere che la correlazione tra i

tempi di default dei vari “nomi” portafoglio sia la stessa

per tutti. Questo è legato all’assunzione che essi siano

generati da un modello fattoriale nel quale il rischio

idiosincratico e sistematico (rappresntato dal fattore M)

hanno lo stesso peso per tutti i nomi.

xi M 1 2 Z i

Tecniche di valutazione

• Le “tranche” possono essere valutate con

due strategie alternative

• Simulazione Monte Carlo della probabilità

congiunta di default dei “nomi”.

• Integrazione numerica della probabilità di

default condizionale dei “nomi”

Simulazione dei tempi di default con le

funzioni di copula

•

Generazione di variabili casuali dalla copula

Gaussiana di dimensione N

1. Trovare la scomposizione di Cholesky A di R

2. Simulare n variabili casuali indipendenti z = (z1,...,

zn)’ da N(0,1)

3. Porre x = Az

4. Porre ui = N(xi) con i = 1,2,...,n dove N denota la

distribuzione normale standard univariata

5. (y1,...,yn)’ =[F1-1(u1),...,Fn-1(un)] dove Fi denota la iesima distribuzione marginale. Nel caso dei tempi di

default abbiamo ui =exp(– ii) da cui i = – ln(ui )/i

Valutazione Monte Carlo di tranche

•

1.

2.

3.

4.

5.

La valutazione delle tranche è ottenuta

Generando tempi di default i come dalla slide

precedente

Calcolando l’impatto delle perdite sul valore del capitale

delle diverse tranche (sistema di waterfall)

Calcolando il valore dei flussi di capitale e interessi delle

diverse tranche con la funzione di sconto appropriata.

Ripetendo i passi da 1 a 3 per un numero N di iterazioni

Calcolando il valore di ciascuna tranche come la media

aritmetica dei valori sugli N scenari

Valutazione con la funzone di

copula condizionale

• Un strategia alternativa di valutazione consiste nel

condizionare il valore della tranche rispetto al

fattore comune M.

• In questo modo i default dei “nomi” sono resi

independenti e le tranche possono essere valutate

di conseguenza.

• La valutazione è poi ottenuta integrando il valore

sui diversi valori del fattore comune M.

Valutazione condizionale I

• Assumiamo di condizionare le probabilità di

default degli i = 1, 2, …, N nomi rispetto a un

particolare scenario m del fattore M in un modello

gaussiano.

• Denotando pi la probabilità di default entro il

tempo T e i la correlazione del nome i-esimo

otteniamo la probabilità di default condizionale

N 1 p m

i

i

pi m N

2

1

i

Valutazione condizionale II

• Poiché le probabilità di default condizionali sono

indipendenti, i default e le perdite Li possono

essere modellate utilizzando la funzione

generatrice dei momenti di una distribuzione

binomiale (Laurent e Gregory)

g s E s L pi m s Li 1 pi m

i

s L n qn m s L n 1qn 1 m ...q0 m

j

L j Li

i 1

Valutazione non condizionale

• Una volta che il valore di ogni tranche è

calcolato sotto lo scenario M = m la

probabiltà non-condizionale di un numero

L(i) di default è ottenuta integrando la

probabilità condizionale sugli scenari.

qLi qLi m f m dm

Valutazione non-condizionale

• Una volta ottenuta la probabilità di default non

condizionale il valore delle tranche è calcolata

dalla perdita attesa corrispondente

n

E Ld , La max min Li 1, Ld La ,0qLi 1 qLi

i 0

Modello fattoriale gaussiano

• Assumiamo un modello in cui c’è un singolo

fattore di rischio alla radice di tutte le perdite. La

struttura di dipendenza è gaussiana. In termini di

probabilità condizionale

N 1 u m

Pr Default M m N

2

1

dove M è il fattore comune e m è uno scenario

particolare.

Modello di Vasicek

• Vasicek propose un modello in cui un

numero molto grande di esposizioni ha la

stessa probabilità di default e la stessa

dipendenza dal fattore comune

• Probabilità di una percentuale di perdite Ld:

1 2 N 1 L N 1 p

d

Pr L Ld N

2

Il valore delle tranche

• Il valore medio della distribuzione è p, il valore

è la probabilità di default di ogni individuo

• Il valore della tranche equity con detachment Ld

è

Equity(Ld) = (Ld – N(N-1(p); N-1 (Ld);sqr(1 – 2))

• Il valore della tranche senior tranche con

attachment Ld è

Senior(Ld) = (p – N(N-1(p); N-1 (Ld);sqr(1 – 2))

dove N(N-1(u); N-1 (v); ) è la copula gaussiana.

Copertura delle tranche

• Le tranche di un CDO non-standard

(bespoke CDO) possono essere coperte

– con gli indici di credito (iTraxx, CDX)

– con altre tranche

• Il mistero di maggio-giugno 2005

– Posizioni lunghe in equity coperte con il

mezzanino detenute dai fondi furono vanificate

da un improvviso crollo della correlazione