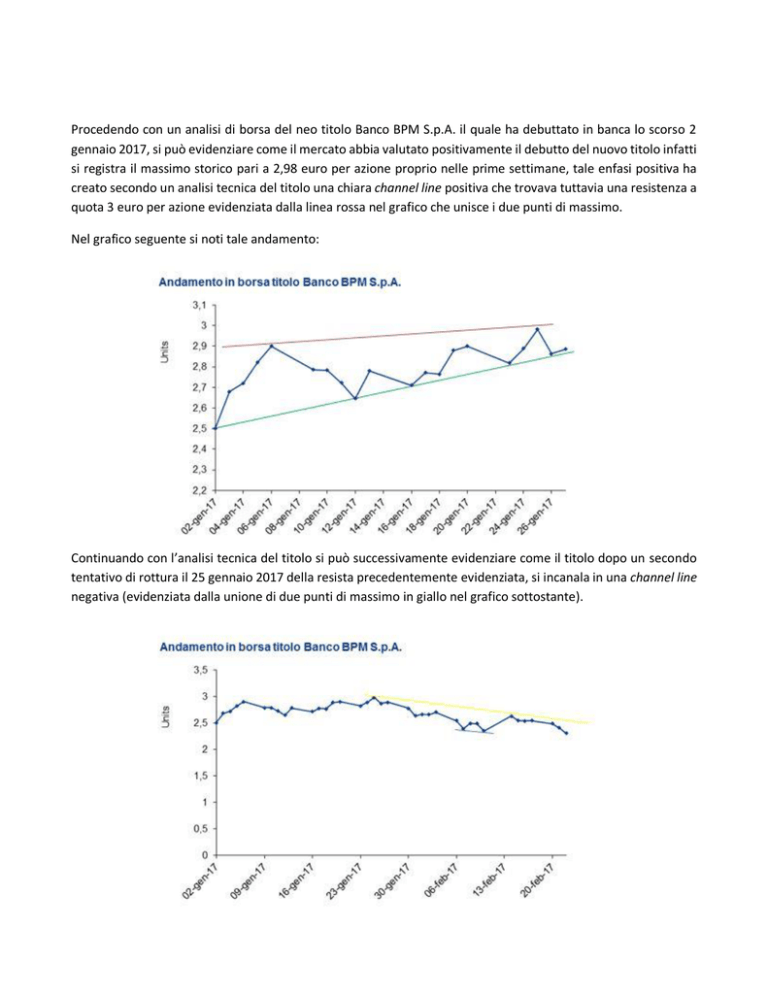

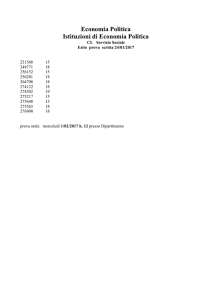

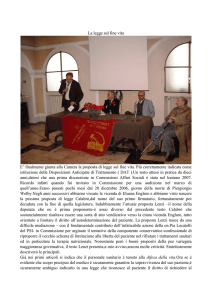

Procedendo con un analisi di borsa del neo titolo Banco BPM S.p.A. il quale ha debuttato in banca lo scorso 2

gennaio 2017, si può evidenziare come il mercato abbia valutato positivamente il debutto del nuovo titolo infatti

si registra il massimo storico pari a 2,98 euro per azione proprio nelle prime settimane, tale enfasi positiva ha

creato secondo un analisi tecnica del titolo una chiara channel line positiva che trovava tuttavia una resistenza a

quota 3 euro per azione evidenziata dalla linea rossa nel grafico che unisce i due punti di massimo.

Nel grafico seguente si noti tale andamento:

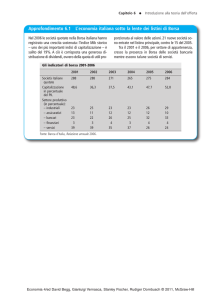

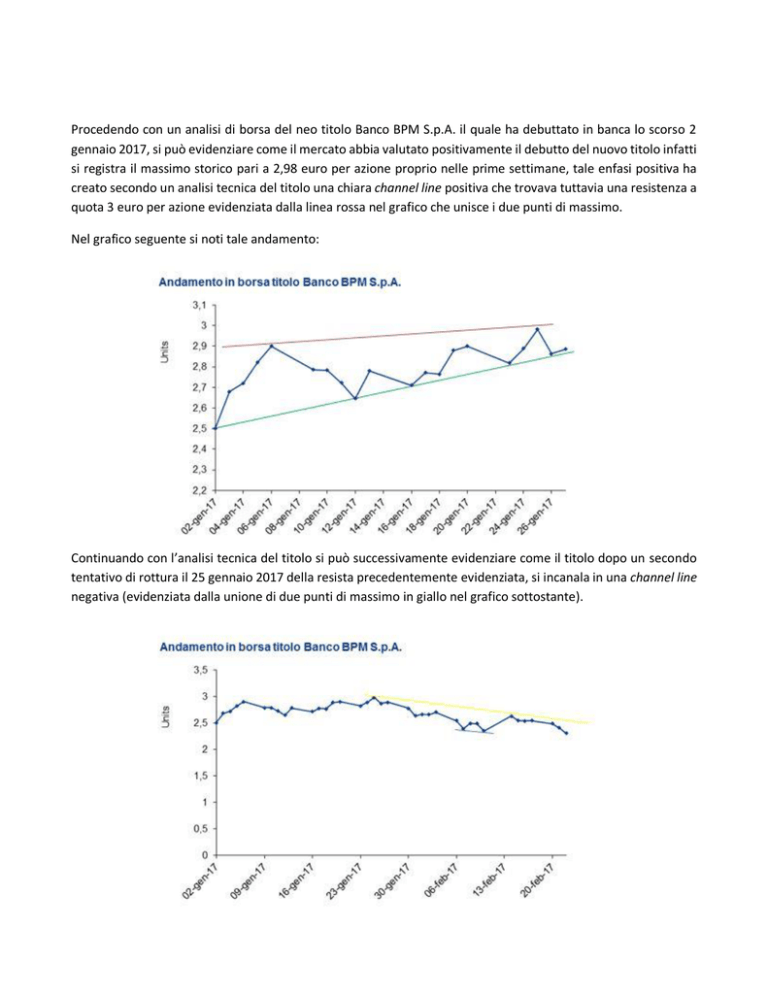

Continuando con l’analisi tecnica del titolo si può successivamente evidenziare come il titolo dopo un secondo

tentativo di rottura il 25 gennaio 2017 della resista precedentemente evidenziata, si incanala in una channel line

negativa (evidenziata dalla unione di due punti di massimo in giallo nel grafico sottostante).

Infatti dopo un breve rimbalzo tecnico agli inizi di febbraio (evidenziato dalla resistenza in blue e frutto dell’attesa

da parte degli investitori dei risultati FY 2016) il titolo prosegue la sua corsa in borsa seguendo un trend del tutto

negativo, si può infatti evidenziare una previsione per i successivi periodi negativa che trova fondamento su due

fattori tecnici molto importanti: attraversamento della media mobile dall’altro verso il basso e regressione

lineare con coefficiente di regressione negativo.

Dopo aver evidenziato l’excursus tecnico del titolo dalla fase di ingresso in borsa, si pone l’attenzione su un analisi

dei fondamentali nonché sulle stime dei vari analisti che seguono il titolo e sul quale esprimo trend futuri.

Il nuovo titolo registra per il 2016 un utile netto negativo pari a -1.681 milioni di euro (principalmente dovuto

dall’effetto di rettifiche e ammortamenti avvenute sul bilancio di Banco Popolare), una raccolta diretta aggregata

che scende da 119,5 miliardi di euro a 116,8 miliardi (principalmente dovuta alla caduta della raccolta mediante

obbligazioni e depositi vincolati), una diminuzione rispetto al 2015 delle due dimensioni di ricavo principali 10,4% il margine d’interesse e -6,3% commissioni nette, un aumento dei crediti deteriorati +4% principalmente

dovuto dall’aumento delle sofferenze +3% (percentuali espresse rispetto al totale crediti 2015), un aumento dei

costi relativo alle rettifiche e ammortamenti +6,7% e una diminuzione delle spese per personale ed

amministrative di circa il -2,7%, adeguatezze patrimoniali che cedono di circa un punto percentuale in riferimento

al CET1, P/E ricalcolato a -4,6 che evidenzia la presenza di un dato non significativo (in quanto quando il valore

del P/E è negativo esso ha una scarsa se non inutile significatività ai fini di un analisi)1

Tali andamenti di bilancio presentati lo scorso 10 febbraio 2017 hanno sicuramente causato un deciso

ridimensionamento del titolo, ridimensionamento che viene confermato dalle prospettive evidenziate nella

precedente analisi tecnica che proprio a ridosso di questa data inizia a convertire il trend da positivo a negativo.

1

Fonte Borsa Italiana sezione Banco BPM S.p.A. – Presentazione dei risultati 2016

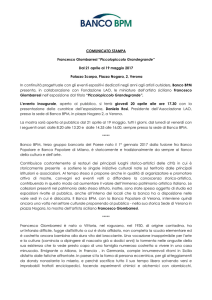

Infine per meglio concludere l’analisi dell’andamento in borsa del titolo si espongono nella tabella sottostante le

principali stime effettuate sul titolo dalle maggiori società del settore 2:

Come si può notare le stime degli analisti confermano quanto sopra evidenziato ovvero un trend prospettivo

sicuramente non positivo ma che risulta essere sicuramente moderatamente negativo, con la possibilità possa

se superi la barriera di supporto a 1,9 diventare sicuramente negativo.

Concludendo si può sicuramente affermare che la fusione tra BPM e Banco Popolare dovrà ancora generare le

tante sinergie attese che ad oggi dal mercato azionario sembrano essere sempre più lontane da una loro

realizzazione così come prevista nel piano industriale presentato lo scorso 2016.

2

Fonte sito internet Milano Finanza