La grande crisi

• È opportuno distinguere la crisi in due distinte fasi:

• 1° fase (2008-2009): caduta della domanda mondiale

• 2° fase (2010-2011): ristagno e flessione del mercato interno

(europeo e nazionale)

Comportamenti asimmetrici tra le imprese:

• 1° fase: le più colpite sono le imprese che esportano

• 2° fase: a risentire maggiormente della crisi sono le piccole imprese

che operano prevalentemente sul mercato interno nazionale

Le due fasi della crisi

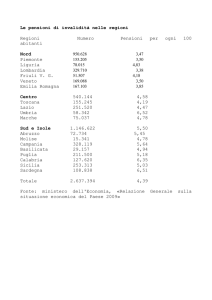

(Tassi di crescita medi annui del pil in %)

2008/2009

2010/2011

Economia mondiale

-0.48

3.81

Paesi emergenti

3.80

5.94

Paesi industrializzati

-2.03

2.63

Europa

-1.92

1.71

Italia

-3.27

0.67

Problema di bassa crescita:

la domanda interna non cresce

Stime Fondo Monetario Internazionale

PIL

DEFICIT/PIL

DISOCCUPAZION

E

INFLAZIONE

2012

2013

2012

2013

2012

2013

2012

2013

EUROPA

0,2%

1,4%

0,6%

0,8%

-­‐

-­‐

2,7%

2,2%

AREA EURO

-­‐0,3%

0,9%

0,7%

1,0%

10,9%

10,8%

2,0%

1,6%

GERMANIA

0,6%

1,5%

5,2%

4,9%

5,6%

5,5%

1,9%

1,8%

FRANCIA

0,5%

1,0%

-­‐1,9%

-­‐1,5%

9,9%

10,1%

2,0%

1,6%

ITALIA

-­‐1,9%

-­‐0,3%

-­‐2,2%

-­‐1,5%

9,5%

9,7%

2,5%

1,8%

SPAGNA

-­‐1,8%

0,1%

-­‐2,1%

-­‐1,7%

24,2%

23,9%

1,9%

1,6%

OLANDA

-­‐0,5%

0,8%

8,2%

7,8%

5,5%

5,5%

1,8%

1,8%

GRECIA

-­‐4,7%

0,0%

-­‐7,4%

-­‐6,6%

19,4%

19,4%

-­‐0,5%

-­‐0,3%

PORTOGALLO -­‐3,3%

0,3%

-­‐4,2%

-­‐3,5%

14,4%

14,0%

3,2%

1,4%

GRAN BRETAGNA

0,8%

2,0%

-­‐1,7%

-­‐1,1%

8,3%

8,2%

2,4%

2,0%

USA

2,1%

2,4%

-­‐3,3%

-­‐3,1%

8,2%

7,9%

2,1%

1,9%

GIAPPONE

2,0%

1,7%

2,2%

2,7%

4,5%

4,4%

0

0

Il rigore fiscale penalizza la crescita

La situazione dell’Italia

Perché l’Italia non cresce

1995-2008

DEFICIT /PIL

CRESCITA

PIL

Indice

protez.

occupazione

IDE / Pil

Italia

-3,4

2,9

57

1,4

UE15

-1,6

4,2

46

5,4

UE27

-2,2

5,2

--

4,8

.06

Gli IDE rappresentano il canale preferenziale per sostenere

la crescita economica (con spazi del bilancio pubblico ridotti)

Ireland

.05

Spain

Finland

Greece

growth

Netherlands

Portugal

.04

United Kingdom

Sweden

Denmark

AustriaFrance

.03

Germany

Belgium

Italy

0

5

10

ide

15

La flessibilità del mercato del lavoro costituisce uno dei

principali fattori di attrazione degli investimenti diretti esteri

80

(IDE)

60

Greece

Italy

France

Spain

Portugal

Germany

Netherlands

protection

40

Finland

Austria

Sweden

20

Ireland

Denmark

Belgium

0

United Kingdom

0

5

10

ide

15

Reazioni dell’economia regionale

• 1° fase (2008/2009): sensibile caduta delle esportazioni e

dell’occupazione prevalentemente nelle grandi imprese esterne

• 2° fase (2010/2011): ripresa del fatturato e crescita per le imprese

che esportano – maggiori difficoltà per le PMI che operano sul

mercato interno e risentono particolarmente dei problemi che

affliggono il paese, come, tra gli altri:

•

•

•

•

a) la bassa domanda

b) l’elevata pressione fiscale

C) i ritardi dei pagamenti della P.A.

d) credit crunch

I dati per l’Abruzzo

Tassi di crescita del Pil (in %)

Abruzzo

2011

2012

-0,2

-2,1

(0,5 nel 2013)

Mezzogiorno

0,0

-2,9

(-0,1 nel 2013)

Italia

0,3

-1,8

(0,3 nel 2013)

Tassi di crescita dell’export in %

1° Fase: 2008/2009

2° Fase: 2010/2011

Lombardia

21.4

Sicilia

71.7

Lazio

-11.4

Sardegna

59.7

Toscana

-13.3

Lazio

42.9

Friuli

-13.4

Puglia

41.9

Campania

-16.2

V. Aosta

39.5

Trentino

-16.8

6° Abruzzo

38.9

Liguria

-19.4

Umbria

34.9

Puglia

-20.1

Trentino

32.1

ITALIA

-20.2

Emilia RM

31.4

Piemonte

-20.3

Toscana

31.3

Emilia RM

-21.3

ITALIA

29.7

Veneto

-22.4

Piemonte

29.7

Calabria

-23.9

Veneto

28.1

Umbria

-27.2

Liguria

26.6

Basilicata

-27.5

Marche

21.5

15° Abruzzo

-28.6

Campania

19.0

Sardegna

-30.6

Friuli

16.9

Molise

-33.7

Lombardia

16.8

Sicilia

-35.4

Calabria

8.2

Marche

-35.8

Molise

-3.9

Valle Aosta

-47.9

Basilicata

-8.2

Tassi di crescita dell’occupazione in %

1° Fase: 2008/2009

2° Fase: 2010/2011

Trentino

2.99

1° Abruzzo

2.57

Toscana

1.31

Sardegna

1.58

Lazio

1.17

Trentino

1.08

Marche

0.21

Veneto

1.06

Emilia RM

0.13

V. Aosta

0.68

Piemonte

-0.12

Emilia RM

0.59

Lombardia

-0.13

Lazio

0.52

Umbria

-0.21

Friuli

0.44

Veneto

-0.33

Umbria

0.38

V. Aosta

-0.42

Piemonte

0.36

Liguria

-0.43

Puglia

-0.23

ITALIA

-0.80

Liguria

-0.24

12° Abruzzo

-1.58

ITALIA

-0.25

Molise

-1.59

Lombardia

-0.62

Sicilia

-1.61

Marche

-0.65

Basilicata

-2.26

Toscana

-0.96

Friuli

-2.63

Calabria

-1.49

Calabria

-2.67

Basilicata

-1.55

Sardegna

-3.37

Sicilia

-2.16

Puglia

-3.57

Campania

-2.77

Campania

-6.28

Molise

-2.97

Analisi del mercato del lavoro:

verso una segmentazione di genere

• 1) tenuta dell’occupazione

• 2) criticità nella componente femminile

• 3) aumento della forza lavoro (soprattutto femminile)

• 4) andamento dualistico tra crescita dell’industria e rallentamento

dei servizi

Numero occupati:

un confronto con il livello pre-crisi

Valori in

migliaia

Pre-crisi

2008

2011

2012

Abruzzo

521

498

500

(0,4%)*

-21 mila

23.170

22.874

22.973

(-0,3%)

-377 mila

Italia

* Tasso di crescita 2011/2012

Rispetto

Pre-crisi

Occupati per genere:

un confronto con il livello pre-crisi

Valori in

migliaia

Pre-crisi

2008

2011

2012

Maschi

313

297

305 (-8)

Femmine

208

201

195 (-13)

Il livello rispetto alla situazione pre-crisi (fatto 100 il valore

del 2008)

Abruzzo

Italia

Maschi

97.4

Femmine

93.7

96.9

101.6

CRITICITA’

Tasso di occupazione:

un confronto con il livello pre-crisi

Pre-crisi

2008

2011

2012

Abruzzo

59,0

56,0

55,9

Nord

66,9

65,3

65,0

Centro

62,8

61,1

60,6

Mezzogiorno

46,1

43,4

43,3

Italia

58,7

56,8

56,5

Persone in cerca di occupazione

(I trimestre)

2011

2012

Var

Abruzzo

48

73

52,1

Nord

762

978

28,2

Centro

390

505

29,1

Mezzogiorno

1.003

1.318

31,1

Italia

2.155

2.801

30,0

Tasso di disoccupazione:

un confronto con il livello pre-crisi

Pre-crisi

2008

2010

2011

Abruzzo

6,6

8,8

12,8

Nord

3,9

6,0

7,6

Centro

6,1

7,5

9,6

Mezzogiorno

12,0

14,1

17,7

Italia

6,7

8,6

10,9

Andamento dualistico del mercato del lavoro in Abruzzo:

forte ripresa dell’industria e rallentamento nei servizi

Numero occupati (in migliaia) – I° trimestre (Istat)

2008

2009

2010

2011

2012

Agricoltura

28

19

13

23

14

Manifattura

116

114

106

109

121

Costruzioni

51

50

45

43

52

Servizi

327

313

326

324

313

Totale

521

495

491

498

500

Dal 2010 nell’industria sono stati recuperati 22 mila unità pari al 14,5%

nei servizi invece sono stati persi 13 mila unità pari al 3,9%

Analisi dei mercati esteri:

• Forte ripresa dei settori con prevalente presenza delle

grandi imprese esterne

• Tendenziale concentrazione della struttura produttiva

intorno ai mezzi di trasporto

• Segnali di incertezza in alcuni settori di riferimento

dell’economia regionale

Le esportazioni

Un confronto con i livelli pre-crisi

Valori in migliaia

2008 pre-crisi

2011

Quanto è stato

recuperato

7.640.169

7.267.139

95%

Alimentari

339.248

431.751

127.3%

T&A

723.666

516.254

71.3%

Prod. Chimici

225.350

208.683

96.6%

Farmaceutica

300.166

300.379

100%

Art. gomma/plas

654.594

678.412

103.6%

Metalli di base

520.210

451.227

86.7%

Elettronica

376.407

296.340

78.7%

App. elettrici

164.968

167.414

101.5%

Macchinari

759.105

691.477

91.1%

3.025.952

3.046.122

100.7%

276.396

239.337

86.6%

Totale

Mezzi trasporto

Mobilio e altro

L’eredità della crisi

La struttura esportativa diventa ancora più concentrata

Composizione % sul totale

2008

2011

Mezzi trasporto

65.7

68.6

Macch. app. mecc

16.5

15.6

Art. gomma/plas

14.2

15.3

T&A

15.7

11.6

Alimentari

7.4

9.7

Metalli base

11.3

10.2

elettronica

8.2

6.7

Economia dell’Abruzzo:

gli aspetti strutturali

1) Debolezza del mercato interno (flessione dei

consumi)

2) Vitalità delle esportazioni

3) Paradossi regionali (internazionalizzazione,

innovazione e capitale umano)

Dinamiche di crescita

• Andamento dicotomico: il pil viene supportato

dall’export ma risente della debolezza dei

consumi

• Comportamento tendenziale in linea con il

Centro-Nord

Andamento Pil pro capite (Italia=100)

90

88

86

84

86,7

86,1

82

83,4

80

80,7

78

76

74

72

70

68

66

64

62

60

1995

1996

1997

1998

1999

2000

2001

2002

Abruzzo

2003

2004

Mezzog.

2005

2006

2007

2008

2009

2010

Pil pro capite (CentroNord=100)

88

86

84

82

80

78

76

74

72

70

68

66

64

62

60

58

56

54

52

50

72,7

72,7

72,7

68,4

1995

1996

1997

1998

1999

2000

2001

2002

Abruzzo

2003

Mezzo

2004

2005

Italia

2006

2007

2008

2009

2010

Consumi pro capite (Italia=100)

96

94

92

93,5

90

88

88,0

86

84

82

80

1995

1996

1997

1998

1999

2000

2001

Abruz

2002

Mezz

2003

2004

2005

2006

2007

Evoluzione export (100=1995)

250

225

200

175

150

125

100

75

1995

1996

1997

1998

1999

2000

2001

Abruzzo

2002

2003

Italia

2004

2005

Mezzogiorno

2006

2007

2008

2009

2010

Posizionamento Abruzzo nei principali indicatori

(20 regioni)

COMPETITIVITA’

Produttività

(PUL)

PUL servizi

PUL serv

imprese

PUL manif

PUL piccole

imprese

17°

15°

9°

11°

15°

L’Abruzzo soffre di un evidente ritardo di produttività.

Situazione particolarmente difficile per i servizi e per il

comparto delle piccole imprese

Posizionamento Abruzzo nei principali indicatori

INFRASTRUTTURE IMMAT. DI COMUNICAZIONE

Pc nelle piccole

imprese

Diffusione web

imprese

18°

Diffusione

banda larga

13°

Utilizzo internet

imprese

11°

19°

INFRASTRUTTURE MATERIALI

Trasporti ferrovia

Trasporti aereo

Trasporti su strada

19°

15°

11°

I paradossi regionali

(punti

di forza da valorizzare)

1) Capitale umano

2) Internazionalizzazione

Posizionamento Abruzzo nei principali

indicatori (20 regioni)

CAPITALE UMANO E ISTRUZIONE

Attrattività

universitaria

Partecipazione

scuole super

Tasso scolarizz

popolazione

2°

7°

4°

(Svimez) 26.6%

emigrazione

laureati

2° regione del

mezz.

Posizionamento Abruzzo nei principali indicatori

INTERNAZIONALIZZAZIONE

EXPORT/pil

IMPORT/pil

Balance

/pil

Export beni

tech

Ide v/estero

Ide v/

interno

6°

13°

10°

3°

20°

10°

27

Incidenza export / Pil

25

23

21

19

17

15

2000

2001

2002

2003

Abruzzo

2004

Italia

2005

2006

2007

70

Un capitale umano non valorizzato? Trentino-Alto Adige

Emilia-Romagna

Valle d'Aosta/VallÈe d'Aoste

60

Lombardia

Veneto

Toscana Giulia

piemonte

Marche

Friuli-Venezia

Liguria

Umbria

occp_2010

Lazio

Abruzzo

50

MoliseSardegna

Basilicata

puglia

40

Calabria

Sicilia

Campania

-200

-150

-100

attratt_univ

-50

0

50

Sistema manifatturiero-terziario: spinta da integrazione

55

Interazione e non sostituzione

Lombardia

50

Emilia-Romagna

piemonte

Lazio

pul_manif

40

45

Valle d'Aosta/VallÈe d'Aoste

Liguria

Trentino-Alto Adige

Veneto

Friuli-Venezia Giulia

Toscana

Abruzzo

35

Sardegna

Sicilia

Umbria

Campania

Basilicata Marche

Molise

puglia

30

Calabria

14

16

18

SERV_2007

20

22

Grandi questioni

• FORMAZIONE: Abruzzo come polo della formazione terziaria del

sud? O come sede temporanea di passaggio? Quanto capitale

viene disperso con effetto emigrazione?

• APERTURA ESTERNA: Mercantilismo o internazionalizzazione?

Scarsa capacità del sistema regionale nell’investire e presidiare i

mercati esteri

• SISTEMA PRODUTTIVO: verso un’industria matura o un sistema

moderno di interazione tra le attività manifatturiere e terziarie?

• INFRASTRUTTURE E INNOVAZIONE: ritardi da produttività di

sistema o slancio per un capitale territoriale competitivo

Obiettivi per rilanciare la crescita dell’Abruzzo

• 1) “Doing business”

• 2) Digitalizzazione dell’economia

• 3) Internazionalizzazione

I fattori più rilevanti per

l’attrattività di un paese

• 1) crescita del Pil

• 2) Prelievo fiscale

• 3) Ease of doing business

• 4) spesa in R&S

• 5) durata dei processi

• 6) export dei servizi

• 7) studenti nel terziario

Proposte

• A) EUROPA (Fondo stabilità – Investimenti –

Revisione Patto Stabilità – Golden Rule –

Project Bond)

• B) ITALIA (liberalizzazione – semplificaz. –

riforme mercato del lavoro)

• C) ABRUZZO ( poli di innovazione – reti di

imrpesa – capitale di rischio – confidi - Fas)

Fonti di inefficienza del Doing Business

(Italia è al 87° posto della classifica World bank)

• Elevata imposizione fiscale

• Inefficienza del sistema giustizia

• Rigidità del mercato del lavoro

• Burocrazia trasversale a elevata incidenza

Digitalizzazione dell’economia

• Forte contributo sulla crescita della produttività

• Modello di interdipendenza manifatturieroterziario

Proposte di Politica economica per le

PMI

Accrescere

dimensioni

imprese

Innovazione di

qualità

Internazionalizzazione

Credito e il ruolo dei Confidi

Impieghi totali (tasso di variazione anno su

anno)

43

Impieghi alle famiglie

consumatrici (tasso di variazione anno su anno)

44

Impieghi alle aOvità produOve (tasso di variazione anno su anno) 45

Depositi totali (tasso di variazione anno su anno)

46

Depositi famiglie consumatrici

(tasso di variazione anno su anno)

47

Tassi di decadimento (tasso annuale)

Per tasso di decadimento si intende il rapporto tra flusso di nuove sofferenze e

stock dei prestiti vivi all'inizio del periodo

48

Tassi aOvi Abruzzo (tasso annuale) Tassi attivi a breve

Tassi aOvi a m/l 49

Costo del denaro: divario consistente tra piccole imprese e

medio-grandi imprese

Il ruolo dei Confidi (1/2)

•

Il ruolo dei Confidi a tutela dell’artigianato nei confronti

del sistema creditizio:

a) rafforza il potere negoziale della singola impresa

b) consente di ottenere una quantità di credito

aggiuntiva rispetto ai singoli affidamenti alle imprese

c) permette di spuntare tassi di interesse ed oneri

accessori migliori rispetto a quelli generalmente

concessi

d) esonera gli imprenditori dalla prestazione di garanzie

supplementari

Il ruolo dei Confidi (2/2)

Vantaggi per il sistema creditizio:

•

a) condividere il rischio del credito attraverso la

garanzia consortile

•

b) sviluppare gli impieghi verso settori che permettono

un’alta frammentazione dei rischi

•

c) approfondire l’istruttoria dei fidi attraverso la

capillare conoscenza del territorio e degli imprenditori

da parte dei Confidi

Il ruolo dei Confidi

Il ruolo dei Confidi

• Valore delle garanzie rilasciate dai Confidi

(di cui piccole imprese sul totale in %)

• Abruzzo 46,4%

• Italia 38,9%

Prestiti garantiti dai confidi alle imprese di minori

dimensioni sul totale imprese (in %)

totale

agricoltura

industria

costruzioni

servizi

Abruzzo

17,7

11,0

24,2

16,4

17,8

Italia

13,5

8,0

22,4

14,1

12,3