Conoscenze necessarie II

Una questione di capitale importanza (molto da secchioni)

A pagina 117 del libro consiglio un articolo di Antonia Campus e Giancarlo De Vivo circa la

relazione fra funzione di domanda di capitale e funzione di domanda di investimento.

Approfondiamo qui meglio quel punto. Questo post è soprattutto indirizzato agli studenti e ai

dilettanti avanzati.

Perché è importante?

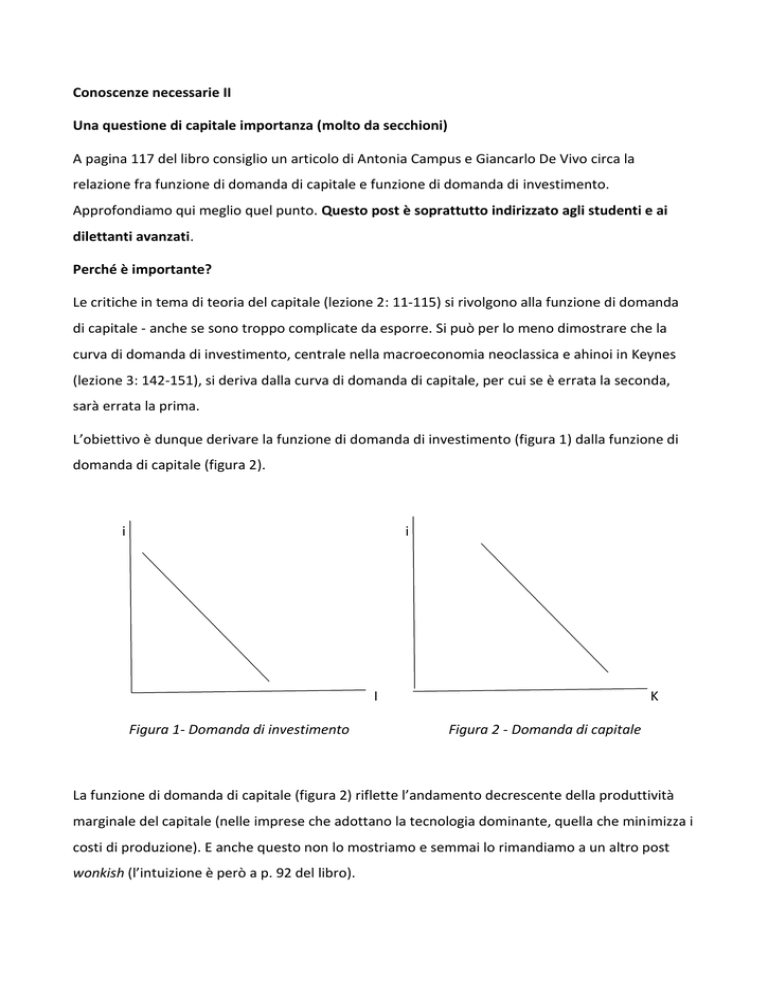

Le critiche in tema di teoria del capitale (lezione 2: 11-115) si rivolgono alla funzione di domanda

di capitale - anche se sono troppo complicate da esporre. Si può per lo meno dimostrare che la

curva di domanda di investimento, centrale nella macroeconomia neoclassica e ahinoi in Keynes

(lezione 3: 142-151), si deriva dalla curva di domanda di capitale, per cui se è errata la seconda,

sarà errata la prima.

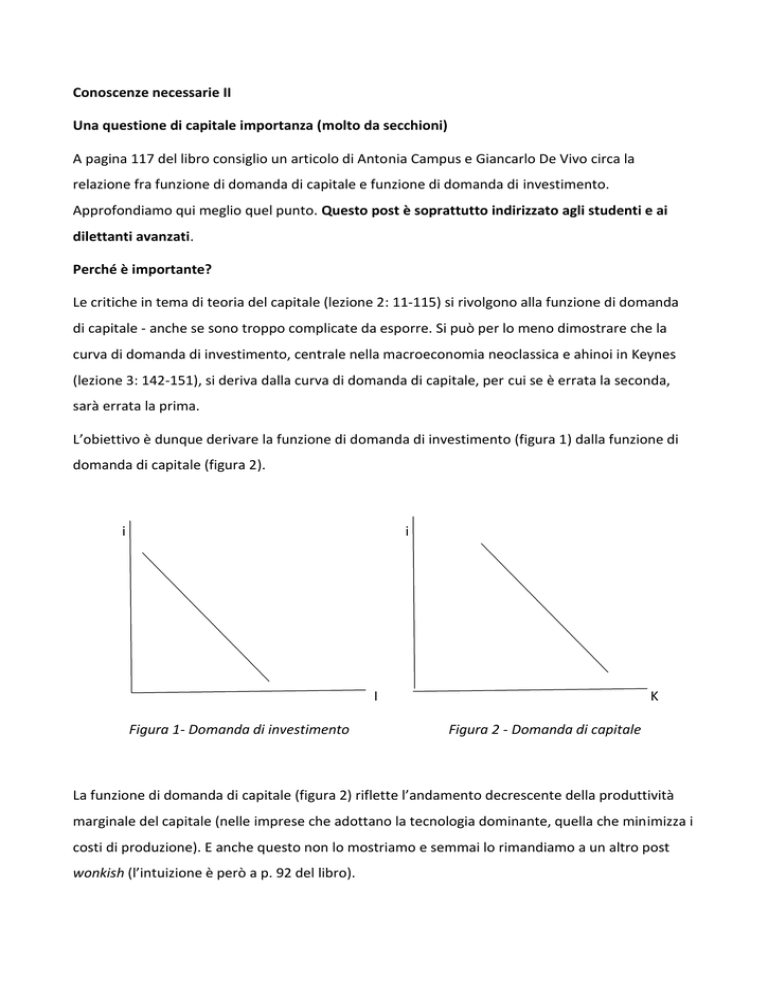

L’obiettivo è dunque derivare la funzione di domanda di investimento (figura 1) dalla funzione di

domanda di capitale (figura 2).

i

i

I

Figura 1- Domanda di investimento

K

Figura 2 - Domanda di capitale

La funzione di domanda di capitale (figura 2) riflette l’andamento decrescente della produttività

marginale del capitale (nelle imprese che adottano la tecnologia dominante, quella che minimizza i

costi di produzione). E anche questo non lo mostriamo e semmai lo rimandiamo a un altro post

wonkish (l’intuizione è però a p. 92 del libro).

Questa non ve la risparmio, ma è proprio wonkish! Le due funzioni esprimono, rispettivamente

come flusso e come stock, un medesimo fenomeno (la domanda di capitale) e, associate a curve di

offerta di risparmio, determinano il tasso di interesse. La domanda di investimento è associata alla

funzione di offerta di risparmio, un flusso che dipende dalla propensione marginale al risparmio, la

quota del reddito corrente che i soggetti intendono risparmiare. La domanda di capitale è

associata alla funzione di offerta dello stock di risparmio (in inglese il risparmio come flusso è

definito saving e quello come stock, savings). Lo stock di risparmio è il cumulo dei risparmi offerti

di anno in anno e detenuti, ad esempio, in titoli rappresentativi del capitale reale delle imprese.

Parte dei titoli ogni anno scade, per cui i soggetti possono rinnovare o meno i prestiti. Non

indaghiamo qui oltre l’argomento, tranne per sottolineare che il tasso di interesse determinato da

domanda e offerta di capitale come flusso (investimento) o come stock, è ovviamente il medesimo

(figure 3 e 4). E’ questo il tasso di interesse naturale di cui si parla spesso nel libro (p. 92 e passim).

i

i

saving

savings

in

I

Figura 3- Domanda e offerta di capitale (flusso)

K

Figura 4 – Domanda e offerta di capitale (stock)

Perché la questione è importante? La relazione causativa fra risparmi e investimenti (chi dei due

spiega l’altro) è lo snodo centrale della macroeconomia: se gli investimenti si adeguano (in media

sul ciclo economico) ai risparmi di capacità (quelli che scaturiscono dal pieno impiego degli

impianti) attraverso la flessibilità del tasso di interesse (pp. 92-96 del libro), hanno ragione i

marginalisti a dire che non vi sono problemi di domanda effettiva, almeno nel lungo periodo.

Dal trattore alla vanga. In economie avanzate gli impianti saranno in generale sufficienti ad

impiegare tutte le forze di lavoro; in economie più arretrate essi saranno in generale insufficienti e

pur con impianti che marciano a pieno regime resterà un residuo di disoccupazione detta

strutturale. A rigore, secondo la teoria marginalista, la flessibilità del salario nel mercato del lavoro

(l’altro mercato chiave della macroeconomia marginalista accanto a quello risparmi-investimenti)

dovrebbe condurre alla piena occupazione di tutto il lavoro. La caduta del salario reale dovuta alla

concorrenza dei disoccupati nei confronti degli occupati spingerebbe infatti gli imprenditori a

passare a tecniche a maggiore intensità di lavoro, per esempio dismettere i trattori man mano che

vanno fuori uso e ad adottare vanghe. Non molto plausibile? Beh, a guardare ciò che accade in

Italia lo è: l’occupazione aumenta, la produttività cala, vale a dire la disponibilità di braccia a buon

mercato (di cui non è politically correct spiegare l’origine) porta a un degrado tecnologico. Non c’è

bisogno, naturalmente, della teoria marginalista per arrivarci. Basta Marx.

Apriscatole

Per semplificare supponiamo che la produzione di svolga su cicli annuali (comincia il primo

gennaio e termina con la consegna del prodotto il 31 dicembre), e che i beni capitali K durino due

cicli produttivi (al termine del secondo anno di vita vanno fuori uso).

Rammentiamo che per definizione gli investimenti lordi (IL ) sono la somma degli investimenti netti

(IN), dunque dell’incremento netto dello stock di capitale; e dei rimpiazzi (R), dunque della

sostituzione dei beni capitali andati fuori uso per obsolescenza (noi abbiamo appena assunto che

lo facciano dopo due anni di attività). In formule

IL = IN + R

(relazione 1)

Faremo due casi.

Solo rimpiazzi

Supponiamo nel primo caso che gli investimenti netti siano zero, per cui

IL = R

Nella figura 5 viene tracciata sia la funzione di domanda di capitale che quella degli investimenti

lordi (qui coincidente con i rimpiazzi). Per ricavare la seconda dalla prima si faccia questo esercizio

ipotetico: si supponga un tasso di interesse i1; a quel tasso lo stock di capitale desiderato dagli

imprenditori è K1. In queste ipotesi, quanto è la domanda annuale di investimenti lordi? Dato che

questi consistono solo di rimpiazzi, e ogni anno si deve rimpiazzare metà dello stock, tale domanda

sarà ½ K1. Supponiamo poi che il tasso di interesse sia i2; a questo tasso lo stock di capitale

desiderato dagli imprenditori sarà K2, e la conseguente domanda di rimpiazzi ½ K2. Si può ripetere

l’esercizio per altri ipotetici tassi (ovviamente quando i = imax, il K desiderato sarà zero; e viceversa

quando i = 0, la domanda di capitale sarà massima, pari a K0, casi estremi questi di puro interesse

grafico). Pochi punti, al limite ne bastano due (A e B), sono sufficienti per tracciare la funzione di

domanda di investimento lordo. Essa sarà decrescente come la “madre”, la funzione di domanda

di capitale. Le due funzioni esprimono infatti uno stesso fenomeno, la domanda di capitale, l‘una

in termini di flusso (IL) e l’altra in termini di stock (K).

i

imax

i2

B

domanda di capitale

i1

A

domanda di investimento lordo

½K2

K2

½K1

½K0

K1

K0

K

Figura 5 – Domanda di investimento lordo con investimento netto pari a zero

In formule, la relazione 1 si riduce a: IL = R = ½ K*, dove K* è il capitale desiderato e installato al

tasso di interesse prevalente in quel momento del tempo.

Circolare, circolare! Nel caso il capitale sia solo “circolante”, duri cioè solo un ciclo produttivo, la

funzione di domanda di capitale coinciderà con quella di investimento lordo (rimpiazzi). Per

esempio, se in una economia agricola il capitale consistesse di solo grano per la semina, al

principio dell’anno tutto il capitale dovrebbe essere ripristinato in quanto esso è stato tutto

consumato durante l’anno. In questo caso si ha IL = R = K*, la domanda di capitale coincide con la

domanda di rimpiazzi. (Per memoria, il “capitale fisso” è quello che dura più cicli produttivi, per

esempio un aratro).

Solo investimenti netti

Col secondo caso isoliamo la domanda di investimento netto trascurando la domanda di

investimenti per rimpiazzi (o alternativamente si può supporre che i beni-capitali non vadano mai

fuori uso, siano eterni). Nella figura 6 tracciamo di nuovo per prima la funzione di domanda di

capitale. Supponiamo dapprima che al tasso i0 l’economia sia in equilibrio nel senso che lo stock di

capitale desiderato è uguale a quello effettivo K0. In questa situazione non vi sono investimenti

netti, gli imprenditori sono contenti con lo stock di capitale che già posseggono.

Supponiamo poi che il tasso di interesse scenda a i1. Al nuovo tasso gli imprenditori desidereranno

uno stock di capitale K1 maggiore di quello effettivo K0, per cui desidereranno effettuare un

investimento netto pari a K1 – K0 = K1 = IN1. Riportiamo la distanza K1 a partire dall’origine sì da

individuare il punto A. Continuate l’esercizio per altri ipotetici tassi di interesse: per esempio, se il

tasso di interesse fosse invece sceso a i2, gli imprenditori avrebbero desiderato uno stock di

capitale K2 e un investimento netto pari a K2 – K0 = K2 = IN2. Riportate la distanza K2 a partire

dall’origine sì da individuare un punto B. Potremmo ripetere l’esercizio per altri ipotetici tassi di

interesse, ma i due punti A e B sono sufficienti per tracciare la funzione di investimento netto.

i

imax

i3

i0

domanda di investimento netto

i2

B

i1

A

domanda di capitale

0

IN2

IN1

K0

K2

K1

Legenda: tratto 0-IN1 = K1 – K0 = K1; tratto 0-IN2 = K2 – K0 = K1

Figura 6 – Domanda di investimento netto

K

In formule si ha IN = K* – K0, dove K* è il capitale desiderato al tasso di interesse prevalente in quel

momento del tempo e K0 è il capitale esistente (installato al tasso prevalente in un momento

precedente). Mettendo assieme i due casi e ricordano la relazione 1, la domanda complessiva di

capitale sarà, nelle ipotesi fatte: IL = IN + R = (K* – K0) + ½ K*. Lascio alla vostra matita, sicuramente

più abile di me al computer, di tracciare il grafico relativo.

“Le discese ardite, e le risalite…”. Scusi professore, ma se il tasso di interesse invece di scendere da

i0 fosse salito per esempio a i3 nella figura 6? Lei deve essere quello che faceva le domande nel

libro e cercava il pelo dell’uovo. Uno sraffiano in erba, insomma!

In questo caso gli imprenditori desidereranno un capitale K3 minore di K0 (quadrante destro della

figura 7) ovvero vorranno effettuare un investimento lordo negativo o disinvestimento:

K3 – K0 = -K3 = -IN3.

Graficamente (quadrante sinistro della figura 7) la funzione di domanda di investimento netto

giace in territorio negativo. Essa parte da i0, in quanto in corrispondenza a quel punto lo stock di

capitale esistente è pari a quello desiderato e non vi sono né investimenti, né disinvestimenti.

Quando il tasso è i1, il disinvestimento desiderato è, appunto, K3 – K0 = -IN3.

Tuttavia vi è un limite all’irreversibilità degli investimenti, vale a dire se un imprenditore si vuole

disfare di un investimento ha due opzioni. Prima di vederle facciamo due osservazioni:

(a) quando il tasso di interesse muta (come da i0 e i1 nell’esempio) i prezzi dei beni mutano. In

concorrenza, quello che abbiamo nel libro (pp. 36-37) denominato “prezzo normale” (o “naturale”,

o di “lungo periodo”) è quello che praticano le imprese che adottano i beni-capitali (ovvero la

tecnica) più adatti al nuovo tasso i1. Queste imprese riceveranno anche un tasso di profitto

normale (o naturale o di lungo periodo).

(b) Le altre imprese (quelle che ancora utilizzano la tecnica relativa al tasso i0), sono obbligate ad

accettare il prezzo normale e rimangono nel mercato se riescono a praticare un prezzo che copra

almeno i costi di produzione al netto degli ammortamenti e del tasso di interesse normale. Se

riescono a effettuare i rimpiazzi, e magari avere un rendimento netto sul capitale (sebbene

inferiore al tasso normale), questo è definito “quasi-rendita”. La “quasi-rendita” è il rendimento di

un bene-capitale non tecnologicamente adeguato al dato tasso di interesse prevalente (o

eventualmente surclassato da una tecnologia che consente di produrre a costi inferiori).

Ed ecco dunque le due opzioni per gli imprenditori che si vogliono disfare di un bene capitale

inadeguato al nuovo tasso di interesse:

(c) se non è proprio più conveniente produrre con quel bene capitale perché i costi di produzione

(persino al netto dei profitti e dell’ammortamento) risulterebbero al di sotto del prezzo normale di

vendita del prodotto, allora il bene capitale va dismesso e vale come rottame (l’imprenditore fa il

renziano, insomma).

(d) se è ancora conveniente produrre con quel bene capitale perché i costi di produzione (al netto

dei profitti e dell’ammortamento) sono al di sotto del prezzo normale di vendita, il produttore

potrà recuperare qualcosa del valore del bene-capitale. Se è fortunato, il prezzo di vendita del

bene consentirà sia l’ammortamento del valore iniziale del bene-capitale e magari una quasirendita. In questo caso, lentamente, con l’accumulazione degli ammortamenti, l’imprenditore

recupererà il costo iniziale dell’investimento. Una volta recuperato tale valore esso verrà investito

in un bene-capitale più adeguato al nuovo tasso di interesse. Non è però detto che il prezzo di

vendita prevalente sia tale da consentire il recupero pieno dell’investimento iniziale; se ciò non

accade, l’imprenditore farà perdite in conto capitale (capital losses).

(Le considerazioni da (a) a (d) sono del tutto generali e si applicano anche se la teoria dei prezzi

adottata fosse quella dei prezzi di produzione di Sraffa).

Un’ultima considerazione molto wonkish e specifica alla teoria del capitale marginalista, riguarda i

fatto che quando muta il tasso di interesse vi possono essere delle “capital losses”. Nella teoria

marginalista il “capitale” è un “fattore originario” il cui valore è noto prima e indipendentemente

dalla distribuzione - un nonsense, come sappiamo. Secondo i marginalisti, inoltre, quando muta il

tasso di interesse, il capitale deve mutare “forma” adattandosi alle nuove tecniche (il che lo

concediamo, come processo di lungo periodo), rimanendo immutato di valore. Non solo però il

suo valore muta, e nelle direzioni più svariate, come dimostrato da Sraffa (per cui la funzione di

domanda di capitale non è decrescente, come nei grafici visti sopra), ma può inoltre diminuire per

le perdite in conto capitale appena notate. Se nel disequilibrio, nella transizione da un equilibrio

all’altro, uno dei “dati” della teoria muta, la teoria è incapace di dirci dove ci porta il cuore: se una

teoria non sa prevedere (almeno in via di principio e all’interno di mille semplificazioni) dove va la

realtà, si vede che non l’ha capita. A lezione, a fine anni settanta, Garegnani ci disse che il

problema del capitale nella teoria dominante non è uno, ma è un “coacervo” di problemi.

i

i3

i0

domanda di capitale

-IN3

0

K3

K0

K

Legenda: tratto -IN – 0 = K3 – K0

Figura 7 – “Disinvestimento”

Un professore tutto matto. Un’altra domanda professore. Tornando alla Figura 6, ma

discostamenti del tasso di interesse (in su o in giù) rispetto a un ipotetico tasso iniziale in cui lo

stock era aggiustato sono le uniche cause dell’investimento netto? Così sembra che, per i

marginalisti, quando l’economia è in equilibrio è anche statica (non cresce né declina).

Questo quesito ci porta su terreni complicati! Possiamo dire questo: una volta che l’economia è in

equilibrio, cioè gli imprenditori posseggono uno stock di capitale adeguato al tasso di interesse

prevalente (che è poi quello “naturale” di cui si è parlato nel libro), subentra un’altra ragione per

cui vi possono essere investimenti netti: l’aumento (o declino) della domanda aggregata.

Ma professore “Ma sa l'e`, matt?” Nel libro ci ha convinto che per i marginalisti la domanda è

irrilevante, e ora ci dice che spiega addirittura gli investimenti!

No, tranquilli. In un qualche modo la domanda aggregata ci deve essere da qualche parte anche

per i marginalisti; in fondo nel libro lo dico: tutti gli economisti parlano di domanda e offerta,

anche se solo i marginalisti hanno curve di domanda e offerta. Ma vediamo al dunque. In equilibrio

per i marginalisti la domanda aggregata cresce al tasso di crescita delle forze di lavoro – più

precisamente della popolazione in età lavorativa che intende lavorare al salario reale di equilibrio.

A tale salario, infatti, tutti i “new entrants” nelle forze di lavoro trovano impiego. Di conseguenza

la produzione cresce e come, conseguenza dell’aumento della produzione, ecco che anche la

domanda aggregata cresce al ritmo di ingresso delle nuove leve lavorative - vale la Legge di Say

vista nella prima lezione del libro, pp. 52-55, che possiamo così qui riformulare: la crescita della

produzione determina la crescita della sua domanda. Insomma, in questa economia gli stock di

lavoro e di capitale (quest’ultimo via investimenti netti), la produzione e la domanda aggregata

crescono tutti allo stesso tasso, quello delle forze di lavoro. E’ la Legge di Say, bellezza!

Relazioni pericolose

Nel libro (p. 156) abbiamo citato autori come Krugman che nei blog, ma non nei libri di testo,

ammettono che nella realtà gli investimenti non dipendano dal tasso dell’interesse - al riguardo si

veda, ad esempio, lo studio della Federal Reserve citato in bibliografia, che sulla base di una

indagine empirica sostiene questa conclusione. E’ l’andamento della domanda aggregata che,

guidando le aspettative degli imprenditori, determina le decisioni di investimento. Si potrebbe a

questo punto invertire il processo, e dire che se la figlia è malata (la funzione di investimento), lo è

anche la madre (la domanda di capitale). E se la curva decrescente di domanda di capitale è

malata (o meglio, non esiste), ciao teoria marginalista della distribuzione. Bye-bye, orevuar, auf

wiedersehen.

Il bello poi, è che a questo punto rimane vera l’intuizione di Keynes che il tasso di interesse è un

fenomeno monetario – non è cioè determinato da domanda e offerta di risparmio. Ma il tasso di

interesse è una variabile distributiva, può fare ad esempio da benchmark a quello che gli

imprenditori considerano come tasso normale di profitto (la banca centrale influenza i tassi a

breve orientano e questi influenzano i tassi a lunga a cui possono riferirsi gli imprenditori). E allora

la banca centrale è una istituzione che può entrare a gamba tesa nel conflitto distributivo. Sraffa

avanzò questo suggerimento in Produzione di merci a mezzo di merci (Einaudi, 1960); soprattutto

Massimo Pivetti l’ha ripresa e sviluppata (ma si veda anche il saggio di Stirati)

Riferimenti

Antonia Campus e Giancarlo De Vivo (1980) Preferenza per la liquidità e moltiplicatore nella Teoria

Generale: una recente interpretazione di Keynes, «Ricerche Economiche», 24/3-4.

Massimo Pivetti (1991) An Essay on Money and Distribution , Macmillan, London.

Steve A. Sharpe and Gustavo A.Suarez (2014) The insensitivity of investment to interest rates:

Evidence from a survey of CFOs. Federal Reserve Board, Washington, D.C., FEDS 2014-02

Antonella Stirati (2001) Inflation, Unemployment and Hysteresis: an Alternative View, Review of

Political Economy, ottobre 2001.

“Ma sa l'e`, matt?” è un omaggio a Dario Fo (e Jannacci) di “Ho visto un re”.

Appendice: su una presunta incoerenza

In una discussione pubblica (Roma-Corviale, 29 ottobre 2016) mi è stato obiettato: come fai Sergio

a dire che il tasso di interesse (i) non influenza gli investimenti (I) per poi sostenere che influenza la

spesa per costruzioni che è classificata fra gli investimenti.

Il fatto che la spesa nel settore delle costruzioni (in particolare quella in edilizia privata, ma quello

che sto per dire vale in larga misura anche per le opere pubbliche) sia classificata fra gli

investimenti andrà bene all'Istat, ma non all'economista.

Quando l'economista mainstream scrive I = I(i) lo fa avendo in mente (se non lo ha in mente è

perché viene dato per ovvio ciò che ovvio non è) che quando il tasso di interesse diminuisce,

scattino i meccanismi di sostituzione fra capitale e lavoro, per cui si passa a tecniche a maggiore

intensità di capitale, e questo implica investimenti netti. Ciò è vero per gli investimenti industriali e

solo per quelli.

Naturalmente solo per la mente dei mainstream gli investimenti industriali dipendono dal tasso di

interesse: sia la teoria, leggi Sraffa-Garegnani-Pasinetti, che la pratica, vedi Federal Reserve Board,

Washington, D.C.. The insensitivity of investment to interest rates: Evidence from a survey of CFOs.

Steve A. Sharpe and Gustavo A. Suarez (e relativa bibliografia), ci dicono che gli investimenti

dipendono dall'acceleratore, in nessun senso o modo dal tasso di interesse.

Quindi quando io contesto in teoria e in pratica che scrivere I = I(i) è sbagliato, mi riferisco agli

investimenti industriali (quelli che sono oggetto dei meccanismi di sostituzione neoclassici).

Ciò detto, può andar bene per gli statistici classificare le abitazioni private accanto agli

investimenti industriali, ma per l'economista keynesiano sono un bene di consumo a lunga durata,

e in questo senso argomento che il tasso di interesse influenza positivamente l'acquisto di nuove

abitazioni nell'ambito della sua influenza sui consumi autonomi (quelli finanziati dal credito al

consumo).

Circa gli investimenti in opere pubbliche, solo in senso molto lato sono incremento di capacità

produttiva, il grande Ackley nel suo modello econometrico dell'economia italiana la classificava

infatti come spesa pubblica autonoma. E la loro dipendenza dal tasso di interesse passa solo

attraverso il minor costo dell'indebitamento pubblico eventuale.

Riassumendo, il tasso di interesse:

- non influenza gli investimenti industriali, spiegati dall'acceleratore;

- influenza spesa per nuove abitazioni (o ristrutturazioni) nell'ambito della sua influenza sui

consumi autonomi;

- influenza le opere pubbliche decise autonomamente dal governo via minor costo

dell'indebitamento.

Nessuna incoerenza dunque, basta non essere schiavi di via Cesare Balbo. Una buona analisi

economica conta (specie poi se la rilevazione empirica le dà ragione).