dossier

maggio‐giugno 2013

CARPI

è ancora

di moda

Riflessioni e numeri del tessile-abbigliamento

di casa nostra

P

iù piccolo, certo, ma pur sempre dinamico e più capace di altri di resistere ai “nuovi” concorrenti mondiali. Stiamo parlando del tessile-abbigliamento modenese, che faticherà, si dannerà l’anima per reggere l’urto di cinesi e compagnia, ma rimane sempre

lì, più piccolo ma qualitativamente all’avanguardia. Del resto,

è proprio la qualità il salvagente del settore, una garanzia testi-

ERMES FERRARI

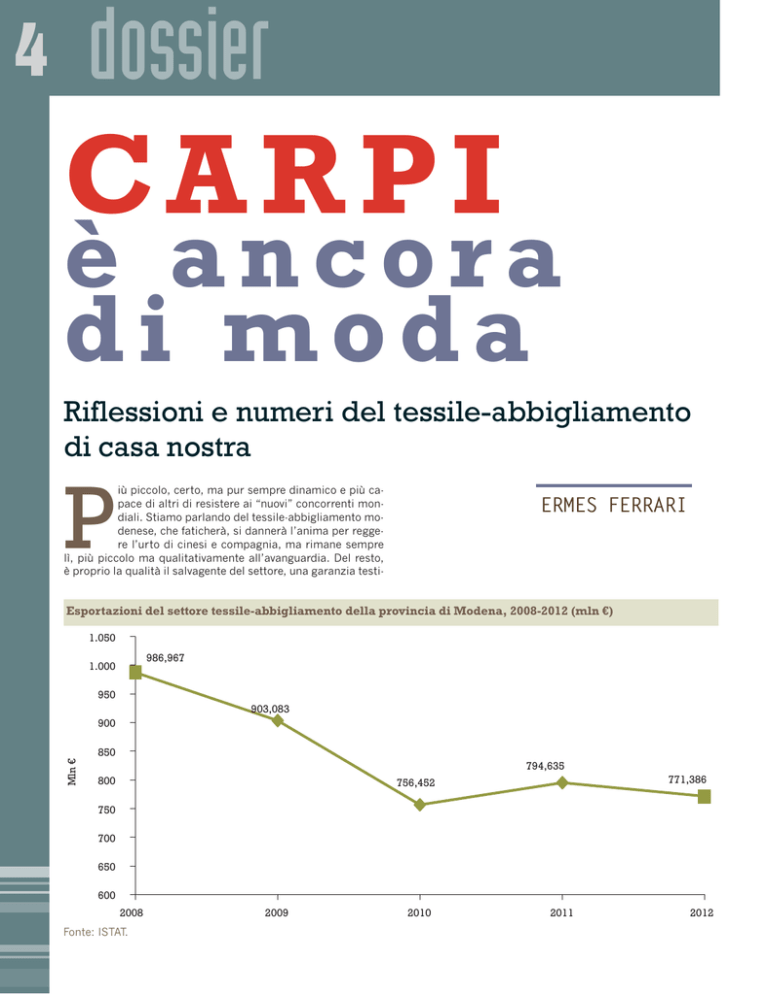

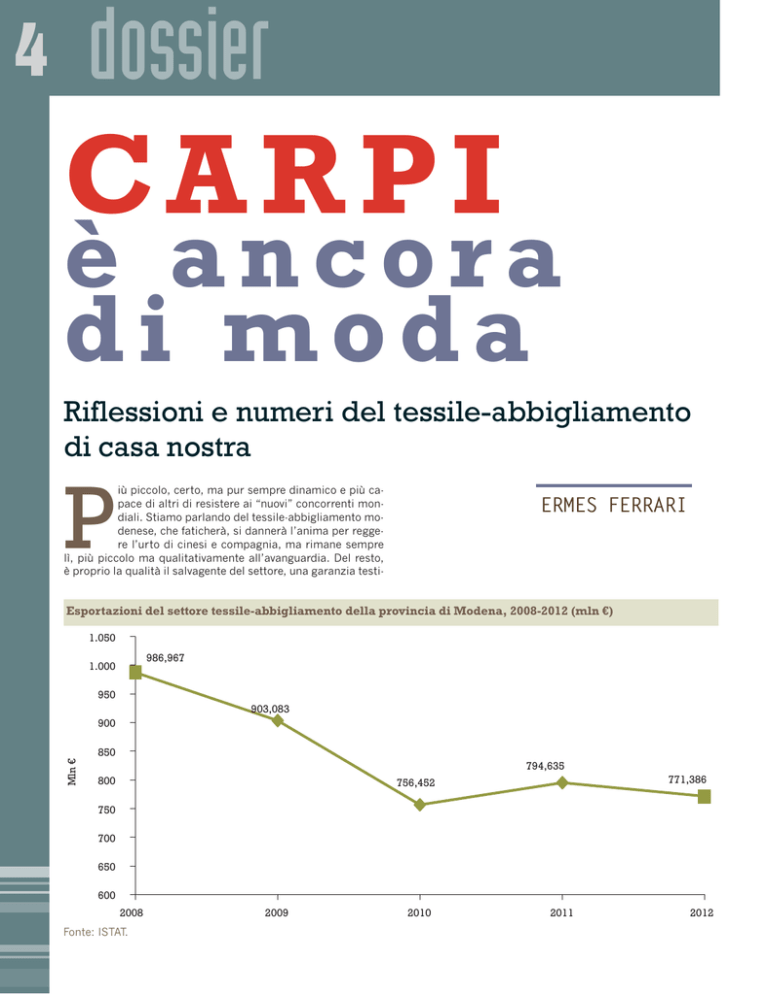

Esportazioni del settore tessile-abbigliamento della provincia di Modena, 2008-2012 (mln €)

1.050

986,967

1.000

950

903,083

900

850

Mln €

¬

4

Modena

Economica Numero 3

794,635

800

771,386

756,452

750

700

650

600

2008

Fonte: ISTAT.

2009

2010

2011

2012

Modena

Economica Numero 3

maggio‐giugno 2013

dossier

Imprese attive nel settore tessile-abbigliamento della provincia di Modena, 2008-2012

5

2.900

2.811

2.800

2.703

2.700

2.614

2.604

2.600

2.526

2.500

2.400

2.300

2008

2009

2010

2011

2012

Fonte: InfoCamere.

moniata anche dalle grandi firme di casa nostra, a cominciare

da Liu Jo per continuare con Blumarine e Maria Grazia Severi,

solo per fermarci alle griffes più note. Ma dietro a questi nomi

ci sono tante altre imprese, medie, piccole e piccolissime (il

99% ha meno di 50 dipendenti), e un indotto che pesa ancora

parecchio sull’economia modenese.

I NUMERI

Di che cosa stiamo parlando? Di un distretto che, al netto del

segmento delle pelli e di tutto l’indotto, nel 2012 ha esportato

oltre 770 milioni di euro, più del 7% dell’export provinciale

complessivo, che è stato di poco inferiore ai 10,5 miliardi di

euro. Al contrario di quest’ultimo, però, in continua crescita,

quello del settore moda è un dato in contrazione: rispetto al

2011, infatti, il calo è stato del 2,9%, riportando il dato delle

esportazioni di maglieria e dintorni ai livelli del 2005, lontano

da quel miliardo di euro sfiorato nel 2008.

C’è chi la chiama ristrutturazione produttiva, un eufemismo

che, tradotto in termini masticabili, significa per sempre una

perdita secca di imprese e posti di lavoro. Che c’è stata, anche

abbastanza pesante, se si pensa che a fine 2002 le imprese

attive nel settore tessile-abbigliamento erano 3.368 e che al

31 dicembre 2012 si sono fermate a quota 2.526 per oltre

10.000 addetti. Si tratta del 25% in dieci anni, un lasso di

tempo nel quale sono uscite di scena le aziende più “povere”

in termini sia produttivi sia commerciali. Un calo evidente ma

minore di quello registrato in altre realtà. A Prato, ad esempio,

in dieci anni si è passati da 5.800 a 3.000 imprese, poco più

della metà.

In ogni caso, la trasformazione è stata non solo numerica, ma

anche qualitativa. Si è infatti assistito a un progressivo spostamento dal conto terzi al conto proprio, fatto che non deve stupire, perché è vero che la produzione a marchio richiede investimenti maggiori, ad esempio in termini di ricerca, innovazione e

Si afferma

la produzione

in conto proprio

6

Modena

Economica Numero 3

maggio‐giugno 2013

Fattori di successo nel settore tessile-abbigliamento della provincia di Modena, 2012 (%)

20

Stile e¬ design

17

Qualità

Reputazione

11

9

Servizio al¬cliente

8

7

7

6

Made in Italy

Innovazione

Prezzo

Artigianalità

Fonte: indagine CNA Federmoda.

immagine, ma è altrettanto vero che quest’ultima incorpora un

valore aggiunto di importanza strategica.

Non è casuale, del resto, che il conto terzi, la produzione prevalente della maglieria modenese, sia molto più in difficoltà

dell’abbigliamento, dove il conto proprio ha un ruolo decisamente più importante. Lo testimoniano, ad esempio, le performance estere (42,7% la quota export del comparto abbigliamento

sul fatturato totale, contro il 30% della maglieria). In particolare, i mercati più importanti per destinazione sono la Francia,

la Germania, seguiti da Spagna, Svizzera, Stati Uniti, Russia

e Regno Unito; mentre le importazioni arrivano in particolare

dalla Cina, seguita (con grande distacco) da Turchia, Romania,

Tunisia, India, Bulgaria, Portogallo, Vietnam e Stati Uniti. È la

conferma di una tendenza in atto ormai da anni e che probabilmente subirà un’accelerazione in futuro.

IL MERCATO

Sempre più globale, il che significa più grande, cioè con crescenti opportunità commerciali, ma anche molto più concorrenziale. E, infatti, oggi il mercato appare sempre più spaccato

tra produzioni low cost e produzioni qualitativamente alte, fino

a sconfinare nel lusso. Lusso che è poi il comparto che, seppure con più fatica rispetto al passato, sta reggendo meglio di

altre fasce di mercato e che quindi rappresenta l’ambito più

appetibile per le produzioni tessili di casa nostra. Certamente

sarà fondamentale leggere le prossime evoluzioni politico-sociali-economiche per comprendere quello che si delineerà nei

prossimi anni. Stando ai dati attuali, la contrazione dei consumi avviene soprattutto sulla fascia media, corrispondente alla

fascia di popolazione che sta vivendo maggiormente la riduzione del potere di acquisto.

Di certo, ciò che è avvenuto nell’ultimo decennio ha minato la

capacità di sopravvivenza delle imprese del settore. Basti pensare che delle 195 imprese del tessile-abbigliamento nate nel

2009, ne rimanevano 187 (il 96%) a fine anno, 156 (80%) nel

2010, 138 (71%) il 31 dicembre del 2011 e 103 (poco più della

metà, il 53%) a fine 2012.

Stile, qualità

e marketing

le strategie

vincenti

Modena

Economica Numero 3

maggio‐giugno 2013

Forte concorrenza

Difficoltà internazionalizzazione

Aumento costi materie

Insoluti

Concorrenza sleale

Difficile reperimento nuovi clienti

Difficile pianificazione lavoro

Contrazione margini

Flessione mercato

0

20

40

60

80

Pagamenti lunghi e ritardi

¬

Fonte: indagine CNA Federmoda.

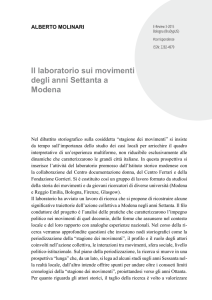

I FATTORI DI SUCCESSO

Partendo da questi presupposti, stile e

qualità rappresentano i punti di forza più

evidenti, anche se acquisiscono sempre

maggiore rilevanza le politiche legate alla

distribuzione e al retail, tanto che avere

un approccio commerciale, se non addirittura avere una divisione commerciale

all’interno dell’organizzazione aziendale, diviene questione importante anche

per chi si occupa di subfornitura. E una

strategia di questo tipo potrebbe essere

studiata in rete dalle imprese – anche tra

aziende concorrenti – permettendo di abbattere i costi di questo lavoro.

Va poi rilevato che il mercato dell’abbigliamento, che per anni ha visto la presenza massiccia dei grossisti a fare da

snodo per lo sbocco delle produzioni, ora

impone sempre più prepotentemente un

accorciamento della filiera a vantaggio

della collocazione diretta dei capi dal

produttore al dettaglio, per una maggiore

salvaguardia dei margini degli operatori

coinvolti.

Anche l’e-commerce, però, sta guadagnando quote crescenti di mercato, quote che peraltro si prevedono in ulteriore

sviluppo.

È chiaro allora che la formazione nel comparto non può essere più fondata solo su

conoscenze di natura tecnica, ma anche

su aspetti quali la comunicazione, il marketing, la gestione commerciale, che nella

gestione d’insieme dell’impresa hanno

assunto dignità pari almeno a quella manifatturiera in senso stretto.

dossier

Criticità nel settore tessile-abbigliamento della provincia di Modena, 2012 (%)

7

8

Modena

Economica Numero 3

maggio‐giugno 2013

LE CRITICITÀ

Tra gli aspetti che ora preoccupano maggiormente gli operatori ci sono la flessione del mercato, la contrazione dei margini, la difficile pianificazione del lavoro, i

pagamenti sempre più lunghi e in ritardo

(almeno nel 70% dei casi, denunciano

le imprese del settore). A seguire, con

più della metà degli interpellati che ha

indicato anche queste difficoltà, la concorrenza sleale, il difficile reperimento

di nuovi clienti, gli insoluti. Di poco inferiore il risultato che riguarda l’aumento

del costo delle materie prime. Sono i dati

che emergono da un’indagine realizzata

da CNA Federmoda e che fotografano le

problematiche del settore. Alle quali se

ne aggiunge un’altra tutta modenese: il

terremoto.

IL TERREMOTO

Non bisogna dimenticare che il tessileabbigliamento di casa nostra è concentrato proprio nelle zone dove il sisma del

maggio dell’anno scorso si è manifestato

in modo più distruttivo.

Otto aziende su dieci, infatti, hanno denunciato danni di vario tipo, danni che

in un caso su quattro sono stati anche

strutturali.

Ben più elevata, l’80%, la percentuale

di imprese che hanno dichiarato di aver

accusato un calo del fatturato. Stesso

trend, con percentuali simili, per la redditività e per gli ordini, mentre è quasi nulla l’incidenza di chi dichiara un aumento.

Più della metà registra una crescita del

costo delle materie prime, sulla base di

una tendenza emersa già nei mesi antecedenti il sisma. In peggioramento anche

il dato sull’export per una situazione che

ha risentito dei ritardi nell’evasione degli

ordini (rilevata da un 40% delle imprese del distretto). Per ciò che riguarda gli

occupati, la maggioranza delle imprese

è riuscita a conservare, nonostante gli

eventi, invariato il numero dei dipendenti

grazie anche al ricorso agli ammortizzatori sociali. Perché il distretto sarà anche

in difficoltà, sarà anche stato ferito dal

terremoto, ma è tutt’altro che finito.