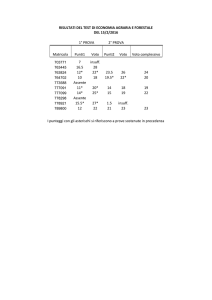

Plurimo o maggiorato

Gli effetti per le società

se il voto pesa di più

^^^m

II tema delle azioni a

Il

voto plurimo e maggiorato - al

centro di un recente convegno

giuridico dell'Ordine dei dottori

commercialisti e degli esperti

contabili - potrebbe sembrare

molto astratto oltre che astruso,

in realtà può avere delle importanti ripercussioni nella vita

delle nostre aziende. Questo dicono Alessandro Morini, professore associato di Diritto commerciale all'Università di Bergamo, e Paolo Divizia, notaio a

Bergamo specializzato in Diritto societario.

«Con il decreto "competitività 2014" - spiega Divizia - è definitivamente venuto meno lo

storico principio "una azione,

un voto". In particolare oggi,

nell'ambito delle Spa non quotate, lo statuto sociale può prevedere la creazione di una categoria speciale di azioni che possono esprimere un voto plurimo,

fino ad un massimo di tre voti».

Finora «non risultano ancora

casi di Spa bergamasche che abbiano scelto di adottare questo

strumento». Ma potrebbe accadere presto, visto la «portata dirompente» dell'istituto.

«Una delle finalità peculiari

del voto plurimo - continua il

notaio Divizia - è quella di abbassare laquota di capitale chesideve possedere per poter comandare nell'assemblea. È dunque

ormai tramontato il concetto

per cui si debbapossedere la metà più una azione del capitale sociale complessivo. Oggi con percentuali più basse del capitale

sociale si può avere il governo

dell'assemblea ordinaria, attraverso la quale si nominal'organo

amministrativo». Ma quali i

vantaggi pratici? «Oggi l'im-

prenditore si trova spesso dinanzi ad un dilemma. Come

aprire la propria società, di regola a fondazione e gestione familiare, a nuove forme di investimento da parte di esterni, senza

però lasciare "la barra del timone" della società? Il voto plurimo può essere la soluzione. Attraverso un attento percorso di

ristrutturazione della veste societaria, la famiglia fondatrice

della società può conservare proprio attraverso il possesso di

azioni con voto plurimo - il governo dell'assemblea e la gestione della società e, allo stesso

tempo, dismettere a terzi ampie

fette del capitale sociale, con ciò

creando nuovi flussi di cassa. I

nuovi soci, cioè, generano nuova

ricchezza ma non scalfiscono

l'impronta originaria dell'impresa».

Conferma il professor Morini: «Oggi con il ricorso alle azioni

a voto plurimo (1 azione, 3 voti)

ed una sapiente combinazione

con altri istituti giuridici - come

le ben note azioni privilegiate

nell'utile ma prive del diritto di

voto - ad un azionista è sufficiente possedere il 12,5% più una

azione per governare la società e

scegliere così la composizione

dell'organo amministrativo».

Ma perché il nuovo socio dovrebbe accettare di avere azioni

normali e non plurime, diversamente dai soci di maggioranza?

«I soci che cercano forme di investimento in equity in Italia risponde Morini - sono ben consapevoli di queste nuove regole.

L'investitore, tuttavia, non è

spaventato da ciò in quanto

spesso ha fiducia nel management esistente ed è interessato

solo alla remunerazione del

proprio investimento,

investii

cioè al dividendo ed, inoltre, trattandosi

di investitori professionali può

utilizzare varie forme di mitigazione del rischio relativo alla

concessione delle azioni a voto

plurimo ad altri soci».

Possibile ribaltamento

Ma se la società va male e il dividendo non arriva? «Le azioni a

voto plurimo possono essere

congegnate anche in modo tale

che, a fronte di un andamento

negativo della società, al verificarsi di precise condizioni, il peso nella gestione della società da

parte dell'investitore cresca, in

particolare nellascelta degli amministratori». Di fatto avviene

un ribaltamento e il socio di minoranza diventa di maggioranza

e gestisce la società. Ma perché

questo istituto arriva così tardi

in Italia? «In effetti sia nei Paesi

anglosassoni sia in Francia già

da tempo questi strumenti sono

impiegati largamente, soprattutto da società quotate, allo

scopo di garantire ad azionisti

stabili la possibilità di impostare

strategie di medio-lungo periodo che.L'intervento legislativo,

anche se giunge con ritardo rispetto ad esperienze straniere, è

indubbiamente sensato e utile

se non altro ad allineare gli strumenti italiani a quelli già conosciuti in Paesi vicini a noi».

Premi agli azionisti fedeli

La legge dice anche che nelle società per azioni quotate si introducono delle azioni con voto

maggiorato quando si vuole premiare la fedeltà dell'azionista, le

cosiddette "loyalty shares": cioè

valgono di più le azioni detenute

da più di 24 mesi. Il coefficiente

di maggiorazione in questo caso

è solo per due e non per tre come

per le società chiuse. Potrebbe

essere un modello per Ubi per

premiare, ad esempio, gli azionisti più fedeli? «Le "loyalty shares" previste dal Testo unico del-

Paolo Divizia

la finanza per le società quotate

possono costituire un utile strumento per garantire un azionariato stabile nel tempo e fedele

alla società nonché ad evitare

scalate "ostili" come, peraltro,

ha già fatto il Gruppo Fiat in occasione della fusione con Chrysler».

Alessandro Morini