4033 SCIENZA DELLE FINANZE – CLEFIN

CLASSE 12

ESERCITAZIONE DEL 24 maggio 2002

1. Effetti di un’imposta sulle quantità prodotte a carico dei produttori

In equilibrio parziale ed in riferimento al bene x, si supponga di avere un’imposta

formalmente a carico dei produttori. Nel caso in cui sia la domanda sia l’offerta abbiano

elasticità finita e diversa da zero, si identifichi come si ripartisce il carico fiscale effettivo

tra produttori e consumatori.

Come si modifica l’analisi quando la domanda è perfettamente rigida?

Soluzione

Dal momento che l’imposta grava formalmente sui produttori, per ogni unità prodotta le

imprese devono pagare t lire di imposta all’erario: pertanto, i costi per le imprese

aumentano. In particolare, aumentano sia i costi totali CT = C(x), sia i costi marginali CM =

C’(x) e quindi avremo:

CT = C(x) + tx

CM = C’(x) + t

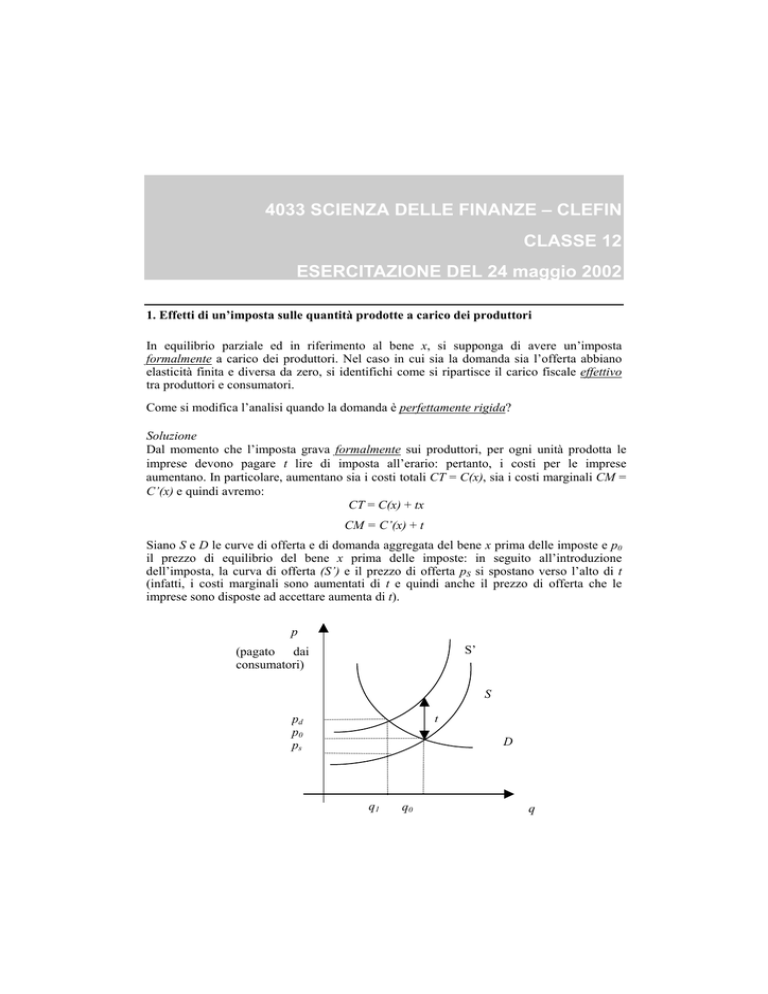

Siano S e D le curve di offerta e di domanda aggregata del bene x prima delle imposte e p0

il prezzo di equilibrio del bene x prima delle imposte: in seguito all’introduzione

dell’imposta, la curva di offerta (S’) e il prezzo di offerta pS si spostano verso l’alto di t

(infatti, i costi marginali sono aumentati di t e quindi anche il prezzo di offerta che le

imprese sono disposte ad accettare aumenta di t).

p

S’

(pagato dai

consumatori)

S

pd

p0

ps

t

D

q1

q0

q

Di conseguenza, la quantità prodotta di bene x diminuisce e il prezzo di acquisto al lordo

dell’imposta, pd, aumenta: i consumatori pagano un prezzo più alto e quindi sopportano una

parte dell’onere fiscale.

Sebbene l’imposta sia formalmente a carico dei produttori, si verifica una traslazione

dell’onere sui consumatori: come si può vedere nel grafico, non necessariamente tale

traslazione è totale. Infatti, se l’aumento del prezzo pagato dai consumatori è inferiore a t, il

prezzo al netto dell’imposta, cioè quello percepito dai produttori, ps , diminuisce: l’imposta

grava, pertanto, almeno in parte sui produttori e la traslazione è soltanto parziale.

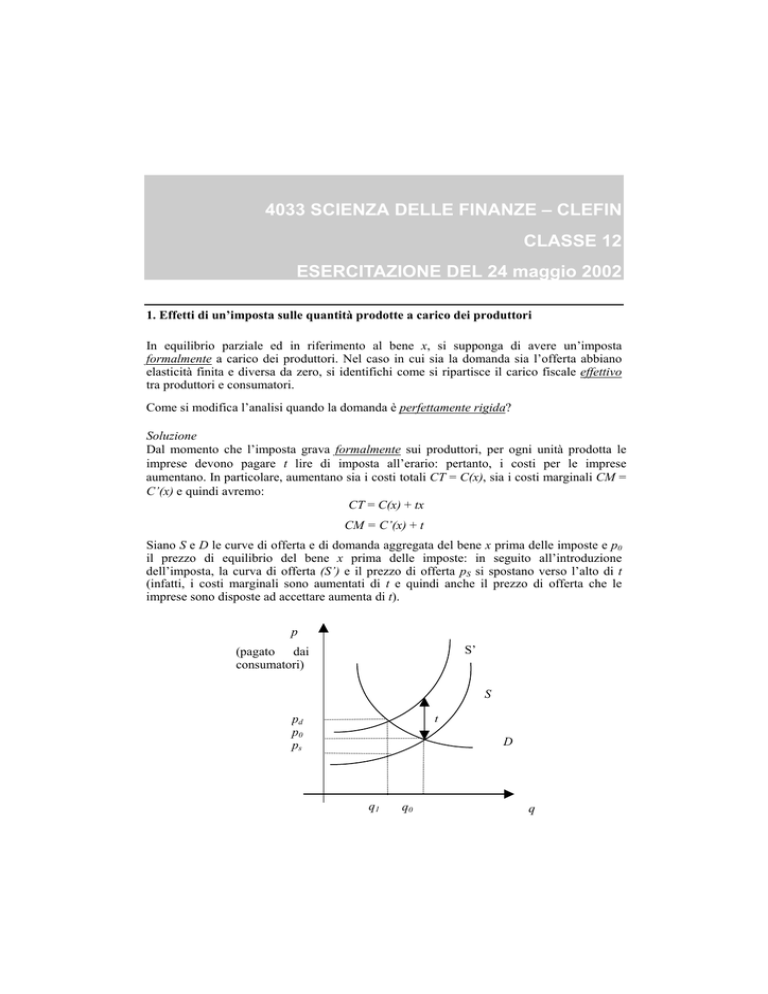

Se la domanda è perfettamente rigida, invece, anche se in seguito all’introduzione

dell’imposta la curva di offerta S si sposta verso l’alto di t, la quantità prodotta di bene x

resta inalterata: il prezzo di acquisto lordo, pd, aumenta esattamente di t, mentre il prezzo

netto, ps, resta inalterato. In questo caso, pertanto, l’onere fiscale dal punto di vista effettivo

grava interamente sui consumatori (traslazione totale). Possiamo concludere che, a

prescindere dal contribuente de jure, la ripartizione effettiva dell’onere tra consumatori e

produttori dipende dall’elasticità delle curve di domanda e di offerta.

S’

P

(pagato dai

consumatori)

S

D

PD

t

p0 = pS

q0 = q1

q

2. Effetti di un’imposta sulle quantità prodotte a carico dei consumatori

Sia p=20-3q la curva di domanda e p=10+2q la curva di offerta di mercato relative ad un

certo bene x. Si ipotizzi di introdurre un'imposta ad valorem a carico del consumatore di

aliquota pari al 10%:

Calcolare la ripartizione dell'onere dell'imposta tra consumatore e produttore.

Soluzione

a)

Per poter stabilire la ripartizione dell’onere di imposta tra consumatore e produttore,

dobbiamo inizialmente determinare il prezzo e la quantità di equilibrio pre-imposta,

considerando l’intersezione tra la curva di domanda e quella di offerta per il bene x:

20 – 3q = 10 + 2q

q* = 2, p* = 14.

2

In seguito all’introduzione dell’imposta a carico dei consumatori, a parità di prezzo

ricevuto dai produttori, la quantità domandata dai consumatori sarà minore: la curva di

domanda si abbassa di t (= aliquota di imposta) e quindi il prezzo e la quantità di

equilibrio dopo l’imposta non sono più gli stessi di prima.

p

(ricevuto dai

produttori)

A

S

pc

H

p*

p**

B

C

t

D’

q**

D

q*

q

Infatti, la nuova curva di domanda (D’) è ora:

p(1+0,1) = 20 – 3q

e il nuovo equilibrio si avrà in corrispondenza dell’intersezione tra la curva di offerta

(S) e la nuova curva di domanda (D’):

20 – 3q = (1 + 0,1 ) ( 10 + 2q)

q** = 1,7, p** = 13,5.

p** indica il prezzo ricevuto dai produttori: il prezzo pagato dai consumatori, invece,

comprende anche l’imposta:

pc = p** (1 + 0,1) = 14,85.

Come si può notare, quindi, l’imposta non grava effettivamente soltanto sui

consumatori, ma in parte anche sui produttori: altrimenti, i consumatori avrebbero

dovuto pagare il prezzo originario aumentato di un importo pari all’imposta, cioè:

p(1 + 0,1) = 15,4.

Quindi, l’imposta grava per il 3,7% sui produttori e per il 6,3% sui consumatori.

3. Effetti delle imposte sulle decisioni individuali

Un individuo vive due periodi. Nel primo riceve un reddito pari a Y e consuma un

ammontare C1≤Y. Risparmia il resto (S) e lo investe al tasso di interesse r. Nel secondo

periodo consuma un ammontare C2, corrispondente a quanto risparmiato nel primo periodo

e al relativo interesse.

3

A) determinare algebricamente il vincolo di bilancio intertemporale dell'individuo, in

assenza di imposizione e in presenza di un’imposta proporzionale sul reddito realizzato in

ogni periodo;

B) illustrare graficamente i due vincoli di bilancio nel piano (C1,C2);

C) discutere l’effetto di un’imposta proporzionale sul reddito, mostrando gli effetti di

reddito e di sostituzione.

Soluzione:

A) Consideriamo dapprima il caso senza imposizione fiscale. Nel primo periodo

l’individuo risparmia un ammontare:

S = Y − C1 .

Nel secondo periodo consuma un ammontare pari al risparmio e agli interessi che ne ricava,

dunque:

C2 = (1 + r ) ⋅ S .

Sostituendo il valore di S si ottiene il vincolo di bilancio intertemporale dell’individuo che

mostra le possibilità di consumo nel primo e secondo periodo:

C2 = (1 + r ) ⋅ (Y − C1 ) .

Per ottenere il vincolo di bilancio intertemporale in presenza di imposte bisogna

considerare che l’individuo pagherà un’imposta con aliquota t sul reddito, Y, del primo

periodo e su quello, pari a rS, del secondo:

S = Y (1 − t ) − C1

C2 = [1 + r (1 − t )] ⋅ S

Sostituendo S si ricava il vincolo di bilancio:

C2 = [(1 + r − rt ) ⋅ (1 − t )] ⋅ Y − (1 + r − rt ) ⋅ C1 .

B) I due vincoli di bilancio definiscono due rette nel piano (C1,C2) con coefficienti angolari

pari a -(1+r) e a -(1+r-rt) rispettivamente. Il vincolo di bilancio in presenza di imposta è

dunque meno inclinato dell’altro. Inoltre, laddove il primo incontra l’asse delle ascisse in

corrispondenza di Y, il secondo lo incontra in corrispondenza di Y(1-t): l’imposta riduce

infatti di tY l’ammontare massimo di consumo effettuabile nel primo periodo. I due vincoli

sono rappresentati nel grafico da V (il vincolo senza imposta) e da Vt (quello in presenza di

imposta).

C2

V

P

N

Vc

E

Vt

G

M

O

I

F

I’

A

BC

Y(1-t)

Y

C1

C) Prima dell’introduzione dell’imposta l’individuo sceglierà una combinazione di

consumo nel primo e nel secondo periodo corrispondente al punto E, sulla curva di

indifferenza I. A seguito dell’introduzione dell’imposta il punto scelto diventa F, sulla

4

curva di indifferenza I’, associata ad un livello di utilità inferiore. Il consumo nel primo

periodo si ridurrà da OC a OB e quello nel secondo periodo da OP a OM.

L’effetto dell’imposta può essere scomposto in un effetto di reddito, dovuto al minor

reddito disponibile, e in un effetto di sostituzione, dovuto alla minore convenienza del

risparmio. Per mostrare graficamente tali effetti consideriamo un vincolo di bilancio

parallelo a quello in assenza dell’imposta tangente la curva di indifferenze I’. Tale vincolo

di bilancio, indicato con VC in figura, corrisponde a quello che si avrebbe con un’imposta

che assicurasse lo stesso livello di utilità al consumatore senza alterare la convenienza

relativa del consumo nel primo e nel secondo periodo. In tal caso il punto scelto

dall’individuo sarebbe G, con un corrispondente consumo nel primo periodo pari ad OA e

nel secondo pari a ON. I segmenti AC e PN indicano l’effetto di reddito dell’imposta, che

comporta una riduzione del consumo in tutti e due i periodi (supposto il consumo bene

“normale”). I segmenti AB e MN indicano invece l’effetto di sostituzione, che rendendo

meno attraente il risparmio, spinge ad aumentare il consumo nel primo periodo e ridurlo nel

secondo. L’effetto complessivo sul consumo nel primo periodo è ambiguo, dipendendo

dalla forza relativa di effetto di reddito e di sostituzione. Il consumo nel secondo periodo

viene invece sicuramente ridotto, visto che sia l’effetto di reddito che quello di sostituzione

agiscono nello stesso senso.

4. Imposizione indiretta sui beni

L’eccesso di pressione delle imposte indirette è causato dalla distorsione dei prezzi relativi.

E’ corretto quindi affermare che la struttura ottimale di tali imposte sia data da aliquote ad

valorem uniformi?

Si considerino due beni le cui curve di domanda compensata siano rispettivamente:

p a = 10(q a )−1

pb = 5(qb )−2

In un contesto di equilibrio parziale, ipotizzando che i prezzi alla produzione siano fissi

(elasticità della curva di offerta infinita), se l'aliquota d'imposta applicata al bene B è pari al

7% quale deve essere l'aliquota da applicare al bene A in modo da minimizzare l'eccesso di

pressione?

Soluzione

Un’imposizione indiretta uniforme si traduce in una riduzione proporzionale del potere

d’acquisto del reddito. Se ad esempio il consumatore percepisce unicamente redditi da

lavoro l’imposizione uniforme è equivalente ad un’imposta sul salario:

n

∑ (1 + t ) pi qi = wL

i =1

n

∑ pi qi =

i =1

w

L

(1 + t )

n

⇒

(1 + t )∑ pi qi = wL

⇒

i =1

n

⇒

∑ pi qi = (1 − t ')wL

i =1

con t’=t/(1+t). Quindi un’imposizione indiretta uniforme non modifica i prezzi relativi fra

beni ma distorce il prezzo relativo del tempo libero rispetto al consumo. Questa seconda

distorsione produce ovviamente un eccesso di pressione che potrebbe essere superiore a

quello prodotto da un’imposizione indiretta con aliquote differenziate. Infatti Ramsey ha

dimostrato che la struttura delle aliquote ad valorem sulle merci che minimizzano l’eccesso

di pressione dipende dalle elasticità delle curve di domanda secondo la regola:

5

~ k

ti =

ηi

dove ηi rappresenta appunto l’elasticità della domanda definita come

∂q p

η=

∂p q

L’elasticità del bene a è quindi pari a

P

1

ηa = − 10 P − 2

= − 10 P − 2

=1

10 P −1

10 P − 2

mentre per b si ha

1

ηb = −

5 − 2 −1

P

2

P

1

−

5P 2

1

= −

5 − 2 −1

P

2

1

1

− −1

5P 2

=

1

2

Per la regola di Ramsey deve valere

~

~

ta η a = tb ηb

Quindi l’aliquota ottimale per a è pari a 0,07*0,5 = 0,035. g

5. Efficienza delle imposte sul risparmio

Si consideri un individuo che vive per due periodi. Nel primo periodo offre lavoro

ottenendo un reddito pari a W. Il reddito guadagnato viene in parte consumato subito ed in

parte risparmiato per finanziare il consumo nel secondo periodo.

a)

Scrivere il vincolo di bilancio intertemporale.

b)

Dimostrare che l’introduzione di una imposta sul consumo con aliquota uniforme

tra i due periodi equivale ad un’imposta sul reddito da lavoro.

c)

Dimostrare che un’imposta sul consumo con aliquote differenziate fra i due

periodi equivale a sottoporre ad imposizione sia il reddito da lavoro che gli interessi.

d)

Sulla base della conclusione raggiunta al punto c) discutere, utilizzando la teoria

della imposizione ottimale sui beni, l’opportunità di sottoporre ad imposizione gli

interessi.

Soluzione

a) Il vincolo di bilancio intertemporale stabilisce che il valore attuale del consumo sui due

periodi deve essere pari al reddito guadagnato

C2

C1 +

=W .

(1 + r )

b) Con un’imposta sul consumo con aliquote uniformi il vincolo diviene

(1 + t )C1 + (1 + t ) C 2 = W

(1 + r )

che può essere scritto in maniera equivalente

C2

W

.

C1 +

=

(1 + r ) (1 + t )

Ponendo

(1 − t ') = 1 .

(1 + t )

6

possiamo scrivere

C2

C1 +

= (1 − t ')W .

(1 + r )

Quest’ultima espressione rappresenta il vincolo di bilancio in presenza di un’imposta sul

reddito da lavoro con aliquota t’. L’imposta sul consumo è quindi equivalente ad

un’imposta sul reddito da lavoro.

c) Con imposte sul consumo differenziate il vincolo di bilancio diviene

(1 + t1 )C1 + (1 + t 2 ) C 2 = W

(1 + r )

da cui

(1 + t 2 ) C 2 = W .

C1 +

(1 + t1 ) (1 + r ) (1 + t1 )

Ponendo

(1 + t 2 ) 1 e

1

=

(1 + r (1 − t r )) (1 + t1 ) (1 + r )

(1 − t ') =

1

(1 + t1 )

.

il vincolo di bilancio può essere scritto come

C2

C1 +

= (1 − t ')W .

(1 + r (1 − tr ))

Quest’ultima espressione rappresenta il vincolo di bilancio interperiodale quando gli

interessi sono assoggettati ad un’aliquota pari a tr mentre sul reddito da lavoro grava

un’aliquota pari a t’. Quindi un’imposta sul consumo con aliquote differenziate fra i due

periodi equivale a sottoporre ad imposizione sia il reddito da lavoro che gli interessi.

d) La regola di Ramsey stabilisce che aliquote uniformi minimizzano l’eccesso di pressione

solo se le elasticità delle domande dei beni considerati sono uguali tra di loro. Quindi se

l’elasticità della domanda di consumo oggi e l’elasticità della domanda di consumo domani

sono uguali fra di loro è ottimale tassare il consumo con aliquote uniformi. Come

dimostrato nel punto b) ciò equivale a tassare i soli redditi da lavoro. Se invece l’elasticità

della domanda di consumo oggi e l’elasticità della domanda di consumo domani sono

differenti, è ottimale tassare consumo oggi e consumo domani con aliquote differenziate.

Come dimostrato nel punto c) ciò equivale a tassare non solo i redditi da lavoro ma anche

gli interessi.g

6. Incidenza in un mercato concorrenziale al variare del soggetto passivo dell’imposta

Nel paese X fino all'anno t i datori di lavoro hanno pagato dei contributi sociali pari a

25.000 lire per ora di lavoro. Nell'anno t+1 il governo decide di spostare l'onere di tale

contributo sui lavoratori nella speranza di ridurre il costo del lavoro per le imprese ed

aumentare l'occupazione.

Assumendo che i mercati siano perfettamente concorrenziali, si determini in primo luogo la

variazione del salario lordo orario pagato dai datori di lavoro causata dalla manovra sotto le

due ipotesi alternative

a) l'offerta di lavoro sia infinitamente elastica.

b) l'offerta di lavoro sia rigida.

Successivamente si illustri graficamente, nel caso generale con curve di domanda ed offerta

ad elasticità finita, l'effetto di tale manovra sul livello di occupazione di equilibrio

spiegando se esso aumenta, diminuisce o rimane costante.

7

Soluzione

La teoria dell’incidenza dell’imposta in concorrenza perfetta evidenzia che gli agenti con

domande o offerte completamente rigide sopportano l’intero onere dell’imposta. Al

contrario gli agenti con domande oppure offerte completamente elastiche riescono a

traslare completamente l’imposta.

Nel caso dell’offerta di lavoro infinitamente elastica saranno i datori di lavoro a sopportare

di fatto l’intero onere dell’imposta. I lavoratori sono disposti a lavorare solo se

percepiscono un dato salario netto, diciamo pari a ω , per cui i datori di lavoro dovranno

comunque pagare un salario lordo pari a w = ω + 0,25 sia che i contributi siano

formalmente a loro carico sia che siano a carico dei lavoratori. La manovra non

modificherà quindi il salario lordo.

Nel caso di offerta di lavoro rigida i lavoratori sono disposti a ricevere qualsiasi salario pur

di lavorare un numero dato di ore in totale. I datori di lavoro sono disposti ad utilizzare

l’intera offerta di lavoro solo se pagano un salario lordo non superiore ad un particolare

valore, diciamo w . Quindi l’onere dell’imposta ricade interamente sui lavoratori che

percepiranno un salario netto pari a ω = w - 0,25. Anche in questo caso la manovra non

modificherà il salario lordo.

Nei due casi particolari presi in esame la manovra non ha quindi alcun effetto sui prezzi di

equilibrio e sull’occupazione. Questa conclusione è in realtà sempre valida in mercati

concorrenziali a prescindere dalle elasticità delle curve di domanda ed offerta. Per

dimostrarlo ricorriamo ad una rappresentazione grafica.

S'

S

S

dai

dt

t

w

w

w

w

0

w

0

w

D

(a)

L

1

L

t

D

D'

L

(b)

0

L

1

L

L

0

Le curve S e D indicano rispettivamente le curve di offerta e di domanda di lavoro in

assenza di contributi. Il livello di occupazione di equilibrio è L0 ed il salario lordo, w0,

coincide con il salario netto. La figura (b) rappresenta l’equilibrio di mercato con dei

contributi pari a t a carico dei datori di lavoro. Sulle ordinate viene rappresentato il salario

netto. Rispetto alla situazione di assenza di contributi la curva di domanda di lavoro si

sposta verso il basso in quanto per assicurare un certo salario netto i datori di lavoro

devono pagare un salario lordo superiore. L’onere dell’imposta si distribuisce fra

lavoratori, che pagano w - w0, e lavoratori, che pagano w0 - ω, producendo una riduzione

dell’occupazione da L0 a L1.

Nella figura (a) viene rappresentato invece l’equilibrio con i contributi a carico dei

lavoratori. Sulle ordinate viene ora rappresentato il salario lordo per cui la curva di offerta

si sposta verso l’alto. Infatti la presenza dei contributi induce una riduzione dell’offerta di

8

lavoro per ogni livello di salario lordo. Dal confronto delle due figure si può verificare che

se l’ammontare dei contributi orari è uguale, i salari netti e lordi di equilibrio ed il livello di

occupazione coincidono nei due casi. Possiamo concludere che gli effetti economici di un

tributo in concorrenza perfetta non dipendono dall’identità del contribuente de jure. g

7. Incidenza di un’imposta sui profitti in monopolio

Il meccanismo del credito d’imposta viene spesso giustificato richiamando la necessità di

rimborsare al percettore del dividendo l’Irpeg pagata a monte dalla società. Si discuta tale

argomentazione con riferimento ad una società che opera in regime di monopolio ed

assumendo che l’Irpeg possa essere equiparata ad un’imposta sui profitti.

Soluzione

profitto (π)

Se la proprietà della società controlla direttamente la gestione è ragionevole supporre che le

scelte di produzione verranno prese con l’obiettivo di massimizzare il profitto. In assenza

di imposte il profitto ottenibile per vari livelli di produzione è rappresentato dalla curva π

nella figura seguente.

π

π(1−t)

C A

π1

π2

vincolo

di profitto

B

q*

q1

q

In assenza di imposta la società sceglierà di produrre q*. Se si introduce un’imposta

proporzionale sui profitti con aliquota t, la curva di profitto si sposta verso il basso

divenendo π(1-t). La quantità che massimizza i profitti resta ancora q*. Dato che la quantità

offerta sul mercato non varia non varierà neanche il prezzo di equilibrio. Quindi i

consumatori non saranno incisi dall’imposta che ricade invece interamente sui profitti della

società. In questo caso correttamente il credito d’imposta rimborsa l’Irpeg pagata sugli utili.

Si supponga ora che la proprietà deleghi la gestione ai manager. Richiamando

l’impostazione iniziata da Baumol assumiamo che i manager siano motivati dalla

massimizzazione del fatturato (in quanto prestigio e remunerazione sono legati a tale

variabile) ma che debbano comunque garantire un livello di profitto minimo per gli

azionisti. In assenza di imposte la società produrrà in questo caso q1, ossia la quantità

massima che rispetta il vincolo di profitto. L’introduzione dell’imposta in questo caso

induce i manager a ridurre la quantità prodotta al fine di rispettare il vincolo di profitto

minimo. Dato che il profitto netto resta pari a π1 l’imposta è interamente traslata sui

consumatori (il prezzo del bene deve aumentare in quanto se ne produce di meno) e sui

fattori produttivi (le cui remunerazioni si riducono in quanto si riduce la loro domanda).

9