UNIVERSITÀ DEGLI STUDI DI BERGAMO

Facoltà di Ingegneria

Corso di Economia e Organizzazione Aziendale (7,5 CFU)

Allievi Meccanici

Prof. Michele Meoli

3.1

Analisi degli Investimenti: Concetti di Base

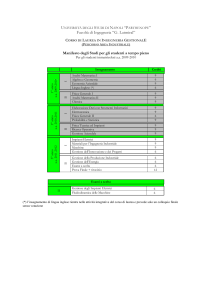

Contenuti del Corso

1. Il Bilancio di esercizio

–

–

–

–

–

–

–

Introduzione all’impresa e

struttura societaria

Principi contabili e struttura del

Bilancio Civilistico

Tecnica della Partita Doppia

Riclassificazione gestionale

Analisi degli Indici

Principio della Leva Finanziaria

Analisi dei Cash Flows

3. Analisi degli investimenti

–

–

–

Matematica Finanziaria e

valutazione dei flussi

Valore Attuale Netto &

Discounted Cash Flow

Tecniche alternative di

valutazione degli investimenti

2. Sistemi di Controllo di Gestione

–

–

–

–

–

Contabilità Esterna vs Contabilità

Industriale

Classificazione dei costi

Analisi di Break-even

Tecniche di assegnazione dei

costi

Budget e Analisi degli

scostamenti

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 2

Università degli Studi di Bergamo

Facoltà di Ingegneria

Sommario della lezione

• Matematica finanziaria

–

–

–

–

–

–

Valore temporale e costo opportunità del capitale

Valore futuro e composizione degli interessi

Attualizzazione a valore attuale

Annuity e Perpetuity

Piano di ammortamento del debito

Tassi nominali vs Tassi reali

• Analisi degli investimenti

– Valutazione dei flussi di cassa

– Overview tecniche di valutazione degli investimenti

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 3

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria –

Valore temporale del capitale

1 € di oggi vale più, meno o come 1 € tra un anno?

• Valore temporale del capitale:

tiene conto del fatto che 1 € disponibile oggi può essere investito per

generare nel futuro un ritorno positivo; pertanto è valutato più di 1 €

disponibile domani.

• Esempio:

se è possibile investire € 100 al 10% annuo, € 100 oggi diventano € 110 tra un

anno.

Al 10%, € 110 tra un anno hanno lo stesso valore di € 100 oggi!

• Se r è il tasso di interesse annuo e C il capitale, l’investimento cresce di 1 + r

per ogni € investito.

In formule:

C ---> C (1 + r)

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 4

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria –

Costo opportunità del capitale

• Costo opportunità del capitale:

definito come il miglior rendimento alternativo a cui si rinuncia quando viene

effettuato un investimento.

• Esempio:

vi propongono due opportunità di investimento:

– Investire 100.000 € oggi in un progetto per avere tra un anno un ritorno

atteso di 110.000 €

– Investire in titoli di stato al tasso annuo del 3%

• Investendo nel progetto avete un rendimento atteso del 10%, ma rinunciate al

rendimento offerto dall’impiego alternativo del capitale (3%), che pertanto

costituisce il vostro costo opportunità del capitale.

• Nella realtà, con diverse opportunità di investimento, il confronto deve essere

effettuato tra investimenti caratterizzati dal medesimo profilo di rischio.

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 5

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria –

Valore futuro (FV)

• Valore Futuro (FV):

Il Valore Futuro è l’ammontare raggiunto da una somma di denaro, come

conseguenza della maturazione di interessi in un determinato periodo.

• Esempio: Singolo Periodo

Investite € 1.000 al 12% annuo. Qual è il valore futuro tra un anno?

FV = € 1.000 x (1 + 0.12) = € 1.120

determinato dalla somma iniziale di € 1.000 più € 120 di interessi

[12%(€ 1000) = 120]

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 6

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria –

Composizione degli interessi

• Composizione degli interessi

Qual è il Valore Futuro di € 1,000 investiti per 2 anni al 12% annuo?

– Dopo un anno avete € 1.120 [€ 1.000 x (1 + 0.12)]

– Questa somma viene investita per un altro anno, sempre al 12%.

Alla fine del secondo anno avete pertanto:

FV = € 1.120 x 1,12 = € 1.000 x 1,12 x 1,12 = € 1.254,4

–

Nel secondo periodo la crescita del capitale è pari a

€ 1.254,4 – € 1.120 = € 134,4

–

Così composto:

•

12% sulla somma iniziale (€ 1.000):

•

12% sugli interessi del primo anno (€ 120):

€ 120,0

€ 14,4

€ 134,4

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 7

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria –

Composizione degli interessi

• Composizione degli interessi

Il calcolo egli interessi viene effettuato anche sugli interessi maturati nei

periodi precedenti:

• Se si investe ad un tasso annuo r per t anni, il valore futuro di ogni € investito è

pari a:

(1 +r) x (1 + r) x …. x (1 + r) = (1 +r)t

• Esempio:

a. Interesse composto - t periodi

Il valore futuro di € 1.000 investiti al 12% annuo per 6 anni è:

FV = € 1.000 x (1,12)6 = € 1.973,8

b. Interesse semplice – gli interessi vengono calcolati solamente sulla somma

iniziale

FV = € 1.000 x (1+0.12*6) = € 1.720

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 8

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

– Composizione degli interessi

Interesse composto: (1 +r) x …. x (1 + r) = (1 +r)t

r

10%

20%

t= 1

100

200

2x

Interessi su €1000 dopo t anni (€)

t= 5

t= 10

t= 20

610.5

1,583.7

5,727.5

1,488.0

5,191.7

37,337.6

2.4x

3.3x

6.5x

40000

30000

r=10%

20000

r=20%

10000

0

0

Economia e Organizzazione Aziendale

AA 2008 / 2009

5

10

15

20

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 9

25

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria –

Valore Attuale (VA)

• Attualizzazione e Valore Attuale (VA)

Qual è il valore oggi di € 2.000 tra 5 anni, all’11% annuo?

• Esempio: Attualizzazione - 1 periodo

–

–

–

–

Quanto si deve investire oggi con un tasso annuo dell’11% per ottenere

€ 2.000 tra un anno?

La risposta a questa domanda è il Valore Attuale di € 2.000 tra un anno

all’11%

Sappiamo dalle formule del valore futuro che VA x 1.11 = € 2.000

pertanto

VA =

€ 2.000 = € 1.801,8

1,11

• Esempio: Attualizzazione - t periodi

–

per ottenere € 2.000 tra 5 anni?

VA x (1,11)5 = € 2.000 ⇒ VA = € 2.000/ (1,11)5 = € 1.186,9

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 10

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria –

Valore Attuale (VA)

• Attualizzazione e Valore Attuale (VA)

VF = VA (1 + r)t

–

–

Quattro variabili: VF, VA, r, t

Date 3 qualsiasi di esse è possibile risolvere per la quarta

r = [VF/VA]1/t – 1

t=

VA =

Economia e Organizzazione Aziendale

AA 2008 / 2009

lnVF – lnVA = ln (VF/VA)

ln(1 + r)

ln(1 + r)

VF

(1 + r)t

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 11

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria –

Valore Attuale (VA)

• Attualizzazione e Valore Attuale (VA)

PV = FV / (1 + r)t

• Esempio:

–

Se il vostro investimento raddoppia in 5 anni, qual è il tasso annuo?

r= (2/1)1/5 – 1 = 0,1487 = 14,87%

–

Ad un tasso del 30% quanto tempo ci vuole affinché l’investimento

raddoppi?

t= ln(2/1) / ln(1,3)= 2,64 years

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 12

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

– Future Value (FV) e Valore Attuale (VA)

Future Value (FV)

10.00

r = 15%

FV Factor

8.00

6.00

r = 10%

4.00

r = 5%

2.00

Valore Attuale (VA)

0.00

1.00

0

5

10

15

Time

PV Factor

0.80

0.60

r = 5%

0.40

r = 10%

0.20

r = 15%

0.00

0

5

10

Time

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 13

Università degli Studi di Bergamo

Facoltà di Ingegneria

15

Matematica finanziaria –

Flussi di cassa multipli

• Flussi di cassa multipli

• Esempio:

r = 9% con flussi di cassa alla fine del periodo

Anno

Flusso (€)

–

1

4

6

2.500

900

3.600

Qual è il VA della serie e qual è il VF dopo sette anni?

VA (PV) =

2.500 + 900 + 3.600 = 5.077,7

(1,09)1

(1,09)4

(1,09)6

VF (FV) =

=

2.500 (1,09)6 + 900 (1,09)3 + 3.600 (1.09)1 = 9.282,3

PV (1 + r)t = 5.077,7 (1,09)7 = 9.282,3

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 14

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria –

Annuity

• Annuity:

Serie di flussi di cassa regolari e costanti in un periodo.

–

Qual è il VA di una serie di flussi costanti C per t anni al tasso r?

VA =

C

+ C

+

C +…+ C

+

C

(1 +r)1

(1 +r)2 (1 +r)3

(1 +r)t-1

(1 +r)t

(1)

moltiplicando per (1+r):

(1+r) VA = C

+

C

+

C +…+ C

+

C

(1 +r)1

(1 +r)2

(1 +r)t-2

(1 +r)t-1

(2)

sottraendo la (1) dalla (2) si ottiene:

r VA = C – C/(1+r)t ⇒ VA = C {1 – [1/(1+r)t]}

r

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 15

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

– Annuity

• Annuity:

VA = C {1 – [1/(1+r)t]}

r

PV

⎛

C

=

* ⎜⎜ 1 −

r

⎝

FV

= PV

FV

1

(1 + r

* (1 + r

)t

)t

(lump

⎛

C

1

⎜

=

* ⎜1 −

t

r

(

)

1

+

r

⎝

C

t

=

* (1 + r ) − 1

r

(

Economia e Organizzazione Aziendale

AA 2008 / 2009

⎞

⎟⎟

⎠

)

sum)

⎞

⎟⎟ * (1 + r

⎠

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 16

)t

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

– Annuity

• Annuity:

Numero di pagamenti / flussi di cassa

(

)

C

t

FV = * (1 + r ) − 1

r

FV * r

t

= (1 + r )

1+

C

(

)

⎛ FV * r ⎞

ln (1 + r ) = t * ln(1 + r ) = ln⎜1 +

⎟

C ⎠

⎝

⎛ FV * r ⎞

ln⎜1 +

⎟

C ⎠

⎝

n=

ln(1 + r )

Economia e Organizzazione Aziendale

AA 2008 / 2009

t

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 17

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

– Annuity

• Annuity:

Present Value

Future Value

C ⎛

1

PV =

* ⎜⎜ 1 −

t

r ⎝

(1 + r )

⎞

⎟⎟

⎠

(

C

t

FV =

* (1 + r ) − 1

r

Number of payments

Cash flow

⎛ FV * r ⎞

ln⎜1+

⎟

C ⎠

⎝

n=

ln(1+ r )

FV * r

C=

t

(1 + r ) −1

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 18

(

)

)

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

– Annuity

• Annuity:

• Esempio

Qual è il VA di un’ annuity della durata di 6 anni con pagamenti di € 4.000

al tasso:

r = 8%?

PV = C x {1 – [1/(1+r)t]/r} = 4.000 x {1 – {[1/(1.08)6]/0,08}

= € 18.491,5

Prendete a prestito € 30.000 oggi al tasso del 12% e scegliete di ripagarlo con

un’annuity di 10 anni.

Qual è il pagamento annuale?

30.000 = C x {1 – [1/(1,12)10]/0,12} ⇒ C = 30.000/5,65

= € 5.309,5

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 19

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

– Annuity

• Esempio:

Valore attuale dei rimborsi

–

Miss Smart accetta di ripagare il suo prestito bancario in 24 rate mensili

da € 500 ciascuna.

Se il tasso di interesse applicato dalla banca è dello 0,75% su base

mensile, qual è il valore attuale della serie di pagamenti?

r= 0,75%, CF= € 500, t=24

PV = C x {1 – [1/(1+r)t]}/r

PV24=500 x {1-[1/(1,0075)24]}/0,0075= € 10.944,57

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 20

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria –

Perpetuity

• Perpetuity

si tratta di un’annuity con flussi di cassa che continuano all’infinito

VA =

C + C +

(1 +r)1 ( 1 +r)2

C

+ …

(1 +r)3

(1)

(1+r) VA = C + C

+ C

+…

(1 +r)1 (1 +r)2

(2)

moltiplicando per (1+r) si ottiene:

sottraendo la (1) dalla (2) otteniamo:

r VA = C

⇒

VA = C/r

Se i flussi crescono ad un tasso g costante ⇒ VA = C/(r-g)

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 21

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

– Piano di ammortamento del debito

• Piano di ammortamento del debito

Suddivide ciascun pagamento nella componente di rimborso del capitale e

nella componente di interessi.

• Esempio:

Rimborso a rate costanti

Il signor Rossi prende a prestito € 1.000 che decide di rimborsare in cinque

rate annuali costanti a partire dalla fine del prossimo anno.

A quanto ammonta ciascuna rata se il tasso di interesse applicato dalla

banca e pari al 10% annuo?

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 22

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

– Piano di ammortamento del debito

• Esempio:

Rimborso a rate costanti

VA= € 1.000, t=5, r=10%, rata annuale ?

PV =

C ⎛

1

* ⎜⎜ 1 −

r ⎝

(1 + r )t

⎞

⎟⎟

⎠

PV * r

C =

1 − (1 + r ) − t

C =

1, 000 * 10 %

= 263 . 8

−5

1 − (1 + 10 %)

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 23

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

– Piano di ammortamento del debito

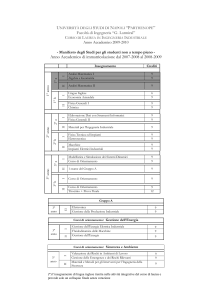

• Piano di ammortamento del debito

Example

Constant Payment Mortgage

Loan amount

Term:

Interest rate:

Payment:

Year

1

2

3

4

5

Beg. Bal.

1000,0

836,2

656,0

457,8

239,8

1.000

5

10%

264

Principal

163,8

180,2

198,2

218,0

239,8

Interest

100,0

83,6

65,6

45,8

24,0

payment

263,8

263,8

263,8

263,8

263,8

End Bal.

836,2

656,0

457,8

239,8

0,0

12.000

10.000

8.000

Payment

6.000

Interest

Principal

4.000

2.000

0

1

Economia e Organizzazione Aziendale

AA 2008 / 2009

3

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 24

5

7

9

11

13

15

17

19

21

23

25

27

Università degli Studi di Bergamo

Facoltà di Ingegneria

29

Matematica finanziaria

– TAN vs TAEG

• Tasso Annuo Nominale (TAN) ed Effettivo (TAEG)

I tassi di interesse sono solitamente indicati su base annua (TAN), ma il calcolo degli

interessi può avvenire più di una volta all’anno.

• Esempio:

Investendo € 100 per un anno ad un tasso del 10%, si ottiene con:

–

Composizione annuale

100 x (1,1)1 = 110 ⇒ € 10 interest

–

Composizione semestrale

100 x (1 +0,1/2)2 = 110,25 ⇒ € 10,25 interest

–

Composizione mensile

100 x (1 +0,1/12)12 = 110,47 ⇒ € 10,47 interest

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 25

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

– TAN vs TAEG

• Tasso Annuo Effettivo (TAE)

Il tasso annuo effettivo corrispondente ad un tasso nominale del 10% è:

Compounding period

semiannual

monthly

weekly

TAE

10.25%

10.47%

10.51%

Componendo m volte all’anno con un TAN pari a r,

TAE = (1 + r/m)m – 1

r = m x [ (1 + TAE)1/m - 1 ]

Investendo una somma C per t anni ad un tasso annuo nominale r, con m

composizioni degli interessi all’anno, il valore futuro sarà:

FV = C (1 +r/m) m x t

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 26

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

– TAN vs TAEG

• Tasso Annuo Nominale (TAN) ed Effettivo (TAE)

TAE = (1 + r/m)m – 1

TAN = r = m x [ (1 + TAE)1/m - 1 ]

• Esempio:

Se ad un prestito è associato un TAN del 16%, qual è il tasso annuo effettivo

con rimborsi su base semestrale?

Il tasso semestrale è pari a TAN/2, cioè 8%.

TAE = (1 + r/m)m – 1= (1,08)x(1,08)-1=0,1664 o 16,64%

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 27

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

• Esempio

Qual è il valore futuro di € 25 investiti alla fine di ognuno dei prossimi tre

anni se il tasso di interesse di riferimento è pari al 9% composto

annualmente?

Un’annuity di 25 € su tre anni al 9% può essere illustrata in questo modo:

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 28

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

• Esempio (cont.)

Come cambia il risultato se il tasso annuale (9%) viene composto

mensilmente?

Il totale di € 82,26 dato dalle tre

somme è maggiore del valore di €

81,95 prima calcolato per l’annuity

con composizione annuale perchè la

composizione

degli

interessi

all’interno dei periodi aumenta il

tasso effettivo dell’investimento.

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 29

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

– Tassi nominali vs Tassi reali

• Tassi di interesse non costanti

• Esempio:

Se si investe € 100 e si ottiene l’11% durante il primo anno, il 9% durante il

secondo anno e il 13% durante il terzo, quale sarà il valore futuro dopo 3

anni?

FV = 100 x (1,11) x (1,09) x (1,13) = 136,72

Qual è il VA di € 100 tra 4 anni se i tassi di interesse sono l’8% (year 1), il

12% (year 2), il 6% (year 3) e il 13% (year 4)?

PV =

Economia e Organizzazione Aziendale

AA 2008 / 2009

100

(1,08) x (1,12) x (1,06) x (1,13)

= € 69,02

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 30

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

– Tassi nominali vs Tassi reali

• Tasso di interesse Reale vs Nominale

–

Tasso di interesse nominale = tasso di mercato

Investendo € 100 per un anno al 10% ⇒ € 110

–

Cosa succede se l’inflazione annuale è pari al 7%?

Avete bisogno di € 107 all fine dell’anno per mantenere inalterato il potere

d’acquisto dell’investimento iniziale.

–

Qual è il vostro “real return”?

(1+10%)/(1+7%) = The real return is 2.8%.

Attualizzare i flussi di cassa reali con tassi reali !

Attualizzare i flussi di cassa nominali con tassi nominali !

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 31

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

– Tassi nominali vs Tassi reali

• Tasso di interesse Reale vs Nominale

Siano

– r il tasso di sconto reale,

– p il tasso di inflazione,

– i il tasso di sconto nominale.

Il legame tra r e i è dato dalla Relazione di Fisher:

(1+i) = (1+r) x (1+p)

È possibile utilizzare questa equazione per convertire tassi di interesse

nominali in reali e viceversa.

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 32

Università degli Studi di Bergamo

Facoltà di Ingegneria

Matematica finanziaria

– Tassi nominali vs Tassi reali

• Tasso di interesse Reale vs Nominale

(1+i) = (1+r) x (1+p)

• Esempio:

Si consideri una perpetuity che stacca il primo pagamento di € 100 (nominali) al periodo

4.

Si supponga che i flussi di cassa crescano in termini reali del 2% (r) per periodo e che il

tasso di inflazione (p) sia pari al 5%.

Qual è il VA con un tasso di sconto del 10%?

• Soluzione

Il tasso di crescita nominale è (1,05) x (1,02) –1 = 0,071

PV =

100

C

⋅ 1 . 10 − 3 =

⋅ 0 . 7513 = € 2 , 591

0 . 029

i − 0 . 071

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 33

Università degli Studi di Bergamo

Facoltà di Ingegneria

ANALISI degli INVESTIMENTI

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 34

Università degli Studi di Bergamo

Facoltà di Ingegneria

Analisi degli investimenti –

Valutazione dei flussi di cassa

• I metodi per la valutazione degli investimenti devono essere in grado di

fornire risposte alla seguenti domande:

1. Il progetto aumenterà il valore dell’impresa?

2. Il ritorno dell’investimento compensa adeguatamente per il rischio da

sostenere?

3. Qual è la sensitività del progetto ai cambiamenti in ciascuno degli

elementi di costo?

4. Le misure di profittabilità sono un buon indicatore del valore di un

investimento?

5. I principi su cui si fonda l’analisi sono economicamente validi?

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 35

Università degli Studi di Bergamo

Facoltà di Ingegneria

Analisi degli investimenti –

Valutazione dei flussi di cassa

• Come si può valutare un progetto di investimento?

1. Calcolare i flussi di cassa incrementali attesi dall’investimento;

2. Calcolare gli incrementi nelle imposte associati all’attuazione del

progetto;

3. Calcolare i flussi di cassa attesi “after tax”;

4. Individuare il tasso di attualizzazione appropriato;

5. Attualizzare i flussi utilizzando il tasso individuato.

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 36

Università degli Studi di Bergamo

Facoltà di Ingegneria

Analisi degli investimenti –

Valutazione dei flussi di cassa

• Calcolo dei flussi di cassa incrementali

– I flussi di cassa incrementali sono quei flussi che si rilevano

esclusivamente in seguito all’accettazione del progetto.

– Sono questi flussi che determinano il valore del progetto stesso.

– I flussi di cassa incrementali vengono rilevati seguendo una logica di

tipo “if – then”.

– “Se l’investimento viene effetuato, come cambieranno in ogni anno i

flussi di cassa dell’impresa lungo tutta la vita utile del progetto?”

– La valutazione di un progetto deve prevedere la stima dei flussi di

cassa su base incrementale

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 37

Università degli Studi di Bergamo

Facoltà di Ingegneria

Analisi degli investimenti –

Valutazione dei flussi di cassa

• Calcolo dei flussi di cassa incrementali: i costi

Gli attributi che una voce di costo deve possedere per essere classificata

come “incrementale” sono:

1. Innanzitutto deve essere strettamente attinente all’obiettivo del

business, che coincide, nei private sector, con la massimizzazione del

benessere degli azionisti. Pertanto, per essere incrementale, il costo

deve avere un impatto sul benessere.

2. In secondo luogo un costo incrementale deve variare a seguito di

decisioni che riguardano il futuro dell’impresa. Secondo questo

principio, le spese passate sono irrilevanti, in quanto il loro ammontare

non cambia qualunque siano le decisioni prese per il futuro.

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 38

Università degli Studi di Bergamo

Facoltà di Ingegneria

Analisi degli investimenti –

Valutazione dei flussi di cassa

• Sunk cost

–

Col termine sunk cost (costi affondati) si fa riferimento ai costi

sostenuti dall’impresa nel passato e non più recuperabili.

– Sono la conseguenza di decisioni irrevocabili prese nel passato

dall’impresa.

– Inoltre, i sunk cost non possono essere considerati costi incrementali ai

fini della valutazione di un investimento, in quanto non è possibile

decidere se sostenerli o meno.

– Ai fini delle decisioni presenti, devono essere considerate solamente le

conseguenze future associate alle diverse alternative, ovvero ciò che

può essere influenzato dai comportamenti presenti.

Pertanto, i sunk costs devono essere ignorati.

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 39

Università degli Studi di Bergamo

Facoltà di Ingegneria

Analisi degli investimenti –

Valutazione dei flussi di cassa

• Opportunity cost

–

–

–

–

Il costo opportunità può essere definito come il valore, in termini

monetari, dell’essere privati della migliore opportunità alternativa al

raggiungimento di un particolare obiettivo.

In altre parole, il costo opportunità è il valore di una risorsa nel suo

migliore uso alternativo.

Nell’analisi finanziaria il costo opportunità di un input è sempre il suo

prezzo di mercato.

Nell’analisi economica il costo opportunità di un input è il valore

marginale prodotto nel suo migliore uso alternativo al di fuori del

progetto per i beni intermedi ed i servizi, o il suo valore in uso

(misurato dalla disponibilità a pagare) se si tratta di un bene finale.

Il costo opportunità di ognuna delle risorse impiegate in un progetto deve

essere incluso nell’analisi.

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 40

Università degli Studi di Bergamo

Facoltà di Ingegneria

Analisi degli investimenti –

Valutazione dei flussi di cassa

• Esempio (Dati - 1/3):

–

All’impresa Y è stato chiesto di determinare il costo di un progetto speciale che

richiederà una settimana per essere portato a termine. Le informazioni relative

all’assorbimento di lavoro da parte del progetto sono riportate nella seguente

tabella:

Tipo di

lavoro

–

Ore

richieste

Costo orario

Skilled

21

€9

Semi-skilled

14

€7

Unskilled

19

€5.50

Una scarsità di skilled labour comporta che questo debba essere reperito da altri

lavori (che pertanto si dovrebbero fermare) che stanno attualmente fornendo un

contributo di € 9,25 all’ora ed assorbono materiali per € 7 all’ora.

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 41

Università degli Studi di Bergamo

Facoltà di Ingegneria

Analisi degli investimenti –

Valutazione dei flussi di cassa

• Esempio (Dati - 2/3):

–

Il semi-skilled labour sta attualmente svolgendo attività di tipo unskilled al

costo orario di € 7. Se questi lavoratori verranno impiegati nel progetto dovrà

essere assunto personale non qualificato per rimpiazzarli durante la settimana.

–

Infine, l’impresa dovrà impiegare 19 ore di unskilled labour per lavorare

esclusivamente sul progetto.

–

Si stima che gli overheads cresceranno di € 270 a seguito dell’inizio del progetto

speciale.

–

Tale progetto richiederà l’utilizzo di macchinari specifici. L’impresa è già in

possesso di questi asset, ammortizzati ad un tasso di € 100 alla settimana, ed

attualmente utilizzati da un altro progetto che genera introiti pari a € 160 a

settimana.

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 42

Università degli Studi di Bergamo

Facoltà di Ingegneria

Analisi degli investimenti –

Valutazione dei flussi di cassa

• Esempio (Dati - 3/3):

–

Per effettuare tutte le stime, l’impresa ha speso € 1.250 in materiale specifico

(documenti, disegni). Nel caso il progetto non venga portato avanti, tale

materiale può essere rivenduto per € 250.

–

Una stima della quota di affitto per la settimana è pari a € 190.

Analizzare e calcolare i costi incrementali associati a ciascuna delle seguenti voci

come conseguenza del nuovo progetto:

a.

b.

c.

d.

e.

f.

g.

Skilled labour

Semi-skilled labour

Unskilled labour

Overhead di produzione

Macchinari

Materiale specifico

Affitto

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 43

Università degli Studi di Bergamo

Facoltà di Ingegneria

Analisi degli investimenti –

Valutazione dei flussi di cassa

• Esempio (Soluzione 1/2):

a.

Skilled labour

–

I costi incrementali associati al lavoro qualificato sono nulli, in quanto i lavoratori saranno impiegati e

retribuiti a prescindere dal progetto.

Ma, se il progetto viene approvato, l’impresa perderà la produzione generata nell’attività alternativa.

Il costo effettivo di questa perdita sarà dato dai ricavi delle vendite perse, a cui va dedotto il risparmio nei

costi dovuto al non utilizzo dei materiali.

Il costo che ne deriva è pertanto:

–

–

–

€ 9.25 (opportunity cost) x 21 hours = € 194,25

b.

Semi-skilled labour

–

Viene impiegato a prescindere dal progetto. Pertanto il relativo compenso non costituisce un costo

incrementale.

Il costo addizionale legato a questa voce è dato dalla retribuzione dei lavoratori non qualificati assunti per

sostituire lo staff impegnato nel progetto. Pertanto:

–

€ 5.50 for unskilled labour x 14 hours = € 77

c.

Unskilled labour

–

Il lavoro non qualificato impiegato specificamente nel progetto costituisce un costo incrementale da

considerare. Pertanto:

€ 5.50 hourly rate for unskilled staff * 19 hours = € 104.50

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 44

Università degli Studi di Bergamo

Facoltà di Ingegneria

Analisi degli investimenti –

•

Valutazione dei flussi di cassa

Esempio (Soluzione 2/2):

d.

–

Overhead di produzione

L’incremento dei costi generali generato dal nuovo progetto è dato da:

€ 270

e.

–

Ammortamento

Non costituisce un costo incrementale, in quanto il macchinario viene ammortizzato

indipendente dal proprio utilizzo. La componente da considerare è il costo opportunità

dato dagli introiti generati dall’impiego alternativo:

€ 160

f.

–

Materiale specifico

Gli € 1.250 già spesi per il materiale costituiscono un costo affondato (sunk cost). La

componente da considerare è data dalla possibilità di rivendita del materiale:

€ 250

g.

–

Affitto

I costi di affitto non devono essere considerati, in quanto sostenuti a prescindere dallo

svolgimento del progetto.

Totale dei Costi Incrementali:

€ 1.055,75

Questo valore può essere considerato come il prezzo minimo del progetto

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 45

Università degli Studi di Bergamo

Facoltà di Ingegneria

Alcuni punti da ricordare

• Il Valore Futuro è l’ammontare raggiunto da un investimento lungo un periodo di

tempo.

Il processo di calcolo del VF è chiamato composizione.

• Il Valore Attuale esprime il valore di un investimento in termini presenti, mediante

l’attualizzazione dei flussi di cassa rilevanti.

• Il legame tra VF e VA è dato dalla relazione

VF = VA (1 + r)t

• Annuity e Perpetuity costituiscono particolari conformazioni di flussi di cassa.

• Relazione di Fisher : (1+i) = (1+r) x (1+p)

• I sunk costs di un investimento non deve essere incluso nell’analisi.

• Il costo opportunità di ognuna delle risorse impiegate in un progetto deve essere

incluso nell’analisi.

Economia e Organizzazione Aziendale

AA 2008 / 2009

3.1 Analisi degli Investimenti: Concetti introduttivi

pagina 46

Università degli Studi di Bergamo

Facoltà di Ingegneria