IL PROCESSO TRIBUTARIO

GRUPPO DI LAVORO SUL CONTENZIOSO TRIBUTARIO

IL PROCESSO TRIBUTARIO

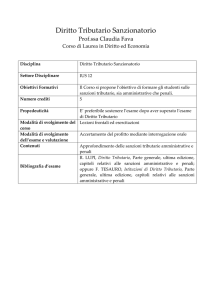

Atti impugnabili e oggetto del ricorso

avviso di

accertamento

del tributo

avviso di

liquidazione del

tributo

provvedimento

che irroga le

sanzioni

ruolo e cartella di

pagamento

avviso di mora

ogni altro atto per il

quale la legge ne

preveda l'autonoma

impugnabilità

davanti alle C.T.

ricorso può essere

proposto avverso

fermo di beni

mobili registrati

diniego o revoca di agevolazioni o

rigetto di domande di definizione

agevolata di rapporti tributari

atti relativi alle

operazioni catastali

iscrizione di

ipoteca sugli

immobili

rifiuto espresso o tacito della restituzione di

tributi, sanzioni pecuniarie ed interessi o altri

accessori non dovuti

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

corollari

elencazione «tassativa» (?) - gli atti diversi da

quelli indicati non sono impugnabili

autonomamente

Gli atti devono contenere:

- l'indicazione del termine entro il quale il ricorso

deve essere proposto;

- la commissione tributaria competente;

- le relative forme da osservare.

Ognuno degli atti autonomamente impugnabili

può essere impugnato solo per vizi propri.

La mancata notificazione di atti autonomamente

impugnabili, adottati precedentemente all'atto

notificato, ne consente l’impugnazione

unitamente a quest'ultimo

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

atti tipici

atti assimilabili agli atti tipici

(interpretazione estensiva / analogica)

atti atipici (impugnabili facoltativamente)

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

elencazione tassativa

Cass. civ. Sez. V, 28/01/2005, n. 1791

«Il diritto tributario è caratterizzato tra l'altro, dalla tipicità degli atti che un Ente

impositore può porre in essere. Ogni atto è espressione dell'esercizio di un potere

assegnato da una norma che ne individua presupposti ed effetti Peraltro, in questo

settore dell'ordinamento la discrezionalità è tendenzialmente del tutto assente dal

momento che l'azione della pubblica amministrazione è ampiamente regolata dal

principio di stretta legalità. Tutto ciò comporta che in linea di massima nella sfera del

contribuente si possono produrre solo gli effetti negativi previsti dalla legge per il tipo

di atto posto in essere. In questo contesto e su questa base, allora si può ritenere che

l'elencazione degli atti impugnabili che si ritrova nell'art. 19, è tassativa e che non

c'è la necessità di approntare una tutela giurisdizionale per atti diversi, che comunque

sarebbero inidonei a produrre effetti negativi significativi nella sfera del

contribuente»

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

elencazione non tassativa

Cass. civ. Sez. Unite, 10/08/2005, n. 16776

Con l'art. 2 del D.Lgs. 31 dicembre 1992, n. 546, come sostituito dall'art. 12, 2°

comma, della legge n. 448 del 2001 (secondo cui "appartengono alla giurisdizione

tributaria tutte le controversie aventi ad oggetto i tributi di ogni genere e specie ...") la

giurisdizione tributaria è divenuta - nell'ambito suo proprio - una giurisdizione a

carattere generale, competente ogni qualvolta si controverta di uno specifico rapporto

tributario o di sanzioni inflitte da uffici tributari. La riforma del 2001 ha inoltre

necessariamente comportato una modifica dell'art. 19, D.Lgs. 31 dicembre 1992, n.

546; l'aver consentito l'accesso al contenzioso tributario in ogni controversia avente ad

oggetto tributi comporta infatti la possibilità per il contribuente di rivolgersi al

giudice tributario ogni qual volta egli abbia interesse (ex art. 100 c.p.c.) a reagire

ad una qualche convinzione manifestata, anche a mezzo di silenzio - rigetto,

dall'Amministrazione finanziaria relativamente al rapporto tributario o alle relative

sanzioni. Ne consegue la sussistenza della giurisdizione tributaria anche in ordine alle

impugnazioni proposte avverso il rifiuto espresso o tacito dell'Amministrazione a

procedere all'autotutela.

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

elencazione non tassativa

Cass. civ. Sez. V, 06/12/2004, n. 22869

In tema di Tassa per l'occupazione di spazi ed aree pubbliche (T.O.S.A.P.), l'"invito al

pagamento" che il Comune notifichi al contribuente, allorché sia prodromico

all'iscrizione a ruolo e idoneo a portare a conoscenza del contribuente stesso la pretesa

dell'Amministrazione e a rendere possibile l'esercizio del diritto di difesa, costituisce

atto autonomamente impugnabile - pur non essendo incluso nell'elenco di cui all'art.

19 del D.Lgs. 31 dicembre 1992, n. 546 -, tale dovendo ritenersi ogni atto che, al di là

del criterio nominalistico, abbia natura sostanzialmente impositiva.

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

elencazione non tassativa

Cass. civ. Sez. V, 11/05/2012, n. 7344

«Si deve, quindi, riconoscere la ricorribilità di provvedimenti davanti al giudice tributario ogni

qual volta vi sia un collegamento tra atti della Amministrazione e rapporto tributario, nel senso

che tali provvedimenti devono essere idonei ad incidere sul rapporto tributario, dovendosi

ritenere possibile una interpretazione non solo estensiva ed anche analogica della categoria

degli atti impugnabili previsti dal D.Lgs. n. 546 del 1992, art. 19.

…

Pertanto, nonostante l'elencazione tassativa degli atti impugnabili, contenuta nel D.Lgs. n. 546

del 1992, art. 19, il contribuente può impugnare anche atti diversi da quelli contenuti in detto

elenco, purché espressione di una compiuta pretesa Tributaria.

La mancata ricorribilità di tali atti davanti al giudice tributario comporterebbe una lacuna di

tutela giurisdizionale, in violazione dei principi contenuti negli artt. 24 e 113 Cost., perché "il

carattere esclusivo della giurisdizione Tributaria non consente che atti non impugnabili in tale

sede siano devoluti, in via residuale, ad altri giudici, secondo le ordinarie regole di riparto della

giurisdizione. Pertanto anche la comunicazione di irregolarità, D.P.R. n. 600 del 1973, ex art. 36

bis, comma 3, che ha tali caratteristiche, portando a conoscenza del contribuente una pretesa

impositiva compiuta, è immediatamente impugnabile.»

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

diniego di autotutela

Cass. civ., 10/08/2005 n. 16776

Giusto quanto previsto dall'art. 12, comma 2, della legge n. 448/2001 la giurisdizione

tributaria è divenuta - nell'ambito suo proprio - una giurisdizione a carattere generale,

competente ogni qualvolta si controverta di uno specifico rapporto tributario o di

sanzioni inflitte da uffici tributari. E' stato conseguentemente modificato l'art. 19 del

DLG n. 546/1992 dato che il contribuente può rivolgersi al giudice tributario ogni

qualvolta abbia interesse a contestare la convinzione espressa dall'Amministrazione

(anche attraverso la procedura del silenzio-rigetto) in ordine alla disciplina del

rapporto tributario. Rientrano altresì nella giurisdizione del giudice tributario le

controversie relative all'esercizio (o la mancato esercizio) da parte

dell'Amministrazione del potere di autotutela, spettando a tale giudice anche stabilire

se l'atto (o il rifiuto) sia o meno impugnabile.

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

diniego di autotutela

Cass. civ., SS.UU., 27/03/2007, n. 7388

Indipendentemente dalla natura e contenuto dell'atto impugnato, laddove il rapporto

controverso verta in materia di tributi di qualunque genere e specie la cognizione è

affidata alla giurisdizione delle Commissioni tributarie "ratione materiae".

L'allargamento della giurisdizione tributaria include - attesa l'insussistenza di una

riserva assoluta al giudice amministrativo della tutela degli interessi legittimi - il

sindacato del giudice circa il corretto esercizio del potere discrezionale

dell'Amministrazione finanziaria prima ancora dell'esistenza dell'obbligazione

tributaria. Nel caso di specie, il giudice tributario investito del rifiuto

dell'Amministrazione finanziaria di adottare un provvedimento di annullamento in

autotutela di un avviso di liquidazione ha facoltà di giudicare sulla legittimità di tale

rifiuto ma non sulla fondatezza della pretesa fiscale che costituirebbe indebita

sostituzione della funzione giurisdizionale a quella amministrativa.

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

diniego di autotutela

Cass. civ., SS.UU., 06/02/2009, n. 2870

E' inammissibile il ricorso avverso il provvedimento di rigetto, espresso o tacito,

dell'istanza di autotutela promossa dal contribuente volta ad ottenere l'annullamento di

un atto impositivo divenuto definitivo (nella specie, per l'intervenuto giudicato

formatosi sulla decisione di reiezione del ricorso davanti alla commissione tributaria

provinciale), in conseguenza sia della discrezionalità nell'esercizio del potere di

autotutela quanto dell'inammissibilità di un nuovo sindacato giurisdizionale sull'atto di

accertamento munito del carattere di definitività.

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

avviso bonario

Cass. civ. Sez. Unite, 24/07/2007, n. 16293

Ai fini dell'accesso alla giurisdizione tributaria debbono essere qualificati come avvisi di accertamento o

di liquidazione di un tributo tutti quegli atti con cui l'Amministrazione comunica al contribuente una

pretesa tributaria ormai definita; ancorché tale comunicazione si concluda non con una formale

intimazione al pagamento sorretta dalla prospettazione in termini brevi dell'attività esecutiva, bensì con

un invito "bonario" a versare quanto dovuto. Cioè appare essenziale, perché si possa parlare di avviso di

accertamento o di liquidazione, che il testo manifesti una pretesa tributaria compiuta e non condizionata,

ancorché accompagnata dalla sollecitazione a pagare spontaneamente per evitare spese ulteriori (o anche

essere ammesso a qualche beneficio). A differenza di quanto può dirsi a proposito delle comunicazioni

previste dal comma 3 dell'art. 36-bis del D.P.R. n. 600/1973 e dal comma 3 dell'art. 54-bis del D.P.R. n.

633/1972; queste comunicazioni costituiscono infatti anche un "invito" a fornire "eventuali dati o

elementi non considerati o valutati erroneamente nella liquidazione dei tributi". Quindi manifestano una

volontà impositiva ancora in itinere e non formalizzata in un atto cancellabile solo in via di autotutela (o

attraverso l'intervento del giudice). Nell'ambito di questa impostazione di diritto, che l'ente impositore

non può modificare a suo piacimento dichiarando "non impugnabili" atti che impugnabili sono, spetta al

giudice di merito sceverare con congrua motivazione gli atti impositivi dagli atti che impositivi non

sono, esaminando gli aspetti sostanziali dell'atto, che possono non trovare compiuta corrispondenza nei

suoi aspetti formali

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

avviso bonario

Cass. civ. Sez. lavoro, 30/10/2012, n. 18642

Devono ritenersi impugnabili gli avvisi bonari con cui l'Amministrazione chiede il

pagamento di un tributo in quanto essi, pur non rientrando nel novero degli atti

elencati nell'art. 19 del D.Lgs. n. 546/1992 e non essendo perciò in grado di

comportare, ove non contestati, la cristallizzazione del credito in essi indicato,

esplicitano comunque le ragioni fattuali e giuridiche di una ben determinata pretesa

tributaria, ingenerando così nel contribuente l'interesse a chiarire subito la sua

posizione con una pronuncia dagli effetti non più modificabili. Però, pur essendo un

atto atipico, è soggetto al limite che non può essere annullato per la mancata

indicazione del termine entro il quale il ricorso deve essere proposto e della

commissione tributaria competente.

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

revoca dell’accertamento con adesione

Cass. civ. Sez. Unite, 26/03/1999, n. 185

Il provvedimento di revoca dell'accertamento con adesione del contribuente ai fini

delle imposte sul reddito e dell'i.v.a. è inerente al rapporto tributario e alla corretta

applicazione dell'imposta, con la conseguenza che l'impugnazione dello stesso, in

considerazione dello scopo che ha e degli effetti che produce - quale atto

necessariamente presupposto dell'avviso di accertamento - rientra nella giurisdizione

esclusiva delle commissioni tributarie, dovendosi ritenere ricompreso, con

interpretazione estensiva, nella nozione di avviso d'accertamento, atto impugnabile

innanzi alle stesse.

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

impugnabilità dell’atto di adesione al pvc

Commiss. Trib. Prov. Piemonte Torino Sez. XX, 04/11/2009, n. 86

E' inammissibile l'impugnazione formulata avverso l'accertamento definito attraverso la

procedura di adesione di cui all'art. 5-bis, D.Lgs. n. 218/1997.

Commiss. Trib. Prov. Piemonte Torino Sez. I, 26/03/2010, n. 57

E' impugnabile l'atto di accertamento con adesione in quanto manifesta una pretesa fiscale

definita e compiuta.

Commiss. Trib. Prov. Piemonte Torino Sez. III, 21/01/2013, n. 5

E’ inammissibile l’impugnazione del provvedimento di diniego del rimborso delle somme

versate in relazione alla definizione "agevolata" di un P.V.C. Non può essere infatti oggetto di

contestazione la natura della pretesa, che diviene, per espressa volontà del legislatore, definitiva.

Commiss. Trib. Reg. Lombardia Milano Sez. XXVIII, 06/04/2012, n. 46

E' legittima l'impugnazione dell'atto di definizione emesso dall'ente impositore successivamente

al P.V.C. qualora nella quantificazione della pretesa tributaria questi non si sia adeguato alle

risultanze emerse in sede di verifica va, nella nozione di avviso d'accertamento, atto impugnabile

innanzi alle stesse.

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

pignoramento presso terzi

Cass. civ. Sez. Unite, 05/07/2011, n. 14667

La giurisdizione del giudice tributario - che si estende alla cognizione "di tutte le controversie

aventi ad oggetto i tributi di ogni genere o specie", con la sola esclusione degli atti

dell'esecuzione tributaria, fra i quali non rientrano, per espressa previsione degli artt. 2 e 19 del

d.lgs. n. 546 del 1992, né le cartelle esattoriali né gli avvisi di mora - include anche la

controversia relativa ad una opposizione all'esecuzione, nella specie attuata con un pignoramento

presso terzi promosso con riguardo al mancato pagamento di tasse automobilistiche, quando

oggetto del giudizio sia la fondatezza del titolo esecutivo, non rilevando la formale

qualificazione come "atto dell'esecuzione" del predetto pignoramento ed invece contestandosi le

cartelle esattoriali emesse per tasse automobilistiche che si ritengano non dovute, in quanto

relative ad auto già demolite.

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

estratto di ruolo

Cass. civ. Sez. V, 15-03-2013, n. 6610

Il ruolo può essere impugnato solo unitamente alla relativa cartella e a seguito della notifica di

essa; pertanto, non si può agire avverso l'estratto di ruolo.

Cass. civ. Sez. V, 20/03/2013, n. 6906

L'estratto di ruolo è atto interno all'Amministrazione non può esser oggetto di autonoma

impugnazione davanti al giudice tributario. E questo perché, senza notifica di un atto impositivo,

non c'è alcun interesse concreto e attuale ex art. 100 c.p.c. a radicare una lite tributaria. L'estratto

di ruolo, quindi, può esser impugnato soltanto unitamente alla cartella che sia stata notificata.

Ciò che è altresì confermato dalla struttura oppositiva del processo tributario, che non ammette

preventive azioni di accertamento negativo del tributo.

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

interpello disapplicativo

Cass. civ. Sez. V, 15-04-2011, n. 8663

Le determinazioni del Direttore regionale delle Entrate sull'istanza del contribuente volta a

provocare l'esercizio del potere di disapplicazione di una norma antielusiva, ai sensi dell'art. 37bis, ottavo comma, del D.P.R. n. 600/1973, costituiscono presupposto necessario ed

imprescindibile per l'esercizio di tale potere. Le determinazioni in senso negativo costituiscono

atto di diniego di agevolazione fiscale e sono soggette ad autonoma impugnazione ai sensi

dell'art. 19, comma 1, lett. h), del D.Lgs. n. 546/1992. La mancanza di impugnazione nei termini

di legge decorrenti dalla comunicazione delle determinazioni al contribuente rende definitiva la

carenza del potere di disapplicazione della norma antielusiva in capo all'istante. Il giudizio

innanzi al giudice tributario a seguito dell'impugnazione si estende al merito delle determinazioni

impugnate.

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

interpello disapplicativo

Cass. civ. Sez. V, 13/04/2012, n. 5843

La risposta resa dalla DRE a seguito di interpello disapplicativo ai sensi dell'art. 37-bis co. 8 del

D.P.R. n. 600/1973 non sempre è impugnabile, in quanto possono essere oggetto di ricorso solo

gli atti impositivi in senso proprio. Nella specie, si conferma quanto detto con la precedente

sentenza 8663/2011, in merito alla necessità di impugnare la risposta, in quanto si tratta di un

diniego di agevolazione, ma occorre contestualizzare il caso. Se, come nella specie, la domanda

di interpello è stata dichiarata improcedibile ai sensi dell'art. 1 del D.M. n. 259/1998, non si può

nemmeno parlare di atto impositivo, siccome la domanda del contribuente, per la causa di

improcedibilità, non è stata esaminata, da qui la mancanza di una pronuncia

dell'Amministrazione sul merito della questione.

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

interpello disapplicativo

Cass. civ. Sez. V, Sent., 05/10/2012, n. 17010

«Sul piano strettamente tecnico, infatti, va esclusa la equiparazione tra "agevolazione fiscale" e "disapplicazione di

norma antielusiva": la prima costituisce un trattamento derogatorio di favore riconosciuto in generale nella ricorrenza

di determinate condizioni, pur in presenza del presupposto del tributo, per finalità di realizzazione di interessi diversi

da quello fiscale, ritenuti meritevoli di tutela; la seconda consiste nel rimuovere l'operatività di norme limitative - per

fini antielusivi - di "vantaggi" fiscali di regola spettanti (detrazioni, deduzioni, crediti d'imposta, ecc), in relazione a

singole fattispecie, il cui esame abbia portato ad escludere il realizzarsi dello scopo elusivo, così ripristinando, per

finalità pur sempre di ordine fiscale, il regime tributario applicabile nel caso specifico a quello previsto

dall'ordinamento in assenza di fine di elusione, cioè quello ritenuto "giusto" dal legislatore in relazione alla capacità

contributiva manifestata.

…

La natura tassativa - e quindi soggetta ad interpretazione rigorosa - dell'elencazione degli atti contenuta nel citato

D.Lgs. n. 546 del 1992, art. 19, con il correlato onere di impugnazione a pena di cristallizzazione della pretesa in essi

contenuta, non comporta, tuttavia, che l'impugnazione di atti diversi da quelli ivi specificamente indicati sia in ogni

caso da ritenere inammissibile.

Da tempo, infatti, la giurisprudenza di questa Corte, che il Collegio condivide, ha affermato il principio secondo il

quale il detto "catalogo" degli atti impugnabili è suscettibile di interpretazione estensiva, sia in ossequio alle norme

costituzionali di tutela del contribuente (artt. 24 e 53 Cost.) e di buon andamento della p.a. (art. 97 Cost.), che in

conseguenza dell'allargamento della giurisdizione tributaria operato con la L. n. 448 del 2001: ciò, ovviamente, per

quanto detto sopra, con il necessario corollario della mera facoltà d'impugnazione, il cui mancato esercizio non

determina alcuna conseguenza sfavorevole in ordine alla possibilità di contestare la pretesa tributaria in un secondo

momento.»

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

interpello disapplicativo

Cass. civ. Sez. V, Sent., 05/10/2012, n. 17010

…

L'istanza, infatti, è obbligatoria; deve contenere la descrizione compiuta della fattispecie concreta; deve essere

corredata della documentazione rilevante; è soggetta a richieste istruttorie; è rivolta ad ottenere un atto

dell'amministrazione, sia esso da intendere come una sorta di "autorizzazione alla disapplicazione" della specifica

norma antielusiva in questione, sia, piuttosto, come sembra più corretto anche in base alla disciplina della materia,

quale atto, esso stesso, di esercizio del potere di disapplicazione (che spetta all'amministrazione e non al contribuente);

le "determinazioni" del direttore regionale delle entrate sono comunicate al richiedente mediante servizio postale, in

plico raccomandato con avviso di ricevimento, con "provvedimento" "da ritenersi definitivo" (D.M. n. 259 del 1998,

art. 1, in specie commi 4 e 6).

In sostanza, la risposta all'interpello, positiva o negativa, costituisce il primo atto con il quale l'amministrazione, a

seguito di una fase istruttoria e di una valutazione tecnica, e con particolari garanzie procedimentali, porta a

conoscenza del contribuente, in via preventiva, il proprio convincimento in ordine ad una specifica richiesta, relativa

ad un determinato rapporto tributario, con l'immediato effetto di incidere, comunque, sulla condotta del soggetto

istante in ordine alla dichiarazione dei redditi in relazione alla quale l'istanza è stata inoltrata.

Non può, pertanto, negarsi che il contribuente, destinatario della risposta, abbia l'interesse, ex art. 100 c.p.c., ad

invocare il controllo giurisdizionale sulla legittimità dell'atto in esame.

…

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

interpello disapplicativo

Cass. civ. Sez. V, Sent., 05/10/2012, n. 17010

…

Premesso che la "definitività" prevista dal citato D.M. n. 259 del 1998, art. 1, comma 6, va intesa semplicemente come

impossibilità di richiesta di riesame delle determinazioni del direttore regionale mediante ricorso gerarchico, va

osservato che la risposta all'interpello costituisce un "provvedimento" emesso allo stato degli atti, sulla base della

documentazione acquisita, che, al più, se negativo, prelude, predeterminandone il contenuto, ad un eventuale avviso di

accertamento relativo alla dichiarazione dei redditi presentata in difformità (che, peraltro, potrebbe essere anche

parziale) dalla risposta, ovvero ad un, anch'esso eventuale, diniego di rimborso nel caso in cui il contribuente, pur

adeguandosi a quella, ne ritenga l'illegittimità.

In definitiva, la risposta all'interpello non impedisce innanzitutto alla stessa amministrazione di rivalutare - in sede di

esame della dichiarazione dei redditi o dell'istanza di rimborso - l'orientamento (negativo) precedentemente espresso,

né al contribuente di esperire la piena tutela in sede giurisdizionale nei confronti dell'atto tipico che gli venga

notificato, dimostrando in tale sede, senza preclusioni di sorta, la sussistenza delle condizioni per fruire della

disapplicazione della norma antielusiva.

…

IL PROCESSO TRIBUTARIO

Atti impugnabili e oggetto del ricorso

interpello disapplicativo

Cass. civ. Sez. VI - 5, Ord., 20/11/2012, n. 20394

Il ricorso non riguarda una questione di giurisdizione, ma di impugnabilità dell'atto di cui si

discute. Con questa premessa il ricorso deve essere rigettato in quanto la Corte con sentenza

n. 8663 del 15 aprile 2011 ha affermato che le determinazioni del Direttore regionale delle

Entrate sulla istanza del contribuente volta ad ottenere le disapplicazione di una norma

antielusiva ai sensi del D.P.R. n. 600 del 1973, art. 37 bis, comma 8, costituiscono

presupposto necessario ed imprescindibile per l'esercizio di tale potere. Le determinazioni in

senso negativo costituiscono perciò atto di diniego di agevolazione fiscale e sono soggette ad

autonoma impugnazione ai sensi del D.Lgs. n. 546 del 1992, art. 19, comma 1, lett. h). Tale

atto rientra tra quelli tipici previsti come impugnabili da detta disposizione normativa, e

pertanto la mancanza di impugnazione nei termini di legge decorrenti dalla comunicazione

delle determinazioni al contribuente ai sensi del D.M. 19 giugno 1998, n. 259, art. 1, comma

4, rende definitiva la carenza del potere di disapplicazione della norma antielusiva in capo

all'istante. Il giudizio innanzi al giudice tributario a seguito della impugnazione si estende al

merito delle determinazioni impugnate.

Il Collegio ha condiviso la relazione, anche alla luce della ulteriore sentenza di questa Corte

n. 17010 del 5 ottobre 2012.