STUDIO LEGALE BRUNO ED ASSOCIATI

CORSO UMBERTO I, 61 - Avellino

Tel e Fax 0825/756566 – 0825/461343

[email protected] – www.studiolegalebruno.net

COMMISSIONE TRIBUTARIA

PROVINCIALE DI

AVELLINO

RICORSO

E

ISTANZA DI SOSPENSIONE URGENTE AI SENSI DELL’ART 47 COMMA 3

D.LGS. 546/92

**********

ISTANZA DI DISCUSSIONE IN PUBBLICA UDIENZA

Per: ______ ______, nata in Avellino il __________ (_________________) e

residente in Avellino alla __________, rappresentata e difesa dall’avvocato

Francesco Ettore Bruno e dal dott. Enea Corrado in virtù di procura a

margine del presente atto

CONTRO

Agenzia delle Entrate - Direzione Provinciale di Avellino, Centro

Direzionale, Collina Liquorini 83100 Avellino

IN RELAZIONE

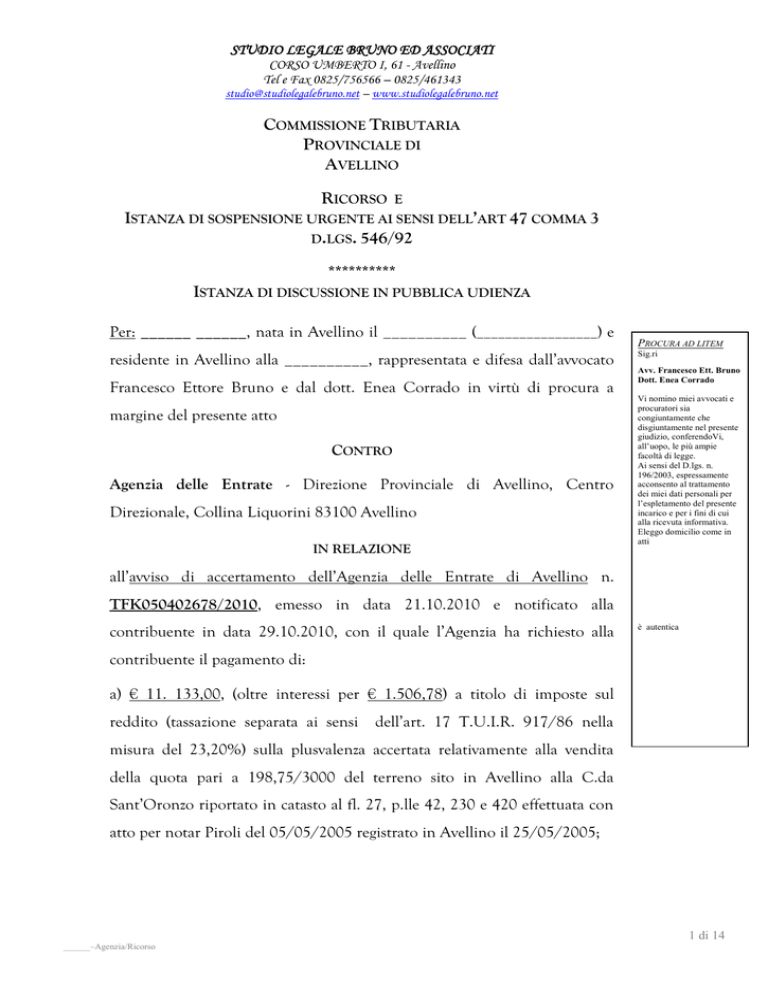

PROCURA AD LITEM

Sig.ri

Avv. Francesco Ett. Bruno

Dott. Enea Corrado

Vi nomino miei avvocati e

procuratori sia

congiuntamente che

disgiuntamente nel presente

giudizio, conferendoVi,

all’uopo, le più ampie

facoltà di legge.

Ai sensi del D.lgs. n.

196/2003, espressamente

acconsento al trattamento

dei miei dati personali per

l’espletamento del presente

incarico e per i fini di cui

alla ricevuta informativa.

Eleggo domicilio come in

atti

all’avviso di accertamento dell’Agenzia delle Entrate di Avellino n.

TFK050402678/2010, emesso in data 21.10.2010 e notificato alla

contribuente in data 29.10.2010, con il quale l’Agenzia ha richiesto alla

è autentica

contribuente il pagamento di:

a) € 11. 133,00, (oltre interessi per € 1.506,78) a titolo di imposte sul

reddito (tassazione separata ai sensi

dell’art. 17 T.U.I.R. 917/86 nella

misura del 23,20%) sulla plusvalenza accertata relativamente alla vendita

della quota pari a 198,75/3000 del terreno sito in Avellino alla C.da

Sant’Oronzo riportato in catasto al fl. 27, p.lle 42, 230 e 420 effettuata con

atto per notar Piroli del 05/05/2005 registrato in Avellino il 25/05/2005;

1 di 14

______–Agenzia/Ricorso

STUDIO LEGALE BRUNO ED ASSOCIATI

CORSO UMBERTO I, 61 - Avellino

Tel e Fax 0825/756566 – 0825/461343

[email protected] – www.studiolegalebruno.net

b) € 11.133,20 a titolo di sanzione per “presentazione di dichiarazione infedele

per l’indicazione di un reddito imponibile inferiore a quello accertato o di un’imposta

inferiore a quella dovuta”

FATTO

1. Con atto pubblico per notar ______ del 05/05/2005 registrato in

Avellino il 25/05/2005, i sig.ri ______ ______, ______ ______, ______

______, ______ Maria ______, ______ Renata, ______ Giovanni, ______

Mira

_________

____________________________________________________________

____________________________________________________________

_____________________________, ______ Maria, hanno venduto alla

“___________.” il terreno sito in Avellino alla C.da Sant’Oronzo riportato

in catasto al fl. 27, p.lle 42, 230 e 420 (all. 1).

Il prezzo della vendita è stato pattuito in € 127,89 al mq.

La ricorrente, proprietaria per la quota di 198,75/3000, ha ricevuto il

corrispettivo di € 217.435,00 a mezzo di n. 4 assegni circolari.

Gli assegni di cui sopra sono stati versati sul c/c n. __________________

intestato alla ricorrente presso il Banco di Napoli s.p.a., e sul c/c n.

____________ intestato alla ricorrente presso la Credem s.p.a. (cfr. all. 2 e

3).

2. Con avviso di accertamento n. 20052V000103000, l’Agenzia delle

Entrate di Avellino ha richiesto alla ricorrente, quale coobligata in solido

con gli altri venditori e con il compratore, il pagamento della somma di €

31.237,69 a titolo di “maggiore imposta di registro e interessi” relativamente

all’atto di compravendita, rilevando che il valore del terreno compravenduto

fosse pari ad € 220,00 al mq.

2 di 14

______–Agenzia/Ricorso

STUDIO LEGALE BRUNO ED ASSOCIATI

CORSO UMBERTO I, 61 - Avellino

Tel e Fax 0825/756566 – 0825/461343

[email protected] – www.studiolegalebruno.net

Il suddetto avviso di accertamento è stato prontamente opposto dalla

ricorrente e da altri venditori. Il relativo giudizio è stato iscritto al R.G.n.

1822/06 della Commissione Tributaria di Avellino.

3. Il compratore, invece, ha deciso – per suo interesse personale – di aderire

all’accertamento con adesione, pattuendo con l’Ufficio un valore di €

160,00 al mq.

4. Nell’ambito del giudizio instaurato dalla odierna ricorrente, ______

______, all’udienza del 26.02.2007, il difensore della stessa ha preso atto

della intervenuta adesione da parte del venditore sul valore del bene

compravenduto pari ad € 160,00 al mq e del pagamento da parte del

medesimo venditore della differenza dell’imposta di registro.

Con sentenza n. 64/05/07 la Commissione Tributaria di Avellino ha

dichiarato la cessazione della materia del contendere.

5. In data 2.11.2010, l’Agenzia delle Entrate ha notificato l’avviso di

accertamento oggi impugnato, contestando alla ______ il mancato

pagamento dell’IRPEF sul maggior valore del bene rispetto a quello

dichiarato nell’atto per notar ______.

Il suddetto avviso di accertamento si basa sulla considerazione che

l’acquirente, “_________” ha definito in sede di “accertamento con

adesione” con l’Agenzia delle Entrate l’avviso di accertamento relativo

all’imposta di registro, dichiarando che il valore del bene immobile

comprato è pari ad € 160,00 al mq, e che tale valore si è reso definitivo

anche per i venditori.

Nell’avviso di accertamento si legge, infatti, che il valore di € 160 al mq,

dichiarato dal compratore, corrisponderebbe “al valore confermato dalla

sentenza della C.T.P. di Avellino n. 64/05/2007, che ha dichiarato cessata la

materia del contendere a seguito della definizione in adesione”; ed ancora che “tale

sentenza, non essendo stata appellata dalla contribuente, si è resa definitiva”.

3 di 14

______–Agenzia/Ricorso

STUDIO LEGALE BRUNO ED ASSOCIATI

CORSO UMBERTO I, 61 - Avellino

Tel e Fax 0825/756566 – 0825/461343

[email protected] – www.studiolegalebruno.net

Il suddetto provvedimento impositivo è nullo o comunque ingiusto ed

illegittimo per i seguenti

MOTIVI

A) DEL VALORE DELLA QUOTA DI PROPRIETÀ VENDUTA DALLA ______

6. Preliminarmente è opportuno esaminare le considerazioni svolte

dall’Ufficio in ordine al valore della quota del bene compravenduto di

proprietà della ______.

L’Ufficio afferma che il valore della quota dichiarato nell’atto di

compravendita pari ad € 127,89 al mq non è veritiero, e che, invece, lo

sarebbe quello di € 160,00 al mq dichiarato dal compratore in sede di

accertamento con adesione relativo all’Imposta di registro.

L’Ufficio afferma, infatti, che “il valore dichiarato in atto definito in adesione in

€ 160,00, corrisponde al valore confermato con sentenza della CTP di Avellino n.

64/05/2007, che ha dichiarato la cessata materia del contendere a seguito della

definizione in adesione. Tale sentenza non essendo stata appellata dalla contribuente

si è resa definitiva” e che “il valore definito della quota ( ndr venduta dalla

ricorrente) corrisponde ad € 272.028,00”.

Le considerazioni svolte dall’Ufficio nell’avviso di accertamento oggi

impugnato contengono un evidente errore di diritto, da rinvenirsi nella

locuzione valore definito.

7. Il valore del bene, infatti, non è per nulla stato definito dalla ricorrente,

bensì dal compratore, e la ricorrente non ha mai prestato alcuna adesione.

Presupponendo che con l’espressione “si è resa definitiva” l’Ufficio voglia

intendere “passata in giudicato”, deve rilevarsi che, per giurisprudenza

costante della Suprema Corte1, le sentenze che dichiarano la cessazione

della materia del contendere, essendo di carattere meramente processuale,

sono inidonee al passaggio in giudicato.

1

Ex pluribus Cass. civ. Sez. III, 06/05/2010, n. 10960

4 di 14

______–Agenzia/Ricorso

STUDIO LEGALE BRUNO ED ASSOCIATI

CORSO UMBERTO I, 61 - Avellino

Tel e Fax 0825/756566 – 0825/461343

[email protected] – www.studiolegalebruno.net

Va, poi, aggiunto che – come precisato sempre dalla Suprema Corte –il

pagamento da parte di un coobbligato in solido di un atto impositivo ha

come conseguenza automatica la cessazione della materia del contendere nel

giudizio proposto da altro coobligato.2

La ricorrente, quindi, non aveva alcun interesse giuridico a proseguire il

giudizio, né ad appellare la eventuale sentenza, che, non essendo suscettibile

di passare in giudicato, non può avere prodotto effetti giuridici in capo alla

______.

In ultimo nella denegata e non creduta ipotesi in cui la Corte ritenga che le

considerazioni suesposte non siano sufficienti, deve rilevarsi che, in ogni

caso, il difensore costituito in giudizio per la ______ non aveva alcun

mandato a transigere controversie o ad accettare alcunché, avendo

sottoscritto la ______ solo ed esclusivamente una procura ad litem e, di

conseguenza, ogni eventuale accettazione non sarebbe in alcun modo

opponibile alla ______.

8. Tali considerazioni sono state svolte per sgombrare il campo da una

intenzione che sembra “serpeggiare” nelle motivazioni dell’avviso di

accertamento e cioè che la ricorrente, o il suo difensore, abbiano in qualche

modo accettato il valore della quota stabilito in sede di accertamento

riguardante l’Imposta di Registro.

In ogni caso è opportuno precisare che l’accertamento riguardante l’imposta

di registro ha ad oggetto il valore di mercato della quota, mentre

l’accertamento oggetto del presente ricorso, riguardando imposte dirette,

deve avere ad oggetto il prezzo effettivamente percepito dalla ricorrente.

2

Cass. civ. Sez. V, 05/03/2010, n. 5393 secondo cui “… la produzione del provvedimento con

cui uno dei coobbligati al pagamento dell'imposta è stato ammesso alla definizione della lite

fiscale pendente, ex art. 16 della legge n. 289 del 2002, determina la cessazione della materia del

contendere nel giudizio relativo all'impugnazione proposta da altro coobbligato avverso il

medesimo atto impositivo, in quanto, ai sensi del comma 10 del citato art. 16, la definizione della

lite effettuata da parte di uno dei coobbligati esplica efficacia anche a favore degli altri”

5 di 14

______–Agenzia/Ricorso

STUDIO LEGALE BRUNO ED ASSOCIATI

CORSO UMBERTO I, 61 - Avellino

Tel e Fax 0825/756566 – 0825/461343

[email protected] – www.studiolegalebruno.net

L’art. 68 del DPR 917/86 recita testualmente che “le plusvalenze di cui alle

lettere a) e b) del comma 1 dell’art. 67 sono costituite dalla differenza tra i

corrispettivi percepiti nel periodo di imposta ed il prezzo di acquisto o costo di

costruzione del bene ceduto, aumentato di ogni altro costo inerente al bene

medesimo”.

Il corrispettivo percepito non ha nulla a che vedere con il valore del bene ai

fini dell’imposta di registro.

La Suprema Corte, con giurisprudenza costante, ha da sempre affermato

che “i principi relativi alla determinazione del valore di un bene che viene trasferito

sono diversi a seconda dell'imposta che si deve applicare, sicché quando si discute di

imposta di registro si ha riguardo al valore di mercato del bene, mentre quando si

discute di una plusvalenza realizzata nell'ambito di un'impresa occorre verificare la

differenza realizzata tra il prezzo di acquisto ed il prezzo di cessione del bene

medesimo.”3

In particolare riguardo al caso oggi esaminato la Corte di Cassazione ha

affermato che “in tema di imposte sui redditi d'impresa, per la determinazione della

plusvalenza realizzata con la vendita di un immobile, ai sensi dell'art. 54 del d.P.R.

22 dicembre 1986, n. 917, in base all'inequivoco significato del termine

"corrispettivo", occorre avere riguardo alla differenza fra il prezzo di cessione e quello

di acquisto, e non al valore di mercato del bene, come per l'imposta di registro,

essendo i principi relativi alla determinazione del valore di un bene che viene

trasferito diversi a seconda dell'imposta da applicare.”4

B) DELLA APPLICAZIONE GIURISPRUDENZIALE DEL PRINCIPIO DI DIRITTO E

DELL’ONERE

DELLA

PROVA

GRAVANTE

SULL’AMMINISTRAZIONE

FINANZIARIA

9. Tale principio di diritto è stato, da sempre, recepito dalle Commissioni

Tributarie Provinciali e Regionali, con ragionamenti del tutto condivisibili.

3

Cass. civ. Sez. V, 30/01/2006, n. 2005. Nello stesso senso vedi anche Cass. civ. Sez. V,

06/11/2000, n. 14448

6 di 14

______–Agenzia/Ricorso

STUDIO LEGALE BRUNO ED ASSOCIATI

CORSO UMBERTO I, 61 - Avellino

Tel e Fax 0825/756566 – 0825/461343

[email protected] – www.studiolegalebruno.net

La Commissione regionale dell’Emilia Romagna in una recente pronunzia

ha svolto, in proposito, le seguenti considerazioni.

“L'Ufficio perviene, con una creativa interpretazione, ad affermare la coincidenza

tra valore accertato ai fini delle imposte indirette e corrispettivo ai fini delle imposte

dirette.

La metodologia accertativa è da considerarsi priva di qualsiasi logica. Errata. Del

tutto censurabile, in diritto ed in fatto.

Il principio secondo il quale il valore accertato ai fini dell'imposta di

registro (accertamento normativizzato dall'articolo 51 del DPR 131/86)

dovrebbe coincidere con il corrispettivo ricevuto, è giuridicamente

infondato.

Un principio che sconvolge alla radice la logica giuridica in materia; confliggente, per

di più, con una normativa sulla quale, sin dalla nascita della riforma del 73, vi è

mai stata conflittualità tra fisco e contribuente.”

Ed ancora.

“L'atto impugnato è frutto di grave violazione ed errata applicazione dell'art. 82

D.P.R. 917/86, in relazione alla determinazione del prezzo di vendita. E' stato

assunto, come prezzo di vendita, il valore accertato ai fini dell'imposta di registro e

non, invece, come la norma richiede, il "prezzo reale conseguito", senza alcuna

motivazione né alcuna indagine su eventuali movimenti di danaro.

Solo e soltanto il prezzo realmente conseguito dalla vendita, costituisce

unico ed essenziale motivo per la effettiva quantificazione della

plusvalenza; solo e soltanto il reale incasso del corrispettivo giustifica la

plusvalenza realizzata; non già il valore del bene accertato ai fini del

registro.

Insomma: occorrono ulteriori elementi che comprovino il maggior corrispettivo

dichiarato; servono sostanzialmente altri indizi o presunzioni che l'Ufficio ha l'onere

4

Cass. civ. Sez. V, 08/08/2005, n. 16700

7 di 14

______–Agenzia/Ricorso

STUDIO LEGALE BRUNO ED ASSOCIATI

CORSO UMBERTO I, 61 - Avellino

Tel e Fax 0825/756566 – 0825/461343

[email protected] – www.studiolegalebruno.net

di produrre. Per operare una rettifica del corrispettivo sono del tutto necessarie la

gravità, precisione e concordanza. Si deve tener conto del prezzo effettivamente

percepito dal contribuente. Ma v'è di più. La stessa Agenzia delle Entrate, a livello

centrale, proprio con riferimento alle transazioni immobiliari, con la risoluzione

170/E del 2007 afferma che, persino la determinazione del "valore normale"

rappresenta una presunzione relativa che consente all'Amministrazione finanziaria,

"purché insieme ad altri elementi disponibili o acquisibili mediante un corretto

utilizzo dei poteri di controllo (!)", di considerare il corrispettivo indicato nell'atto

come non corrispondente al prezzo effettivamente pagato.”5

Anche la Commissione Regionale del Lazio, in una pronuncia ancor più

recente, ha espresso il principio secondo cui “in tema di IRPEF è illegittimo

l'accertamento che recuperi a tassazione una plusvalenza relativa alla vendita di un

immobile sulla scorta del valore accertato ai fini dell'imposta di registro. Non può

infatti attribuirsi all'originario accertamento di valore il carattere di prova legale in

grado di invertire l'onere della prova contraria”6.

10. Da ultimo anche la Suprema Corte di Cassazione, con una Ordinanza

recentissima, ha recepito tale interpretazione giuridica, affermando il

principio secondo cui: “compete all'Amministrazione finanziaria non

soltanto l'onere della prova dell'ammontare del corrispettivo della vendita

assunto diverso da quello dichiarato in funzione dell'accertamento

operato ai fini dell'imposta di registro ma anche la valutazione della

circostanza della qualificazione del cespite in forza dello strumento urbanistico

generale e della impossibilità di procedere a qualsivoglia sfruttamento a fini

edificatori”7

C) DELL’ACCERTAMENTO INDUTTIVO E DELLA PROVA CONTRARIA

5

6

7

Commiss. Trib. Prov. Emilia-Romagna Reggio Emilia Sez. I, Sent., 12-03-2009, n. 57

Commiss. Trib. Reg. Lazio Roma Sez. IV, 19/01/2010, n. 4

Cass. civ. Sez. V, 30/09/2010, n. 20496

8 di 14

______–Agenzia/Ricorso

STUDIO LEGALE BRUNO ED ASSOCIATI

CORSO UMBERTO I, 61 - Avellino

Tel e Fax 0825/756566 – 0825/461343

[email protected] – www.studiolegalebruno.net

11. E’ noto a questa difesa che vi è un ulteriore orientamento della Suprema

Corte (con riferimento a dire il vero ad una ipotesi non proprio analoga a

quella oggetto del presente ricorso, trattandosi di vendita di azienda), che ha

affermato un altro principio di diritto e cioè che “in tema di plusvalenze

patrimoniali di un'impresa, l'amministrazione finanziaria è legittimata a procedere

in via induttiva all'accertamento della plusvalenza di cessione di un bene sulla base

dell'accertamento di valore effettuato in sede di applicazione dell'imposta di registro,

ed è onere probatorio del contribuente (anche con ricorso ad elementi indiziari)

superare la presunzione di corrispondenza del prezzo incassato con il valore di

mercato accertato in via definitiva in sede di applicazione dell'imposta di registro,

dimostrando di aver in concreto venduto a prezzo inferiore.”8

Tale principio di diritto, che, in linea teorica può essere condivisibile,

diventa del tutto assurdo in pratica, quando si confronta con le norme del

processo tributario.

Ed infatti la giurisprudenza costante delle Commissioni Tributarie

Provinciali e Regionali, come visto al capo precedente, tende, nel caso

concreto, a non seguire tale indirizzo e da ultimo anche la stessa Corte di

Cassazione lo sta sconfessando.

Il primo muro con cui si scontra è quello della prova. Non è un caso, infatti,

se la Suprema Corte ha fatto riferimento – per superare la presunzione di

corrispondenza – a “elementi indiziari”.

Il contribuente dovrebbe fornire la prova di aver ricevuto un determinato

prezzo. Nel caso di specie la ______ dovrebbe fornire la prova di aver

ricevuto € 217.435,00.

A tal fine la ricorrente produce con il presente ricorso l’atto pubblico di

compravendita, copia degli estratti conto bancari e copia degli assegni

circolari pagati al momento del rogito notarile e, anche, il bilancio della

società ______ s.p.a. (che nel 2005 ha incorporato la ______ s.p.a. all. 4)

8

Cass. civ. Sez. V, 28-10-2005, n. 21055

9 di 14

______–Agenzia/Ricorso

STUDIO LEGALE BRUNO ED ASSOCIATI

CORSO UMBERTO I, 61 - Avellino

Tel e Fax 0825/756566 – 0825/461343

[email protected] – www.studiolegalebruno.net

Queste sono le uniche prove del prezzo incassato che la ______ può dare,

perché nel processo tributario non sono ammissibili prove costituende.

Le norme del processo tributario prevedono la possibilità di proporre la

querela di falso in via principale dinanzi alla Giustizia Ordinaria. La

ricorrente ha anche vagliato la possibilità di proporre una querela di falso

sulle dichiarazioni rese dal compratore in sede di accertamento con

adesione relativo all’imposta di registro ed, a tal fine, ha richiesto

all’Agenzia delle Entrate di Avellino l’accesso alla documentazione

riguardante l’accertamento con adesione tra il compratore e l’Ufficio, non

ricevendo, però, alcuna risposta (all. 5).

La considerazione cui l’Agenzia delle Entrate si è sempre “appigliata” in

ipotesi analoghe a quella oggetto del presente giudizio, ricevendo man forte

dalla Corte di Cassazione, è quella secondo la quale la differenza di prezzo

potrebbe essere stata pagata “a nero”.

12. E qui il principio espresso dalla Suprema Corte si scontra

inevitabilmente con la realtà. La prova che dovrebbe fornire il contribuente,

infatti, dovrebbe essere quella di non aver ricevuto somme “a nero” e,

quindi, si tramuterebbe in una prova negativa.

Come si può fornire la prova di un fatto negativo ?

Nel diritto romano tale prova non era ammessa. L’antico brocardo latino

recita, infatti, “negativa non sunt probanda”.

Nel nostro Ordinamento la dottrina e la giurisprudenza hanno chiarito che

la prova negativa è ammissibile, ma entro limiti ben determinati.9

La giurisprudenza, in proposito, ha precisato che “la prova del non

accadimento non è inammissibile, ma può essere fornita sia attraverso la prova del

9

G. GRASSELLI, L’istruzione probatoria nel processo civile, p 40, in Sapere Diritto, CEDAM

2009 secondo cui: “E’ in genere controversa la proponibilità di un aprova negativa, ma il

concetto va chiarito in questi limiti: in effetti l’attore non può fondare la propria pretesa se non

mediante l’offerta di un aprova positiva della circostanza di cui è riconosciuta l’esistenza e non

mediante l’allegazione di una circostanza affermata come non vera e pertanto con una prova

10 di 14

______–Agenzia/Ricorso

STUDIO LEGALE BRUNO ED ASSOCIATI

CORSO UMBERTO I, 61 - Avellino

Tel e Fax 0825/756566 – 0825/461343

[email protected] – www.studiolegalebruno.net

fatto positivo contrario, sia mediante presunzioni, le quali, a loro volta, se di regola

sono basate sulla prova di fatti positivi contrari al fatto negativo, possono fondarsi

anche su fatti positivi che, per quanto non esattamente contrari a quello negativo,

siano pur tuttavia idonei, a norma dell’art. 2729 c.c., a desumere il fatto

negativo”.10

Nel caso di specie il fatto positivo contrario è il pagamento di € 217.435,00,

che – è bene ribadirlo – nel processo tributario può essere provato solo

documentalmente ed, a tal fine, la ricorrente ha prodotto sia l’atto pubblico

di compravendita, sia gli estratti conto bancari dai quali si evince l’accredito

delle somme.

Ove tale prova non dovesse essere ritenuta soddisfacente si deve ricorrere,

come specificato dalla Suprema Corte, ad indizi che possano integrare una

prova per presunzioni.

La Corte afferma, dunque, che per superare una presunzione (perché

l’accertamento induttivo non è altro che una presunzione) bisogna far

ricorso alla prova per presunzioni. Ci si dovrebbe interrogare sul fatto che

tale principio – come, peraltro chiarito da alcuni giudici di merito – porta a

conseguenze aberranti !

A tal fine sembra opportuno sottoporre all’attenzione della Ecc.ma

Commissione una considerazione.

L’atto pubblico di compravendita è stato stipulato dalla ___________

(compratore) da una parte e da ben ventisei persone (venditori) dall’altra.

E’ del tutto inverosimile che il compratore sia riuscito ad accordarsi con

ventisei persone per un pagamento “a nero” del prezzo del bene.

Come l’Ecc.ma Commissione potrà verificare dall’atto pubblico, peraltro,

molti alienanti risiedono fuori provincia (Bolzano, Bologna, Roma, Siena

etc).

negativa, e ciò per la semplice ragione che un fatto costitutivo di un diritto non può essere un

non fatto. …”

11 di 14

______–Agenzia/Ricorso

STUDIO LEGALE BRUNO ED ASSOCIATI

CORSO UMBERTO I, 61 - Avellino

Tel e Fax 0825/756566 – 0825/461343

[email protected] – www.studiolegalebruno.net

Ma, ancora, più inverosimile è il prezzo che, secondo la presunzione

dell’Ufficio, sarebbe stato pagato in nero.

Nell’atto di compravendita è indicato il prezzo totale di € 4.568.358,69.

Secondo l’accertamento dell’Ufficio, se il bene fosse stato venduto al prezzo

di € 160,00 al mq, il prezzo totale sarebbe stato di € 5.715.360,00.

Il compratore avrebbe dovuto versare “a nero” più di un milione di Euro !

(due miliardi delle vecchie lire !).

E come avrebbe pagato questo prezzo residuo? Portando una valigetta piena

di banconote al momento della stipula dell’atto di compravendita dinanzi al

Pubblico Ufficiale ? O, ancora, mandando un rappresentante in giro per

l’Italia (Roma, Bolzano, Siena Bologna, Salerno etc) con valigette piene di

soldi ?

E ancora. Dove avrebbe preso questi soldi la società e come li avrebbe

giustificati in bilancio ?

Tale circostanza è del tutto inverosimile e per questo si chiede che la

Commissione voglia valutarla come indizio (è bene ricordare che è la stessa

Cassazione a parlare di prova indiziaria) del fatto che un pagamento a nero

non c’è mai stato.

D) CONCLUSIONI

13. In conclusione si chiede che la Ecc.ma Commissione voglia – recependo

l’indirizzo giurisprudenziale da ultimo espresso dalla recentissima Ordinanza

della Suprema Corte n. 20486 del 30.09.2010 – dichiarare la illegittimità

dell’accertamento effettuato, perché sprovvisto di prova.

Nella denegata ipotesi in cui la Ecc.ma Commissione voglia ritenere

legittimo l’accertamento induttivo operato dall’Ufficio, si chiede che voglia

valutare la circostanza che la contribuente ha fatto tutto ciò che è in suo

potere – in considerazione degli stretti limiti di manovra consentiti dalla

10

App. Milano, 30.06.2004, Redaz Giuffrè 2005.

12 di 14

______–Agenzia/Ricorso

STUDIO LEGALE BRUNO ED ASSOCIATI

CORSO UMBERTO I, 61 - Avellino

Tel e Fax 0825/756566 – 0825/461343

[email protected] – www.studiolegalebruno.net

legge sul processo tributario – per provare che non ha ricevuto alcuna

somma in più di quella indicata nell’atto pubblico di compravendita e

voglia, quindi, valutare gli indizi proposti come sufficienti a vincere la

presunzione operata dall’Agenzia.

Infine, anche per evitare che l’Amministrazione Finanziaria possa, prima

della risoluzione della complessa vicenda, sottrarre ingiustamente alla

contribuente somme alquanto rilevanti, si chiede che la Commissione valuti

l’opportunità di sospendere l’efficacia esecutiva dell’avviso di accertamento

impugnato.

P.T.M.

______ ______, come sopra rappresentata, domiciliata e difesa conclude

perché la CTP adita voglia così provvedere

In via preliminare

Sospendere ai sensi dell’art. 47, comma 3 D.lgs. 546/92 – ricorrendone

i giusti motivi sia in tema di fumus (per quanto detto nell’atto) che di

periculum (essendo somme rilevanti per un privato contribuente) – l’efficacia

esecutiva dell’avviso di accertamento notificato

Nel merito

Dichiarare

la

nullità

dell’accertamento

induttivo

effettuato

dall’Agenzia delle Entrate di Avellino, in quanto non vi è alcuna prova che

la ricorrente abbia incassato somme maggiori di quelle dichiarate nell’atto

di compravendita per notar Piroli del 05.05.20050, e che, comunque, gli

indizi indicati dalla ricorrente sono in grado di vincere al presunzione

contenuta nell’accertamento effettuato dall’Agenzia in via induttiva.

Condannare l’Agenzia delle Entrate di Avellino al pagamento delle

spese di giudizio

13 di 14

______–Agenzia/Ricorso

STUDIO LEGALE BRUNO ED ASSOCIATI

CORSO UMBERTO I, 61 - Avellino

Tel e Fax 0825/756566 – 0825/461343

[email protected] – www.studiolegalebruno.net

Il presente ricorso vale anche come istanza di pubblica udienza a mente

del D.Lgs. 546/92

I sottoscritti difensori attestano, ai sensi dell’art. 22, III co. d. lgs. 546/92,

che la presente copia è conforme all’originale notificato all’Agenzia delle

Entrate di Avellino il _______________ con ric. n. _________ che si allega

in copia.

Allegati depositati all’atto della costituzione in giudizio ai sensi dell’art. 22

D.Lgs 546/92:

1. atto pubblico per notar _______ del 05/05/2005;

2. estratto storico relativo al c/c n. _______ intrattenuto dalla ricorrente

presso il Banco di Napoli s.p.a.;

3. estratto storico relativo al c/c n. _______ intrattenuto dalla ricorrente

presso la Credem s.p.a.;

4. bilancio ______ s.p.a.;

5. istanza di accesso depositata all’Agenzia delle Entrate il 09.12.2010.

Avellino, 20.12.2010

avv. Francesco Ettore Bruno

dott. Enea Corrado

14 di 14

______–Agenzia/Ricorso