Bilancio

d’esercizio

di UBI Banca Spa

al 31 dicembre 2016

RELAZIONE

SULLA GESTIONE

UBI Banca: principali dati e indicatori1

31.12.2016

31.12.2015

31.12.2014

31.12.2013

31.12.2012

31.12.2011

31.12.2010

31.12.2009

31.12.2008

46,8%

59,0%

79,3%

10,5%

30,9%

61,6%

50,2%

12,4%

31,5%

58,8%

53,5%

11,5%

34,1%

50,6%

67,2%

12,5%

30,8%

42,7%

72,1%

11,7%

22,1%

49,7%

44,6%

10,7%

20,5%

49,1%

41,8%

14,6%

19,8%

33,5%

59,0%

16,8%

16,9%

32,2%

52,4%

16,7%

n.s.

1,4%

4,0%

0,8%

2,6%

4,2%

2,7%

3,8%

0,2%

ROA (Utile/perdita d'esercizio / totale attivo )

Cost/income (oneri / proventi operativi )

Spese per il personale / proventi operativi

Dividendi / proventi operativi

Risultato netto dell'attività finanziaria / proventi operativi

n.s.

n.s.

74,5%

35,6%

19,5%

12,9%

1,4%

0,17%

59,8%

25,2%

37,1%

41,4%

4,0%

0,47%

49,2%

22,3%

40,2%

25,9%

0,8%

0,10%

47,9%

21,5%

34,7%

32,7%

2,6%

0,30%

48,1%

19,5%

51,0%

37,3%

4,2%

0,45%

96,9%

43,7%

135,2%

-2,1%

2,9%

0,40%

59,5%

28,1%

64,6%

27,8%

4,0%

0,64%

39,4%

18,0%

78,0%

17,9%

0,2%

0,04%

58,9%

24,8%

141,3%

-30,1%

INDICI DI RISCHIOSITÀ

Sofferenze nette / crediti netti verso clientela

2,85%

1,46%

1,36%

1,18%

1,01%

0,00%

0,00%

0,00%

0,01%

50,08%

6,60%

54,75%

5,55%

55,08%

5,49%

60,13%

5,54%

61,25%

2,29%

94,94%

0,00%

94,82%

0,00%

94,51%

0,00%

85,44%

0,01%

1,40%

0,48%

0,50%

0,75%

0,30%

0,01%

0,00%

0,00%

0,04%

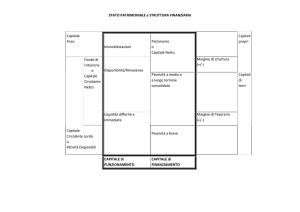

INDICI DI STRUTTURA

Crediti netti verso clientela / totale attivo

Raccolta diretta da clientela / totale passivo

Crediti netti verso clientela / raccolta diretta da clientela

Patrimonio netto (incluso utile/perdita d'esercizio ) / totale passivo

INDICI DI REDDITIVITÀ

ROE

(Utile/perdita d'esercizio / pn incluso utile/perdita d'esercizio )

ROTE

(Utile/perdita d'esercizio / pn incluso utile/perdita d'esercizio al netto delle

immobilizzazioni immateriali )

Rettifiche di valore su sofferenze / sofferenze lorde

(grado di copertura)

Crediti deteriorati netti /crediti netti verso clientela

Rettifiche di valore nette per deterioramento crediti / crediti netti

verso clientela

2

COEFFICIENTI PATRIMONIALI Basilea 3 dal 31 marzo 2014

Tier 1 ratio

Total capital ratio (Totale Fondi propri / attività di rischio ponderate )

Totale Fondi propri (dati in migliaia di euro)

di cui: Tier 1 capital dopo i filtri e le deduzioni

Attività di rischio ponderate

22,50%

27,36%

9.208.347

7.570.638

35,87%

42,16%

9.725.315

8.272.455

34,60%

43,82%

10.509.912

8.297.667

50,36%

71,22%

13.707.454

9.693.641

56,23%

84,49%

14.194.716

9.447.070

59,23%

85,62%

12.972.683

8.973.902

67,64%

90,42%

13.713.202

10.258.059

67,04%

95,15%

14.285.982

10.064.763

45,89%

64,25%

13.655.979

9.753.795

33.650.531

23.065.310

23.985.029

19.247.607

16.799.510

15.151.704

15.165.464

15.013.954

21.253.805

DATI ECONOMICI, PATRIMONIALI (in migliaia di euro)

OPERATIVI E DI STRUTTURA (numero)

Utile (perdita) d'esercizio

Utile (perdita) d'esercizio ante impatto Piano Industriale ed altri

Utile d'esercizio normalizzato

Proventi operativi

Oneri operativi

Crediti netti verso clientela

di cui: sofferenze nette

crediti deteriorati netti

(493.425)

(185.042)

(108.622)

1.134.506

(845.528)

37.111.384

1.058.109

2.449.646

123.423

132.580

115.930

672.508

(401.845)

21.901.390

319.461

1.214.834

(918.437)

345.452

207.687

687.772

(338.670)

23.330.321

317.590

1.280.777

71.340

382.601

137.718

713.096

(341.302)

25.168.913

295.805

1.393.606

223.496

304.265

266.742

664.554

(319.622)

22.584.747

227.442

516.918

(2.713.054)

316.723

70.124

262.202

(254.048)

15.692.663

280

280

283.720

302.156

195.474

465.070

(276.650)

14.536.121

277

277

406.317

452.430

388.152

708.460

(278.852)

12.560.060

272

272

23.886

27.444

441.574

640.100

(376.816)

10.446.768

849

849

Raccolta diretta da clientela

Patrimonio netto (incluso utile/perdita d'esercizio )

Attività immateriali

Totale attivo

Sportelli in Italia

46.814.745

8.329.654

343.636

79.297.708

396

43.622.826

8.758.946

410

70.767.330

4

43.610.938

8.566.696

410

74.171.865

4

37.435.005

9.231.816

410

73.914.645

4

31.302.960

8.607.721

410

73.336.254

3

35.223.005

7.609.829

448

70.895.253

2

34.790.516

10.328.266

542.792

70.897.601

2

21.277.596

10.662.230

545.893

63.450.192

2

19.942.079

10.358.682

596.756

61.983.318

2

5.006

1.730

1.675

1.588

1.412

1.250

1.380

1.405

1.566

4.636

1.612

1.579

1.569

1.393

1.212

1.349

1.451

1.509

(Tier 1 capital dopo i filtri e le deduzioni / attività di rischio ponderate )

Forza lavoro a fine esercizio (dipendenti effettivi in servizio +

collaboratori con contratto di somministrazione )

Forza lavoro media (dipendenti effettivi in servizio + collaboratori

con contratto di somministrazione ) (*)

1. Gli indicatori sono stati costruiti utilizzando i dati riclassificati riportati nel capitolo “Prospetti riclassificati, prospetti di conto economico al netto delle più

significative componenti non ricorrenti e prospetti di raccordo”.

I dati riportati in tabella relativi all’esercizio 2015 non sono stati pro-formati per tenere conto dell’incorporazione della ex BRE e della ex BPCI, ma sono stati mantenuti

coerenti con quanto pubblicato nel Bilancio 2015, in modo da conservare l’evoluzione storica di UBI Banca.

Con riferimento agli Indicatori Alternativi di Performance, si è tenuto conto degli orientamenti emessi dall’ESMA il 5 ottobre 2015 ed in vigore dal 3 luglio 2016.

Le informazioni relative al titolo azionario sono contenute nello specifico capitolo della presente Relazione sulla Gestione.

Relativamente all’esercizio 2016, stante la perdita registrata, gli indici di redditività non vengono esposti in quanto scarsamente significativi.

Con riguardo agli esercizi 2011 e 2014, gli indici di redditività sono stati costruiti utilizzando l’utile d’esercizio ante oneri per esodi anticipati e impairment.

2. I dati al 31 dicembre 2013 e al 31 dicembre 2012 erano stati calcolati secondo la metodologia Basilea 2 AIRB e si riferiscono rispettivamente agli indicatori: Tier1

(patrimonio di base/attività di rischio ponderate), Core Tier1 dopo le deduzioni specifiche dal patrimonio di base (patrimonio di base al netto delle preference shares

e azioni di risparmio o privilegiate di terzi/attività di rischio ponderate) e Total capital ratio ((patrimonio di vigilanza + Tier 3)/attività di rischio ponderate).

Per i periodi precedenti i dati erano stati calcolati secondo il metodo Basilea 2 Standard.

(*) Nel calcolo della forza lavoro media i dipendenti part-time vengono convenzionalmente considerati al 50%.

2*

La struttura organizzativa di UBI Banca

Unione di Banche Italiane dal 12 ottobre 2015 è una Società per azioni1.

Quotata alla Borsa di Milano, UBI Banca è a capo dell’omonimo Gruppo bancario.

In qualità di Capogruppo, svolge funzioni di indirizzo strategico (definendo il disegno

imprenditoriale del Gruppo), di presidio delle funzioni di business (attraverso il supporto ed il

coordinamento delle attività commerciali delle Società Prodotto), di monitoraggio dei rischi,

nonché di fornitura di servizi accentrati (direttamente o attraverso Società controllate).

Sotto il profilo della governance, UBI Banca adotta il sistema dualistico, nel pieno rispetto delle

prerogative e delle specificità dei due organi sociali cui sono in capo le responsabilità, distinte,

di sorveglianza e di gestione.

***

In seguito all’annuncio del Piano Industriale 2019/2020, la struttura organizzativa di UBI Banca

– della quale si rappresenta l’organigramma di primo livello – è stata oggetto di revisione in vista

di un rafforzamento complessivo del modello di business ed operativo e di una semplificazione

dell’assetto del Gruppo mediante l’abbandono del modello federale e la progressiva

incorporazione delle Banche Rete in UBI Banca con il Progetto Banca Unica che si completerà nel

febbraio 2017.

Relativamente alla configurazione operativa, con decorrenza 1° agosto 2016, sono stati

realizzati alcuni primi interventi che hanno riguardato la struttura facente capo al Chief

Business Officer, riorganizzata nei seguenti due macro ambiti: “Chief Commercial Officer” e

“Chief Wealth and Welfare Officer”.

In concomitanza con l’incorporazione di Banca Regionale Europea e di Banca Popolare

Commercio e Industria, divenuta efficace a partire dal 21 novembre 2016, la configurazione

della Capogruppo ha subito un’ulteriore evoluzione.

Di seguito si elencano i principali ambiti interessati.

Chief Commercial Officer

• è stata operata una trasformazione da struttura di coordinamento a struttura di gestione

diretta dell’attività commerciale attraverso l’istituzione di una filiera di business

specializzata su segmenti di clientela specifici quali Top Private Banking, Corporate &

Investment Banking nonché Associazioni non profit ed Enti (UBI Comunità);

• sono state attivate due filiere dedicate ai Canali Remoti (telefonico, vendita a distanza e siti

internet commerciali) e all’ambito internazionale;

• è stata istituita un’unica Rete Commerciale organizzata in Macroaree Territoriali a diretto

riporto del Chief;

• accanto alla già presente Area Customer Satisfaction, sono state istituite in staff due nuove

Aree dedicate al Marketing e al Coordinamento Commerciale.

In capo al Chief Commercial Officer è stata prevista anche un’attività di coordinamento

commerciale delle Società del Gruppo: IW Bank, Prestitalia, UBI Factor e UBI Leasing, nonché

della controllata UBI Trustee.

Chief Wealth and Welfare Officer

• sono state create l’Area Welfare e Protezione dedicata all’offerta assicurativa e di altri servizi

quali ad esempio quelli assistenziali, sanitari, sociali (erogati anche attraverso piattaforme

di welfare aziendale) e l’Area Investimento e Previdenza atta alla definizione di strategie di

asset allocation, all’individuazione di nuovi prodotti negli ambiti di competenza ed al

complessivo presidio delle piattaforme di consulenza e negoziazione;

1 La trasformazione da Società cooperativa per azioni a Società per azioni è avvenuta in ottemperanza alle previsioni del Decreto Legge

3/2015, convertito nella Legge 33/2015, che ha stabilito, per le banche popolari con un attivo superiore agli 8 miliardi di euro,

l’obbligo di conformarsi al nuovo assetto legislativo entro 18 mesi dall’entrata in vigore delle disposizioni di attuazione da parte di

Banca d’Italia (disposizioni emanate il 9 giugno ed entrate in vigore il 27 giugno 2015).

3*

• in staff al Chief sono state inoltre istituite: una struttura di coordinamento e supporto

dedicata al presidio degli obiettivi di business e di redditività, nonché al supporto sulle

tematiche di sviluppo strategico di competenza e sulla governance con le Società Prodotto

del Gruppo e Società terze; una struttura preposta al supporto quantitativo e di modelling

nell’ideazione dei prodotti di competenza e all’analisi quantitativa e attuariale.

Al Chief Wealth and Welfare Officer spetta il coordinamento commerciale delle joint venture in

ambito asset management di UBI Pramerica SGR e Zhong Ou Asset Management Co., nonché il

presidio di quelle in ambito assicurativo in essere con Aviva Assicurazioni Vita, Lombarda Vita,

Aviva e Cargeas Assicurazioni.

Nell’ambito della riorganizzazione è stata anche rivista la configurazione organizzativa dell’Area Finanza,

finalizzata a una maggiore focalizzazione sulle attività di investimento proprietario e di prestazione dei

servizi di investimento per la clientela.

Chief Lending Officer

• è stato avviato il progressivo accentramento gerarchico dei presidi di gestione del credito

anomalo presenti nelle ex Banche Rete con la costituzione di una nuova Area Credito

Anomalo a riporto diretto del Chief e separata dall’Area Recupero Crediti, dedicata invece al

recupero delle sofferenze;

• il governo del credito è stato rafforzato grazie ad una visione integrata del processo di

erogazione e ad una semplificazione della filiera deliberativa.

Chief Financial Officer

• è stata rafforzata l’Area Corporate Strategy per potenziare il supporto agli organi di governo

del Gruppo nella definizione:

(i) degli obiettivi, sia strategici pluriennali sia del budget annuale e del relativo

monitoraggio, coordinando le strutture di business nella declinazione delle iniziative

necessarie;

(ii) della strategia di ottimizzazione del capitale e liquidità e di evoluzione della struttura

patrimoniale e finanziaria del Gruppo al fine di garantirne l’adeguatezza;

(iii) della strategia di allocazione del capitale alle aree di business, alla ricerca della migliore

combinazione rischio/rendimento, garantendo anche un’adeguata diversificazione del

portafoglio di attività del Gruppo.

Nell’ambito dell’Area Controllo di Gestione, preposta al presidio unitario delle metodologie e delle

metriche di misurazione delle performance e del loro allineamento con le metodologie di

misurazione del rischio, è stato altresì accentrato il Controllo di Gestione di UBI Sistemi e Servizi.

Si segnala inoltre che con decorrenza:

1° agosto 2016 l’Area Operazioni Straordinarie e Partecipazioni è stata riallocata a diretto riporto del Chief

Financial Officer;

30 giugno 2016 le attività in staff al Chief erano state oggetto di un intervento di revisione che ha portato, tra

l’altro, alla costituzione della funzione Corporate Social Responsibility.

Chief General Counsel (ex Direttore Affari Generali e Legali)

Sono state attivate nuove strutture dedicate:

• al rafforzamento del presidio strutturale in ambito di risoluzione stragiudiziale delle

controversie;

• alla gestione delle attività di consulenza legale nei confronti della Rete e di gestione dei

pignoramenti, delle successioni e delle attestazioni, progressivamente accentrate in

concomitanza con le migrazioni informatiche.

Al Chief General Counsel sono stati confermati i riporti funzionali al Consiglio di Sorveglianza

ed al Consiglio di Gestione.

Si rammenta inoltre che con decorrenza:

18 aprile 2016 è divenuto operativo l’accentramento presso l’Area Affari Legali e Contenzioso di alcune

attività precedentemente svolte dalle Banche Rete, quali:

- la gestione del contenzioso;

- la gestione dei ricorsi all’Arbitro Bancario e Finanziario e agli altri organismi di risoluzione stragiudiziale

delle controversie;

1° maggio 2016 il Servizio Supporto al Consiglio di Gestione è stato riallocato direttamente in staff al Chief

General Counsel.

4*

Chief Operating Officer

• è stata attuata una revisione complessiva dell’Area Risorse Umane a fronte della

semplificazione dell’assetto del Gruppo mediante la progressiva incorporazione delle Banche

Rete in UBI Banca.

Il Chief Operating Officer esercita anche il coordinamento operativo nei confronti delle Società

UBI Sistemi e Servizi ed UBI Academy assicurando il necessario raccordo tra il disegno

imprenditoriale individuato da UBI Banca, delineato principalmente attraverso il Piano

Industriale e il Budget annuale, e l’operatività svolta dalle Società consortili del Gruppo per le

quali il Chief rappresenta l’interlocutore di riferimento con la Capogruppo.

***

Si ricorda infine che con decorrenza 30 giugno 2016 è divenuta operativa la revisione degli

assetti delle strutture del Chief Risk Officer e di Compliance. In coerenza con le indicazioni di

Banca d’Italia in tema di riporto delle funzioni aziendali di controllo (Circolare 285, Sistema dei

Controlli Interni) e con le raccomandazioni della Banca Centrale Europea contenute nel

“Thematic review on risk governance and appetite”, è stato previsto il riporto diretto del Chief

Risk Officer e dell’Area Compliance al Consiglio di Gestione (in precedenza allocate in staff al

Consigliere Delegato)2.

Nel contempo l’Area Compliance è stata oggetto di una parziale riconfigurazione in coerenza

con il nuovo modello di compliance, volto a migliorare il presidio del rischio di non conformità,

a rafforzare i presidi specialistici e a razionalizzare le attività di coordinamento con le altre

funzioni aziendali di controllo3.

L’organigramma aggiornato della Capogruppo, relativamente al primo ambito, è disponibile sul

sito ufficiale www.ubibanca.it, nella sezione Corporate Governance.

2 Al fine di adottare un modello omogeneo a livello di Gruppo e dare seguito al provvedimento di Banca d’Italia pervenuto

contestualmente all’autorizzazione all’iscrizione all’Albo ai sensi dell’art. 106 del TUB, è stata prevista l’estensione di tale approccio

anche a Prestitalia, UBI Leasing e UBI Factor riallocando il Servizio Controllo Rischi a diretto riporto del Consiglio di

Amministrazione (anziché del Direttore Generale).

3 Come già riportato nella precedente informativa di Bilancio, con decorrenza 1° febbraio 2016 erano state ricondotte all’interno

dell’Area le attività di compliance IT, in adeguamento alle indicazioni espresse da Banca d’Italia con la nota di chiarimenti del 22

luglio 2015.

5*

Organigramma di UBI Banca Spa

Organi di Gestione e Controllo

AREA

Servizio

CONSIGLIO DI

SORVEGLIANZA

Funzione

SUPPORTO AL

CONSIGLIO DI

SORVEGLIANZA

CHIEF AUDIT

EXECUTIVE

CONSIGLIO DI

GESTIONE

AUDIT DI

PROCESSO E

RISCHI

AUDIT

GOVERNANCE &

METHODOLOGIES

AUDIT RETI DI

VENDITA

Aree, Servizi e Funzioni di Staff

Società in coordinamento operativo

Società in coordinamento commerciale

CHIEF RISK OFFICER

COMPLIANCE

Risk Data Management

CONSIGLIERE

DELEGATO

CHIEF FINANCIAL

OFFICER

Informativa Finanziaria,

Principi e Contr.Contabili

INVESTOR E

MEDIA

RELATIONS

Consulenza e

Compliance Fiscale

CREDIT RISK

MANAGEMENT

CAPITAL &

LIQUIDITY RISK

MANAGEMENT

ANTI-MONEY

LAUNDERING &

CLAIMS

RISK

GOVERNANCE

CHIEF GENERAL

COUNSEL*

AMMINISTRAZIONE

E ADEMPIMENTI

FISCALI

CORPORATE

STRATEGY

CONTROLLO DI

GESTIONE

Supporto al Consiglio di

Gestione

OPERAZIONI

STRAORDINARIE E

PARTECIPAZIONI

AFFARI SOCIETARI

E RAPPORTI CON

LE AUTHORITIES

CHIEF LENDING

OFFICER

CHIEF COMMERCIAL

OFFICER

MARKETING

CUSTOMER

SATISFACTION

CREDITI

CREDITO

ANOMALO

POLITICHE E

RECUPERO

MONITORAGGIO

CREDITI

CREDITI

AFFARI LEGALI E

CONTENZIOSO

CHIEF OPERATING

OFFICER

CHIEF WEALTH AND

WELFARE OFFICER

COORDINAMENTO

COMMERCIALE

Modelli Finanziari

e Attuariali

Coord. e Supporto

Wealth e Welfare

COMPANY

MULTICHANNEL

EXPERIENCE

Prevenzione e

Protezione sul Lavoro

Operations

Commerciale

UBISS

RESPONSABILE

GLOBAL

RESPONSABILI RESPONSABILE

UBI

REMOTE

CORPORATE &

TRANSACTION MACROAREE

TOP PRIVATE

INVESTMENT

COMUNITA’ CHANNELS

BANKING

TERRITORIALI

BANKING

BANKING

FINANZA

IW Bank

Prestitalia

UBI Factor

UBI Leasing

UBI Trustee

INVESTIMENTO

E PREVIDENZA

WELFARE E

PROTEZIONE

ORGANIZZAZIONE

Aviva Assicurazioni Vita

Lombarda Vita

UBI Pramerica SGR

Zhong Ou Asset Management Co.

Aviva

Cargeas Assicurazioni

* Il Chief General Counsel riporta funzionalmente al Consiglio di Sorveglianza ed al Consiglio di Gestione.

La Funzione “Corporate Social Responsibility” è allocata alle dipendenze del Servizio “Informativa Finanziaria, Principi e Controlli Contabili” in staff al Chief Financial Officer.

6*

RISORSE

UMANE

OTTIMIZZAZIONE

COSTI

UBI

ACADEMY

Premessa

Per quanto concerne i seguenti aspetti dell’informativa sull’attività di UBI Banca nel 2016:

-

lo SCENARIO DI RIFERIMENTO;

gli EVENTI RILEVANTI DELL’ESERCIZIO;

l’ATTIVITÀ COMMERCIALE;

l’ATTIVITÀ DI RICERCA E SVILUPPO;

la RESPONSABILITÀ SOCIALE E AMBIENTALE

il SISTEMA DEI CONTROLLI INTERNI;

gli ACCERTAMENTI ISPETTIVI;

le NOVITÀ FISCALI,

si fa rinvio alle specifiche parti della Relazione sulla gestione consolidata.

Le risorse umane

Composizione dell'organico di UBI Banca per forza lavoro

31.12.2016

Numero

31.12.2015*

Variazione

Dipendenti a libro matricola di UBI Banca

Dipendenti distaccati presso altre Società del Gruppo

di cui: presso UBI Sistemi e Servizi

Dipendenti distaccati da altre Società del Gruppo

Dipendenti effettivi in servizio presso UBI Banca

5.977

-1.418

-925

447

5.006

6.016

-1.461

-951

392

4.947

-39

-43

-26

55

59

Forza lavoro

5.006

4.947

59

Composizione dell'organico per qualifica

31.12.2016

Numero

Dirigenti

Quadri Direttivi 3º e 4º livello

Quadri Direttivi 1º e 2º livello

3ª Area Professionale (impiegati)

1ª e 2ª Area Professionale (altro personale)

Dipendenti a libro matricola di UBI Banca

Incidenza

%

31.12.2015*

Incidenza

%

217

1.166

1.429

3.121

44

3,6%

19,5%

23,9%

52,2%

0,8%

209

1.168

1.361

3.231

47

3,5%

19,4%

22,6%

53,7%

0,8%

5.977

100,0%

6.016

100,0%

* Al fine di consentire un raffronto andamentale in termini omogenei, i dati relativi al 31 dicembre 2015 sono stati ricostruiti per tenere

conto sia degli organici delle prime due Banche Rete (Banca Regionale Europea e Banca Popolare Commercio e Industria) incorporate

da UBI Banca con efficacia 21 novembre 2016 (complessivamente 3.212 dipendenti in forza e 3.528 dipendenti a libro matricola al

dicembre 2015), sia dell’incorporazione di S.B.I.M. e di UBI Fiduciaria, perfezionata il 28 settembre 2016 (5 dipendenti a libro paga e 2

a libro matricola a fine 2015).

Al 31 dicembre 2016 i lavoratori dipendenti a libro matricola UBI Banca erano 5.977, in

diminuzione di 39 risorse rispetto al dato dell’anno precedente, ricostruito per tener conto delle

Società nel frattempo incorporate.

In termini di personale effettivamente impiegato dalla Capogruppo, l’organico si presentava

costituito da 5.006 risorse, con un incremento, nei dodici mesi, di 59 unità, sostanzialmente

riconducibile a:

7*

• interventi di accentramento, che hanno interessato sia attività di UBI.S (Compliance IT e

Controllo di Gestione), sia attività precedentemente svolte nelle Banche Rete (Gestione

Contenzioso), alimentati tramite mobilità infragruppo;

• il potenziamento di ambiti quali “Specialista Remoto Mutui” e “Servizio Clienti” (Area Canali

Remoti), anche in questo caso tramite il ricorso a risorse interne al Gruppo.

In dettaglio, con riferimento alla sola incorporante UBI Banca, nell’esercizio si sono registrati 75

inserimenti (al netto di n. 8 passaggi infragruppo) con contratto a tempo indeterminato e 39 con

contratto flessibile a fronte di complessive 161 uscite (delle quali 104 riferite agli Accordi relativi

al piano di esodi incentivati, 10 per passaggi ad altre Società del Gruppo, 6 per termine di

contratti flessibili e la restante parte per motivazioni a diverso titolo riconducibili alla “natural

attrition” aziendale).

Come emerge dalla tabella di dettaglio, i dipendenti distaccati da UBI Banca presso altre

Società del Gruppo a fine 2016 risultavano scesi a 1.418: di questi 925 erano in servizio

presso UBI Sistemi e Servizi (in diminuzione di 26 unità principalmente per effetto degli esodi

incentivati).

Si è contestualmente rilevato un incremento di 55 unità delle risorse distaccate da altre Società

del Gruppo, riconducibile ai sopra citati processi di accentramento/potenziamento.

Quale effetto dell’incorporazione delle prime due Banche Rete, nel quarto trimestre i

dipendenti effettivi in servizio sono cresciuti di 3.192 unità (dai 1.814 di fine settembre ai

5.006 di dicembre). Nei tre mesi si sono inoltre registrate: 18 assunzioni, 13 cessazioni, un

aumento netto di 15 unità delle risorse distaccate presso la Capogruppo, mentre la mobilità

infragruppo ha interessato 44 persone.

In considerazione delle peculiarità operative di Capogruppo, la composizione dell’organico per

qualifica continua ad evidenziare, rispetto al dato consolidato, un maggior peso relativo delle

fasce di inquadramento più elevate. Non si rilevano sostanziali variazioni rispetto al dato di fine

2015 ricostruito in termini omogenei.

Con riferimento alle previsioni dell’Accordo Quadro del 26 novembre 2014, nel 2016 sono state

concesse 41.347 1 giornate di congedo straordinario, fruite tenuto conto delle esigenze

produttive e organizzative delle singole strutture.

Sono state altresì usufruite 8.4831 giornate di congedo parentale.

Per quanto riguarda la trasformazione del rapporto di lavoro da tempo pieno a tempo parziale,

sono state presentate 50 domande, accettate per la quasi totalità, aventi decorrenza

principalmente a partire dai mesi di febbraio e settembre 2016.

A dicembre l’età media dei dipendenti a libro matricola di UBI Banca si attestava a 47 anni e 4

mesi mentre l’anzianità media risultava di 19 anni e 8 mesi. L’incidenza del personale

femminile era pari al 42%.

***

In merito alle politiche di remunerazione ed incentivazione si rinvia alla Relazione sulla remunerazione che

viene presentata in altra parte del presente fascicolo, redatta ai sensi degli artt. 123 ter del TUF e 84 quater

del Regolamento Emittenti, nonché ai sensi delle Disposizioni di Vigilanza in materia di politiche e prassi di

remunerazione e incentivazione per le banche e i gruppi bancari emanate il 18 novembre 2014.

Ulteriori elementi informativi sul tema sono riportati nella Relazione sul governo societario di UBI Banca,

sempre in allegato al presente fascicolo.

Per quanto riguarda, infine, le relazioni sindacali, la formazione, la comunicazione interna, l’ambiente di

lavoro e le iniziative di welfare, trattandosi di attività coordinate a livello di Gruppo, si rimanda agli specifici

paragrafi contenuti nella Relazione sulla gestione consolidata.

1 Il dato esposto rappresenta la somma delle giornate concesse e fruite in UBI Banca e nelle aziende oggetto di fusione.

8*

Prospetti riclassificati, prospetti di conto

economico al netto delle più significative

componenti non ricorrenti e prospetti di

raccordo

Stato patrimoniale riclassificato

31.12.2016

Importi in migliaia di euro

31.12.2015

pro-forma

Variazioni

Variazioni %

ATTIVO

10.

Cassa e disponibilità liquide

204.188

226.673

-22.485

-9,9%

20.

Attività finanziarie detenute per la negoziazione

808.081

1.072.136

-264.055

-24,6%

30.

Attività finanziarie valutate al fair value

188.449

196.034

-7.585

-3,9%

40.

Attività finanziarie disponibili per la vendita

9.447.492

15.407.443

-5.959.951

-38,7%

50.

Attività finanziarie detenute sino alla scadenza

7.327.544

3.494.547

3.832.997

109,7%

60.

Crediti verso banche

12.254.559

11.307.287

947.272

8,4%

70.

Crediti verso clientela

37.111.384

39.034.437

-1.923.053

-4,9%

80.

433.489

592.411

-158.922

-26,8%

90.

Derivati di copertura

Adeguamento di valore delle attività finanziarie oggetto di

copertura generica (+/-)

100.

Partecipazioni

110.

Attività materiali

944.989

968.670

-23.681

-2,4%

120.

Attività immateriali

343.636

371.715

-28.079

-7,6%

130.

Attività fiscali

140.

Attività non correnti e gruppi di attività in via di dismissione

150.

Altre attività

di cui: avviamento

Totale dell'attivo

1.631

16.667

-15.036

-90,2%

7.322.989

7.593.914

-270.925

-3,6%

315.815

315.815

-

2.055.015

1.776.302

278.713

15,7%

-

2.657

2.032

625

30,8%

851.605

1.006.320

-154.715

-15,4%

79.297.708

83.066.588

-3.768.880

-4,5%

21.415.235

15.820.292

5.594.943

35,4%

PASSIVO E PATRIMONIO NETTO

10.

Debiti verso banche

20.

Debiti verso clientela

16.247.370

18.130.085

-1.882.715

-10,4%

30.

Titoli in circolazione

30.567.375

36.660.974

-6.093.599

-16,6%

40.

Passività finanziarie di negoziazione

881.981

608.568

273.413

44,9%

60.

Derivati di copertura

178.200

700.872

-522.672

-74,6%

80.

Passività fiscali

127.320

295.071

-167.751

-56,9%

100.

Altre passività

1.304.128

1.215.902

88.226

7,3%

110.

Trattamento di fine rapporto del personale

111.973

111.830

143

0,1%

120.

Fondi per rischi e oneri:

134.472

86.927

47.545

54,7%

23.536

22.925

611

2,7%

110.936

64.002

46.934

73,3%

8.823.079

9.325.400

-502.321

-5,4%

-493.425

110.667

-604.092

n.s.

79.297.708

83.066.588

-3.768.880

-4,5%

a) quiescenza e obblighi simili

b) altri fondi

130.+160.

+170.+180.+190.

200.

Capitale, sovrapprezzi di emissione, riserve,

riserve da valutazione e azioni proprie

Utile (perdita) d'esercizio

Totale del passivo e del patrimonio netto

I dati riferiti al 31 dicembre 2015 sono stati pro-formati per tenere conto dell’incorporazione di Banca Regionale Europea e di Banca Popolare Commercio e

Industria.

9*

Evoluzione trimestrale dei dati patrimoniali riclassificati

31.12.2016

Importi in migliaia di euro

30.9.2016

pro-forma

30.6.2016

pro-forma

31.3.2016

pro-forma

31.12.2015

pro-forma

30.9.2015

pro-forma

30.6.2015

pro-forma

31.3.2015

pro-forma

ATTIVO

10.

Cassa e disponibilità liquide

204.188

184.479

186.604

201.295

226.673

217.291

191.606

192.227

20.

Attività finanziarie detenute per la negoziazione

808.081

741.986

740.990

1.042.420

1.072.136

744.044

1.446.906

1.635.905

30.

Attività finanziarie valutate al fair value

40.

Attività finanziarie disponibili per la vendita

50.

Attività finanziarie detenute sino alla scadenza

7.327.544

3.403.798

3.452.886

3.445.469

3.494.547

3.486.873

3.535.692

3.528.010

60.

Crediti verso banche

12.254.559

12.575.089

11.597.908

11.432.255

11.307.287

12.142.960

10.994.020

11.111.436

70.

Crediti verso clientela

37.111.384

37.219.743

38.114.324

38.352.307

39.034.437

37.939.224

38.993.778

39.465.013

80.

Derivati di copertura

433.489

788.921

783.965

712.627

592.411

612.002

544.210

673.993

90.

Adeguamento di valore delle attività finanziarie oggetto di copertura generica (+/-)

1.631

14.299

13.114

12.845

16.667

17.000

16.808

18.970

100.

Partecipazioni

7.322.989

7.527.518

7.594.519

7.594.149

7.593.914

7.592.800

7.562.393

7.563.750

110.

Attività materiali

944.989

951.398

897.208

903.794

968.670

967.750

973.195

920.363

120.

Attività immateriali

di cui: avviamento

343.636

315.815

344.568

315.815

345.260

315.815

370.546

315.815

371.715

315.815

372.821

315.815

373.929

315.815

375.037

315.815

130.

Attività fiscali

2.055.015

1.980.618

1.992.625

1.771.933

1.776.302

1.740.848

1.776.167

1.878.901

140.

Attività non correnti e gruppi di attività in via di dismissione

Altre attività

2.657

851.605

61.444

758.475

61.352

1.310.194

61.352

876.845

2.032

1.006.320

2.036

886.943

2.036

1.099.749

62.272

1.038.133

79.297.708

80.737.254

82.565.219

82.524.527

83.066.588

81.735.628

84.066.285

86.117.975

150.

Totale dell'attivo

188.449

189.638

188.641

194.738

196.034

195.490

197.223

198.365

9.447.492

13.995.280

15.285.629

15.551.952

15.407.443

14.817.546

16.358.573

17.455.600

PASSIVO E PATRIMONIO NETTO

10.

Debiti verso banche

21.415.235

20.195.071

18.467.789

16.907.278

15.820.292

14.650.036

13.157.939

17.736.465

20.

Debiti verso clientela

16.247.370

15.458.670

17.572.521

19.080.512

18.130.085

16.560.812

20.591.659

16.809.075

30.

Titoli in circolazione

30.567.375

32.894.213

33.881.529

33.900.590

36.660.974

38.085.195

37.703.267

38.070.893

40.

Passività finanziarie di negoziazione

881.981

657.859

671.669

685.945

608.568

614.732

753.955

844.771

60.

Derivati di copertura

178.200

1.027.757

1.058.006

942.825

700.872

820.186

736.209

1.163.274

80.

Passività fiscali

100.

Altre passività

127.320

126.217

136.701

250.872

295.071

330.143

276.165

497.031

1.304.128

1.152.489

1.544.678

1.067.882

1.215.902

955.523

1.257.000

1.131.123

110.

120.

Trattamento di fine rapporto del personale

111.973

115.649

113.991

112.995

111.830

109.977

110.917

120.227

Fondi per rischi e oneri:

134.472

185.070

186.296

77.564

86.927

104.359

102.930

96.467

23.536

24.683

24.985

22.614

22.925

23.577

23.891

28.435

a) quiescenza e obblighi simili

130.+160.

+170.+180.+190.

200.

b) altri fondi

Capitale, sovrapprezzi di emissione, riserve,

riserve da valutazione e azioni proprie

Utile (perdita) del periodo

110.936

160.387

161.311

54.950

64.002

80.782

79.039

68.032

8.823.079

-493.425

9.103.276

-179.017

9.091.843

-159.804

9.336.880

161.184

9.325.400

110.667

9.364.907

139.758

9.207.553

168.691

9.466.862

181.787

Totale del passivo e del patrimonio netto

79.297.708

80.737.254

82.565.219

82.524.527

83.066.588

81.735.628

84.066.285

86.117.975

I dati riferiti ai periodi intermedi sia dell’esercizio 2015 sia del 2016 sono stati pro-formati per tenere conto dell’incorporazione di Banca Regionale Europea e di Banca Popolare Commercio e Industria.

10*

Conto economico riclassificato

70.

40.-50.

IV trimestre

2015

pro-forma

Variazioni

Variazioni %

C

D

C-D

C/D

31.12.2016

Variazioni

Variazioni %

A

B

A-B

A/B

Margine d'interesse

321.073

306.713

14.360

4,7%

83.338

69.323

14.015

20,2%

Dividendi e proventi simili

221.676

211.366

10.310

4,9%

10.785

1.573

9.212

585,6%

Commissioni nette

333.417

319.319

14.098

4,4%

80.654

72.117

8.537

11,8%

Importi in migliaia di euro

10.-20.

IV trimestre

2016

31.12.2015

pro-forma

Risultato netto dell'attività di negoziazione, copertura, cessione/riacquisto e delle

80.+90.

+100.+110. attività/passività valutate al fair value

145.819

280.622

(134.803)

(48,0%)

46.537

160.625

(114.088)

112.521

109.946

2.575

2,3%

25.601

25.393

208

Proventi operativi

1.134.506

1.227.966

(93.460)

(7,6%)

246.915

329.031

(82.116)

(25,0%)

150.a

Spese per il personale

(403.920)

(397.207)

6.713

1,7%

(110.979)

(101.572)

9.407

9,3%

150.b

Altre spese amministrative

(405.060)

(371.162)

33.898

9,1%

(146.183)

(140.302)

5.881

(36.548)

(40.249)

(3.701)

(9,2%)

(10.107)

(11.039)

(932)

(8,4%)

Oneri operativi

(845.528)

(808.618)

36.910

4,6%

(267.269)

(252.913)

14.356

5,7%

Risultato della gestione operativa

Rettifiche/riprese di valore nette per deterioramento crediti

288.978

(517.981)

419.348

(237.288)

(130.370)

280.693

(31,1%)

118,3%

(20.354)

(78.959)

76.118

(71.932)

96.472

7.027

n.s.

9,8%

Rettifiche/riprese di valore nette per deterioramento di altre attività/passività finanziarie

(105.098)

(15.431)

89.667

n.s.

(74.938)

(8.550)

66.388

n.s.

(818)

5.137

(5.955)

n.s.

161

27.881

(27.720)

(99,4%)

190.

170.+180.

130.a

130.b+c+d

160.

210.+240.

Altri oneri/proventi di gestione

Rettifiche/riprese di valore nette su attività materiali e immateriali

Accantonamenti netti ai fondi per rischi e oneri

Utili (perdite) dalla cessione di investimenti e partecipazioni

250.

Utile (perdita) dell'operatività corrente al lordo delle imposte

260.

Imposte sul reddito del periodo dell'operatività corrente

280.

Utile (perdita) dei gruppi di attività in via di dismissione al netto delle imposte

Utile (perdita) del periodo ante impatto Piano Industriale ed altri

(71,0%)

0,8%

4,2%

20.793

1.889

18.904

n.s.

20.730

1.422

19.308

n.s.

(314.126)

173.655

(487.781)

n.s.

(153.360)

24.939

(178.299)

n.s.

129.084

(45.309)

174.393

n.s.

48.126

(36.643)

84.769

n.s.

-

-

-

-

-

-

-

(185.042)

128.346

(313.388)

n.s.

(105.234)

(11.704)

93.530

799,1%

311,2%

2.218

(17.387)

(19.605)

n.s.

(7.509)

-

7.509

-

-

-

-

-

150.a

Oneri per esodi anticipati al netto delle imposte

(72.693)

(17.679)

55.014

150.b

Oneri progetto Banca Unica al netto delle imposte

(15.688)

-

15.688

-

180.

Impairment marchio al netto delle imposte

(16.119)

-

16.119

-

210.

Rettifiche di valore su partecipazioni del Gruppo al netto delle imposte

(203.883)

-

203.883

-

(203.883)

-

203.883

-

290.

Utile (perdita) del periodo

(493.425)

110.667

(604.092)

n.s.

(314.408)

(29.091)

285.317

n.s.

-

I dati riferiti sia all’esercizio 2015 sia al quarto trimestre 2015 sono stati pro-formati per tenere conto dell’incorporazione di Banca Regionale Europea e di Banca Popolare Commercio e Industria.

11*

Evoluzione trimestrale del conto economico riclassificato

2016

III trimestre

pro-forma

IV trimestre

Importi in migliaia di euro

10.-20.

70.

40.-50.

80.+90.

+100.+110.

190.

2015

II trimestre

pro-forma

I trimestre

pro-forma

IV trimestre

pro-forma

III trimestre

pro-forma

II trimestre

pro-forma

I trimestre

pro-forma

Margine d'interesse

83.338

74.955

82.119

80.661

69.323

64.691

78.544

94.155

Dividendi e proventi simili

10.785

(1.141)

20.107

191.925

1.573

3.451

14.895

191.447

Commissioni nette

80.654

81.123

80.590

91.050

72.117

75.751

83.174

88.277

Risultato netto dell'attività di negoziazione, copertura, cessione/riacquisto e delle

attività/passività valutate al fair value

46.537

30.896

56.498

11.888

160.625

22.622

45.050

52.325

Altri oneri/proventi di gestione

25.601

29.977

27.870

29.073

25.393

27.702

28.299

28.552

246.915

215.810

267.184

404.597

329.031

194.217

249.962

454.756

150.a

Proventi operativi

Spese per il personale

(110.979)

(97.459)

(98.059)

(97.423)

(101.572)

(95.943)

(98.487)

(101.205)

150.b

Altre spese amministrative

(146.183)

(79.658)

(84.755)

(94.464)

(140.302)

(71.986)

(82.124)

(76.750)

(10.107)

(8.759)

(8.787)

(8.895)

(11.039)

(9.177)

(10.902)

(9.131)

(187.086)

170.+180.

Rettifiche/riprese di valore nette su attività materiali e immateriali

Oneri operativi

130.a

130.b+c+d

160.

210.+240.

(267.269)

(185.876)

(191.601)

(200.782)

(252.913)

(177.106)

(191.513)

Risultato della gestione operativa

(20.354)

29.934

75.583

203.815

76.118

17.111

58.449

267.670

Rettifiche/riprese di valore nette per deterioramento crediti

(78.959)

(44.554)

(350.919)

(43.549)

(71.932)

(46.172)

(58.839)

(60.345)

Rettifiche/riprese di valore nette per deterioramento di altre attività/passività finanziarie

(74.938)

(1.706)

(31.994)

3.540

(8.550)

(3.781)

(1.728)

(1.372)

161

(334)

290

(935)

27.881

(5.737)

(15.472)

(1.535)

Accantonamenti netti ai fondi per rischi e oneri

Utili (perdite) dalla cessione di investimenti e partecipazioni

250.

Utile (perdita) dell'operatività corrente al lordo delle imposte

260.

Imposte sul reddito del periodo dell'operatività corrente

280.

Utile (perdita) dei gruppi di attività in via di dismissione al netto delle imposte

Utile (perdita) del periodo ante impatto Piano Industriale ed altri

20.730

29

(74)

108

1.422

253

229

(15)

(153.360)

(16.631)

(307.114)

162.979

24.939

(38.326)

(17.361)

204.403

48.126

2.320

81.229

(2.591)

(36.643)

9.393

4.265

(22.324)

-

-

-

-

-

-

-

-

(105.234)

(14.311)

(225.885)

160.388

(11.704)

(28.933)

(13.096)

182.079

(292)

150.a

Oneri per esodi anticipati al netto delle imposte

150.b

Oneri progetto Banca Unica al netto delle imposte

2.218

(264)

(75.443)

796

(17.387)

-

-

(7.509)

(4.638)

(3.541)

-

-

-

-

180.

Impairment marchio al netto delle imposte

-

-

-

(16.119)

-

-

-

-

-

210.

Rettifiche di valore su partecipazioni del Gruppo al netto delle imposte

(203.883)

-

-

-

-

-

-

-

290.

Utile (perdita) del periodo

(314.408)

(19.213)

(320.988)

161.184

(29.091)

(28.933)

(13.096)

181.787

I dati riferiti ai periodi intermedi sia dell’esercizio 2015 sia del 2016 sono stati pro-formati per tenere conto dell’incorporazione di Banca Regionale Europea e di Banca Popolare Commercio e Industria.

12*

Conto economico riclassificato al netto delle più significative

componenti non ricorrenti

Importi in migliaia di euro

31.12.2016

al netto delle

componenti non

ricorrenti

31.12.2015

pro-forma

al netto delle

componenti non

ricorrenti

Variazioni

Variazioni %

Margine d'interesse

321.073

306.713

14.360

4,7%

Dividendi e proventi simili

221.676

211.366

10.310

4,9%

Commissioni nette

333.417

319.319

14.098

4,4%

Risultato netto dell'attività di negoziazione, copertura,

cessione/riacquisto e delle attività/passività valutate al fair value

145.819

280.622

(134.803)

(48,0%)

Altri oneri/proventi di gestione

112.521

109.946

2.575

2,3%

Proventi operativi

1.134.506

1.227.966

(93.460)

(7,6%)

Spese per il personale

(403.920)

(397.207)

6.713

1,7%

Altre spese amministrative

(351.881)

(331.663)

20.218

6,1%

(35.401)

(38.333)

(2.932)

(7,6%)

(791.202)

(767.203)

23.999

3,1%

Rettifiche/riprese di valore nette su attività materiali e immateriali

Oneri operativi

Risultato della gestione operativa

343.304

460.763

(117.459)

(25,5%)

Rettifiche/riprese di valore nette per deterioramento crediti

(517.981)

(237.288)

280.693

118,3%

Rettifiche/riprese di valore nette per deterioramento di altre

attività/passività finanziarie

(31.170)

(15.431)

15.739

102,0%

(818)

5.137

(5.955)

n.s.

113

1.702

(1.589)

(93,4%)

Accantonamenti netti ai fondi per rischi e oneri

Utili (perdite) dalla cessione di investimenti e partecipazioni

Utile (perdita) dell'operatività corrente al lordo delle imposte

Imposte sul reddito d'esercizio dell'operatività corrente

Utile (perdita) d'esercizio ante impatto Piano Industriale ed altri

Oneri per esodi anticipati al netto delle imposte

Utile (perdita) d'esercizio

(206.552)

214.883

(421.435)

n.s.

97.930

(33.092)

(131.022)

n.s.

(108.622)

181.791

(290.413)

n.s.

-

(17.679)

(17.679)

(100,0%)

(108.622)

164.112

(272.734)

n.s.

I dati riferiti al 31 dicembre 2015 sono stati pro-formati per tenere conto dell’incorporazione di Banca Regionale Europea e di Banca Popolare Commercio e

Industria.

In seguito all’approvazione delle nuove linee guida del Gruppo UBI Banca in materia di identificazione delle poste non ricorrenti, avvenuta in data 18 ottobre

2016, il prospetto è stato rivisto (sia per gli elementi già individuati in precedenza, sia per il periodo comparativo al 31 dicembre 2015), pertanto differisce da

quanto pubblicato nel Bilancio 2015.

13*

Conto economico riclassificato al netto delle più significative componenti non ricorrenti: dettagli

Piano Industriale 2019/2020

31.12.2016

Oneri per

esodi

anticipati

(ex Accordo

11 12 2016)

Oneri

Progetto

Banca

Unica

Altre componenti non ricorrenti

Impairment

marchio

Rettifiche di

valore

(impairment)

del Fondo

Atlante

Contributo

addizionale

al Fondo di

Risoluzione

Componenti non ricorrenti

Impairment Rettifiche di

Rettifiche di

valore

sui titoli AFS

valore su

dello Schema (Impairment)

partecipazioni

Volontario su immobili di del Gruppo

proprietà

FITD

31.12.2016

al netto delle

componenti

non ricorrenti

Utile dalla

cessione di

immobili

31.12.2015

pro-forma

Contributo

straordinario al

Fondo di

Risoluzione

Rettifiche di

Chiusura

valore

(impairment) contenziosi

fiscali

su immobili di

proprietà

Utile dalla

cessione di

immobili

31.12.2015

pro-forma

al netto delle

componenti

non ricorrenti

Margine d'interesse

321.073

321.073

306.713

306.713

Dividendi e proventi simili

221.676

221.676

211.366

211.366

Commissioni nette

333.417

333.417

319.319

319.319

Risultato netto dell'attività di negoziazione, copertura, cessione/riacquisto

e delle attività/passività valutate al fair value

145.819

145.819

280.622

280.622

Altri oneri/proventi di gestione

112.521

112.521

109.946

1.134.506

1.227.966

(403.920)

(397.207)

(351.881)

(371.162)

Proventi operativi

1.134.506

Spese per il personale

(403.920)

Altre spese amministrative

(405.060)

Rettifiche/riprese di valore nette su attività materiali e immateriali

Oneri operativi

Risultato della gestione operativa

Utile (perdita) d'esercizio ante impatto Piano Industriale ed altri

-

-

-

-

-

53.179

1.147

-

-

-

53.179

-

1.147

-

-

288.978

-

-

-

-

53.179

-

1.147

-

-

(105.098)

Utile (perdita) dell'operatività corrente al lordo delle imposte

-

-

Rettifiche/riprese di valore nette per deterioramento di altre

attività/passività finanziarie

Imposte sul reddito d'esercizio dell'operatività corrente

-

(36.548)

(517.981)

Utili (perdite) dalla cessione di investimenti e partecipazioni

-

(845.528)

Rettifiche/riprese di valore nette per deterioramento crediti

Accantonamenti netti ai fondi per rischi e oneri

-

73.030

(314.126)

-

-

-

129.084

(185.042)

-

Oneri per esodi anticipati al netto delle imposte

(72.693)

72.693

Oneri progetto Banca Unica al netto delle imposte

(15.688)

Impairment marchio al netto delle imposte

(16.119)

Rettifiche di valore su partecipazioni del Gruppo al netto delle imposte

(203.883)

Utile (perdita) d'esercizio

(493.425)

-

-

73.030

53.179

898

1.147

(17.290)

(247)

(373)

52.947

35.889

651

774

-

-

52.947

35.889

651

774

203.883

(397.207)

39.499

(331.663)

(35.401)

(40.249)

(791.202)

(808.618)

39.499

-

1.916

1.916

-

(38.333)

39.499

-

1.916

-

(767.203)

(237.288)

(31.170)

(15.431)

(15.431)

(818)

5.137

(20.680)

113

1.889

(20.680)

(206.552)

173.655

39.499

(187)

1.916

-

214.883

6.839

97.930

(45.309)

(12.842)

62

(631)

25.628

(33.092)

(13.841)

(108.622)

128.346

26.657

(125)

1.285

25.628

-

(17.679)

(17.679)

-

-

-

-

-

-

-

-

(108.622)

110.667

203.883

16.119

1.227.966

419.348

16.119

15.688

-

(237.288)

15.688

72.693

-

343.304

898

(20.083)

-

(517.981)

(818)

20.793

109.946

-

(13.841)

460.763

5.137

(187)

1.702

181.791

26.657

(125)

1.285

25.628

164.112

I dati riferiti al 31 dicembre 2015 sono stati pro-formati per tenere conto dell’incorporazione di Banca Regionale Europea e di Banca Popolare Commercio e Industria.

In seguito all’approvazione delle nuove linee guida del Gruppo UBI Banca in materia di identificazione delle poste non ricorrenti, avvenuta in data 18 ottobre 2016, il prospetto di dettaglio è stato rivisto (sia per gli elementi già individuati in precedenza, sia per il

periodo comparativo al 31 dicembre 2015), pertanto differisce da quanto pubblicato nel Bilancio 2015.

14*

Prospetto di raccordo 31 dicembre 2016

CONTO ECONOMICO RICLASSIFICATO

Riclassifiche

31.12.2016

Voci

Schema del

bilancio

dell'impresa

Rettifiche di

Amm. per

Recupero

valore su

migliorie su

imposte

partecipazioni

beni di terzi

del Gruppo

31.12.2016

Oneri

progetto

Banca Unica

Oneri per esodi

anticipati

(ex Accordo

11 12 2016)

70.

321.073

321.073

Dividendi e proventi simili

221.676

221.676

333.417

333.417

Commissioni nette

80.+90.+ Risultato netto dell'attività di negoziazione, copertura,

100.+110. cessione/riacquisto e delle attività/passività valutate al fair value

190.

Altri oneri/proventi di gestione

150.a

150.b

145.819

(56.731)

1.671

Proventi operativi

Spese per il personale

1.189.566

(512.531)

(56.731)

1.671

Altre spese amministrative

(485.037)

56.731

(58.989)

Oneri operativi

160.

145.819

167.581

170.+180. Rettifiche/riprese di valore nette su attività materiali e immateriali

130.

b+c+d

Prospetto

riclassificato

Margine d'interesse

40.-50.

130.a

(Piano

Industriale

2019/2020)

(Piano

Industriale

2019/2020)

Importi in migliaia di euro

10.-20.

Impairment

marchi

Risultato della gestione operativa

Rettifiche/riprese di valore nette per deterioramento crediti

Rettifiche/riprese di valore nette per deterioramento di altre

attività/passività finanziarie

112.521

-

108.611

-

-

23.246

1.134.506

(403.920)

(405.060)

(1.671)

24.112

(36.548)

(1.056.557)

56.731

(1.671)

-

108.611

23.246

24.112

(845.528)

133.009

(517.981)

-

-

-

108.611

23.246

24.112

288.978

(517.981)

(105.098)

Accantonamenti netti ai fondi per rischi e oneri

(105.098)

(818)

210.+240. Utili (perdite) dalla cessione di investimenti e partecipazioni

(818)

(185.933)

206.726

20.793

Utile (perdita) dell'operatività corrente al lordo delle imposte

Imposte sul reddito d'esercizio dell'operatività corrente

(676.821)

183.396

-

-

260.

206.726

(2.843)

108.611

(35.918)

23.246

(7.558)

24.112

(7.993)

(314.126)

129.084

Utile (perdita) d'esercizio ante impatto Piano Industriale

Oneri per esodi anticipati al netto delle imposte

(493.425)

-

-

-

203.883

72.693

(72.693)

15.688

16.119

150.a

(185.042)

(72.693)

150.b

Oneri progetto Banca Unica al netto delle imposte

-

180.

Impairment marchio al netto delle imposte

-

(16.119)

(16.119)

210.

Rettifiche di valore su partecipazioni del Gruppo al netto delle imposte

290.

Utile (perdita) d'esercizio

-

(493.425)

250.

(15.688)

-

(15.688)

(203.883)

(493.425)

-

-

(203.883)

-

-

-

Prospetto di raccordo 31 dicembre 2015

CONTO ECONOMICO RICLASSIFICATO

Voci

31.12.2015

pro-forma

Schema del

bilancio

dell'impresa

Recupero

imposte

Amm. per

migliorie su

beni di terzi

Importi in migliaia di euro

10.-20.

70.

306.713

211.366

211.366

319.319

319.319

Altri oneri/proventi di gestione

280.622

280.622

167.384

(58.404)

966

1.285.404

(423.621)

(58.404)

966

150.a

Proventi operativi

Spese per il personale

150.b

Altre spese amministrative

(429.566)

58.404

170.+180. Rettifiche/riprese di valore nette su attività materiali e immateriali

(39.283)

109.946

26.414

1.227.966

(397.207)

(371.162)

(966)

(40.249)

Oneri operativi

(892.470)

58.404

(966)

26.414

(808.618)

Risultato della gestione operativa

Rettifiche/riprese di valore nette per deterioramento crediti

Rettifiche/riprese di valore nette per deterioramento di altre

attività/passività finanziarie

392.934

(237.288)

-

-

26.414

419.348

(237.288)

(15.431)

Accantonamenti netti ai fondi per rischi e oneri

210.+240. Utili (perdite) dalla cessione di investimenti e partecipazioni

250.

Prospetto

riclassificato

306.713

190.

160.

(ex Accordi

del 4 2 2015

e del 23 12 2015)

Dividendi e proventi simili

Commissioni nette

80.+90.+ Risultato netto dell'attività di negoziazione, copertura,

100.+110. cessione/riacquisto e delle attività/passività valutate al fair value

130.

b+c+d

Oneri per esodi

anticipati

Margine d'interesse

40.-50.

130.a

31.12.2015

pro-forma

Riclassifiche

(15.431)

5.137

5.137

1.889

1.889

Utile (perdita) dell'operatività corrente al lordo delle imposte

Imposte sul reddito d'esercizio dell'operatività corrente

147.241

(36.574)

-

-

260.

26.414

(8.735)

173.655

(45.309)

Utile (perdita) d'esercizio ante oneri per esodi anticipati

Oneri per esodi anticipati al netto delle imposte

110.667

-

-

-

150.a

17.679

(17.679)

128.346

(17.679)

290.

Utile (perdita) d'esercizio

110.667

-

-

-

110.667

I dati sono stati pro-formati per tenere conto dell’incorporazione di Banca Regionale Europea e di Banca Popolare Commercio e Industria.

15*

Note esplicative alla redazione dei prospetti

Gli schemi di bilancio obbligatori sono stati redatti sulla base della Circolare Banca d’Italia n. 262 del 22

dicembre 2005 e successivi aggiornamenti, pertanto, ai fini della redazione della presente Relazione, sono

state osservate le previsioni di cui al 4° Aggiornamento del 15 dicembre 2015.

Per consentire una visione più coerente con il profilo gestionale UBI Banca redige i prospetti riclassificati,

in applicazione delle seguenti regole:

-

-

i recuperi di imposte iscritti alla voce 190 dello schema contabile (altri oneri/proventi di gestione) sono

riclassificati a riduzione delle imposte indirette incluse fra le altre spese amministrative;

la voce rettifiche di valore nette su attività materiali e immateriali include le voci 170 e 180 dello schema contabile,

nonché le quote di ammortamento dei costi sostenuti per migliorie su beni di terzi classificate alla voce 190;

***

gli oneri derivanti dall’approvazione del nuovo Piano Industriale 2019/2020 sono stati isolati e ricondotti in

apposite righe (al netto delle imposte) in calce ai prospetti:

• gli oneri per esodi anticipati includono un parziale della voce 150a dello schema contabile;

• gli oneri conseguenti al progetto Banca Unica evidenziano un parziale della voce 150b dello schema contabile;

• l’impairment sui marchi recepisce un parziale della voce 180 dello schema contabile;

i recuperi e gli oneri per esodi anticipati (al netto delle imposte) presenti nel 1° e nel 4° trimestre 2015, nonché nel

1° trimestre 2016, costituiscono un parziale della voce 150a dello schema contabile;

le rettifiche di valore su partecipazioni del Gruppo rappresentano un di cui della voce 210 Utili (Perdite) delle

partecipazioni.

La riconduzione delle voci dei prospetti riclassificati ai dati degli schemi di bilancio viene agevolata da un

lato con l’inserimento, a margine di ciascuna voce, del numero corrispondente alla voce di schema

obbligatorio ivi ricondotta e, dall’altro, con la predisposizione di specifici prospetti di raccordo.

Si evidenzia inoltre che i commenti andamentali dei principali aggregati patrimoniali ed economici

vengono effettuati sulla base dei prospetti riclassificati, nonché dei prospetti riclassificati riferiti ai periodi

di comparazione, cui si uniformano anche le tabelle di dettaglio inserite nella presente Relazione.

In seguito alla fusione per incorporazione di Banca Regionale Europea e di Banca Popolare Commercio e

Industria 1 , che ha modificato il profilo economico-finanziario della Capogruppo, sono stati prodotti

all’interno della Relazione sulla gestione i prospetti comparativi pro-forma 2 per l’esercizio 2015 (e per i

precedenti periodi intermedi del 2016), sia con riferimento allo Stato patrimoniale (inclusa l’evoluzione

trimestrale) che al Conto economico (inclusa l’evoluzione trimestrale, i dati normalizzati ed il prospetto di

raccordo al 31 dicembre 2015). Le tabelle riportate nei capitoli di commento (se non diversamente indicato)

sono state parimenti pro-formate.

Al fine di agevolare l’analisi dell’evoluzione economica di UBI Banca ed in ottemperanza alla

Comunicazione Consob n. DEM/6064293 del 28 luglio 20063, sono stati inseriti due appositi Prospetti, il

primo di sintesi, che consente una lettura comparata dei risultati del periodo in termini normalizzati, il

secondo, di natura analitica, che evidenzia l’impatto economico dei principali eventi ed operazioni non

ricorrenti – essendo i relativi effetti patrimoniali e finanziari, in quanto strettamente connessi, non

significativi – che così si riassumono:

Esercizio 2016:

- oneri connessi alla realizzazione del Piano Industriale 2019/2020 (incentivi all’esodo, oneri di

Esercizio 2015:

natura informatica, legale e societaria legati al Progetto di Banca Unica e impairment sui marchi);

impatto della valutazione del Fondo Atlante, contributo addizionale al Fondo di Risoluzione,

rettifica dello Schema Volontario del FITD (Cassa di Risparmio di Cesena);

rettifiche di valore su attività materiali (immobiliari di proprietà);

rettifiche di valore su partecipazioni del Gruppo (impairment Banco di Brescia);

utile dalla cessione di immobili di proprietà (ex sede di BPCI in via Moscova a Milano).

- contributo straordinario al Fondo di Risoluzione;

-

utile dalla cessione di cespiti immobiliari;

rettifiche di valore su attività materiali (immobili di proprietà);

chiusura di contenziosi fiscali.

1 Si veda quanto riportato nel capitolo “Gli eventi rilevanti del 2016” della Relazione sulla gestione consolidata.

2 Tali prospetti sono stati costruiti con modalità analoghe a quelle applicate in sede di contabilizzazione delle operazioni di fusione

avvenute nel corso del 2016.

3 In seguito all’entrata in vigore (dal 3 luglio 2016) degli Orientamenti ESMA/2015/1415, le cui linee guida la Consob ha incorporato

nelle proprie prassi di vigilanza e monitoraggio degli emittenti, i criteri del Gruppo UBI Banca in materia di identificazione delle poste

non ricorrenti (evidenziate nei Prospetti normalizzati) sono stati oggetto di revisione.

I nuovi criteri di determinazione, che circoscrivono il carattere di non ricorrenza a ben specifici proventi ed oneri (connessi ad

esempio all’adozione di un Piano Industriale, oppure agli impatti valutativi e realizzativi su immobilizzazioni materiali, immateriali,

finanziarie e titoli HTM, agli effetti di modifiche normative e metodologiche, nonché ad eventi straordinari, anche di natura sistemica)

sono stati approvati dal Consiglio di Gestione del 18 ottobre 2016.

16*

Il conto economico

I dati economici commentati fanno riferimento ai prospetti riclassificati – conto economico, evoluzione

trimestrale e conto economico al netto delle principali componenti non ricorrenti (sintetico e analitico) –

riportati nello specifico capitolo, ai quali anche le tabelle di dettaglio di seguito inserite sono state

uniformate. Per la descrizione degli interventi, si rinvia alle Note esplicative che seguono i prospetti

riclassificati, nonché ai prospetti di raccordo. Si precisa inoltre che i dati comparativi sono stati tutti

riesposti pro-forma per tenere conto della fusione per incorporazione in Capogruppo di BPCI e di BRE; il

commento proposto esamina pertanto essenzialmente le dinamiche che hanno caratterizzato l’esercizio

2016 rispetto ai precedenti dodici mesi, facendo solo riferimento ai principali aggregati su base trimestrale

(evidenziato da un leggero sfondo).

Il 2016 si è concluso per UBI Banca con un risultato netto negativo per 493,4 milioni di euro,

che si confronta con l’utile di 110,7 milioni pro-forma conseguito nel precedente esercizio.

In termini normalizzati, la perdita dell’anno si ridimensiona a 108,6 milioni1, avendo recepito

circa 385 milioni di impatti negativi netti legati da un lato all’iscrizione a conto economico di una

serie di fattori abilitanti alla realizzazione del Piano Industriale e dall’altro lato gli impairment

sulle partecipazioni, unitamente agli oneri comuni al sistema bancario italiano (contributi

addizionali al Fondo di Risoluzione e svalutazione dell’investimento complessivo nel Fondo

Atlante e della quota di partecipazione allo Schema Volontario del FITD).

Per quanto riguarda l’evoluzione infra-annuale, il quarto trimestre dell’anno ha evidenziato un

risultato di -314,4 milioni (effetto dell’impairment sulle partecipazioni del Gruppo e degli impegni

istituzionali sopra richiamati, nonostante l’andamento incoraggiante dei proventi operativi),

rispetto ai -19,2 milioni pro-forma del periodo luglio-settembre (che pure aveva incorporato

alcuni fattori stagionali). Gli ultimi tre mesi del 2015 si erano chiusi con una perdita pro-forma

di 29,1 milioni (condizionata dalla chiusura di un contenzioso fiscale con l’Autorità tributaria e

dagli oneri per esodi incentivati iscritti a margine della sottoscrizione dell’Accordo Sindacale del

23 dicembre 2015, ancorché in presenza di una dinamica positiva della gestione operativa).

In termini progressivi, i proventi operativi realizzati nell’anno – espressione della gestione

bancaria caratteristica 2 – si sono attestati a 1.134,5 milioni, contro i 1.228 milioni

dell’esercizio di raffronto, per effetto delle seguenti determinanti.

Il margine d’interesse3 - influenzato dai movimenti della struttura dei tassi, divenuti negativi

sulle scadenze a più breve termine4 - è salito a 321,1 milioni (di cui 83,3 milioni realizzati nel

quarto trimestre) dai 306,7 milioni del 20155, grazie agli apporti6 qui evidenziati:

- l’attività con la clientela ha mostrato un risultato di 77,8 milioni, rispetto ai -0,2 milioni del

2015. Pur risentendo dei minori interessi sull’attività di impiego (-117 milioni), il risultato ha

più che beneficiato del calo degli interessi passivi sui titoli in circolazione (-171,3 milioni, pari

1 In seguito all’adozione delle nuove linee guida per la definizione degli elementi non ricorrenti approvate dal Consiglio di Gestione

nell’ottobre 2016 (si veda il precedente capitolo “Prospetti riclassificati, prospetti di conto economico al netto delle più significative

componenti non ricorrenti e prospetti di raccordo”) sono stati rivisti gli elementi già individuati sia nella prima parte dell’esercizio sia

quelli inclusi nel prospetto comparativo al 31 dicembre 2015.

L’esercizio 2015 evidenziava componenti non ricorrenti negative per 53,4 milioni (rivenienti prevalentemente dai contributi straordinari al

Fondo di Risoluzione e dalla chiusura di un contenzioso fiscale), escludendo le quali l’utile dell’anno saliva a 164,1 milioni.

2 Benché l’incorporazione delle prime due Banche Rete abbia significativamente modificato il profilo economico e finanziario della

Capogruppo, che vedrà crescere l’attività di intermediazione con la clientela, caratteristica della Banca commerciale, è sempre

opportuno ricordare il ruolo di holding che UBI Banca tuttora svolge, da un lato gestendo i flussi di liquidità di tutte le Banche/Società

del Gruppo, a cui garantisce funzionalmente i finanziamenti necessari e la possibilità di investimento degli eccessi accumulati, e

dall’altro agendo quale gestore unico del portafoglio delle attività finanziarie. Stante tale ruolo di coordinamento e di indirizzo,

conseguente alla stessa configurazione organizzativa del Gruppo, UBI Banca detiene partecipazioni in tutte le principali Società

consolidate e gli utili da queste distribuiti ne costituiscono un’importante fonte reddituale.

3 L’analisi riportata descrive la contribuzione per settore di attività al margine d’interesse, ancorché vada tenuto presente che

l’operatività della Capogruppo continua ad essere influenzata da flussi trasversali ai singoli settori (ad esempio provvista da clientela

ovvero raccolta dalle Banche Rete per impieghi alle Società Prodotto).

4 La media del tasso Euribor a 1 mese è divenuta negativa a partire dal secondo trimestre 2015, attestandosi nel 2016 a -0,341%,

rispetto al -0,071% del 2015.

5 Grazie alla fusione delle Banche Rete il margine d’interesse ha assunto una dimensione più rilevante, incorporando comunque il

costo finanziario che UBI Banca sostiene a fronte degli investimenti nelle partecipazioni del Gruppo, mentre i correlati ricavi

finanziari alimentano la voce dividendi.

6 La ricostruzione dei saldi netti è avvenuta allocando gli interessi attivi e passivi dei derivati di copertura, nonché gli interessi passivi

sulle passività finanziarie di negoziazione all’interno delle diverse aree di attività (con clientela, finanziaria, con banche).

17*

-

-

al -20,5%, in presenza di una riduzione degli stock outstanding di 6,1 miliardi nei dodici

mesi). Il saldo netto ha inoltre beneficiato dei differenziali incassati sulla copertura dei prestiti

obbligazionari di propria emissione che, in virtù delle condizioni di tasso sopra descritte, sono

saliti a 194,2 milioni (dai precedenti 169,6 milioni);

il portafoglio titoli di proprietà ha generato un flusso di interessi pari a 224,5 milioni (285,7

milioni nel 2015), in presenza di investimenti in titoli di debito scesi nei dodici mesi di 2,5

miliardi. A fronte della sostanziale stabilità dei contributi forniti dai portafogli di negoziazione

(ormai esiguo) e Held To Maturity, si evidenzia la riduzione dell’apporto dei titoli iscritti ad

AFS (-67,2 milioni rispetto al 2015), conseguenza anche delle prese di valore realizzate nel

tempo. Il comparto incorpora i costi degli scoperti (-2,6 milioni, in linea con il precedente

esercizio) e della copertura delle obbligazioni a tasso fisso (differenziali corrisposti sui derivati

per 121,2 milioni, in marginale riduzione);

l’attività sul mercato interbancario, focalizzata ancora in gran parte sull’intermediazione

infragruppo, ha dato luogo ad un saldo positivo di 18,9 milioni, dai 21,3 milioni dei dodici

mesi di raffronto. L’andamento trova giustificazione nella crescita della raccolta da banche

(+5,6 miliardi nell’anno), quale effetto anche delle modifiche che stanno interessando la

struttura della provvista in titoli, in un contesto di flessione dei tassi interbancari. La BCE

dal 16 marzo 2016 ha infatti azzerato il tasso sulle operazioni di rifinanziamento principale,

dal precedente 0,05% in vigore dal 10 settembre 2014.

Interessi attivi e proventi assimilati: composizione

Titoli

di debito

Importi in migliaia di euro

1. Attività finanziarie detenute per la negoziazione

2. Attività finanziarie disponibili per la vendita

3. Attività finanziarie detenute fino alla scadenza

4. Crediti verso banche

5. Crediti verso clientela

6. Attività finanziarie valutate al fair value

7. Derivati di copertura

8. Altre attività

Totale

2.685

299.830

45.773

42.121

2.463

X

X

392.872

Finanziamenti

18.469

569.429

X

X

587.898

Altre

operazioni

72.632

167

72.799

31.12.2016

2.685

299.830

45.773

60.590

571.892

72.632