IL REDDITO FISSO E I CAMBI

I MERCATI OBBLIGAZIONARI USA E GIAPPONE

Lo statement che la Fed ha rilasciato dopo lultimo rialzo dei tassi del 16 novembre ha ancora una volta

rassicurato i mercati, per poi preoccuparli subito dopo. Infatti, mentre si afferma che questo rialzo, unito ai

due precedenti e al riassestamento delle condizioni sui mercati finanziari, dovrebbe decisamente contrastare il rischio di inflazione, nel contempo si sottolineano i timori per una crescita che resta tuttora ben al di

sopra del potenziale e le cui conseguenze, su un mercato del lavoro ai limiti della saturazione, potrebbero

indurre tensioni sui prezzi.

La Fed mantiene in

allerta i mercati

Le nostre previsioni per il 2000 vedono un rallentamento graduale delleconomia verso il tasso di crescita

potenziale, posto però che si verifichino tre condizioni fondamentali per il rallentamento dei consumi,

dimostratisi finora la componente della domanda più tenace:

1. leffetto restrittivo del rialzo dei tassi di interesse. Per ammissione della stessa Fed si sta registrando

qualche segnale di rallentamento nei settori economici più sensibili ai tassi;

2. un rallentamento di Wall Street o perlomeno una decelerazione del ritmo di crescita che vada a intaccare

quelleffetto ricchezza che ha sostenuto i consumi oltre misura; purtroppo da questo lato le notizie non

sono confortanti;

3. una decelerazione della dinamica del reddito disponibile, per quanto attiene alla componente salari.

Anche questo elemento sembra per ora rimandato a causa della scarsezza di offerta sul mercato del

lavoro.

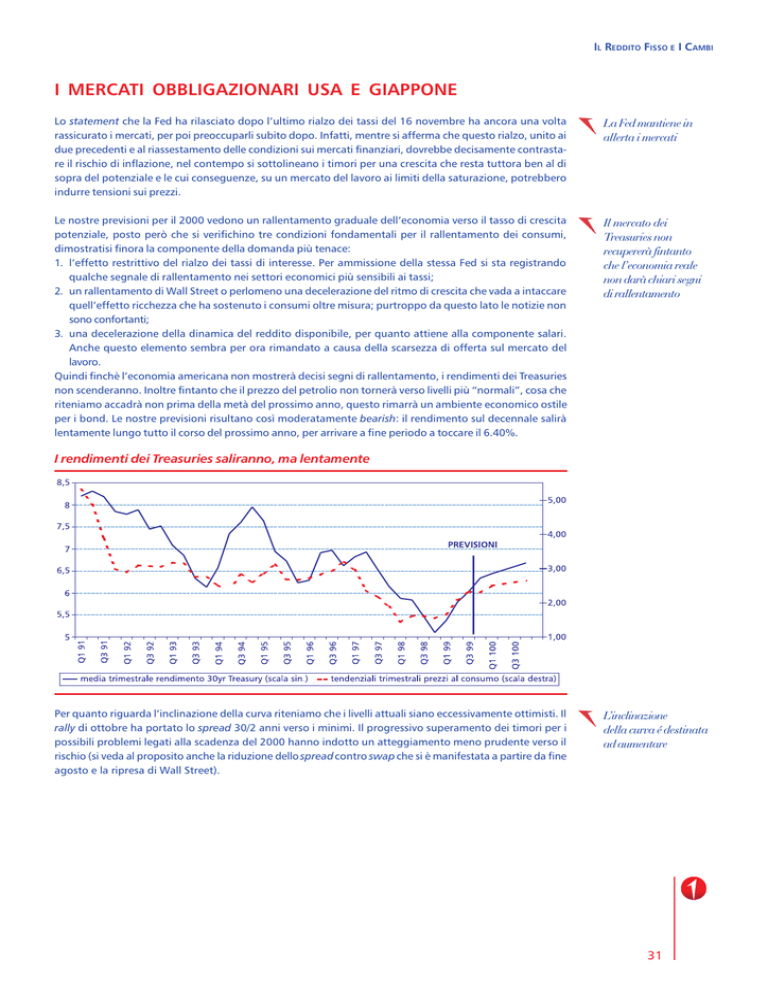

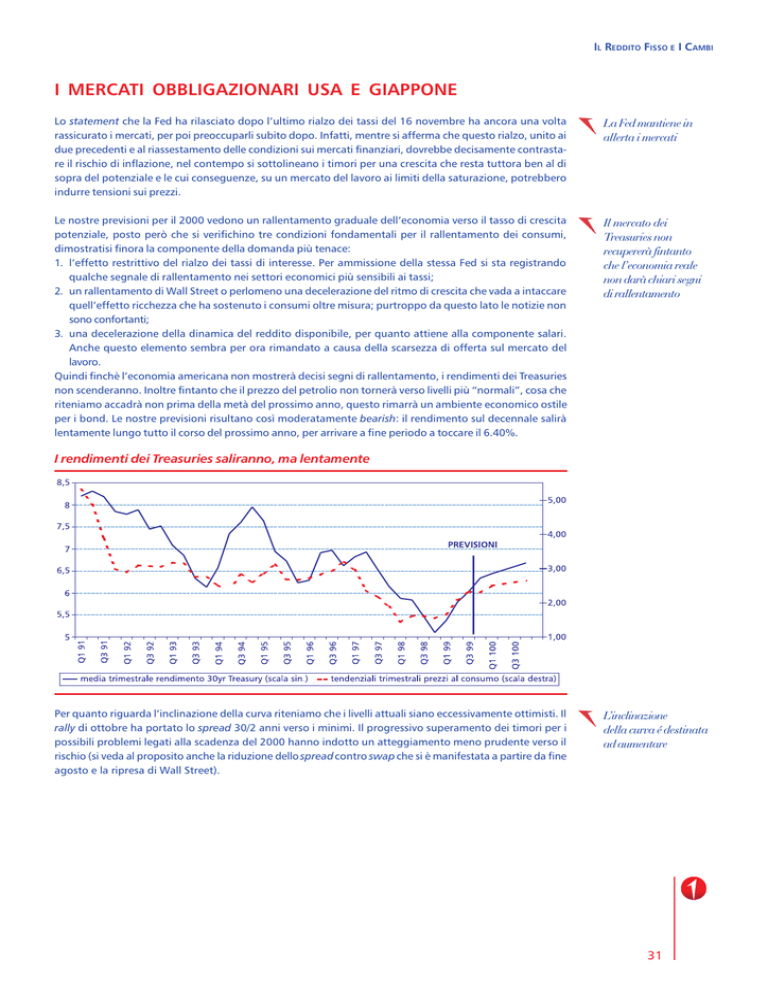

Quindi finchè leconomia americana non mostrerà decisi segni di rallentamento, i rendimenti dei Treasuries

non scenderanno. Inoltre fintanto che il prezzo del petrolio non tornerà verso livelli più normali, cosa che

riteniamo accadrà non prima della metà del prossimo anno, questo rimarrà un ambiente economico ostile

per i bond. Le nostre previsioni risultano così moderatamente bearish: il rendimento sul decennale salirà

lentamente lungo tutto il corso del prossimo anno, per arrivare a fine periodo a toccare il 6.40%.

Il mercato dei

Treasuries non

recupererà fintanto

che leconomia reale

non darà chiari segni

di rallentamento

I rendimenti dei Treasuries saliranno, ma lentamente

Per quanto riguarda linclinazione della curva riteniamo che i livelli attuali siano eccessivamente ottimisti. Il

rally di ottobre ha portato lo spread 30/2 anni verso i minimi. Il progressivo superamento dei timori per i

possibili problemi legati alla scadenza del 2000 hanno indotto un atteggiamento meno prudente verso il

rischio (si veda al proposito anche la riduzione dello spread contro swap che si è manifestata a partire da fine

agosto e la ripresa di Wall Street).

Linclinazione

della curva é destinata

ad aumentare

31

IL REDDITO FISSO E I CAMBI

La paura del Millennium bug sta rientrando

Questa maggiore propensione al rischio tenderà a spostare lattenzione degli investitori verso le azioni o

verso le emissioni corporate, accantonando il tema del flight to quality. Ciò penalizzerà maggiormente la

parte a lunga della curva che era stata quella che più aveva beneficiato di questa situazione. Da gennaio del

prossimo anno lo spread tornerà a posizionarsi attorno ai 50 bp.

Si riduce il flight to quality e linclinazione della curva cresce

Ancora dubbi sulla

forza della ripresa

economica giapponese

Il quadro economico delineato dalla Boj nellultimo report mensile sembra confermare il nostro scenario per

il Giappone. La ripresa non è ancora in grado di reggersi autonomamente. Japans economy, which had

stopped deteriorating, is currently turning to improve, with exports and production increasing. However,

clear signs of a self-sustained recovery in private demand have not been observed yet... La crescita del Pil,

per ora, appare sostenuta quasi esclusivamente dallestero, in particolare dal resto della zona asiatica. I

profitti e la fiducia delle imprese hanno cominciato a crescere. Questo non ha ancora avuto impatti positivi

sul mercato del lavoro, né sugli investimenti perché le imprese hanno capacità produttiva inutilizzata e forza

lavoro in eccesso. Finché non sarà completato il processo di ristrutturazione aziendale, quindi, le imprese non

investiranno né in capitale fisico, né umano e la domanda interna stenterà a riprendersi.

La vera ripresa arriverà solo nella seconda parte del prossimo anno, quando al risveglio dei consumi si

affiancherà la ripresa degli investimenti.

Il record di emissioni

di JGB rappresenta

un pericolo per il rating

Proprio la debolezza delleconomia ha spinto il governo a intervenire con un nuovo pacchetto fiscale valutato

complessivamente 18000 mld di yen (di cui solo 6500 mld real money). Per finanziare questo pacchetto fiscale

è stata varata unulteriore emissione di titoli che ha portato il totale di JGB emessi nellanno fiscale 99 pari a

78.700 mld di yen, cioè l11.9% in più rispetto allanno precedente. Questo aumento impressionante del debito

pubblico potrebbe diventare una minaccia quando in maggio Moodys provvederà alla verifica del rating del

paese. Le prospettive sul lato dellofferta per i JGB ci sembrano quindi restare decisamente negative.

32

IL REDDITO FISSO E I CAMBI

La pressione dal lato dellofferta e i problemi del TFB spingono i rendimenti dei JGB al

rialzo

Ma anche sul fronte della domanda le cose non vanno meglio. Una fonte di stampa giapponese sostiene che

dallaprile del prossimo anno il Trust Fund Bureau ridurrà in misura consistente la sottoscrizione di JGB.

Questa decisione riprende quella dellanno scorso in cui il TFB aveva già annunciato di voler diminuire

lacquisto di JGB, gettando il mercato nel panico (anche se poi risultò acquirente di ben il 20% del totale di

titoli emessi). Questa volta la notizia, anche se non ancora confermata da fonti ufficiali, sembra avere

maggior fondamento visto che nei prossimi due anni scadrà un ammontare consistente dei depositi postali

con cui il TFB si finanzia (si stima un ammontare pari a 50.000 mld di yen, cioè quasi la metà dei depositi

attuali). Inoltre già il mese scorso la Bank of Japan e il Ministero delle Finanze hanno sottoscritto un patto che

prevede la possibilità che il TFB possa vendere titoli alla banca centrale, qualora non fosse in grado di trovare

altri acquirenti. Per conoscere esattamente quale sarà limpatto di questa decisione bisognerà però attendere la fine del mese, quando il governo presenterà il budget per il prossimo anno, indicando quanti saranno

i titoli da emettere e quanti il TFB dovrà sottoscriverne.

I problemi dei JGB

continuano anche

sul lato della domanda

Lunico sostegno del mercato giapponese rimane la forza del cambio, che potrebbe indurre i gestori ad

aumentare la quota di questi asset, storicamente sottopesati nei portafogli internazionali.

In sostanza vediamo i rendimenti dei decennali giapponesi in continua ascesa di qui a fine 2000 con un target

pari a 2.30%.

Lo yen resta lunico

fattore di supporto

al mercato

33