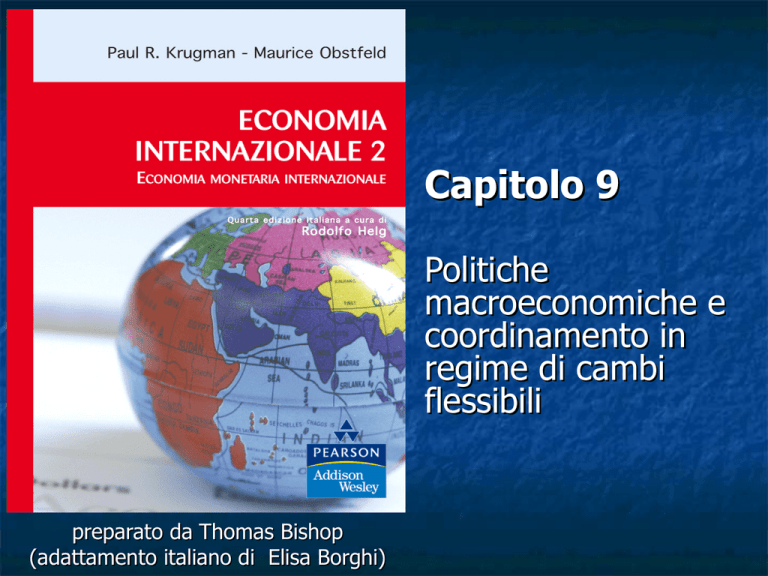

Capitolo 9

Politiche

macroeconomiche e

coordinamento in

regime di cambi

flessibili

preparato da Thomas Bishop

(adattamento italiano di Elisa Borghi)

Anteprima

• Argomentazioni a favore dei cambi

flessibili

• Argomentazioni contro i cambi flessibili

• I mercati dei cambi dal 1973

• Interdipendenza dei paesi grandi

• L’iniziativa di Chiang Mai per i paesi

dell’Asia orientale

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-2

Introduzione

• Il sistema di Bretton Woods crollò nel 1973 perché le

banche centrali non erano disposte a continuare ad

acquistare attività in dollari sopravvalutati e a vendere

attività in valuta estera sottovalutata.

• Le banche centrali pensarono di interrompere gli

scambi nel mercato dei cambi per un certo periodo,

lasciare che i tassi di cambio si adeguassero a offerta

e domanda e quindi di reimporre presto i cambi fissi.

• Ma non fu intrapreso nessun nuovo sistema globale di

cambi fissi.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-3

Argomentazioni a favore dei cambi

flessibili

1. Autonomia della politica monetaria

♦

Senza la necessità di scambiare valuta sui

mercati dei cambi, le banche centrali sono libere

di influenzare l’offerta di moneta domestica, i

tassi di interesse e l’inflazione.

♦

Le banche centrali possono reagire più

liberamente a variazioni della domanda

aggregata, della produzione e dei prezzi per

raggiungere l’equilibrio interno.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-4

Argomentazioni a favore dei cambi

flessibili (segue)

1. Stabilizzazione automatica

♦

I cambi flessibili cambiano i prezzi dei prodotti di un paese

e aiutano a ridurre i “disequilibri fondamentali”.

♦

Un disequilibrio fondamentale è causato da un eccessivo

aumento dell’offerta di moneta e della spesa pubblica, che

portano ad inflazione, come abbiamo visto negli USA nel

periodo 1965–1972.

♦

Inflazione significa che il potere di acquisto della valuta si

riduce, sia internamente che a livello internazionale, e i

cambi flessibili possono aggiustarsi automaticamente per

tenere in considerazione questa riduzione di valore, come

dovrebbe accadere secondo la PPP.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-5

Argomentazioni a favore dei cambi

flessibili (segue)

♦

Un altro disequilibrio fondamentale può essere causato da

uno spostamento generale della domanda aggregata per i

prodotti di un paese.

♦

I tassi di cambio flessibili si aggiusterebbero

automaticamente per stabilizzare una domanda aggregata o

una produzione alte o basse, mantenendo di conseguenza la

produzione più vicino al suo valore normale e stabilizzando

anche le variazioni dei prezzi nel lungo periodo.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-6

Argomentazioni a favore dei cambi

flessibili (segue)

Effetti di una diminuzione

della domanda di

esportazioni.

Gli effetti di una riduzione della

domanda di esportazioni

(indicata dallo spostamento da

DD1 a DD2) sono diversi in

regime di cambi flessibili e di

cambi fissi. (a) Con cambi

flessibili, la produzione si

riduce solo a Y2 poiché il

deprezzamento della valuta

(da E1 a E2) sposta

nuovamente la domanda verso

i beni di produzione interna. (b)

Con il tasso di cambio fisso a

E1, la produzione si riduce fino

a Y3, poiché la banca centrale

riduce l’offerta di moneta

(manovra rappresentata dallo

spostamento da AA1 a AA2).

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

Il deprezzamento porta

a maggior domanda e

produzione di prodotti

domestici

Riduzione

della domanda

aggregata

I cambi fissi implicano

una riduzione della

produzione pari alla

riduzione iniziale della

domanda aggregata

Argomentazioni a favore dei cambi

flessibili (segue)

♦

Nel lungo periodo, in cambi fissi si verifica un deprezzamento

reale dei prodotti domestici al ridursi dei prezzi (a causa di

domanda aggregata, produzione e occupazione ridotte).

♦

Nel breve e nel lungo periodo, in regime di cambi flessibili si

verifica un deprezzamento reale dei prodotti domestici

attraverso un deprezzamento nominale.

• I cambi fissi non possono sopravvivere a lungo in un

mondo con politiche macroeconomiche divergenti e

altre variazioni che influenzano la domanda

aggregata nazionale e il prodotto nazionale in modo

diverso.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-8

Argomentazioni a favore dei cambi

flessibili (segue)

1. I cambi flessibili inoltre possono in certi casi

evitare la speculazione.

♦

I cambi fissi non sono sostenibili se i mercati

ritengono che la banca centrale non abbia

abbastanza riserve ufficiali internazionali.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-9

Argomentazioni contro il sistema di

Bretton Woods

1. Simmetria (non possibile nel sistema di

Bretton Woods)

♦

Ora agli USA è permesso di modificare il tasso di

cambio, come agli altri paesi.

♦

Gli altri paesi possono aggiustare la loro offerta

di moneta per obiettivi macroeconomici, come gli

Stati Uniti.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-10

Argomentazioni contro i cambi flessibili

1. Politiche macroeconomiche non coordinate

♦

In cambi flessibili si perde il coordinamento delle

politiche monetarie attraverso i cambi fissi.

a)

La mancanza di coordinamento potrebbe causare

politiche di “riallocazione della spesa”: ogni paese

potrebbe voler mantenere una valuta con un basso

valore per spostare la domanda verso la

produzione domestica a spese delle altre

economie.

•

Al contrario, le politiche fiscali di “variazione della spesa”

sono pensate per cambiare il livello di domanda aggregata

nel breve periodo per i prodotti domestici e esteri.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-11

Argomentazioni contro i cambi flessibili

(segue)

a)

La mancanza di coordinamento potrebbe causare

instabilità nelle singole economie: poiché la

politica fiscale e monetaria di un paese grande

influenza le altre economie, la domanda

aggregata, la produzione e i prezzi diventano più

volatili al divergere delle politiche.

•

Domanda e produzione aggregata volatili, specialmente

nei settori esportatori e concorrenti delle importazioni,

porta a occupazione instabile.

•

Si potrebbe verificare una fase di instabilità, non di

stabilizzazione.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-12

Argomentazioni contro i cambi flessibili

(segue)

1. La speculazione e la volatilità nel mercato dei cambi

peggiorano, non migliorano.

♦

Se gli operatori si aspettano un deprezzamento della valuta

nel breve periodo, potrebbero vendere rapidamente la

valuta per realizzare profitti, anche se non ci si aspetta un

deprezzamento nel lungo periodo.

♦

Le aspettative di deprezzamento portano ad un effettivo

deprezzamento nel breve periodo.

♦

In precedenza abbiamo ipotizzato che le aspettative non si

modificassero con shock temporanei all’economia, ma

questa ipotesi non è valida se le aspettative cambiano

rapidamente anticipando anche cambiamenti economici

temporanei.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-13

Argomentazioni contro i cambi flessibili

(segue)

♦

Tali speculazioni tendono ad incrementare le fluttuazioni dei

tassi di cambio attorno al loro valore di lungo periodo, dato

che gli operatori reagiscono rapidamente alle mutevoli

(interpretazioni delle) notizie economiche.

♦

In effetti, la volatilità dei tassi di cambio dal 1973 è

aumentata.

♦

Ma qual è la dimensione del problema?

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-14

Argomentazioni contro i cambi flessibili

(segue)

1. Riduzione del commercio e dell’investimento

internazionale causata dall’incertezza sui tassi di

cambio.

♦

Ma proprio per il desiderio di ridurre questa incertezza,

sono stati introdotti i contratti sui tassi di cambio a termine e

i derivati per assicurarsi contro la volatilità del cambio.

♦

E l’investimento ed il commercio internazionali sono

aumentati da quando il sistema di Bretton Woods è stato

abbandonato.

♦

E spesso nei sistemi di cambio fisso sono necessari

controlli sui flussi di capitale finanziario per evitare fughe di

capitali e speculazioni sul mercato finanziario.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-15

Argomentazioni contro i cambi flessibili

(segue)

1.

Disciplina: se le banche centrali hanno la tentazione di

attuare politiche monetarie inflazionistiche, l’adesione ai

cambi fissi potrebbe obbligarle a non stampare così tanta

moneta.

♦

Ma la tentazione potrebbe rimanere: potrebbe comunque

essere necessaria una svalutazione dovuta ad una politica

monetaria inflazionistica.

♦

E in cambi flessibili l’inflazione è contenuta nel paese che la

crea : dopo il 1973 gli USA non hanno più potuto

“esportare” inflazione.

♦

Inoltre gli obiettivi di inflazione potrebbero essere uno

strumento disciplinante migliore degli obiettivi di tasso di

cambio.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-16

Argomentazioni contro i cambi flessibili

(segue)

1. Illusione di maggiore autonomia di politica

monetaria.

♦

Le banche centrali devono comunque intervenire

sul mercato dei cambi perché il tasso di cambio,

come l’inflazione, influenza moltissimo

l’economia.

♦

Ma per gli USA, la stabilità del tasso di cambio è

solitamente considerata meno importante della

stabilità dei prezzi e della produzione dalla

Federal Reserve.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-17

Dopo il 1973

• Nel 1975, i membri del FMI si incontrarono a

Rambouillet, in Francia, per permettere tassi di

cambio flessibili, ma per evitare “fluttuazioni

erratiche”.

• Nel 1976 a Kingston, in Giamaica, emendarono gli

articoli dell’accordo di partecipazione al FMI per

incorporare formalmente i tassi flessibili,

♦

Ma si vietava ai membri di “manipolare i tassi di

cambio… per guadagnare un ingiusto vantaggio

competitivo”, cioè non erano permesse politiche di

riallocazione della spesa.

♦ Gli articoli approvarono la “sorveglianza” reciproca dei

membri per aver la certezza di un comportamento

corretto.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-18

Dopo il 1973 (segue)

• A causa di una politica monetaria restrittiva e

di una politica fiscale espansiva negli USA, il

dollaro si apprezzò di circa il 50% nei

confronti di 15 valute nel periodo 1980–1985.

♦

Ciò contribuì al crescente disavanzo del conto

corrente rendendo le importazioni più economiche

e i beni statunitensi più cari.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-19

Dopo il 1973 (segue)

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-20

Dopo il 1973 (segue)

• Per ridurre il valore del dollaro, Germania, Giappone,

Gran Bretagna e Francia annunciarono nel 1985 che

sarebbero intervenuti congiuntamente nei mercati dei

cambi per deprezzare il valore del dollaro.

♦

Il dollaro cadde bruscamente il giorno successivo e continuò

a scendere dato che gli USA continuarono una politica

monetaria più espansionistica, spingendo al ribasso i tassi di

interesse.

♦

La dichiarazione è conosciuta come accordi del Plaza,

perché fu realizzata all’Hotel Plaza di New York.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-21

Dopo il 1973 (segue)

• Dopo la caduta del valore del dollaro, i paesi

erano interessati alla stabilizzazione dei tassi di

cambio.

♦

USA, Germania, Giappone, Gran Bretagna, Francia e

Canada annunciarono nel 1987 una nuova

cooperazione, con l’impegno di stabilizzare i tassi di

cambio correnti.

♦

Calcolarono delle bande di circa +/- 5% in cui i tassi di

cambio correnti potevano fluttuare.

♦

L’annuncio è noto come “accordi del Louvre”, perché fu

fatto al Louvre di Parigi.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-22

Dopo il 1973 (segue)

• Non è del tutto chiaro se gli accordi del Louvre

hanno avuto successo nello stabilizzare i tassi di

cambio.

♦

Il crollo del mercato azionario nell’ottobre 1987 rese la

stabilità della produzione un obiettivo primario per la

banca centrale USA e la stabilità del tasso di cambio un

obiettivo secondario.

♦ Dopo l’ottobre del 1987 furono decisi (segretamente)

nuovi obiettivi, ma dagli inizi degli anni 90, le banche

centrali non cercarono più di adeguarsi a questi o ad

altri obiettivi.

♦ Anche la stabilità dei prezzi (bassa inflazione) fu un

obiettivo principale della banca centrale USA, anziché

la stabilità del tasso di cambio.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-23

Dopo il 1973 (segue)

• Tuttavia dal 1973 si sono sviluppati molti

sistemi di cambi fissi.

♦

Il Sistema Monetario Europeo e l’eurozona (studiati

nel capitolo 20).

♦

La Cina ha fissato la sua valuta.

♦

I paesi ASEAN hanno considerato tassi di cambio

fissi e il coordinamento della politica.

• Nessun sistema è corretto per tutti i paesi in

tutti i periodi.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-24

Interdipendenza dei paesi “grandi”

• In precedenza, abbiamo ipotizzato che i paesi fossero

“piccoli”, cioè le loro politiche non influenzano i

mercati mondiali.

♦

Per esempio, un deprezzamento della valuta domestica non

ha un influenza significativa sulla domanda aggregata, la

produzione e i prezzi nei paesi stranieri.

♦

Per paesi come il Costa Rica, questa può essere una

descrizione accurata.

• Tuttavia, grandi economie come gli USA, l’UE, il

Giappone e la Cina sono interdipendenti perché le

politiche di un paese influenzano le altre economie.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-25

Interdipendenza dei paesi “grandi” (segue)

•

Se gli USA aumentano permanentemente l’offerta di

moneta, il modello DD-AA prevede nel breve periodo:

1.

2.

•

un aumento della produzione e del reddito USA.

un deprezzamento del dollaro.

Quali sarebbero gli effetti per il Giappone?

1.

2.

♦

un aumento della produzione e del reddito USA fa crescere la

domanda di prodotti giapponesi, incrementando quindi la

domanda aggregata e la produzione in Giappone.

un deprezzamento del dollaro implica un apprezzamento dello

yen, riducendo la domanda di prodotti giapponesi e quindi

riducendo la domanda aggregata e la produzione in Giappone.

l’effetto complessivo di (1) e (2) è ambiguo.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-26

Interdipendenza dei paesi “grandi” (segue)

•

Se gli USA aumentano in modo permanente la

spesa pubblica, il modello DD-AA prevede:

1.

•

Quali sarebbero gli effetti in Giappone?

1.

•

un apprezzamento del dollaro

un apprezzamento del dollaro implica un deprezzamento

dello yen e ciò fa crescere la domanda di prodotti

giapponesi e quindi aumentare la domanda aggregata e la

produzione in Giappone.

Quali sarebbero gli ulteriori effetti negli USA?

1.

Maggior produzione e reddito in Giappone significa che più

reddito è speso nei prodotti USA, incrementando la

domanda aggregata e la produzione negli USA nel breve

periodo.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-27

L’iniziativa di Chiang Mai

• Nel maggio 2000, i paesi ASEAN (Tailandia,

Brunei, Singapore, Filippine, Malesia, Indonesia)

più la Cina, la Corea del Sud e il Giappone si

sono incontrati a Chiang Mai, in Tailandia.

♦

Si sono accordati per istituire una rete di finanziamento

per i paesi con un disavanzo della bilancia dei

pagamenti.

♦

Hanno anche considerato il coordinamento delle

politiche monetarie per fissare le loro valute o creare

una valuta comune in futuro.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-28

L’iniziativa di Chiang Mai (segue)

• I paesi ASEAN + i 3 desideravano evitare un’altra crisi

come quella che si era verificata nel 1997.

♦

Le banche non si erano assicurate (coperte) contro una

riduzione del valore delle attività in valuta domestica, e ciò

rese il valore delle attività inferiore a quello delle passività in

valuta straniera dopo le svalutazioni, portando alla

bancarotta.

♦

Le banche si aspettavano che il tasso di cambio sarebbe

stato fissato, ma dal 1997 si aspettarono maggior volatilità e

si assicurarono contro il rischio di cambio.

♦

Perciò, una delle ragioni per un tasso di cambio fisso (evitare

crisi bancarie) era già stata ridimensionata dalle banche

stesse.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-29

L’iniziativa di Chiang Mai (segue)

• Alcuni paesi hanno interesse nello sviluppo di settori

esportatori (es: abbigliamento, giocattoli, computer).

♦

Questi settori trarrebbero beneficio da una valuta domestica

con poco valore, che rende le esportazioni convenienti nei

mercati esteri.

♦

La Cina attualmente ha una valuta sottovalutata: alcune

autorità politiche in altri paesi potrebbero essere interessate

in una valuta con basso valore ad un cambio fisso.

♦

Ma sono necessari controlli sul capitale per evitare che i

mercati comprino attività domestiche e vendano attività

estere, comportamento che potrebbe minacciare la stabilità

di un cambio fisso.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-30

L’iniziativa di Chiang Mai (segue)

• Ma non tutti i paesi potrebbero voler seguire un cambio

fisso: le banche centrali potrebbero aver come obiettivo un

tasso di inflazione invece che un tasso di cambio, secondo

gli obiettivi di politica macroeconomica e gli obiettivi di

sviluppo.

♦

In regime di cambi flessibili, le banche centrali possono

rispondere a fluttuazioni del tasso di cambio se ritengono che

siano causate da flussi a breve termine di capitale finanziario.

♦

Ma variazioni di lungo periodo della domanda di esportazioni

(es: giocattoli coreani) o dell’offerta di fattori (es: produttività del

lavoro in Corea) potrebbero non giustificare come obiettivo un

dato tasso di cambio, e la banca centrale potrebbe avere invece

come obiettivo l’inflazione o altri obiettivi macroeconomici.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-31

L’iniziativa di Chiang Mai (segue)

• Ogni principale membro ASEAN ha versato

$150 milioni ad un fondo per i problemi alla

bilancia dei pagamenti, e può ritirare fino a 2

volte il contributo in dollari, euro o yen in caso

di bisogno.

♦

Inoltre, si possono realizzare prestiti bilaterali tra i

paesi ASEAN e gli altri partecipanti.

♦

Ma non è chiaro se il fondo totale di circa $1

miliardo sia sufficiente per mantenere un tasso di

cambio fisso.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-32

Sommario

1. Le argomentazioni a sostegno dei cambi flessibili

sostengono che essi concedono autonomia alla

politica monetaria, possono stabilizzare l’economia in

caso di variazioni della domanda aggregata e della

produzione e possono limitare alcune forme di

speculazione.

2. Le argomentazioni contro i cambi flessibili sostengono

che possono causare politiche di riallocazione della

spesa, rendere la domanda aggregata e la produzione

più volatili a causa di politiche non coordinate tra i

paesi e rendere più volatili i tassi di cambio.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-33

Sommario (segue)

1. Dal 1973, i paesi hanno intrapreso 2 principali

sforzi globali per influenzare i tassi di cambio:

♦

Gli accordi del Plaza hanno ridotto il valore del

dollaro rispetto alle altre principali valute.

♦

Gli accordi del Louvre ebbero lo scopo di

stabilizzare i tassi di cambio, ma furono

rapidamente abbandonati.

2. I modelli per i paesi grandi considerano

l’influenza che le politiche macroeconomiche

domestiche hanno nei paesi stranieri.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-34

Tassi di cambio e inflazione

Andamento dei tassi di cambio e

differenziali di inflazione, 19732003.

Nel periodo dei tassi di cambio

flessibili, preso nel complesso, una

maggiore inflazione è stata associata

ad una maggiore svalutazione delle

monete. La relazione esatta prevista

dalla PPP relativa non è stata

comunque soddisfatta per molti paesi.

Il differenziale di inflazione riportato

sull’asse orizzontale viene calcolato

come [(π- πUS) / (1+ πUS / 100)]

utilizzando la relazione esatta della

PPP in termini relativi indicata nella

nota 1 del Capitolo 5.

Fonte: Fondo Monetario Internazionale e

Global Financial Data

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-35

Un aumento della domanda di

moneta in regime di cambi

flessibili.

Un aumento della domanda di moneta

(lo spostamento da AA1 a AA2)

funziona esattamente come una

diminuzione dell’offerta di moneta,

provocando un apprezzamento della

valuta a E2 e una diminuzione della

produzione a Y2. In regime di cambi

fissi la banca centrale potrebbe

evitare lo spostamento della AA1

acquistando valuta estera,

espandendo quindi automaticamente

l’offerta di moneta in maniera da

soddisfare l’aumento della domanda

di moneta.

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-36

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-37

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-38

Copyright © 2007 Paravia Bruno Mondadori Editori. All rights reserved.

9-39