Università dell’Insubria

Parte I

FACOLTA’ DI ECONOMIA

Corso di Finanza Aziendale Internazionale

A.A. 2002/2003

Il sistema finanziario

Maurizio E. Maccarini

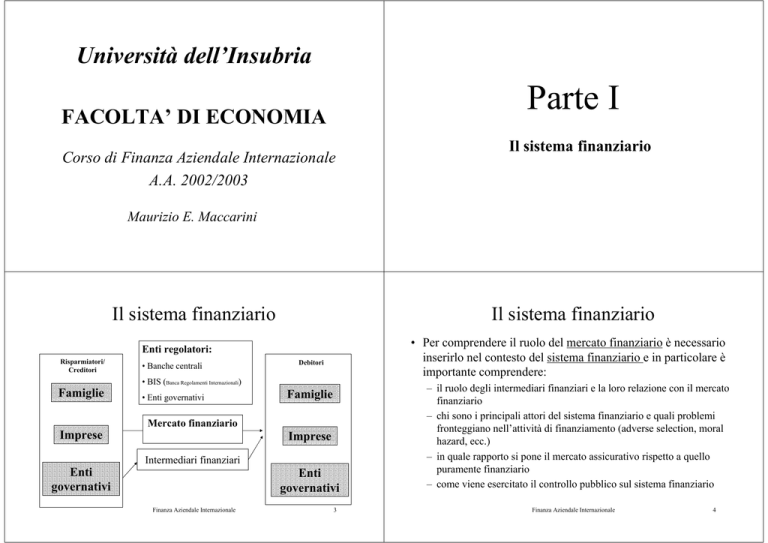

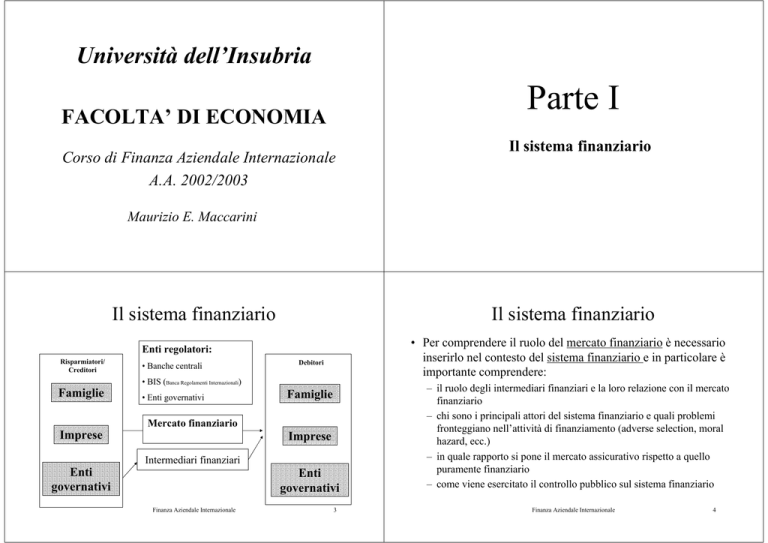

Il sistema finanziario

Il sistema finanziario

• Per comprendere il ruolo del mercato finanziario è necessario

inserirlo nel contesto del sistema finanziario e in particolare è

importante comprendere:

Enti regolatori:

Risparmiatori/

Creditori

• Banche centrali

Debitori

• BIS (Banca Regolamenti Internazionali)

Famiglie

• Enti governativi

Famiglie

Mercato finanziario

Imprese

Imprese

Intermediari finanziari

Enti

governativi

Enti

governativi

Finanza Aziendale Internazionale

3

– il ruolo degli intermediari finanziari e la loro relazione con il mercato

finanziario

– chi sono i principali attori del sistema finanziario e quali problemi

fronteggiano nell’attività di finanziamento (adverse selection, moral

hazard, ecc.)

– in quale rapporto si pone il mercato assicurativo rispetto a quello

puramente finanziario

– come viene esercitato il controllo pubblico sul sistema finanziario

Finanza Aziendale Internazionale

4

Ruolo del sistema finanziario (1)

Il cambiamento nel sistema finanziario

• Il sistema finanziario sposta fondi nel tempo

• Nel sistema finanziario si incontrano coloro che danno fondi a prestito (unità

in surplus) e coloro che prendono fondi a prestito (unità in deficit).

• L’incontro da datori di fondi e i prenditori di fondi può avvenire in modo:

• Il sistema finanziario non è un sistema statico, ma è in

continua evoluzione, come dimostrano i seguenti esempi:

–

–

–

–

–

creazione di grandi conglomerati finanziari

internazionalizzazione dei mercati

internet

riduzione dei sistemi previdenziali statali

istituzionalizzazione del risparmio

– diretto

– indiretto

• Il ruolo principale del sistema finanziario è il finanziamento dell’attività

economica; gli attori coinvolti possono assumere il ruolo di creditori o

debitori

–

–

–

–

–

–

• Dato che il sistema è in costante cambiamento non è

riconducibile a un insieme di istituzioni, strumenti e le

relazioni tra essi; occorre anche analizzare i bisogni che il

sistema soddisfa e la tecnologia che viene utilizzata

Finanza Aziendale Internazionale

5

• Il sistema finanziario muove fondi anche nello spazio.

• Vi sono altre funzioni tipiche del sistema finanziario:

– Sistema di pagamento: infrastruttura costituita da un insieme

di istituzioni che ha come scopo il trasferimento di fondi

Bilaterali (conti aperti tra due banche)

Multilaterali (un conto unico tra più banche)

Sistema lordo (ogni pagamento è trattato a parte)

Sistema netto (i pagamenti vengono compensati)

Finanza Aziendale Internazionale

Finanza Aziendale Internazionale

6

Ruolo del sistema finanziario (3)

Ruolo del sistema finanziario (2)

•

•

•

•

famiglie creditrici: depositi bancari, acquisto di azioni, titoli di Stato

imprese creditrici: investimento del capitale

enti pubblici creditori: agenzie per lo sviluppo, agenzie sovrannazionali

famiglie debitrici: mutui per abitazione, finanziamento al consumo

imprese debitrici: finanziamenti a B/T per esigenze di liquidità e per investimenti a L/T

enti pubblici debitori: finanziamento disavanzi di bilancio, opere pubbliche

– Risk management: in alcuni casi le transazioni vengono eseguite per

distribuire o trasferire il rischio. Vale a dire che i pagamenti o le

obbligazioni che vengono assunte non hanno la funzione principale di

fornire i fondi, ma di distribuire il rischio tra gli attori del sistema

(derivati, imprese assicurative,…)

– Riduzione del costo dell’informazione: quanto più il sistema

finanziario è efficiente, tanto più nella formazione dei prezzi viene

inglobata l’informazione e il costo dell’acquisizione dell’informazione

diminuisce. Vi sono degli enti nel sistema finanziario che hanno come

ruolo principale la produzione di informazione

• Agenzie di rating

• Società di revisione

• Stampa specializzata

7

Finanza Aziendale Internazionale

8

Il mercato del fixed-income

Il sistema finanziario:

una visione schematica

• Il sistema finanziario si compone di:

– Strumenti (Titoli di mercato monetario, Bond, Equity,

Derivati, Strumenti sintetici, Mercato dei cambi)

– Operatori (Emittenti, Sottoscrittori, Intermediari)

– Mercati (Diretti, Indiretti)

• Il mercato del fixed-income, che esprime i tassi di interesse, rappresenta

la pietra angolare in ogni tipo di valutazione

• Svolge, tramite tassi, la funzione fondamentale di trasferimento dei cashflow nel tempo ancorandoli a valori certi

• È suddiviso in due componenti: mercato monetario (fino ad un anno di

scadenza) e mercato obbligazionario (oltre l’anno di scadenza)

• Sul mercato del fixed-income intervengono le banche centrali per

regolare il sistema nel suo complesso

• I titoli di debito trattato sul mercato si distinguono in:

– titoli emessi da enti governativi

– titoli emessi da privati o derivante da debiti privati

• In passato, nei sistemi sviluppati e soprattutto in Europa, era dominato

dalle emissioni governative. Ora la tendenza è verso la prevalenza delle

emissioni provenienti da società private e banche

Finanza Aziendale Internazionale

9

Il mercato azionario

10

Il mercato dei cambi

• È il mercato che consente agli investitori di partecipare al business risk

della società

• Rispetto la mercato del fixed-income, data la maggiore incertezza sulla

variabile fondamentale (business risk), le valutazioni non sono univoche

e dipendono da un ampio numero di fattori

• L’evidenza storica mostra che è in grado di produrre rendimenti superiori

al mercato fixed-income nel lungo periodo

• Il valore delle azioni è mosso da un mix di fattori

– Percezione del “valore fondamentale da parte degli investitori”

– Situazione economica generale

– Fattori tecnici di mercato

Finanza Aziendale Internazionale

Finanza Aziendale Internazionale

11

• Il mercato delle valute è il mercato in cui avviene il maggior numero di

transazioni. Il valore dei cambi rappresenta il prezzo più rilevante in

un’economia aperta. Le aspettative in merito all’evoluzione del cambio

influenzano le decisioni fondamentali per il sistema a diversi livelli:

– Gestione di portafoglio

– Investimenti aziendali

– Scelte di politica economica

• Il mercato delle valute è influenzato da

– Fattori economici strutturali

– Fattori economici ciclici

– Fattori tecnici

Finanza Aziendale Internazionale

12

Il mercato dei derivati

Gli intermediari finanziari

• I derivati sono contratti il cui prezzo dipende dall’andamento di

un’attività sottostante (da cui il nome derivati)

• Il valore di riferimento (il sottostante) può essere di qualunque natura:

azioni, obbligazioni, tassi, materie prime, tempo atmosferico, …

• Sul mercato dei derivati agiscono

– coloro che cercano copertura dai rischi

– gli speculatori

– i market makers

• L’importanza dei derivati è cresciuta notevolmente negli ultimi anni: in

genere i derivati anticipano il movimento del sottostante

• I derivati sono legati al sottostante da precise regole di non-arbitraggio

Finanza Aziendale Internazionale

13

• L’attività tipica del sistema finanziario non si esplica sempre

direttamente tramite il mercato

• Gli intermediari finanziari intervengono per migliorare il

funzionamento del sistema offrendo

– maggiore liquidità (ad. es. depositi bancari)

– trasferimento dei rischi e assicurazione (ad. es. imprese assicurative)

– capacità di strutturare operazioni complesse (ad. es. finanziamenti alle

imprese)

– diversificazione del rischio (ad. es. fondi di investimento)

– riduzione del costo dell’informazione

Finanza Aziendale Internazionale

14

Gli intermediari finanziari

Gli intermediari finanziari (2)

• Vi sono tre principali categorie di intermediari finanziari:

• Gli intermediari sono un’alternativa al mercato; la loro

presenza è giustificata dall’offerta di:

– le banche

– gli investitori istituzionali

• collettori di risorse finanziarie specializzati nell’investimento sul

mercato e, raramente, nell’investimento diretto

– le assicurazioni

• hanno come funzione principale un’efficiente allocazione del rischio e

dei costi collegati

Finanza Aziendale Internazionale

15

– maggiore liquidità (i depositi bancari sono più liquidi dei

prestiti alle imprese)

– diversificazione dei rischi (nei fondi comuni è possibile

acquistare un ampio numero di fondi)

– economie di scala e di scopo (è possibile ridurre i costi fissi

dell’attività di finanziamento)

– riduzione del costo dell’informazione

– innovazione nei metodi di finanziamento

Finanza Aziendale Internazionale

16

Il ruolo delle banche (1)

Prevenzione dei rischi delle banche

• Dato il ruolo fondamentale delle banche, il loro fallimento può

essere particolarmente dannoso; per tale ragione si presta

particolare attenzione alle misure preventive

• Le banche svolgono due ruoli principali

– allocazione del credito

• prendono a prestito e danno a prestito lucrando dalla

differenza dei tassi praticati

• tale differenza è andata riducendosi orientando le banche

verso servizi a commissione (vendita di fondi)

– accesso al sistema dei pagamenti

Finanza Aziendale Internazionale

– depositi di riserve obbligatorie presso la banca centrale

– presenza di una banca centrale che funge da “lender of last resort”

– nel 1988 (Basel Accord) le banche dei Paesi più ricchi si sono accordate

per formulare una regole di capitale necessario per la detenzione di

attività rischiose

• La presenza di un “lender of last resort” è, secondo alcuni

osservatori, negativa, poiché induce le banche ad assumere rischi

eccessivi (moral hazard)

17

Finanza Aziendale Internazionale

18

Banche commerciali

Banche d’investimento

• Il business delle banche commerciali è andato complicandosi per

la crescente differenziazione degli agenti presenti sul mercato:

• Si differenziano dalle banche commerciali e sono specializzate

in:

– Banche possedute dai governi (banche tedesche, Cajas spagnole, banche

cooperative giapponesi e francesi)

– Bancassurance: fusione di assicurazione e banca

– Banche universali (Deutsche, Commerzbank, HSBC, Citigruop)

– Entrata nel settore bancario di supermercati (Tesco), carte di credito

(Capital ONE) e assicuratori (Prudential)

– Internet Banking: offerte a costi inferiori

• Per fronteggiare la competizione sempre maggiore,

l’orientamento attuale è verso la fornitura di servizi basati su

commissioni piuttosto che sul margine di interesse

Finanza Aziendale Internazionale

19

– Raccolta di fondi per le imprese sul mercato dei capitali, spesso tramite

un sindacato che guadagna commissioni di collocamento e in cambio

garantisce l’acquisto di quote invendute di titoli

– Attività di market making su titoli

– Investimento di capitali proprietari

– Consulenza in operazioni di ristrutturazione del debito, acquisizione e

fusioni (il business che fornisce i maggiori ricavi)

• Negli USA è stata storicamente presente una divisione tra banche

commerciali e d’investimento (Glass-Steagall Act), che si è

indebolita recentemente

Finanza Aziendale Internazionale

20

Investitori istituzionali

Investitori istituzionali - importanza

• Gli investitori istituzionali sono istituzioni che svolgono

la funzione di investimento per conto dei risparmiatori.

Vi sono due grande categorie di investitori istituzionali:

• Gestiscono somme enormi e sono in grado di influenzare

direttamente i mercati e management delle società tramite le loro

decisioni

• Nel mondo anglosassone e in Olanda le masse in gestione sono

molto superiori rispetto agli altri Paesi; tale propensione è dovuta

ad una storica minore protezione previdenziale offerta dello Stato

• Associata alle maggiori masse in gestione presso gli investitori

istituzionali, nei paesi anglosassoni è presente anche una

maggiore propensione verso l’investimento in azioni

– Fondi

• Fondi pensione (prestazione definita, contribuzione definita)

• Fondi comuni (aperti, chiusi)

– Assicurazioni

• Assicurazioni vita

• Assicurazioni non-vita

Finanza Aziendale Internazionale

21

Investitori istituzionali – i Fondi

22

Investitori istituzionali – le Assicurazioni

• Il grande vantaggio dei fondi di investimento, è la diversificazione

immediata che si ottiene investendovi; l’acquisto di quote di fondi

conferisce una partecipazione diretta a tutte le attività del fondo

• I fondi si dicono aperti se hanno la possibilità di emettere nuove quote,

chiusi se tale prerogativa non concessa

• La tendenza per i fondi è verso una maggiore specializzazione: in passato

gran parte dei fondi investiva indifferentemente in azioni obbligazioni e cash

• I fondi vengono valutati sulla base della performance, vale a dire l’aumento

di valore della quota nel tempo

• La performance viene a sua volta valutata in termini relativi ad un

benchmark

Finanza Aziendale Internazionale

Finanza Aziendale Internazionale

23

• La difficoltà di gestire fondi a prestazione definita ha fatto

orientare sempre più la scelta verso la contribuzione definita

• La maggiore differenziazione tra le assicurazioni è tra:

– il ramo vita in cui la prestazione è legata alla vita dell’assicurato

– il ramo non-vita in cui la prestazione è legata a sinistri

• Un numero di polizze crescente lega il capitale finale alla

performance di fondi o indici; in tali polizze la componente

assicurativa è ridotta e le polizze divengono investimenti

alternativi ai fondi

Finanza Aziendale Internazionale

24

Supervisione del sistema

Le banche centrali (1)

• Il sistema finanziario ha un ruolo centrale nel funzionamento

complessivo di un sistema economico. Per tale ragione sono

presenti in quasi tutti gli ordinamenti norme atte a

– Incrementare la competizione

– Evitare che alcuni soggetti del sistema incorrano in rischi eccessivi

• La supervisione del sistema finanziario è su due livelli

– Sopranazionale (IMF, BIS)

– Nazionale (il governo, una banca centrale, un organo sui mercati e le

società)

Finanza Aziendale Internazionale

25

Le banche centrali (2)

– Fissano i tassi a breve influenzando il costo dell’indebitamento

e di conseguenza tutte le variabili macro-economiche

– Supportano e regolano il sistema bancario

• Molte banche centrali hanno come compito quello di

mantenere l’inflazione bassa

– Stabilità dei prezzi

– Definizione di obiettivi intermedi (M3)

Finanza Aziendale Internazionale

26

Il SEBC

• I paesi che hanno mostrato una mancanza di capacità nel

controllo dell’inflazione, possono

– vincolare il cambio fissandolo arbitrariamente ad un livello rispetto ad

una valuta forte (U$A)

– adottare una valuta totalmente collegata ad una valuta forte (currency

board)

• Alcune banche prendono a riferimento direttamente l’inflazione

(Australia, UK, Canada)

– Non direttamente misurabile e velocemente influenzabile

• Diversamente da quanto accadeva in passato, per la maggiore

parte delle banche centrali è ora vietato acquistare titoli dai

governi; così facendo si evita la cosiddetta “monetizzazione del

debito pubblico”

Finanza Aziendale Internazionale

• Le banche centrali sono presenti in quasi tutti i sistemi e

svolgono due ruoli principali

27

• Il Sistema Europeo delle Banche Centrali è

divenuto operativo dal 1° gennaio 1999

• È l’organizzazione delle banche centrali degli

stati membri dell’UEM e vede la partecipazione

– della Banca Centrale Europea (BCE)

– delle Banche Centrali dei paesi membri dell’UEM

– delle banche centrali dei paesi non aderenti all’UEM

(in misura marginale)

Finanza Aziendale Internazionale

28

La Banca dei Regolamenti Internazionali (BIS)

• BIS è un organismo internazionale che facilita la cooperazione tra le

banche centrali e alte agenzie per il perseguimento della stabilità

finanziaria e monetaria

• Ha sede a Basilea (Svizzera), fondata nel 1930

– per i pagamenti imposti alla Germania dal trattato di Versailles

– per la promozione della cooperazione tra le banche centrali

• Svolge funzioni di banca tradizionale come gestione di riserve e

transazioni auree per conto delle banche centrali clienti e di organismi

internazionali

• è stata tra il 1950 e il 1958 l’agente dei pagamenti europei (EPU),

aiutando le valute europee tornassero alla convertibilità dopo la II

Guerra Mondiale

• Fornisce o organizza finanziamenti d’emergenza a supporto del

sistema monetario internazionale

Finanza Aziendale Internazionale

Il sistema finanziario internazionale

29

Introduzione

Mercati domestici e mercati esterni

• Il sistema finanziario internazionale si

compone di due grandi segmenti:

– i mercati domestici dei paesi esteri

– il mercato esterno (o euromercato o xenomercato)

Finanza Aziendale Internazionale

Parte II

31

• Mercato domestico: mercato che si sviluppa all’interno di

un singolo paese nell’ambito di un contesto istituzionale e

regolamentare definito e che prevede la presenza di

autorità in grado di influire sugli assetti del sistema in virtù

di un preciso potere di comando

• Mercato esterno: il potere di intervento dell’autorità del

paese di origine della valuta tende ad affievolirsi, fino a

scomparire, essendo sostituito dall’autorità del paese che

ospita le transazioni

Finanza Aziendale Internazionale

32

Le definizioni di Euromercato

• Definizione tradizionale

NAZIONALE

BOND

EQUITY

Titolo di Stato

italiano

ENI

Borsa di Milano

– Strumento finanziario (o rapporto di debito/credito) emesso da un

emittente del paese A, denominato nella valuta del paese B, e

sottoscritto da operatori del paese C

• Definizione attuale

MERCATO

DOMESTICO

FOREIGN

– Strumento finanziario (o rapporto di debito/credito) denominato in

una valuta ma sviluppatosi al di fuori del paese di origine della

valuta stessa

– Strumento finanziario il cui acquisto è stato proposto al di fuori

del Paese di riferimento della valuta in cui è denominato

Finanza Aziendale Internazionale

EURO

Bond Fiat su mercato

americano

(yankee bond)

ENI

NYSE

Republic of Italy

Goverment Bond

ENI

collocamento

internazionale

33

La vigilanza e i controlli sull’euromercato

Problemi di controllo:

• Le autorità monetarie dei paesi d’origine della valuta utilizzata

non hanno strumenti di intervento

• forma desueta

• Le autorità monetarie del paese d’origine degli emittenti (o

depositante)

• liberalizzazione

• Le autorità monetarie del paese competente per luogo di

negoziazione

• concorrenza tra piazze

• Le autorità monetarie del paese d’origine dell’intermediario

Finanza Aziendale Internazionale

MERCATO

ESTERNO

34

L’autoregolamentazione

• Euroclear

– deriva dalla fusione di Euroclear e Sicovam SA

– è il più grande sistema mondiale di regolamenti per transazioni di

strumenti finanziari domestici e internazionali, azioni e fondi di

investimento

– fornisce servizi finanziari alle maggiori istituzioni localizzate in più di 80

paesi

– offre i seguenti servizi:

• servizi di deposito

• amministrazione titoli

• compensazione e regolamento in diverse valute

• gestioni collaterali opportunità di prestiti e finanziamenti sui titoli

• accesso globale ai mercati finanziari e alle controparti finanziarie

• vincoli superati

Finanza Aziendale Internazionale

35

Finanza Aziendale Internazionale

36

Le origini del mercato finanziario

internazionale

L’evoluzione dei mercati finanziari

internazionali

• Tra la fine dell’ottocento e l’inizio del novecento lo sviluppo

dei mercati finanziari internazionali è di tipo monocentrico,

trainato dalla piazza di Londra che diventa la piazza centrale

nei flussi internazionali dei capitali, grazie alla

– leadership economica, politica e militare

– standing internazionale della valuta (Sterlina)

– mercato finanziario domestico evoluto e articolato (City)

• Nel primo dopoguerra si assiste ad un forte incremento delle

attività internazionali reali e finanziarie e al trasferimento

della leadership dalla Gran Bretagna agli Stati Uniti

Finanza Aziendale Internazionale

Le origini del mercato finanziario

internazionale (2)

38

Condizioni per la realizzazione di un

mercato esterno

• Nel periodo immediatamente successivo alla seconda guerra mondiale gli

Stati Uniti svolgono il ruolo di “mercato finanziario del mondo

occidentale” (modello di sviluppo monocentrico)

• Negli anni ‘50 e ‘60 si sviluppa quindi un sistema di relazioni finanziarie

che, pur utilizzando la moneta statunitense, è esterno al mercato

domestico americano

• Il fenomeno dell’internazionalizzazione dell’attività finanziaria assume

una particolare accelerazione nel secondo dopoguerra, attorno alla metà

degli anni cinquanta, con la creazione e il primo sviluppo del mercato

1) Esistenza di una valuta accettata internazionalmente

2) Possibilità per gli operatori di detenere attività

finanziarie sull’estero

3) Sviluppo di una rete di intermediari finanziari operanti

a livello internazionale

4) Esistenza di un centro finanziario in grado di

accogliere le transazioni finanziarie internazionali

esterno, altrimenti noto come euromercato o xenomercato

Finanza Aziendale Internazionale

39

Finanza Aziendale Internazionale

40

Il mercato esterno del dollaro (2)

Il mercato esterno del dollaro (1)

• La scelta del dollaro è l’unica compatibile con l’ordine

monetario nato alla fine del secondo conflitto mondiale

•

– il dollaro rappresenta la valuta della maggiore potenza mondiale in

campo economico, politico e militare

– è al centro del sistema monetario internazionale (Bretton Woods)

• le valute dei paesi sono legate da impegni di parità

• autorità monetarie statunitensi garantiscono il mantenimento della parità aurea

– le banche centrali di tutti i paesi mantengono le proprie riserve

valutarie in dollari per garantirsi un potere di intervento sul mercato

dei cambi

– gli operatori sono disposti ad accettare dollari in pagamento delle

transazioni commerciali e a detenere ricchezza finanziaria

denominata in dollari

Finanza Aziendale Internazionale

Attorno alla metà degli anni ’50 il fenomeno subisce

una considerevole accelerazione anche per effetto di

ulteriori circostanze propulsive

1. Deterioramento delle relazioni politiche

internazionali. Il clima della guerra fredda (conflitti di

Suez e di Corea) determinò il cristallizzarsi dello

scenario politico internazionale: i paesi dell’Est per

prevenire eventuali ritorsioni finanziarie da parte delle

autorità statunitensi dirottarono i propri depositi dal

mercato USA alle piazze europee con conseguente

creazione di stock di dollari esterni

41

Finanza Aziendale Internazionale

Il mercato esterno del dollaro (3)

Il mercato esterno del dollaro (4)

2. Regolamentazione del mercato domestico del dollaro:

– controllo dei tassi passivi (regulation Q, rate ceilings: nessuna

remunerazione per i depositi a vista e rigode limitazioni sul

livello dei tassi pagabili dalle banche sui depositi a tempo)

– obbligo di adesione a schemi di assicurazione dei depositi

– vincolo di riserva obbligatoria

– imposte (statali e federali) sui profitti bancari

– limitazioni sul volume massimo di fido erogabile al singolo

cliente

42

3. Atteggiamento banche centrali europee:

–

–

–

Bundesbank: swap $/DM con cui ha convertito in $ i depositi in

DM per drenare liquidità dal mercato

Bank of England: divieto di utilizzo delle sterline per il regolamento

delle transazioni commerciali di non residenti

Italia: accordi ABI

Le maggiori banche statunitensi, sottoposte sull’interno al

pesante sistema di vincoli, dirottarono parte della propria

attività sul mercato europeo, aprendo filiali soprattutto

sulla piazza di Londra

Finanza Aziendale Internazionale

43

Finanza Aziendale Internazionale

44

La fase di sviluppo dell’Euromercato (1)

• Anni ’50 DOLLAR SHORTAGE: situazione in cui vi è

carenza di dollari a livello internazionale cosicché lo

sviluppo dei commerci e delle transazioni finanziarie

trovano un ostacolo nella limitata disponibilità di liquidità a

livello internazionale

• Anni ’60 DOLLAR GLUT: situazione di eccedenza di

dollari a livello internazionale

– Il passaggio da una fase alla successiva e’ attribuibile al

perdurare del deficit della bilancia dei pagamenti americana

45

La fase di sviluppo dell’Euromercato (2)

• La sfiducia nel dollaro che inizia a diffondersi nella prima metà degli

anni ’60, alimenta i primi segnali di diversificazione valutaria di

questo mercato fino ad allora rigorosamente monovalutario

• Le valute che iniziano ad acquisire uno standing internazionale sono

quelle dei paesi che sono riusciti a realizzare importanti performances

sotto il profilo della crescita e della stabilità interna ed esterna (marco

tedesco e franco svizzero)

• Da una situazione di sfiducia , derivante dall’impossibilità di sostenere

nel nuovo scenario economico mondiale, la funzione assegnata negli

accordi di Bretton Woods del 1944, si passò ad una crisi vera e propria

che condusse alla dichiarazione di inconvertibilità pronunciata dal

Presidente Nixon il 15 agosto 1971

Finanza Aziendale Internazionale

• 1961 = twist operation

– è stata concepita durante la presidenza Kennedy, che ha avvertito l'esigenza di abbassare i tassi

di lunga termine per stimolare gli investimenti, contemporaneamente all’aumento dei tassi di

breve termine per limitare il deficit corrente che stava esercitando forte pressione sul dollaro

• 1963 = interest equalization tax

– tassazione sulla remunerazione dei titoli esteri

• 1/7/63 = prima emissione eurobond

– banca manager: s.w. warburg

– emittente: società autostrade

• 1965 = voluntary foreign credit restraint program

• Questo fenomeno rappresentava una minaccia per lo

stesso ordine monetario internazionale poiché metteva in

dubbio la capacità degli Stati Uniti di far fronte al proprio

impegno di conversione dei dollari in oro

Finanza Aziendale Internazionale

La fase di sviluppo dell’Euromercato

47

– anche il canale dei prestiti bancari venne ristretto inducendo le imprese non americane a

rivolgersi all’euromercato

• 1965 = mandatory foreign investment program

– divieto per le multinazionali americane di finanziare con fondi domestici i loro investimenti

all’estero

Finanza Aziendale Internazionale

46

Crisi: anni ‘ 70

• 15/8/71 dichiarazione di sospensione della

convertibilità del dollaro

• 1973/79 shock petrolifero: l’euromercato diventa il

canale di reinvestimento dei surplus finanziari dei paesi

arabi (trasformazione delle scadenze)

• 1974 fallimento della Franklin National Bank of New

York e di Bankhaus Herstatt

– accentuazione del fenomeno della stratificazione dei tassi

– crollo delle transazioni interbancarie

Finanza Aziendale Internazionale

48

La fase di sviluppo dell’Euromercato (3)

• Il crisi del sistema monetario internazionale segna la fine di

un lungo ciclo di crescita e l’inizio di un periodo di crisi e di

instabilità

• Molti paesi reagiscono percorrendo la via dei vincoli

amministrativi, in particolare in ambito valutario e della

chiusura sul fronte finanziario

– controlli sui movimenti di capitali per impedire il deflusso di valute

nazionali connesse a operazioni finanziarie

• Le banche centrali di alcuni paesi si sono messe nel tempo per

contrastare lo sviluppo di un mercato esterno nella propria

valuta per evitare possibili e incontrollabili speculazioni a

livello internazionale

Finanza Aziendale Internazionale

49

Condizioni per lo sviluppo di una

piazza finanziaria internazionale

• Il miglioramento del quadro economico internazionale

verificatosi attorno alla metà degli anni ’80 ed il progressivo

smantellamento dei vincoli valutari hanno aperto una fase

nuova caratterizzata da un pluralismo valutario sconosciuto

nel precedente decennio

• Dagli anni ‘70 in poi gli euromercati hanno continuato il loro

sviluppo in termini dimensionali:

–

–

–

–

crescita dei volumi

differenziazione degli strumenti

coinvolgimento degli operatori

coinvolgimento di nuovi paesi

• La discriminante è la capacità di attrazione dei flussi da parte

delle piazze

Finanza Aziendale Internazionale

50

Condizioni per lo sviluppo di una

piazza finanziaria internazionale

• Fattori tecnici e regolamentari

– bassi livelli di fiscalità sui redditi prodotti dalle

transazioni finanziarie

– assenza di controlli diretti sul credito, di controlli sui

cambi e di vincoli alla operatività dei soggetti esteri

– assenza di limiti di fido, bassa riserva obbligatoria,

assenza di schemi di assicurazione dei depositi

– comportamento collaborativo della banca centrale

– segreto bancario

• Fattori politici

– atteggiamento favorevole delle autorità

monetarie volto a favorire la costruzione di un

quadro istituzionale e regolamentare di tipo

liberale

– stabilità politica

– relazioni internazionali amichevoli con i

principali paesi

Finanza Aziendale Internazionale

La fase di sviluppo dell’Euromercato (4)

51

Finanza Aziendale Internazionale

52

Condizioni per lo sviluppo di una

piazza finanziaria internazionale

• Fattori economici

–

–

–

–

–

dotazione di risorse umane qualificate

tradizioni del paese ospitante

localizzazione geografica (fusi orari)

livello elevato ed efficiente di infrastrutture

efficiente sistema di comunicazioni

Finanza Aziendale Internazionale

I dati di mercato

Allegato 1 - Fonte: BIS Quarterly Review, March 2003

Allegato 2 - Fonte: BIS 72a Relazione annuale

53

International debt securities markets - Allegato 1

Finanza Aziendale Internazionale

International debt securities markets - Allegato 1

55

Finanza Aziendale Internazionale

56

International debt securities - Allegato 1

Finanza Aziendale Internazionale

International bond and notes markets - Allegato 1

57

Finanza Aziendale Internazionale

58

International bond and notes markets - Allegato 1

Emissioni nette titoli di debito - Allegato 2

Finanza Aziendale Internazionale

59

Finanza Aziendale Internazionale

60

Piazze finanziarie internazionali

• Europa

–

–

–

–

–

–

–

–

–

–

–

–

–

–

–

–

Londra

Parigi

Zurigo

Ginevra

Bruxelles

Lussemburgo

Amsterdam

Isole Del Canale

Madrid

Dublino

Gibilterra

Monaco

Isola Di Man

Malta

Cipro

Madeira

• Asia

–

–

–

–

–

–

–

–

–

Tokyo

Singapore

Hong Kong

Manila

Taipei

Vanuatu

Bahrain

Abu Dhabi

Dubai

• Area americana

–

–

–

–

–

–

–

–

–

–

–

–

–

New York

Chicago

San Francisco

Los Angeles

Miami

Toronto

Nassau

Cayman

Panama

Antille Olandesi

Bermuda

Barbados

Antigua

Finanza Aziendale Internazionale

61

Lo scenario finanziario internazionale tra le due guerre

• Fino al 1914 lo scenario internazionale è stato dominato

dal sistema aureo puro (e dal bimetallismo)

• Questo sistema di cambi, ancorato alla quantità di oro,

prevedeva che ogni moneta avesse una parità metallica

fissa:

Sistema aureo

• Non vi era alcuna restrizione al commercio internazionale dell’oro

e il valore di una moneta era direttamente collegato alle riserve di

oro detenute, attraverso l’invio e il ricevimento dell’oro si aveva un

automatico riaggiustamento del tasso di cambio. In particolare:

– nel paese che inviava oro, la moneta nazionale risultava svalutata per cui era

conveniente, per importatori stranieri, acquistare merci in quel paese con

conseguente invio di oro, il che riportava in equilibrio il cambio;

– nel paese che riceveva oro, la moneta risultava rivalutata per cui le

esportazioni di quel paese subivano un rallentamento. Le importazioni,

viceversa, erano più convenienti, per cui vi era un deflusso di oro che

riportava il cambio in pareggio

– il valore della moneta corrispondeva, cioè, a una determinata

quantità di oro stabilita dalle autorità monetarie

• Il meccanismo di aggiustamento automatico dei cambi era

determinato dallo scostamento entro i punti dell’oro: esso

risultava essere un regime a cambi fissi

Finanza Aziendale Internazionale

L’evoluzione dello scenario

finanziario internazionale

63

• Un altro fattore molto importante in regime di Gold Standard era il

tasso ufficiale di sconto, manovrando il quale una banca centrale

poteva attirare capitali dall’estero, alzandolo, e contribuendo con ciò

a un afflusso di oro tale da riportare la situazione in equilibrio

Finanza Aziendale Internazionale

64

Crisi del sistema aureo

Gold Exchange Standard

• Dopo la prima guerra mondiale, nel corso della quale il Gold

Standard fu sospeso, fu assai faticoso ricreare la situazione

dell’anteguerra:

– il conflitto aveva sconvolto lo scenario internazionale (bloccando i flussi

commerciali e finanziari)

– molte nazioni trovarono difficoltà a garantire una diretta corrispondenza

tra la quantità di oro detenuta e la quantità di banconote in circolazione a

causa dell’eccessiva emissione di denaro per il finanziamento delle spese

belliche

• Un altro fattore di crisi del sistema del Gold Standard era dato dalla

scarsità di oro in circolazione, che non riusciva a pareggiare le

esigenze del sistema economico

• Per questi motivi tale sistema monetario, nel periodo fra le due

guerre, fu abbandonato e sostituito dal Gold Exchange Standard

Finanza Aziendale Internazionale

65

Gli accordi di Bretton Woods (1)

– a differenza del Gold Standard, il Gold Exchange Standard consentiva riserve

anche in divise estere e non solo in oro, al fine di ridurre le pressioni su

quest’ultimo

• La crisi del 1929 e la successiva grande depressione degli anni ’30

sancirono la disintegrazione del sistema finanziario internazionale e il

tramonto del Gold Standard (crollo del volume del commercio

internazionale, ripristino di norme che limitavano i flussi commerciali

e finanziari, politica autarchica)

Finanza Aziendale Internazionale

66

Il FMI e la BIRS

• Così chiamati dalla cittadina del New Hampshire (Stati Uniti) presso la quale si tenne la

conferenza monetaria tra il 1e il 22 luglio 1944

• Gli stati partecipanti (i paesi alleati nella coalizione contro Germania, Giappone e Italia)

erano animati dall’esigenza di creare un sistema di regole giuridiche che

– garantisse l’equilibrio dei mercati

– evitasse le degenerazioni protezionistiche e l’instabilità valutaria che avevano

dominato il commercio internazionale negli anni compresi fra le due guerre

• La crisi del ’29 e gli avvenimenti degli anni ’30 avevano dimostrato l’incapacità dei

mercati di autoregolarsi e, quindi, la necessità di un sistema di regole che tutelasse la

libertà degli scambi e che prevedesse dei correttivi alla distorsione

• I negoziati condussero alla creazione di un sistema basato su due istituzioni

fondamentali: il Fondo Monetario Internazionale e la Banca Internazionale per la

Ricostruzione e lo Sviluppo (BIRS).

• Queste istituzioni avevano lo scopo di incoraggiare la cooperazione monetaria tra gli

stati e di incentivare il commercio internazionale attraverso la stabilità dei cambi

Finanza Aziendale Internazionale

• Sistema monetario aureo che rappresenta una variante del Gold

Standard

• Nei paesi che lo adottarono la valuta cartacea nazionale non era

convertibile in oro, ma in una valuta straniera (a sua volta

convertibile in oro)

67

• Il Fondo Monetario Internazionale (FMI) aveva lo scopo di promuovere la

cooperazione nel settore monetario e la stabilità dei cambi e, a tal fine, utilizza un

capitale versato proporzionalmente dagli stati membri

• Questi ultimi, quando evidenziavano deficit nella bilancia dei pagamenti, potevano

ricorrere all’assistenza finanziaria del Fondo che, entro certi limiti, era automatica,

mentre negli altri casi doveva essere negoziata e condizionata all’adozione di

adeguate politiche di risanamento economico

• Queste condizioni erano riportate in una lettera d’intenti, sottoscritta da un

rappresentante del governo beneficiario del prestito

• La Banca Internazionale per la Ricostruzione e lo Sviluppo (BIRS), aveva come

mandato originario il finanziamento degli investimenti produttivi dei paesi a basso

tasso di risparmio e la ricostruzione dei paesi danneggiati dalla guerra

Finanza Aziendale Internazionale

68

Piano Marshall (1)

Gli accordi di Bretton Woods (2)

• La caratteristica fondamentale degli accordi riguardava la

determinazione di parità fisse tra le valute dei vari paesi

• Rispetto al precedente sistema del Gold Standard, in cui il valore di

ogni divisa era determinato dalla sua convertibilità aurea, gli accordi

istituivano il cosiddetto Gold Exchange Standard, in cui

– le autorità monetarie statunitensi si impegnarono a dichiarare la parità del

dollaro rispetto all’oro (35 dollari l’oncia)

– le diverse valute erano ancorate al dollaro americano

• La Federal Riserve statunitense si trovava dunque a svolgere le

funzioni di banca centrale internazionale, con le conseguenti gravi

responsabilità che tali mansioni comportavano

Finanza Aziendale Internazionale

69

• L’Europa al termine della guerra, presentava una gravissima crisi produttiva e

finanziaria

• Il Piano Marshall ha rappresentato il più esteso ed efficace programma di cooperazione

alla ricostruzione ed allo sviluppo mai attuato

– Nel complesso, nei primi anni di attività dell’ERP (1948-52), gli stanziamenti totali

statunitensi ammontarono a più di 13 miliardi di dollari (a prezzi e cambio dell’epoca), che

contribuirono in modo determinante alla ricostruzione degli apparati produttivi ed

all’accrescimento delle riserve valutarie dei Paesi europei

• Da un lato, l’economia di guerra assicurava, attraverso lo sfruttamento massimo della

capacità produttiva, la piena occupazione; dall’altro, la ricostruzione e lo sviluppo dei

Paesi europei avrebbero garantito un naturale sbocco per la produzione statunitense

(riconversione industriale)

• Il Piano Marshall consisteva nell’erogazione di fondi per la ricostruzione industriale

dell’Europa, finanziati attraverso l’emissione di dollari statunitensi

Finanza Aziendale Internazionale

70

Bretton Woods

Crisi del sistema di Bretton Woods (1)

O

Tasso di cambio

B

Tasso di cambio

C

E

A

D’

D’’

D

Quantità di $

Caso 1.

In seguito ad un aumento della domanda di dollari da D a D’, il tasso di cambio del dollaro

dovrebbe aumentare (punto B), ovvero dovrebbe cambiare anche il valore del dollaro rispetto all’oro.

Se però il tasso di cambio deve rimanere costante al livello dichiarato E, allora gli USA dovranno emettere moneta

propria.

Caso 2 . Nel caso contrario la Federal Reserve (la banca centrale americana) dovrebbe acquistare

dollari in cambio di riserve internazionali. Se però il tasso di cambio deve rimanere costante al livello

dichiarato E, e il mercato accetta dollari in cambio di riserve internazionali, allora gli USA potranno comprare

dollari in cambio di dollari

In sintesi, qualsiasi squilibrio gli Stati Uniti affrontino, ovvero di qualsiasi segno esso sia, potranno sempre

emettere dollari per equilibrarlo

Finanza Aziendale Internazionale

71

• Nel tempo la tendenza americana ad emettere dollari portò ad

una situazione patologica in cui la quantità di dollari che

esisteva in circolazione non rispecchiava più la quantità

effettiva di oro che le casse della Federal Reserve detenevano:

se tutti gli Stati possessori di dollari si fossero rivolti

simultaneamente alla banca centrale americana per ricevere

oro in cambio di dollari (nel rispetto della parità dichiarata)

sarebbero rimasti delusi

Finanza Aziendale Internazionale

72

Crisi del sistema di Bretton Woods (2)

Il Piano Werner

• Alla fine degli anni ’60 i paesi che partecipavano all’accordo cominciarono a presentare

livelli di inflazione molto diversi:

• Presentato l’8 maggio 1970 alla Commissione Europea, in seguito a una

dichiarazione dei capi di Stato e di Governo, il Piano Werner prevedeva la

realizzazione (in dieci anni e in tre fasi) di un’Unione economica e monetaria (Uem)

– i prezzi statunitensi salivano determinando una perdita di competitività

– paesi come il Giappone e soprattutto la Germania registravano un attivo dei loro scambi con

l’estero, e ciò portava ad accumulare dollari

• La speculazione a favore del marco e contro il dollaro contribuì ad aumentare il flusso

di capitali in uscita dagli Stati Uniti e ciò, insieme

– alle ingentissime spese sostenute dal governo americano per finanziare la guerra del Vietnam

– agli investimenti in Europa da parte delle imprese americane

• Ciò diffuse una profonda sfiducia nel dollaro cosicché molte banche centrali

cominciarono a più riprese a convertire i dollari in loro possesso in oro

• Il 15/08/1971 il presidente degli Stati Uniti Nixon, dichiarò unilateralmente

l'inconvertibilità del dollaro, ponendo fine agli accordi di Bretton Woods

• Rilevò che la migliore strategia a tutela del mercato unico sarebbe stata quella di una

completa unione monetaria e fornì le indicazioni per la sua realizzazione nell'arco di

dieci anni attraverso tre fasi.

• Il rapporto raccomandava

– nella prima fase di restringere i margini di fluttuazione dei cambi

– nella seconda fase di rafforzare il coordinamento delle politiche economiche

– nella terza fase di costituire autorità comunitarie a cui sarebbe stato assegnato il governo

della moneta ed il coordinamento delle politiche fiscali

• Naufragato sugli scogli delle grandi crisi economiche:

– il crollo del sistema di cambi fissi varato a Bretton Woods

– lo shock petrolifero e le forti recessioni di quegli anni

Finanza Aziendale Internazionale

73

Il serpente monetario

74

Il Sistema Monetario Europeo (SME)

• Sistema monetario di cambio creato nel 1972 con lo scopo di assicurare

un’area di stabilità monetaria all’interno della Comunità Europea dopo la

crisi del sistema di Bretton Woods

• Nell’aprile del 1972, con l’accordo di Basilea, i paesi comunitari

stabilirono parità centrali fra le rispettive divise facendole fluttuare

congiuntamente entro dei margini del 2,5%

– Il serpente monetario veniva poi agganciato al dollaro (ormai liberamente

fluttuante) e si autorizzava uno scarto massimo di ogni divisa europea rispetto a

esso del 4,5%

• L’esperienza del serpente monetario fu messa a dura prova dalle spinte

inflazionistiche che si moltiplicarono tra il 1972 e il 1974 e che

costrinsero diversi stati a ritirarsi.

• Questi ultimi nel 1979 diedero vita al Sistema Monetario Europeo (SME)

Finanza Aziendale Internazionale

Finanza Aziendale Internazionale

75

• Creato nel 1978, dopo il fallimento del secondo serpente

monetario, ed entrato in vigore nel marzo del 1979

– aveva come obiettivo la creazione di una zona di stabilità monetaria

in Europa per evitare che il disordine monetario ostacolasse il

processo di integrazione a livello comunitario

• Il suo aspetto più innovativo era l’introduzione dell’ECU

(European Currency Unit – unità di conto europea) valutapaniere il cui valore era definito dalla media dei valori delle

monete CEE

Finanza Aziendale Internazionale

76

Crisi dello SME

Il Sistema Monetario Europeo (SME)

• Lo SME crolla nel 1992

• Motivi del crollo:

• Rappresenta un sistema a cambi fissi, ma aggiustabili

• Le parità potevano fluttuare all’interno di una banda di oscillazione del 2,25%

– quando una valuta nel rapporto con un’altra appartenente al EMR raggiungeva il limite

inferiore o superiore della banda di oscillazione le banche centrali di entrambi i due Paesi

intervenivano sul mercato per mantenere la loro parità

• Se la parità raggiungeva il limite superiore della banda (cioè parità iniziale

2,25%), allora:

+

– le due banche centrali intervenivano vendendo moneta

– il Paese della moneta più forte interveniva riducendo il tasso di interesse (per controllare la

domanda di quella moneta).

• Se invece la parità raggiungeva il limite inferiore della banda di oscillazione (cioè parità

iniziale – 2,25%), allora:

– le due banche centrali intervenivano acquistando moneta

– il Paese della moneta che si era indebolita interveniva domesticamente aumentando il tasso di

interesse (per stimolare la domanda di quella moneta)

• Nel momento in cui la conservazione delle parità dichiarata non era più possibile, le

parità venivano modificate attraverso operazioni note come riallineamenti

Finanza Aziendale Internazionale

– liberalizzazione nel movimento dei capitali: nel 1990 vengono infatti sollevate le barriere

che impedivano libero movimento dei capitali, questo determina forti ed importanti

variazioni nelle quantità di moneta domandate, il che porta a continue alterazioni nel tasso

di cambio

– unificazione tedesca: per finanziare la transizione nella Germania Est, il Governo federale

aveva incrementato notevolmente la spesa pubblica. Questo intervento aveva portato ad un

notevole aumento della domanda di marchi con conseguente alterazione della sua parità

rispetto alle altre valute del ERM

– alla decisione, dell’autunno del 1992, dell’Italia e della Gran Bretagna di abbandonare il

sistema, in quanto non erano più in grado di mantenere le rispettive monete entro le bande

di oscillazione previste (solo nel novembre del 1996 la lira ha fatto rientro nello SME)

– all’ampliamento della banda di oscillazione al 15% avvenuto nell’agosto del 1993 in

quanto diverse monete rischiavano altrimenti di dover abbandonare il meccanismo, in

seguito alle forti pressioni speculative esistenti

77

Finanza Aziendale Internazionale

Storia dell’UE (1)

•

•

•

78

Il trattato di Maastricht (1992)

1948 - BENELUX: entra in vigore la Convenzione doganale tra Belgio, Lussemburgo e Paesi Bassi

1951 – Trattato di Parigi, istituzione della CECA (Comunità europea del carbone e dell'acciaio) tra

Belgio, Francia, Germania, Italia, Lussemburgo, Paesi Bassi

1957 - Trattato di Roma: istituzione della Comunità Economica Europea (CEE) tra Italia, Francia,

Germania, Olanda, Belgio e Lussemburgo

– vengono definiti gli Organi istituzionali della CEE (Parlamento Europeo, Commissione Europea e Corte di

Giustizia)

– obiettivo del Trattato è la realizzazione della libera circolazione di persone, merci, servizi e capitali nei

Paesi firmatari

I tre pilastri

– sviluppo del mercato unico e trasformazione della Comunità Europea

in Unione economica, politica e monetaria, con la creazione di una

nuova moneta unica entro il 1999

– sviluppo di una politica estera e di sicurezza comune

– sviluppo della cooperazione in tema di polizia e giustizia

•

1972 - Allargamento a Irlanda, Danimarca e Regno Unito

•

1981/86 – Allargamento a Grecia, Spagna e Portogallo

• Contiene indicazioni dettagliate sul percorso verso l’UEM

•

1986 - Atto Unico di Milano

– sia sul punto di partenza (criteri di convergenza e determinazione dei

tassi di conversione)

– sia sul punto di arrivo (moneta unica)

• Fissa tre fasi per l’attuazione dell’UEM

– viene avviata la realizzazione del Mercato Unico europeo in cui siano garantite le quattro libertà

fondamentali (circolazione di persone, merci, servizi e capitali)

•

1989 - Pubblicazione del Rapporto Delors sulle modalità di attuazione dell'Unione Monetaria

Europea (UEM)

•

1992 – Trattato di Maastricht

•

1995 – Allargamento a Finlandia, Svezia e Austria

Finanza Aziendale Internazionale

79

Finanza Aziendale Internazionale

80

Le tre fasi del trattato di Maastricht

• I fase (1990-1993)

L’introduzione dell’Euro (1)

• Fase A (entro il 31 dicembre 1998)

– Abolizione delle barriere che impediscono la libera circolazione dei

capitali

– Divieto di concedere prestiti pubblici agevolati alle imprese

– Proibizione del finanziamento monetario dei disavanzi pubblici

• II fase (1994-1999)

– Adozione da parte degli Stati di iniziative di politica economica e

monetaria di convergenza

– Livello di cambio fondato sulla credibilità delle politiche economiche

– Creazione dell’Istituto Monetario Europeo (IME)

• III fase (dal 1° gennaio 1999)

– Introduzione della moneta unica

Finanza Aziendale Internazionale

81

L’introduzione dell’Euro (2)

– Identificazione dei Paesi partecipanti

– Adattamento delle legislazioni dei singoli Paesi all’introduzione dell’Euro

– Nomina del Comitato Esecutivo delle BCE

• Fase B (1999-2001)

– L’euro diventa moneta bancaria

– Vengono fissati i tassi di conversione irrevocabili

– Le nuove emissioni del debito pubblico saranno in Euro; quelle in circolazione

saranno ridenominate nella nuova moneta

– Politica monetaria unica

– I mercati iniziano a lavorare simultaneamente in Euro

– La Pubblica Amministrazione si prepara alla conversione

– Campagna di sensibilizzazione per l’esposizione dei prezzi in doppia valuta

Finanza Aziendale Internazionale

82

Storia dell’UE (3)

• Fase C (entro luglio 2002)

• 1996 - Approvazione da parte del Consiglio Europeo di Dublino del “patto di stabilità”

– Emissione di banconote e monete metalliche in Euro

– Ritiro delle banconote e monete metalliche nazionali e

sostituzione con l’Euro

– Dal 1° luglio 2002 solo le Banche Centrali sostituiranno le

vecchie monete

– Le banche, gli operatori economici i cittadini passano

all’utilizzo esclusivo dell’Euro

– prevede l'applicazione di sanzioni ai Paesi i cui bilanci annuali non rispetteranno i parametri

previsti nel Trattato di Maastricht

– il patto ha la funzione di evitare eventuali problemi che potrebbero derivare dal fatto che la

politica monetaria, a partire dal 1999, diverrà comune e l'autonomia dei singoli Paesi in

questo campo si ridurrà notevolmente

• 1998 - Entro tale data dovranno essere completate le strutture della Banca Centrale

Europea e del Sistema Europeo delle Banche Centrali

– verrà verificato il rispetto dei criteri di Maastricht presso ogni Paese appartenente all'Unione

Europea

– i tassi di cambio delle valute partecipanti all’Unione Monetaria diventeranno irrevocabilmente

fissi, in base ai tassi di conversione definiti dalle Autorità Comunitarie

• 1999 - Graduale introduzione della Moneta Unica Europea fino al 2002

Finanza Aziendale Internazionale

83

Finanza Aziendale Internazionale

84

I criteri di convergenza

La Banca Centrale Europea

• L’Unione Economica e Monetaria non può prescindere dalla

convergenza delle economie degli Stati membri

– Stabilità dei prezzi: il tasso di inflazione tra il 1996 e il 1997 non deve

superare di oltre l’1,5% la media dei 3 Stati con l’inflazione più bassa

– Stabilità dei tassi di interesse: il tasso nominale sui titoli a lungo

termine non deve essere superiore del 2% all’analogo tasso medio dei

3 Stati con l’inflazione più bassa

– Stabilità dei tassi di cambio: rispetto dei margini di fluttuazione

previsti dallo SME per almeno 2 anni (1996-1998)

– Stabilità della situazione della finanza pubblica: la solidità dei conti

pubblici è fondamentale per la stabilità finanziaria. I due indicatori

sono:

• Rapporto disavanzo pubblico/PIL non superiore al 3%

• Debito pubblico lordo/PIL non superiore al 60%

Finanza Aziendale Internazionale

85

– Consiglio Direttivo

– Comitato Esecutivo

– Consiglio Generale

Finanza Aziendale Internazionale

86

I sistemi di pagamento: il BI-REL

Gli organi della BCE

• Consiglio Direttivo: organo decisionale, composto dai

Governatori delle Banche Centrali nazionali e membri del

Comitato Esecutivo

• Comitato Esecutivo: organo decisionale composto da un

presidente, un vicepresidente e quattro membri ordinari,

nominati dal Consiglio Europeo su indicazione dell’Ecofin

sentito il parere del Consiglio Direttivo e della Commissione

Europea

• Consiglio Generale: organo consultivo, composto dal

Consiglio Direttivo e dai rappresentati delle Banche Centrali

che non fanno ancora parte dell’UEM

Finanza Aziendale Internazionale

• La BCE è sorta il 1° gennaio 1999, dalla

trasformazione dell’Istituto Monetario Europeo (IME)

• Ha sede a Francoforte

• Gestisce le riserve ufficiali in valuta estera degli stati

membri e promuove il regolare funzionamento dei

sistemi di pagamento

• I suoi organi sono

87

• Sono infrastrutture che permettono il trasferimento di

moneta tra i diversi soggetti

• Avviato nel giugno 1997, introduce il regolamento

delle operazioni interbancarie mediante il criterio del

regolamento lordo (addebito immediato dell’ordine di

pagamento sul conto dell’istituto mittente presso la

banca centrale e, solo dopo che questo è avvenuto,

l’accredito sul conto della banca ricevente

• Al BI-REL possono partecipare tutte le banche titolari

di conto presso la Banca d’Italia

Finanza Aziendale Internazionale

88

La BEI

• Istituzione finanziaria dell’UE, con la missione di contribuire all’integrazione, allo

sviluppo equilibrato e alla coesione economica e sociale dei paesi membri

• Orienta volumi di fondi acquisiti alle migliori condizioni, per finanziare investimenti

conformi agli obiettivi dell’UE

• L’attività di prestito è orientata verso

– lo sviluppo regionale e la coesione economica e sociale

Il GATT

• Il General Agreement on Tariffs and Trade è un accordo

generale sulle tariffe doganali e il commercio concluso a

Ginevra il 30 ottobre 1947 ed entrato in vigore il 1°gennaio 1948

• È stato l'unico strumento internazionale a fissare regole per gli

scambi commerciali accettate dalle nazioni di più di quattro

quinti del commercio mondiale

− la protezione dell’ambiente e il miglioramento della qualità della vita

− la preparazione dei paesi candidati all’ingresso nell’UE

− la politica comunitaria allo sviluppo e alla cooperazione tra i paesi membri

• Indica le politiche per

• Il 1° gennaio 1995 il GATT è stato sostituito dall'Organizzazione

mondiale del commercio (WTO)

− il finanziamento delle PMI attraverso i prestiti globali e dell’attività di capital-risk

− il sostegno delle reti di trasporto transeuropeo dell’energia

− il sostegno del capitale umano

Finanza Aziendale Internazionale

89

Il WTO

90

Differenze tra GATT e WTO

• Dal 1948 al 1994, il GATT ha fornito le regole del commercio

internazionale, sebbene fosse un accordo e un’organizzazione

provvisoria

• La nascita del WTO è sancita dal "Final Act" dell'Uruguay Round

firmato nell'aprile 1994 al meeting ministeriale di Marrakesh

• Il WTO si fonda su diversi accordi negoziati e firmati dalla maggior

parte delle nazioni del mondo; ha potere legislativo esecutivo e

giudiziario

• I membri che non si adeguano alle regole stabilite nei vari accordi

possono essere costretti a farlo dalle sanzioni commerciali stabilite

da un tribunale ad hoc

Finanza Aziendale Internazionale

Finanza Aziendale Internazionale

91

• Il GATT copriva il

commercio dei beni

• Il GATT è stato un accordo

provvisorio, mai ratificato

dai parlamenti dei paesi

membri, premessa per una

organizzazione stabile

• Il WTO ora copre il

commercio dei beni, il

settore dei servizi e delle

proprietà intellettuali

• Nel WTO esiste

un’organizzazione stabile e i

suoi accordi sono

permanenti, ha basi legali

perché i paesi membri hanno

ratificato i suoi accordi

Finanza Aziendale Internazionale

92

Caratteristiche del WTO

• Gli accordi WTO coprono beni, servizi e proprietà

intellettuali ed esprimono i principi della liberalizzazione

includendo:

– gli impegni dei singoli Paesi ad abbassare tariffe e barriere

commerciali;

– l’impegno ad aprire e mantenere aperti i mercati dei servizi;

– definiscono le procedure per regolare le dispute;

– prescrivono trattamenti speciali per paesi in via di sviluppo;

– impegnano i governi a mantenere trasparenti le rispettive

politiche commerciali notificando al WTO le leggi e le misure

adottate

Finanza Aziendale Internazionale

93