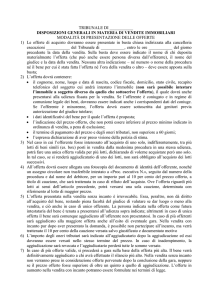

DOCUMENTO DI OFFERTA

OFFERTA PUBBLICA DI ACQUISTO RESIDUALE

ai sensi degli articoli 108 e 109, comma 1, lett. b) del D. Lgs. 24 febbraio 1998, n. 58, nella formulazione

previgente alle modifiche apportate dal decreto legislativo 19 novembre 2007, n. 229.

di azioni ordinarie

LINIFICIO E CANAPIFICIO NAZIONALE

S.p.A.

OFFERENTE

MANIFATTURA LANE

GAETANO MARZOTTO & FIGLI

S.p.A.

__________________________________

STRUMENTI FINANZIARI OGGETTO DELL'OFFERTA RESIDUALE

N. 2.336.373 azioni ordinarie di Linificio e Canapificio Nazionale S.p.A.

CORRISPETTIVO UNITARIO OFFERTO

Euro 2,933, determinato dalla Consob con delibera n. 16324 del 30 gennaio 2008

DURATA DELL'OFFERTA RESIDUALE CONCORDATA CON BORSA ITALIANA S.P.A.

Dal 4 febbraio 2008 al 22 febbraio 2008 (estremi inclusi) dalle ore 8:00 alle ore 17.30, salvo proroga

INTERMEDIARIO INCARICATO DEL COORDINAMENTO DELLA RACCOLTA DELLE ADESIONI

SUL MERCATO TELEMATICO AZIONARIO ORGANIZZATO E GESTITO DA BORSA ITALIANA

S.P.A.

L'adempimento di pubblicazione del documento informativo non comporta alcun giudizio della CONSOB

sull'opportunità dell'adesione e sul merito dei dati e delle notizie contenute in tale documento.

Febbraio 2008

INDICE

GLOSSARIO .....................................................................................................................................5

PREMESSE........................................................................................................................................8

1. Oggetto del presente documento di offerta .................................................................................8

2. L’Offerta Residuale................................................................................................................8

A. AVVERTENZE ......................................................................................................................11

A.1 Precedente documento di offerta relativo all’Offerta Totalitaria...............................................11

A.2 Condizioni di efficacia dell’Offerta Residuale.........................................................................11

A.3 Comunicato dell’Emittente....................................................................................................11

A.4 Revoca dalla quotazione delle azioni ordinarie dell’Emittente ................................................11

A.5 Dichiarazioni dell’Offerente in merito all’obbligo di acquisto di cui all’art. 108, comma 1,

del TUF Nuovo Testo e al diritto di acquisto di cui all’art. 111 del TUF Nuovo Testo ........12

A.6 Incertezze in merito ai programmi di sviluppo, ai piani industriali, investimenti e a

eventuali progetti di ristrutturazione e/o riorganizzazione dell’Offerente in relazione

all’Emittente ........................................................................................................................13

A.7 Alternative per gli azionisti di Linificio ...............................................................................14

B. SOGGETTI PARTECIPANTI ALL’OPERAZIONE.....................................................16

B.1 Informazioni relative all’Offerente.........................................................................................16

B.1.1

B.1.2

B.1.3

B.1.4

B.1.5

Denominazione, forma giuridica e sede sociale................................................................................. 16

Capitale sociale .............................................................................................................................. 16

Organi sociali................................................................................................................................. 17

Situazione patrimoniale e conto economico riclassificati.................................................................... 18

Andamento Recente ....................................................................................................................... 24

B.2 Informazioni relative all’Emittente .......................................................................................25

B.2.1

B.2.2

B.2.3

B.2.4

B.2.5

B.2.6

Denominazione, forma giuridica, sede sociale .................................................................................. 25

Capitale sociale .............................................................................................................................. 25

Principali azionisti......................................................................................................................... 26

Organi sociali................................................................................................................................. 26

Andamento recente e prospettive ..................................................................................................... 28

Variazioni intervenute rispetto ai dati ed alle notizie diffusi nel documento relativo all’Offerta

Totalitaria...................................................................................................................................... 29

B.3 Intermediari..........................................................................................................................30

B.3.1 Indicazione degli intermediari che intervengono nell’operazione e del relativo ruolo ............................. 30

B.3.2 Indicazione della circostanza che presso gli intermediari sono disponibili il Documento d’Offerta

e, per la consultazione, i documenti indicati nel paragrafo O ........................................................... 30

C. CATEGORIE E QUANTITATIVI DEGLI STRUMENTI FINANZIARI

OGGETTO DELL’OFFERTA RESIDUALE E MODALITÀ DI ADESIONE ......32

C.1 Categorie e quantitativi degli strumenti finanziari oggetto dell’Offerta Residuale.....................32

C.2 Percentuale rappresentata dalle Azioni rispetto all'intero capitale sociale dell'Emittente e

rispetto al capitale costituito da azioni della medesima categoria..............................................32

2

C.3 Autorizzazioni a cui è soggetta l’operazione e relativi estremi ................................................32

C.4 Modalità e termini per l’adesione all’Offerta Residuale e per il deposito delle Azioni..............33

C.4.1 Periodo di Adesione ....................................................................................................................... 33

C.4.2 Modalità e termini di adesione........................................................................................................ 33

C.5 Comunicazioni relative all’andamento e ai risultati dell’Offerta Residuale..............................34

C.6 Mercati sui quali è promossa l’Offerta Residuale...................................................................34

D. NUMERO DEGLI STRUMENTI FINANZIARI DELL’EMITTENTE

POSSEDUTI DALL'OFFERENTE E DAI SOGGETTI AD ESSO LEGATI,

AI SENSI DELL’ART. 109 DEL TUF, TENUTI A PROMUOVERE

L’OFFERTA RESIDUALE...................................................................................................37

D.1 Indicazione del numero e delle categorie di azioni emesse dell'Emittente e possedute,

direttamente o indirettamente, dall’Offerente e dai soggetti ad esso legati, ai sensi dell’art.

109 del TUF, tenuti a promuovere l’Offerta Residuale, con la specificazione del titolo del

possesso e del diritto di voto ...................................................................................................37

D.2 Variazioni intervenute rispetto ai dati ed alle notizie diffusi nel documento di offerta

relativo all’Offerta Totalitaria...............................................................................................37

E. CORRISPETTIVO UNITARIO PER GLI STRUMENTI FINANZIARI E SUA

GIUSTIFICAZIONE.............................................................................................................39

E.1 Indicazione del Corrispettivo e criteri seguiti per la sua determinazione...................................39

E.2 Media aritmetica ponderata mensile delle quotazioni registrate dalle azioni ordinarie

dell'Emittente nei dodici mesi precedenti l'inizio dell’operazione .............................................40

F.

DATA, MODALITÀ DI PAGAMENTO DEL CORRISPETTIVO E

GARANZIE DI ESATTO ADEMPIMENTO.................................................................42

F.1 Data di Pagamento del Corrispettivo.....................................................................................42

F.2 Modalità di pagamento del Corrispettivo ...............................................................................42

F.3 Garanzie di esatto adempimento ...........................................................................................42

G. MOTIVAZIONI DELL’OFFERTA RESIDUALE E PROGRAMMI FUTURI

DELL'OFFERENTE .............................................................................................................44

G.1 Presupposti giuridici dell’Offerta Residuale............................................................................44

G.2 Motivazioni dell’operazione e modalità di finanziamento dell’operazione. Cessione di

pacchetti significativi dell’Emittente .......................................................................................44

G.2.1 Motivazioni della decisione di richiedere la cancellazione dalla quotazione delle azioni ordinarie

dell’Emittente................................................................................................................................. 44

G.2.2 Modalità di finanziamento............................................................................................................. 45

G.2.3 Cessione di pacchetti significativi di azioni dell’Emittente ................................................................. 45

G.2.4 Diritto di Acquisto e Obbligo di Acquisto ....................................................................................... 46

G.3 Attuazione dei programmi elaborati dall'Offerente relativamente all’Emittente indicati nel

documento di offerta relativo all’Offerta Totalitaria ...............................................................47

G.3.1 Programmi relativi alla gestione delle attività, agli investimenti da attuare e alle relative forme di

finanziamento, nonché alle eventuali ristrutturazioni e/o riorganizzazioni anche con riferimento

al mantenimento nell'impiego della forza lavoro............................................................................... 47

G.3.2 Programmi relativi alle modifiche previste nella composizione del Consiglio di Amministrazione

3

dell’Emittente................................................................................................................................. 48

G.3.3 Programmi relativi alle modifiche dello statuto sociale...................................................................... 48

G.4 Variazioni intervenute nelle informazioni fornite nel documento di offerta relativo

all’Offerta Totalitaria...........................................................................................................49

H. EVENTUALI ACCORDI TRA L'OFFERENTE E AZIONISTI O

COMPONENTI

DELL’ORGANO

DI

AMMINISTRAZIONE

DELL'EMITTENTE .............................................................................................................50

I.

COMPENSI AGLI INTERMEDIARI ...............................................................................51

I.1 Indicazione delle remunerazioni riconosciute a ciascuna categoria di intermediari, in

relazione al ruolo svolto ........................................................................................................51

M. MODALITÀ DI MESSA A DISPOSIZIONE DEL PUBBLICO DEL

DOCUMENTO DI OFFERTA...........................................................................................52

N. APPENDICI............................................................................................................................53

N.1 Testo del comunicato redatto dal Consiglio di Amministrazione dell’Emittente, ai sensi di

legge e dell'art. 39 del Regolamento Emittenti........................................................................53

O. DOCUMENTI CHE L'OFFERENTE METTE A DISPOSIZIONE DEL

PUBBLICO E LUOGHI NEI QUALI TALI DOCUMENTI SONO

DISPONIBILI .........................................................................................................................54

DICHIARAZIONE DI RESPONSABILITÀ...........................................................................72

4

GLOSSARIO

Azioni

Le n. 2.336.373 azioni ordinarie dell’Emittente (come più

oltre definito) oggetto dell’Offerta Residuale (come più

oltre definita).

Altri Paesi

Australia, Giappone, Canada e qualsiasi altro paese

(esclusi gli Stati Uniti d’America) nel quale la diffusione

del Documento di Offerta (come più oltre definito) non è

consentita in assenza di autorizzazione da parte delle

competenti autorità.

Borsa Italiana

Borsa Italiana S.p.A., con sede in Milano, piazza degli

Affari, 6.

CONSOB

Commissione Nazionale per le Società e la Borsa con sede

in Roma, via G.B. Martini, 3.

Controvalore Massimo

Globale

Il controvalore massimo complessivo che sarà pagato

dall’Offerente (come più oltre definito) in caso di

adesione all’Offerta Residuale da parte della totalità dei

destinatari, pari a Euro 6.852.582.

Corrispettivo

Il prezzo di Euro 2,933 per Azione determinato dalla

CONSOB con delibera n. 16324 del 30 gennaio 2008, ai

sensi dell’art. 108 del TUF (come più oltre definito) e

dell’art. 50, comma 5, del Regolamento Emittenti (come

più oltre definito).

Data di Pagamento

Il terzo Giorno di Borsa Aperta (come più oltre definito)

successivo alla data di ciascuna adesione all’Offerta

Residuale intervenuta nell’ambito del Periodo di Adesione

(come più oltre definito). L’ultima Data di Pagamento

cadrà il 27 febbraio 2008, salvo proroga del Periodo di

Adesione.

Decreto Legislativo

Il decreto legislativo del 19 novembre 2007, n. 229,

pubblicato sulla G.U. n. 289 del 13 dicembre 2007 ed

entrato in vigore il 28 dicembre 2007, che recepisce

nell’ordinamento nazionale la Direttiva 2004/25/CE del

Parlamento Europeo e del Consiglio del 21 aprile 2004

concernente le offerte pubbliche di acquisto.

Diritto di Acquisto

Il diritto di acquisto di cui all’art. 111 del TUF Nuovo

Testo (come più oltre definito).

5

Documento di Offerta

Il presente documento di offerta.

Emittente o Linificio

Linificio e Canapificio Nazionale S.p.A., con sede legale in

Milano, Via Turati, 16.

Fusione

L’eventuale fusione dell’Emittente nell’Offerente o in altra

società operante nel settore, descritta nell’avvertenza A.6 e

nel paragrafo G.3.1.

Giorno di Borsa Aperta

Ogni giorno in cui il Mercato Telematico Azionario

organizzato e gestito da Borsa Italiana è aperto.

Gruppo

Il gruppo facente capo all’Offerente.

Gruppo Linificio

Il gruppo facente capo all’Emittente.

Intermediari Depositari

Tutti gli intermediari autorizzati – banche, società di

intermediazione mobiliare, imprese di investimento,

agenti di cambio – ai quali gli aderenti all’Offerta

Residuale dovranno rivolgersi per il conferimento

dell’ordine di aderire all’Offerta Residuale.

Intermediari Negoziatori

Tutti gli intermediari ammessi alle negoziazioni presso

Borsa Italiana tramite i quali gli Intermediari Depositari

potranno far pervenire all’Intermediario Incaricato del

Coordinamento della Raccolta delle Adesioni le adesioni

all’Offerta Residuale.

Intermediario Incaricato del Banca IMI S.p.A., con sede in Milano, Piazzetta Giordano

Coordinamento della

Dell’Amore, 3.

Raccolta delle Adesioni

MTA

Il Mercato Telematico Azionario, organizzato e gestito da

Borsa Italiana.

Offerente o Marzotto

Manifattura Lane Gaetano Marzotto & Figli S.p.A., con

sede legale in Milano, Via Turati, 16/18.

Offerta Residuale

L’offerta pubblica di acquisto residuale promossa

dall’Offerente sulle Azioni, ai sensi degli artt. 108 e 109,

comma 1, lett. b) del TUF.

Offerta Totalitaria

L’offerta pubblica di acquisto obbligatoria avente ad

oggetto le n. 8.900.724 azioni ordinarie dell’Emittente

non

detenute

direttamente

o

indirettamente

6

dall’Offerente, promossa ai sensi degli artt. 102 e 106,

comma 3, lett. b) del TUF, dell’art. 46, comma 1, del

Regolamento Emittenti e ai sensi dell’art. 109, comma 1,

lett. b) del TUF, nel periodo compreso tra il 12 novembre

2007 e il 14 dicembre 2007.

Periodo di Adesione

Il periodo di numero 15 Giorni di Borsa Aperta,

compreso tra le ore 8:00 del 4 febbraio 2008 e le ore 17:30

del 22 febbraio 2008.

Regolamento di Borsa

Il regolamento dei mercati organizzati e gestiti da Borsa

Italiana, deliberato dall’Assemblea di Borsa Italiana nella

seduta del 26 aprile 2007 e approvato con delibera

CONSOB n. 15996 del 26 giugno 2007.

Regolamento Emittenti

Il regolamento approvato dalla CONSOB con delibera n.

11971 in data 14 maggio 1999.

TUF

Il d.lgs. 24 febbraio 1998 n. 58 nel testo previgente

all’entrata in vigore del Decreto Legislativo.

TUF Nuovo Testo

Il d.lgs. 24 febbraio 1998 n. 58 nel testo vigente dopo

l’entrata in vigore del Decreto Legislativo.

Wizard

La società Wizard S.r.l., con sede legale in Roma, Via

Marcello Prestinari, 15.

7

In data 19 novembre 2007 è stato emanato il decreto legislativo n. 229 (pubblicato sulla

G.U. n. 289 del 13 dicembre 2007) che recepisce nell’ordinamento nazionale la Direttiva

2004/25/CE del Parlamento Europeo e del Consiglio del 21 aprile 2004 concernente le

offerte pubbliche di acquisto (il “Decreto Legislativo”).

Le disposizioni di cui al Decreto Legislativo si applicano alle offerte pubbliche comunicate

alla CONSOB o per le quali l’obbligo di promozione sia sorto dopo l’entrata in vigore del

Decreto Legislativo stesso, ossia il 28 dicembre 2007. Poiché l’obbligo di promuovere

l’Offerta Residuale (come infra definita) è sorto il 21 dicembre 2007 - quindi prima

dell’entrata in vigore del Decreto Legislativo - le disposizioni di cui al Decreto Legislativo

non si applicano a tale Offerta Residuale, che è, pertanto, disciplinata dalla normativa

previgente.

Si segnala tuttavia che l’eventuale Diritto di Acquisto (come infra definito) e l’eventuale

Obbligo di Acquisto (come infra definito), verificandosene i presupposti successivamente

all’entrata in vigore del Decreto Legislativo, saranno disciplinati, ad avviso dell’Offerente

(come infra definito), dalla nuova normativa (si vedano i paragrafi A.5 e G.2.4).

I riferimenti alle disposizioni del d.lgs. 24 febbraio 1998 n. 58 (il “TUF”) contenuti nel

presente Documento di Offerta debbono intendersi quali riferimenti alle disposizioni

vigenti prima dell’entrata in vigore del Decreto Legislativo, salvo specifico riferimento alla

disciplina attualmente vigente.

PREMESSE

1.

Oggetto del presente documento di offerta

Il presente documento di offerta (il “Documento di Offerta”) ha ad oggetto l’offerta

pubblica di acquisto residuale che Marzotto S.p.A. (l’“Offerente” o “Marzotto”)

promuove, ai sensi degli artt. 108 e 109, comma 1, lett. b) del TUF, sulla totalità delle azioni

ordinarie di Linificio e Canapificio Nazionale S.p.A. (l’“Emittente” o “Linificio”) in

circolazione alla data del presente Documento di Offerta, non detenute, direttamente o

indirettamente, dall’Offerente (l’“Offerta Residuale”).

2.

L’Offerta Residuale

L’Offerta Residuale ha natura obbligatoria. L’obbligo di promuovere l’Offerta Residuale è

sorto in capo all’Offerente in data 21 dicembre 2007, ai sensi dell’art. 108 del TUF —

nonché, ai sensi dell’art. 109, comma 1, lett. b) del TUF, in capo ai soggetti che lo

controllano, direttamente e indirettamente — in conseguenza del fatto che

(i)

Marzotto è venuta a detenere una partecipazione superiore al 90% delle azioni

ordinarie di Linificio a seguito dell’offerta pubblica d’acquisto obbligatoria

promossa da Marzotto sulle azioni ordinarie di Linificio non detenute,

direttamente o indirettamente, dall’Offerente - ai sensi degli articoli 102 e 106,

8

(ii)

comma 3, lett. b) del TUF, dell’art. 46, comma 1, del regolamento approvato

dalla CONSOB con delibera n. 11971 in data 14 maggio 1999 (il

“Regolamento Emittenti”) e ai sensi dell’art. 109, comma 1, lett. b) del TUF che ha avuto luogo nel periodo compreso tra il 12 novembre 2007 e il 14

dicembre 2007 e con pagamento avvenuto il 21 dicembre 2007 (l’“Offerta

Totalitaria”);

l’Offerente non intende ripristinare un flottante adeguato per assicurare il

regolare andamento delle negoziazioni delle azioni ordinarie di Linificio, come

dichiarato nei paragrafi A.3 e G.4 del documento d’offerta relativo all’Offerta

Totalitaria.

Si precisa che l’obbligo di promuovere l’Offerta Residuale viene assolto dall’Offerente, ai

sensi dell’art. 109, comma 1, lett. b) del TUF, anche per conto dei soggetti che lo

controllano direttamente e indirettamente (cfr. paragrafo B.1.2).

Alla data del presente Documento di Offerta, tenuto conto (i) delle n. 18.747.276 azioni

ordinarie di Linificio rappresentative del 67,807% del capitale sociale di Linificio, già

detenute da Marzotto anteriormente alla data di inizio del periodo di adesione dell’Offerta

Totalitaria, nonché (ii) delle n. 6.564.351 azioni ordinarie rappresentative del 23,743% del

capitale sociale di Linificio, acquistate da Marzotto per effetto dell’Offerta Totalitaria,

l’Offerente detiene complessivamente n. 25.311.627 azioni ordinarie di Linificio,

corrispondenti al 91,550% del capitale sociale dell’Emittente.

L’Offerta Residuale ha pertanto ad oggetto le residue n. 2.336.373 azioni ordinarie di

Linificio, in circolazione alla data del presente Documento di Offerta, non detenute,

direttamente o indirettamente, dall’Offerente (le “Azioni”).

Le Azioni rappresentano l’8,450% del capitale sociale dell’Emittente.

Si precisa che il numero delle Azioni che potrebbero essere portate in adesione all’Offerta

Residuale potrebbe variare in diminuzione qualora, durante il periodo di adesione

all’Offerta Residuale di cui al successivo paragrafo C.4.1 (il “Periodo di Adesione”),

l’Offerente dovesse acquistare ulteriori azioni ordinarie, al di fuori dell’Offerta Residuale,

fermo restando che di tali acquisti sarà data comunicazione ai sensi dell’art. 41, comma 2,

lett. b), del Regolamento Emittenti e che, ai sensi dell’art. 42, comma 2, del Regolamento

Emittenti, ove l’Offerente, nel periodo compreso tra la comunicazione di cui all’articolo

102, comma 1, del TUF e l’ultima Data di Pagamento (come definita nel paragrafo A.4),

acquisti o abbia acquistato, direttamente o indirettamente, azioni ordinarie di Linificio al di

fuori dell’Offerta Residuale e a prezzi superiori al Corrispettivo, quest’ultimo sarà adeguato

al prezzo più alto pagato per tali acquisti (cfr. Paragrafo C.4).

Il corrispettivo dell’Offerta Residuale è pari a Euro 2,933 per Azione (il “Corrispettivo”).

Tale Corrispettivo, tenuto conto che l’obbligo di promuovere l’Offerta Residuale è sorto a

seguito dell’Offerta Totalitaria, alla quale è stato conferito più del 70% (e precisamente il

73,750%) delle azioni che ne costituivano oggetto, è stato determinato dalla Commissione

Nazionale per le Società e la Borsa (la “CONSOB”) con delibera n. 16324 del 30 gennaio

9

2008, ai sensi dell’art. 108 del TUF e dell’art. 50, comma 5, del Regolamento Emittenti, in

misura pari al corrispettivo pagato da Marzotto nell’ambito dell’Offerta Totalitaria.

10

A.

AVVERTENZE

A.1

Precedente documento di offerta relativo all’Offerta Totalitaria

Il presente Documento d’Offerta deve essere letto unitamente al documento di offerta

pubblicato in data 9 novembre 2007 in occasione dell’Offerta Totalitaria, a disposizione del

pubblico nei luoghi indicati nel successivo paragrafo O.

A.2

Condizioni di efficacia dell’Offerta Residuale

L’Offerta Residuale, in quanto offerta pubblica di acquisto obbligatoria ai sensi degli artt.

102, 108 e 109, comma 1, lett. b) del TUF, non è sottoposta ad alcuna condizione di

efficacia.

A.3

Comunicato dell’Emittente

Il comunicato dell’Emittente, redatto ai sensi di legge e dell’art. 39 del Regolamento

Emittenti, contenente ogni dato o notizia utile per l’apprezzamento dell’Offerta Residuale,

nonché una valutazione dell’Emittente sulla stessa, è allegato al presente Documento di

Offerta quale Appendice N.1.

A.4

Revoca dalla quotazione delle azioni ordinarie dell’Emittente

A seguito dell’Offerta Residuale, Borsa Italiana S.p.A. (“Borsa Italiana”), ai sensi dell'art.

2.5.1, comma 8, del regolamento dei mercati organizzati e gestiti da Borsa Italiana,

deliberato dall’Assemblea di Borsa Italiana nella seduta del 26 aprile 2007 e approvato con

delibera CONSOB n. 15996 del 26 giugno 2007 (il “Regolamento di Borsa”), disporrà la

revoca delle azioni ordinarie dell’Emittente dalla quotazione sul Mercato Telematico

Azionario, organizzato e gestito da Borsa Italiana (“MTA”), con effetto a decorrere dal

primo giorno di borsa aperta (intendendosi per giorno di borsa aperta ogni giorno in cui è

aperto il MTA, il “Giorno di Borsa Aperta”) successivo all'ultima data di pagamento del

Corrispettivo (come indicato nella successiva sezione F). Ai fini del presente Documento di

Offerta, per “Data di Pagamento” si intende il terzo Giorno di Borsa Aperta successivo

alla data di ciascuna adesione all’Offerta Residuale intervenuta nell’ambito del Periodo di

Adesione

Tenuto conto che l’ultima Data di Pagamento sarà il 27 febbraio 2008, salvo proroga del

Periodo di Adesione, il provvedimento di revoca dalla quotazione sul MTA delle azioni

ordinarie di Linificio sarà assunto da Borsa Italiana con decorrenza dal 28 febbraio 2008.

11

A.5 Dichiarazioni dell’Offerente in merito all’obbligo di acquisto di cui all’art.

108, comma 1, del TUF Nuovo Testo e al diritto di acquisto di cui all’art. 111 del

TUF Nuovo Testo

L’art. 111, comma 1, del n. 58 del 24 febbraio 1998, nel testo vigente dopo l’entrata in

vigore del decreto legislativo n. 229 del 19 novembre 2007 (il “TUF Nuovo Testo”)

prevede che l’offerente che sia titolare, a seguito di un’offerta pubblica totalitaria, di una

partecipazione almeno pari al 95% del capitale sociale rappresentato da titoli, ha diritto di

acquistare i titoli residui entro tre mesi dalla scadenza del termine per l’accettazione

dell’offerta se ha dichiarato nel documento di offerta l’intenzione di avvalersi di tale diritto.

L’Offerente, qualora si verifichino tali presupposti, (ossia qualora venga a detenere a

seguito dell’Offerta Residuale una partecipazione almeno pari al 95% delle azioni con

diritto di voto dell’Emittente) eserciterà, nel più breve tempo possibile per effettuare gli

adempimenti necessari e indicativamente entro 15 Giorni di Borsa Aperta dall’ultima Data

di Pagamento, il diritto di acquistare le azioni ordinarie residue di Linificio (il “Diritto di

Acquisto”), ai sensi e per gli effetti dell'art. 111 del TUF Nuovo Testo.

In relazione alla determinazione del corrispettivo del Diritto di Acquisto, l’art. 111, comma

2, del TUF Nuovo Testo rinvia all’art. 108 del TUF Nuovo Testo, il quale, al terzo comma,

prevede che, ove la partecipazione almeno pari al 95% sia raggiunta esclusivamente a

seguito di offerta pubblica totalitaria obbligatoria, il corrispettivo del Diritto di Acquisto è

pari a quello dell'offerta pubblica totalitaria precedente.

Considerato, pertanto, che la CONSOB, con delibera n. 16324 del 30 gennaio 2008, ha già

determinato il Corrispettivo dell’Offerta Residuale in Euro 2,933 per Azione, l’Offerente,

ricorrendone i presupposti sopra indicati, eserciterà il Diritto di Acquisto ad un prezzo

(determinato ai sensi degli artt. 111, comma 2, e 108, comma 3, del TUF Nuovo Testo) pari

al Corrispettivo, ossia ad Euro 2,933 per Azione.

L’art. 108, comma 1, del TUF Nuovo Testo, inoltre, prevede che l’offerente che venga a

detenere, a seguito di un'offerta pubblica totalitaria, una partecipazione almeno pari al 95%

del capitale rappresentato da titoli ha l'obbligo di acquistare i restanti titoli da chi ne faccia

richiesta. Tale obbligo di acquisto (l’“Obbligo di Acquisto”) si fonda sugli stessi

presupposti alla base del Diritto di Acquisto e il corrispettivo dovuto agli azionisti in

relazione all’Obbligo di Acquisto è lo stesso dovuto in caso di esercizio del Diritto di

Acquisto. Alla luce di ciò, considerato che l’Offerente, ove se ne verifichino i presupposti,

eserciterà il Diritto di Acquisto nel più breve tempo possibile per effettuare gli

adempimenti necessari e indicativamente entro 15 Giorni di Borsa Aperta dall’ultima Data

di Pagamento, l’Obbligo di Acquisto si intenderà adempiuto per effetto dell’esercizio del

Diritto di Acquisto.

Ai fini dell’esercizio del Diritto di Acquisto, l’Offerente renderà noto se si sono verificati i

presupposti di legge nell’avviso sui risultati dell’Offerta Residuale, di cui al successivo

paragrafo C.5, che sarà diffuso prima dell’ultima Data di Pagamento.

12

In caso di esercizio del Diritto di Acquisto, il trasferimento delle azioni ordinarie di

Linificio così acquistate avrà efficacia dal momento della comunicazione all’Emittente

dell’avvenuto deposito del prezzo di acquisto da parte dell’Offerente presso una banca che

verrà allo scopo incaricata. L’Emittente procederà contestualmente alle conseguenti

annotazioni a libro soci. Si precisa, inoltre, che ai sensi dell’art. 2949 cod. civ., decorso il

termine di prescrizione quinquennale dalla data del deposito del prezzo di acquisto delle

azioni ordinarie oggetto del Diritto di Acquisto, l’Offerente avrà diritto ad ottenere la

restituzione delle somme depositate a titolo di prezzo e non riscosse dagli aventi diritto,

fatto salvo quanto disposto dagli artt. 2941 e ss. cod. civ.

A.6

Incertezze in merito ai programmi di sviluppo, ai piani industriali,

investimenti e a eventuali progetti di ristrutturazione e/o riorganizzazione

dell’Offerente in relazione all’Emittente

Come già indicato nel paragrafo A.5 del documento di offerta relativo all’Offerta

Totalitaria, alla data del presente Documento di Offerta, non vi sono certezze sui

programmi di sviluppo, i piani industriali (anche con riferimento alla forza lavoro), gli

investimenti e gli eventuali progetti di ristrutturazione e/o riorganizzazione dell’Offerente

relativamente all’Emittente.

L’Offerente, infatti, non ha ancora elaborato alcun programma e/o progetto definitivo

relativamente alla gestione di Linificio. Non sono state adottate delibere in merito a tali

strategie e piani di sviluppo né si prevede che ne siano adottate prima della chiusura del

Periodo di Adesione.

Sebbene, come detto, alla data del presente Documento di Offerta, non sia stata assunta

alcuna decisione al riguardo, né si prevede che eventuali decisioni in tal senso siano

formalizzate entro la chiusura del Periodo di Adesione, come già indicato nel documento di

offerta relativo all’Offerta Totalitaria, l’Offerente intenderebbe dare corso, indicativamente

nei dodici mesi successivi alla data di pagamento dell’Offerta Totalitaria, e quindi entro il 21

dicembre 2008, ad una possibile operazione straordinaria, che verosimilmente potrebbe

anche essere realizzata attraverso la fusione dell’Emittente con l’Offerente ovvero con altra

società operante nel settore (la “Fusione”).

Con riferimento all’eventuale Fusione e/o a qualunque altra possibile operazione

straordinaria che dovesse essere deliberata dai competenti organi sociali, si fa presente,

peraltro, che:

a) come indicato nel documento d’offerta relativo all’offerta pubblica d’acquisto

residuale su azioni ordinarie Marzotto pubblicato in data 14 settembre 2007, anche

alla luce della revoca dalla quotazione delle azioni Marzotto, è attualmente allo

studio la fusione di Marzotto e della controllante Wizard S.r.l. (“Wizard”);

b) allo stato, fatta eccezione per Linificio, nessuna società del gruppo che fa capo a

Marzotto (il “Gruppo”) è quotata; peraltro, a seguito dell’Offerta Residuale, anche

13

Linificio cesserà di essere quotata.

Tenuto conto di quanto precede, poiché le azioni ordinarie di Linificio saranno già state

revocate dalla quotazione sul MTA alla data in cui dovesse essere deliberata l’eventuale

Fusione, si fa presente che gli azionisti di Linificio potrebbero esercitare il diritto di recesso

solo qualora ricorresse una delle fattispecie previste dall’art. 2437 cod. civ. (tra le quali, a

titolo esemplificativo, si ricordano la modifica della clausola statutaria relativa all’oggetto

sociale qualora tale modifica consenta un cambiamento significativo dell’attività della

società, la trasformazione della società, il trasferimento della sede sociale all’estero,

l’eliminazione di una o più cause di recesso previste dalla norma in esame o dallo statuto, la

modifica dei criteri di determinazione del valore delle azioni in caso di recesso e la modifica

delle clausole statutarie ai diritti di voto e partecipazione) ovvero – tenuto conto che

Linificio é soggetta alla direzione e coordinamento di Marzotto – dall’art. 2497-quater cod.

civ. (tra le quali la modifica dello scopo sociale e la modifica dell’oggetto sociale della

società che esercita attività di direzione e coordinamento, tale da consentire l’esercizio di

attività che alterino in modo sensibile e diretto le condizioni economiche e patrimoniali

della società soggetta a direzione e coordinamento).

Il valore di liquidazione delle azioni ordinarie di Linificio per le quali fosse esercitato il

diritto di recesso sarebbe determinato, in conformità all’art. 2437-ter, comma 2, cod. civ.,

dagli amministratori, sentito il parere del Collegio Sindacale e della società di revisione,

tenuto conto della consistenza patrimoniale dell’Emittente e delle sue prospettive reddituali,

nonché dell’eventuale valore di mercato delle azioni ordinarie.

Si precisa, infine, che il predetto diritto di recesso degli azionisti di Linificio potrebbe

sorgere, al verificarsi dei presupposti sopra descritti, solo ove l’Offerente venisse a detenere

a seguito dell’Offerta Residuale una partecipazione inferiore al 95% delle azioni con diritto

di voto dell’Emittente, e quindi solo se non si dovessero verificare i presupposti per

l’esercizio del Diritto di Acquisto (secondo quanto descritto nel precedente paragrafo A.5).

Diversamente, ove l’Offerente esercitasse il Diritto di Acquisto in conseguenza del

superamento della soglia del 95%, gli azionisti di Linificio cesserebbero di essere soci della

stessa e avrebbero diritto alla sola corresponsione del prezzo dovuto per l’esercizio del

Diritto di Acquisto, pari al Corrispettivo.

A.7

Alternative per gli azionisti di Linificio

Alla luce di quanto indicato nei precedenti paragrafi, per gli azionisti di Linificio si

presenteranno le seguenti alternative.

1.

Aderire all’Offerta Residuale

Agli azionisti di Linificio che dovessero aderire all’Offerta Residuale, l’Offerente

riconoscerà il Corrispettivo, pari a Euro 2,933 per Azione portata in adesione. Gli

azionisti di Linificio potranno aderire all’Offerta Residuale nei tempi previsti dal

paragrafo C.4.1 e nei modi previsti dal paragrafo C.4.2.

14

2.

Non aderire all’Offerta Residuale

Per gli azionisti di Linificio che non aderiranno all’Offerta Residuale, si

prospetteranno i seguenti scenari:

a) qualora l’Offerente venga a detenere per effetto delle adesioni all’Offerta

Residuale una partecipazione inferiore al 95% delle azioni ordinarie

dell’Emittente (necessaria per l’esercizio del Diritto di Acquisto), gli azionisti

che non avranno aderito all’Offerta Residuale si troveranno titolari di azioni

ordinarie di Linificio non quotate sul MTA. In tal caso, gli azionisti potranno

incontrare difficoltà a liquidare il proprio investimento e le azioni ordinarie di

Linificio non avranno un prezzo di mercato di riferimento (cfr. il precedente

paragrafo A.4). Ove, peraltro, in tale ipotesi, l’Offerente deliberasse la Fusione,

poiché alla data di tale deliberazione le azioni ordinarie di Linificio saranno già

state revocate dalla quotazione sul MTA, gli azionisti di Linificio potrebbero

esercitare il diritto di recesso solo qualora ricorresse una delle fattispecie

previste dall’art. 2437 cod. civ. o dall’art. 2497-quater cod. civ. (cfr. paragrafo

A.6);

b) qualora l’Offerente venga a detenere per effetto delle adesioni all’Offerta

Residuale una partecipazione almeno pari al 95% delle azioni ordinarie

dell’Emittente, l’Offerente eserciterà il Diritto di Acquisto e gli azionisti di

Linificio che non avranno aderito all’Offerta Residuale (e che, pertanto, alla data

di esercizio del Diritto di Acquisto saranno ancora titolari di azioni ordinarie

dell’Emittente) dovranno cedere le Azioni di cui sono ancora titolari incassando

il prezzo di Euro 2,933, che corrisponde al Corrispettivo. Come indicato nel

precedente paragrafo A.5, per effetto dell’esercizio del Diritto di Acquisto,

l’Obbligo di Acquisto si intenderà adempiuto.

15

B.

SOGGETTI PARTECIPANTI ALL’OPERAZIONE

B.1

Informazioni relative all’Offerente

B.1.1

Denominazione, forma giuridica e sede sociale

La denominazione sociale dell'Offerente è “Manifattura Lane Gaetano Marzotto & Figli

S.p.A.”, in forma abbreviata “Marzotto S.p.A.”.

Marzotto è una società per azioni con sede legale in Milano, via Turati n. 16/18, codice

fiscale, partita IVA e numero di iscrizione al Registro delle Imprese di Milano n.

00166580241.

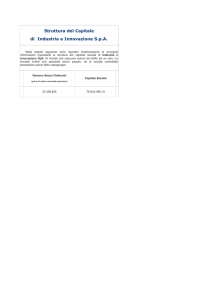

B.1.2

Capitale sociale

Alla data del presente Documento di Offerta, il capitale sociale dell'Offerente, sottoscritto e

versato, ammonta ad Euro 73.986.302, suddiviso in azioni ordinarie ed azioni di risparmio

convertibili.

In conformità a quanto previsto dall'articolo 4 dello Statuto Sociale dell’Offerente, nel

corso del mese di novembre di ogni anno, i titolari di azioni di risparmio convertibili

possono chiedere la conversione alla pari delle azioni in loro possesso in azioni ordinarie.

A seguito delle richieste formulate nel corso del mese di novembre 2007, sono state

convertite in azioni ordinarie n. 59.033 azioni di risparmio convertibili.

Ne consegue che, alla data del presente Documento di Offerta, il capitale sociale

dell'Offerente pari ad Euro 73.986.302, risulta così suddiviso:

-

n. 70.783.465 azioni ordinarie del valore nominale di Euro 1,00 cadauna;

n. 3.202.837 azioni di risparmio convertibili del valore nominale di Euro 1,00

cadauna.

A partire dall’11 ottobre 2007, le azioni ordinarie di Marzotto sono state revocate dalla

quotazione sul MTA a seguito del completamento dell’offerta pubblica di acquisto residuale

promossa da Wizard, in data 27 agosto 2007 e con periodo di adesione dal 17 settembre

2007 al 5 ottobre 2007, sulle azioni ordinarie di Marzotto a quella data ancora in

circolazione.

In pari data, anche le azioni di risparmio convertibili di Marzotto sono state revocate dalla

quotazione sul MTA a seguito del completamento dell’offerta pubblica di acquisto

volontaria promossa da Wizard, in data 27 agosto 2007 e con periodo di adesione dal 17

settembre 2007 al 5 ottobre 2007, sulle azioni di risparmio convertibili di Marzotto.

Pertanto, alla data del presente Documento di Offerta, sia le azioni ordinarie sia le azioni di

risparmio convertibili di Marzotto non sono quotate su alcun mercato regolamentato.

16

Alla data del presente Documento d’Offerta, Andrea Paolo Maria Donà dalle Rose, detiene,

direttamente e indirettamente, il 98,14% del capitale sociale dell’Offerente e il 98,31% del

capitale ordinario dell’Offerente.

Nel dettaglio, Andrea Paolo Maria Donà dalle Rose detiene il 100% del capitale sociale di

Continentale S.r.l.. Quest’ultima detiene il 50,95% di Andrea Donà dalle Rose & C. S.r.l. (al

riguardo si fa altresì presente che Andrea Paolo Maria Donà dalle Rose è titolare di una

partecipazione in tale società pari allo 0,05%) che, a sua volta, detiene il 57,268% del

capitale sociale di Wizard. Quest’ultima detiene una partecipazione diretta nell’Offerente

pari al 98,14% del capitale sociale e al 98,31% del capitale ordinario.

Alla data del presente Documento di Offerta è in corso la procedura per l’esercizio, da

parte di Wizard, del diritto di acquisto di cui all’art. 111 del TUF sulle residue azioni

ordinarie dell’Offerente ancora in circolazione. Wizard ha ottenuto la nomina del perito

incaricato della determinazione del prezzo di esercizio del diritto di acquisto, il quale sta

ancora completando la propria valutazione. La procedura per l’esercizio del diritto di

acquisto in parola, ai sensi di legge, sarà completata entro il 10 febbraio 2008.

B.1.3

Organi sociali

Consiglio di Amministrazione

Alla data del presente Documento di Offerta il Consiglio di Amministrazione

dell’Offerente, eletto dall’assemblea dei soci del 12 novembre 2007 e in carica fino

all’assemblea convocata per l’approvazione del bilancio di esercizio al 31 dicembre 2009, è

composto da sette membri, elencati nella tabella che segue:

Nominativo

ANTONIO FAVRIN

ANDREA PAOLO

MARIA DONÀ DALLE

ROSE

Carica

ricoperta

Presidente (*)

Data e Luogo di Domicilio

nascita

23/09/1938

Milano - Via Turati, 16/18

Oderzo (TV)

Vice Presidente 21/12/1946

Milano - Via Turati, 16/18

(*)

Valdagno (VI)

SERGIO TAMBORINI

Amministratore

Delegato (*)

15/04/1959

Somma L. (VA)

Milano - Via Turati, 16/18

FERDINANDO

BUSINARO

SERGIO EREDE

Consigliere

26/02/1965

Padova (PD)

14/08/1940

Firenze (FI)

11/09/1960

Milano (MI)

01/02/1943

Roma

Milano - Via Turati, 16/18

Consigliere

VITTORIO EMANUELE Consigliere (*)

MARZOTTO

AUGUSTO TORRESI

Consigliere

(*) Componenti del Comitato Esecutivo

17

Milano - P.zza E. Duse, 1

Spilimbergo (PN) - Via N.

Sauro, 7

Roma – Via Marcello

Prestinari 15

Collegio Sindacale

L’assemblea dei soci del 12 maggio 2006 ha nominato quali componenti del Collegio

Sindacale, in carica fino all’assemblea che approverà il bilancio dell’esercizio che chiude al

31 dicembre 2008, i Signori: Alberto Giacobbo (Presidente), Riccardo Garbagnati (Sindaco

Effettivo), Carlo Domenico Vanoni (Sindaco Effettivo), Alessandro Bentsik (Sindaco

Supplente), Marta Maggi (Sindaco Supplente).

In data 12 novembre 2007 il dr. Alberto Giacobbo, Presidente del Collegio Sindacale, e il

dr. Alessandro Bentsik, sindaco supplente, hanno rassegnato le proprie dimissioni dalla

carica con effetto a decorrere dalla data di iscrizione nel Registro Imprese delle delibere

assembleari assunte in sede straordinaria in pari data.

In data 27 novembre 2007, essendo divenute efficaci tali dimissioni, ai sensi dell’art. 2401,

comma 2, cod. civ., il dr. Carlo Domenico Vanoni, sindaco più anziano, ha assunto la

presidenza del Collegio Sindacale, mentre la dott.ssa Marta Maggi, fino a quella data

sindaco supplente, è divenuta sindaco effettivo.

Alla data del presente Documento di Offerta, pertanto, il Collegio Sindacale dell’Offerente

è composto da tre sindaci effettivi elencati nella tabella che segue.

Nominativo

Carica ricoperta

Data e Luogo di Domicilio

nascita

31/10/1929

Milano - Via Turati,

Santhia’ (VC)

16/18

CARLO DOMENICO

VANONI

Presidente

RICCARDO

GARBAGNATI

Sindaco Effettivo

31/01/1961

Busto Arsizio (VA)

Milano - Viale Lazio, 24

MARTA MAGGI

Sindaco Effettivo

15/04/1972

Milano (MI)

Bergamo -Via Mazzini,

16

In occasione della prossima assemblea, l’Offerente provvederà, ai sensi dell’art. 2401 cod.

civ., a nominare il presidente del Collegio Sindacale, un sindaco effettivo e due sindaci

supplenti. I sindaci così nominati, così come quelli già in carica, resteranno in carica fino

all’assemblea convocata per l’approvazione del bilancio di esercizio al 31 dicembre 2008.

B.1.4

Situazione patrimoniale e conto economico riclassificati

Si riportano di seguito alcune informazioni concernenti la situazione patrimoniale,

economica e finanziaria del Gruppo.

18

In particolare, le tabelle che seguono descrivono: (i) i principali indicatori economici e i

principali dati finanziari del Gruppo al 30 settembre 2007; (ii) la situazione patrimoniale e il

conto economico consolidati riclassificati del Gruppo per il periodo chiuso al 30 settembre

2007; nonché (iii) i ricavi netti e i cash flow consolidati del Gruppo al 30 settembre 2007, il

tutto di volta in volta confrontato con i risultati relativi al medesimo periodo dell’anno

precedente.

Seguono, altresì, delle sintetiche note esplicative relative alla situazione patrimoniale e a

quella economica per il periodo chiuso al 30 settembre 2007.

GRUPPO MARZOTTO

PRINCIPALI INDICATORI ECONOMICI E FINANZIARI

AL 30 SETTEMBRE 2007

(in milio ni di euro )

Ricavi netti consolidati

Genn./Sett.

2007

Genn./Sett.

2006

223,7

220,0

Risultato operativo

13,5

%le su ricavi netti

6,0%

2,5

4,9%

+1,1%

14,0

11,6

%le su ricavi netti

6,2%

5,2%

Risultato ante imposte

Utile netto del Gruppo

%le su ricavi netti

Capitale circolante netto

Capitale investito netto

2,4

12,8

14,4

(1,6)

6,5%

- 0,8%

5,3

8,1

3,7%

+ 1,7%

+ 22,7%

+ 20,7%

+ 1,0%

5,7%

2,4%

variaz. %

(2,8)

- 11,1%

- 34,6%

- 1,3%

112,8

108,0

4,8

+ 4,4%

259,7

259,4

0,3

+ 0,1%

65,0

67,8

(2,8)

- 4,1%

0,3

48,0

(47,7)

- 99,4%

Indebitamento finanziario netto

Free Cash Flow prima dei dividendi

Investimenti del periodo

Organici (operativi): unità

3,7

11,0

EBIT

%le su ricavi netti

variaz.

11,4

2.927

19

9,9

3.178

1,5

(251)

+ 15,2%

- 7,9%

GRUPPO MARZOTTO

CONTO ECONOMICO CONSOLIDATO RICLASSIFICATO

AL 30 SETTEMBRE 2007

Genn./Sett. 2007

(in milio ni di euro )

Ricavi netti

223,7

Costo del venduto

(170,8)

M argine lordo

52,9

Genn./Sett. 2006

100,0%

100,0%

220,0

(76,4%)

23,6%

(169,5)

(77,1%)

22,9%

50,5

Costi commerciali e svil. prodotto

(24,1)

(10,8%)

(24,1)

Costi generali ed amministrativi

(15,3)

(6,8%)

(15,4)

(7,0%)

Utile operativo

13,5

6,0%

11,0

4,9%

Proventi/(Oneri) non ricorrenti

0,5

EBIT

14,0

Oneri finanziari netti

0,2%

(11,0%)

0,6

6,2%

0,3%

5,2%

11,6

(2,0)

(0,9%)

Dividendi da partecipazioni non cons. e val. ad equity

0,6

0,3%

0,1

0,1%

Altri proventi ed oneri finanziari

0,2

0,1%

5,3

2,4%

Risultato ante imposte

12,8

5,7%

(2,6)

(1,2%)

6,5%

14,4

Imposte sul reddito

(7,5)

(3,3%)

(6,3)

(2,8%)

Utile netto del Gruppo

5,3

2,4%

8,1

3,7%

GRUPPO MARZOTTO

STATO PATRIMONIALE CONSOLIDATO RICLASSIFICATO

AL 30 SETTEMBRE 2007

(in milio ni di euro )

30.09.07

30.09.06

31.12.06

Crediti commerciali netti

83,9

89,8

93,7

Crediti diversi

12,4

8,5

16,0

105,2

98,0

95,0

Giacenze di magazzino

Passività a breve non finanziarie

(88,7)

A) Capitale netto di funzionamento

112,8

(88,3)

108,0

(96,8)

107,9

Crediti oltre 12 mesi

11,9

10,8

12,5

Partecipazioni

51,6

60,3

58,6

123,8

120,7

124,3

Immobilizzazioni immateriali

Immobilizzazioni materiali nette

9,1

9,2

9,2

B ) Attività fisse nette

193,3

(41,0)

204,6

(47,3)

204,1

(44,6)

(5,4)

259,7

(5,9)

259,4

(6,5)

260,9

C ) Fondo TFR ed altre passività non finanz . a M / L termine

D) Fo ndo imposte differite

E ) Capitale investito al netto delle passività di funz . ( A +B–C–D )

Coperto da:

Debiti finanziari a breve termine

Attività finanziarie a breve e disponibilità liquide

133,1

95,3

91,7

(93,7)

(58,9)

(65,5)

Debiti finanziari a medio/lungo termine

51,2

56,0

57,8

Crediti finanziari a medio/lungo termine

(25,6)

(24,6)

(24,8)

F) Indebitamento finanziario netto

65,0

67,8

59,2

H) P atrimo nio netto del Gruppo

194,7

191,6

201,7

I) Totale (F+G+H) co me in E

259,7

259,4

260,9

20

GRUPPO MARZOTTO

CASH FLOW CONSOLIDATO

AL 30 SETTEMBRE 2007

Genn./Sett.

2007

(in milio ni di euro )

Risultato netto

Ammortamenti e svalutazioni

Accantonamento e utilizzo fondi

5,3

8,1

13,5

14,2

(4,1)

Cash F lo w

Genn./Sett.

2006

14,7

1,3

23,6

Variazione crediti commerciali

9,7

Variazione altri crediti a breve

3,6

6,7

(10,2)

(2,4)

Variazione debiti commerciali

(4,6)

1,7

Variazione altri debiti a breve

(3,5)

(2,5)

Variazione magazzino

Variazione crediti > 12 mesi

0,6

Cash F lo w dell’ attività corrente

10,3

7,7

0,2

35,0

Investimenti in immob.materiali ed immateriali

(11,4)

Disinvestimenti in immob.materiali ed immat.li

1,0

1,9

=

21,0

Acquisti / variazioni di partecipazioni

Cash F lo w delle attività di investimento

Free Cash Flow

Differenze di conversione del P.N. e delle minoranze

Variazione area di consolidamento

(10,4)

13,0

(0,1)

48,0

0,4

=

Free Cash Flow prima dei dividendi

0,3

Dividendi degli azionisti

(6,1)

Aumenti di capitale della capogruppo

(9,9)

=

=

=

48,0

(6,1)

=

Variazione posizione finanziaria netta

(5,8)

41,9

Indebitamento finanziario netto iniziale

(59,2)

(109,7)

Indebitamento finanziario netto finale

(65,0)

(67,8)

21

GRUPPO MARZOTTO

RICAVI NETTI

AL 30 SETTEMBRE 2007

(in milio ni di euro )

Genn./Sett. 2007

Attività Tessili

222,5

Tessuti

99,5%

Genn./Sett. 2006

218,8

99,5%

170,7

76,3%

156,7

71,2%

Filati Lanieri (pro-quota)

38,0

17,0%

44,5

20,2%

Filati Linieri (pro-quota)

15,3

6,9%

19,2

8,7%

Eliminazione interscambi

(1,5)

(0,7%)

(1,6)

(0,6%)

Altre Attività

Totale aggregato

Eliminazione interscambi

6,8

3,0%

6,6

3,0%

229,3

102,5%

225,4

102,5%

(5,6)

Totale consolidato

223,7

di cui: Italia

di cui: Estero

(2,5%)

100,0%

(5,4)

220,0

(2,5%)

100,0%

71,9

32,1%

80,8

36,7%

151,8

67,9%

139,2

63,3%

GRUPPO MARZOTTO

CONSUNTIVO 30.09.2007

(i)

Sintesi economica

Il fatturato del Gruppo dei primi nove mesi del 2007 è aumentato complessivamente del

1,7% rispetto a quello realizzato nel corrispondente periodo del 2006.

L’incremento è riconducibile al settore Tessuti (+ 14,0 milioni di Euro pari al + 8,9%), ove

i ricavi risultano in crescita su tutte le linee del tessile laniero, in misura più che

proporzionale rispetto all’andamento del mercato di riferimento.

Per contro, le difficoltà causate dalle forti pressioni competitive in atto e dalla contrazione

della domanda di riferimento, hanno comportato una diminuzione dei ricavi sia per i Filati

Lanieri (– 6,5 milioni di Euro pari a - 9,0% a parità di perimetro), che i Filati Linieri (–

20,3% corrispondenti ad una riduzione di – 3,9 milioni di Euro pro-quota).

L’utile operativo al 30 settembre 2007 - pari a 13,5 milioni di Euro e in aumento rispetto al

corrispondente periodo del 2006 (+ 2,5 milioni di Euro) – ha un’incidenza sul fatturato

pari al 6,0%, contro un 4,9% del corrispondente periodo dell’esercizio precedente.

A tale risultato contribuisce principalmente il settore Tessuti, con un risultato operativo di

16,0 milioni di Euro, che registra un importante incremento rispetto a settembre 2006 (+

12,9 milioni di Euro) anche in termini di incidenza sui ricavi netti (pari al 9,3%, che si

confronta con l’8,2% del 2006); tale performance è attribuibile agli effetti dei programmi di

miglioramento di produttività e all’incremento dei margini, conseguente all’aumento del

fatturato e alla saturazione degli impianti.

22

Nonostante la contrazione dei ricavi e gli aumenti nei costi dei fattori produttivi, il settore

Filati Lanieri registra un risultato operativo in linea con quello del precedente esercizio.

(perdita di 0,4 milioni di Euro). I Filati Linieri sono in sostanziale pareggio, anche se in

riduzione rispetto ad un utile di 0,7 milioni di Euro pro-quota rilevato nel corrispondente

periodo del 2006; tuttavia, a fronte di una rilevante perdita di fatturato, il risultato della

gestione caratteristica rimane positivo, per il contenimento dei costi della materia prima, la

sensibile riduzione del costo del lavoro, e l’effetto delle decisioni di riorganizzazione

produttiva avviate a fine 2006.

L’EBIT del Gruppo al 30 settembre 2007 risulta pari a 14,0 milioni di Euro (6,2% sui

ricavi), a fronte di un EBIT di 11,6 milioni di Euro (5,2% sui ricavi) del settembre 2006.

Sul miglioramento dell’EBIT incide in misura preponderante il risultato del settore Tessuti,

che ha raggiunto un livello di 15,9 milioni di Euro, pari al 9,3% sui ricavi (rispettivamente,

10,5 milioni di Euro e 6,7% sui ricavi nel 2006), risultato reso possibile dal completamento

dei programmi di ristrutturazione aziendale e dal venir meno dei relativi oneri sostenuti

nello scorso esercizio.

Per quanto riguarda i Filati Lanieri, l’EBIT al 30 settembre 2007 risulta negativo per 0,6

milioni di Euro, evidenziando comunque un significativo miglioramento rispetto al 30

settembre 2006 (– 2,0 milioni di Euro), conseguenza oltre che degli interventi di

ottimizzazione delle strutture di costo e dei processi di razionalizzazione logistica avviati,

anche della riduzione, rispetto al settembre 2006, degli oneri di ristrutturazione connessi.

Per quanto riguarda i Filati Linieri, l’EBIT risulta pari a 1,0 milioni di Euro pro-quota, in

linea con il 2006 (0,9 milioni di Euro pro-quota), influenzato in particolare dalla

plusvalenza realizzata a seguito della cessione della centrale idroelettrica di Fara Gera

d’Adda (1,2 milioni di Euro pro-quota).

Gli utili netti di Gruppo al 30 settembre 2007 sono pari a 5,3 milioni di Euro. La riduzione

complessiva di 2,8 milioni di Euro rispetto al risultato del settembre 2006 (utile di 8,1

milioni di Euro), deriva principalmente da una riduzione della voce altri proventi/(oneri)

finanziari (- 5,1 milioni di Euro, sostanzialmente dovuta alla presenza, nell’esercizio 2006, di

plusvalenze su operazioni straordinarie per 5,4 milioni di Euro).

Aumentano le imposte sul reddito per 1,2 milioni di Euro, principalmente per effetto

dell’esaurimento delle perdite fiscali in Marzotto.

23

La variazione degli utili netti è così sinteticamente spiegata:

(in milio ni di euro )

Genn./Sett.

variazione Utile operativo

2,5

variazione (Oneri)/proventi non ricorrenti

(0,1)

variazione Oneri finanziari netti

0,6

variazione Proventi da partecipazioni

0,5

variazione Altri proventi/(oneri) finanziari

(5,1)

Totale

(1,6)

variazione Imposte sul reddito

(1,2)

Totale variazio ne rispetto al periodo di raffronto

(ii)

(2,8)

Sintesi patrimoniale

Il capitale investito per il Gruppo al 30 settembre 2007, al netto delle passività di

funzionamento, è pari a 259,7 milioni di Euro (259,4 milioni di Euro al 30 settembre

2006).

Il capitale netto di funzionamento risulta in aumento rispetto al 30 settembre 2006,

principalmente quale effetto combinato di un contenimento dei crediti commerciali (- 5,9

milioni di Euro, in controtendenza rispetto all’incremento del fatturato) e di un aumento

dei crediti diversi (+ 3,9 milioni di Euro) e dei magazzini (+ 7,2 milioni di Euro),

conseguente agli investimenti in stock service per il miglioramento dei parametri di servizio

al mercato, e soprattutto al forte aumento dei prezzi delle lane.

Le attività fisse nette al 30 settembre 2007, nel loro insieme, sono diminuite di 11,3 milioni

di Euro rispetto al 30 settembre 2006, in conseguenza della riduzione alla voce

immobilizzazioni materiali e immateriali nette (- 3,7 milioni di Euro) e delle partecipazioni

(- 8,7 milioni di Euro, dovuti alla vendita dei titoli Valentino Fashion Group S.p.A. e

dall’allineamento al fair value della partecipazione in Mediobanca S.p.A.).

I flussi di cassa prodotti nei primi nove mesi del 2007 sono pari a 0,3 milioni di Euro e si

rapportano ai 48,0 milioni di Euro dello scorso esercizio. La variazione è principalmente

spiegata dalla gestione non caratteristica, che aveva generato un cash-in di circa 30,4 milioni

di Euro, fortemente influenzata dalle operazioni non ricorrenti relative alla vendita delle

azioni Vincenzo Zucchi S.p.A. e Mediobanca S.p.A.

La gestione caratteristica è, invece, influenzata dall’aumento degli investimenti nell’attivo

fisso e nell’incremento dei magazzini commentato.

B.1.5

Andamento Recente

A parità di perimetro, rispetto all’esercizio 2006 si prevede per il Gruppo, per l’esercizio

2007, un miglioramento della redditività operativa e un positivo flusso di cassa derivante

dalla gestione caratteristica.

24

Nonostante l’acuirsi di condizioni di tensione sui mercati valutari e l’aumento dei costi dei

fattori produttivi, la parziale tendenza al miglioramento che ha interessato la filiera tessile

laniera, in particolar modo nella prima parte dell’anno, ed il completamento dei processi di

riorganizzazione industriale e di prodotto, consentono di prevedere per l’esercizio in corso

un miglioramento della redditività complessiva per il settore Tessuti; tale aspettativa risulta

confermata dai risultati dei primi nove mesi dell’esercizio e dal positivo andamento della

campagna ordini.

Per quanto concerne i settori dei Filati, la situazione del portafoglio ordini ad oggi fa

prevedere una contrazione dei ricavi netti, anche se i programmi di recupero di efficienza

attuati consentiranno di contenere l’effetto sulla redditività della riduzione dei volumi.

B.1.6 Variazioni intervenute rispetto ai dati e alle notizie diffusi nel documento d’offerta relativo

all’Offerta Totalitaria

Si segnala che è in corso di perfezionamento la costituzione della società Marzotto

Textiles USA Inc. che, a seguito della sottoscrizione dell’intero capitale sociale da parte di

Marzotto Textile NV, entrerà a far parte del Gruppo.

La Marzotto Textiles USA Inc. sarà dedicata alla commercializzazione dei prodotti del

Gruppo nell’ambito del territorio americano e svolgerà attività di ricerca di potenziali

clienti. Essa si occuperà altresì del monitoraggio del mercato americano in relazione ai

trend stilistici e di immagine dei prodotti ed alle scelte dei concorrenti, analizzando ed

elaborando le informazioni utili a tale scopo (collezioni, prezzi, termini e condizioni di

consegna dei prodotti, iniziative promozionali, proposte in merito alle campagne di

vendita, ecc.).

B.2

Informazioni relative all’Emittente

B.2.1

Denominazione, forma giuridica, sede sociale

La denominazione sociale dell'Emittente è “Linificio e Canapificio Nazionale S.p.A.”.

Linificio è una società per azioni quotata con sede legale in Milano, via Turati n. 16 ed

iscritta presso il Registro delle Imprese di Milano al numero 00739120152.

Le azioni ordinarie di Linificio sono negoziate presso il MTA.

B.2.2

Capitale sociale

Alla data del presente Documento di Offerta, il capitale sociale dell'Emittente, sottoscritto

e versato, ammonta ad Euro 27.648.000 suddiviso in n. 27.648.000 azioni ordinarie con

valore nominale di Euro 1,00 cadauna.

25

Non esistono categorie di azioni diverse da quelle ordinarie.

B.2.3

Principali azionisti

Alla data del presente Documento d’Offerta, tenuto conto (i) delle n. 18.747.276 azioni

ordinarie di Linificio, corrispondenti al 67,807% dell’intero capitale sociale dell’Emittente,

già possedute dall’Offerente prima dell’Offerta Totalitaria; nonché (ii) delle n. 6.564.351

azioni ordinarie di Linificio portate in adesione all’Offerta Totalitaria, l’Offerente detiene

complessivamente n. 25.311.627 azioni ordinarie, corrispondenti al 91,550% dell’intero

capitale sociale dell’Emittente.

Si segnala che, alla data del presente Documento di Offerta, l’Offerente detiene il 91,550%

del capitale sociale dell’Emittente ed è l’unico soggetto che detiene una partecipazione

superiore al 2% del capitale sociale dell'Emittente

Andrea Paolo Maria Donà dalle Rose controlla indirettamente l’Emittente tramite

Marzotto. Sulla catena di controllo di quest’ultima si rinvia alle informazioni contenute nel

paragrafo B.1.2.

B.2.4

Organi sociali

Consiglio di Amministrazione

Il Consiglio di Amministrazione dell’Emittente è composto da nove membri, in conformità

alla delibera adottata dall’assemblea ordinaria dei soci del 10 maggio 2006.

Si precisa che, successivamente, gli amministratori di seguito menzionati hanno rassegnato,

nelle date rispettivamente indicate, le dimissioni:

- in data 21 maggio 2007, il dott. Alberto Paccanelli, che rivestiva la carica di

amministratore delegato di Linificio;

- in data 25 giugno 2007, il dott. Stefano Sassi;

- in data 1° ottobre 2007, il dott. Luca Marzotto e l’ing. Sergio Zubiz.

In data 11 ottobre 2007 il Consiglio di Amministrazione di Linificio ha deliberato la

sostituzione degli amministratori dimissionari in conformità a quanto previsto dall’art. 2386

cod. civ. e ha nominato quali nuovi amministratori, in carica fino alla prossima assemblea:

- l’ing. Antonio Favrin;

- il dott. Vittorio Emanuele Marzotto;

- il dott. Sergio Tamborini; e

- l’avv. Giovanna Silvia Lazzarotto.

I componenti del Consiglio di Amministrazione dell’Emittente alla data del presente

Documento d’Offerta sono elencati nella tabella che segue:

26

Nominativo

GIANCARLO

MESSAGGI

ANTONIO FAVRIN

PIERFRANCESCO

SAVIOTTI

Carica

ricoperta

Presidente *

VicePresidente*(1)

Consigliere (1)(2)

CAPUTI MASSIMO

Consigliere(1)(2)

FRANCO TODISCO

Consigliere(1)(2)

ANDREA PAOLO

MARIA DONÀ DALLE

ROSE

Consigliere

VITTORIO EMANUELE

MARZOTTO

SERGIO TAMBORINI

Consigliere*

GIOVANNA SILVIA

LAZZAROTTO

Consigliere*

Consigliere

Durata in carica

fino all’assemblea

di approvazione

bilancio esercizio

31 dicembre 2008

fino alla prossima

assemblea

fino all’assemblea

di approvazione

bilancio esercizio

31 dicembre 2008

fino all’assemblea

di approvazione

bilancio esercizio

31 dicembre 2008

fino all’assemblea

di approvazione

bilancio esercizio

31 dicembre 2008

fino all’assemblea

di approvazione

bilancio esercizio

31 dicembre 2008

fino alla prossima

assemblea

fino alla prossima

assemblea

fino alla prossima

assemblea

Data e Luogo di Domicilio

nascita

25/12/1937

Milano - Via Turati,

Pandino (CR)

16

23/09/1938

Oderzo (TV)

16/06/1942

Alessandria

Milano - Via Turati

16

Milano - Via De

Marchi Marco, 5

11/12/1952

Chieti (CH)

Roma - Via Nibby, 11

05/01/1944

Cermes (BZ)

Milano

–

Pinerolo, 58

21/12/1946

Valdagno (VI)

Roma, Via delle Tre

Madonne, 12

11/09/1960

Milano

15/04/1959

Somma L. (VA)

21/09/1967

Valdagno (VI)

Spilimbergo – Via N.

Sauro 7

Vergiate – Via Azalee

8

Valdagno – Via Nori

50

Via

* Componenti del Comitato Esecutivo

(1) Componenti del Comitato per le Remunerazioni

(2) Componenti del Comitato per il Controllo Interno

Collegio Sindacale

Lo statuto di Linificio prevede che il Collegio Sindacale sia composto da tre sindaci effettivi

e da tre sindaci supplenti.

Il Collegio Sindacale dell’Emittente è stato nominato dall’assemblea dei soci dell’8 maggio

2007.

Si fa presente, peraltro, che alla data del presente Documento d’Offerta, il Collegio

Sindacale è composto solo da tre sindaci effettivi e due supplenti in quanto in data 1°

ottobre 2007, il dott. Paolo Nicolai, ha rassegnato le proprie dimissioni dalla carica di

sindaco effettivo e, ai sensi dell’art. 2401, comma 1, cod. civ., è subentrato come sindaco

effettivo il dott. Lorenzo Frignati (già sindaco supplente), che resterà in carica fino alla

prossima assemblea.

I componenti del Collegio Sindacale dell’Emittente alla data del presente Documento

d’Offerta sono elencati nella tabella che segue.

27

Nominativo

Carica ricoperta

CESARE ANDREA Presidente

GRIFONI

MICHELE

PAOLILLO

Sindaco Effettivo

LORENZO

FRIGNATI

ROBERTA

DELL’APA

Sindaco Effettivo

PIERLUIGI

AMATI

Sindaco Supplente

Sindaco Supplente

Durata in carica

fino all’assemblea

di approvazione

bilancio esercizio

31 dicembre 2009

fino all’assemblea

di approvazione

bilancio esercizio

31 dicembre 2009

fino alla prossima

assemblea

fino all’assemblea

di approvazione

bilancio esercizio

31 dicembre 2009

fino all’assemblea

di approvazione

bilancio esercizio

31 dicembre 2009

Data e Luogo di Domicilio

nascita

03/02/1959 Milano Milano - Via Banfi

(MI)

Antonio, 5

16/05/1953

Milano (MI)

Milano - Via

Dall’Ongaro

Francesco, 9

27/06/1954

Luino (VA)

11/07/1963

Castellanza (VA)

Milano - Via Eustachi

Bartolomeo, 23

Milano - Via Castaldi

Panfilo, 8

13/03/1956

Cassano d’Adda

(MI)

Cassano d’Adda (MI)

- Via Sorelle

Brambilla, 15/D

In occasione della prossima assemblea, l’Emittente provvederà, ai sensi dell’art. 2401 cod.

civ., a nominare un sindaco effettivo e un sindaco supplente. I sindaci così nominati, così

come quelli già in carica, resteranno in carica fino all’assemblea convocata per

l’approvazione del bilancio di esercizio al 31 dicembre 2009.

Con riferimento all’organigramma del gruppo facente capo a Linificio (“Gruppo

Linificio”), si rinvia alle informazioni contenute nel paragrafo B.2.3 del documento di

offerta relativo all’Offerta Totalitaria, pubblicato in data 9 novembre 2007, a disposizione

nei luoghi indicati al successivo paragrafo O.

B.2.5

Andamento recente e prospettive

Ad integrazione dei dati e delle informazioni fornite nel documento di offerta relativo

all’Offerta Totalitaria, si segnala che i dati fino ad ora esaminati ed elaborati dall’Emittente

relativamente all’andamento della gestione non evidenziano, fatto salvo quanto indicato al

successivo paragrafo B.2.6, scostamenti significativi sulle principali voci di conto

economico e stato patrimoniale dell’Emittente, sul cash flow e sulla posizione finanziaria

netta, rispetto a quanto contenuto nella relazione trimestrale al 30 settembre 2007; detti dati

confermano la tendenza dei risultati evidenziati nell’anzidetta relazione trimestrale al 30

settembre 2007.

Infatti, si prevede che nel corso del 2008 continuerà a manifestarsi nel settore liniero la

pressione dell’offerta di prodotti provenienti dalla Cina, già registrata nel corso del 2007 e

che aveva portato ad una riduzione dei consumi di filati linieri. Inoltre, dal 1° gennaio 2008

28

sono cessate le limitazioni imposte dall’Unione Europea alle importazioni dalla Cina e si ha

motivo di ritenere che tale decisione determinerà un ulteriore incremento di tali

importazioni.

Questo fattore comporterà un ulteriore deterioramento dell’immagine dei prodotti di lino,

considerati fino a qualche anno fa prodotti di nicchia e di prestigio, poiché le produzioni

cinesi sono realizzate con prodotti standard, che ne avvicinano il valore a quello di fibre

meno nobili, quali cotone e viscosa. Per mantenere le produzioni europee, gli operatori

qualificati tenderanno così ad utilizzare o a produrre misti di lino con altre fibre.

È, inoltre, in atto una riduzione dell’offerta di materia prima europea (che costituisce i due

terzi della produzione mondiale), con conseguente tendenza al rialzo dei prezzi.

L’andamento futuro del mercato sarà quindi condizionato dalle reazioni del mercato stesso

ai suddetti fattori.

Alla luce di tale contesto di mercato ed organizzativo, si prevede per l’esercizio 2008 un

peggioramento dei risultati del Gruppo Linificio rispetto ai dati relativi all’anno precedente,

in linea con quanto già comunicato in sede di relazione trimestrale al 30 settembre 2007.

B.2.6 Variazioni intervenute rispetto ai dati ed alle notizie diffusi nel documento relativo all’Offerta

Totalitaria

In data 5 e 12 dicembre 2007 si sono concluse le trattative con le organizzazioni sindacali, a

seguito delle quali è stato deciso di procedere alla chiusura del reparto pettinatura di Fara

Gera d'Adda a partire dal 1° gennaio 2008 e alla riorganizzazione della produzione negli

stabilimenti di Fossalta di Portogruaro e di Villa d'Almè, con l’utilizzo della cassa

integrazione guadagni straordinaria (CIGS) per Fara Gera d'Adda e Villa d'Almè e dei

contratti di solidarietà per Fossalta di Portogruaro.

In particolare, presso lo stabilimento di Fara Gera d’Adda, la chiusura dello stabilimento

produttivo (con mantenimento dei soli uffici) ha coinvolto 35 lavoratori, per i quali verrà

richiesta la CIGS per almeno 12 mesi a decorrere dal 1° gennaio 2008.

In relazione allo stabilimento di Villa d’Almè, l’accordo sindacale prevede la richiesta di

CIGS a rotazione per 112 lavoratori sui 200 operativi, per almeno 7 mesi a decorrere dal 1°

gennaio 2008.

L’intesa siglata tra le parti sociali, in relazione ad entrambi gli stabilimenti sopra citati,

prevede, accanto all’utilizzo della CIGS, anche procedure di incentivo all’esodo volontario

rapportato all’anzianità di servizio e all’età anagrafica, nonché il coinvolgimento da parte

dell’Emittente di una società di ricollocazione (società non appartenente al Gruppo

Linificio) che dovrebbe favorire l’individuazione di nuovi posti di lavoro per chi decidesse

di ricollocarsi.

29

Per i 96 lavoratori coinvolti nell’accordo sindacale presso lo stabilimento di Fossalta di

Portogruaro è stata convenuta l’applicazione del contratto di solidarietà, per un periodo di

12 mesi dal 1° gennaio 2008, con riduzione dell’orario di lavoro e procedure di incentivo

all’esodo volontario.

Gli oneri derivanti dall’avvenuta sottoscrizione di tali accordi sono ancora in via di

quantificazione e daranno origine, nel bilancio d’esercizio e nel bilancio consolidato

dell’Emittente al 31 dicembre 2007, ad un accantonamento a fondo rischi con conseguente

riduzione, al netto dei relativi effetti fiscali, del risultato d’esercizio e del patrimonio netto

dell’Emittente e del Gruppo Linificio.

A seguito degli interventi di riorganizzazione di cui sopra, la produzione potrebbe subire, in

termini assoluti, delle riduzioni, ed una parte delle lavorazioni potrebbe essere trasferita

presso gli stabilimenti delocalizzati del Gruppo Linificio.

Per quanto riguarda la situazione successiva all’incendio verificatosi nel corso del mese di

agosto 2007 nello stabilimento della controllata Filin S.A., la produzione è in fase di ripresa

all’inizio del 2008. Si segnala altresì che il Gruppo Linificio è assicurato con primaria

compagnia assicurativa sia sui danni diretti che indiretti.

Poiché allo stato attuale non sono emerse contestazioni da parte della compagnia

assicurativa sull’indennizzabilità del sinistro, si ritiene che con la chiusura del sinistro stesso

non emergeranno oneri a carico dell’Emittente.

B.3

Intermediari

B.3.1 Indicazione degli intermediari che intervengono nell’operazione e del relativo ruolo

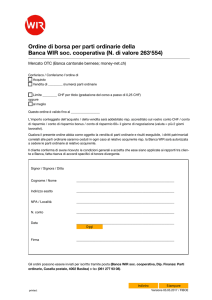

L’intermediario incaricato del coordinamento della raccolta delle adesioni alla presente

Offerta Residuale attraverso il sistema informatico di supporto alle negoziazioni del MTA,

in conformità a quanto previsto dall’articolo 40, comma 7, del Regolamento Emittenti e

dall’articolo 4.1.20 del Regolamento di Borsa, è Banca IMI S.p.A. (l’“Intermediario

Incaricato del Coordinamento della Raccolta delle Adesioni”), con sede in Milano,

Piazzetta Giordano Dell’Amore, 3.

L’Intermediario Incaricato del Coordinamento della Raccolta delle Adesioni opera per il

tramite di tutti gli aderenti al sistema di gestione accentrata presso la Monte Titoli S.p.A. (gli

“Intermediari Depositari”), direttamente o per il tramite intermediari che svolgano

l’attività di negoziazione presso Borsa Italiana (gli “Intermediari Negoziatori”), mediante

i quali gli Intermediari Depositari potranno far pervenire all’Intermediario Incaricato del

Coordinamento della Raccolta delle Adesioni le adesioni all’Offerta Residuale.

B.3.2 Indicazione della circostanza che presso gli intermediari sono disponibili il Documento d’Offerta e,

per la consultazione, i documenti indicati nel paragrafo O

30

Si rende noto che presso l’Intermediario Incaricato del Coordinamento della Raccolta delle

Adesioni sono a disposizione del pubblico copia del presente Documento di Offerta,

nonché, per la consultazione, l’ulteriore documentazione indicata nel successivo paragrafo

O.

31

C.