Napoleoni Carandini Braudel: letture dalla crisi

Renato Cecchi 3 marzo 2013

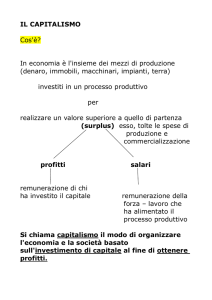

0. La crisi del mondo capitalista (dominato dalla finanza) che ci portiamo dietro ormai dall’agosto

2007 colpisce duro sul piano sociale. Colpisce soprattutto l’Europa, per ragioni inerenti la sua forma

inadeguata politico-istituzionale e per la dominanza di ricette restrittive dell’economia e delle

condizioni di centinaia di milioni di persone, ma colpisce anche gli Stati Uniti d’America, il terzo e

il quarto mondo. E chi, ancora, ha tassi di crescita elevati dell’accumulazione di capitale (Cina ad

esempio, ma non solo) riesce a farlo a prezzi sociali e della condizione umana assai elevati.

Da noi la crisi produce pulsioni semplificatrici a livello di massa, tanto più diffuse tanto più la crisi

colpisce le condizioni minime di vita.

La natura delle risposte semplici e per questo ingannevoli, presso masse sempre più disarmate

davanti agli effetti della crisi, può essere comprensibile (disoccupazione, bassi salari, precariato,

mancanza di servizi sociali e welfare, pensioni sempre più basse e sempre meno raggiungibili)

anche se non condivisibile, ma le classi dirigenti, nazionali ed europee, degli organismi

internazionali, sono responsabili, però, di aver espunto dalla politica e dal governo della vita

materiale l’analisi storica e sociale, di averle bandite dalla teoria economica che sola e astratta

dovrebbe spiegare quello che accade e trovare le risposte, e quel che è peggio dalle politiche

economiche e dal welfare. Niente di più falso, l’economia senza più alcun rapporto con la realtà

sociale, politica e scientifica, culturale è stata ridotta a calcoli di pura razionalità matematica

formale, incapace di far fronte ai problemi.

Possiamo dire allora che il liberismo è l’ultimo frutto velenoso (ma solo in ordine di tempo) del XX

secolo che, come lo stalinismo, piega la realtà alla teoria.

1. Proviamo, allora, a mettere in fila alcune conoscenze disponibili per tutti sulla natura della crisi.

Essa nel 2007 nasce da un sistema economico fortemente ineguale dove le ridotte capacità

economiche delle classi medie erano drogate dall’indebitamento personale e familiare.

I debiti a loro volta erano venduti, consentendo, da una parte, a grandi masse di vivere al di sopra

dei propri mezzi e, dall’altra, a pochi, arricchimenti clamorosi e senza rischio apparente (ossia

rischio a spese degli altri).

Durante la crisi ormai conclamata la differenza dal 1929 è che lo Stato non licenzia durante la

depressione. Non smette di gestire scuole e ospedali (fin’ora ma sempre meno).

Gli investimenti pubblici in welfare furono infatti i potenti stabilizzatori al fine di evitare il ripetersi

di una Grande Depressione che avrebbe costi sociali spaventosi. Tale sistema ha funzionato per

circa trenta’anni dopo la seconda guerra mondiale (se si considera, invece, con la fine del sistema

monetario di Bretton Wood gli anni sono stati meno, circa venti).

La fine, nel 1989, dell’alternativa comunista sovietica ha fatto il resto.

Ma per essere stata a lungo esorcizzata la depressione è comunque vasta e pesante nelle

conseguenze sociali.

Le decisioni per contrastare la recessione prima e la depressione poi (crisi dei debiti sovrani) sono

state prese nella confusione più totale.

Sono almeno tre le crisi che in questi sei anni si sono sovrapposte, alimentandosi a vicenda:

1) la crisi del credito (preceduta dalla crisi degli indebitamenti privati); che è crisi di fiducia dei

depositanti e degli azionisti, ma anche tra le banche1;

2) la cosiddetta crisi dell’economia reale (o materiale) per distinguerla da quella finanziaria,

successiva alla prima (in questo caso) per restrizioni del credito e crollo della domanda;

3) i crolli periodici delle borse che influiscono anch’essi sull’economia reale a causa della paura

della perdita di capitali, risparmi e depressione dei consumi.

I maxisalvataggi operati nei confronti delle banche sono apparsi come l’ultima carta giocata per

contrastare il tracollo del sistema ma sono avvenuti di fatto con una sospensione della democrazia.

Dal caso del Congresso USA costretto a rimangiarsi la bocciatura del “Piano Paulson – Bush”,

all’opacità dei vari conflitti di interesse non solo in concorso con le crisi ma anche caratteristici

delle risposte alla crisi.

Da questo contesto possono trarsi alcuni insegnamenti di merito e di metodo per l’analisi della

situazione presente e futura.

Primo: i mercati, sia pure in modo turbolento, si adattano alle situazioni, mentre i singoli attori

economici molto meno, hanno tempi di reazione più lenti. Consumatori e famiglie hanno

scarsissima capacità di adattamento.

Secondo: l’interdipendenza tra mercati amplifica gli squilibri sospingendoli verso impensabili

(prima) concatenazioni causali che sono presto fuori controllo.

Terzo: in un contesto di liberismo totale dei mercati le misure di salvaguardia degli stessi adottate

nell’emergenza, anche quando sembrano aver fatto tesoro degli errori passati, possono aggravare il

problema in quanto ad inadeguatezza e intempestività, anche riducendo la libertà politica ed

economica.

Quarto: l’azione dei governi nazionali e le politiche sovranazionale (es. Commissione Europea,

FMI, Ocse, ecc.) si concentrano su ciò che eufemisticamente viene chiamato “effetto di secondo

livello”, ossia gli aumenti salariali che i lavoratori potrebbero tentare di rivendicare per compensare

l’aumento dei prezzi, ovviamente per scoraggiarli e combatterli.

2. Facciamo ora un rapido confronto con la crisi speculativa del 1929 e con la successiva

depressione. J.K. Galbraith in “Il Grande crollo” ne individua le ragioni in cinque debolezze della

economia USA fondamentalmente malsana, non incidentalmente ma strutturalmente, su cui hanno

interagito le “bolle” speculative. Premettiamo che condividiamo l’analisi di G. Carandini, che la

speculazione è la ricerca del massimo profitto connaturata alla natura stessa dell’accumulazione

capitalista.

Esse sono:

1) la cattiva distribuzione del reddito (p.167)

2) la cattiva struttura societaria (pag. 168)

3) la cattiva struttura bancaria (pag. 169)

4) lo stato dubbio della bilancia dei pagamenti USA (pag. 170)

5) il misero stato dell’informazione economica (pag. 172).

Senza voler fare alcun parallelo tra le due crisi (quella del 1929 e quella del 2007) è utile però

cercare di rilevare gli elementi comuni e le diversità per una migliore orientamento alla

comprensione. Soprattutto che cosa sia, nella situazione attuale, che sta agendo come moltiplicatore

di una crisi innestata dall’indebitamento di massa in USA, dalle bolle immobiliari che di

quell’indebitamento sono la massa principale, dalle speculazioni dei fondi di investimento e degli

hedge found, la speculazione prima al rialzo e poi al ribasso dei titoli in particolare di quelli

pubblici. Crisi che ha però, come nel 1929, altre ragioni più profonde.

Vediamo allora quali esse possano essere:

a) la cattiva distribuzione del reddito;

b) la cattiva struttura e opacità degli intrecci societari e delle multinazionali;

c) la cattiva struttura bancaria dopo l’eliminazione della separazione fra banche di raccolta del

risparmio e istituti di investimento;

d) lo stato dubbio della bilancia dei pagamenti USA, ma in senso diverso dal 1929, con un

eccesso spropositato di debito da importazioni finanziato con il risparmio cinese;

e) debito pubblico incontrollato, ma non per investimenti, tenuto in piedi con il sostegno al

dollaro che gode ancora del privilegio di essere la moneta di riferimento, sorretto,

paradossalmente, ma non troppo, dalla Cina;

f) un eccesso di indebitamento privato delle famiglie;

g) ragioni che attengono al declino dell’impero, come ad esempio errori spaventosi nella lotta

al terrorismo che hanno consentito lo sviluppo di guerre cosiddette “asimmetriche” senza

soluzione, in varie parti del mondo;

h) la concomitanza della crisi ambientale (compreso il problema energetico), l’effetto serra, i

cambiamenti climatici accelerati, la crisi di sopravvivenza di tante specie animali e vegetali;

i) l’insieme di questi fatti da luogo ad un caos sistemico alla cui comprensione sono

assolutamente inadeguate le informazioni economiche e soprattutto gli strumenti di analisi

delle interrelazioni tra le condizioni economiche con quelle sociali ed ecologiche, politicoistituzionali;

j) infine l’appropriazione da parte di pochi, ad esclusivi fini privati, della più grande

accumulazione capitalista che la storia ricordi, della conoscenza (scienza) come forza

sociale produttiva (come il lavoro), determinando serie contraddizioni nei processi di

mutamento sociale.2

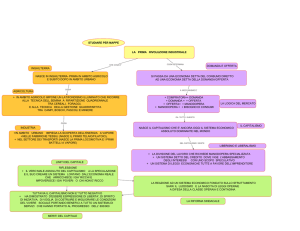

3. Nel capitolo precedente (La produttività tra miti e realtà) avevamo visto come il meccanismo di

innovazione e investimento, in regime capitalistico, non garantisce di per se la crescita

dell’accumulazione, contribuendo al generarsi di crisi cicliche attraverso il meccanismo delle

sproporzioni settoriali e il sottoconsumo. A tale proposito con C. Napoleoni notavamo:

“ In realtà, per cogliere la rilevanza sia delle sproporzioni sia del sottoconsumo per l’insorgere delle

crisi, bisogna che questi due fatti siano considerati non isolatamente, ma come due componenti di una

medesima situazione le quali, per usare la solita immagine marshalliana, agiscono nella

determinazione della crisi come le due lame di un paio di forbici.”

Qui, è evidente, facciamo riferimento alle origini delle crisi legate al funzionamento

dell’accumulazione e della crescita del plusvalore generato nelle attività produttive (capitale

industriale), in particolare come evidenziatesi dalla prima rivoluzione industriale in poi. Vedremo

poi con G. Carandini come le crisi possano generarsi, e in forma assai più grave e incontrollata, dal

versante non del mercato della produzione capitalistica ma da quello dell’accumulazione, in

particolare di quella legata al capitale finanziario.

Per ora ci interessa notare con Napoleoni che:

“La situazione di sottoconsumo [come quella in cui stiamo assistendo in questa parte della crisi attuale,

ndr] […] può non essere accompagnata da deficienza di domanda solo a patto che vi sia una

conveniente domanda di mezzi di produzione, solo a patto cioè che l’ammontare degli investimenti sia

tale da riempire il divario tra la domanda per consumi e la produzione corrispondente alla piena

capacità. Ora è proprio nella determinazione di questo ammontare di investimenti che diviene rilevante

la tendenza alle sproporzioni. E infatti, quando l’ammontare degli investimenti è una parte molto

rilevante della domanda effettiva, i rapporti <<giusti>> tra le varie industrie, ossia i rapporti che

assicurino le compatibilità tra la composizione dell’offerta e la composizione della domanda,

dipendono principalmente, non tanto dai fabbisogni di consumo della società, quanto dalle esigenze,

dello stesso processo accumulativo. Ciò significa che le decisioni relative ai singoli atti di investimento

dovrebbero essere coordinate tra di loro sulla base delle caratteristiche che viene globalmente

assumendo lo stesso processo generale di investimento.

La correttezza di ogni atto di investimento, e perciò anche la sua profittabilità, vengono così a

dipendere principalmente da tutti gli altri atti d’investimento che si svolgono nel sistema, e ciò,

ripetiamo, in misura tanto maggiore quanto più lontano è il processo accumulativo dal legame con il

consumo. Ma è appunto nei confronti di questo tipo di coordinamento che il mercato si manifesta come

uno strumento del tutto insufficiente. Il coordinamento a posteriori di decisioni decentralizzate

presenta infatti dei limiti abbastanza ristretti nell’accertamento della convenienza degli investimenti:

tale convenienza è accertabile, nell’ambito del meccanismo di mercato, solo se gli investimenti

assorbono una quota relativamente modesta della domanda effettiva, solo se, quindi, l’accumulazione è

prevalentemente orientata non da se stessa ma dai fabbisogni derivanti dallo sviluppo del consumo. Ma

ciò significa che, nelle situazioni di mercato, il basso consumo non solo non è accompagnato da un

ampio volume di investimenti, ma anzi determina un ammontare di investimenti abbastanza basso da

rendere deficiente la domanda complessiva.

Si potrebbe allora mettere la conclusione in questi termini: il sottoconsumo è generatore di crisi perché

la tendenza alle sproporzioni, cioè l’<<anarchia>> insita nel mercato impedisce un sufficiente

ammontare di investimenti; ovvero (il che significa la stessa cosa da un altro punto di vista) la

tendenza alle sproporzioni genera la crisi perché il sottoconsumo tramuta sistematicamente in realtà

tale tendenza.

Il punto essenziale, dopo questa conclusione, consiste nell’accertare di quale specie di crisi

propriamente si tratti.”

Ma, prosegue Napoleoni3:

“Abbiamo visto […] che, secondo l’indicazione di Marx, il capitalismo è caratterizzato dal porre il

capitale come inizio e come fine del processo economico; ma ora risulta chiaro che questa natura del

processo capitalistico non può realizzarsi per il fatto stesso che tale processo si svolge sotto il

condizionamento del mercato [anche Napoleoni, perciò, distingue tra processo capitalistico,

accumulazione, e mercato come Braudel e Carandini, ndr]. E allora il problema non è più tanto quello

di determinare in che cosa consista la crisi finale, o crollo, del processo capitalistico, quanto quello di

scoprire in qual modo, data la crisi iniziale che il mercato impone al capitale [e viceversa, vedi

Carandini, ndr], sia stata tuttavia storicamente possibile un’economia capitalistica di mercato.”

Infatti,

“…lo <<schema>> capitalistico non si è mai realizzato nella sua purezza. Inizialmente, infatti, le

forme precapitalistiche e le vecchie classi connesse a queste forme, ancorché fossero spodestate dalle

loro posizioni di realtà economicamente, socialmente e politicamente dominanti, mantenessero

tuttavia, attraverso il loro consumo improduttivo, una rilevanza materiale sufficiente a conferire al

consumo del prodotto sociale una struttura ben diversa da quella dello schema. In secondo luogo, a

partire da una certa fase dello sviluppo storico del capitalismo, un’incidenza analoga, ma

quantitativamente molto più rilevante, sul consumo hanno avuto fenomeni redistributivi dovuti ai

successi delle lotte sindacali e politiche dei lavoratori.”

E’ questo che il capitalismo finanziario della fase neoliberista appena trascorsa, ma non passata,

cerca di scrollarsi di dosso, alla ricerca di uno stato “puro” dello <<schema>> che gli consenta

eccezionali livelli di accumulazione mai visti prima, anche mettendo in crisi gli stessi assetti

statali,nazionali e sovranazionali. Ma poco importa, purché prevalga la concezione di uno stato di

<<natura>> che il capitale e le sue classi dominanti rivendicano per se medesimi. Ma così ritorna,

non solo la crisi per gli eccessi di appropriazione ineguale e speculativi, ma anche la crisi dovuta al

sottoconsumo insita nello schema puro della logica capitalista:

“Cosicché si deve concludere che, nella vita storica del capitalismo, ha avuto un’importanza decisiva il

consumo improduttivo, e specialmente quello dovuto all’innalzamento dei salari al di sopra del livello

minimo di sussistenza: tale consumo ha tolto la difficoltà implicita nello schema capitalistico puro. In

altri termini, la tendenza al sottoconsumo, che in quello schema sarebbe stata bloccante, è stata

efficacemente contrastata prima dal consumo improduttivo delle vecchie classi e poi (ma in un senso

ben più profondo e duraturo) dal consumo improduttivo delle stesse classi lavoratrici.”

“La presenza del consumo improduttivo rende dunque non catastrofica la tendenza alle sproporzioni.

Il che significa che quelle crisi, che nell’ambito del puro schema del capitalismo di mercato sarebbe

stata subito dirimente , si trasforma per opera del consumo improduttivo, semplicemente in crisi

ciclica: la quale dunque consiste nel periodico riaffiorare di quegli elementi di crisi che il consumo

improduttivo riesce altrimenti ad imbrigliare.”

Questo, afferma Napoleoni, non fa che mettere in evidenza il conflitto

“…tra il carattere sociale della produzione capitalistica [e anche del mercato, Braudel, Carandini, ndr]e

il carattere privato dell’appropriazione…” 4

del surplus e della ricchezza.

4. Torniamo ora alla incapacità del liberismo (neo o meno che sia) di gestire la crisi. A proposito dei

pregiudizi ideologici del <<laissez faire>> o del neoliberismo di scuola anglosassone e degli eccessi

speculativi del capitalismo (due fenomeni distinti ma speculari), G. Carandini afferma:

“Uno dei temi centrali […] è la distinzione fra economia di mercato e accumulazione [corsivo nel

testo, ndr]…” . Prosegue “ il grande crollo dei mercati finanziari americani nel 1929 è una vicenda che,

considerata in se ma anche nei suoi precedenti storici, rafforza quella distinzione sia dal punto di vista

teorico che da quello pratico.”

“Si è visto che l’economia di mercato costituisce la base, in continua espansione, degli scambi tra

domanda e offerta, una base intesa da alcuni economisti come fattore autoregolato di equilibrio, come

<< un dio benevolo>> che, con <<mano invisibile>>, bilancia attraverso la libera concorrenza ogni

eccesso sia della produzione che del consumo. Ma, vista da un’altra prospettiva, limita e livella anche i

profitti e, con essi, le possibilità di accumulazione. Sulle base del mercato si innalza il capitalismo

dell’accumulazione vera e propria, che viola la concorrenza, manipola i prezzi, crea arbitrariamente

situazioni di monopolio, insomma assicura le condizioni per scambi ineguali che sono le vere fonti di

guadagno, e che il semplice gioco del mercato concorrenziale non consente se non in misura molto

ridotta. Sono quelle le condizioni che fruttano gli alti profitti e l’abbondante accumulazione, derivanti

da molteplici tipi di transazioni fra le quali – ed è quel che più ci interessa – ogni sorta di ardite

speculazioni affaristiche.

Le periodiche crisi economiche dipendono a volte dalla sola base di mercato, cioè da sproporzioni fra

la domanda e l’offerta per sovrapproduzioni o sottoconsumi [e anche, come abbiamo visto con

Kalecki, per l’andamento ciclico degli investimenti e le sproporzione tra settori, ndr], e la teoria

economica si è largamente occupata dell’argomento, spesso però accecata dai pregiudizi ideologici del

laissez faire liberista, che tende a sopravvalutare le capacità auto regolatrici del mercato. Ma sovente le

crisi derivano dagli eccessi del capitalismo, dalle sue avventure e dai troppi rischi che corre

inseguendo altissimi profitti, o dalle avventate speculazioni in cui si getta e che possono travolgere il

mercato. La scienza economica si è assai meno occupata di questi eventi [con la eccezione di Rudolph

Hilferding e John Kenneth Galbraith, ndr], intenta com’è a ricercare le cause degli equilibri piuttosto

che quelle dei capitomboli.”5

Proprio Galbraith, ne “Il Grande crollo”6, sviluppando la tesi che la libera impresa va “soggetta a

ricorrenti grandi eccessi speculativi, dovuti a forme di incontrollata euforia nel mondo degli affari,

che conducono inevitabilmente a crolli finanziari”, fa riferimento a tre noti episodi avvenuti nel

corso di due secoli a partire da ben cinque secoli fa: in Olanda tra il 1630 e il 1636, in Francia tra il

1716 e il 1720 e infine in Inghilterra nel 17207.

Prosegue Carandini,

“Ciò che accomuna questi episodi del passato con quel che avvenne nel 1929 e poi in successive

occasioni […] fino alla crisi del 2008 [iniziata nell’agosto del 2007 e tutt’ora in atto, ndr], è

sicuramente l’eccezionalità di eccessi speculativi di altissimo livello che si accompagnarono a vaste

recessioni.

Quel che invece li rende più prosaicamente emblematici e analiticamente significativi non è la loro

eccezionale dimensione, quanto l’esempio che offrono di una pratica che è molto diffusa e frequente

nel mondo del capitalismo anche a livelli assai più modesti. La pratica cioè di creare speciali occasioni

(ieri nuovi territori ricchi di risorse, oggi magari le innovazioni tecnologiche) e speciali strumenti (ieri

le grandi compagnie, oggi i nuovi mezzi della finanza creativa) capaci di sottrarre i prezzi e i guadagni

al loro corso normale, diciamo di <<mercato>>, spingendoli verso l’alto per attirare capitali in cerca di

un investimento proficuo.”8

5. Guido Carandini nella sua opera di ricostruzione della Civiltà capitalista ci propone un nuovo e

assai proficuo paradigma con cui poter analizzare non solo i processi storici ma anche le crisi

capitalistiche. Interessante, a questo proposito, il riferimento al ruolo della “Teoria” economica che:

“…malgrado la contraria ed esauriente prova empirica fornita dalla Grande crisi [1929, ndr],

l’economista di Yale [Irving Fischer di cui parla Galbraith in “Il grande crollo” BUR 2002, ndr]

manteneva ferma la convinzione – destinata ad avere nei successivi anni Settanta notevoli sviluppi

teorici nella scuola della nuova macroeconomica classica di Robert Lucas e Thomas Sargent – secondo

la quale nel mercato agiscono forze e aspettative <<razionali>>. Che perciò le deviazioni da tali forze

e aspettative sono imputabili a comportamenti insani psicologicamente che, in quanto tali, sono

sottratti a ogni previsione scientifica fondata.” 9

Viene da chiedersi se questa visione sempre smentita dai fatti

“…non sia dovuta a un’errata interpretazione di fondo del sistema capitalistico. Un’interpretazione

cioè che, […] non vuole riconoscere la fondamentale distinzione, rispetto all’economia di mercato,

delle condizioni in cui si muove il capitalismo aggressivamente alla caccia di elevati profitti, e dunque

dedito proprio alla speculazione ovunque essa sia alla sua portata.” Prosegue: “Sono invece proprio la

capacità e la possibilità che posseggono solo alcuni agenti, collocati in speciali condizioni privilegiate

rispetto ad altri, che rendono la speculazione possibile e fruttuosa, e tale da costituire la fonte

principale, in tutto il corso storico del capitalismo, del cumulativo accumulo della ricchezza che ne

costituisce la caratteristica principale.”10

E’ pertanto possibile che questa visione abbia dato e dia luogo ad una errata concezione del

capitalismo e della sua analisi basandola sulla distinzione tra società, politica ed economia che è

incapace di comprendere il rapporto intimo proprio tra accumulazione e crisi, poiché

“…quella definizione del capitalismo era carente e imprecisa in quanto derivava anch’essa dal

tradizionale tipo di analisi […], basato sull’astratta distinzione e separazione delle tre sfere della

società, della politica e dell’economia che, nel caso del capitalismo, noi riteniamo impropria.

Infatti, […], quel tipo di analisi comporta in via generale l’esame separato a) della situazione sociale

dei protagonisti – in quanto singoli o classi rappresentate nei partiti – che dominano la vita associata o

che in essa sono subalterni; b) delle loro azioni nel governo dello Stato, in quanto ne indirizzano (o ne

subiscono) le decisioni circa le regole della vita collettiva; c) dei loro comportamenti nella gestione

economica.

Ma nel capitalismo emancipato dai residui medievali dalle tre successive rivoluzioni contro

l’assolutismo monarchico, questi diversi fattori non agiscono separatamente perché formano

congiuntamente il <<sistema>> che definiamo la potenza, dalla quale dipendono le condizioni

dell’accumulazione del capitale. [ I ] “…suoi sviluppi e …le sue crisi. Entrambi i quali, secondo il

nostro paradigma analitico, non possono essere fatti dipendere, a seconda dei casi o delle idee dello

studioso, da ragioni sociali o da ragioni politiche o da ragioni economiche separate l’una dall’altra in

certa misura autonome. Accumulazione e crisi dipendono invece dal buono o cattivo funzionamento

del <<sistema>> della potenza, che riunisce e coordina sia gli elementi sociali che quelli politici e

quelli di mercato in ogni dato contesto storico. […] il funzionamento <<buono>> lo abbiamo definito

<<fisiologico>> e quello cattivo <<patologico>>, in riferimento, appunto, alla sua capacità di

promuovere o di ostacolare i processi di accumulazione.” 11

Ciò significa, in parole povere, che se nel sistema capitalista possono aversi crisi cicliche dovute al

funzionamento stesso del meccanismo dell’accumulazione / investimento di capitale o per sfasature

temporali nel meccanismo di mercato tra domanda e offerta, oppure possono darsi anche crisi più

gravi legate alla potenza del capitale alla ricerca del massimo profitto rispetto al profitto medio

consentito dal mercato ed in particolare al prevalere del capitale finanziario su quello produttivo,

ciò non dipende da single decisioni in ambito politico, sociale od economico, ma da scelte

complessive agite su questi tre piani contemporaneamente che sono risolvibili solo con decisioni e

scelta che agiscano su questi stessi tre piani. Stando così le cose non si deve attendere alcun crollo

della civiltà capitalista, essa finirà storicamente come tutte le cose umane, ma è altrettanto certo che

essa subirà cambiamenti, volta per volta modi di essere, agire, istituzioni e regole vantaggi e

svantaggi per i vari soggetti, tali da mutarne caratteristiche e connotati, fino a diventare un’altra

cosa, a seconda delle circostanze storiche epolitiche. Generando allo stesso tempo grandi problemi,

guai e dolori. Ed è anche per queste ragioni che va compreso il rapporto tra economia di mercato e

capitalismo:

“Il capitalismo per crescere, sosteneva Braudel, deve elevarsi al di sopra del modesto livello

dell’economia di mercato.”

[Infatti ] “ i maggiori profitti e la loro accumulazione erano sempre derivati, oltre che da attività

produttive di alto livello, anche da ogni forma possibile di speculazioni e da avventure di ogni tipo.” “

era proprio al livello dei grandi affari e non a quello dei piccoli mercanti e del commercio ambulante

che il capitalismo realizzava gli alti profitti, con intraprese che erano necessariamente ispirate proprio

alla brama <<immoderata>> del guadagno…”12

Prosegue:

“…nei sette secoli della sua evoluzione la civiltà capitalista …[si è affermata] …e diffusa nel mondo

intero con una grande varietà di strategie , raramente <<frugali>> e pacifiche e al più delle volte avide

e violente perché normalmente basate su qualche forma di sopraffazione”. A partire dalla

ineguaglianza nelle conoscenze e negli scambi.

“Conviene allora distinguere due versioni ..[dello “spirito” del capitalismo], riconducendole al duplice

livello del sistema capitalistico che Braudel ha messo in luce” … “Secondo il quale il capitalismo

dell’<<accumulazione>> deve essere considerato il livello superiore del capitalismo di un’<<economia

di mercato>> che del primo ha sempre costituito la fondamentale base, proprio come era avvenuto nei

suoi esordi quando, come sostiene lo stesso Braudel, 13<< al di sopra dei mercati, delle botteghe, del

commercio ambulante si colloca, nelle mani di brillanti attori, una potente sovrastruttura degli scambi.

E’ il livello dei meccanismi più importanti, della grande economia, necessariamente del capitalismo

che non esisterebbe senza di questa>>.

Secondo Braudel la ricerca storica ha mostrato che il livello dei <<mercati>> è quello della spietata

concorrenza in cui si fanno modesti guadagni e scarsa accumulazione, mentre quello

dell’<<accumulazione>> è il livello della <<grande economia>>, quello cioè in cui si realizzano i

grandi profitti e la vera accumulazione del capitale. Perché al posto della concorrenza si affermano il

monopolio, la manipolazione dei prezzi e le speculazioni finanziarie, e inoltre lo sfruttamento più

remunerativo possibile della forza lavoro fino agli estremi del lavoro coatto e dello schiavismo.” 14

È solo a questo livello, per esempio, che possiamo comprendere il significato della politica FIAT

verso il lavoro sia in Italia che negli Usa, che altrimenti non si spiegherebbe con le sole necessità di

risparmio concorrenziale sul costo del lavoro, avendo quest’ultimo una incidenza, ormai, quasi

irrilevante sui costi complessivi.

Dunque:

“si può […] ragionevolmente sostenere che al di sopra dello spirito del capitalismo caratteristico

dell’<<economia di mercato>> […] ce n’è un altro corrispondente al livello dell’<<accumulazione>>

vera e propria, che è sovente ispirato agli opposti principi [rispetto a quello di morigeratezza e casti

costumi esaltati per es. da B. Franklin, ndr] della smodatezza, della sfrenatezza e dell’aggressività,

essendo quelli i più adatti ed efficaci nel perseguire il fine sociale del capitalismo: la perenne ricerca

del massimo profitto per una massima accumulazione del capitale.

Non la frugalità ma l’ingordigia è il principio guida degli affaristi: <<greed is good>> è il motto e lo

<<spirito>> di Wall Strett.”15

Ma perché accumulazione e <<avidità è buona>> possano dominare occorrono consenso e

condizione sociale equilibrata.16

1

Vedi a questo proposito A. Gramsci, Lettere dal carcere, Einaudi 1975, vol. III, Quaderno 15 (II) - 1933

(Miscellanea), paragrafo <5> pagg. 1755-17569.

2

Braudel, La dinamica del capitalismo, il Mulino 2011, pag. 67

3

C. Napoleoni, Il futuro del capitalismo crollo o sviluppo?, Editori Laterza 1970, da pag. XXXVII ultimo capoverso, a

pag. XXXIX terzo capoverso compreso.

4

Idem, pag. XXXIX

5

G. Carandini, Racconti della civiltà capitalista, Editori Laterza , 2012, pagg. 402 - 403

6

John Kenneth Galbraith, Il Grande crollo, BUR 2006

7

Vedi G. Carandini, op. cit. pag.g.403 e 404 (da J.K. Galbraith, Breve storia dell’euforia finanziaria, pp. 26-52)

8

G. Carandini, op. cit. pag. 404

9

G. Carandini, op. cit. pag. 408

10

G. Carandini, op. cit. pag. 409

11

G. Carandini, op. cit. pagg. 416-417

12

G. Carandini, op. cit. pag. 443

13

G. Carandini, op. cit. pag. 454

14

F. Braudel, Civiltà materiale, economia e capitalismo (secoli XV-XVIII), 1979, Einaudi 1982, Voll. II, I giochi dello

scambio, pag. 54

15

G. Carandini, op. cit. pag. 455

16

F. Braudel, La dinamica del capitalismo, il Mulino 2011, pag. 70