Il mercato obbligazionario greco ed europeo

I negoziati tra la Grecia e la Troika (Fondo Monetario Internazionale, Commissione Europea e Banca Centrale Europea) sono giunti ad un punto cruciale. Per come

si sono messe le cose, sembra che le parti non riusciranno a concludere un accordo. Le possibilità che la Grecia vada verso il fallimento (default) sono

sensibilmente cresciute.

L’esposizione diretta sulla Grecia da parte dei fondi gestiti dal team Invesco Fixed Income di Henley è molto limitata. L’esposizione ai titoli di stato greci ed alle

obbligazioni bancarie emesse da istituti greci è nulla all’interno dei nostri 3 principali fondi, ovvero Invesco Euro Corporate Bond Fund, Invesco Pan European High

Income Fund ed Invesco Global Total Return (EUR) Bond Fund.

All’interno del fondo Invesco Pan European High Income Fund è presente un’obbligazione societaria “greca” con un peso pari allo 0.01%: Fage Dairies (impegnata

nella produzione di prodotti caseari come latte, yogurt, formaggio e gelato). Tuttavia, solo il 23% delle sue vendite è generato in Grecia, ma il giro d’affari

dell’azienda è internazionale, è basata negli Stati Uniti ed il titolo nel nostro portafoglio è denominato in dollari statunitensi (USD).

Inoltre, anche l’esposizione di quei fondi ai mercati obbligazionari minori del Portogallo e dell’Irlanda è molto bassa, ovvero inferiore allo 0.25% sull’Irlanda e

inferiore allo 0.45% sul Portogallo.

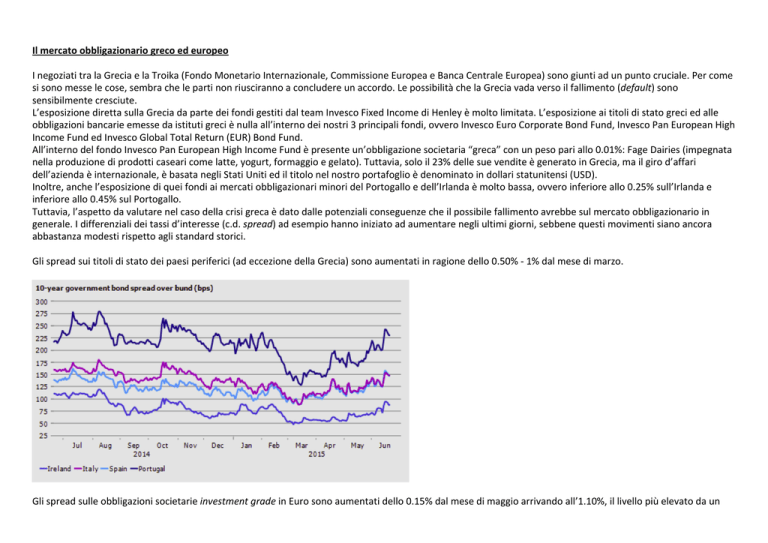

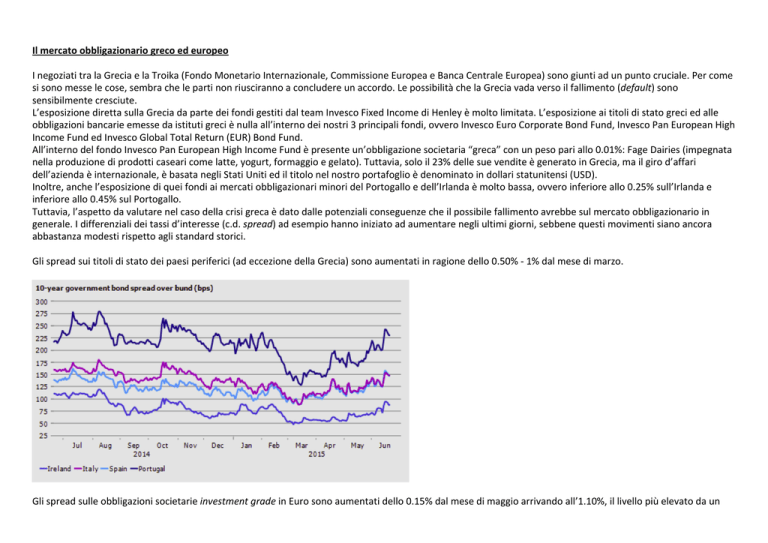

Tuttavia, l’aspetto da valutare nel caso della crisi greca è dato dalle potenziali conseguenze che il possibile fallimento avrebbe sul mercato obbligazionario in

generale. I differenziali dei tassi d’interesse (c.d. spread) ad esempio hanno iniziato ad aumentare negli ultimi giorni, sebbene questi movimenti siano ancora

abbastanza modesti rispetto agli standard storici.

Gli spread sui titoli di stato dei paesi periferici (ad eccezione della Grecia) sono aumentati in ragione dello 0.50% ‐ 1% dal mese di marzo. Gli spread sulle obbligazioni societarie investment grade in Euro sono aumentati dello 0.15% dal mese di maggio arrivando all’1.10%, il livello più elevato da un

anno e l’aumento maggiore è stato registrato sulle obbligazioni societarie dei paesi periferici. Tuttavia, analizzando un orizzonte temporale maggiore, notiamo

che questi movimenti sono ancora limitati.

Un andamento simile è riscontrabile dalle obbligazioni finanziarie.

Gli spread sulle obbligazioni High yield sono aumentati tra lo 0.50% ed il 4.40%, toccando il livello maggiore registrato dall’autunno scorso. È molto difficile

determinare fino a che punto la crisi greca avrà un impatto sulle prospettive degli investitori. Da una parte, l’eventuale fallimento non rappresenterà una

sorpresa, mentre dall’altra potrebbe portare la Grecia e l’Euro in un territorio sconosciuto.

Abbiamo scelto un posizionamento relativamente difensivo per i nostri portafogli sui mercati del credito, non necessariamente in vista di un possibile fallimento

della Grecia, ma a causa della generale mancanza di rendimento nel mercato. Abbiamo anche aumentato l’esposizione sulla liquidità, sulle obbligazioni a

brevissima scadenza e sui titoli di stato dei paesi principali.

Situazione greca

Recentemente, le speranze per la soluzione della crisi del debito greco sono peggiorate:

Aspetti negativi

· Nel corso dell’incontro dell’Eurogruppo, non è stato trovato un accordo ed il confronto è diventato meno costruttivo, diventando quasi un fatto

personale: Tsipras ha accusato il Fondo Monetario Internazionale (FMI) di “comportamenti criminali” all’inizio della settimana e, in base alle indiscrezioni,

Lagarde si sarebbe presentata al ministro delle finanze Varoufakis come “Presidente criminale” nell’incontro di giovedì, sottintendendo che i greci si stanno

comportando come dei bambini mentre all’incontro era richiesta la presenza di adulti.

· Varoufakis ha detto che aveva proposto nuove misure “radicali”, ma l’Europa la pensa diversamente. Ha provato a proporre un freno al deficit, ma i

rappresentanti della Commissione Europea hanno evidenziato che questo faceva già parte del patto di stabilità e crescita.

· In base ai dati resi pubblici, le banche greche hanno riscontrato deflussi di capitali per 2 miliardi di Euro negli ultimi giorni.

· Secondi indiscrezioni, la BCE ha informato i capi dei Governi europei che le banche greche potrebbero non essere in grado di aprire nella giornata di

lunedì, ma la BCE prima e Varoufakis poi hanno negato queste informazioni.

· In base ad altre fonti, le banche greche potrebbero richiedere ulteriori iniezioni di liquidità di emergenza (Emergency Liquidity Assistance ­ ELA) a

causa dei rimborsi che hanno dovuto fronteggiare.

Aspetti positivi

· Secondo Varoufakis, i negoziati tra il Governo Greco e la Troika sono ad uno stallo legato esclusivamente allo 0.5% del PIL, pari a 900 milioni di

Euro

· L’Eurogruppo si è detto pronto ad una riconvocazione straordinaria in qualsiasi momento, ma la Grecia deve portare proposte serie

· Un incontro tra i capi di Governo dell’Unione Europea è stato organizzato lunedì per discutere della situazione greca

· All’esterno del Parlamento greco si sono organizzati dei manifestanti pro­Eurozona e anti­Syriza

Dopo i prelievi negli ultimi giorni (circa 5 miliardi in 4 giorni) è diventata più probabile l’istituzione di una fase di chiusura straordinaria delle banche o di controllo

dei capitali sulla scia della mancanza di progressi a livello economico. Se si riuscisse a rallentare la corsa ai prelievi dalle banche, Tsipras organizzerà l’incontro a

livello politico che ha tanto richiesto lunedì. I capi dei Governi europei, tuttavia, hanno dimostrato di non volersi arrendere, pertanto Tsipras dovrà essere il primo

a dover cedere su qualche richiesta. Le manifestazioni pro‐Eurozona e l’aumento dei prelievi bancari hanno indebolito ulteriormente il suo potere negoziale.

Posizionamento

Considerando che l’economia europea comincia a beneficiare degli stimoli legati all’indebolimento dell’Euro, al ribasso del prezzo del petrolio ed alle manovre

espansive di politica monetaria, vi sono buoni motivi per ritenere che l’impatto dell’eventuale fallimento della Grecia sui mercati obbligazionari potrebbe essere

solo temporaneo. Tuttavia, dal momento che i rendimenti sono ancora così bassi e che le conseguenze dell’eventuale fallimento greco sui mercati obbligazionari

europei sono ancora incerte, non riteniamo che il modesto aumento deglispread rappresenti una buona opportunità per aumentare il rischio nei

portafogli. Continuiamo a sperare in un accordo in extremis sulla Grecia.

Resto a disposizione per qualsiasi eventualita’.

Buona domenica.

Frank

Frank Di Crocco

Senior Relationship Manager Invesco Asset Management

Telephone +39 02 88074.341

Fax +39 02 88074.393

Cell +39 3487093697

[email protected]

www.invesco.it

*****************************************************************

Confidentiality Note: The information contained in this message,

and any attachments, may contain confidential and/or privileged

material. It is intended solely for the person(s) or entity to

which it is addressed. Any review, retransmission, dissemination,

or taking of any action in reliance upon this information by

persons or entities other than the intended recipient(s) is

prohibited. If you received this in error, please contact the

sender and delete the material from any computer.

*****************************************************************

Prima di stampare, pensa all'ambiente ** Think about the environment before printing

Le informazioni contenute in questo messaggio di posta elettronica sono riservate e confidenziali e ne e' vietata la diffusione in qualunque modo eseguita. Qualora Lei non fosse la persona a

cui il presente messaggio e' destinato, La invitiamo ad eliminarlo e a non leggerlo, dandone gentilmente comunicazione al mittente.

The information contained in this e­mail and any attachments is confidential and may well also be legally p