Mercati

14

Giovedì 16 Febbraio 2017

NEEP ROMA HOLDING FINANZIA IL CLUB IN ATTESA DEL VIA LIBERA AL NUOVO STADIO

Da Pallotta 78 milioni alla Roma

di Andrea Montanari

D

maggio di un anno fa Goldman

Sachs ha concesso un prestito di

30 milioni di euro per la realizzazione del nuovo stadio di proprietà nell’area di Tor di Valle

(l’iter autorizzativo del Comune

di Roma è alle battute finali dopo le dimissioni dell’assessore

all’Urbanistica Paolo Berdini),

che fa capo alla società Eurnova

di Luca Parnasi, le cui principali attività immobiliari oggi

sono finite sotto il cappello di

opo i 40 milioni versati da

Fininvest sul finire dello

scorso anno nelle casse

del Milan (il saldo nei 30

anni di gestione Berlusconi è superiore ai 900 milioni), ecco che

anche James Pallotta ha nuovamente garantito capitali freschi

alla Roma per la gestione ordinaria e il pagamento degli stipendi di dirigenti e calciatori.

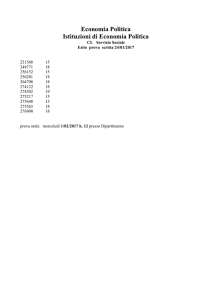

In particolare, come emerge

nei documenti di Neep Roma Holding, che controlla

il 79% del club giallorosso,

dallo scorso mese di luglio

a fine 2016 la finanziaria ha

garantito 78 milioni al club

giallorosso quotato in borsa.

Tale liquidità, come si legge

nella relazione al bilancio

James

2015-2016 di Neep, «ha perPallotta

messo alla controllata di fare

fronte ai fabbisogni derivanti

dall’attività operativa e dagli

investimenti effettuati» nonché di «pagare regolarmente

le retribuzioni dovute ai tesserati e le imposte correnti».

L’iniezione di liquidità potrebbe Unicredit. Per questo finanziaperò non bastare per i futuri im- mento Neep Roma Holding si

pegni del club giallorosso e più è fatta garante per la cifra di 32

in generale di tutta la galassia milioni. Ed è proprio lo stadio

di Pallotta & C. Anche perché, (l’investimento complessivo per

come già emerso nei mesi scor- l’intero progetto è stimato in 1,7

si, la gestione negli ultimi anni miliardi) a rappresentare l’ago

della squadra allenata oggi da della bilancia per l’equilibrio fuLuciano Spalletti non è stata turo dei conti dell’intera galassia

positiva: l’assemblea dei soci Pallotta. Difatti la mancata redella Roma lo scorso autunno alizzazione dell’impianto «poha deliberato la copertura del- trebbe generare la necessità di

le perdite cumulate, pari a 173 un ulteriore versamento di patrimilioni, facendo ricorso a parte monio netto da parte dell’azio(183 milioni) delle riserve di- nista Roma Spv Llc». Anche se,

come si legge nella relazione di

sponibili.

Di questi delicati ma fondamen- bilancio, «la realizzazione del

tali equilibri economici e patri- progetto non vedrà il coinvolgimoniali ha preso atto, sottoline- mento economico e finanziario

ando l’importanza dell’apporto diretto di Neep Roma Holding

necessario di capitali, anche il e As Roma». (riproduzione ricollegio sindacale di Neep Ro- servata)

ma Holding, composto da Mario

Tonucci (presidente), Mauro Lo- Quotazioni, altre news e analisi su

nardo e Massimiliano Troiani. Il

www.milanofinanza.it/asroma

collegio ha sottolineato che nel

Microsoft si sposta nel centro di Milano

icrosoft Italia ha inaugurato

M

ieri a Milano la nuova sede

in viale Pasubio 21, nel dinamico quartiere di Porta Volta.

Microsoft House occupa il

primo edificio italiano progettato da Herzog & De Meuron,

affiancandosi a quello della

Fondazione Feltrinelli. Un primo elemento che caratterizza la

nuova sede è l’inusuale proporzione tra i piani e gli spazi per i dipendenti e quelli aperti al pubblico, equamente distribuiti. Studiata

nell’ottica dell’apertura, dell’inclusione e della totale integrazione

con l’ambiente esterno, riflette la rilevanza che il valore dell’open

innovation ha per l’azienda. Microsoft House sarà uno spazio

aperto alla collaborazione tra le persone, un luogo di confronto per

aziende e cittadini sulle opportunità offerte dal digitale, un hub per

i giovani che vogliono sviluppare l’innovazione in Italia.

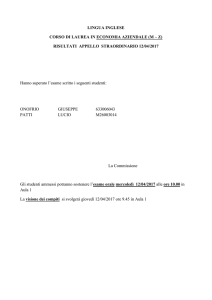

Lunedì via alla vendita dello stadio dell’Atalanta

di Andrea Montanari

da MF-Milano Finanza lo scorso 7 settembre,

c’è Antonio Percassi, patron dell’Atalanta (nel

è una data certa per l’avvio della procedura 2015 ricavi per 74,34 milioni e una perdita di

di dismissione dello stadio dell’Atalanta. Il 1,9 milioni) nonché proprietario dei marchi

Comune di Bergamo ha sciolto le ultime riserve Kiko, Womo, Madina, Vergelio, oltre all’Orio

per la valorizzazione dell’impianto sportivo di Center nell’area dell’aeroporto di Orio al Serio.

proprietà: il bando di gara prenPercassi, che pare il soggetto

più idoneo all’acquisizione

derà avvio lunedì 20 febbraio. La

base d’asta di aggira sui 7,2 midello stadio, avrebbe in mente

lioni. E l’amministrazione pubdi replicare il modello Juvenblica guidata dal primo cittadino

tus Stadium, potendo sfruttaGiorgio Gori ha deciso di dare

re al massimo lo sviluppo del

business commerciale anche

due mesi di tempo ai potenziali

pretendenti per farsi avanti con

perché l’area resterà vincolata

alla presenza dell’impianto. A

offerte vincolanti, possibilmente al rialzo. Il tutto per arrivare

Bergamo, però, c’è qualcuno

alla definizione dell’operazione

che sostiene la tesi secondo la

quale il Comune abbia fissato

e alla presentazione del progetto

Antonio

di riqualificazione nell’arco di

una soglia d’asta troppo bassa

Percassi

sei mesi al massimo, quindi per

rispetto al potenziale valore dell’autunno inoltrato.

la struttura anche se va detto che

l’ultima stima fatta almeno un

Al momento non pare siano tanti

i soggetti potenzialmente interessati all’acqui- anno fa da una società di consulenza (Avalon)

sizione dello impianto denominato Atleti Az- assegnava all’impianto sportivo un valore di 7,83

zurri d’Italia: dovrebbero essere, infatti, due milioni. Tra l’altro, per la sua collocazione, non ci

i pretendenti ai nastri di partenza. Ma in netto sarebbero molti margini di manovra in termini di

vantaggio, da tempo, e come già evidenziato sviluppo immobiliare. (riproduzione riservata)

C’

UniCredit S.p.A. - Sede Sociale: Via Alessandro Specchi n. 16 - 00186 Roma Direzione Generale: Piazza Gae Aulenti n. 3 - Tower A - 20154 Milano - Capitale

Sociale € 20.846.893.436,94, interamente versato - Banca iscritta all’Albo

delle Banche e Capogruppo del Gruppo UniCredit, iscritto all’Albo dei Gruppi

Bancari cod. 02008.1 - Cod. ABI 02008.1 - iscrizione al Registro delle

Imprese di Roma, Codice Fiscale e P. IVA n. 00348170101 - Aderente al

Fondo Interbancario di Tutela dei Depositi ed al Fondo Nazionale di Garanzia

AVVISO DI AVVENUTA PUBBLICAZIONE DEL SUPPLEMENTO AL PROSPETTO

RELATIVO ALL’OFFERTA IN OPZIONE AGLI AZIONISTI E ALL’AMMISSIONE A QUOTAZIONE

DI AZIONI ORDINARIE UNICREDIT S.P.A.

ai sensi dell’art. 9 del Regolamento Delegato (UE) 2016/301 del 30 novembre 2015 e degli artt. 9, comma 5 e 56, comma 5

del Regolamento Consob n. 11971/1999 (come successivamente modificato e integrato)

IL PROSPETTO È COSTITUITO, CONGIUNTAMENTE, DAL DOCUMENTO DI

REGISTRAZIONE, DALLA NOTA INFORMATIVA E DALLA NOTA DI SINTESI

Si rende nota, ai sensi del combinato disposto dell’art. 9 del Regolamento Delegato (UE) 2016/301 del 30 novembre

2015 e degli artt. 9, comma 5 e 56, comma 5 del Regolamento Consob n. 11971/1999 (come successivamente

modificato e integrato), l’avvenuta pubblicazione del supplemento (il “Supplemento”) al Documento di Registrazione,

alla Nota Informativa e alla Nota di Sintesi (come di seguito definiti), che costituiscono il prospetto relativo all’offerta

in opzione agli azionisti e all’ammissione a quotazione sul Mercato Telematico Azionario organizzato e gestito da Borsa

Italiana S.p.A., sulla Borsa di Francoforte (Frankfurter Wertpapierbörse) e sulla Borsa di Varsavia (rynek podstawowy

Giełdy Papierów Wartodzciowych w Warszawie) di azioni ordinarie di UniCredit (il “Prospetto”).

Il Prospetto è composto dal documento di registrazione depositato presso CONSOB in data 30 gennaio 2017, a seguito di

comunicazione del provvedimento di approvazione con nota del 27 gennaio 2017, protocollo n. 0013115/17 (il “Documento

di Registrazione”), dalla nota informativa sugli strumenti finanziari e dalla nota di sintesi depositate presso CONSOB

in data 3 febbraio 2017 a seguito di comunicazione del provvedimento di approvazione con nota del 3 febbraio 2017,

protocollo n. 00164717/17 (rispettivamente, la “Nota Informativa” e la “Nota di Sintesi”).

I termini utilizzati nel presente avviso con lettera maiuscola non espressamente definiti sono utilizzati con il medesimo

significato ad essi attribuito nel Prospetto.

Il Supplemento, depositato presso la Consob in data 15 febbraio 2017, a seguito di comunicazione del provvedimento

di approvazione con nota del 15 febbraio 2017, protocollo n. 0021527/17, è stato predisposto, ai sensi degli artt.

94, comma 7, e 113, comma 2, del D.Lgs. 24 febbraio 1998, n. 58 e successive modifiche (il “TUF”) e delle relative

disposizioni di attuazione, al fine di integrare l’informativa resa nel Prospetto in seguito: (i) alla delibera del Consiglio

di Amministrazione dell’Emittente del 9 febbraio 2017, con cui lo stesso Consiglio ha approvato, su base individuale

e consolidata, i dati preliminari relativi al quarto trimestre 2016 e i dati preliminari relativi all’esercizio chiuso al 31

dicembre 2016 anche al fine di effettuare le segnalazioni statistiche di vigilanza consolidate armonizzate nell’ambito

dell’Unione europea (c.d. FINancial REPorting – FINREP ) ai sensi delle applicabili norme tecniche vincolanti di attuazione;

e (ii) alla sottoscrizione, in data 4 febbraio 2017, dell’accordo con i sindacati relativo agli esuberi previsti in Italia dal

Piano Strategico del Gruppo UniCredit 2016-2019.

Ai sensi dell’art. 95-bis, comma 2, del TUF, gli investitori che hanno sottoscritto le Nuove Azioni oggetto dell’Offerta nel

periodo compreso tra la data di avvio dell’Offerta (i.e., 6 febbraio 2017 in Italia e Germania e 8 febbraio 2017 in Polonia) e

la data di pubblicazione del Supplemento (estremi inclusi) hanno diritto di revocare la loro sottoscrizione entro due giorni

lavorativi successivi alla pubblicazione del Supplemento (i.e., entro il 17 febbraio 2017, incluso) presso l’intermediario

depositario presso il quale i diritti di opzione sono stati esercitati.

L’adempimento di pubblicazione del Supplemento non comporta alcun giudizio della Consob sull’opportunità dell’investimento proposto e sul merito dei dati e delle notizie allo stesso relativi.

Il Supplemento è stato pubblicato in data 15 febbraio 2017 ed è a disposizione del pubblico presso la Sede Legale

(Roma, Via Alessandro Specchi 16) e la Direzione Generale (Milano, Piazza Gae Aulenti 3 – Tower A) di UniCredit e

sul sito internet della Società www.unicreditgroup.eu.

Milano, 16 febbraio 2017

publiKare

La realizzazione dell’impianto sarà

determinante per la stabilità dei conti

Anche se potrebbe servire altro cash