This page was exported from Edoardo Nicolino - Consulente Finanziario [ http://www.capireperinvestire.it ]

Export date: Thu Jun 1 2:38:19 2017 / +0000 GMT

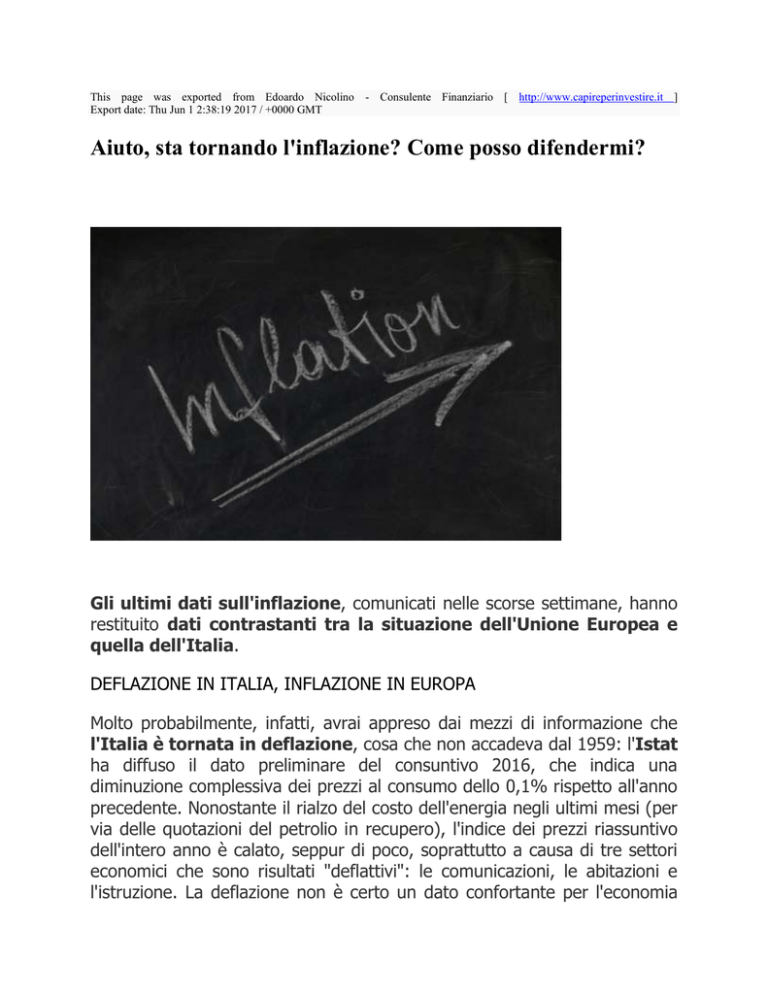

Aiuto, sta tornando l'inflazione? Come posso difendermi?

Gli ultimi dati sull'inflazione, comunicati nelle scorse settimane, hanno

restituito dati contrastanti tra la situazione dell'Unione Europea e

quella dell'Italia.

DEFLAZIONE IN ITALIA, INFLAZIONE IN EUROPA

Molto probabilmente, infatti, avrai appreso dai mezzi di informazione che

l'Italia è tornata in deflazione, cosa che non accadeva dal 1959: l'Istat

ha diffuso il dato preliminare del consuntivo 2016, che indica una

diminuzione complessiva dei prezzi al consumo dello 0,1% rispetto all'anno

precedente. Nonostante il rialzo del costo dell'energia negli ultimi mesi (per

via delle quotazioni del petrolio in recupero), l'indice dei prezzi riassuntivo

dell'intero anno è calato, seppur di poco, soprattutto a causa di tre settori

economici che sono risultati "deflattivi": le comunicazioni, le abitazioni e

l'istruzione. La deflazione non è certo un dato confortante per l'economia

italiana, poiché dimostra che gli italiani hanno ancora poca fiducia nella

ripresa economica e preferiscono limitare gli acquisti di beni, in tal modo

inducendo industrie e distributori a mantenere i prezzi bassi per incentivare

la propensione alla spesa.

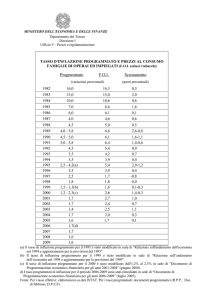

Situazione ben diversa è quella che si registra a livello paneuropeo nello

stesso periodo. L'Eurostat ha segnalato un incremento dei prezzi al

consumo nel corso del 2016 pari all'1,1% in Europa, il valore più alto

da 39 mesi e decisamente superiore alle stime degli analisti. Tale valore, che

si riferisce all'inflazione cosiddetta "headline", ovvero complessiva, è stato

influenzato anche in questo caso dall'aumento dei prezzi dell'energia, ma

anche da quelli dei servizi, degli alimentari, di alcool e tabacco. Esiste anche

un altro dato, definito "inflazione core", che esclude dalle rilevazioni i

prezzi del settore energetico e di quello alimentare, solitamente più sensibili

alle variazioni di breve periodo: l'indice core, sempre nel 2016, è cresciuto

dello 0,9%, confermando dunque una inversione di tendenza per quanto

riguarda l'inflazione europea, come evidenziato dal grafico sottostante (linea

viola; il valore dell'inflazione è indicato dalla scala di sinistra):

LA BCE INIZIA A SPERARE CHE L'INFLAZIONE STIA TORNANDO

E' necessario, a questo punto, ricordare che l'inflazione è il principale

elemento di attenzione del mandato conferito alla BCE (Banca Centrale

Europea) nello svolgimento delle sue mansioni: l'obiettivo dichiarato da

sempre è un tasso di inflazione "vicino ma inferiore al 2%". In altre parole,

il governatore della BCE dovrebbe sempre agire con l'intento di favorire una

crescita moderata dei prezzi al consumo anno dopo anno, in modo da

sostenere la crescita economica del Vecchio Continente senza però

"surriscaldare" l'economia stessa portandola ad eccessi poco salutari. Negli

ultimi anni, la crisi finanziaria che ha coinvolto l'Unione Europea ha sempre

mantenuto il dato dell'inflazione su valori ben inferiori al 2%, inducendo la

BCE a promuovere un massiccio allentamento quantitativo ("quantitative

easing", o QE) per cercare di aumentare la liquidità a basso costo

disponibile per i consumatori e di stimolare così l'economia. Il dato di

dicembre dovrebbe quindi essere accolto con soddisfazione a Francoforte,

dove sperano che le rilevazioni dei mesi successivi confermino l'aumento

dell'inflazione in maniera stabile sul medio-lungo periodo. Se ciò avvenisse,

la BCE potrebbe finalmente rivedere la sua politica ultra espansiva, riducendo

ulteriormente o eliminando il QE e riportando progressivamente i tassi

ufficiali di interesse in territorio ampiamente positivo.

Una evoluzione in questo senso della situazione dei tassi di interesse europei

potrebbe tradursi in brutte sorprese per gli investitori che detengono

obbligazioni a tasso fisso. Abbiamo già approfondito in un altro articolo (che

puoi leggere cliccando qui) la relazione esistente tra l'andamento dei tassi di

interesse ed i prezzi delle obbligazioni, per cui sappiamo che un aumento dei

tassi comporterebbe perdite in conto capitale per chi detiene bond a tasso

fisso. Che cosa fare allora? Tra gli strumenti finanziari disponibili per ridurre

questo rischio e per difendersi da un aumento dell'inflazione nei prossimi

anni sono da considerare sicuramente le obbligazioni "inflation linked",

ovvero legate all'andamento dell'inflazione stessa: in parole semplici,

una parte del loro rendimento dipende dalle rilevazioni del tasso di inflazione,

più questo è alto e maggiore sarà il ritorno economico per il detentore di

questi titoli. Conosciamo meglio questo tipo di obbligazioni.

LE OBBLIGAZIONI INFLATION LINKED: COSA SONO, COME FUNZIONANO

Le obbligazioni inflation linked sono emesse

quasi sempre da stati, enti sovranazionali o

società private (il volume delle emissioni private,

molto diffuse fino ad alcuni anni fa, si è tuttavia

drasticamente ridotto negli ultimi tempi). Di solito,

una differenza rilevante tra i titoli degli enti pubblici

e

quelli

dei

privati

sta

nella

formula

dell'indicizzazione, che nel caso degli emittenti privati

risulta spesso più complessa nella struttura.

Ovviamente è differente anche la tassazione, che è

attualmente al 12,5% per i titoli di stato ed i

sovranazionali ed al 26% per le emissioni di società

private. In questa analisi ci concentreremo per

semplicità di esposizione sui titoli di stato.

In Italia sono piuttosto conosciuti i titoli di stato collegati all'andamento

dell'inflazione europea (chiamati BTPei) e dell'inflazione italiana (BTPi). Il

funzionamento è piuttosto semplice: ciascun titolo ha un rendimento

nominale della cedola, che viene poi moltiplicato per il coefficiente di

indicizzazione (ovvero un valore che si adegua all'andamento dell'inflazione

di riferimento) per determinare il rendimento cedolare reale

dell'obbligazione. Ovviamente, maggiore sarà l'inflazione registrata e più alte

saranno le cedole riconosciute all'investitore. Inoltre, a scadenza, anche il

valore nominale dello strumento verrà moltiplicato per il coefficiente di

indicizzazione, garantendo in tal modo una protezione del capitale investito

dagli effetti della crescita dei prezzi; nel caso del BTPi, la rivalutazione del

capitale viene riconosciuta ad ogni stacco cedola semestrale, in questo modo

"anticipandone" il rimborso rispetto a quanto accade per i BTPi e, in generale,

per gli strumenti inflation linked emessi da governi ed enti sovranazionali.

I BTP collegati all'inflazione italiana (conosciuti più comunemente come "Btp

Italia") hanno una ulteriore particolarità che li distingue da quelli legati

all'indice dei prezzi europeo, peculiarità che assume notevole importanza in

questo momento in cui, come detto in apertura, l'Italia è entrata in

deflazione. Infatti, il coefficiente di indicizzazione per cedole e

capitale prevede un "floor" al valore nominale, impedendo in tal modo

che il rendimento complessivo del titolo possa ridursi in presenza di

deflazione: una buona notizia per i detentori di Btp Italia.

C'è ancora un aspetto interessante da analizzare, relativo al movimento dei

prezzi di mercato di questi titoli. Se il rimborso dei titoli, infatti, è garantito

al valore nominale anche nel caso - improbabile, ma non impossibile - di una

deflazione perenne durante tutta la vita dell'obbligazione, nel corso del

tempo il prezzo di quest'ultima si muoverà non soltanto in funzione dello

"stato di salute" dell'emittente e dell'andamento dei tassi di interesse, ma

anche delle attese di inflazione futura. Introduciamo al proposito il concetto

di "break even inflation", che potremmo tradurre in "livello di inflazione a

pareggio": in sostanza, è l'inflazione che viene calcolata confrontando il

rendimento di un titolo di stato nominale con un altro, dello stesso emittente,

collegato all'inflazione avente analoga scadenza, ipotizzando che i due

strumenti debbano avere sempre un rendimento molto simile per via

dell'efficienza di mercato (in realtà il calcolo implica anche altre variabili

secondarie, che tralasciamo per semplicità). In ogni momento, il mercato fa

delle "scommesse" sull'inflazione futura attesa, basandosi su elementi

macroeconomici, ed in base a ciò prezza i bond inflation linked per "ottenere"

il rendimento desiderato. Ogni volta che l'inflazione effettiva risulterà in

seguito più alta rispetto alla break even inflation, detenere un bond inflation

linked costituirà un vantaggio rispetto ad un investimento in titoli di stato a

tasso fisso.

COME INVESTIRE SULL'INFLAZIONE?

Quali soluzioni offre il mercato per chi desidera inserire nel proprio

portafoglio una quota di titoli indicizzati all'inflazione? Per quanto riguarda i

titoli in Euro, oltre allo stato italiano, anche altri Paesi europei propongono

sul mercato emissioni inflation linked: Spagna, Francia, Germania e

Grecia. Vi sono poi emissioni della BEI (Banca Europea per gli Investimenti),

ed obbligazioni legate all'inflazione emesse da banche e società private. A

livello mondiale, diversi Paesi sviluppati offrono titoli del debito pubblico il

cui rendimento è collegato all'indice dei prezzi al consumo (piuttosto

conosciuti i TIPS americani), però sono obbligazioni emesse nelle divise dei

rispettivi Stati. Una curiosità: i bond di Canada, Giappone e Regno Unito non

prevedono la protezione del capitale al momento del rimborso, per cui in

caso di deflazione l'investitore percepirà un importo inferiore a quello versato

in fase di sottoscrizione. Tra i Paesi emergenti, invece, gli emittenti sono

ancora numericamente ridotti (concentrati soprattutto in America Latina,

dove Brasile e Messico la fanno da padroni). Se non si sa o non si vuole

scegliere singoli titoli, magari perché il patrimonio da dedicare a questo

investimento è ridotto, ci si può rivolgere a Etf e fondi di investimento

che investono in via esclusiva o prevalente in questo tipo di obbligazioni: ne

esistono parecchi, e la scelta consente a chi li sottoscrive di definire anche

l'area geografica su cui si vuole puntare.

In entrambi i casi (singoli titoli o Oicr), il suggerimento è di considerare

l'investimento sul tema inflazione come un asset di medio/lungo

periodo: da un lato, infatti, è molto difficile prevedere con esattezza

l'evoluzione dell'inflazione, spesso soggetta a effetti estemporanei che ne

determinano inattese variazioni, dall'altro si è verificato diverse volte - come

accaduto a dicembre - che gli aumenti dell'inflazione si manifestino in

maniera repentina ed improvvisa, non consentendo di beneficiare dei rialzi

se non si è già investiti in strumenti collegati.

Post

date:

Post

date

GMT:

Post

modified

date:

Post modified date GMT: 2017-01-09 15:05:09

2017-01-09

2017-01-09

2017-01-09

15:05:09

15:05:09

15:05:09

Powered by [ Universal Post Manager ] plugin. MS Word saving format developed by gVectors Team www.gVectors.com