RELAZIONE DI STIMA AI SENSI DELL'ART. 2465,

primo comma, C.C.

* * *

Il sottoscritto, Riccardo RANALLI, nato a Torino, il 17 ottobre 1955,

domiciliato in Torino, Corso Re Umberto 8, iscritto all'Albo dei Dottori

Commercialisti di Torino, Consulente Tecnico del Giudice, revisore contabile

iscritto presso il registro dei revisori contabili per effetto di DM 12 aprile

1995 pubblicato sulla Gazzetta Ufficiale della Repubblica Italiana del 21

aprile 1995, n. 31 bis,

essendo stato incaricato dalla società GRUPPO COIN S.p.A., in persona del

legale rappresentante, in data 24 maggio 2004, di redigere la relazione di

stima prevista dall'art. 2465, primo comma, c.c. per il conferimento in natura,

da parte della società GRUPPO COIN S.p.A. (di seguito anche “conferente” o

GRUPPO COIN) nella OVIESSE S.r.l. società unipersonale già OPEN

SPACE S.r.l. (di seguito anche “conferitaria”), del Ramo di Azienda costituito

dalla Divisione OVIESSE relativo alla gestione dei punti vendita con insegne

OVIESSE e ACT, comprensivo della partecipazione totalitaria nella

controllata OVIESSE FRANCHISING S.r.l. (in appresso, per brevità, “Ramo

di Azienda”),

espone quanto in appresso.

* * *

INDICE

1. Premessa.

1.1 Oggetto e finalità dell’incarico.

1.2 Approccio richiesto all’esperto estimatore.

1.3 Considerazioni preliminari in ordine al Ramo di Azienda oggetto di

conferimento.

1.4 Data di riferimento.

2. Svolgimento dell’incarico.

3. La realtà oggetto della valutazione.

3.1 Il progetto di conferimento del Ramo di Azienda.

3.1.1

La conferente Gruppo Coin S.p.A.

3.1.2

Le catene di vendita ad insegna Coin e Oviesse.

3.1.3

Le precedenti operazioni di conferimento.

3.1.4

Il Ramo di Azienda oggetto di conferimento.

3.1.5

Motivazioni del conferimento.

3.1.6

Dati previsionali relativi al Ramo di Azienda – Evoluzione

prevedibile della gestione.

3.2 Il giudizio di affidabilità dei dati esaminati.

3.2.1

Giudizio di affidabilità dei dati contabili e dei bilanci di

esercizio.

3.2.2

Giudizio di affidabilità dei dati previsionali.

3.3 Gli elementi del Ramo di Azienda oggetto di conferimento.

3.3.1

Gli elementi patrimoniali costituenti il Ramo di Azienda

oggetto di conferimento.

3.3.2

Garanzie ricevute.

3.3.3

Garanzie prestate nell’interesse della conferente.

3.3.4

Garanzie reali prestate sui beni oggetto di conferimento.

3.3.5

Contratti in corso.

3.3.6

Personale dipendente addetto al Ramo di Azienda.

2

3.3.7

Effetti conseguenti al conferimento del Ramo di Azienda.

3.3.8

Requisiti di idoneità.

3.3.9

Disciplina delle concentrazioni d’impresa.

4. I metodi di valutazione e la loro scelta.

4.1 Premessa.

4.2 Fasi della valutazione.

4.3 Breve disamina dei metodi valutativi.

4.3.1

Il metodo patrimoniale semplice.

4.3.2

Il metodo patrimoniale complesso.

4.3.3

Il metodo reddituale.

4.3.4

Il metodo misto con stima autonoma dell’avviamento.

4.3.5

Il metodo misto

immobilizzazioni.

4.3.6

Il metodo misto EVA.

4.3.7

Il metodo Discounted Cash Flow.

4.3.8

I metodi dei multipli.

4.3.9

Considerazioni in ordine all’applicabilità dei metodi sintetici

nelle valutazioni di azienda relative a conferimenti in natura

nelle società di capitali.

con

valutazione

controllata

delle

4.4 La scelta del metodo di valutazione nel caso di specie.

4.4.1

La scelta del metodo di base.

4.4.2

La scelta dei metodi di controllo.

5. Applicazione del metodo di base (metodo patrimoniale complesso).

5.1 Premessa.

5.2 Il valore dei beni diversi dalle insegne e dall’avviamento delle

location.

3

5.2.1

Premessa.

5.2.2

Applicazione del metodo.

5.2.2.a) Le immobilizzazioni immateriali diverse dalle insegne e

dall’avviamento delle location

5.2.2.b) Le immobilizzazioni materiali.

5.2.2.c) Le immobilizzazioni materiali ed immateriali in corso e gli

acconti.

5.2.2.d) Le immobilizzazioni finanziarie e la partecipazione in

OVIESSE FRANCHISING S.r.l.

5.2.2.e) Le rimanenze di magazzino.

5.2.2.f) I crediti.

5.2.2.g) Le disponibilità liquide.

5.2.2.h) I ratei e risconti attivi.

5.2.2.i) Il Fondo Trattamento di Fine Rapporto.

5.2.2.l) I debiti.

5.2.2.m) I risconti passivi.

5.2.3

Conclusioni. Il valore dei beni diversi dalle insegne e

dell’avviamento delle location.

5.3 La determinazione del valore della insegna OVIESSE.

5.3.1

Il bene intangibile insegna.

5.3.2

La valutazione dell’insegna. Premessa.

5.3.3

La valutazione dell’insegna. I metodi economico-reddituali ed i

metodi finanziari.

5.3.4

La valutazione dell’insegna. Il metodo R/R.

5.3.5

La determinazione del royalty rate nel caso di specie. Il

processo dei comparables.

4

5.3.6

La determinazione del royalty rate nel caso di specie. La

verifica di compatibilità con la situazione economicoreddituale del Ramo di Azienda.

5.3.7

La vita residua dell’insegna assunta ai fini della valutazione

della stessa.

5.3.8

I ricavi cui applicare il royalty rate.

5.3.9

Il tasso di crescita g m dei ricavi e dei flussi da royalty.

5.3.10 L’impatto fiscale ed il flusso annuo delle royalty.

5.3.11 Il tasso di attualizzazione.

5.3.12 Conclusioni. Il valore dell’insegna OVIESSE.

5.4 Il valore dell’avviamento delle singole location.

5.4.1

Premessa.

5.4.2

Il quadro normativo.

5.4.3

Elementi che incidono sul valore dell’avviamento delle

location.

5.4.4

La determinazione del valore dell’avviamento delle location.

5.4.5

Compatibilità del valore attribuito all’avviamento delle

location con quello attribuito all’insegna.

5.4.6

Controllo con i valori correnti.

5.5 Impatto fiscale.

5.6 Sintesi della valutazione con il metodo di base.

6. Applicazione dei metodi di controllo.

6.1 Valutazione del Ramo di Azienda con il metodo finanziario.

6.1.1

Descrizione del metodo.

6.1.2

La stima dei flussi operativi Free Cash Flow from Operations

(FCFO).

5

6.1.3

La scelta del tasso di attualizzazione dei FCFO e di quello per

la determinazione del terminal value.

6.1.4

Il valore attuale dei flussi FCFO per il periodo 2005-2006.

6.1.5

Il terminal value.

6.1.6

Il risultato del metodo finanziario e la sensitivity analysis.

6.2 Valutazione del Ramo di Azienda con il metodo dei multipli.

6.2.1

Premessa.

6.2.2

Scelta delle società comparabili.

6.2.3

Scelta dei moltiplicatori.

6.2.4

Elaborazione e considerazioni conseguenti.

6.2.5

Conclusioni.

7. Conclusioni.

Allegati.

6

1. PREMESSA

1.1. Oggetto e finalità dell’incarico.

L'incarico ha per scopo l'individuazione, la descrizione e la valutazione del

Ramo di Azienda in vista del suo conferimento nella OVIESSE S.r.l. già

OPEN SPACE S.r.l., con sede in Venezia - Cannaregio 5793, capitale sociale

euro 15.500,00 interamente versato, codice fiscale e numero di iscrizione

presso il Registro delle Imprese di Venezia al numero 03147990273, da parte

del suo unico socio GRUPPO COIN S.p.A., con sede in Venezia, capitale

sociale pari a 13.266.865,60 euro, interamente versato, codice fiscale e

numero di iscrizione presso il Registro delle Imprese di Venezia

00047400320, società emittente azioni quotate.

L’operazione di conferimento è stata oggetto di esame da parte del

Consiglio di Amministrazione della conferente nella adunanza del 2 dicembre

2004.

L’organo amministrativo della conferitaria ha informato il sottoscritto

estimatore – sulla base delle anticipazioni peritali dallo stesso rilasciate – che

l’aumento nominale del capitale sociale asservito al conferimento in natura,

che sarà proposto all’assemblea dei soci, ammonta a nominali complessivi

euro 20.000.000,00 per un prezzo complessivo corrispondente al valore di

stima e, pertanto, con un sovrapprezzo di euro 161.538.713,00. Detto aumento

è destinato ad essere integralmente liberato mediante il conferimento in natura

oggetto della presente relazione di stima.

7

Come anzi detto, ai sensi dell’art. 2465, primo comma, c.c., all'esperto

estimatore è richiesta l’individuazione del bene (Ramo di Azienda) oggetto di

conferimento, la sua descrizione, l'indicazione dei criteri di valutazione

adottati e l'attestazione che il valore è almeno pari a quello ad esso attribuito

ai fini della determinazione del capitale sociale e dell’eventuale sovrapprezzo.

L’esperto estimatore prende atto che la società conferente detiene l’intero

capitale sociale della conferitaria, sicché l’operazione di conferimento in

questione non comporta, di fatto, alcuna esclusione o limitazione del diritto di

opzione e pertanto non vi sono soci cui spetti il diritto di recesso per effetto di

quanto previsto dall’art. 2481-bis, primo comma, c.c. Ad ogni buon conto, il

sottoscritto estimatore prende atto, e – per quanto occorra – ne tiene conto

nell’espletamento del proprio incarico, che, anche alla luce di quanto previsto

dalla comunicazione Consob 30 settembre 2002, DEM/2064231, la

conferitaria è parte correlata della conferente. Il sottoscritto estimatore prende

altresì atto che la conferitaria risulta sottoposta all’esercizio di attività di

direzione e coordinamento da parte della conferente.

1.2. Approccio richiesto all’esperto estimatore.

Nell'affrontare una valutazione, l'esperto estimatore è chiamato in primo

luogo ad individuare le finalità che tale valutazione deve perseguire. Egli deve

scegliere, tra le diverse soluzioni metodologiche di valutazione, quella che

meglio delle altre:

• consenta di raggiungere lo scopo della valutazione (ad es.: perizia

per la cessione/acquisizione; relazione di stima in occasione di

conferimenti in natura; parere di congruità del rapporto di cambio in

caso di fusioni, ecc.);

8

• si attagli alla realtà specifica del bene azienda oggetto della

valutazione (in particolare: settore di attività, tipologia dell’azienda,

ecc.).

A tal riguardo, il sottoscritto estimatore rileva che la relazione di stima è

volta a tutelare opposti interessi, nei confronti dei quali, ai sensi del

combinato disposto degli artt. 2343, secondo comma, e 2465, ultimo comma,

c.c. il perito è tenuto a rispondere, secondo quanto disposto dall’art 64 c.p.c.

Trattasi in particolare de:

• l’interesse dei creditori della società conferitaria ad “evitare un

annacquamento del capitale sociale con conseguente occulta

restrizione delle garanzie sulle quali possono fare affidamento i terzi”

(SIPALA , La valutazione delle aziende, Milano, 1994, 30 ss.);

• l’interesse dei terzi in genere, intesi come “soggetti direttamente

danneggiati dal comportamento dell’esperto” (CARDARELLI, in “La

riforma delle società”, a cura di SANDULLI, SANTORO, Torino, 2003,

111);

• l’interesse degli altri soci della società conferitaria, laddove esistenti;

• l’interesse della società conferitaria;

• nonché, anche se non espressamente indicato dalla legge, l’interesse del

conferente1 di non subire un ingiustificato deprezzamento di quanto egli

conferisce e conseguentemente del valore della sua partecipazione nella

conferitaria (PARISI, Il controllo della valutazione dei conferimenti in

natura, in Riv. Dott. Comm., 1998, 811 e 817). Diversa è, peraltro,

l’ipotesi di un conferimento eseguito – come nel caso di specie – in una

società già interamente posseduta dal soggetto conferente. In tal caso,

l’esigenza di tutela del soggetto conferente, pur nel rispetto di quanto

previsto dalla comunicazione Consob 30/9/2002, DEM/2064231, cit.,

risulta attenuata rispetto alla esigenza di tutela dei creditori della società

1

L’interesse del conferente coincide con l’interesse dei suoi creditori e, se costituito in forma

societaria, dei suoi soci.

9

conferitaria e dei terzi in genere, non incidendo comunque l’operazione

sul valore effettivo della quota di partecipazione nella conferitaria.

L’esperto estimatore, pertanto, “non potrà trascurare che la valutazione

del conferimento dovrà soddisfare interessi tra loro divergenti (...). In questa

fase risulta quindi essenziale tendere ad individuare un valore “obiettivo” che

prescinda dalla considerazione degli interessi in causa” (PARISI, op. cit.,

1998, 805 ss.).

Nel caso previsto dall'art. 2465 c.c., al pari dei casi di cui all’art. 2343 c.c.,

si tratta di pervenire ad una valutazione quanto più possibile astratta (o stand

alone), nel senso che prescinda da interessi particolari, razionale , nel senso

che essa poggi su uno schema logico, chiaro e condivisibile, obiettiva, nel

senso che sia dimostrabile, stabile , nel senso che non dipenda da elementi

rapidamente mutevoli.

In pratica, l'esperto estimatore, nella scelta metodologica:

a) deve privilegiare i criteri che conducono a risultati quanto più possibile

oggettivi, considerando l’azienda in modo indipendente dal soggetto

che risulta titolare della stessa, nell'ottica della continuità dell'esercizio

dell'impresa;

b) non deve fondarsi su criteri che determinino il valore dell’azienda

meramente in funzione di scelte soggettive degli "organi" della società

conferente o della società conferitaria (così, G. BRUGGER, La

valutazione economica delle aziende, in Finanza, Marketing e

Produzione, 1985, 65);

c) deve, in ogni caso, tenere conto della funzione di garanzia connessa alle

valutazioni di cui agli artt. 2343 e 2465 c.c., privilegiando, nella scelta

del metodo, nella definizione dei processi di calcolo e nell’assunzione

delle singole grandezze (dati, tassi, fattori di rischio e quant’altro)

approcci volti a perseguire l’oggettività del giudizio esaltando peraltro

la prudenza valutativa.

10

Nell'ambito delle valutazioni di cui all'art. 2465 c.c., seppur con

riferimento alla previgente disciplina di cui all’art. 2343 c.c., la dottrina ha

rilevato l'esistenza di una profonda differenza tra la metodologia applicabile in

ipotesi di conferimento (ex previgente art. 2343; vigente art. 2465) e quella

applicabile in ipotesi di trasformazione in società di capitali (ex previgente art.

2498; vigenti artt 2500-ter e 2500-octies), con particolare riferimento

all'avviamento. L'art. 2426, n. 6, c.c. consente, infatti, l'iscrizione

dell'avviamento unicamente nel caso di acquisizione dello stesso a titolo

oneroso. Ne deriva che:

• nel caso di conferimento, si ammette che il valore dell'azienda

comprenda anche l'avviamento, in quanto trattasi di una operazione

a titolo oneroso;

• nel caso di trasformazione endosocietaria, si esclude che la

valutazione possa riguardare l'avviamento, in quanto non vi è

trasferimento di azienda, ma unicamente una modificazione della

"veste" societaria.

Le considerazioni svolte in ordine all'avviamento valgono anche per taluni

beni immateriali. In particolare, occorre distinguere i beni trasferibili

autonomamente (e cioè in modo separato dall'azienda) dai beni non trasferibili

autonomamente (così, L. GUATRI, Trattato sulla valutazione delle aziende,

Milano, 1998, 366; nello stesso senso, B. QUATRARO -A.G. MAURI, L'aumento

del capitale sociale , in Riv. Dott. Commercialisti, 1993, 434):

• i beni immateriali trasferibili autonomamente (quali i diritti di

privativa industriale) possono formare oggetto di valutazione

distinta, al pari di ogni altro bene o diritto;

• i beni immateriali non trasferibili autonomamente non sono altro che

avviamento sotto diverse spoglie (trattasi ad esempio, con

riferimento alle banche, del valore della raccolta e del valore

dell'organizzazione).

11

Qualora, in luogo dell’avviamento, emerga un avviamento negativo

(badwill), di esso occorre tenere conto nella valutazione dell’azienda, in

quanto la sua utilità attesa non è giustificata dal valore attribuito ai singoli

beni, con particolare riguardo a quelli non fungibili.

1.3. Considerazioni preliminari in ordine al Ramo di Azienda oggetto di

conferimento.

Il Ramo di Azienda oggetto di conferimento è costituito dalla divisione

OVIESSE relativa alla gestione dei punti vendita con insegne OVIESSE e

ACT, cui fanno capo, in via diretta, l’intero canale diretto di vendita ed il

canale di franchising ad insegna ACT e, in via mediata, attraverso la

OVIESSE FRANCHISING S.r.l., rientrante anch’essa nel perimetro di

conferimento, il canale di franchising ad insegna OVIESSE.

E’ previsto che la conferente fornisca alla conferitaria i servizi di

coordinamento di logistica e di infrastrutture di divisione, quelli centrali di

gruppo e precisamente i servizi legali e corporate , di amministrazione,

finanza e controllo, di information technology, di gestione immobiliare, di

gestione del personale, di internal audit, di marketing (servizio di assistenza a

complemento e supporto delle corrispondenti funzioni a livello divisionale),

nonché i servizi generali e di sicurezza e di gestione centralizzata della

tesoreria.

Dal punto di vista dell’offerta merceologica, sotto le cennate insegne sono

commercializzati prodotti di abbigliamento esterno ed intimo per uomo,

donna e bambino, oltre che accessori, sotto marchi di proprietà.

Alla data di riferimento della presente perizia, l’intera rete di vendita,

comprensiva del canale di franchising facente capo a OVIESSE

12

FRANCHISING S.r.l., consta, alla data del 31 ottobre 2004, di n. 211 punti

vendita diretti e n 42 punti vendita affiliati.

A fianco dell’attività di vendita diretta o mediante affiliati si pone, sia pur

marginalmente, un’attività definita di somministrazione, consistente nella

vendita a soggetti al di fuori della rete OVIESSE.

1.4. Data di riferimento.

Al fine della determinazione del valore del Ramo di Azienda oggetto di

conferimento, il sottoscritto estimatore si è riferito alla data del 31 ottobre

2004, coincidente con la data di chiusura del terzo trimestre della conferente,

prendendo a base la situazione patrimoniale, redatta, relativa al conferendo

Ramo di Azienda.

In appresso, se non diversamente previsto in modo espresso, ovunque nella

presente relazione si riporti una annualità (ad es. 2004) ci si riferisce

all’esercizio sociale della conferente o della conferitaria il cui inizio cade

nella annualità indicata (ad es. 1/2/2004 – 31/1/2005).

13

2. SVOLGIMENTO DELL'INCARICO.

Il sottoscritto estimatore ha svolto l’incarico avvalendosi dello staff dei

propri collaboratori (costituito da 4 dottori commercialisti ed un revisore

contabile, oltre all’esperto estimatore stesso), che ha operato in tre distinti

gruppi di lavoro.

Egli ha iniziato il proprio incarico immediatamente dopo avere ricevuto

l’incarico e, con decorrenza da tale data, ha acquisito, anche per il tramite

dello staff dei propri collaboratori, le informazioni necessarie attraverso

l’esame della documentazione presso la data room all’uopo allestita presso la

sede amministrativa della Società, consultabile anche in via telematica,

nonché attraverso l’incontro con la funzione Finanza Amministrazione e

Controllo e la Direzione Legale e Societaria della conferente. Egli, acquisita

tutta la documentazione e gli elaborati contabili occorrenti, ha eseguito –

anche tramite lo staff dei propri collaboratori – i necessari sopralluoghi e

controlli, in seguito ai quali ha potuto esprimere il proprio giudizio in termini

sostanzialmente favorevoli sulla affidabilità – nei limiti di quanto occorrente

ai fini della presente relazione di stima – dei dati contabili e di quelli

previsionali esaminati (cfr. § 3.3).

In particolare, al sottoscritto estimatore è stata messa – tra l’altro – a

disposizione la seguente documentazione:

•

il bilancio di esercizio della GRUPPO COIN S.p.A. al 31 gennaio

2004;

•

la relazione semestrale della GRUPPO COIN S.p.A. al 31 luglio 2004;

•

le relazioni trimestrali della GRUPPO COIN S.p.A. al 30 aprile 2004 e

al 31 ottobre 2004;

14

•

le relazioni della società di revisione al bilancio di esercizio al 31

gennaio 2004 ed alla relazione semestrale della GRUPPO COIN

S.p.A. al 31 luglio 2004;

•

il bilancio d’esercizio al 31 gennaio 2003 della GRUPPO COIN

S.p.A.;

•

la relazione della società di revisione al bilancio d’esercizio al 31

gennaio 2003 della GRUPPO COIN S.p.A.;

•

il bilancio consolidato al 31 gennaio 2004 del GRUPPO COIN S.p.A.;

•

la relazione della società di revisione al bilancio consolidato al 31

gennaio 2004 del GRUPPO COIN;

•

la relazione annuale sul “Sistema di Corporate Governance” della

GRUPPO COIN S.p.A.;

•

il documento recante il progetto di conferimento del ramo di azienda

esaminato dal Consiglio di Amministrazione della conferente il 2

dicembre 2004;

•

la situazione patrimoniale relativa al Ramo di Azienda oggetto di

conferimento redatta con riferimento alla data del 31 ottobre 2004;

•

i prospetti di dettaglio degli elementi attivi e passivi del Ramo di

Azienda;

•

lo statuto vigente della conferitaria;

•

i principali contratti stipulati dalla GRUPPO COIN S.p.A. ed in

particolare il contratto di master franchising stipulato con Oviesse

Franchising S.r.l., i contratti di franchising, i contratti di locazione

commerciale relativi ai punti vendita diretti e quelli di subaffitto di

spazi, i contratti di affitto (attivi e passivi) di rami di azienda, i

contratti di affidamento in gestione, le garanzie fideiussorie, i

principali contratti assicurativi, i contratti di somministrazione di beni,

nonché la documentazione relativa al dominio web oviesse.it;

•

la documentazione relativa ai marchi di proprietà;

•

il Piano 2004-2006 approvato dal Comitato Direttivo in data 22

novembre 2003;

15

•

i fogli di calcolo e le elaborazioni predisposti dalla Funzione

Pianificazione e Controllo a supporto delle quantificazioni contenute

nel Piano previsionale;

•

l’elenco delle autorizzazioni amministrative;

•

l’elenco delle licenze di software;

•

l’elaborato recante gli scostamenti del consuntivo al 31 luglio 2004

rispetto al piano triennale;

•

il report della divisione relativo al mese di ottobre;

•

la bozza dei contratti di servizio in corso di predisposizione;

•

l’elaborato recante le procedure applicate per la determinazione del

valore delle giacenze di magazzino;

•

il Contratto Collettivo Nazionale di Lavoro e l’accordo integrativo

aziendale.

16

3. LA REALTÀ OGGETTO DELLA VALUTAZIONE.

3.1. Il progetto di conferimento del Ramo di Azienda.

3.1.1. La conferente Gruppo Coin S.p.A.

La conferente Gruppo Coin S.p.A., attraverso le insegne storiche, COIN e

OVIESSE, è leader italiana nel settore dell’abbigliamento, con una quota di

mercato nel 2003 pari al 3.9% (fonte Sita Nielsen), riconducibile per il 2.7%

alla divisione OVIESSE e per il 1.2% alla divisione Coin.

Le origini della Società nel mercato italiano dell’abbigliamento risalgono

agli inizi del 1900, ad opera del capostipite Vittorio Coin, che nel 1926

inaugurò il primo negozio a Mirano (VE), dedicato alla vendita di tessuti,

filati e biancheria.

Dopo i primi anni di gestione, lo sviluppo aziendale si orientò verso la

creazione di una catena di negozi in grado di fornire un servizio per la vendita

di prodotti per la persona e per la casa.

La Società, durante il boom economico degli anni Cinquanta, portò avanti

il processo di espansione aprendo nuove filiali e inaugurando a Bologna nel

1958 il primo grande negozio fuori dal territorio regionale.

All'inizio degli anni Sessanta si aprì la terza fase della storia della Società:

quella dei grandi magazzini con vendita a reparti; in tale contesto l’offerta

della Società conobbe un notevole approfondimento ed ampliamento della

gamma dei prodotti con l'introduzione degli articoli casalinghi, sportivi, dei

giocattoli, della pelletteria e della profumeria.

In epoca più recente la Società, quotatasi presso la Borsa Italiana nel 1999,

nell’ambito di una strategia di crescita dimensionale, ha acquistato, nel 1998,

17

le attività non-food della catena La Standa, e, nel 2000, la catena tedesca dei

magazzini Kaufhalle.

Il processo di conversione dei punti vendita La Standa in punti vendita

sotto le insegne OVIESSE e COIN, completata nel corso del 2002, ha

comportato un notevole impiego di capitali a fronte degli elevati costi di

ristrutturazione, ma, al contempo, ha consentito un apprezzabile recupero di

redditività dei punti vendita ed un rafforzamento della posizione di mercato.

L’esperienza tedesca, invece, per la quale il piano industriale prevedeva un

consistente net outflow nel triennio 2001-2003, ha fatto registrare rilevanti

risultati negativi, principalmente a causa della crisi del mercato tedesco, che

nel 2002 ha fatto segnare una significativa flessione del 6,4% confermata nel

2003.

A causa delle rilevanti perdite operative registrate in Germania, nel 2003 la

Società ha deciso di abbandonare tale mercato; a tale scopo in data 24 ottobre

2003, con effetto dal 31 gennaio 2004, è stato stipulato un termination

agreement con Kaufhalle, per la risoluzione anticipata dei contratti di affitto

relativi a 71 punti vendita e a parte dei locali della sede di Colonia, che

prevede il riconoscimento di un indennizzo di 50 milioni di euro , il cui effetto

economico è gravato interamente sul bilancio al 31 gennaio 2004.

L’esperienza tedesca si è conclusa a far data dal 1° giugno 2004, con

l’accordo stipulato con Glaus Holding AG, società svizzera con oltre 150

punti vendita in Germania, per la cessione della controllata tedesca Oviesse

GmbH cui facevano capo altri 17 punti vendita e le attività residuali in

Germania. L’accordo fra l’altro prevede che Gruppo Coin riconosca

all’acquirente un contributo per un importo massimo di 14 €mln a copertura

18

delle perdite che i 17 negozi avrebbero potuto generare dall’aprile 2004 a

novembre 20042 .

Si evidenzia inoltre che, con riferimento al mercato svizzero, nel maggio

2004 la Società ha concordato con Magazin zum Globus (gruppo Migros) la

risoluzione, con un anno di anticipo, del contratto di fornitura di prodotti

Oviesse alla loro catena di negozi in Svizzera; l’accordo prevedeva il

riconoscimento di un indennizzo a Gruppo Coin di 3 milioni di euro.

3.1.2. Le catene di vendita ad insegna COIN e OVIESSE.

Come

accennato,

la

conferente

Gruppo

Coin

S.p.A.,

opera

prevalentemente, in via diretta o per il tramite delle società controllate,

attraverso le catene ad insegna COIN (1,2% di mkt share, rilevamento Sita

Nielsen 2003) e OVIESSE (2,7% di mkt share, rilevamento Sita Nielsen), che

presentano una rete notevolmente articolata di punti vendita, sia diretti che in

franchising.

Le due insegne non presentano particolari rischi di sovrapposizione in

quanto rivolte a due segmenti di mercato distinti: medio-basso per OVIESSE e

medio-alto per COIN; esse si differenziano inoltre anche per l’ampiezza

dell’offerta, in quanto la divisione COIN, oltre agli articoli di abbigliamento e

relativi accessori, commercializza anche articoli per la casa, articoli cosmetici

e di profumeria e articoli regalo.

Oltre alle insegne storiche, si segnala anche l’insegna ACT (che conta alal

data di riferimento 2 punti vendita diretti e 7 in franchising), rivolta ad una

clientela prevalentemente giovane; tale insegna viene gestita dalla divisione

2

A seguito della chiusura degli stores in Germania, Oviesse ha dovuto corrispondere al

19

OVIESSE e, a causa degli scarsi risultati conseguiti in termini di volumi di

vendita e di redditività, per i negozi della stessa è prevista la conversione sotto

l’insegna OVIESSE ovvero la chiusura.

Si segnala infine che, nell’ambito di un processo di focalizzazione sulle

insegne storiche, i canali ad insegna Bimbus e Kid’s Planet, posizionati in

particolare nel settore dell’abbigliamento per bambini sono stati oggetto di

dismissione nel 2003 a Preca Brummel e, in parte, di riconversione sotto

l’insegna OVIESSE.

Come già rilevato, invece, i negozi ad insegna La Standa sono stati in parte

riconvertiti sotto le insegne COIN e OVIESSE, e in parte chiusi.

3.1.3. Le precedenti operazioni di conferimento.

Nel corso del 2003 la Gruppo Coin S.p.A. ha avviato un processo di

riassetto societario, focalizzatosi in particolare ne:

-

il conferimento della divisione Coin, con effetto dal 30 aprile 2003, in

capo ad una società interamente partecipata, che ha assunto la

denominazione di COIN S.p.A.;

-

il conferimento delle attività relative al canale franchising ad insegna

OVIESSE, con effetto dal 30 gennaio 2004, in capo ad una società

interamente partecipata, che ha assunto la denominazione di OVIESSE

FRANCHISING S.r.l.

3.1.4. Il Ramo di Azienda oggetto di conferimento.

partner commerciale Limoni una somma a titoli di indennizzo di 2 milioni di euro.

20

Il Ramo di Azienda oggetto di conferimento è costituito dalla Divisione

Oviesse, cui fanno capo le catene di negozi ad insegna Oviesse e ACT; i punti

vendita in franchising ad insegna OVIESSE, per effetto del cennato

conferimento, fanno capo ad OVIESSE FRANCHISING S.r.l., la cui

partecipazione totalitaria costituisce anch’essa oggetto di conferimento,

rientrando nell’ambito della Divisione. A livello centrale la Divisione Oviesse

impiega 201 risorse al 31 ottobre 2004 ed è dotata delle seguenti funzioni, che

fanno capo ad un General Manager di divisione e che la rendono una business

unit gestionalmente autonoma:

-

Business Analysis & Control: si occupa di pianificazione strategica,

commerciale e finanziaria e svolge funzioni di controllo e reporting;

-

Purchases & Style: si occupa della definizione dell’offerta, del

marketing mix, dell’acquisto dei prodotti e del pricing;

-

Sales: definisce le strategie di vendita con il General Manager e la

funzione Purchases & Style, coordina il network dei punti vendita

diretti e supervisiona il network degli affiliati;

-

Marketing: definisce le politiche di marketing del brand OVIESSE e le

strategie di comunicazione a livello di punto vendita;

-

Human Resources: si occupa di ricerca, formazione e valutazione del

personale per le strutture di vendita e di Divisione OVIESSE.

La conferente fornirà invece alla conferitaria, sulla base di contratti di

servizi analoghi a quelli già stipulati con COIN S.p.A. e di OVIESSE

FRANCHISING S.R.L. in occasione dei precedenti conferimenti, i servizi di

coordinamento di logistica e di infrastrutture di divisione, quelli centrali di

gruppo e precisamente i servizi legali e corporate , di amministrazione,

finanza e controllo, di information technology, di gestione immobiliare, di

gestione del personale, di internal audit, di marketing (servizio di assistenza a

complemento e supporto delle corrispondenti funzioni a livello divisionale),

21

nonché i servizi generali e di sicurezza e la gestione centralizzata della

tesoreria.

La puntuale individuazione degli elementi materiali ed immateriali

costituenti il Ramo di Azienda è avvenuta ad opera della Conferente, e di essa

si riferisce nel successivo paragrafo 3.3.

Il posizionamento di mercato di Oviesse

Sotto l’insegna OVIESSE sono commercializzati prodotti di abbigliamento,

sia esterno sia intimo, ed accessori per uomo, donna e bambino, ad un prezzo

estremamente competitivo con posizionamento di mercato medio-basso (every

day – low price): il target di mercato di Oviesse è quindi rappresentato da

clienti interessati a prodotti di buona qualità ad un prezzo contenuto.

Grazie al proprio posizionamento 3 , Oviesse vanta (Sita Nielsen 2003) una

quota di mercato del 2,7%, seconda soltanto al 2,8% di Benetton. Scomposta

nelle singole category, la quota di mercato di Oviesse è pari al 7,3% nel

segmento bambino (7,4% Benetton), al 4,7% nel segmento donna e al 2,1%

nel segmento uomo.

La rete di vendita

Il network Oviesse consta (dati al 31 ottobre 2004) di 211 punti vendita

diretti (di cui 2 ad insegna ACT) e di 42 punti vendita affiliati (di cui 7 ad

insegna ACT).

3

L’offerta Oviesse è posizionata per oltre tre quinti nel segmento basso del mercato, anche se

nel corso del 2003 Oviesse ha in parte trasferito la sua posizione verso segmenti più alti; tale

spostamento è essenzialmente imputabile ad un posizionamento incoerente dell’offerta nella

category Donna.

22

In appresso è rappresentata la dinamica dei punti vendita nel periodo 20012004:

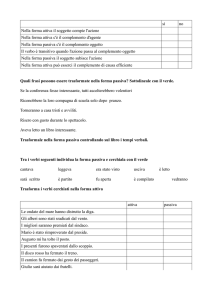

2001

2002

2003

31/10/04

Punti vendita diretti

187

198

215

211

Oviesse

180

188

207

209

ACT

7

10

8

2

Punti vendita affiliati

18

23

31

42

Oviesse

18

19

24

35

ACT

0

4

7

7

Il network dei punti vendita diretti è cresciuto molto in passato ed ha

ricevuto un rilevante impulso dalla conversione sotto l’insegna OVIESSE di

99 punti vendita La Standa, avviata nel 1999 e ultimata nel 2002, mentre per

il futuro i piani strategici prevedono che il canale franchising sarà il principale

driver di crescita dimensionale 4 .

I punti vendita diretti ad insegna Oviesse presentano normalmente una

superficie compresa fra i 1.200 e i 1.500 mq nei grandi centri commerciali e

nelle aree urbane di medio-grandi dimensioni e una superficie compresa tra

800 e 1.200 mq nelle aree urbane minori; la dimensione media dei punti

vendita diretti ad insegna ACT è invece di 200-400 mq.

23

Le location dei punti vendita diretti sono per lo più condotte con contratti

di affitto5 di immobili che normalmente presentano una durata di 6 anni e

sono rinnovabili per altri 6. Un significativo numero di location deriva da

contratti di affitto di azienda o di spazi in centri commerciali.

Al fine di mitigare almeno in parte l’onere degli affitti (che, insieme al

costo del personale, rappresenta una delle più rilevanti componenti di costo

fisse) e di aumentare il grado di attrattività delle location, in numerosi stores

parti della superficie di vendita vengono subaffittate a partner commerciali,

quali, ad esempio LIMONI (profumeria), BATA (calzature) e DEMETRA

(libri).

I punti vendita affiliati ad insegna OVIESSE6 , come già evidenziato, fanno

capo a OVIESSE FRANCHISING S.r.l., a sua volta legata alla controllante

Gruppo Coin da un contratto di master franchising (v. § 3.3.5). Essi

presentano una superficie più contenuta rispetto ai punti vendita diretti (circa

700 mq) e sono situati in prevalenza nel Centro e nel Sud dell’Italia.

La rete di affiliati è gestita centralmente, al pari della rete diretta, al punto

che il franchisee viene coinvolto unicamente nella definizione degli obiettivi

4

La crescita dimensionale costituisce un fattore competitivo molto importante nel settore di

appartenenza di Oviesse in quanto rappresenta una notevole barriera all’ingresso per nuovi

competitors, a causa dell’elevato punto di pareggio connesso alla rigidità della struttura dei

costi e della relativa indisponibilità di location idonee. Inoltre, un elevato punto di pareggio,

una volta raggiunto, fa sì che ogni nuova apertura di punti vendita si trasformi in un

incremento di EBITDA.

5

Fa eccezione lo store di Rieti, i cui locali sono di proprietà di Gruppo Coin, per il quale è

previsto un affitto di 74.698 €, non essendo previsto il conferimento dell’immobile.

6

I punti vendita affiliati ad insegna ACT fanno invece capo alla Conferente Gruppo Coin.

24

di vendita da includere nel suo budget. In tal senso, a differenza di quanto

avviene per la divisione Coin, il cliente finale non percepisce la differenza fra

store affiliato e store diretto.

Il personale impiegato nella Divisione Oviesse al 31 ottobre 2004

assomma a 3.482 unità a tempo indeterminato (oltre a 36 unità a tempo

determinato), di cui 201 unità nella sede centrale e 3.281 unità nei punti

vendita.

Principali punti di forza di Oviesse

Oviesse presenta i seguenti punti di forza:

-

leadership nel segmento medio-basso del mercato dell’abbigliamento;

-

una media di 40 milioni di visitatori all’anno (dato 2003), con un tasso

di conversione molto elevato (65%) e uno scontrino medio di 30 euro;

-

forte riconoscibilità del marchio anche in considerazione del fatto che i

prodotti sono venduti sotto private label riferibile al marchio;

-

diffusione capillare del network di punti vendita;

-

offerta in continuo rinnovamento (ogni anno vengono introdotte 20

nuove linee di prodotto);

-

presenza diretta nei mercati del c.d. Far East attraverso la controllata

(di Gruppo Coin) Oriental Buying Services Ltd ;

-

efficiente organizzazione logistica;

-

redditività eccellente, sensibilmente al di sopra degli altri competitors;

-

forte capacità di produrre cash flow;

-

elevate barriere all’ingresso.

Strategie di crescita

25

Il management ha elaborato alcune strategie di crescita attraverso progetti

già in corso dal 2004 o comunque programmati per il 2005:

•

consolidamento della posizione di leadership nel segmento mediobasso del mercato, principalmente attraverso:

-

il riposizionamento dell’offerta e del pricing della category Donna;

-

il recupero di quote di mercato nella subcategory intimo;

-

riduzione dell’effetto di stagionalità attraverso l’ampliamento

dell’offerta;

-

l’ampliamento dell’offerta nella category Bambino;

-

il rinnovamento dell’immagine dei negozi;

-

nuove campagne di comunicazione;

•

espansione del network di negozi, principalmente attraverso:

-

lo sviluppo della rete in franchising, principalmente nel Centro-Sud

Italia;

-

l’apertura di nuovi punti vendita diretti in centri commerciali;

•

interventi sulla supply chain, principalmente diretti a:

-

incrementare il peso degli acquisti dai paesi low cost;

-

realizzare un’autonoma divisione incaricata di coordinare le funzioni

di supply chain di Oviesse e Coin.

Riposizionamento del segmento Donna (subcategory outdoor): la strategia

elaborata dal management prevede il riposizionamento dell’offerta in

termini di stile e in termini di prezzo; sotto questo secondo profilo

l’obiettivo è quello di riportare l’offerta Donna a livelli coerenti con il

marchio Oviesse, con uno spostamento verso i segmenti basso e mediobasso. Il processo di riposizionamento risulta già in corso nel 2004 e,

secondo il management, dovrebbe completarsi con la collezione

primavera/estate 2005.

26

Recupero di quote di mercato nel segmento intimo Donna: l’obiettivo è

quello di rafforzare il posizionamento nel segmento, con una maggiore

specializzazione, al fine di fronteggiare la concorrenza esercitata da catene

fortemente specializzate nel settore dell’intimo; verrà inoltre razionalizzata

l’offerta e saranno incrementate le iniziative promozionali. Nel 2004 è già

stato sperimentato con successo un progetto pilota.

Ampliamento dell’offerta : è previsto l’ampliamento dell’offerta con

prodotti a minor contenuto stagionale, al fine di mitigare l’effetto di

stagionalità delle vendite; sarà inoltre ampliata l’offerta nel segmento

Bambino, al fine di sfruttare la posizione di forza detenuta in tale

segmento.

Espansione della rete diretta: l’espansione della rete diretta avverrà in

parte in centri commerciali, peraltro già individuati. Questa tipologia di

location è infatti caratterizzata da una esperienza di successo in termini di

performances, da un minor investimento e da costi di affitto competitivi.

Espansione della rete franchising: il piano a medio–termine prevede una

forte crescita del canale franchising nel periodo 2004-2006, con particolare

attenzione al Centro e al Sud Italia, storicamente meno presidiati dal

canale diretto. In particolare la scelta del canale franchising come driver di

crescita si giustifica con il successo storico del format, confermato da una

maggiore redditività a livello di margine di filiale, in rapporto alle vendite

nette, rispetto a quella del canale diretto, la maggiore disponibilità di

piccole superfici di vendita, l’assenza di investimento iniziale e la

possibilità di gestire il canale alla stregua di quello diretto; per contro, la

maggior criticità nella crescita di tale business è costituita dalla relativa

27

difficoltà di reperimento di franchisee dotati di requisiti adeguati, tenuto

conto del significativo investimento iniziale richiesto.

Supply chain : il progetto DPO (Direzione Prodotto & Operations) ha

comportato la creazione di una divisione con il compito di coordinare le

funzioni di supply chain delle due divisioni, il che consentirà la riduzione

dei prezzi di acquisto dovuta all’incremento dei volumi e alla realizzazione

di sinergie, la riduzione nel numero di fornitori, l’aumento dei volumi di

acquisto nell’area del paesi low cost, una gestione di tipo just in time delle

scorte con minimizzazione del time to market, l’ottimizzazione dei

processi logistici e una maggiore efficacia del controllo di qualità.

3.1.5. Motivazioni del conferimento.

La prospettata operazione di conferimento, dopo il conferimento della

Divisione Coin nella Coin S.p.A., che ha avuto effetto dal 30 aprile 2003, si

inserisce nel contesto di un più ampio ripensamento della struttura

organizzativa del gruppo facente capo a Gruppo Coin. Il disegno finale

prevede infatti la suddivisione delle due insegne storiche del Gruppo in

altrettante società autonome, l’implementazione di una centrale acquisti in

Gruppo Coin S.p.A. a servizio delle unità operative e un accentramento di

tutti i servizi (sistemi informativi, amministrativi, gestione del personale e

servizi generali e finanziari) nella Gruppo Coin S.p.A. con contratti di servizio

nei confronti delle due insegne.

Le motivazioni alla base di questa riorganizzazione societaria sono:

-

miglior posizionamento sul mercato: esso sarà attuato mediante una

gestione delle reti distributive più puntuale e mirata, attraverso

strutture societarie autonome, che meglio potranno valutare le

specifiche opportunità in relazione a ciascun Mercato di riferimento;

28

-

maggiore identificazione dei risultati economici e finanziari delle due

attività storiche Coin e Oviesse: ciò costituisce uno stimolo

imprenditoriale per tutto il management coinvolto, nonché la

possibilità di calibrare, in relazione alla specifica stagionalità delle due

insegne, le necessità finanziarie a fronte dell’andamento del circolante;

-

chiara identificazione del contenuto patrimoniale caratteristico delle

due insegne: questo elemento consente di cogliere eventuali

opportunità di partnership industriali/commerciali che dovessero

presentarsi specificatamente per una o separatamente per entrambe le

insegne, nonché nell’ambito dei servizi generali ed in modo particolare

a livello di centrale acquisti.

3.1.6. Dati previsionali relativi al Ramo di Azienda – Evoluzione prevedibile

della gestione.

Ai fini della presente relazione di stima il sottoscritto estimatore ha fatto

riferimento al Piano per il periodo 2004-2006, reso disponibile dalla

Direzione ed integrante l’aggiornamento del piano pluriennale approvato dal

Comitato Direttivo nella riunione del 22 novembre 2003. Egli ha fatto inoltre

riferimento ai fogli di lavoro predisposti dalla Funzione di Controllo di

Gestione con particolare riferimento al Ramo oggetto di conferimento.

I dati previsionali sono il riflesso degli obiettivi strategici individuati dal

Piano per la Divisione Oviesse (v. § 3.1.4).

Nel prospetto seguente sono riportati i principali economics desumibili dal

piano previsionale reso disponibile dal management, posti a raffronto con

l’anno 2003 (i dati 2004 rappresentano un forecast, mentre i dati 2005 e 2006

sono previsionali):

2003

2004

2005

2006

29

Vendite nette

685

700

750

797

Margine lordo di divisione

118

132

146

157

EBITDA

81

92

104

114

(milioni di euro)

3.2. Il giudizio di affidabilità dei dati esaminati.

3.2.1. Giudizio di affidabilità dei dati contabili e dei bilanci di esercizio.

L’esperto estimatore, esaminata la documentazione anzi indicata (vedi §

2), ha interpellato la funzione Amministrazione Finanza e Controllo e il

responsabile della funzione di Internal Audit, riscontrando che non sono

emersi elementi di criticità tali da rendere inaffidabile il sistema di controllo o

comunque tali da destituire di fondatezza il sistema amministrativo-contabile,

nonché l’affidabilità dello stesso a rappresentare in modo corretto i fatti di

gestione. Quanto al sistema dei controlli esso è costituito da:

a) controlli di primo livello, o di linea, diretti ad assicurare il corretto

svolgimento delle operazioni, sono contestuali alle operazioni e sono

effettuati dalle stesse strutture (controlli gerarchici) o incorporati nelle

procedure;

b) controlli di secondo livello, volti a verificare il rispetto dei limiti

assegnati alle varie funzioni operative e la coerenza con gli obiettivi,

svolti da strutture diverse da quelle in cui si genera l’attività oggetto di

controllo;

c) controlli di terzo livello, ai quali è deputata la funzione di Internal

Audit, volti ad individuare anomalie, violazione di procedure ed a

valutare la funzionalità del sistema complessivo dei controlli.

Pertanto, tenuto inoltre conto:

-

della attendibilità del sistema informativo;

-

del processo di reporting gestionale;

30

-

dei giudizi formulati in passato dagli organi di controllo in ordine alla

adeguatezza del sistema amministrativo-contabile ed alla affidabilità di

quest’ultimo a rappresentare correttamente i fatti di gestione, nonché

alla adeguatezza della struttura organizzativa della Società ed al

rispetto dei principi di corretta gestione;

-

del giudizio senza rilievi espresso dalla Società di Revisione in

relazione ai bilanci consuntivi ed alla relazione semestrale (soggetta a

revisione limitata);

-

del fatto che la società di revisione nell’espletamento della propria

attività ha proceduto alle consuete verifiche a campione delle poste di

bilancio;

-

delle attività di verifica e di controllo svolte, finalizzate ad accertare,

anche mediante metodi di campionamento di tipo discrezionale,

l’affidabilità dei dati e delle informazioni rese disponibili ed in

particolare la corrispondenza degli importi indicati nella situazione

patrimoniale al 31 ottobre 2004 con le risultanze del sistema contabile

della conferente,

il sottoscritto estimatore è in grado di esprimere un giudizio di affidabilità

dei dati contabili e dei bilanci di esercizio esaminati.

3.2.2. Giudizio di affidabilità dei dati previsionali.

Il piano previsionale 2004-2006 è stato discusso ed approvato dal

Comitato Direttivo nella riunione del 22 novembre 2003 ed è stato assoggetto

a “Business due diligence” da parte di PriceWaterhouseCoopers.

Il piano prevede un tasso di crescita (CAGR) delle vendite nette della

divisione Oviesse (esclusa insegna ACT) per il periodo 2003-2006 pari al

5,2%.

Il sottoscritto estimatore ha verificato che la previsione di crescita delle

vendite nel canale diretto è conseguenza principale della previsione di

apertura di punti vendita nel periodo considerato; al riguardo il sottoscritto

evidenzia che solo una parte delle nuove location è già stata individuata,

31

mentre la restante parte rappresenta un obiettivo di apertura, che potrebbe non

essere raggiunto. Tuttavia in passato Oviesse ha dimostrato di essere in grado

di raggiungere i propri obiettivi di crescita in termini di stores. Inoltre, la

previsione di crescita a parità di punti vendita per il periodo 2005-2006 è

sostanzialmente

in

linea

con

la

crescita

attesa

per

il

mercato

dell’abbigliamento nello stesso periodo (CAGR 03-06 3%).

Il fattore di maggiore criticità nella previsione di crescita delle vendite

nette del canale diretto è costituito comunque dalla sottostante ipotesi di

recupero nel segmento Donna; secondo le informazioni fornite dal

management, infatti, è probabile che gli effetti – in termini di valore e di

volumi di vendita – del riposizionamento dell’offerta potrebbero subire un

ritardo rispetto a quanto prospettato nel piano previsionale.

Quanto alle vendite del canale franchising, la previsione di crescita a parità

di punti vendita (CAGR 04-06 2,5%) è coerente con la previsione di crescita

del canale diretto ed è comunque inferiore alla previsione di crescita del

mercato nello stesso periodo (+3%).

L’aspetto di maggiore criticità nella previsione di crescita è rappresentato

dall’ipotesi di nuove aperture nel periodo 2004-2006, tenuto conto che le

aperture programmate per gli anni 2005 e 2006, che rappresentano la parte

preponderante, sono state individuate a livello di location ma per le stesse non

sono state ancora avviate le relative trattative. Quanto rilevato induce a

ritenere ambiziose le prospettive di crescita sottese al piano, anche se la

solidità e la forza del marchio rendono molto attraente il business del

franchising; è inoltre necessario evidenziare che nel 2003 sono stati aperti

tutti i punti vendita a budget e analogo risultato sarà probabilmente raggiunto

nel 2004.

32

Da parte sua, il sottoscritto estimatore ha preso atto del processo di

definizione dei budget che – attraverso una struttura a matrice – contrappone i

dati dei singoli reparti dei punti vendita con quelli delle categories e delle

subcategories. A tal riguardo, egli rileva che il processo – muovendo dalle

azioni individuate a livello strategico centrale – comporta il coinvolgimento,

sia nella fase di definizione del budget, sia in quella successiva di verifica

degli scostamenti, dei responsabili dei punti vendita, da una parte, e dei

responsabili delle categories, dall’altra.

Dall’esame delle procedure impiegate egli ritiene che il sistema di

definizione dei dati previsionali sia, nel contempo, evoluto ed affidabile. In

ogni caso, ad ulteriore conforto della affidabilità delle previsioni, il

sottoscritto estimatore ha preso atto degli scostamenti dei dati consuntivi del

primo semestre 2004 rispetto ai dati di budget, rilevando in particolare che:

-

le vendite nette sono sostanzialmente in linea con il dato previsionale

(318.9 contro 318.8 milioni di euro);

-

Utile lordo mercantile, Margine lordo, Margine di filiale e Margine di

divisione sono superiori al dato previsionale, con uno scostamento in

eccesso compreso tra +0,7 e +1,1;

-

il Margine operativo è in linea con il dato previsionale (+0,1 milioni di

euro) e così l’EBITDA (+0,3 milioni di euro), mentre l’EBIT è

lievemente inferiore alle previsioni (-0,4 milioni di euro),

principalmente per effetto di maggiori costi corporate.

Dall’esame di tali scostamenti e dalla loro non significativa rilevanza, sia

sotto il profilo quantitativo sia sotto quello qualitativo, egli ha potuto trarre il

convincimento di un adeguato grado di attendibilità dei processi previsionali.

***

Sulla scorta delle considerazioni anzi svolte il sottoscritto estimatore

ritiene, pertanto, di potere esprimere, il proprio giudizio di sostanziale

33

affidabilità sul Piano previsionale con riguardo alle finalità che esso riveste

nell’ambito della presente relazione di stima.

Peraltro, alla luce delle considerazioni anzi svolte in ordine alle previsioni

di crescita, il sottoscritto estimatore, in un’ottica prudenziale, ha introdotto –

nelle singole fasi della valutazione – alcune analisi di sensitività, più oltre

descritte, e si è ancorato ai relativi risultati. Egli può già anticipare che tali

analisi hanno di fatto comportato nella stima dei ricavi del canale ad insegna

OVIESSE (fondamentale per la valutazione della relativa insegna) una

riduzione del dato previsionale dei ricavi attesi per il 2006, del canale diretto,

da 717 milioni di euro a 672 milioni di euro e, del canale franchising, da 1077

milioni di euro a 63 milioni di euro (vedi § 5.3.9); con una riduzione

rispettivamente del 6,3% e del 4,1%. Le analisi di sensitività applicate per il

metodo di controllo hanno invece di fatto comportato una riduzione dei flussi,

in termini di Free Cash Flow from Operations, assunti a regime, rispetto a

quello attesi per il 2006, di 16,6 milioni di euro al lordo delle imposte (vedi §

6.1.6).

3.3. Gli elementi del Ramo di Azienda oggetto di conferimento.

L’esperto estimatore deve procedere, come si è detto, all’individuazione e

alla descrizione del bene oggetto di conferimento.

3.3.1. Gli elementi patrimoniali costituenti il Ramo di Azienda oggetto di

conferimento.

Il perimetro di conferimento è stato definito dalla Società. Il sottoscritto

estimatore, ottenute le necessarie informazioni dai responsabili della

conferente, ha verificato che gli elementi attivi e passivi ed i rapporti oggetto

7

Comprensivi del mark up spettante agli affiliati.

34

di conferimento costituissero un complesso organizzato, coordinato e

funzionante di fattori produttivi; ha verificato, inoltre, che esso fosse

comprensivo di tutti gli elementi essenziali all’esercizio dell’attività cui è

rivolto il Ramo di Azienda oggetto di conferimento.

Con particolare riferimento ai punti vendita a gestione diretta, nonché a

quelli affiliati ricompresi nel Ramo di Azienda, vi rientrano tutti quelli propri

della Divisione OVIESSE esistenti alla data di esecuzione del conferimento.

In appresso si riportano gli elementi attivi e passivi.

A) Elementi idealmente rientranti tra le immobilizzazioni immateriali.

Sono oggetto di conferimento, quali elementi del Ramo di Azienda

OVIESSE: i) il marchio e l’insegna OVIESSE, nonché gli altri marchi di

pertinenza del Ramo di Azienda (riportati nell’allegato sub D); ii) le

licenze di software (vedi allegato sub E, recante le licenze in essere alla

data di riferimento); iii) il dominio web “oviesse.it” registrato presso la

Registration Authority Italiana, nonché tutti gli altri domini, oggetto di

specifica registrazione, pertinenti il Ramo di Azienda riportati

nell’allegato sub M (recante i domini in essere alla data di riferimento);

iv) il local goodwill dipendente dalla capacità del singolo punto vendita di

attrarre propria clientela grazie alla sua ubicazione, indipendentemente dal

marchio e dall’insegna, dal format del punto vendita, dalla supply chain ,

ecc.; v) i progetti di ristrutturazione e di rinnovamento degli spazi di

vendita (comprendenti sia i progetti specifici sia quelli volti a definire il

format degli spazi di vendita e la store design image), nonché le spese

sostenute per la ristrutturazione ed il rinnovamento degli immobili di

proprietà di terzi utilizzati per lo svolgimento dell’attività; vi) il know how

35

specifico relativo alla gestione della rete commerciale costituita dai punti

vendita diretti ed in franchising.

B) Immobilizzazioni materiali

Trattasi principalmente degli arredi, delle attrezzature, degli impianti e

delle costruzioni leggere di pertinenza dei punti vendita. Tra le

immobilizzazioni materiali oggetto di conferimento rientrano i beni

mobili registrati, di cui all’allegato sub F (recante i beni esistenti alla data

di riferimento), mentre non rientra alcun diritto reale su beni immobili. A

tal riguardo, si precisa che l’unità immobiliare in Rieti, destinata a punto

vendita, resterà di proprietà della conferente e sarà oggetto, per effetto

dell’operazione di conferimento, di un contratto di affitto tra la conferente

e la conferitaria.

C) Immobilizzazioni

finanziarie

–

Partecipazione

in

OVIESSE

società

OVIESSE

FRANCHISING S.r.l.

Trattasi

della

partecipazione

totalitaria

nella

FRANCHISING S.r.l., con sede in Mestre (VE), via Terraglio 17, capitale

sociale euro 1.000.000,00 i.v., iscritta presso il Registro delle Imprese di

Venezia al numero di codice fiscale 08765310019, nonché di crediti

immobilizzati.

Quanto alla partecipazione in OVIESSE FRANCHISING S.r.l., il

sottoscritto estimatore prende atto che, successivamente alla sua

acquisizione, ad un prezzo corrispondente al capitale sociale di euro

15.000,00, in data 30 gennaio 2004, ha avuto luogo l’aumento del capitale

sociale di nominali euro 985.000,00, unitamente ad euro 28.470.000,00 a

titolo di sovrapprezzo, liberato mediante conferimento in natura del ramo

36

di azienda costituito dall’insieme delle risorse destinate alla gestione ed

allo sviluppo della rete dei negozi ad insegna Oviesse gestiti da

imprenditori terzi in forza di contratti di franchising nel territorio italiano.

OVIESSE FRANCHISING svolge, in particolare, l’attività di gestione

dell’affiliazione ed il coordinamento commerciale dei punti vendita

affiliati nel settore della grande distribuzione non alimentare.

Per effetto del conferimento la GRUPPO COIN S.P.A., conferente, ha

focalizzato la propria attività nella gestione e nello sviluppo della rete

diretta 8 , mentre la OVIESSE FRANCHISING S.r.l., conferitaria, ha

assunto la missione di intrattenere i rapporti commerciali ed

amministrativi con gli affiliati e i somministrati italiani, prestando loro

assistenza in tutte le fasi del rapporto, nonché di svolgere attività di

ricerca di nuovi mercati e di sviluppo della rete di vendita in franchising.

All’operazione di conferimento è stato asservito un contratto c.d. di

Master Franchising (cfr. § 3.3.5), con durata di 25 anni e decorrenza dal

30 gennaio 2004, volto a disciplinare con la conferente GRUPPO COIN

S.P.A. l’acquisto degli assortimenti destinanti alla rete degli affiliati e

l’utilizzo del marchio Oviesse.

Tra le immobilizzazioni finanziarie oggetto di conferimento sono inclusi

inoltre i depositi cauzionali relativi ai contratti di affitto, nonché il credito

verso l’Erario iscritto per effetto dei versamenti dell’anticipo IRPEF sul

TFR, in ottemperanza al disposto dell’art. 2, commi 1, 2 e 3 della Legge

28 maggio 1997, n. 140, di conversione del decreto legge 29 marzo 1997,

n. 79; tale norma ha introdotto, infatti, l’obbligo, per i datori di lavoro

37

sostituti d’imposta che occupano un numero di dipendenti superiore a

cinque, di effettuare un versamento a titolo d’acconto d’imposta sugli

accantonamenti per TFR maturati al 31/12/1997.

D) Rimanenze

Trattasi delle rimanenze di merce presso i punti vendita diretti, della

merce in viaggio, nonché di quella di pertinenza del Ramo di Azienda

esistente in deposito presso terzi.

E) Crediti

Trattasi dei crediti commerciali per vendite al dettaglio, di quelli verso il

master franchisee, dei crediti verso i franchisee operanti sotto il marchio

ACT, di quelli verso il personale derivanti da fornitura di merci e da

prestiti ed anticipi su salari e stipendi.

F) Disponibilità liquide

Trattasi dei fondi cassa presso i punti vendita gestiti direttamente, relativi

al Ramo di Azienda.

G) Ratei e risconti

Trattasi dei ratei e dei risconti attivi e passivi relativi ai costi ed ai

proventi con competenza a cavallo.

H) Trattamento di fine rapporto

8

In realtà è rimasta in capo alla conferente anche l’attività (marginale) di gestione della rete di

franchising ad insegna ACT.

38

Trattasi del fondo TFR relativo al personale addetto al Ramo di Azienda

oggetto di conferimento.

I) Debiti

Trattasi principalmente di debiti commerciali verso fornitori, comprensivi

delle relative fatture da ricevere, di debiti commerciali intragruppo, di

debiti verso il personale per retribuzioni differite e loro accessori, nonché

di partite debitorie verso clienti.

Rientrano tra gli elementi oggetto di conferimento taluni debiti nei

confronti del sistema bancario, per l’importo corrispondente a quanto

riportato nella presenta relazione di stima con riferimento alla data del 31

ottobre 2004.

Quanto alle passività solo probabili ed a quelle meramente potenziali, il

sottoscritto estimatore rileva che il Consiglio di Amministrazione della

conferente, nella riunione del 2 dicembre 2004, ha deliberato di manlevare

la conferitaria dalle sopravvenienze passive relative al contenzioso in

essere ed a quello potenziale. Il sottoscritto estimatore prende atto di tale

delibera e ne tiene conto ai fini della propria valutazione. L’esclusione di

tali passività è peraltro subordinata alla espressa dichiarazione nell’atto di

conferimento

di

liberazione

della

conferitaria

dalle

eventuali

sopravvenienze dipendenti dalle controversie, comprese quelle in materia

giuslaburistica. Qualora tale liberazione non fosse rilasciata, il valore del

Ramo di Azienda risultante dalla presente valutazione dovrebbe essere

rettificato in diminuzione, in misura corrispondente alle passività, relative

al Ramo di Azienda, potenziali, ancorché probabili, pendenti alla data del

conferimento.

39

3.3.2. Garanzie ricevute.

Trattasi delle fideiussioni, relative al Ramo di Azienda, prestate da istituti

bancari, a garanzia delle obbligazioni dei franchisee ad insegna ACT e dei

locatari di spazi nei punti vendita diretti.

In appresso si riporta il prospetto di sintesi:

GARANZIE RICEVUTE

VALORE IN

EURO

Fideiussioni relative a contratti di franchising

351.650

Fideiussioni relative a subaffitto spazi

904.384

TOTALE

ALLEGATO

G

1.256.034

3.3.3. Garanzie prestate nell’interesse della conferente.

Trattasi di garanzie concesse da istituti bancari a tutela delle obbligazioni

assunte dalla conferente in dipendenza, principalmente, di contratti di

locazione di immobili e di contratti di affitto di azienda e di ramo di azienda,

relativi alla Divisione OVIESSE, nonché di garanzie relative ad utenze e

quant’altro.

In appresso si riporta il prospetto di sintesi:

GARANZIE PRESTATE

VALORE IN

EURO

Fideiussioni relative a contratti di locazione di immobili

2.839.121

Fideiussioni relative a contratti di affitto di ramo di

azienda

1.680.044

Fideiussioni relative a contratti di servizio

1.607.010

TOTALE

ALLEGATO

H

6.126.175

40

3.3.4. Garanzie reali prestate sui beni oggetto di conferimento.

La conferente ha costituito in pegno, a favore di Banca Intesa, Unicredit

Banca d’Impresa e Banca di Roma, il totale del capitale sociale di OVIESSE

FRANCHISING S.r.l. a garanzia di prestiti concessi dalle citate banche, in

qualità di arrangers, che rientrano solo in parte nell’ambito del perimetro di

conferimento.

3.3.5. Contratti in corso.

Tra i contratti relativi al Ramo di Azienda oggetto di conferimento si

ricordano, a titolo meramente esemplificativo e non esaustivo, i seguenti:

• i contratti di lavoro dipendente ed i contratti di collaborazione

coordinata e continuativa;

• i contratti di lavoro interinale stipulati con ADECCO;

• i contratti passivi di affitto/locazione di immobili riportati – con

riferimento alla data del 31 ottobre 2004 – nell’allegato sub I1, oltre

agli eventuali contratti stipulati successivamente a tale data;

• i contratti di affiliazione (franchising) riportati – con riferimento alla

data del 31 ottobre 2004 – nell’allegato sub I3, inerenti il marchio

ACT, oltre agli eventuali contratti stipulati successivamente a tale

data;

• i contratti di affitto/locazione a terzi di spazi nei punti vendita diretti

riportati – con riferimento alla data del 31 ottobre 2004 –

nell’allegato sub I2, oltre agli eventuali contratti stipulati

successivamente a tale data;

• i contratti di affidamento in gestione a terzi di reparti dei punti

vendita diretti riportati – con riferimento alla data del 31 ottobre

2004 – nell’allegato sub I2, oltre agli eventuali contratti stipulati

successivamente a tale data;

• gli accordi quadro, inerenti l’affidamento a terzi della gestione

dell’attività di vendita e della gestione degli spazi di vendita

41

all’interno dei punti vendita diretti, quali, alla data di riferimento, i

seguenti:

ANNO DI

CONTRAENTE

STIPULA

OGGETTO

LIMONI S.P.A.

2002 Gestione dell’attività di

vendita di profumi;

Gestione degli spazi vendita

dei punti vendita “Oviesse”

relativi a profumi.

COMPAR S.P.A.

2001 Gestione degli spazi vendita

dei punti vendita “Oviesse”

relativi a scarpe e ad

abbigliamento sportivo.

SIPORT S.P.A.

2003 Gestione degli spazi vendita

dei punti vendita “Oviesse”

relativi a scarpe per

bambini.

DEMETRA S.r.l.

SALMOIRAGHI

S.P.A. (S&V)

1999

(con

integrazione

nel 2003)

E

VIGANÒ

Gestione degli spazi vendita

dei punti vendita “Oviesse”

relativi a pubblicazioni,

prodotti musicali, giocattoli

e prodotti di plastica.

2000 Gestione degli spazi vendita

dei punti vendita “Oviesse”

relativi a materiale ottico.

• i contratti, anche nell’ambito degli accordi quadro, di affitto a terzi

di rami di azienda nel più ampio ambito dei singoli punti vendita

diretti. Trattasi in particolare di porzioni del più complesso Ramo di

Azienda oggetto di conferimento;

42

• i contratti passivi di affitto di azienda per l’esercizio dell’attività di

vendita in centri commerciali di terzi, riportati – con riferimento alla

data del 31 ottobre 2004 – nell’allegato sub I1 oltre agli eventuali

contratti stipulati successivamente a tale data;

• i contratti di factoring e in particolare quelli stipulati, alla data di

riferimento, con IFITALIA e FACTORIT, i quali prevedono la

cessione dei crediti pro-solvendo ovvero, dietro esplicita richiesta

della cedente e comunque entro il limite di un plafond

predeterminato, pro-soluto ;

• i normali contratti di somministrazione di acqua, gas, energia

elettrica e quant’altro;

• i contratti relativi alla telecomunicazione ed all’Information

Technology dei punti di vendita;

• i contratti di noleggio autoveicoli e di full leasing (leasing

operativo);

• le licenze relative al software di cui al prospetto allegato sub E,

recante quelle in essere alla data di riferimento;

• i contratti assicurativi relativi ai beni o all’attività oggetto di

conferimento, quali quelli c.d. All Risks Property, quelli relativi

all’assicurazione della movimentazione delle merci, nonché quelli

relativi alla responsabilità civile verso terzi e verso dipendenti in

relazione all’attività svolta; le assicurazioni infortuni a favore dei

dirigenti;

• tutti gli ordini per l’acquisto di beni e servizi relativi al Ramo di

Azienda;

• il contratto di master franchising stipulato tra la GRUPPO COIN

S.P.A. e la OVIESSE FRANCHISING S.r.l. il 28 gennaio 2004, con

decorrenza dal 30 gennaio 2004, data di efficacia dell’operazione di

conferimento del ramo di azienda organizzato per la gestione e lo

sviluppo dei rapporti relativi alla gestione in franchising dei negozi

ad insegna Oviesse da parte di imprenditori terzi. Il contratto di

master franchising è stato asservito al menzionato conferimento del

ramo di azienda. Esso prevede le condizioni alle quali la OVIESSE

FRANCHISING S.r.l. acquista dal master franchisor i beni

selezionati dallo stesso e costituenti l’assortimento della rete in

43

franchising Oviesse, per rivenderli ai sub-franchisee. Il contratto

contiene prevede anche l’uso da parte del Master Franchisee e da

parte dei sub-franchisee dei segni distintivi Oviesse di titolarità del

Master Franchisor. La durata del contratto, con riferimento

all’importanza strategica dell’attività svolta dal contraente

OVIESSE FRANCHISING S.r.l., è stata convenuta in 25 anni; al

termine del contratto tutti i rapporti esistenti saranno trasferiti

nuovamente al Master Franchisor, che assicura ai franchisee la

continuità nell’attività, quanto meno per la durata residua dei

contratti di franchising in allora vigenti. In forza del contratto il

Master Franchisee, tra l’altro, intrattiene i rapporti con i partner

affiliati (sub franchisee), li segue nella loro attività, cura l’attività di

ricerca di nuovi mercati e di nuovi partner, nonché promuove lo

sviluppo della rete di vendita in franchising;

• ogni altro contratto relativo al Ramo di Azienda, quali, a titolo

meramente esemplificativo e non esaustivo, i contratti di

manutenzione, di trasporto valori e di pulizia.

Restano esclusi dal conferimento i contratti non afferenti al Ramo di

Azienda. I contratti che – allo stato – prevedono sia servizi relativi al Ramo di

Azienda oggetto di conferimento, sia servizi relativi alla restante attività della

conferente, dovranno essere oggetto di ridefinizione con la controparte.

3.3.6. Personale dipendente addetto al Ramo di Azienda.

Viene trasferito alla società conferitaria il personale che, alla data di

efficacia del conferimento, risulterà destinato al Ramo di Azienda conferito. I

restanti rapporti di lavoro dipendente proseguiranno con la società conferente

per lo svolgimento dell’attività non oggetto di conferimento.

Il contratto collettivo di lavoro è quello del settore terziario, della

distribuzione e dei servizi stipulato in data 3 novembre 1994, successivamente

rinnovato in data 20 settembre 1999. Il tutto come integrato dal “Contratto

integrativo aziendale GRUPPO COIN” stipulato il 19 settembre 2002, in

vigore fino al 30 settembre 2005.

44

Il trasferimento dei rapporti di lavoro comporta il subentro della

conferitaria in ogni posizione attiva e passiva riguardante i dipendenti

trasferiti. Al riguardo si osserva che la conferente, come anzi detto, intende

manlevare la conferitaria da ogni sopravvenienza passiva dipendente dal

contenzioso, compreso il contenzioso in materia giuslaburistica; sicché il

sottoscritto estimatore al riguardo non ritiene di dovere tenere conto,

verificandosi le condizioni anzi descritte (v. paragrafo § 3.3.1. lettera I), delle

relative passività potenziali.

Alla data di riferimento (31 ottobre 2004) risultava in forza al Ramo di

Azienda oggetto della presente stima il seguente personale 9 alle dipendenze

dirette dalla conferente, ripartito per categorie:

Sede

Punti vendita

diretti

Totale

Personale di I° livello

34

88

122

Personale di II° livello

59

261

320

Personale di III° livello

32

329

361

Personale di IV° livello

13

2.083

2.096

6

440

Quadri

29

80

Dirigenti

28

0

28

201

3.281

3.482

Altri

Totale dipendenti

446

109

9

La tabella seguente non include il personale dipendente con contratto di lavoro a tempo

determinato, pari a 36 unità, che condurrebbero il numero complessivo a 3.518 unità, come

evidenziato nel prospetto relativo al Trattamento di Fine Rapporto, indicato nell’allegato sub

A8.

45

Il personale, ripartito per sede di lavoro (sede centrale e punti vendita), per

il quale è previsto il trasferimento, è riportato nell’allegato sub J10 .

3.3.7. Effetti conseguenti al conferimento del Ramo di Azienda.

In considerazione del fatto che resta in capo alla conferente l’attività

relativa alla logistica e quella relativa agli “enti centrali” afferente all’utilizzo

degli spazi della sede e dei relativi servizi (infrastrutture di divisione),

all’Information Technology, all’amministrazione finanza e controllo, ai servizi

immobiliari, alla gestione del personale, ai servizi legali e ad altri servizi di

gruppo, compreso il servizio di tesoreria accentrata, la conferitaria si avvarrà

dei relativi servizi prestati dalla conferente che saranno disciplinati da appositi

contratti di servizio.

3.3.8. Requisiti di idoneità.

Il sottoscritto estimatore ha verificato il requisito di idoneità del Ramo di

Azienda allo svolgimento dell’attività d’impresa ed in particolare l’esistenza

delle autorizzazioni amministrative previste dal Decreto Legislativo n. 114 del

1998 per l’esercizio della attività di vendita al dettaglio nei c.d. “punti vendita

diretti” 11 analiticamente descritte nell’allegato sub K), nonché l’esistenza dei

citati contratti passivi di affitto di azienda per l’esercizio dell’attività di

vendita nei centri commerciali di terzi. A tal riguardo egli dà atto che detti

contratti di affitto di azienda risultano, ai sensi dell’art. 2556 c.c., depositati

10

L’allegato non include il personale dipendente con contratto di lavoro a tempo determinato,

pari a 36 unità, che condurrebbero il numero complessivo a 3.518 unità, come evidenziato nel

prospetto relativo al Trattamento di Fine Rapporto, indicato nell’allegato sub A8.

46

per l’iscrizione presso il Registro delle Imprese (v. dettagli già menzionati al §

3.3.5).

3.3.9. Disciplina delle concentrazioni d’impresa.

Il sottoscritto estimatore prende atto che il conferimento del Ramo di

Azienda in oggetto non costituisce operazione di concentrazione rilevante ai

sensi del Regolamento CE 21 dicembre 1989, n. 4064, quale modificato dal

Regolamento CE n. 1310/97, e della Legge n. 287 del 1990, in quanto

l’operazione ha luogo a favore di una società interamente partecipata dalla

conferente che non muta, per effetto dell’operazione, la propria compagine

sociale.

11

Gli articoli 7 e 8 del presente decreto stabiliscono che l’apertura, il trasferimento di sede e