Le novità in materia di conferimento d’azienda

1

PREMESSA

La riforma del diritto societario (DLgs. 6/2003, come successivamente corretto dal DLgs. 37/2004) e la riforma del sistema

fiscale (DLgs. 344/2003) hanno introdotto significativi elementi di novità in materia di conferimenti societari.

La presente circolare si propone di evidenziare i profili di novità che, per effetto delle citate riforme, si sono determinati con

specifico riguardo alle operazioni di conferimento che hanno per oggetto aziende o rami di azienda.

2 PERIZIA DI STIMA

Dal punto di vista civilistico, il conferimento di un complesso aziendale si inquadra nell’ambito della più ampia categoria dei

conferimenti di beni in natura, per i quali il codice civile prevede un trattamento differenziato a seconda del fatto che la

società conferitaria:

• abbia la veste giuridica di società di persone;

• abbia la veste giuridica di società di capitali.

Ciò detto, a seguito dell’entrata in vigore della riforma del diritto societario, in relazione ai conferimenti di aziende si è

venuto a determinare il seguente quadro, per quanto concerne l’obbligo di predisposizione della perizia giurata di stima:

• se la società conferitaria dell’azienda è una società di persone (snc, sas), non vige alcun obbligo di perizia;

• se la società conferitaria dell’azienda è una società di capitali non azionaria (srl, società cooperativa a

responsabilità limitata), vige l’obbligo di predisposizione della perizia giurata di stima a cura di perito che può

essere incaricato direttamente dalla società;

• se la società conferitaria dell’azienda è una società di capitali azionaria (spa, sapa o società cooperativa per azioni),

vige l’obbligo di predisposizione della perizia giurata di stima a cura di perito che deve essere nominato dal

Tribunale.

Per quanto concerne la figura del perito estimatore, vale la pena sottolineare che, nei casi in cui la perizia giurata di stima è

obbligatoria e il perito può essere nominato direttamente dalla società (ossia nei casi di conferimento in società di capitali

non azionaria), questo deve essere individuato nella persona di un esperto o di una società di revisione iscritti nel registro

dei revisori contabili (oppure nella persona di una società di revisione iscritta nell’apposito albo).

3 TRATTAMENTO FISCALE

Dal punto di vista fiscale, un’operazione di conferimento è equivalente a una cessione a titolo oneroso, caratterizzata però

dal fatto che il corrispettivo di cessione risulta costituito da una partecipazione al capitale o al patrimonio del soggetto cui il

bene è stato conferito.

A tale principio di carattere generale non deroga la particolare fattispecie del conferimento avente per oggetto non un bene

o una mera pluralità di beni, bensì un complesso aziendale.

Profili fiscali “generali” in materia di conferimento

Ai sensi dell’art. 9 co. 2 del TUIR, “in caso di conferimenti o apporti in società o in altri enti si considera corrispettivo conseguito il valore

normale dei beni e dei crediti conferiti”

Questa regola generale si applica anche ai conferimenti che hanno per oggetto complessi aziendali, ragione per cui il

conferimento costituirebbe presupposto per la realizzazione dei plusvalori latenti dell’azienda, con conseguente tassazione

in capo al conferente che verrebbe a realizzare un componente positivo di reddito di impresa (plusvalenza).

Via dei Bossi, 7 – 20121 Milano – Telefono 02.8807791 – Fax 02.8056069 – E - Mail [email protected]

Aut. Dec. Min. N° 240826 del 30/05/75 – Sede Legale: Via Nirone, 8 – 20123 Milano – Cap. Soc. € 260.000 i.v.

Società per Azioni – Registro Imprese Milano 160808 – R.E.A. Milano 876598 – Partita IVA IT 02311190157

Represented through Alliott Group, a worldwide network of independent firms

SOREFISA

–2–

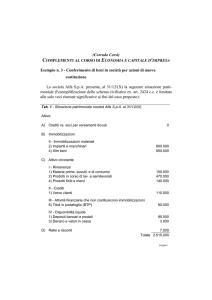

Plusvalenza imponibile da conferimento d’azienda

=

valore normale dell’azienda

(comprensivo dell’eventuale avviamento)

–

valore fiscalmente riconosciuto dell’azienda

(pari alla mera sommatoria algebrica dei valori fiscali dei singoli elementi dell’attivo e del passivo aziendale trasferiti alla società conferitaria)

Particolari regimi fiscali per i conferimenti d’azienda

In considerazione della particolare natura che assume un’operazione di conferimento di azienda, il legislatore fiscale ha

previsto due specifiche norme finalizzate a neutralizzare, o quanto meno ridurre, l’emersione di plusvalenze imponibili per

effetto del conferimento, rinviandone la tassazione al momento in cui le medesime saranno realizzate:

• dal conferente, sotto forma di cessione della partecipazione ricevuta in cambio;

• oppure dalla società conferitaria, sotto forma di cessione dell’azienda o di singoli elementi patrimoniali ad essa

riconducibili.

Le norme in questione sono:

• l’art. 175 del TUIR;

• l’art. 176 del TUIR.

L’art. 175 del TUIR stabilisce una deroga all’accennato principio generale di cui al co. 2 dell’art. 9, stabilendo che può essere

considerato valore di realizzo del conferimento non il valore normale dell’azienda conferita, bensì il maggiore tra i seguenti

due valori:

• valore contabile attribuito dal conferente nelle proprie scritture alla partecipazione ricevuta nella società

conferitaria;

• valore contabile attribuito dalla società conferitaria nelle proprie scritture all’azienda ricevuta in conferimento.

L’art. 176 del TUIR stabilisce invece un regime di neutralità fiscale che consente di non assoggettare a tassazione in capo al

conferente la plusvalenza imponibile che altrimenti emergerebbe, fermo restando l’obbligo per la società conferitaria di

assumere l’azienda in regime di continuità dei valori fiscali (ossia sulla base dei medesimi valori fiscalmente riconosciuti in

capo al conferente).

Seppur con significative modificazioni:

• l’art. 175 ripropone sostanzialmente la disciplina che era stata introdotta dall’art. 3 del DLgs 358/97, abrogata dal

DLgs 344/2003;

• l’art. 176 ripropone sostanzialmente il regime di neutralità fiscale che era stato introdotto dall’art. 4 del DLgs

358/97, abrogato dal DLgs 344/2003.

Ciò che deve essere sottolineato è la sostanziale diversità tra le due norme:

• le disposizioni recate dall’art. 175 del TUIR non prevedono un regime che garantisce la neutralità fiscale del

conferimento d’azienda, bensì solo una deroga all’art. 9 co. 2 in materia di determinazione del corrispettivo

percepito dal conferente, sganciando quest’ultimo dal valore normale dell’azienda conferita e riconducendolo alla

valorizzazione che viene data nelle scritture contabili del conferente e della società conferitaria alla partecipazione

ricevuta in cambio o all’azienda conferita;

• le disposizioni recate dall’art. 176 del TUIR prevedono un vero e proprio regime di neutralità fiscale del

conferimento d’azienda, ai sensi del quale la plusvalenza realizzata dal soggetto conferente non viene tassata, se la

società conferitaria assume l’azienda in continuità di valori fiscali.