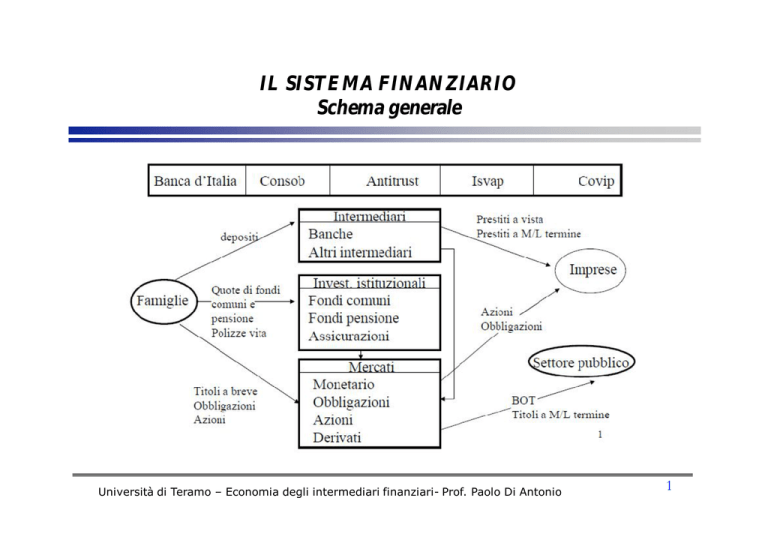

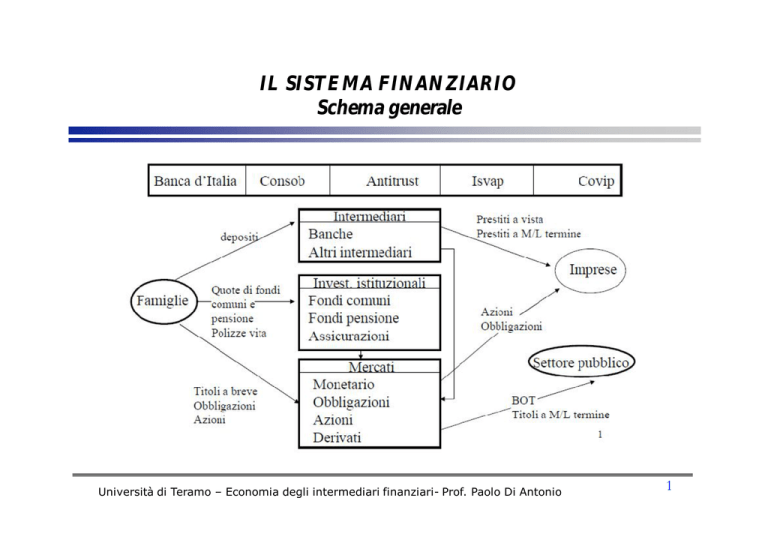

IL SISTEMA FINANZIARIO

Schema generale

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

1

Il SISTEMA DEI CONTROLLI NEL SISTEMA

FINANZIARIO

Il sistema finanziario è una parte dell’economia sottoposta ad un insieme articolato di controlli

da parte dei pubblici poteri attraverso la presenza di sistemi di regolamentazione e di vigilanza

sull’attività finanziaria esercitata dai mercati e dagli intermediari finanziari nonchè dagli

operatori non finanziari (imprese) quando questi si rivolgono ai risparmiatori.

Le ragioni fondamentali del controllo pubblico sul sitema finanziario sono riconducibili ai

seguenti quattro punti:

la funzione monetaria ed il governo monetario dell’economia;

la tutela del risparmio e la protezione degli investitori;

le esternalità negative;

l’asimmetria informativa ed il “fallimento” del mercato.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

2

Il SISTEMA DEI CONTROLLI NEL SISTEMA

FINANZIARIO

Il sistema finanziario è una parte dell’economia sottoposta ad un insieme articolato di controlli

da parte dei pubblici poteri attraverso la presenza di sistemi di regolamentazione e di vigilanza

sull’attività finanziaria esercitata dai mercati e dagli intermediari finanziari nonchè dagli

operatori non finanziari (imprese) quando questi si rivolgono ai risparmiatori.

Le ragioni fondamentali del controllo pubblico sul sitema finanziario sono riconducibili ai

seguenti quattro punti:

la funzione monetaria ed il governo monetario dell’economia;

la tutela del risparmio e la protezione degli investitori;

le esternalità negative;

l’asimmetria informativa ed il “fallimento” del mercato.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

3

Il SISTEMA DEI CONTROLLI NEL SISTEMA

FINANZIARIO

L’assetto istituzionale del sistema finanziario italiano prevede la presenza di diverse Autorità di

controllo:

Banca d’Italia;

CONSOB;

ISVAP;

COVIP;

AGCM - Autorità Garante della Concorrenza e del Mercato.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

4

AUTORITA’ DI CONTROLLO – BANCA D’ITALIA

Nasce con legge 10 agosto 1893, n. 449, che autorizzava, al fine di costituire un istituto di

emissione nuovo, la fusione della Banca nazionale nel Regno con la banca nazionale toscana e

la Banca Toscana di Credito per le Industrie e il Commercio d’Italia. Nel 1926 la Banca d’Italia

diveniva l’unico istituto autorizzato all’emissione di banconote sul territorio nazionale; la grande

novità di quell’anno comunque fu che le furono attribuiti, con largo anticipo rispetto agli

ordinamenti di altri paesi, formali poteri di vigilanza sugli istituti di credito nazionali.

Le principali aree di attività riguardano:

l’emissione di banconote: dal gennaio 2002 si incaricata della diffusione degli euro, distribuiti

attraverso le Filiali dell’Istituto, che immettono la valuta nel circuito degli scambi. La Banca

provvede anche al ritiro e alla distruzione dei biglietti deteriorati.

il controllo della politica monetaria e del cambio in qualità di membro del SEBC;

attività di vigilanza finalizzata ad ottenere condizioni di stabilità e di efficienza del sistema

finanziario;

tutela della concorrenza monitorando la condotta di mercato delle istituzioni finanziarie.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

5

AUTORITA’ DI CONTROLLO – CONSOB

La Commissione Nazionale per le Società e la Borsa, istituita con la legge n. 216 del 7 giugno

1974, è un’autorità amministrativa indipendente, dotata di personalità giuridica e piena

autonomia. Questa istituzione si occupa di attività di regolamentazione, autorizzazione,

vigilanza e controllo sui mercati finanziari italiani con i principali obiettivi della tutela degli

investitori, dell’efficienza e della trasparenza del mercato mobiliare italiano.

La Consob regolamenta:

• la prestazione dei servizi di investimento;

• i requisiti di capitale minimo delle società di gestione dei mercati regolamentati e delle società

di gestione accentrata;

• la redazione e la pubblicazione dei prospetti e dei documenti d’offerta;

• le procedure per lo svolgimento delle offerte;

• gli obblighi informativi delle società quotate, tra cui l’informativa periodica (approvazione del

bilancio, relazione semestrale e trimestrale) e quella sui fatti rilevanti.

autorizza:

• l’esercizio dei mercati regolamentati, la pubblicazione dei prospetti, l’esercizio dell’attività di

gestione accentrata di strumenti finanziari e le iscrizioni agli Albi.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

6

AUTORITA’ DI CONTROLLO – CONSOB (segue)

controlla:

le informazioni contenute nei documenti contabili delle società quotate;

l’informativa che le società quotate forniscono al mercato;

le operazioni di sollecitazione del pubblico risparmio (sollecitazioni all’investimento e offerte

pubbliche di acquisto e scambio).

vigila:

sulle società di gestione dei mercati, sui mercati regolamentati, sugli scambi organizzati di

strumenti finanziari;

sul regolare svolgimento delle contrattazioni nei mercati regolamentati;

sulle società di gestione accentrata e sui sistemi di compensazione, liquidazione e garanzia,

insieme con la Banca d’Italia;

sugli intermediari autorizzati;

sui promotori finanziari;

sulle società quotate;

sui soggetti che promuovono sollecitazioni all’investimento di strumenti finanziari;

sulle società di revisione.

e, ovviamente, in caso di violazione delle norme, ha facoltà di sanzionare i soggetti vigilati.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

7

AUTORITA’ DI CONTROLLO – ISVAP

L’ISVAP (Istituto per la Vigilanza sulle Assicurazioni Private e di Interesse Collettivo) nasce nel

1982 assorbendo una parte delle funzioni di indirizzo e di controllo del comparto assicurativo

fino ad allora svolte direttamente dal Ministero dell’Industria.

Le funzioni dell’ISVAP si possono riassumere:

vigilanza: l’ISVAP ha il compito di esercitare il controllo sulle imprese di assicurazione e sugli

operatori del mercato assicurativo

analisi e ricerca: l’Istituto svolge una funzione i ricerca sul settore assicurativo sia al fine di

controllo delle tariffe sia per fornire supporto tecnico al ministero dell’Industria;

tutela della concorrenza: per il settore assicurativo il meccanismo comporta la decisione

dell’Autorità garante “sentito il parere dell’ISVAP”.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

8

AUTORITA’ DI CONTROLLO – COVIP

Con la riforma del sitsema pensionistico e l’istituzione dei fondi pensione, nasce nel 1993 la

Commissione di Vigilanza su Fondi Pensione (COVIP) che opera a tutela degli iscritti alle

forme di previdenza complementare, con lo scopo di perseguire la trasparenza, la correttezza

dei comportamenti e la sana e prudente gestione delle forme pensionistiche complementari. A

tal fine la Commissione dispone di ampi poteri di normazione secondaria, di regolazione e

controllo, anche attraverso accertamenti ispettivi.

In particolare, la COVIP svolge le seguenti funzioni:

autorizza le forme pensionistiche complementari all’esercizio dell’attività dopo aver verificato

il rispetto delle condizioni previste dalla legge e dalle istruzioni generali fornite dalla stessa

Commissione. (“Albo delle forme pensionistiche complementari”)

definisce inoltre le regole volte a garantire la trasparenza delle forme pensionistiche

complementari in modo che siano chiare e comprensibili per l’aderente;

vigila attraverso la verifica e l’analisi dei documenti, delle informazioni, dei bilanci e

rendiconti annuali che le forme pensionistiche complementari sono tenute a trasmettere alla

Commissione, nonché attraverso ispezioni effettuate presso le sedi delle stesse.

pubblica e diffonde informazioni utili alla conoscenza della previdenza complementare e ha il

9

Università

di Teramo

– Economia

degli intermediari

finanziariProf. Paolo Di Antonio

potere

di formulare

proposte

di modifica

legislativa

in materia.

AUTORITA’ DI CONTROLLO – AGCM

L’Autorità Garante della Concorrenza e del Mercato (AGCM) è stata istituita nel 1990 con il

compito di vigilare su tre aspetti rilevanti del funzionamento del mercato:

le intese restrittive della concorrenza;

gli abusi di posizione dominante;

le operazioni di concentrazione tra imprese che comportino il pericolo di una riduzione della

concorrenza.

Gli obiettivi sottostanti questa attività sono sostanzialmente due:

1. garantire condizioni di libertà di impresa e di accesso al mercato e di pari opportunità di

competizione;

2. tutelare i consumatori facendo in modo che la libera concorrenza si traduca in prezzi e

qualità dei prodotti più favorevoli.

Per quanto riguarda i settori bancario ed assicurativo, le competenze dell’AGCM si incrociano

con quelle della Banca d’Italia e dell’ISVAP. Per il settore bancario l’iter procedurale prevede

l’obbligo per Banca d’Italia di richiedere all’AGCM il parere non vincolante sui casi esaminati. Per

il settore assicurativo la situazione è rovesciata: la competenza di autorità garante e dell’AGCM

che è tenuta a chiedere il parere non vincolante all’ISVAP.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

10

LA BANCA

I principi del Testo Unico:

le fonti normative e la definizione di banca

− Fonti normative:

• Nuova Legge Bancaria (D.Lgs. n. 385/93) denominato Testo Unico in Materia

Bancaria e Creditizia;

• Regolamento Attuativo della Seconda Direttiva Comunitaria (D.Lgs. n. 481/92);

− La banca viene definita come l’impresa che è autorizzata all’esercizio dell’attività bancaria.

Perciò:

la banca è impresa;

la banca esiste ed opera in forza di un’autorizzazione formale;

la definizione di banca rinvia direttamente alla nozione di attività bancaria.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

11

LA BANCA

I principi del Testo Unico:

le fonti normative e la definizione di banca

− L’attività bancaria: raccolta del risparmio ed esercizio del credito

− L’attività bancaria è riservata alle banche: ciò è coerente con il fatto che l’attività bancaria

sia subordinata ad autorizzazione e sia regolata da una normativa specifica.

− Le banche esercitano ogni altra attività finanziaria nonché attività connesse e strumentali

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

12

LA BANCA

I principi del Testo Unico:

le fonti normative e la definizione di banca

Le attività svolte dalle banche sono ammesse al mutuo riconoscimento e sottostanno al

principio dell’home-country control:

raccolta di depositi o di altri fondi con obbligo di restituzione;

operazioni di prestito (compreso in particolare il credito al consumo, il credito con

garanzia ipotecaria, il factoring, le cessioni di credito pro soluto e pro solvendo, il credito

commerciale);

leasing finanziario;

servizi di pagamento;

emissione e gestione di mezzi di pagamento (carte di credito, travellers cheques, lettere di

credito);

rilascio di garanzie e di impegni di firma;

operazioni per proprio conto o per conto della clientela in:

strumenti di mercato monetario (assegni, cambiali, certificati di deposito, …);

cambi;

strumenti finanziari a termine ed opzioni, contratti su tassi di cambio e tassi di

interesse;

13

valori

mobiliari;

Università

di Teramo

– Economia degli intermediari finanziari- Prof. Paolo Di Antonio

LA BANCA

I principi del Testo Unico:

le fonti normative e la definizione di banca

partecipazione all’emissione di titoli e prestazione di servizi connessi;

consulenza alle imprese in materia di struttura finanziaria, di strategia industriale e di

questioni connesse, nonché consulenza e servizi nel campo delle concentrazioni e del

rilievo di imprese;

servizi di intermediazione finanziaria del tipo “money broking”;

gestione o consulenza nella gestione di patrimoni;

custodia ed amministrazione di valori mobiliari;

servizi di informazione commerciale;

locazione di cassette di sicurezza.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

14

LA BANCA

I principi del Testo Unico:

le condizioni per l’autorizzazione all’esercizio attività bancaria

L’autorizzazione viene concessa dalla Banca d’Italia quando ricorrono le seguenti condizioni

(ex art. 14 del D.lgs. 385/1993):

la forma di società per azioni o di società cooperativa per azioni a responsabilità limitata;

l’esistenza di un capitale minimo versato richiesto;

i requisiti di onorabilità stabiliti per i soci;

la struttura proprietaria (composizione e ripartizione dei diritti proprietari) rispetti i vincoli

di cui si tratterà in seguito;

i soggetti che svolgono funzioni di amministrazione, direzione e controllo abbiano i

requisiti richiesti di onorabilità e professionalità.

Banca d’Italia autorizza se verifica le condizioni per sana e

prudente gestione

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

15

LA BANCA

I principi del Testo Unico:

la partecipazione al capitale delle banche

Problema dei rischi derivanti dalla possibilità che l’esercizio dell’attività bancaria venga

controllato da soggetti portatori di interessi estranei, diversi o confliggenti con quelli

istituzionali della banca

Obiettivo di autonomia o separatezza, attraverso:

autorizzazione preventiva all’acquisizione di partecipazioni superiori al 5% del capitale

della banca o che comportino il controllo della banca stessa;

divieto all’acquisto di partecipazioni superiori al 15% del capitale della banca o comunque

di controllo ai soggetti che svolgono in misura rilevante attività di impresa in settori non

bancari e non finanziari.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

16

LA BANCA

I principi del Testo Unico:

la nozione di gruppo bancario

Il gruppo bancario è composto alternativamente:

dalla banca italiana capogruppo e dalle società bancarie, finanziarie e strumentali da questa

controllate;

dalla società finanziaria capogruppo e dalle società bancarie, finanziarie e strumentali da

questa controllate, quando nell’ambito del gruppo abbia rilevanza la componente bancaria.

Alcune definizioni:

Società finanziaria: società che esercita, in via esclusiva o prevalente, l’attività di assunzione di

partecipazioni aventi le caratteristiche indicate dalla Banca d’Italia; una o più delle attività

connesse al mutuo riconoscimento escluse la raccolta di depositi o di altri fondi con

l’obbligo di restituzione, i servizi di informazione commerciale e la locazione di cassette di

sicurezza;

Società strumentale: società che esercitano , in via esclusiva o prevalente, attività che hanno

carattere ausiliario dell’attività delle società del gruppo, comprese quelle di gestione di

immobili e di servizi anche informatici.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

17

LA BANCA

I principi del Testo Unico:

la nozione di gruppo bancario

Nel gruppo si realizza un disegno imprenditoriale unitario e la capogruppo, che ha il ruolo

di referente alla Banca d’Italia ai fini della vigilanza consolidata, esercita attività di direzione

e coordinamento ed un controllo strategico e gestionale, nell’interesse della stabilità del

gruppo.

Le attività di intermediazione finanziaria possono quindi essere esercitate secondo due

modelli istituzionali diversi:

il modello della banca universale

il modello del gruppo bancario

− Il livello di diversificazione raggiungibile dal gruppo è tuttavia maggiore di quello della

banca universale

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

18

DISCIPLINA DEGLI INTERMEDIARI

I servizi di investimento

L’articolo 1, comma 5, del TUF specifica che si intendono come “servizi e attività di

investimento”, quando hanno per oggetto strumenti finanziari:

a) negoziazione per conto proprio;

b) esecuzione di ordini per conto dei clienti;

c) sottoscrizione e/o collocamento con assunzione a fermo ovvero con assunzione di garanzia

nei confronti dell'emittente;

c-bis) collocamento senza assunzione a fermo né assunzione di garanzia nei confronti

dell'emittente;

d) gestione di portafogli;

e) ricezione e trasmissione di ordini;

f) consulenza in materia di investimenti;

g) gestione di sistemi multilaterali di negoziazione.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

19

DISCIPLINA DEGLI INTERMEDIARI

I servizi di investimento

Sono classificati invece come “servizi accessori” (art.1, comma 6 del TUF):

a) la custodia e amministrazione di strumenti finanziari e relativi servizi connessi;

b) la locazione di cassette di sicurezza;

c) la concessione di finanziamenti agli investitori per consentire loro di effettuare

un'operazione relativa a strumenti finanziari, nella quale interviene il soggetto che concede il

finanziamento;

d) la consulenza alle imprese in materia di struttura finanziaria, di strategia industriale e di

questioni connesse, nonché la consulenza e i servizi concernenti le concentrazioni e l'acquisto

di imprese;

e) i servizi connessi all'emissione o al collocamento di strumenti finanziari, ivi compresa

l'organizzazione e la costituzione di consorzi di garanzia e collocamento;

f) la ricerca in materia di investimenti, l’analisi finanziaria o altre forme di raccomandazione

generale riguardanti operazioni relative a strumenti finanziari;

g) l'intermediazione in cambi, quando collegata alla prestazione di servizi d'investimento;

g-bis) le attività e i servizi individuati con regolamento del Ministro dell’Economia e delle

Finanze, sentite la Banca d’Italia e la Consob, e connessi alla prestazione di servizi di

investimento o accessori aventi ad oggetto strumenti derivati.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

20

DISCIPLINA DEGLI INTERMEDIARI

I servizi di investimento

La negoziazione per conto proprio è l’attività con cui l’intermediario, su ordine del cliente,

gli vende strumenti finanziari di sua proprietà ovvero li acquista direttamente dal cliente

stesso (cd. in contropartita diretta). Cfr. sul punto l’articolo 1, comma 5-bis:

5-bis. Per" negoziazione per conto proprio" si intende l’attività di acquisto e vendita di strumenti finanziari, in

contropartita diretta e in relazione a ordini dei clienti, nonché l’attività di market maker.

Con riferimento all’attività di market making, il TUF precisa che:

5-quater. Per “ market maker” si intende il soggetto che si propone sui mercati regolamentati e sui sistemi

multilaterali di negoziazione, su base continua, come disposto a negoziare in contropartita diretta

acquistando e vendendo strumenti finanziari ai prezzi da esso definiti.

Nell’attività di negoziazione per conto proprio, l’intermediario:

impegna posizioni proprie, cioè soddisfa le esigenze di investimento/disinvestimento della

clientela con strumenti finanziari già presenti nel proprio portafoglio;

esegue gli ordini dei clienti entrando nel contratto di compravendita come controparte

21

diretta.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

DISCIPLINA DEGLI INTERMEDIARI

I servizi di investimento

L’esecuzione di ordini per conto dei clienti (Titolo III, “Best execution”, articoli da 45 a 47

del Regolamento Intermediari)

Il servizio consiste nell’attività di acquisto o vendita di strumenti finanziari per conto del cliente.

Ricevuto l’ordine, l’intermediario lo esegue scegliendo tra più sedi di negoziazione:

i mercati regolamentati;

i sistemi multilaterali di negoziazione;

l’internalizzazione dell’ordine.

L’intermediario che esegue l’ordine deve porsi l’obiettivo di perseguire nel miglior modo

l’interesse del cliente (best possible result) avendo riguardo a diversi fattori: il prezzo; i costi; la

rapidità e probabilità di esecuzione e di regolamento; le dimensioni e la natura dell’ordine;

qualsiasi altra considerazione pertinente ai fini della sua esecuzione (art. 45, comma 1).

La scelta della sede di negoziazione dell’ordine deve essere effettuata dall’intermediario in base a

criteri precisi e predeterminati, che costituiscono la sua strategia di esecuzione (execution policy).

La strategia di esecuzione degli ordini (articolo 45, comma 3) risponde alle finalità di:

a) individuare, per ciascuna categoria di strumenti, almeno le sedi di esecuzione che permettono

di ottenere in modo duraturo il miglior risultato possibile per l'esecuzione degli ordini del

cliente;

22

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

b) orientare la scelta della sede di esecuzione fra quelle individuate ai sensi della lettera a).

DISCIPLINA DEGLI INTERMEDIARI

I servizi di investimento

Il termine “gestione di portafogli” identifica “... la gestione su base discrezionale e individualizzata,

di portafogli di investimento che includono uno o più strumenti finanziari e nell’ambito di un mandato conferito

dai clienti (articolo 1, comma 5-quinquies del TUF)”.

Il servizio di gestione è regolato dall’articolo 24 del TUF, che garantisce tra l’altro al cliente:

la facoltà di impartire all’intermediario istruzioni vincolanti in ordine alle operazioni da

compiere;

la facoltà di recedere in ogni momento dal contratto, fermo restando il diritto di recesso

dell’impresa di investimento, dalla SGR e della banca.

Prima di prestare il servizio di gestione di portafogli, l’intermediario è tenuto ad effettuare una

valutazione di adeguatezza: deve cioè valutare, sulla base delle informazioni acquisite dal

cliente, che il servizio in oggetto corrisponda ai suoi obiettivi di investimento, senza esporlo a

rischi da lui non sopportabili o non comprensibili.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

23

DISCIPLINA DEGLI INTERMEDIARI

I servizi di investimento

In aggiunta alle informazioni comuni a tutti i servizi, il contratto relativo alla gestione di

portafoglio:

a) indica i tipi di strumenti finanziari che possono essere inclusi nel portafoglio del cliente e i tipi

di operazioni che possono essere realizzate su tali strumenti, inclusi eventuali limiti;

b) indica gli obiettivi di gestione, il livello del rischio entro il quale il gestore può esercitare la sua

discrezionalità ed eventuali specifiche restrizioni a tale discrezionalità;

c) indica se il portafoglio del cliente può essere caratterizzato da effetto leva;

d) fornisce la descrizione del parametro di riferimento, ove significativo, al quale verrà raffrontato

il rendimento del portafoglio del cliente;

e) indica se l’intermediario delega a terzi l’esecuzione dell’incarico ricevuto, specificando i dettagli

della delega;

f) indica il metodo e la frequenza di valutazione degli strumenti finanziari contenuti nel

portafoglio del cliente.

Gli intermediari che offrono servizi di gestione di portafogli sono tenuti a fornire ai clienti

rendiconti periodici, su supporto duraturo, del servizio svolto.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

24

DISCIPLINA DEGLI INTERMEDIARI

I servizi di investimento

Il servizio finanziario di sottoscrizione e/o collocamento con o senza assunzione a fermo

ovvero con assunzione di garanzia nei confronti dell'emittente consiste nella distribuzione

di strumenti finanziari, nell’ambito di una offerta standardizzata, sulla base di un accordo con

l’emittente (o offerente).

Si ha sottoscrizione quando i titoli offerti sono di nuova emissione e vengono immessi per la prima

volta sul mercato. Si ha invece collocamento quando si tratta di titoli già emessi, che vengono

successivamente venduti.

Sia il collocamento che la sottoscrizione possono essere realizzati in forma pubblica (cioè rivolti a

tutti gli investitori indistintamente) oppure in forma privata (cioè indirizzati ad una ristretta

cerchia di investitori, di norma professionali).

Nel caso di collocamento senza assunzione a fermo/di garanzia, l’intermediario assume soltanto

l’impegno a ricercare presso il pubblico soggetti interessati ad acquistare/sottoscrivere i titoli: il

rischio dell’operazione resta dunque per intero in capo all’emittente. Laddove invece

l’intermediario sottoscriva/acquisti a fermo i titoli, o presti una garanzia all’emittente, si assume il

rischio della buona riuscita dell’operazione: ha dunque un interesse più stringente a collocare tutti

i titoli in offerta. Nell’ultimo caso le imprese di investimento si tutelano suddividendo il rischio

tramite la costituzione di consorzi di garanzia che, al termine del periodo di collocamento, si

25

Università

di Teramoa–sottoscrivere

Economia deglitutti

intermediari

finanziariProf. Paolo

Di Antonio

assumono

l’impegno

gli strumenti

finanziari

rimasti

invenduti.

DISCIPLINA DEGLI INTERMEDIARI

I servizi di investimento

Nella prestazione del servizio di ricezione e trasmissione di ordini, previsto dall’articolo 1,

comma 5, del TUF, l’impresa di investimento si limita a ricevere e a trasmettere tempestivamente

gli ordini di acquisto, vendita sottoscrizione all’impresa autorizzata alla negoziazione o al

collocamento.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

26

DISCIPLINA DEGLI INTERMEDIARI

I servizi di investimento

Un aspetto di grande interesse delle disposizioni MiFID è costituito dall’elevazione della

consulenza a servizio di investimento principale - come tale soggetto ad autorizzazione - in

ragione della sempre maggiore influenza che essa esercita sulle decisioni di investimento.

Si torna dunque in qualche misura al quadro regolamentare vigente nel nostro Paese nei primi

anni Novanta. La Legge 1/1991 (Disciplina dell'attività di intermediazione mobiliare e disposizioni

sull'organizzazione dei mercati mobiliari) aveva infatti incluso la consulenza in materia di valori

mobiliari tra le attività cd. di intermediazione mobiliare (oggi servizi di investimento),

riservandone l’esercizio a banche e SIM previo rilascio di apposita autorizzazione.

Diversamente dalla pregressa scelta italiana, la Direttiva 93/22/CEE aveva previsto la

collocazione della consulenza tra i servizi cd. accessori, con la conseguenza che essa potesse

essere esercitata liberamente da chiunque, non essendo soggetta a riserva né a specifica

autorizzazione.

Def. MiFID “ ... prestazione di raccomandazioni personalizzate ad un cliente, dietro sua richiesta o per

iniziativa dell’impresa di investimento, riguardo ad una o più operazioni relative a strumenti finanziari

(Direttiva 2004/39/CE, articolo 4)”.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

27

DISCIPLINA DEGLI INTERMEDIARI

I servizi di investimento

A seguito del recepimento della MiFID nell’ordinamento italiano, la facoltà di prestare

consulenza in materia di investimenti è accordata alle imprese di investimento munite di

specifica autorizzazione e alle persone fisiche in possesso di particolari requisiti di onorabilità,

professionalità, indipendenza e solidità patrimoniale. Il nuovo articolo 18-bis del TUF, che

istituisce l’Albo delle persone fisiche consulenti finanziari.

Alla tenuta di tale Albo “... provvede un organismo i cui rappresentanti sono nominati dal Ministro

dell’Economia e delle Finanze, sentite la Banca d’Italia e la Consob (comma 2)”. L’organismo è dotato di

personalità giuridica ed è costituito in forma di associazione, con autonomia statutaria e

organizzativa; vigila sul rispetto delle regole di condotta nel rapporto con il cliente e sulle

modalità di tenuta della documentazione concernente l’attività svolta dai consulenti e di

aggiornamento professionale degli stessi; delibera la sospensione dell’attività o la radiazione

dall’Albo nei casi di violazione delle regole di condotta.

Compete alla Consob determinare con regolamento principi e criteri relativi alla formazione

dell’Albo; all’iscrizione dei consulenti; alle cause di incompatibilità; alle modalità di tenuta della

documentazione da parte dei consulenti sull’attività svolta; ai compiti dell’organismo.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

28

DISCIPLINA DEGLI INTERMEDIARI

I servizi di investimento

Benché la ricerca costituisca nella pratica un elemento di grande importanza per la fornitura del

servizio di consulenza, le due nozioni sono tenute ben distinte dal legislatore comunitario.

Mentre la consulenza è caratterizzata - come si diceva sopra - da requisiti di personalizzazione,

la ricerca in materia di investimenti è espressamente destinata al pubblico. La Direttiva di

secondo livello la identifica infatti con le “… ricerche o altre informazioni che raccomandino o

suggeriscano ... una strategia di investimento riguardante uno o diversi strumenti finanziari o gli emittenti di

strumenti finanziari ... destinate a canali di distribuzione o al pubblico … (Direttiva 2006/73/CE,

articolo 24, comma 1)”.

Collegata alla definizione di ricerca, le norme comunitarie propongono una definizione di

analista finanziario come il “ ... soggetto rilevante che produce la parte sostanziale della ricerca in materia

di investimenti”.

Essendo classificata tra i servizi cd. Accessori, l’attività di ricerca può essere svolta anche da

soggetti non autorizzati alla prestazione dei servizi di investimento.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

29

DISCIPLINA DEGLI INTERMEDIARI

Classificazione della clientela

La tutela dell’investitore è sicuramente da annoverare tra i principali obiettivi della MiFID.

Il concetto è chiaramente espresso dal Considerando 31 della Direttiva di primo livello, ove il

legislatore comunitario chiarisce che “ ... uno degli obiettivi della presente Direttiva è proteggere gli

investitori. Le misure destinate a proteggere gli investitori dovrebbero essere adeguate alla specificità di ciascuna

categoria ... (clienti al dettaglio, professionali e controparti) ... ”.

La disciplina italiana precedente l’entrata in vigore della MiFID suddivideva gli investitori in due

categorie: i clienti non professionali e gli operatori qualificati.

Le nuove norme distinguono invece tre tipologie: i clienti al dettaglio, i clienti professionali e le

controparti qualificate.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

30

DISCIPLINA DEGLI INTERMEDIARI

Classificazione della clientela

La Direttiva di primo livello (2004/39/CE) qualifica infatti come professionale il cliente “ ... che

possiede l’esperienza, le conoscenze e la competenza necessarie per prendere le proprie decisioni in materia di

investimenti e valutare correttamente i rischi che assume ... ”.

Nella categoria dei clienti professionali rientrano di diritto:

gli enti creditizi;

le imprese di investimento;

le imprese di assicurazione;

gli OICR, le SGR, i fondi pensione e le loro società di gestione;

i governi nazionali e regionali;

gli enti pubblici incaricati della gestione del debito pubblico;

gli enti dediti alla cartolarizzazione di attivi;

le banche centrali e le istituzioni internazionali e sovranazionali (Banca Mondiale, FMI, BCE,

BEI, etc.)

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

31

DISCIPLINA DEGLI INTERMEDIARI

Classificazione della clientela

Le controparti qualificate si configurano nella MiFID come un sottoinsieme della categoria dei

clienti professionali.

L’attribuzione dello status di controparte qualificata risulta rilevante con riferimento alla

prestazione di specifici servizi di investimento e dei relativi servizi accessori: la negoziazione

per conto proprio, l’esecuzione di ordini per conto dei clienti, la ricezione e trasmissione di

ordini.

Facendo riferimento all’articolo 6, comma 2 quater del TUF, il Regolamento individua come

controparti qualificate:

• le imprese di investimento, le banche, le imprese di assicurazione, gli OICR, le SGR, le società

di gestione armonizzate, i fondi pensione, gli intermediari finanziari iscritti negli elenchi di cui

agli articoli 106, 107 e 113 del TUB, le società di cui all’articolo 18 del TUB3, gli istituti di

moneta elettronica, le fondazioni bancarie, i Governi nazionali e i loro corrispondenti uffici,

compresi gli organismi pubblici incaricati di gestire il debito pubblico, le banche centrali e le

organizzazioni sovranazionali di carattere pubblico;

• le imprese la cui attività principale consiste nel negoziare per conto proprio merci e strumenti

finanziari derivati su merci;

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

32

DISCIPLINA DEGLI INTERMEDIARI

Classificazione della clientela

• le imprese la cui attività esclusiva consiste nel negoziare per conto proprio nei mercati degli

strumenti finanziari derivati e - per meri fini di copertura - nei mercati a pronti, purché esse siano

garantite da membri che aderiscono all’organismo di compensazione di tali mercati

• i soggetti come in precedenza elencati, residenti in Paesi non aderenti all’Unione Europea.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

33

DISCIPLINA DEGLI INTERMEDIARI

Classificazione della clientela

La categoria dei clienti al dettaglio include i soggetti diversi dai clienti professionali e dalle

controparti qualificate; comprende altresì tutti coloro che richiedono di essere trattati come tali,

in linea generale o per singole operazioni (articolo 4, comma 1, numero 12 della Direttiva

2004/39/CE). La definizione di cliente al dettaglio è recepita nell’ordinamento italiano

dall’articolo 26, primo comma, lettera e) del Nuovo Regolamento Intermediari.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

34

DISCIPLINA DEGLI INTERMEDIARI

Soggetti abilitati a svolgere i servizi di investimento

L’articolo 1, comma 1, lettera (r) del TUF elenca i soggetti abilitati alla prestazione dei

servizi finanziari:

le SIM,

le imprese di investimento comunitarie con succursale in Italia,

le imprese di investimento extracomunitarie,

le SGR,

le società di gestione armonizzate,

le SICAV

gli intermediari finanziari iscritti nell'elenco previsto dall'articolo 107 del T.U.B. le

banche italiane, comunitarie con succursale in Italia ed extracomunitarie, autorizzate

all'esercizio dei servizi o delle attività di investimento.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

35

DISCIPLINA DEGLI INTERMEDIARI

Società di intermediazione mobiliare (SIM)

E’ l’impresa d’investimento italiana per antonomasia, nata come nuova figura giuridica con la

legge n.1/91. Ai sensi dell’articolo 19, comma 1, del TUF, l’esercizio da parte di una SIM dei

servizi e delle attività di investimento è autorizzato dalla Consob, sentita la Banca d’Italia,

quando ricorrono le seguenti condizioni:

a) sia adottata la forma di società per azioni;

b) la denominazione sociale comprenda le parole “società di intermediazione mobiliare”;

c) la sede legale e la direzione generale della società siano situate nel territorio della Repubblica;

d) il capitale versato sia di ammontare non inferiore a quello determinato in via generale dalla Banca d'Italia (cfr. sotto);

e) venga presentato, unitamente all'atto costitutivo e allo statuto, un programma concernente l'attività iniziale, ivi compresa

l’illustrazione dei tipi delle operazioni previste, delle procedure adottate per l’esercizio dell’attività e dei tipi di servizi

accessori che si intende esercitare, nonché una relazione sulla struttura organizzativa, ivi compresa l’illustrazione

dell’eventuale affidamento a terzi di funzioni operative essenziali;

f) i soggetti che svolgono funzioni di amministrazione, direzione e controllo abbiano i requisiti di professionalità,

indipendenza ed onorabilità indicati nell'articolo 13 (del TUF, ndr.);

g) i titolari di partecipazioni abbiano i requisiti di onorabilità stabiliti dall'articolo 14 (del TUF, ndr.);

h) la struttura del gruppo di cui è parte la società non sia tale da pregiudicare l'effettivo esercizio della vigilanza sulla società

stessa e siano fornite almeno le informazioni richieste ai sensi dell'articolo 15, comma 52.

Per quanto si riferisce alla dotazione di capitale, la Banca d’Italia ha fissato con Regolamento del

29 ottobre 2007 i seguenti importi minimi:

36

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

DISCIPLINA DEGLI INTERMEDIARI

Società di intermediazione mobiliare (SIM)

• 120.000 euro per le SIM che intendano prestare esclusivamente il servizio di consulenza in

materia di investimenti, a condizione che non detengano, neanche in via temporanea,

disponibilità liquide e strumenti finanziari di pertinenza della clientela e non assumano rischi

in proprio; le limitazioni richiamate devono formare oggetto di espressa previsione statutaria.

• 385.000 euro per le SIM che intendano prestare - anche congiuntamente - i servizi di

collocamento di strumenti finanziari senza assunzione a fermo né assunzione di garanzia nei

confronti dell’emittente, gestione di portafogli, ricezione e trasmissione di ordini, sempre a

condizione che non detengano, neanche in via temporanea, disponibilità liquide e strumenti

finanziari di pertinenza della clientela e non assumano rischi in proprio. Anche in questo

caso, le limitazioni richiamate devono formare oggetto di espressa previsione statutaria. Il

medesimo importo minimo di capitale è richiesto anche qualora la SIM presti il servizio di

consulenza in materia di investimenti.

• 1 milione di euro per le SIM che intendono prestare, anche congiuntamente: a) i servizi

previsti ai punti precedenti, in mancanza delle condizioni indicate; b) il servizio di

sottoscrizione e/o collocamento di strumenti finanziari con assunzione a fermo, o con

assunzione di garanzia nei confronti dell’emittente; c) il servizio di negoziazione per conto

proprio; d) il servizio di esecuzione di ordini per conto dei clienti; e) il servizio di gestione di

37

Università

di Teramodi– negoziazione.

Economia degli intermediari finanziari- Prof. Paolo Di Antonio

sistemi

multilaterali

DISCIPLINA DEGLI INTERMEDIARI

Società di intermediazione mobiliare (SIM)

I soggetti che svolgono la funzione di amministrazione, direzione e controllo di una SIM

devono avere requisiti di onorabilità e professionalità previsti dall’articolo 13 del TUF.

In particolare:

• il requisito di onorabilità prevede l’assenza delle condizioni di ineleggibilità contemplate per

gli amministratori delle Spa dall’articolo 2383 del C.C., delle misure di prevenzione a loro carico

ex legis (1423/56 e 575/65), di condanne per i reati previsti dall’art.3 del DM 468/98 in

materia bancaria, finanziaria o assicurativa.

• il requisito di professionalità prevede diversi gradi di professionalità a seconda degli incarichi

ricoperti: gli amministratori e sindaci devono avere un’esperienza professionale di almeno un

triennio maturata presso imprese del settore, od essere docenti universitari di materie di settore

od avere esercitato funzioni amministrative o dirigenziali presso pubbliche amministrazioni;

l’esperienza nel settore sale a cinque anni per potere coprire la carica di presidente del consiglio

d’amministrazione, mentre l’amministratore delegato ed il direttore generale oltre ad

un’esperienza professionale quinquennale devono avere una specifica preparazione

professionale in materia creditizia, finanziaria od assicurativa.

I soci delle sim che detengono almeno il 5% del capitale sociale con diritto di voto od allorché

le azioni possedute permettano di avere una posizione di controllo sulla società devono avere i

38

requisiti

di onorabilità

14 delfinanziariTUF. Prof. Paolo Di Antonio

Università

di Teramo – previsti

Economiadall’articolo

degli intermediari

DISCIPLINA DEGLI INTERMEDIARI

L’impresa d’investimento comunitaria ed extracomunitaria

La realizzazione del mercato unico dei servizi di investimento nell’ambito dell’Unione Europea,

recepita nel nostro Paese con il Decreto Legislativo n.415/96, ha portato al riconoscimento del

diritto di prestare i propri servizi all’interno dei singoli Paesi dell’Unione Europea e di accedere

ai relativi mercati regolamentati a tutte le imprese comunitarie operanti nel settore. In pratica

gli operatori degli altri Paesi comunitari possono prestare i propri servizi con o senza apertura

di succursali in Italia e sulla base della sola autorizzazione dell’autorità del proprio Paese

d’origine. Inoltre il legislatore, volendo sviluppare ulteriormente il mercato mobiliare ha

autorizzato all’operatività nel nostro Paese anche le imprese di investimento extracomunitarie

tramite un apposito regime autorizzativo. Il Decreto Legislativo n.48/98 ex art.1 ha confermato

quanto già previsto dal precedente Dlgs raggruppando sotto la dizione “impresa di

investimento” la nostra “società di intermediazione mobiliare” sopra descritta e la “impresa di

investimento comunitaria ed extracomunitaria”.

La prima viene definita come impresa, diversa dalla banca, autorizzata a svolgere i servizi di

investimento, avente sede legale e direzione generale in un medesimo Stato comunitario

diverso dall’Italia. La seconda come impresa, diversa dalla banca, autorizzata a svolgere servizi

di investimento avente sede legale in un Paese extracomunitario.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

39

DISCIPLINA DEGLI INTERMEDIARI

L’impresa d’investimento comunitaria ed extracomunitaria

Per l’impresa d’investimento comunitaria, vale il principio dell’accesso liberalizzato è stato

possibile sulla base di tre principi del diritto comunitario: il mutuo riconoscimento, l’unica

autorizzazione ottenuta nel Paese d’origine, ed il principio del controllo demandato alle autorità del Paese

in cui l’impresa di investimento ha la sede legale.

Per quanto attiene la vigilanza, l’impresa d’investimento comunitaria deve rispettare le norme

prudenziali elaborate dall’autorità del Paese d’origine, mentre deve rispettare le norme

comportamentali elaborate dalla Consob.

L’impresa d’investimento extracomunitaria non beneficia del mutuo riconoscimento e della

unica autorizzazione originaria, ma deve ottenere dalla Consob, sentita la Banca d’Italia,

l’autorizzazione ad operare nel nostro Paese sia che voglia operare con una stabile

organizzazione che senza. Per quanto attiene la vigilanza l’impresa d’investimento

extracomunitaria deve sottostare sia alle norme prudenziali che a quelle comportamentali elaborate

dalle autorità di controllo del nostro Paese; tuttavia i nostri organi di controllo dovranno attuare

forme di cooperazione e scambi d’informazioni con le autorità di vigilanza del Paese d’origine.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

40

DISCIPLINA DEGLI INTERMEDIARI

La banca

Il recepimento della Direttiva comunitaria n.22/93, tramite il Dlgs n. 415/96, ha riconosciuto

all’impresa “banca” l’operatività sull’intera gamma delle attività di intermediazione finanziaria,

fino ad allora riservate agli agenti di cambio ed alle società di intermediazione mobiliare.

Successivamente il Dlgs n. 58/98 ha compreso le attività di intermediazione finanziaria nei

servizi di investimento. Pertanto dal 1996 le banche italiane, le banche comunitarie e quelle

extracomunitarie possono offrire nel nostro Paese anche i servizi di investimento.

Per un maggiore approfondimento sulla normativa bancaria demandiamo alla lettura del

Decreto Legislativo n.385/93 ovvero del Testo unico delle leggi in materia bancaria e creditizia

(TUB) recentemente integrato dalla Legge 262/2005 in materia di tutela del risparmio.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

41

DISCIPLINA DEGLI INTERMEDIARI

La società fiduciaria

La società fiduciaria è un soggetto giuridico sorto con la legge n.1966/39 che esercita in forma

d’impresa l’amministrazione di beni per conto terzi. Successivamente la società fiduciaria ha

specializzato la propria attività in due tipi di servizi: la gestione di portafogli d’investimento su base

individuale e l’amministrazione di beni in nome proprio per conto terzi.

A seguito dell’emanazione della legge n.1/91 che riservava in via esclusiva l’attività di gestione di

portafogli individuale alla SIM, la società fiduciaria dovette effettuare una scelta di campo e

precisamente:

• proseguire nell’attività di amministrazione di beni di terzi in nome proprio, con il diritto del

fiduciante (il cliente) di dare istruzioni circa l’amministrazione dei suoi beni al fiduciario (la

società fiduciaria), configurandosi così un’amministrazione statica dei beni del fiduciante;

• proseguire nell’attività di gestione di portafogli d’investimento su base individuale in nome

proprio e per conto del cliente tramite l’intestazione fiduciaria. In tal caso la società fiduciaria,

costituita sotto forma di società per azioni, veniva iscritta in un apposita sezione dell’albo delle

SIM cui era riservata l’attività di gestione individuale di portafoglio per conto terzi. Pertanto in

base alla legge 1/91 la società fiduciaria, iscritta nell’apposita sezione dell’albo delle SIM,

effettuava gestione di portafoglio individuale in nome proprio e per conto del cliente, mentre la

SIM effettuava la gestione di portafoglio individuale in nome del cliente.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

42

DISCIPLINA DEGLI INTERMEDIARI

La gestione collettiva del risparmio

L’articolo 33 del TUF prevede che la prestazione del servizio di gestione collettiva del risparmio

sia riservata alle società di gestione del risparmio (SGR) ed alle società di investimento a

capitale variabile (SICAV).

Nel nostro Paese ha avuto un maggiore sviluppo la società di gestione di fondi comuni di

investimento rispetto alla società d’investimento a capitale variabile. Pertanto il legislatore ha

tenuto conto di questa realtà, permettendo una maggiore diversificazione delle attività per la

società di gestione del risparmio, naturale evoluzione della società di gestione dei fondi comuni

di investimento prevista dalla legge n.77/83, per i fondi comuni aperti e dalla legge n.86/94 per

i fondi comuni chiusi.

Sul punto costituisce un utile riferimento anche il Regolamento Banca d’Italia del 24 aprile 2005,

in materia di gestione collettiva del risparmio.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

43

DISCIPLINA DEGLI INTERMEDIARI

La società di gestione del risparmio

La società di gestione del risparmio (SGR), già ampiamente diffusa nel nostro Paese come società di

gestione fondi, è l’unico operatore cui è riservata l’intera gamma dei servizi di gestione collettiva

del risparmio. L’articolo 33, commi da 2 a 4, del TUF, come recentemente modificato prevede

che le SGR possano:

a) prestare il servizio di gestione di portafogli;

b) istituire e gestire fondi pensione;

c) svolgere le attività connesse o strumentali stabilite dalla Banca d'Italia, sentita la Consob;

d) prestare i servizi accessori di cui all'articolo 1, comma 6, lettera a), limitatamente alle

quote di Oicr di propria istituzione;

e) prestare il servizio di consulenza in materia di investimenti;

e-bis) commercializzare quote o azioni di Oicr propri o di terzi, in conformità alle

regole di condotta stabilite dalla Consob, sentita la Banca d’Italia.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

44

DISCIPLINA DEGLI INTERMEDIARI

La società di gestione del risparmio

Per potere essere iscritta nell’albo delle società di gestione del risparmio tenuto dalla Banca

d’Italia, la neo SGR deve avere i seguenti requisiti (cfr. art. 34 del TUF):

1) La società deve essere costituita sotto forma di società per azioni;

2) La sede legale e la direzione generale deve essere situata in Italia;

3) La denominazione sociale deve contenere la dizione “società di gestione del risparmio”;

4) Il capitale sociale minimo, interamente versato, deve essere pari a quanto stabilito dalla Banca

d’Italia, attualmente almeno un milione di euro;

5) I soggetti che svolgono funzioni di amministrazione, direzione e controllo devono avere i

requisiti di onorabilità e professionalità stabiliti dall’articolo 13 del Tuf;

6) I soci che detengono almeno il 5% del capitale sociale con diritto di voto, od allorché le azioni

possedute permettano di avere una posizione di controllo sulla società, devono avere i requisiti

di onorabilità previsti dall’articolo 14 del TUF.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

45

DISCIPLINA DEGLI INTERMEDIARI

La società di investimento a capitale variabile

La società di investimento a capitale variabile (Sicav) è l’altro soggetto giuridico abilitato a

prestare il servizio di gestione collettiva del risparmio. Il TUF ne ha confermato l’idoneità, pur

limitando la sua attività all’investimento collettivo del patrimonio raccolto mediante offerta al

pubblico delle proprie azioni (ex art.43 comma 1 lettera f).

Per potere essere iscritta all’albo tenuto dalla Banca d’Italia la Sicav deve avere ai seguenti

requisiti.

1) La società deve essere costituita sotto forma di società per azioni;

2) La sede legale e la direzione generale deve essere situata in Italia;

3) La denominazione sociale deve contenere la dizione “società di investimento a capitale

variabile ”;

4) Il capitale sociale minimo, interamente versato, deve essere pari a quanto stabilito dalla Banca

d’Italia, attualmente almeno un milione di euro;

5) I soggetti che svolgono funzioni di amministrazione, direzione e controllo devono avere i

requisiti di onorabilità e professionalità stabiliti dall’articolo 13 del Tuf;

6) I soci che detengono almeno il 5% del capitale sociale con diritto di voto, od allorché le azioni

possedute permettano di avere una posizione di controllo sulla società, devono avere i requisiti

di onorabilità previsti dall’articolo 14 del TUF.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

46

DISCIPLINA DEGLI INTERMEDIARI

La società di investimento a capitale variabile

Di fatto le Sicav fungono da contraltare ai fondi comuni di investimento, prodotti di una società

di gestione del risparmio. Tra i due prodotti, sebbene servano ambedue per gestire il risparmio

gestito, sussiste una notevole differenza. L’investitore in un fondo comune di investimento è

titolare di una quota del fondo patrimoniale, completamente separato dal patrimonio della

società di gestione, mentre l’investitore in una società di gestione a capitale variabile è socio della

società di gestione, ed il fondo patrimoniale coincide con il capitale sociale della sicav.

Università di Teramo – Economia degli intermediari finanziari- Prof. Paolo Di Antonio

47