UNIVERSITÀ DEGLI STUDI DI FOGGIA

FACOLTÀ DI ECONOMIA

MASTER IN

DIRITTO TRIBUTARIO E CONSULENZA D’IMPRESADIRITTO PROCESSUALE TRIBUTARIO

LA RAPPRESENTANZA NEI

PROCESSI TRIBUTARI

Relatore:

CORSISTA

Chiar.mo Prof.re

Dott. Cesare Simone

Pietro BORIA

ANNO ACCADEMICO 2008 – 2009

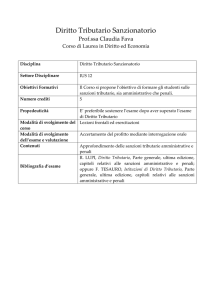

INDICE

CAPITOLO I

PROFILI GENERALI DEI SOGGETTI PARTE NEL PROCESSO

TRIBUTARIO

Premessa

1. Il concetto di parte nel processo tributario.

2. L’art. 11 del d.lgs 546/92 “La capacità di stare in giudizio”.

3. Legitimatio ad processum e legitimatio ad causam.

4. La rappresentanza legale e volontaria.

5. La parte ricorrente.

6. La parte resistente.

CAPITOLO II

LA RAPPRESENTANZA E DIFESA DEL CONTRIBUENTE NEL

PROCESSO TRIBUTARIO E L’OBBLIGO DI DIFESA TECNICA

1. La rappresentanza della parte privata.

2. Ipotesi particolari di soggetti – parti nel processo tributario

2.1 Il contribuente deceduto.

2.2 L’imprenditore soggetto a fallimento.

2.3 Il sostituto d’imposta.

3. Il litisconsorzio.

4. L’obbligo di assistenza tecnica previsto dall’art. 11 del dlgs 546/92.

5. La mancata nomina del difensore.

6. Il ricorso proposto direttamente dalla parte.

2

CAPITOLO III

LA RAPPRESENTANZA DELL’AGENZIA DELLE ENTRATE NEI

GIUDIZI DINANZI LE COMMISSIONI TRIBUTARIE

1. La rappresentanza della parte Pubblica.

2. Legittimazione e rappresentanza degli Uffici davanti alle Commissioni

Tributarie.

3. La circolare dell’Agenzia delle entrate del 30 luglio 2001 n. 71/E/2001

4. L’Avvocatura dello Stato e la legittimazione nel giudizio di Cassazione.

Bibliografia

3

Premessa.

Il contenzioso tributario, in precedenza disciplinato dal D.P.R. n. 636/72, è

stato significativamente rinnovato in seguito all’introduzione del d.lgs

546/92 «Disposizioni sul processo tributario in attuazione della delega del

Governo contenuta nell’art. 30 della legge 30 dicembre 1991, n.413».

L’attuale processo tributario si avvicina al giudizio civile in quanto è

caratterizzato da tecnicità ed istituti similari a quelli esistenti in quest’ultimo;

infatti, le disposizioni contenute nel decreto trovano nel codice di procedura

civile il loro precedente e, quindi, il naturale riferimento sia per il corretto

inquadramento sia per la soluzione di eventuali problemi interpretativi.

D’altra parte, il d.lgs 546/92 contiene all’art. 1, comma 2, un espresso rinvio

alle norme del codice di procedura civile con la previsione per i giudici

tributari di applicare per quanto non disposto dalle norme contenute nel

decreto ed in quanto compatibili con quest’ultime le norme del rito

civilistico.

A questo punto è doveroso un breve richiamo alla riforma del processo

civile, nonché, alla delega al Governo per la riduzione e la semplificazione

dei procedimenti civili Legge n. 69 del 18 giugno 2009, pubblicata in G.U. n.

140 S.O. n. 95/L del 19 giugno 2009, entrata in vigore dal 4 luglio 2009.

L’art. 54 della nuova legge definitivamente approvata stabilisce che: il

Governo è delegato ad adottare, entro 24 mesi dalla data di entrata in vigore

della suddetta legge, uno o più decreti legislativi in materia di riduzione e

semplificazione dei procedimenti civili di cognizione che rientrano

nell’ambito della giurisdizione ordinaria e che sono regolati dalla

legislazione speciale, come appunto quella tributaria (D.Lgs. n. 546 del 31

dicembre 1992 e successive modifiche ed integrazioni);la riforma deve, in

ogni caso, realizzare il necessario ed equilibrato coordinamento con le altre

disposizioni vigenti.

In sostanza, la legge delega restituisce centralità ed importanza al codice di

procedura civile e mira ad agevolare l’attività degli operatori del diritto,

ponendo fine a numerose incertezze interpretative che sono state spesso

4

causa di lungaggini processuali, un esempio per tutti è stato l’incertezza sulla

competenza del giudice in tema di TIA.

Nell’esercizio della delega, il Governo deve attenersi ai seguenti principi e

criteri direttivi: 1) restano fermi per il momento i criteri di competenza

nonché i criteri di composizione dell’organo giudicante, previsti dalla

legislazione vigente;

2) i procedimenti civili di natura contenziosa, autonomamente regolati dalla

legislazione speciale, devono essere ricondotti ad uno dei seguenti modelli

processuali previsti dal codice di procedura civile:

1) i procedimenti in cui sono prevalenti caratteri di concentrazione

processuale, ovvero di officiosità dell’istruzione, sono ricondotti al rito

disciplinato dal libro secondo, titolo IV, capo I, del codice di procedura

civile (norme per le controversie in materia di lavoro);

2) i procedimenti, anche se in camera di consiglio, in cui sono prevalenti

caratteri di semplificazione della trattazione o dell’istruzione della causa,

sono ricondotti al procedimento sommario di cognizione di cui al libro

quarto, titolo I, capo III-bis, del codice di procedura civile, come introdotto

dall’art. 51 della nuova legge, restando tuttavia esclusa per tali procedimenti

la possibilità di conversione nel rito ordinario;

3) tutti gli altri procedimenti sono ricondotti al rito ordinario di cui al libro

secondo, titolo I e III, ovvero titolo II, del codice di procedura civile (del

processo di cognizione).

A questo punto, a seguito delle suddette modifiche legislative, il processo

tributario, nei prossimi due anni, a partire dal 04 luglio 2009, dovrà essere

totalmente rivisitato e modificato per adeguarlo ai principi e criteri direttivi

sopra specificati, pur rimanendo le attuali Commissioni tributarie invariate

nella competenza dei “tributi” (Corte Costituzionale, sentenze n. 64 del 14

marzo 2008 e n. 130 del 14 maggio 2008; da ultimo, Corte di Cassazione,

sentenza n. 5298 del 05 marzo 2009) e nella composizione (D.Lgs. n. 545

del

31

dicembre

1992),

in

modo

da

completare

il

ciclo

di

processualizzazione del contenzioso tributario.

5

In conclusione, nei prossimi due anni il legislatore dovrà adottare un decreto

legislativo di modifica del processo tributario, che non sarà più un rito

speciale, con le attuali limitazioni che pregiudicano seriamente il diritto di

difesa, ma sarà, giustamente, incardinato nell’unico rito di cognizione

ordinario con lo scopo principale di mettere il cittadino-contribuente ed il

suo difensore, professionalmente e processualmente qualificato, sullo stesso

piano giuridico e processuale dell’Amministrazione finanziaria e dell’Ente

locale.

Chiusa questa parentesi, si riparte dall’argomento su cui verterà l’analisi

successiva che ha per oggetto il capo II del titolo I del d.lgs 546/92,

rubricato: «delle parti e della loro rappresentanza e assistenza in giudizio».

Le disposizioni del capo II, articoli da 10 a 17, contengono la disciplina non

solo delle parti, della loro rappresentanza ed assistenza in giudizio, del

litisconsorzio e dell’intervento in giudizio ma anche quella relativa alla

liquidazione delle spese, delle notifiche e comunicazioni.

L’esame dell’elaborato riguarderà i primi articoli del capo II ed in particolare

le parti, la capacità di stare in giudizio, l’assistenza tecnica e il litisconsorzio.

Il tema delle parti del processo tributario e della relativa assistenza e

rappresentanza è fra quelli che hanno sollevato maggiore interesse e

perplessità a seguito della riforma introdotta con il d.lgs. 546/92.

Interesse perché nella previgente disciplina del DPR 636/1972 non vi era

traccia di alcuna puntuale disposizione al riguardo, mentre adesso il

legislatore non solo vi ha dedicato un autonomo capo nel contesto del primo

titolo – recante le disposizioni generali sul contenzioso tributario -, ma ha

profondamente innovato il passato assetto attraverso l’introduzione di

precetti

precedentemente

non

contemplati,

fra

i

quali

spiccano

l’obbligatorietà dell’assistenza tecnica e la previsione del litisconsorzio,

dell’intervento e della chiamata in giudizio.

Perplessità sulle nuove disposizioni si rilevano, perché, in qualche

circostanza, risultano confuse come nel caso dell’art. 10 del d.lgs. 546/92 in

cui vengono impropriamente accomunate la nozione di parte e quella di

6

legittimato a resistere nel merito1, o formulate in termini tali da rendere

ardua la concreta e proficua applicazione ed il pensiero corre,

principalmente, all’art. 14 relativo al giudizio con pluralità di parti2.

1

In proposito, v. CASTALDI, Commento all’art. 10 del D.lgs. n. 546/1992, in AA.VV., Il

nuovo processo tributario, a cura di BAGLIONE, MENCHINI, MICCINESI, Milano, 1997,

p. 105 e RUSSO, Manuale di diritto tributario, Milano, 1999, p. 473, i quali reputano che la

norma in parola abbracci la nozione di parte e quella di legittimazione ad agire ed a resistere

in giudizio.

2

In tal senso PISTOLESI, Le parti nel processo tributario, in Rivista di diritto finanziario e

scienza delle finanze, LXI, 1, I, 2002, p. 68.

7

CAPITOLO I

PROFILI GENERALI DEI SOGGETTI PARTE NEL PROCESSO

TRIBUTARIO

1. Il concetto di parte nel processo tributario.

In campo processualcivilistico il concetto di parte3 non ha una definizione,

anche se questo termine si ritrova in numerosissime disposizioni, e nello

stesso tempo non è univoco, in quanto, il legislatore ha usato la stessa parola

con significati diversi qualificando di volta in volta i meri soggetti degli atti

processuali, i soggetti degli effetti del processo ed i soggetti degli effetti

della sentenza4

Nel linguaggio comune la parola “parte” sta di solito ad indicare

l’assunzione di un particolare ruolo soggettivo coordinato con quello di altri

soggetti in vista di un risultato complessivo.

Nel settore giuridico il termine parte assume un più specifico riferimento al

ruolo soggettivo nelle situazioni giuridiche; mentre, nel linguaggio

processuale si riferisce a quei soggetti che, da un lato, danno vita alla

dinamica processuale e dall’altro subiscono gli effetti. Anche se nell’ambito

processualcivilistico all’idea di parte si ricollegano molteplici problemi in

merito a chi è la parte, quale è la giusta parte, chi può essere parte in

giudizio, chi può stare in giudizio come parte5.

Nel processo sono rispettivamente, parti, colui che propone la domanda e

colui nei cui confronti la domanda è proposta6. Si può pertanto affermare che

3

Sulla nozione di parte vedi GARBAGNATI, La sostituzione processuale, Milano, 1942 p.

243 ss; SEGNI, Parti, in Enciclopedia italiana, vol. XXVI, p. 418 ss.; COSTA, Parti, in

Nuovissimo Digesto italiano, XII, Torino, 1965, p. 499 ss.;

4

PROTO PISANI, voce Parte, in Enc. Dir., XXXI, Milano, 1995, p. 920.

5

E’ stato rilevato che il c.p.c. peraltro non risolve tutti questi problemi: esso considera

soltanto la parte nella sua soggettività, come persona cioè che, in quanto agisce nel processo

deve rivestire determinate qualità, deve essere rappresentata o assistita in un certo modo, ha

dei doveri e assume delle responsabilità. Tutte le altre questioni sono invece dinamicamente

considerate con riferimento all’azione ed al suo esercizio. SATTA-PUNZI, Diritto

processuale civile, Bologna, 1981, p. 104.

6

Su questa riconduzione della qualità di parte alla titolarità attiva e passiva della domanda

dottrina è pressoché unanime. Una posizione diversa è tuttavia assunta dal SATTA in

8

parti e quindi soggetti del processo e del rapporto processuale civile sono,

oltre al giudice che è chiamato ad emettere il provvedimento richiesto, i

contendenti, cioè le persone che hanno instaurato la controversia. Quindi, la

determinazione del soggetto-parte in un giudizio ha luogo sulla base della

domanda giudiziale, individuandosi da un lato colui che chiede al giudice di

provvedere in merito ad un determinato oggetto e, dall’altro lato, colui nei

cui confronti il provvedimento viene richiesto. Affinché si possa utilmente

assumere la qualità di parte nel processo, è necessario avere un interesse ad

agire, occorre cioè essere titolari del diritto che si vuol far valere.

Questo generale inquadramento processualcivilistico vale in via di principio

anche nell’ambito della disciplina del processo tributario. Se consideriamo la

legge delega la n. 413/1991 all’art. 10 non contiene una norma specifica per

quanto attiene l’individuazione delle parti nel processo tributario, ma alla

lettera g) dello stesso articolo prevede l’adeguamento delle norme del

processo tributario a quelle del processo civile.

Si deve porre attenzione sul fatto che la determinazione del concetto di parte

attiene alla statica del processo e quindi allo studio dei suoi elementi

costitutivi7.

Se l’attenzione, invece, si sposta dalla nozione di parte in quanto tale

all’attività di parte, si svolge un’indagine che involge la dinamica del

correlazione alla sua tendenza a negare la contrapposizione tra l’aspetto formale e l’aspetto

sostanziale dell’azione. Per questo autore la nozione di parte non può andare disgiunta da

quella della «giusta parte».

Sull’ampio argomento delle parti nel processo civile si rimanda alla più autorevole dottrina

sviluppatasi in tale campo, tra cui meritano di essere segnalati per completezza espositiva:

CHIOVENDA, Istituzioni di diritto processuale civile, II, Napoli, 1936, p. 288;

ANDRIOLI, Commento al codice di procedura civile, diretto da ALLORIO, II, Torino,

1973, p. 889.

Colloca su un piano puramente formale la nozione di parte del processo, intendendo par tale

colui che propone una domanda al giudice chiedendogli di emanare un certo provvedimento

(attore) e colui nei cui confronti la domanda viene proposta ed il provvedimento viene

domandato (convenuto) RUSSO, Processo tributario, in Enc. dir., Milano, 1997, p. 764.

In una prospettiva più ampia, per parti del processo si intendono quei soggetti, diversi dagli

organi giudiziari, che svolgono un ruolo nella dinamica di questo o attraverso la

proposizione di una domanda o in quanto destinatari di atti altrui ovvero perché intervenuti

spontaneamente oppure chiamati nel giudizio o comunque costretti a subirne gli effetti in

CARPI-COLESANTI-TARUFFO, Commentario breve al codice di procedura civile,

Padova, 1994, p. 160.

7

ANDRIOLI, Diritto processuale civile, Napoli, 1979, p. 375.

9

processo8. Sotto quest’ultimo profilo, si prende in esame lo svolgimento del

processo dal punto di vista delle parti, sia in quanto esse se ne servono per

ottenere la tutela giurisdizionale delle proprie situazioni soggettive, sia in

quanto esse servono al processo che trova nelle parti la propria origine e il

proprio sviluppo.

Il dlgs 546/92 all’art. 10, rubricato “Le parti” prevede che: «sono parti del

processo dinanzi alle commissioni tributarie oltre al ricorrente, l’ufficio del

Ministero delle finanze o l’ente locale o il concessionario del servizio di

riscossione che ha emanato l’atto impugnato o non ha emanato l’atto

richiesto ovvero, se l’ufficio è un centro servizio, l’ufficio delle entrate del

Ministero delle finanze al quale spettano le attribuzioni sul rapporto

controverso».

La disciplina contenuta nell’art. 10 rappresenta una novità rispetto a quanto

previsto nel D.P.R. 636/72 che, solo indirettamente, nell’elencare i requisiti

del ricorso all’art. 15 in qualche modo individuava le parti del giudizio in

quanto imponeva di indicare nel ricorso da un lato il ricorrente e dall’altro

l’ufficio tributario nei cui confronti lo stesso era proposto.

La norma sopraindicata, che disciplina le parti, contiene una disciplina

peculiare rispetto al codice di procedura civile, determinando così sul punto

una fondamentale differenza. Infatti, se la norma processualcivilistica non

enuncia direttamente un concetto di parte, in senso contrario, la norma del

processo tributario individua espressamente i soggetti che possono essere

parti. Questa differenza, secondo la dottrina maggioritaria, deriva dal fatto

che il processo tributario si configura come un processo avente ad oggetto

particolari rapporti che traggono origine da peculiari comportamenti, posti in

essere dall’Amministrazione finanziaria, e che incidono direttamente sulle

posizioni soggettive dei destinatari9.

8

Sulla distinzione fra statica e dinamica giuridica con riguardo al processo CARNELUTTI,

Istituzioni del nuovo processo civile italiano, IV ed., Roma, 1951, p. 130 ss.

9

TESAURO, Giurisprudenza sistemica di diritto tributario, Torino, 1999, p. 184.

10

2. L’art. 11 del d.lgs 546/92 “Capacità di stare in giudizio”.

L’articolo 11 del d.lgs 546/92 è rubricato ”Capacità di stare in giudizio” e

dovrebbe rappresentare l’attuazione dell’art. 30 lettera g) della legge delega

n. 413 del 31.12.1991 anche se non vi è completa corrispondenza fra le due

norme.

Il contenuto dell’art. 11 disciplina segnatamente al primo comma la

rappresentanza processuale volontaria delle parti private, al secondo la

partecipazione al processo dell’ufficio dell’amministrazione e, nell’ultimo, la

rappresentanza processuale degli enti locali limitandosi peraltro ad un rinvio

alle disposizioni legislative e regolamentari applicabili a ciascun Ente.

In considerazione di questi rilievi introduttivi, si osserva come la norma

non si occupa affatto della capacità di stare in giudizio delle parti nel

processo tributario a differenza di quanto si potrebbe rilevare dalla rubrica

dell’articolo.

Richiamando contenuti del diritto processuale civile, in particolare, l’art. 75

rubricato col titolo “capacità processuale”, al comma 1, prevede che:

«sono capaci di stare in giudizio le persone che hanno il libero esercizio dei

diritti che vi si fanno valere». Il legislatore utilizza la locuzione capacità

processuale per indicare la capacità di stare in giudizio del soggetto, rivolta

al perfezionamento degli atti processuali. Secondo un noto orientamento

della dottrina10, un requisito per la valida instaurazione del processo, in

quanto si manifesta in una condizione di decidibilità nel merito della

domanda rivolta al giudice11 e corrisponde, sul piano sostanziale, alla

capacità di agire ex art. 2 cod. civ.

Detta capacità è un presupposto processuale ed è strettamente collegata al

concetto di parte, nel senso che indica i requisiti che debbono sussistere in

capo all’attore o al convenuto per rivolgersi al giudice e per poter gestire

legittimamente il processo, indipendentemente dal fatto che spetti a loro la

titolarità dell’azione.

10

CALAMANDREI, Istituzioni di diritto processuale civile, vol. I, Padova, 1943-44, p.

179; SATTA, Capacità processuale civile, in Enc. dir., vol. VI, Milano, 1960.

11

CONSOLO, Spiegazioni di diritto processuale civile, vol. II, Padova, 2006, pp. 34-35.

11

Con il testo dell’art. 75, comma 1, c.p.c. il legislatore ha inteso esprimere

con una sola nozione (la capacità processuale o capacità di stare in giudizio)

sia la capacità (come modo di essere psico-fisico del soggetto) e sia la

titolarità del potere di proporre una domanda e dei poteri successivi, che

consegue a tale capacità12. Il testo normativo è risultato una sovrapposizione

terminologica involontaria e concettualmente confusa, per eccesso di sintesi,

tra il concetto di capacità processuale e quello di legittimazione processuale.

L’intento del legislatore è sfociato, così, in una sovrapposizione e in un

reciproco offuscamento di concetti eterogenei.

La capacità processuale è una semplice qualità del soggetto giuridico, in altri

termini ha capacità processuale chi ha la capacità di agire sul piano

sostanziale.

Attraverso la disposizione normativa della capacità processuale è possibile

offrire anche una corretta interpretazione del concetto di parte in senso

processuale13. La parte processuale o capacità di essere parte, ossia

l’assunzione del ruolo di soggetto nel processo e di essere destinatario degli

atti processuali, è una qualificazione giuridica che presuppone soltanto

l’avvenuta proposizione della domanda. Detta proposizione è un elemento

necessario e sufficiente perché il soggetto che ha proposto la domanda e

quello nei cui confronti la domanda è proposta acquistano la qualità di parte

indipendentemente dalla loro titolarità, effettiva o asserita, della situazione

sostanziale dedotta in giudizio. Questa accezione mostra come la capacità di

essere parte nel processo è strettamente collegata al concetto di capacità

giuridica sul piano sostanziale, di cui all’art. 1 cod. civ.

Quindi, la parte è la sola qualità giuridica che non può mai mancare in un

processo e che sussiste per il solo fatto che è stata avanzata una domanda al

12

In realtà nel compiere questa sovrapposizione di concetti, il legislatore non fece che

recepire una certa tendenza della dottrina orientata a non distinguere tra capacità processuale

e legittimazione processuale. In questo senso, soprattutto CHIOVENDA, Istituzioni, II,

p. 239.

13

In relazione alla nozione di parte in senso processuale, COSTA, Parti, in Nuovissimo

Digesto Italiano, vol. XIII, Torino, 1957, pp. 499 ss; MANDRIOLI, Delle parti, in

Commentario del codice di procedura civile, a cura di ALLORIO, sub. Art. 75, vol. 2,

Torino, 1980, pp. 881 ss; MURRA, Parti e difensori, in D. disc. Priv. Sez. civ., vol. XIII,

Torino, 1995, pp. 262 ss..

12

giudice.

Ponendosi l’osservanza delle regole dettate in tema di capacità processuale si

deve affrontare il difetto di capacità di stare in giudizio. Stabilisce l’art. 75,

comma 2 del c.p.c. che: «Le persone che non hanno il libero esercizio dei

diritti non possono stare in giudizio se non rappresentate, assistite o

autorizzate secondo le norme che regolano la loro capacità», in mancanza di

tutto questo il processo risulterà nullo, con nullità rilevabile dal giudice,

anche d’ufficio, in ogni stato e grado del giudizio.

Inoltre, il difetto di capacità processuale per determinare la nullità dell’intero

processo deve consistere in un vizio dell’atto introduttivo dello stesso;

perché, il difetto in tale atto si estende a tutti gli atti processuali

che

successivamente possono o debbono essere compiuti14.

La rilevabilità del difetto di capacità processuale in ogni stato e grado del

giudizio trova, peraltro, un limite di ammissione nel giudicato che

esplicitamente o implicitamente si sia formato sul punto. Siffatta previsione

non trova una espressa enunciazione normativa, ma viene dedotta dalla

giurisprudenza15, sulla scorta del principio in base al quale il potere di

verificare la sussistenza o meno dei poteri richiesti per il valido esercizio

delle attività processuali in capo alle parti viene fatto rientrare nell’officium

iudicis, come in campo processuale civile appare confermato dall’art. 182

c.p.c..

Detto difetto può essere sanato, rilevando in tal modo l’esistenza di una

forma di nullità relativa, in ogni stato e grado del giudizio, e ciò con effetti

retroattivi, mediante costituzione in giudizio del titolare del potere di

rappresentanza legale ovvero della parte diventa nel frattempo capace;

14

Così Cass., 21.3.1970, n. 755, in FI, 1970, Procedimento civile, p. 63.

In quella della più recente Corte di Cassazione si vedano: 3.5.1990, n. 3666, in GCM,

1990, Procedimento civile – capacità processuale, p. 855; 5.2.1987, n. 38 in RGC, 1987,

Imposta complementare sul reddito, p. 17; 16.4.1981, n. 2286, in GCM, 1981, Riscossione

entrate patrimoniali, p. 865; 8.8.1979, n. 4606, e molte altre conformi in precedenza,

rilevandosi in particolare come il giudice non sia tenuto a compiere alcuna indagine se nulla

risulti dagli atti o in seguito a deduzioni delle parti, ovvero se il contraddittorio sia dalle

parti stato accettato senza opposizione in merito (Cass., 30.1.1992, n. 964 in GCM, 1992,

Imposta reddito persone fisiche, p. 116 e 20.2.1992, n. 2099, ibidem, Imposte in genere, p.

251).

15

13

soggetti, questi, che manifestano con il loro comportamento al volontà di

ratificare l’operato posto in essere precedentemente a tale costituzione, a

condizione che il difetto stesso non sia stato già rilevato dal giudice.

Al rilevo del difetto di capacità operato dal giudice segue, come ha in più

occasioni affermato la Corte di Cassazione16, la dichiarazione di

inammissibilità della domanda.

In considerazione dell’analisi fin qui svolta, ricordando che l’art. 11 del d.lgs

non disciplina la capacità di stare in giudizio, e che non è dato rintracciare

alcuna disciplina derogatoria nell’ambito delle leggi tributarie; di

conseguenza, sembra che debba valere per il processo tributario la disciplina

contenuta nel primo libro del codice di procedura civile.

3. Legitimatio ad processum e legitimatio ad causam.

Secondo la dottrina più autorevole17, si suole contrapporre la legitimatio ad

processum o legittimazione processuale, che costituisce un presupposto

processuale condizionante l’eventuale pronuncia di merito del giudice, alla

legitimatio ad causam o legittimazione ad agire, che riguarda, invece, la

titolarità dell’azione e, quindi, dei diritti che con essa si fanno valere18.

La legitimatio ad processum, riferita alla capacità delle parti di stare in

giudizio, in proprio o con la debita rappresentanza, assistenza o

autorizzazione, consiste in una condizione che attiene alla regolare

costituzione del rapporto processuale. Tanto è vero che l’accertamento circa

la sua sussistenza può essere effettuato in ogni stato e grado, con il solo

limite della formazione del giudicato interno. Inoltre, si distingue dalla

qualificazione soggettiva di parte, poiché mentre quest’ultima scaturisce dal

16

Si vedano, tra le tante in tal senso, le pronunce 16.10.1980, n. 5571, in GCM, 1980,

Procedimento civile – capacità processuale, p. 2347; 24.11.1980, n. 6229, ibidem, Mandato

e rappresentanza, p. 2582 e precedenti in senso conforme.

17

CHIOVENDA, Istituzioni di diritto processuale civile, vol. II, p.239. Al contrario,

FAZZALARI, Note in tema di diritto e processo, Milano, 1975 pp. 132 ss., il quale tende ad

attribuire ai due concetti lo stesso significato.

18

Per maggiori rilievi, TOMEI, Legittimazione ad agire, in Enc. dir., vol. XXIV, Milano,

1974, pp. 65 ss.; ATTARDI, Legittimazione ad agire, in D. disc. Priv. Sez. civ., vol. X,

Torino, 1993, pp. 524 ss.

14

momento della proposizione della domanda, la legittimazione processuale,

come presupposto condizionante dell’azione, sussiste anche prima e

indipendentemente dalla proposizione della domanda.

La legitimatio ad causam è sempre un presupposto processuale

condizionante la decisione di merito, ma consiste nella pretesa di esercitare

in giudizio in nome proprio un diritto proprio. Essa è, dunque, la

correlazione tra il soggetto agente, che si afferma titolare del diritto vantato,

e il soggetto resistente, nei cui confronti è richiesta la tutela19.

In sintesi la legittimazione processuale è la posizione soggettiva di colui che

è titolare dei poteri il cui esercizio realizza lo stare in giudizio e che, altresì,

è titolare della serie ulteriore di poteri processuali, il primo dei quali è il

potere di agire. Si differenzia dalla legittimazione ad agire, perché viene a

prescindere dal riferimento alla situazione sostanziale che fonda le

condizioni dell’azione e, quindi, la titolarità dell’azione stessa.

Secondo la giurisprudenza della Suprema Corte la legittimazione ad agire

attiva e passiva, consiste nella titolarità del potere o del dovere di

promuovere o subire un giudizio in ordine ad un determinato rapporto

sostanziale20.

Nel processo tributario la legittimazione ad agire spetta ai soggetti indicati

nell’art. 10 del d.lgs 546/92, in funzione del loro interesse ad essere parti nel

rapporto giuridico processuale.

Il concetto di legittimazione ad agire è configurato dalla giurisprudenza

come una condizione dell’azione, intesa come diritto potestativo di chiedere

ed ottenere una decisione di merito in ordine al rapporto dedotto in giudizio.

19

PICARDI, Manuale del processo civile, Milano, 2005, p. 156, il quale come il termine

legitimatio ad causam si sia generato dall’esigenza di distinzione dall’altra terminologia di

legitimatio ad processum.

20

Così la sentenza 27.2.1995, n. 2243, in GCM, 1995, Cassazione civile, rinunzia al

ricorso, 459, mentre ancora in termini di condizione dell’azione parlano, riferendosi sempre

alla legittimazione ad agire, le sentenze 13.1.1995, n. 377, ibidem, Procedimento civile –

legittimazione attiva e passiva, 69 e 3.2.1995, n. 1321, ibidem, Procedimento civile –

legittimazione attiva e passiva, 287.

15

4. La rappresentanza legale e volontaria.

L’art. 11 del d.lgs 546/1992 si occupa al primo comma della forma in cui la

parte privata, ossia la parte diversa dall’Amministrazione finanziaria, può

stare in giudizio prevedendo in proposito l’istituto della rappresentanza

processuale volontaria.

Come già nel paragrafo precedente si è rilevato, coloro che non hanno il

libero esercizio dei propri diritti non possono stare in giudizio se non

rappresentati, assistiti o autorizzati secondo le norme che regolano la loro

capacità; quindi, in tutti questi casi la persona incapace21 nel processo starà

in giudizio per mezzo del proprio rappresentante. Nel campo sostanziale il

problema, del tutto analogo, di come si esercitano i diritti di coloro che non

sono capaci di agire è risolto dal legislatore con lo strumento della

rappresentanza legale.

Accanto a questa ipotesi è prevista una diversa forma di rappresentanza, la

cosiddetta rappresentanza volontaria, esercitatile da una persona capace che

comunque decide di conferire ad altri il potere di rappresentarla nel processo.

Evidentemente, si tratta di una questione diversa da quella della capacità di

stare in giudizio dal momento che chi decide di farsi rappresentare è

pienamente capace di partecipare lui stesso al processo anche se preferisce

non farlo.

Il testo dell’art. 11 tratta, al 1 comma, solo della rappresentanza volontaria,

mentre per la rappresentanza legale è necessario supplire con le norme del

c.p.c..

E’ bene precisare fin d’ora che la figura del rappresentante non ha nulla a

che vedere con quella del difensore, il cui obbligo di nomina è previsto

21

Come è noto, l’incapacità di agire consegue allo stato di interdizione (sul quale v.

SCARDULLA, Interdizione (dir. Civ.), in Enciclopedia del diritto, XXI, Milano, 1971, p.

932 e ss.; POGGESCHI, Interdizione e inabilitazione, in Nuovissimo Dig. It., VIII, Torino,

1962, p. 809 e ss.) e alla minore età. A quest’ultimo riguardo va tenuta presente la l.

8.3.1975, n. 39, che, come è noto, ha abbassato a 18 anni il limite della minore età,

modificando in tal senso l’art. 2 cod. civ.

Indipendentemente dalla generale incapacità di agire che consegue allo stato di interdizione

(come anche alla semicapacità che consegue allo stato di inabilitazione) un’incapacità di

agire limitata a determinate categorie di atti da stabilirsi di volta in volta, è prevista ora dai

nuovi artt. 404 e 405 cc. (come riformulati dalla l. 9.1.2004, n. 6) in occasione della

designazione dell’amministratore di sostegno.

16

dall’art. 12 del d.lgs 546/92. Si tratta di istituti del tutto differenti, poiché il

rappresentante regolarmente nominato svolgerà nell’ambito del giudizio i

compiti che spettano alla parte senza peraltro assumerne la veste che

continua ad essere ricoperta dal rappresentato; mentre, il difensore in ragione

delle proprie competenze professionali, avrà il compito di assisterlo

tecnicamente.

L’istituto della rappresentanza volontaria è disciplinato nel codice di

procedura civile all’art. 77 che ne dispone le condizioni di forma ed i limiti

sostanziali. Il legislatore nell’art. 77 si serve della tecnica imperniata sul

conferimento della legittimazione processuale a quel soggetto che già nel

campo sostanziale riveste la qualità di rappresentante. Si deve rilevare che

l’uso di questa tecnica nella rappresentanza volontaria, non coincide con

l’applicazione che viene operata per la rappresentanza legale. Questo si

verifica perché nel caso della rappresentanza legale si ha una pura e semplice

attribuzione automatica da parte della legge della legittimazione processuale

a colui che è rappresentante nel campo sostanziale; mentre, nel caso della

rappresentanza volontaria si richiede per la legittimazione processuale

un’attribuzione

autonoma

e

specifica

in

via

negoziale

da

parte

dell’interessato. Quindi, la qualità di rappresentante nel campo sostanziale

non

è

sufficiente

perché

sussista

la

legittimazione

processuale

rappresentativa, occorrendo ancora che questa sia fatta oggetto di espresso

conferimento22.

Va tuttavia sottolineato che in ambito processuale se la qualità di

rappresentante nel campo sostanziale non è sufficiente, è comunque

necessaria, nel senso che non si può conferire la legittimazione processuale

22

Su questo punto non esistono dubbi in dottrina ed in giurisprudenza. V. comunque Cass.

19.11.1971, n. 3333, e la Cass. 10.7.1975, n. 2720. Il conferimento della legittimazione

processuale rappresentativa potrà essere contestuale al conferimento dei poteri

rappresentativi sostanziali, ma nulla impedisce che sia compiuto, in via autonoma; né

esistono altri requisiti formali all’infuori dello scritto. L’onere della documentazione va

posto in relazione col potere (degli altri soggetti del processo) di ottenere la giustificazione

dei poteri da parte del rappresentante (art. 1393 cod. civ.) provocando la verifica e l’invito di

cui all’art. 182, 1 comma cpc con la conseguenza che se nessuno esercita questo potere, la

produzione del documento può anche mancare (Cass. Sez. n. 14.12.1999, n. 894/SU) o

avvenire in appello (Cass. 8.4.1995, n. 4073), sempre che, naturalmente, il rappresentante

abbia inequivocabilmente compiuto la contemplatio domini (Cass. 19.1.1987, n. 428).

17

rappresentativa ad un soggetto che già non rivesta la qualità di

rappresentante anche nel campo sostanziale. Questa conclusione si desume,

secondo l’interpretazione prevalente, del dettato dell’art. 77 che richiede

l’espresso conferimento del potere rappresentativo processuale non ad un

qualsiasi destinatario ma soltanto «il procuratore generale e quello preposto a

determinati affari»23. Inoltre, anche lo strumento della rappresentanza

processuale volontaria, come quello della rappresentanza legale, troverà

applicazione soltanto se il potere rappresentativo oltre ad esistere, sia

adeguatamente manifestato attraverso la contemplatio domini, ossia

attraverso, la dichiarazione del rappresentante di agire in nome del

rappresentato24.

23

Occorre precisare che l’opinione espressa è ferma soltanto in dottrina ( v. per tutti

MANDRIOLI, La rappresentanza, Torino, p. 179; SATTA, Commentario, I, p. 265;

ANDRIOLI, Dir. Proc. Civ., I, p. 568; né mancano autori secondo i quali l’opinione in

discorso sarebbe addirittura imposta dai principi: così ad es. CARNELUTTI, La

rappresentanza processuale volontaria, p. 636 e ss. La giurisprudenza riconoscendo che la

rappresentazione sostanziale può risultare anche implicitamente: v. ad es. Cass. 3.12.2001,

n. 15270; Cass. 8.5.1998, n. 4666; Cass. 22.02.1997, n. 1622 è stata per qualche tempo

contrastante e per lo più propensa ad ammettere la conferibilità della rappresentanza

processuale anche a persone prive di poteri rappresentativi negoziali. In questo senso ebbe a

pronunciarsi, con riguardo alla rappresentanza delle società. La Cass. 14.2.1977, n. 681, in

Foro it., 1977, I, p. 821. Questa sentenza, infatti, nel ribadire il costante insegnamento della

Cassazione secondo il quale l’organo investito della rappresentanza di una società di capitali

può (se lo statuto non contiene un espresso divieto), delegare il potere di rappresentare in

giudizio la società ad un altro soggetto, anche estraneo alla società, si è richiamata all’art. 77

cpc affermando che tale norma avrebbe solo la funzione di limitare i poteri del

rappresentante volontario, ossia di stabilire che l’espresso conferimento per iscritto del

potere di rappresentativo processuale è necessario; mentre, non avrebbe anche la portata di

stabilire che tale conferimento non è sufficiente. Nello stesso senso si è poi pronunciata la

Cass. 9.11.1982, n. 5877, in Giur. It., 1983, I, 1, p. 1506; ma poi, in senso decisamente

contrario, una serie di pronunce, tra cui la Cass. 14.02.1995, n. 1578 che evidenzia la

conseguente nullità rilevabile d’ufficio; poi ancora la Cass. 22.4.1997, n. 3463. La Cass.

3.11.1997, n. 10765 si è spinta fino a ritenere insufficiente una procura nella quale il

conferimento di poteri sostanziali appariva strumentale rispetto al conferimento dei poteri

processuali; più aperta, sotto quest’ultimo profilo, la Cass. 26.9.1998, n. 9669.

Altre pronunce, invece, precisano che la rappresentanza sostanziale debba, per consentire la

rappresentanza processuale, essere generale o almeno comprendere un gruppo omogeneo di

poteri: così Cass. 19.9.2003, n. 13898. E’ comunque evidente che siamo ormai al limite

della valutazione caso per caso, come ha bene rilevato l’annotatrice M. IOZZO al termine di

una puntuale esposizione delle vicende della giurisprudenza su questa delicata questione.

Va, d’altra parte, tenuto presente che la rappresentanza processuale, per il suo carattere

esterno, sopravvive all’estinzione della rappresentanza sostanziale Cass. 11.1.1999, n. 175.

24

Perciò se la delega al difensore è stata conferita dal rappresentante volontario, il

rappresentato non può agire in proprio nome nello stesso atto, v. Cass. 22.7.1999, n. 7888,

in Foro it., 2001, I, P. 291, mentre può costituirsi in proprio nel giudizio già instaurato dal

18

A completamento della rappresentanza nel processo civile si deve trattare del

soggetto che agisce in nome altrui ma privo del potere rappresentativo, ossia

del cosiddetto falsus procurator, con la conseguenza che gli atti posti in

essere non producono effetti in capo a colui che sembra essere rappresentato.

Nel processo tributario i limiti al conferimento della rappresentanza

processuale esaminati nell’ambito del processo civile non esistono,

considerato che l’art. 11 disciplina l’istituto della rappresentanza volontaria

in modo esaustivo ed autonomo rispetto alle norme del codice di procedura

civile. L’articolo si limita a stabilire che le parti possono stare in giudizio

anche mediante procuratore generale o speciale, senza alcun limite

rappresentato da un eventuale rapporto sostanziale a monte che debba

sussistere tra rappresentante e rappresentato. In considerazione di quanto

appena detto, né consegue che la procura speciale davanti al giudice

tributario può essere attribuita a qualunque soggetto sempre che quest’ultimo

abbia la capacità di agire.

La procura di regola deve essere conferita con atto pubblico o scrittura

privata, tuttavia, questo principio di carattere generale trova una deroga nel

secondo capoverso del 1 comma dell’art. 11. Infatti, la procura conferita dal

contribuente ai parenti ed affini fino al quarto grado, legittima quest’ultimi a

stare in giudizio per il ricorrente sulla base di una semplice scrittura privata

non autenticata. Tale disposizione pone il problema dei requisiti soggettivi

richiesti per godere della disposizione di favore quanto alla forma della

procura. In mancanza di una espressa previsione normativa sul punto si deve

ritenere che il giudice e la controparte possano richiedere una prova del

rapporto di parentela.

La procura conferita al familiare incontra una

limitazione sul piano oggettivo in considerazione del fatto che il procuratore

nominato con una mera scrittura privata

alla partecipazione all’udienza

pubblica; mentre, è escluso che il familiare possa rappresentare validamente

il ricorrente nell’udienza in camera di consiglio, né sostituirlo nelle altre

attività processuali tra cui quella di avanzare proposta di conciliazione

rappresentante, stante la natura secondaria del potere del rappresentante rispetto a quello del

rappresentato.

19

giudiziale della controversia ex art. 48 o rinunciare al ricorso25.

Come nel processo civile, anche in quello tributario si pone il problema della

sorte del processo condotto da o instaurato nei confronti di chi sia sprovvisto

della rappresentanza, ovvero di un cosiddetto falsusu procurator. La

disciplina sul processo tributario non si occupa espressamente di tale

eventualità, dovendosi di conseguenza applicare le norme di diritto comune e

precisamente l’art. 1399 del codice civile. Tale norma consente la ratifica

dell’operato del procuratore irrituale da parte del contribuente falsamente

rappresentato con effetto sanante ex tunc, fatti salvi gli eventuali diritti

acquisiti nel frattempo dai terzi. Come nel processo civile, dunque, si

dovrebbe ritenere che la ratifica possa avvenire in ogni stato e grado del

giudizio e con riferimento a tutti gli atti processuali, attraverso la

costituzione in giudizio delle parte o del legittimo rappresentante, i quali

manifestino la volontà di anche tacita di ratificare la condotta processuale

precedente. Tuttavia, tale conclusione è soltanto astrattamente valida, dal

momento che, come si è detto, la ratifica è suscettibile di produrre i suoi

effetti sananti soltanto a condizione che non si sia verificata, eventualità

tutt’altro che remota stante i brevi termini che caratterizzano il processo

tributario26. In particolare, qualora il difetto di rappresentanza si sia

verificato al momento dell’introduzione del giudizio, esso comporterà

l’inammissibilità del ricorso ovvero la nullità degli atti compiuti dal falsus

procurator, salvo la rarissima eventualità di una tempestiva ratifica27.

Al contrario, potrà essere sanato in corso di giudizio l’operato del

rappresentante nominato per specifici atti, ma senza il rispetto delle formalità

previste; ad esempio, pensiamo al caso della procura speciale ad actum per

25

Si veda Comm. Trib. Centr. 19.11.1987, n. 8394, in Comm. Trib. Centr., 87 I, p. 649,

secondo cui la procura conferita in modo informale dal ricorrente al proprio figlio non

legittima quest’ultimo a rinunciare al ricorso, inficiando di nullità la cessazione di materia

del contendere pronunciata sulla base di tale atto.

26

Comm. Trib. Centr. 3.12.1984, n. 10485, in Rass. Imp. 85, p. 838; Comm. Trib. Centr.

2.10.1990, n. 6218, in Comm. Trib. Centr. 90, I, p. 695; Cass. S.U. 11.10.1978, n. 4512.

27

Comm. Trib. Milano, Sez. XXVII, 12.5.1997, n. 84, in Riv. giur. trib. 97, p. 950, con nota

di GLENDI, che ha dichiarato l’inammissibilità del ricorso sottoscritto dal procuratore non

ritualmente nominato; qualche perplessità su tale questione esprime OLIVA CORRADO,

Contenzioso tributario, parte I, in D. e prat. trib. 2000, II, p. 1023.

20

semplice scrittura privata, quando mancassero i requisiti soggettivi od

oggettivi in cui tale forma è ammessa.

5. La parte ricorrente.

La normativa considera quale parte del processo tributario il ricorrente che

rappresenta la parte attiva del giudizio, ed in quanto titolare del diritto

legittimato all’azione.

Il ricorrente non viene menzionato alla stessa stregua delle altre parti del

processo, ma l’espressione letterale «oltre al ricorrente», evidentemente,

indica quest’ultimo parte necessaria del contenzioso tributario. Infatti, il

ricorso può essere introdotto imprescindibilmente dal soggetto che ne abbia

diritto. Questa situazione comporta che non può instaurarsi un processo

tributario se non vi sia una parte ricorrente, e che il giudizio non può essere

proposto da una delle altre parti indicate dall’art. 10. Tutto questo determina

che se soggetto attivo del rapporto tributario è l’ente impositore, parte attiva

del processo è necessariamente il ricorrente.

Nella pratica il ricorrente si potrebbe identificare con colui nei cui confronti

si è verificato il presupposto di imposta, ma è da rilevare che il contribuente

potrà essere un soggetto cui indirettamente si potrà ricollegare una pretesa

contribuiva. Si pensi, ad esempio, al rappresentante legale di una società che

abbia ricevuto la notifica di un avviso di irrogazione di sanzioni nei propri

confronti per infrazioni commesse dalla società di appartenenza.

In via generale si può dunque ritenere che può essere parte ricorrente

chiunque risulti destinatario o notificatario di uno degli atti impugnabili

elencati nell’art. 19 o chiunque abbia prodotto una istanza in relazione alla

quale, pur sempre ai sensi dell’art. 19, si sia formato un silenzio-rifiuto

impugnabile.

Ne consegue che assumerà la veste di parte ricorrente nel processo tributario,

con l’esclusione di adire altra giurisdizione, anche colui che notificatario di

uno degli atti impugnabili, sostiene la propria estraneità alla pretesa fiscale;

21

si pensi al caso di un soggetto a cui è stato notificato un atto nella presunta

qualità di erede del contribuente deceduto e che voglia rilevare l’assenza

della presunta qualità di erede. Sono questi casi in cui il ricorrente vuole

provare che va escluso il presupposto di un proprio coinvolgimento nel

rapporto di imposta. Tuttavia il soggetto dovrà adire il giudice tributario, con

preclusione di altra giurisdizione, e sarà dunque parte ricorrente del giudizio

posto in essere.

Il ricorrente può essere sia una persona fisica che una persona giuridica come

per le società, enti o associazioni con o senza personalità giuridica.

L’art. 18 del d.lgs 546/92, nell’elencare i requisiti del ricorso, alla lettera b)

richiede l’indicazione sia del ricorrente che del suo legale rappresentante;

pertanto, in caso di rappresentanza legale di una persona fisica, va indicato

nel ricorso non solo il rappresentato, che è la parte ricorrente legittimata ad

causam, ma anche il rappresentante legale che, in forza del potere facente a

lui capo, è legittimato a proporre l’azione.

Nel caso il ricorrente sia un soggetto diverso dalla persona fisica, dove si

tratti di una società occorrerà indicare anche gli estremi del rappresentante

legale in base alle norme statutarie, degli atti costituivi o in base alla legge.

Per l’ipotesi in cui il ricorrente sia un’associazione non riconosciuta, e

quindi, priva di personalità giuridica, il problema della capacità di stare in

giudizio si sovrappone a quello della identificazione del soggetto titolare del

potere di proporre l’azione; problema che, in realtà, non attiene al tema della

capacità processuale, quanto piuttosto a quello dell’esistenza o meno di un

soggetto autonomamente imputabile di rapporti giuridici.

La giurisprudenza ritiene non applicabile in campo tributario i limiti di

corrispondenza tra potere di rappresentanza in ambito processuale e potere di

rappresentanza in ambito sostanziale, limiti invece in varie occasioni

affermati come regola generale per il processo ordinario della Suprema

Corte28.

Diversamente e con riguardo ad una struttura societaria, la stessa Corte si è

28

Tra le ultime Cass., 15.11.1988, n. 6109, in RGC, 1988, Lavoro (controversie

individuali), p. 188 e Cass. 9.11.1983, n. 6621, in FI, 1984, I, p. 1935.

22

espressa nel senso di attribuire all’organo investito della legale

rappresentanza della società il potere di nominare validamente un proprio

rappresentante al limitato fine di nominare a sua volta un procuratore legale

abilitato allo ius postulandi.

I giudici di legittimità hanno a tal proposito affermato, in altri termini, che il

legale rappresentante di una società può delegare ad altro soggetto il solo

potere di rappresentanza processuale della società medesima, con

conseguente conferimento a terzo della relativa legittimazione processuale29.

Infine, considerato che il ricorrente instaura il processo al fine di ottenere un

provvedimento contro l’amministrazione finanziaria, e nel ricorso richiede

l’annullamento di un atto o la contestazione dell’illegittimità di un

comportamento omissivo dell’amministrazione; si dibatte, da lungo tempo,

sulla possibilità di portare di fronte alle Commissioni tributarie alcuni tipi di

controversie tra privati. Seguendo questa possibilità verrebbe meno

l’impostazione del processo tributario che vede quale parte ricorrente il

privato e resistente l’amministrazione finanziaria.

Inoltre, l’accoglimento di una o dell’atra interpretazione comporterebbero

delle conseguenze sulla disciplina delle parti.

Si tratta di stabilire se siano riconducibili alla giurisdizione tributaria quelle

controversie tra privati, rispetto alle quali il rapporto impositivo si ponga

quale mero presupposto; risolto affermativamente tale preliminare quesito,

se debba comunque essere coinvolta la parte pubblica in veste di

litisconsorte necessario, oppure considerare un processo tributario totalmente

inter privatos.

Nonostante la dottrina sia in gran parte orientata a riservare il processo

tributario al contraddittorio con l’amministrazione finanziaria in ordine alla

legittimità di una pretesa impositiva da questa avanzata30, la giurisprudenza e

29

Così Cass., 20.4.1984, n. 2615, in RGC, 1984, Procedimento civile, p. 26 e Cass.,

9.11.1982, n. 5877, in GC, 1983, I, p. 2699.

30

ANNECHINO, Ritenuta versata ma non effettuata, quale giurisdizione?, in F. it. 06, I, p.

6480; TESAURO, In tema di giurisdizione e competenza per le controversie tra sostituto e

sostituito, in D. e prat. trib. 79, II, p. 320; POLITO, L’azione di accertamento di ripetizione

23

la stessa amministrazione finanziaria propendono per la tesi opposta31.

La giurisprudenza della Cassazione è tutt’altro che consolidata, come

dimostra la stessa frequenza di decisioni a sezioni unite sul punto; a favore

della competenza del giudice ordinario, almeno qualora non sia introdotta

alcuna pretesa nei confronti dell’amministrazione32.

La posizione su cui si è attesta la dottrina pare preferibile, anche alla luce di

problemi di ordine pratico che si pongono qualora si accettino le conclusioni

della giurisprudenza dominante. In particolare si dovrà decidere quale

posizione attribuire nel processo all’amministrazione finanziaria, l’art. 10 del

d.lgs 546/92 sembra imporne la partecipazione dando vita ad un processo

con pluralità di parti in litisconsorzio necessario. A tale conclusione è giunta

anche la Corte di Cassazione, con la sentenza a sezioni unite la numero

3843/90.

6. La parte resistente.

La parte resistente può individuarsi nell’autorità

che ha emanato l’atto

impugnato o ha tenuto il comportamento che il ricorrente assume come

lesivo.

In tema di legittimazione attiva e passiva nei giudizi in cui siano parti

amministrazioni dello Stato, pur essendo indubbia l’unicità del soggetto al

quale si riferisce l’azione di dette amministrazioni, al suo interno si

distinguono i vari settori e sfere di azione e le rispettive competenze, che

danno luogo a distinti centri di interesse, con la conseguenza che la

legittimazione a stare in giudizio spetta agli organi delle amministrazioni di

volta in volta istituzionalmente preposte a svolgere la singola attività di cui si

dell’indebito in materia tributaria, in Riv. dir. fin. 74, I, p. 125 ss.; contra RUSSO, Manuale

di diritto tributario, Milano, 2002, p. 454.

31

Cass. 23019/05, in F. it. 06, I, p. 3480; Cass. 2281/90, in Rass. Avv. Stato 91, p. 81 ss.;

Cass. S.U. 3843/90 in R. d. trib. 91, II, p. 160 ss.; Cass. S. U. 4311/90, in R. d. trib. 91, II, p.

160; Cass. S. U. 11.8.1990, n. 8178; Cass. S. U. 2050/91, in R. d. trib. 91, II, p. 202 ss., con

nota di PURI, Controversie tra sostituto e sostituito: continua l’equivoco della Cassazione.

32

Si sono pronunciate Cass. S. U. 7533/86, in Boll. trib. 87, p. 601; Cass. S. U. 657/89, in

Fisco 89, p. 5206.

24

tratta.

Ferme restando l’unicità e l’unitarietà della capacità giuridica dello Stato,

della cui attività giuridica i vari rami dell’Amministrazione rappresentano,

con la loro struttura burocratica specifiche settoriali estrinsecazioni

operative, e fermo il profilo per cui per competenza del ministero deve

intendersi, nel senso amministrativo del termine, l’attribuzione del potere di

stare in giudizio per lo Stato, in relazione a ciò che forma oggetto della

specifica materia del contendere, attiene alla problematica della capacità

processuale

o

legitimatio

ad

processum.

Quindi,

anche

per

le

amministrazioni statali si pone la necessità di accertare in sede di verifica

dei presupposti processuali la sussistenza nell’organo statuale convenuto o

resistente nel processo il potere di stare di stare in giudizio.

L’art. 11 del d.lgs 546/92 prende espressamente in considerazione, quali

parti pubbliche, con riferimento alla loro capacità di stare in giudizio, da un

lato l’Ufficio del Ministero delle finanze nei cui confronti è preposto il

ricorso, dall’altro lato l’ente locale impositore. La questione è diversa

rispetto a quella del primo comma dello stesso articolo, trattandosi, in questo

caso non della possibilità di nominare un rappresentante volontario, ma della

individuazione del soggetto persona fisica chiamato ad esercitare nel

processo i poteri di parte per un entità giuridica.

Per l’ufficio dell’amministrazione statale e nel caso di specie di quella

finanziaria, la norma prevede due modi distinti di stare in giudizio,

direttamente vale a dire nella persona del titolare individuato secondo le

norme regolamentari interne; oppure, attraverso l’ufficio del contenzioso

regionale o compartimentale, a norma del DPR 23.3.1992, n. 287, artt. 32

ss,, che pure agirà nella persona del titolare dell’ufficio o di altro funzionario

da quest’ultimo delegato33.

Le due posizioni sono tra loro alternative e non risulta dalla legge alcuna

indicazione che specifichi a quali requisiti l’opzione tra le due debba essere

33

TESAURO, Istituzioni di diritto tributario, vol. I Parte generale, p. 321; GLENDI,

Legittimazione (attiva e passiva) e difesa in giudizio delle Agenzie fiscali, in Corr. trib. 01,

p. 2166.

25

subordinata; quindi, dovranno valere le disposizioni interne per le modalità

di decisione tra le due alternative34.

La ragione di questa scelta può risiedere nell’opportunità di lasciare

all’ufficio parte nel giudizio il compito di seguire il processo di primo grado,

o comunque i casi di routine, permettendo che la rappresentanza passi in

sede di appello alle direzioni regionali o compartimentali. In applicazione di

questo orientamento si sono indirizzate circolari interne sia dell’Agenzia

delle Dogane, che con circolare del 4.4.2002, n. 26 dell’Ufficio contenzioso

civile e penale ha prescritto agli Uffici periferici di informare

tempestivamente la competente direzione generale dell’avvenuta notifica di

ricorsi in materie particolarmente complesse e/o rilevanti, per consentire

l’esercizio della facoltà di avocazione.

Tuttavia, è bene ricordare che siamo in presenza di una rappresentanza

organica derivante dall’art. 16 del d.lgs 29/1993, ora T.U. 30.3.2001, n. 165

secondo il quale deve ritenersi attribuito ai dirigenti generali delle pubbliche

amministrazioni che promuovono e resistono alle liti il potere di conciliare o

transigere35. Inoltre, la piena rappresentanza comporta che al funzionario sia

riconosciuta la facoltà di rendere dichiarazioni di rinuncia rispetto alla

materia del contendere, anche in assenza di una specifica delega36.

34

BRUNO, La legittimazione ad agire e la rappresentanza in giudizio delle Agenzie fiscali,

in Rass. trib. 02, p. 1515.

35

Cass. 2099/92, che ha deciso che la sottoscrizione dell’atto di appello da parte di un

funzionario addetto al reparto contenzioso dell’ufficio delle imposte, ma non preposto al

reparto stesso non è valida, atteso che, negli atti a rilevanza esterna, il potere di manifestare

la volontà della pubblica amministrazione compete al titolare dell’ufficio oppure ad un

funzionario da lui delegato.

36

Cass. 5270/04 e Cass. 7082/04, in Fisco, I, 2004, p. 2790; contra Cass. 10215/03, secondo

la quale si dovrebbe applicare l’art. 88 disposizioni di attuazione del cpc, con conseguente

fissazione di una successiva udienza per la formazione del verbale di conciliazione tra le

parti munite di necessari poteri; in dottrina RUSSO, Rappresentanza legale

dell’amministrazione finanziaria, in Rivista della Scuola superiore dell’economia e delle

finanze.

26

CAPITOLO II

LA RAPPRESENTANZA E DIFESA DEL CONTRIBUENTE NEL

PROCESSO TRIBUTARIO E L’OBBLIGO DI DIFESA TECNICA

1. La rappresentanza della parte privata.

L’art. 10 del d.lgs. 31.12.1992, n. 546 individua i soggetti aventi la capacità

di essere parte nel processo tributario.

La figura del ricorrente coincide, il più delle volte, con quella del

contribuente, ossia con quel soggetto debitore del tributo, sia che egli agisca

contro un atto dell’Amministrazione Finanziaria o per il rimborso di somme

pagate senza che sia intervenuto un atto.

Ma è da rilevare che ricorrente potrà essere un soggetto cui indirettamente

sia ricollegabile una pretesa impositiva; si pensi al rappresentante legale di

una società che abbia ricevuto la notifica di un avviso di irrogazione di

sanzione nei propri confronti per infrazione commessa dalla società di

appartenenza.

Oppure, pensiamo, al sostituto di imposta che, pur essendo soggetto passivo

per obblighi propri, è tenuto a determinati adempimenti in relazione a

presupposti impositivi verificatisi nei confronti di altri soggetti e che, in tale

veste, risulti norificatatrio di una pretesa fiscale37.

La veste di ricorrente può essere assunta tanto da una persona fisica quanto

da una società, ente o associazione con o senza personalità giuridica. Nel

caso in cui il ricorrente sia un soggetto diverso da una persona fisica, sarà

ovviamente necessario che la società, ente o associazione siano rappresentati

da una persona fisica che ne abbia il potere a norma di statuto o di legge.

L’art. 11 del d.lgs 546/92, disciplina la capacità processuale per le parti

diverse dall’Ufficio del Ministero delle Finanze o dell’Ente locale.

37

Sul punto circolare ministeriale n. 98/E del 23.04.1996.

27

2.1 Il contribuente deceduto.

Notevoli problemi di natura processuale derivano dal decesso del

contribuente, anche se non si può prescindere, prima di esaminarli, dal

riprendere la disciplina che il codice civile detta in materia di successioni,

focalizzando, l’attenzione su quei principi strettamente collegati all’analisi

che si intende svolgere.

Si deve prima di tutto partire dall’apertura della successione che è

determinata dalla morte della persona, e l’art. 456 del cod. civ. stabilisce in

proposito che la successione si apre nel luogo dell’ultimo domicilio del

defunto.

La successione a causa di morte può essere a titolo universale o a titolo

particolare, quella a titolo universale che deriva dalla legge ovvero dal

testamento comporta il subentrare dell’erede nella titolarità della universalità

o di una quota di rapporti trasmissibili intestati al de cuis; mentre, la

successione a titolo particolare si configura in relazione al legato che

consiste in una attribuzione a causa di morte.

L’art. 459 del cod. civ. enuncia con chiarezza il principio che l’eredità si

acquista con l’accettazione, precisando, che l’effetto retroagisce al momento

dell’apertura della successione.

Il codice prevede un’accettazione espressa dell’eredità quando in un atto

pubblico o in una scrittura privata il chiamato all’eredità ha dichiarato di

accettarla oppure ha assunto il titolo di erede art. 475, comma 1; invece, è

tacita quando la volontà di accettare l’eredità non è espressa esplicitamente,

ma è implicita in un atto o in un comportamento che presuppone

necessariamente la volontà di accettare.

Nell’ambito tributario la complessa situazione a cui da origine il decesso di

un soggetto, che senz’altro si deve ritenere soggetto passivo di imposta,

attiene l’individuazione del nuovo soggetto su cui ricade l’obbligazione

tributaria che faceva capo al defunto. L’art. 65 del DPR n. 600/73 stabilisce

che: «gli eredi rispondono in solido delle obbligazioni tributarie il cui

presupposto si è verificato anteriormente alla morte del dante causa. Gli

28

eredi del contribuente devono comunicare all’ufficio delle imposte del

domicilio fiscale del dante causa le proprie generalità ed il proprio domicilio

fiscale». Dalla lettura di questa disposizione rileviamo alcune peculiarità

previste dal legislatore tributario rispetto alla disciplina del codice civile.

Infatti, l’art. 754 cod. civ. prevede che: « gli eredi sono tenuti verso i

creditori al pagamento dei debiti e pesi ereditari personalmente in

proporzione della loro quota ereditaria e ipotecariamente per l’intero».

L’adempimento della comunicazione delle generalità e del domicilio fiscale

degli eredi, si configura come una manifestazione della volontà di accettare

l’eredità, ossia da considerare come atto dal quale si desume un’accettazione

tacita dell’eredità. Inoltre, la disposizione prevede una responsabilità solidale

nel caso in cui vi siano una pluralità di eredi, ma senza individuare il

soggetto

onerato

alla

presentazione

della

comunicazione,

nonché,

l’indicazione delle generalità di tutti gli eredi o solo di quelli che hanno

accettato. Se consideriamo l’ipotesi più semplice, ossia l’accettazione

dell’eredità da parte di tutti gli eredi, colui che effettua la comunicazione

sopra indicata si pone nei confronti dell’Amministrazione quale destinatario

degli atti relativi all’accertamento delle imposte; inoltre, questa condizione

comporta che sia legittimato ad agire e capace di stare in giudizio dinanzi

alle Commissioni tributarie nel caso di un eventuale contenzioso relativo agli

atti in questione.

Il DPR 600/73 prevede al 4 comma, dell’art. 65 che: « può essere effettuata

agli eredi impersonalmente e collettivamente nell’ultimo domicilio dello

stesso ed è efficace nei confronti degli eredi, che almeno trenta giorni prima,

non abbiano effettuato la comunicazione di cui al secondo comma».

L’erede che ha presentato la comunicazione ha il diritto di ricevere una

notificazione personale degli atti posti in essere dall’Amministrazione,

quindi, la notifica effettuata ai sensi del comma 4 dell’art. 65 non è efficace

nei suo confronti.

Per quanto attiene gli altri eredi è necessario distinguere a seconda che

abbiano accettato o meno l’eredità. Questa situazione comporta nel primo

29

caso che l’atto impositivo assume rilevanza anche nei loro confronti in

quanto soggetti chiamati a rispondere solidalmente; mentre, nel caso in cui

gli eredi non hanno accettato l’eredità al fine di evitare l’escussione da parte

dell’Amministrazione finanziaria devono impugnare l’atto impositivo o

intervenire volontariamente in un giudizio già in corso, al fine di affermare

la nullità dell’atto nei loro confronti in quanto manca la qualità di erede.

Una ipotesi su cui dottrina e giurisprudenza non si sono occupate riguarda il

caso in cui vi siano una pluralità di eredi senza accettazione di alcuno, con la

conseguenza che nessuna comunicazione relativa alla generalità e domicilio

fiscale degli eredi arriverà al fisco. L’Amministrazione finanziaria

provvederà ad effettuare la notificazione degli atti impositivi in forma

impersonale e collettiva al domicilio del contribuente defunto. A questo

punto acquistando l’atto impositivo piene efficacia in mancanza di

impugnazione, gli eredi dovranno, necessariamente adire la Commissione

tributaria competente al fine di evitare il consolidamento dell’atto notificato.

Il 3 comma dell’art. 65 stabilisce che: «tutti i termini pendenti dalla data

della morte del contribuente o scadenti entro quattro mesi da essa, compresi

il termine per la presentazione della dichiarazione ed il termine per ricorrere

contro l’accertamento, sono prorogati di sei mesi in favore degli eredi».

Tuttavia si pone il problema di stabilire quale sia il dies a quo di decorrenza

del suddetto termine quando l’Amministrazione compie una duplice notifica

dell’atto impositivo sia all’erede che ha effettuato la comunicazione e sia

impersonalmente e collettivamente al domicilio del defunto. In dottrina38 si è

affermato di riconoscere l’esistenza di un duplice termine di decorrenza per

l’impugnazione, a seconda che si tratti o meno dell’erede che ha accettato

l’eredità ed ha effettuato la relativa comunicazione richiesta dal DPR 600/73.

38

AMBROSETTI, Il ricorso nel diritto tributario, Padova, 1999, p. 216, il quale rileva

come la questione non sia puramente teorica, ma abbia una portata pratica, in quanto

possono le notificazioni produrre effetti diversi riguardo al processo in base alle situazioni

giuridiche dei soggetti ai quali l’atto è stato notificato, relativamente alla successione

ereditaria del contribuente defunto.

30

La giurisprudenza civile e tributaria39 è univoca nel considerare la nullità

dell’accertamento nei confronti degli eredi virtuali quando la notifica sia

stata effettuata al solo nome del defunto e dell’erede autore della

comunicazione all’Amministrazione finanziaria. Decisamente, costituisce

vizio insanabile la notificazione effettata al solo nome e domicilio fiscale del

defunto.

Un aspetto processuale da considerare riguarda la trasmissibilità o meno, agli

eredi del contribuente defunto, delle obbligazioni tributarie derivanti da

sanzioni non penali. Il legislatore è intervenuto stabilendo, espressamente,

all’art. 8 del d.l. 472/1997 la non trasmissibilità delle sanzioni tributarie non

penali. Sul piano processuale, le conseguenze si traducono nell’applicazione

della regola secondo la quale gli eredi non sono soggetti passivi di atti

impositivi recanti sanzioni tributarie non penali; anche se, in un primo

momento, nel riconoscere40 alla sanzione tributaria non penale natura

soprattutto risarcitoria consentiva la trasmissibilità della stessa agli eredi del

contribuente defunto al quale era stata comminata.

2.2 L’imprenditore soggetto a fallimento.

L’art. 1 del RD 267/1942 stabilisce in linea di principio che le disposizioni

sul fallimento, concordato preventivo e sull’amministrazione controllata si

applicano solo agli imprenditori che esercitano un’attività commerciale41.

Il concetto di imprenditore è fissato dall’art. 2082 cod. civ., ed è

essenzialmente collegato al carattere professionale dell’attività economica

organizzata al fine della produzione e dello scambio di beni e di servizi.

Questo concetto è comune a tutti gli imprenditori agricoli e commerciali, ma

la commercialità risulta dall’art. 2195 del cod. civ. che stabilisce quali fra gli

imprenditori siano soggetti all’obbligo dell’iscrizione nel registro delle

39

Cass., I, 25.11.1995, n. 12210, in GCM, 1995, Imposte in genere – accertamento, 1940;

Comm. Trib. Centr., XII, 9.11.1990, n. 7289, in RGC,1991, Imposte in genere, 1444.

40

Comm. Trib. Centr., 25.10.1996, n. 5322, in RGC, 1997, Imposte in genere, 387.

41

E’ questa una costante tradizione dei nostri ordinamenti giuridici, in contrasto con altri.

31

imprese.

Ciò premesso, l’imprenditore commerciale può essere: una persona fisica o

una società. Per quel che riguarda la persona fisica, questa, per essere

considerata imprenditore, deve avere la capacità di esercitare l’attività

commerciale. Tale capacità coincide normalmente con la capacità di agire;

ma, può anche non coincidere, come nel caso in cui il minore emancipato o

l’inabilitato art. 425 cod. civ, abbia ottenuto dal Tribunale l’autorizzazione

all’esercizio o alla continuazione .

Per quel che riguarda le società, ricordiamo che nel nostro ordinamento si

distingue la società semplice, dalle società soggette a registrazione che

assumono una delle forme tipiche stabilite dalla legge.

Dalle società vanno invece tenute distinte le comunioni a scopo di

godimento art. 2248 cod. civ. e le associazioni in partecipazione art. 77 della

legge che non sono soggette alle procedure concorsuali.

L’art. 5 della legge fall. dispone che l’imprenditore che si trova in stato di

insolvenza è dichiarato fallito. Nel suo capoverso, l’art. 5 indica i segni con

cui l’insolvenza si manifesta: inadempimenti o altri fatti esteriori, i quali

dimostrano che il debitore non è più in grado di soddisfare regolarmente le

proprie obbligazioni.

L’insolvenza è definita come l’impotenza di soddisfare regolarmente le

proprie obbligazioni. Non è facile trovare un criterio obiettivo al quale si

possa riconoscere l’insolvenza (ad esempio non basta che il bilancio sia in

passivo). Ai fini della identificazione dell’insolvenza è da notare l’accenno

sulla “regolarità” dell’adempimento delle obbligazioni.

La dichiarazione di fallimento non è che la dichiarazione giudiziale dello

stato di insolvenza. La dichiarazione avviene con sentenza, che ha carattere

costitutivo rispetto all’apertura del concorso. Dall’art. 6 risulta che i

fallimento può essere dichiarato su richiesta del debitore, su ricorso di uno o

più creditori, su istanza del P.m. o d’uffico.

La dichiarazione di fallimento è demandata esclusivamente al Tribunale e

nel caso in cui il ricorso del creditore sia respinto, il reclamo alla Corte

32

d’Appello, ai sensi dell’art. 22, comporta in caso di accoglimento della

dichiarazione di fallimento si deve rinviare al Tribunale per l’emanazione

della sentenza.

L’art. 9 attribuisce la competenza al tribunale del luogo dove l’imprenditore

ha la sede principale dell’impresa ossia ai sensi dell’art. 2119 del cod. civ. è

la sede legale.

Il fallimento non richiede una condanna e un titolo esecutivo come

nell’esecuzione singolare, ma la dichiarazione dello stato di insolvenza. Ed è

una dichiarazione giurisdizionale, con sentenza, al punto che essa deve

esserci anche quando la successiva procedura si svolgerà sul piano

amministrativo, con la liquidazione coatta.

La sentenza accerta lo stato di insolvenza e costituisce uno stato giuridico

nuovo, agli effetti personali e patrimoniali42.

L’art. 16 stabilisce che la sentenza dichiarativa di fallimento è

provvisoriamente esecutiva.

La legge fallimentare al capo terzo titolato “degli effetti del fallimento” detta

una serie di norme, che molti autori ritengono di diritto sostanziale rispetto

alla disciplina strettamente processuale del fallimento, in ordine agli effetti

del fallimento per il fallito, per i creditori, sugli atti pregiudizievoli ai

creditori e infine sui rapporti giuridici preesistenti.

Il punto che interessa prettamente la nostra analisi attiene alla perdita della

42

V. in argomento VITALE, Milano 1968 e di PICARDI, Milano 1974, e lo scritto di

ROCCO, in Studi Asquini, 1965, pag. 1671. V. anche la scettica posizione di ANDRIOLI, p.

344 ss., secondo il quale è un «errore metodologico riferire alla sentenza dichiarativa

nozioni sistematiche, sorte in ambienti normativi diversi»; ma, in realtà, nell’ambito della

classificazione tradizionale delle sentenze l’unica collocazione possibile è quella proposta,

ed è anche collocazione doverosa, perché se è vero che la sentenza dichiarativa funge da

semplice presupposto per il ridursi di molti effetti – e quindi implica il procedimento

successivo – è anche vero che essa produce effetti suoi propri. Per l’inquadramento nella

inaccettabile categoria della giurisdizione di diritto obiettivo, MICHELI, Profilo della

sentenza dichiarativa di fallimento, in Banca, borsa, 1962, I, p. 67. Un ampia rassegna delle

opinioni in PROVINCIALI, p. 421 e ss. e, per quelle avanzate sotto il codice di commercio ,

D’AVACK, La natura giuridica del fallimento, cap. IV; più di recente, MAZZOCCA, p.

101 e BONSIGNORI, p. 546 ss.. Sull’argomento, ancora, BONGIORNO, Brevi annotazioni

critiche sul concetto sanzionatorio della dichiarazione di fallimento, in Dir. fall., 1978, I, p.

484; MAZZOCCA, Sulla natura della sentenza dichiarativa di fallimento, in Dir. fall. 1980,

II, p. 651; SIRABELLA, Natura giuridica ed effetti della sentenza dichiarativa di

fallimento, in Inform Pirola, 1981, p. 359.

33

legittimazione processuale del fallito. L’art. 43 dispone che nelle

controversie, anche in corso, relative a rapporti di diritto patrimoniale del

fallito compresi nel fallimento sta in giudizio il curatore43.

E’ evidente che la sostituzione del debitore nell’amministrazione

dell’impresa non può non avere come logica conseguenza il trasferimento in

capo al curatore anche della legittimazione processuale in ordine ai rapporti

sui quali si esercita l’amministrazione.

Il legislatore pone in prima battuta attenzione a quelle situazioni patrimoniali

che sono oggetto di contestazione nel momento della dichiarazione di

fallimento. Rientrano nella disponibilità del curatore sia per promuovere che

per proseguire le azioni al fine di risolvere le contestazioni in favore del

fallimento e quelle contro.

Ulteriore problema è quello relativo all’interruzione del processo per effetto

del fallimento. Si discute se questa sia automatica o se debba essere

43

Sull’argomento v. l’importante scritto di VOCINO, Il fallito nel suo processo, in Dir. fall.

1972, I, p. 249 e quello di DE MARTINI, Attività negoziale e attività processuale del fallito

durante il fallimento, ivi 1971, I, p. 205; v. anche BORSELLI, La legittimazione

processuale del fallito, in Foro nap., 1968, III, p. 33; DE SEMO, Perdita della

legittimazione processuale del fallito e suoi limiti, in Riv. Dir. civ. 1960, I, p. 312.

Ovviamente è stata dichiarata manifestamente infondata la questione di costituzionalità della

norma: App. Lecce 27 aprile 1972, in Giust. civ. I, 2049; Cass. 2 marzo 1978 n. 1061, in

Dir. fall. 1978, II, 360; Cass. 4 luglio 1979 n. 3791, in Fallimento 1980, 297; Cass. 14

maggio 1981 n. 3172 in Giur. comm. 1982 II, p. 21. Corte Cost. (ord.) 30 dicembre 1993 n.

483, in Fall. 1994, p. 241; Dir. fall. 1994, II, p. 171, con nota di RAGUSA MAGGIORE.

Per quanto riguarda la pretesa disparità di trattamento con i creditori relativamente alla

possibilità che questi hanno, mentre al fallito è negata, di impugnare i crediti ammessi al