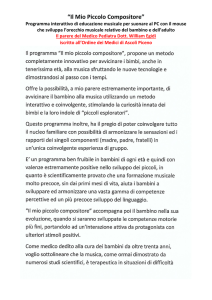

ASSEGNAZIONI, CESSIONI AGEVOLATE E

TRASFORMAZIONI IN SOCIETA’ SEMPLICE,

ESTROMISSIONE AGEVOLATA DEGLI IMMOBILI

IMPRENDITORE INDIVIDUALE

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

Via Roma, 276 – Martinsicuro (TE)

Ascoli Piceno - 10 Marzo 2016

Gioacchino Pantoni1

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

FONTI NORMATIVE

Art. 1, commi da 115 a 121, Legge n. 208/2015 (Legge Stabilità

2016)

DOCUMENTI DI PRASSI

Circolare Ministero delle Finanze 16.7.1998, n. 188/E,

Circolare Ministero delle Finanze 21/5/1999 n. 112/E

Circolare Agenzia delle entrate 21/9/1999 n. 189/E

Circolare Agenzia delle entrate 13/5/2002 n. 40/E

Circolare Agenzia delle entrate 4/5/2007 n. 25/E

Ascoli Piceno - 10 Marzo 2016

2

AMBITO SOGGETTIVO

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Possono procedere all’assegnazione/cessione/trasformazione

seguenti soggetti:

• società per azioni;

• società in accomandita per azioni;

• società a responsabilità limitata;

• società in nome collettivo;

• società in accomandita semplice.

agevolata

i

Non paiono utilizzabili criteri estensivi, se non per ricomprendere (ai sensi del

paragrafo 2.1 della circolare n. 112/E/1999) i soggetti citati dall’articolo 5 del

TUIR, quali le società le società di armamento e le società di fatto che hanno

per oggetto l’esercizio di attività commerciali.

Possono accedere anche le società in liquidazione (Ministero delle Finanze

nella Circolare 16.7.98, n. 188/E)

Sono esclusi dall’assegnazione le società cooperative, i consorzi nonché gli

enti non commerciali.

Ascoli Piceno - 10 Marzo 2016

3

AMBITO SOGGETTIVO

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Soggetti beneficiari dell’assegnazione:

persone fisiche e società, anche non residenti, che rivestono

(1) la figura di socio all’atto dell’assegnazione

e

(1) che risultano iscritti nel libro soci, qualora prescritto, alla

data del 30.9.2015 ovvero che vengono iscritti entro il

31.1.2016 in forza di un titolo di trasferimento avente data

certa anteriore all’1.10.2015.

Ascoli Piceno - 10 Marzo 2016

4

AMBITO SOGGETTIVO

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

LIBRO SOCI

-

per le società prive per loro natura di tale libro (è il caso delle società

personali) si dovrà fare riferimento a qualsiasi titolo idoneo (con data

certa) atto a dimostrare l’esistenza della qualità di socio alla data

prescritta;

-

per le società che, in virtù della norma ed in assenza di previsioni

specifiche dello statuto, non hanno più tenuto il libro soci, si dovrà avere

riguardo al disposto dell’articolo 2470 cod. civ. che dispone l’efficacia

del trasferimento delle quote di Srl dal momento del deposito dell’atto al

registro delle imprese;

(segue..)

Ascoli Piceno - 10 Marzo 2016

5

AMBITO SOGGETTIVO

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

LIBRO SOCI

per le società che, in virtù di specifici patti societari, abbiano deciso

di mantenere comunque in uso il libro soci, si tratterà di assumere (in

assenza di differente impostazione che volesse assumere la prassi) un

atteggiamento prudenziale, considerando che appare eccessivo ritenere che

la semplice annotazione possa prevaricare l’adempimento e la prescrizione

codicistica che richiede il deposito al registro delle imprese.

NECESSITA’ DI CHIARIMENTI:

si ritiene che la semplice annotazione a libro soci avvenuta entro il 30

settembre 2015, in assenza di deposito dell’atto al registro delle imprese,

non sia situazione che consenta di ritenere soddisfatto il requisito.

Ascoli Piceno - 10 Marzo 2016

6

AMBITO SOGGETTIVO

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

l’assegnazione è possibile anche in caso di ingresso di

nuovi soci successivamente al 30.9.2015; in tal caso

l’agevolazione interessa soltanto coloro che erano soci a

detta data.

Esempio 1

Al 30.9.2015 la ZETA srl era composta da 2 soci, X e Y, al 50%.

Il 20.3.2016 il socio X cede una quota del 10% al nuovo socio

Z. L’assegnazione agevolata può essere effettuata

esclusivamente nei confronti dei soci X e Y. Nei confronti del

nuovo socio Z l’assegnazione non è agevolata.

.

Ascoli Piceno - 10 Marzo 2016

7

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

la percentuale di partecipazione del socio, rilevante ai fini

dell’agevolazione,

è

quella

esistente

alla

data

dell’assegnazione.

Esempio 2

Con riferimento all’esempio 1 l’assegnazione agevolata è

effettuata considerando per il socio X la percentuale del 40% e

per il socio Y quella del 50%.

ATTENZIONE!

Non è richiesto il possesso ininterrotto della partecipazione dal

30.9.2015 alla data dell’assegnazione.

Ascoli Piceno - 10 Marzo 2016

8

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Il subentro dell’erede nella qualità di socio dopo il 30.9.2015 a

seguito di accettazione dell’eredità non comporta la perdita

dell’agevolazione, posto che il subentro non configura

un’ipotesi di cessione volontaria della partecipazione. Di fatto,

l’assegnazione può essere effettuata anche a favore

dell’erede.

In caso di fusione e scissione le nuove azioni o quote si

considerano aventi la medesima anzianità di quelle sostituite.

In presenza di un diritto di usufrutto, la qualità di socio è

rivestita dal nudo proprietario.

Ascoli Piceno - 10 Marzo 2016

9

AMBITO OGGETTIVO

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

I beni che possono essere assegnati ai soci sono:

- beni immobili (terreni e fabbricati), con esclusione di quelli

strumentali per destinazione; dovrebbero essere esclusi

secondo il parere dell’amministrazione anche i diritti parziali

sugli immobili, quali l’usufrutto;

- beni mobili iscritti nei pubblici registri non utilizzati quali beni

strumentali nell’attività propria dell’impresa.

Ascoli Piceno - 10 Marzo 2016

10

AMBITO OGGETTIVO

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Ricordiamo che……..gli immobili delle imprese possono

distinguersi in 3 categorie

• immobili strumentali per l’esercizio dell’attività, a loro volta

suddivisibili in immobili strumentali per natura ed immobili

strumentali per destinazione;

• immobili oggetto dell’attività, c.d. immobili merce;

• immobili patrimonio che, a mente dell’articolo 90, Tuir, sono

quelli non ascrivibili alle prime 2 categorie

Ascoli Piceno - 10 Marzo 2016

11

AMBITO OGGETTIVO

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

L’agevolazione è applicabile, certamente,

agli immobili patrimonio e

agli immobili merce,

senza peraltro richiedere che tale “qualificazione” sussista ad

un particolare momento storico; si fa invece riferimento alla

situazione esistente al momento dell’assegnazione.

Ascoli Piceno - 10 Marzo 2016

12

PER GLI IMMOBILI STRUMENTALI….

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

La strumentalità viene fatta discendere:

dalle caratteristiche strutturali e catastali del fabbricato

che, ove classato in categoria A/10, B, C, D, E risulta

strumentale per natura a prescindere dall’utilizzo effettivo;

dall’impiego

che

materialmente

fa

l’impresa

dell’immobile, a prescindere dalla natura catastale del

medesimo (strumentalità per destinazione).

Ascoli Piceno - 10 Marzo 2016

13

ATTENZIONE!!

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Sono agevolabili gli immobili strumentali per natura (categorie catastali B, C, D,

E e A/10) qualora non utilizzati direttamente per l’esercizio dell’attività.

Trattasi dei beni dati in locazione / comodato ovvero, come specificato nella

Circolare n. 112/E del 1999, “comunque non direttamente utilizzati dall’impresa”.

A tal proposito è precisato che:

“sono esclusi dall’agevolazione anche i beni immobili i quali, pur essendo per le

loro caratteristiche qualificabili tra quelli strumentali per natura, in quanto non

suscettibili di diversa utilizzazione senza radicali trasformazioni, sono tuttavia

utilizzati esclusivamente per l’esercizio dell’impresa …”.

Di fatto, se l’immobile strumentale per natura è utilizzato per l’esercizio dell’impresa,

lo stesso assume la qualifica di bene strumentale per destinazione e, quindi, non è

agevolabile.

Ascoli Piceno - 10 Marzo 2016

14

PER GLI IMMOBILI

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

In base a quanto specificato nella citata Circolare n. 112/E:

• sono assegnabili anche gli immobili appartenenti alle società di

gestione immobiliare, posto che, come evidenziato dalla Corte di

Cassazione nella sentenza 13.10.83, n. 1367, la strumentalità è esclusa per

gli immobili che pur potendo essere strumentali rispetto alle finalità che il

soggetto persegue attraverso l’esercizio dell’attività, costituiscono, nel

contempo, l’oggetto dell’attività imprenditoriale, quali, in generale, gli

immobili locati a terzi;

•non sono assegnabili i terreni utilizzati da una società agricola per l’attività

di coltivazione /allevamento;

Ascoli Piceno - 10 Marzo 2016

15

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

BENI MOBILI REGISTRATI

Sono agevolati i beni mobili iscritti in Pubblici registri non

utilizzati come strumentali per l’esercizio dell’attività.

Sono esclusi dall’agevolazione, ad esempio, le autovetture

utilizzate dalle imprese che svolgono attività di noleggio delle

stesse, gli aeromobili da turismo / imbarcazioni da diporto

utilizzati dalle scuole di addestramento al volo / navigazione

(circ. 37/E/1997).

Ascoli Piceno - 10 Marzo 2016

16

ATTENZIONE!

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Nel caso dell’assegnazione (che richiede il

rispetto di una proporzionalità nelle

attribuzioni tra soci) potrebbero non essere

sufficienti i beni dotati dei requisiti richiesti;

nulla impedisce, allora, di assegnare

(contemporaneamente) anche altre tipologie

di beni (magari anche il denaro) che,

ovviamente, non beneficeranno di alcuna

agevolazione.

Ascoli Piceno - 10 Marzo 2016

17

ATTENZIONE!

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

In merito al presunto requisito della proporzionalità in sede di

assegnazione, possiamo richiamare il parere del Comitato dei

Notai del Triveneto I.G.24, che, al riguardo, ha affermato che “È

legittimo, con il consenso di tutti i soci, sia nell’ipotesi di

riduzione reale che in quella per perdite, deliberare la riduzione

del capitale in misura non proporzionale rispetto alle singole

partecipazioni, modificando in tal modo le percentuali di

partecipazione dei singoli soci. Il disposto dell’articolo 2482quater cod. civ., è infatti applicabile alle sole delibere adottate a

maggioranza”.

Parimenti, un’assegnazione agevolata potrebbe rilevare in sede

di recesso del socio, senza che vi sia la necessità di rispettare

alcuna parità tra partecipanti.

Ascoli Piceno - 10 Marzo 2016

18

ATTENZIONE!

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Va evidenziato che le caratteristiche del bene devono essere

verificate all’atto dell’assegnazione

(a tal fine rileva il momento di effettuazione dell’assegnazione e

non quello della delibera che la dispone), a prescindere dalla

data di acquisizione.

In presenza di beni difficilmente divisibili (ad esempio, immobili)

la par condicio è comunque rispettata qualora ad un socio sia

attribuito un immobile agevolabile e agli altri sia corrisposta una

somma di denaro, che rappresenta una distribuzione di utili o

una restituzione di capitale. È comunque possibile assegnare

un immobile in comunione tra i soci.

Ascoli Piceno - 10 Marzo 2016

19

IMPOSTA SOSTITUTIVA

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

L’assegnazione agevolata in esame richiede il versamento di un’imposta

sostitutiva dell’IRPEF / IRES / IRAP sulla

differenza

tra il valore normale e il costo fiscalmente riconosciuto

dei beni assegnati.

L’imposta sostitutiva è pari:

• in generale, all’8%;

• al 10,5% per le società non operative in almeno 2 dei 3 periodi

d’imposta precedenti a quello in corso al momento dell’assegnazione.

ATTENZIONE!

La percentuale maggiorata riguarda sia le società di comodo in quanto

conseguono ricavi inferiori ai ricavi minimi (presunti) che le società “in

perdita sistematica”.

Ascoli Piceno - 10 Marzo 2016

20

IMPOSTA SOSTITUTIVA

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

L’imposta sostitutiva dovuta va versata in 2 rate, secondo la

seguente modalità:

•I rata 60% entro il 30.11.2016

•II rata 40% entro il 16.06.2017

Va evidenziato che:

• sulla seconda rata non sono dovuti interessi.

• l’imposta, da versare utilizzando il mod. F24, può essere

compensata ai sensi del D.Lgs. n. 241/97 con crediti tributari

e contributivi disponibili.

Ascoli Piceno - 10 Marzo 2016

21

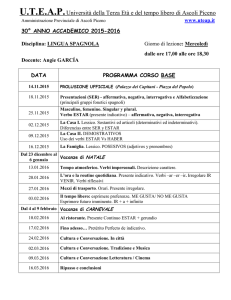

FISCALITA’ DIRETTA IN CAPO ALLA SOCIETA’

DETERMINAZIONE BASE IMPONIBILE

IMPOSTA SOSTITUTIVA

Assegnazione

Valore normale (o

catastale) dei beni

assegnati

Cessione

Corrispettivo se

maggiore, o valore

normale (o catastale)

se corrispettivo

inferiore

Trasformazione

in società

semplice

Valore normale (o

catastale) dei beni

posseduti

Costo

fiscalmente

riconosciuto dei

beni assegnati

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Imponibile

imposta

sostitutiva

Costo

fiscalmente

riconosciuto dei

beni ceduti

Imponibile

imposta

sostitutiva

Costo fiscalmente

riconosciuto dei

beni

Imponibile

imposta

sostitutiva

Ascoli Piceno - 10 Marzo 2016

22

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Secondo quanto evidenziato nella

Circolare n. 40/E/2002, l’operazione

agevolata in esame può essere

effettuata anche nell’ipotesi in cui la

base imponibile (differenza tra valore

normale

e

costo

fiscalmente

riconosciuto) risulti pari a zero o sia

negativa.

Ascoli Piceno - 10 Marzo 2016

.

23

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

L’assegnazione può essere effettuata mediante una delle seguenti

operazioni (CIRC. 112/E):

• restituzione di riserve di capitale (ad esempio, sovrapprezzo quote,

versamenti a fondo perduto e in conto capitale, riserve da

rivalutazione monetaria);

• distribuzione di riserve di utili (ad esempio, riserva straordinaria,

riserva statutaria);

• recesso del socio, liquidazione della società e riduzione del capitale

sociale per esuberanza.

Importante:

In assenza di riserve capienti l’assegnazione non può essere

effettuata. Per ovviare a tale situazione è possibile che i soci effettuino

un versamento in c/capitale ovvero rinuncino a finanziamenti

precedentemente effettuati alimentando così una riserva di capitale.

Ascoli Piceno - 10 Marzo 2016

24

IMMOBILI:

INDIVIDUAZIONE VALORE NORMALE

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

• valore di mercato (art. 9, comma 3, TUIR)

oppure

•valore catastale individuato applicando alla rendita catastale

rivalutata del 5% (25% per i terreni) il moltiplicatore di cui

all’art. 52, DPR n. 131/86 tenendo conto degli aumenti disposti

dal DL n. 168/2004 (20%) nonché, per gli immobili di categoria

B, dal DL n. 262/2006 (40%).

ATTENZIONE: La possibilità di utilizzare il valore catastale è consentita,

come stabilito dal comma 117, a fronte di “richiesta della società”.

Ascoli Piceno - 10 Marzo 2016

25

BENI MOBILI REGISTRATI:

INDIVIDUAZIONE VALORE NORMALE

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

valore di mercato (art. 9, comma 3, TUIR)

Ascoli Piceno - 10 Marzo 2016

26

FISCALITA’ DIRETTA IN CAPO ALLA SOCIETA’

INDIVIDUAZIONE DEL COSTO FISCALMENTE

RICONOSCIUTO DEL BENE

Bene dalla cui

cessione si

realizza

una plus /

minusvalenza

Bene merce

valutato a

costo specifico

Bene merce

valutato con il

metodo

Lifo, Fifo,

costo medio

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

COSTO FISCALMENTE RICONOSCIUTO:

costo d’acquisto (aumentato delle spese incrementative)

comprensivo degli oneri di diretta imputazione, al netto degli

ammortamenti fiscalmente dedotti

COSTO FISCALMENTE RICONOSCIUTO:

costo d’acquisto comprensivo degli oneri di diretta imputazione

COSTO FISCALMENTE RICONOSCIUTO:

valore risultante da una situazione di magazzino redatta alla data di

assegnazione

Ascoli Piceno - 10 Marzo 2016

27

TRATTAMENTO AI FINI IVA

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

La nuova disciplina non prevede alcuna agevolazione ai fini IVA in

quanto, come evidenziato nella Relazione illustrativa, il Legislatore ha

voluto “evitare che si pongano problemi di incompatibilità della norma …

con le direttive dell’Unione Europea”.

SI APPLICANO LE REGOLE ORDINARIE

In particolare, ai sensi dell’art. 2, comma 2, n. 6), DPR n. 633/72

“costituiscono … cessioni di beni … le assegnazioni ai soci fatte a qualsiasi

titolo da società di ogni tipo e oggetto …”.

Ascoli Piceno - 10 Marzo 2016

28

ATTENZIONE!

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Sono escluse da IVA le assegnazioni di beni per i quali,

all’atto dell’acquisto, la relativa imposta non è stata

detratta (circolare 40/E).

Per i beni la cui assegnazione rientra nel campo di

applicazione dell’IVA, al fine di verificare l’imponibilità o

meno va fatto riferimento all’art. 10, comma 1, n. 8-bis) e

8-ter), DPR n. 633/72, distinguendo i casi in cui si è

presenza di un immobile abitativo o strumentale.

Ascoli Piceno - 10 Marzo 2016

29

ATTENZIONE!

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

In caso di assegnazione esente IVA, si rende necessario operare la rettifica della

detrazione dell’IVA a credito ex art. 19-bis2, DPR n. 633/72, in misura pari ai

decimi mancanti al compimento del decennio dall’acquisto.

Per beni per i quali l’IVA non è stata detratta, qualora sugli stessi siano stati fatti

interventi di recupero, manutenzione, riparazione, ecc., operando la detrazione

della relativa IVA a credito, sarà necessario procedere, come evidenziato nelle

citate Circolari n. 112/E e n. 40/E, alla rettifica della detrazione, sempre che a

seguito di tali interventi

(1) non sia stata realizzata una nuova unità immobiliare e

(2) che gli stessi siano stati effettuati a partire dall’1.1.98 (entrata in vigore del

citato art. 19-bis2).

Ascoli Piceno - 10 Marzo 2016

30

TRATTAMENTO AI FINI DELLE

IMPOSTE DI REGISTRO ED IPOCATASTALI

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

per l’assegnazione dei beni è prevista la riduzione alla metà dell’imposta di

registro (se dovuta in misura proporzionale) e l’applicazione dell’imposta

ipotecaria e catastale in misura fissa. In caso di assegnazione di:

fabbricati strumentali, se l’operazione è

imponibile o esente IVA:

• trova applicazione l’imposta di registro in misura fissa (€ 200);

• le imposte ipocatastali, generalmente dovute nella misura pari al 4% (3% + 1%),

sono dovute, per effetto di quanto sopra, nella misura di € 200;

fabbricati abitativi:

• se l’operazione è imponibile IVA, l’imposta di registro è dovuta nella misura fissa

di € 200, così come anche le ipocatastali;

• se l’operazione è esente IVA, oltre all’imposta di registro del 4,5% o dell’1% se

prima casa (rispettivamente 9% e 2% ridotti alla metà) sono dovute le imposte

ipocatastali in misura fissa pari a € 50 ciascuna.

Ascoli Piceno - 10 Marzo 2016

31

TRATTAMENTO AI FINI DELLE

IMPOSTE DI REGISTRO ED IPOCATASTALI

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

ATTENZIONE!

Qualora l’assegnazione sia effettuata “fuori

campo IVA” (bene acquistato da privato, ante 1973

o apportato dal socio), l’imposta di registro è

dovuta nella misura proporzionale del 4,5% sia per i

fabbricati abitativi (o 1% se prima casa) sia per i

fabbricati strumentali e le imposte ipocatastali nella

misura di € 50 ciascuna.

Ascoli Piceno - 10 Marzo 2016

32

IMMOBILI AD USO ABITATIVO (*)

(*)Fabbricati classificati nella categoria catastale “A” con esclusione della

categoria “A/10”

(**) dall‘1/1/2011 il termine è passato da 4 a 5 anni

CESSIONI

Cedente

Acquirente

Regime IVA

I. Registro

4% (1° casa) 10% (altre

Imprese costruttrici o di ripristino che cedono

abitazioni non di lusso)

l’immobile entro 5 anni (**) dalla data di

22% (abitazioni di lusso)

200 €.

Chiunque

10% (immobile ristrutturato ex

ultimazione della costruzione o

art. 31 lett. c), d) e) Legge

dell’intervento di recupero

457/78)

I. Ipotecaria

I. Catastale

detrazione

200 €.

200 €.

Ammessa

200 €.

200 €.

200 €.

Ammessa

Esente (regime naturale)

1% prima

casa

4,5% non

prima casa.

50 €.

50 €.

Non ammessa

o ammessa

con pro-rata

Operazioni esenti art. 10

n. 8-bis DPR 633/72

1% (1° casa)

4,5% (altro

fabbricato)

50 €

50 €.

Non ammessa

o ammessa

con pro-rata

(Opzione per iva)

4% (1° casa) 10% (altre

Imprese costruttrici o di ripristino che cedono

abitazioni non di lusso)

l’immobile oltre 5 anni (**) dalla data di

Chiunque

22% (abitazioni di lusso)

ultimazione della costruzione o

10% (immobile ristrutturato ex

dell’intervento di recupero

art. 31 lett. c), d) e) Legge

457/78)

Imprese costruttrici o di ripristino che cedono

l’immobile oltre 5 anni (**) dalla data di

Chiunque

ultimazione della costruzione o

dell’intervento di recupero

Altri soggetti passivi di imposta

Chiunque

Ascoli Piceno - 10 Marzo 2016

33

IMMOBILI STRUMENTALI (*)

CESSIONI

Cedente

Acquirente

Regime IVA

.

Imprese costruttrici o di ripristino che

cedono l’immobile entro 5 anni dalla

data di ultimazione della costruzione o

dell’intervento di recupero

Imprese costruttrici o di ripristino che

cedono l’immobile oltre 5 anni dalla data

di ultimazione della costruzione o

dell’intervento di recupero

Altri soggetti passivi iva diversi dalle

imprese di costruzione o ripristino che

optano per l'applicazione dell'IVA

Altri soggetti passivi IVA diversi dalle

imprese di costruzione o ripristino che

non optano per l'applicazione dell'IVA

Chiunque

IVA 22% **

I.

Registro

200€.

Commercialisti e Avvocati

detrazione

Viale Tunisia,I.46 – Milano

(MI)

I. Ipotecaria

per (TE)

il

V.Roma,276 – Martinsicuro

Catastale

200 €

200 €

cedente

Ammessa

Non

ammessa o

ammessa

con pro-rata

Chiunque

Esente art 10 (regime

naturale)

200€.

200 €

200 €

Chiunque

Opzione per iva aliquota 22%

o 10% (reverse charge se

acquirente soggetto passivo

imposta)

200€.

200 €

200 €

Ammessa

Chiunque

IVA 22% **

200€.

200 €

200 €

Ammessa

Chiunque

Operazioni esenti art. 10 n. 8ter DPR 633/72

200 €

Non

ammessa o

ammessa

con pro-rata

200€.

200 €

(*) Fabbricati strumentali classificati nelle categorie catastali “B”, “C”, “D”, “E”, “A/10”.

(**) 10% per gli uffici e negozi facenti parte di fabbricati "Tupini" a prevalente destinazione abitativa, e 10% per i fabbricati ceduti dalle imprese che hanno

eseguito gli interventi di ristrutturazione di cui alle lett. c), d), ed e) Legge 457/78.

Ascoli Piceno - 10 Marzo 2016

34

Società non operative

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

L’imposta sostitutiva è pari al 10,5% nell’ipotesi in cui la

società risultasse non operativa per almeno due dei tre periodi

d’imposta precedenti a quello di assegnazione (periodo

interessato dal 1° gennaio 2016 al 30 settembre 2016).

Normalmente, dunque, per i soggetti con esercizio solare si

tratterà di verificare la posizione fiscale delle annualità

2013 - 2014 - 2015

Attenzione:

la norma opera un riferimento non giuridicamente corretto

alle sole società “non operative”, cioè quelle che non soddisfano il test dei

ricavi, mentre la relazione governativa prende in considerazione anche le

società in perdita sistemica.

Ascoli Piceno - 10 Marzo 2016

35

Società non operative

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Quale aliquota applicare nel caso di:

1) società non operative che si sono adeguate?

2) Società per le quali è accolta all’istanza di interpello

disapplicativo?

circ. 25/E2007 par. 11, applicabile ??

«…..Al riguardo si precisa che l'eventuale presentazione dell'istanza di disapplicazione

(seguita o meno dal provvedimento di accoglimento) non preclude l'accesso alla

disciplina di scioglimento o trasformazione agevolata. Della disciplina in questione

non possono avvalersi, in ogni caso, i soggetti cui non si applica la disciplina delle

societa' non operative, in quanto interessati da una delle cause automatiche di

esclusione indicate nel paragrafo

2….»

Ascoli Piceno - 10 Marzo 2016

36

Società non operative

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Società in perdita sistemica:

-

Effetti accoglimento interpello disapplicativo? 10,5%?

-

Causa di disapplicazione o esclusione in uno periodo nel

triennio considerato, effetti? 8%?

-

Mancanza di tre periodi d’imposta precedenti? 8%

Ascoli Piceno - 10 Marzo 2016

37

Tassazione riserve in sospensione

d’imposta: aliquota 13%

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

La fiscalità della riserva in sospensione di imposta (sia

“radicale” che “moderata”) determina:

•l’obbligo di assoggettamento ad Ires del 27,5% in capo alla

società che la distribuisce, mediante apposita variazione in

aumento nella dichiarazione dei redditi;

•l’obbligo di tassazione (ovviamente nel caso di società di

capitali) delle somme distribuite al socio, al pari di quanto

avviene per un normale dividendo.

Ascoli Piceno - 10 Marzo 2016

38

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Tassazione riserve in sospensione

d’imposta: aliquota 13%

Casistiche possibili:

riserve da rivalutazione fiscale (se, infatti, la rivalutazione fosse stata solo civilistica

– come accaduto con il D.L. 185/2008 – non si sarebbe determinata alcuna

sospensione), ovviamente escluso il caso in cui le medesime fossero state a suo

tempo già affrancate con il pagamento dell’ulteriore imposta sostitutiva.

Per le rivalutazioni più recenti (quelle effettuate in ossequio alla L. 147/2013) non

hanno ancora visto riconosciuto il maggior valore fiscale del bene rivalutato (rinviato

al successivo periodo 2017), con la conseguenza che:

•nel calcolo della plusvalenza da assegnazione il costo fiscale del bene sarà ancora

fermo a quello esistente prima dell’incremento operato con la rivalutazione;

•la riserva iscritta nel patrimonio netto (non affrancata) non assume la qualifica di

sospensione di imposta per il semplice fatto che la rivalutazione non ha ancora

materialmente esplicato i propri effetti.

Ascoli Piceno - 10 Marzo 2016

39

EFFETTI IN CAPO AL SOCIO

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

1)

“nei confronti dei soci assegnatari non si applicano le disposizioni di cui ai commi

1, secondo periodo, e da 5 a 8 dell’articolo 47 [TUIR]”;

2)

il valore normale dei beni ricevuti, al netto dei debiti accollati, riduce il costo

fiscalmente riconosciuto della partecipazione (aumentato della base imponibile

dell’imposta sostitutiva).

Quindi……è sancita l’inapplicabilità del secondo periodo del comma 1 del citato art. 47 in

base al quale, a prescindere dalla delibera assembleare, si presumono prioritariamente

distribuiti gli utili e le riserve di utili. Di conseguenza, ai fini dell’assegnazione la società può

scegliere di distribuire prioritariamente riserve di capitale. (civilistico??)

Ascoli Piceno - 10 Marzo 2016

40

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

…..restano applicabili:

il primo periodo del comma 1 dell’art. 47 e pertanto

il valore del bene assegnato costituisce utile in natura;

il comma 3, in base al quale il valore imponibile è

individuato nel valore normale del bene.

Ascoli Piceno - 10 Marzo 2016

41

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

il costo fiscalmente riconosciuto del bene in capo al socio

assegnatario corrisponde al valore normale assunto dalla

società per l’applicazione dell’imposta sostitutiva.

Pertanto, se il socio intende vendere “a breve” (entro il

quinquennio) l’immobile assegnato, potrebbe essere

maggiormente conveniente assumere il valore di mercato per il

calcolo dell’imposta sostitutiva in capo alla società,

consentendo al socio di evitare in sede di cessione il realizzo

di una plusvalenza o di determinare una plusvalenza di

importo ridotto.

Ascoli Piceno - 10 Marzo 2016

42

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

la tassazione in capo al socio è limitata alla differenza tra il

valore normale (di mercato / catastale, a seconda della

scelta effettuata dalla società) dei beni assegnati e

l’importo su cui la società ha corrisposto l’imposta

sostitutiva..

Di fatto il socio non può essere tassato in relazione all’imponibile

sul quale la società ha pagato le imposte.

Ascoli Piceno - 10 Marzo 2016

43

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

la differenza tra il valore normale del bene assegnato e

l’importo su cui la società ha applicato l’imposta

sostitutiva assume rilevanza in capo al socio:

• quale riduzione del costo della partecipazione, se sono state annullate

riserve di capitale, sia per i soci di società di capitali che per i soci di

società di persone;

•come utile in natura se sono state annullate riserve di utili, per i soci di

società di capitali.

In capo ai soci di società di persone a seguito dell’annullamento di riserve di utili

non si determina alcuna tassazione.

Ascoli Piceno - 10 Marzo 2016

44

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

ANNULLAMENTO DI RISERVE DI CAPITALE

Come evidenziato nella citata Circolare n. 40/E, al fine di

evitare la tassazione in capo al socio dell’importo su cui la

società ha assolto l’imposta sostitutiva il valore della

partecipazione

va

aumentato

della

differenza

assoggettata ad imposta sostitutiva, prima di diminuirlo

del valore normale del bene assegnato.

Ascoli Piceno - 10 Marzo 2016

45

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Esempio A:

Si ipotizzi la seguente situazione:

•Costo partecipazione 300.000

• Valore normale bene assegnato:

• valore di mercato 220.000

• valore catastale 200.000

• Costo fiscalmente riconosciuto bene assegnato 140.000

Se si assume quale “valore normale” il valore catastale:

Base imponibile imposta sostitutiva : 60.000, così individuata:

•200.000 (valore normale del bene) – 140.000 (costo fiscalmente riconosciuto del bene)

Costo della partecipazione del socio rideterminato: 160.000, così individuato:

costo partecipazione (300.000) + base imponibile imposta sostitutiva (60.000) – valore

•normale del bene assegnato (200.000)

Ascoli Piceno - 10 Marzo 2016

46

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Se il valore normale del bene assegnato (di mercato o

catastale, a seconda della scelta operata dalla società)

è maggiore

rispetto al costo fiscalmente riconosciuto della

partecipazione aumentato della differenza assoggettata ad

imposta sostitutiva (c.d. “sottozero”), l’eccedenza è tassata in

capo al socio assegnatario, quale utile, “nei modi ordinari”.

Ascoli Piceno - 10 Marzo 2016

47

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

ESEMPIO B:

Si ipotizzi la seguente situazione:

•Costo partecipazione 200.000

• Valore normale bene assegnato:

•valore di mercato 430.000

•valore catastale 400.000

• Costo fiscalmente riconosciuto bene assegnato 280.000

•Assumendo quale “valore normale” il valore catastale:

Base imponibile imposta sostitutiva : 120.000, così calcolata:

•400.000 (valore normale del bene) – 280.000 (costo fiscalmente riconosciuto del bene)

Costo della partecipazione del socio rideterminato : – 80.000, così determinato:

•costo partecipazione (200.000) + base imponibile imposta sostitutiva (120.000) – valore

•normale del bene assegnato (400.000)

Tale importo negativo, pari a – 80.000, è tassato in capo al socio; il costo della

partecipazione è assunto in misura pari a 0.

Ascoli Piceno - 10 Marzo 2016

48

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

La tassazione del “sottozero” riguarda sia i soci di società di capitali che quelli di

società di persone. Per questi ultimi, in particolare, si tratta non di utili già

assoggettati a tassazione per trasparenza bensì di attribuzioni eccedenti i

conferimenti / versamenti effettuati dai soci a titolo patrimoniale.

“… anche nell’ipotesi in cui la società assegnante sia una società di persone,

l’eventuale maggior valore del bene assegnato al socio rispetto al costo

fiscalmente riconosciuto della partecipazione da esso detenuta comporta

l’assoggettamento a tassazione della eccedenza in capo al socio medesimo”.

Circolare Ministero delle Finanze 21.9.99, n. 189/E

Ascoli Piceno - 10 Marzo 2016

49

ANNULLAMENTO RISERVE DI UTILI

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

In caso di annullamento di riserve di utili il trattamento è differenziato a

seconda che il soggetto sia socio di una società di capitali ovvero di

persone.

Soci di società di capitali

Nel caso in cui ai soci sia attribuita una riserva di utili, il valore della

partecipazione non viene modificato. Il valore normale del bene

assegnato configura un utile in natura che costituisce reddito per la sola

parte eccedente quanto già tassato in capo alla società mediante

imposta sostitutiva.

Ascoli Piceno - 10 Marzo 2016

50

Commercialisti e Avvocati

ANNULLAMENTO RISERVE DI UTILI

Viale Tunisia, 46 – Milano (MI)

V.Roma,276

– Martinsicuro (TE)

ESEMPIO C:

• Valore normale bene assegnato

•valore di mercato 200.000

•valore catastale 190.000

• Costo fiscalmente riconosciuto bene assegnato 140.000

Il socio vuole cedere a breve il bene e pertanto la società adotta, quale “valore

normale", il valore di mercato, più elevato rispetto a quello catastale,

Base imponibile imposta sostitutiva : 60.000 così individuata:

•200.000 (valore normale del bene) – 140.000 (costo fiscalmente riconosciuto del

bene)

Costo della partecipazione del socio: non cambia

Il valore normale del bene assegnato (200.000), costituisce reddito per il socio

limitatamente alla parte (140.000) non assoggettata ad imposta sostitutiva, ossia:

•200.000 (valore normale del bene) – 60.000 (base imponibile imposta sostitutiva)

Ascoli Piceno - 10 Marzo 2016

51

ANNULLAMENTO RISERVE DI UTILI

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Nel caso in cui il costo fiscalmente riconosciuto del bene

sia pari a zero (bene interamente ammortizzato), in capo

al socio non si determina alcuna tassazione, considerato

che il valore normale del bene è interamente tassato in

capo alla società.

Ascoli Piceno - 10 Marzo 2016

52

Commercialisti e Avvocati

ANNULLAMENTO RISERVE DI UTILI

Viale Tunisia, 46 – Milano (MI)

V.Roma,276

– Martinsicuro (TE)

ESEMPIO D:

Valore normale bene assegnato

•valore di mercato 220.000

•valore catastale 200.000

Costo fiscalmente riconosciuto bene assegnato: 0

Se si assume quale “valore normale” il valore catastale:

Base imponibile imposta sostitutiva: 200.000 così individuata:

200.000 (valore normale del bene) – 0 (costo fiscalmente riconosciuto del bene)

Costo della partecipazione del socio: non cambia

In capo al socio non si rileva alcuna tassazione posto che il valore normale del

bene assegnato (200.000) è stato interamente assoggettato ad imposta

sostitutiva. Infatti per il socio l’importo tassabile è pari a zero:

200.000 (valore normale del bene) – 200.000 (base imponibile imposta sostitutiva)

Ascoli Piceno - 10 Marzo 2016

53

ANNULLAMENTO RISERVE DI UTILI

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Soci di società di persone

Per i soci di società di persone, in caso di annullamento di riserve di utili, come

evidenziato nella citata Circolare n. 112/E, “l’assegnazione non rileva sulla

posizione reddituale ... in quanto per tali società opera il regime di trasparenza

…in base al quale sono ininfluenti le vicende correlate all’attribuzione di utili ai

soci”.

Per detti soggetti il valore del bene assegnato, ridotto dell’importo assoggettato

ad imposta sostitutiva dalla società, riduce il costo fiscalmente riconosciuto della

partecipazione.

Ascoli Piceno - 10 Marzo 2016

54

TRASFORMAZIONE AGEVOLATA

IN SOCIETA’ SEMPLICE

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Società interessate

Sono le stesse che possono accedere alla assegnazione e/o cessione agevolata ma

la trasformazione in società semplice è possibile solo se le società hanno per

oggetto esclusivo o principale la gestione di beni immobili (quindi, trattasi

solitamente delle società di gestione immobiliare) e cioè attività essenziale per

realizzare direttamente gli scopi primari indicati dalla legge, dall’atto costitutivo e

dallo statuto.

ATTENZIONE! Verifica oggetto sociale e attività effettivamente svolta

Ascoli Piceno - 10 Marzo 2016

55

TRASFORMAZIONE AGEVOLATA

SOCIETA’ SEMPLICE

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Compagine societaria

Viene richiesto, per la fattibilità dell’operazione, che la compagine societaria resti

immutata (per soci e non anche per quote di partecipazione) rispetto alla

situazione esistente al 30 settembre 2015.

Nessun impedimento a che nell’ambito della compagine sociale esistente possano

variare le quote di partecipazione dopo il 30/9/2015 e prima della trasformazione

regressiva.

Possibilità di accedere alla trasformazione anche in presenza di socio

rappresentato da società fiduciaria: a patto che è dimostrabile che il contratto

fiduciario è sorto anteriormente alla data richiesta dalla norma per l’iscrizione

libro soci. (risoluzione agenzia entrate n. 134/2007)

I soci devono essere tutti non imprenditori?? Testo della norma non lo richiede.

Ascoli Piceno - 10 Marzo 2016

56

TRASFORMAZIONE AGEVOLATA

SOCIETA’ SEMPLICE

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Determinazione dei valori di assegnazione e misura della sostitutiva applicabile

criteri identici alla assegnazione e/o cessione misure percentuali identiche,

compresa la sostitutiva sulle riserve in sospensione di imposta , pagamento

imposta sostitutiva con F24, compensabilità dell’imposta sostitutiva con crediti

tributari e contributivi.

Esistenza di riserve nel patrimonio netto della società di capitali (non

trasparenti) che si intende trasformare

problema di possibile tassazione per mancanza di un obbligo di monitoraggio in

capo alla società semplice, priva addirittura di scritture contabili

Applicabile art 170 c. 4 TUIR o art. 171 TUIR?????

Le riserve di utili se non ricostituite nel bilancio, si considerano tassate nel periodo

d’imposta successivo a quello della trasformazione.

Ascoli Piceno - 10 Marzo 2016

57

TRASFORMAZIONE AGEVOLATA

SOCIETA’ SEMPLICE

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Il richiamo al vincolo di separata esposizione in bilancio, ha determinato il formarsi

di due scuole di pensiero:

•da un lato alcuni sostengono l’impossibilità dell’adempimento, con conseguente

tassazione;

•per altro verso, altri non escludono la possibilità di differimento della tassazione

fino al momento della effettiva erogazione ai soci, iscrivendole in un bilancio

redatto ai soli fini dell’applicazione della norma.

Assonime sostiene la completa irrilevanza della disposizione ordinaria del Tuir,

(circolare n. 51/1999, paragrafo 4, e circolare n. 52/2002, paragrafo 4.5.6.),

secondo la quale il pagamento dell’imposta sostitutiva da parte della società è

liberatorio per i soci assegnatari di qualsiasi ulteriore tassazione.

Ascoli Piceno - 10 Marzo 2016

58

TRASFORMAZIONE AGEVOLATA

SOCIETA’ SEMPLICE

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

1) Il dividendo, a differenza dell’assegnazione, è pari alla riserva contabile

attribuita per effetto della trasformazione senza che il valore normale

dell’immobile abbia alcun effetto;

2) Dal dividendo non viene sottratto l’imponibile su cui la società ha applicato

l’imposta sostitutiva, perché il presupposto della tassazione non deriva

dall’assegnazione di beni, bensì da riserve di utili preesistenti all’operazione di

trasformazione (infatti la norma agevolativa non prevede la disapplicazione

dell’art. 47, c. 1 primo periodo né art. 170 c. 4 TUIR.)

Ascoli Piceno - 10 Marzo 2016

59

TRASFORMAZIONE AGEVOLATA

SOCIETA’ SEMPLICE

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Precisazioni ulteriori:

- I beni che non soddisfano i requisiti richiesti tassati secondo criteri ordinari.

- L’operazione di trasformazione non interrompe il termine di decorrenza del

quinquennio di cui all’art. 67, c. 1 lett. b) TUIR.

- Incremento del costo fiscale della partecipazione 1) per un importo pari

all’ammontare assoggettato dalla società ad imposta sostitutiva 2) per

l’importo delle riserve in sospensione d’imposta assoggettate ad imposta

sostitutiva (Circ. 4/5/2007 n. 25/E par. 11.3.2… gli importi assoggettati ad

imposta sostitutiva non generano materia imponibile in capo ai soci,

verificandosene un riconoscimento fiscale in via indiretta, in termini di

incremento del costo fiscalmente riconosciuto della partecipazione…)

Ascoli Piceno - 10 Marzo 2016

60

TRASFORMAZIONE AGEVOLATA

SOCIETA’ SEMPLICE

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Ai fini dell’Iva, la trasformazione in società semplice – in quanto costituente

un’ipotesi di destinazione dei beni a finalità estranee all’esercizio dell’impresa (art.

2, co. 2, n. 5), del D.P.R. n. 633/1972) – è sostanzialmente equivalente

all’assegnazione dei beni ai soci

Le imposte d’atto (registro, ipotecaria e catastale) sono, invece, dovute in misura

fissa, pari ad euro 200 cadauna (C.M. n. 112/E/1999, Cap. III, Parte II, par. 2).

Ascoli Piceno - 10 Marzo 2016

61

ESTROMISSIONE AGEVOLATA

DEGLI IMMOBILI STRUMENTALI

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Possono fruire dell’estromissione agevolata tutti i soggetti che al 31 ottobre 2015

(data nella quale gli immobili strumentali devono risultare in possesso

dell’imprenditore individuale) sono qualificati come imprenditori individuali

(anche in forma di impresa familiare) e che detengono tale qualifica anche al 1°

gennaio 2016 (data di decorrenza degli effetti dell’estromissione). Possibile anche

per i contribuenti forfettari?? (circ 39/E 2008 faceva rientrare i minimi)

Sono tassativamente esclusi dall’estromissione agevolata:

•gli imprenditori individuali che alla data di effetto (1° gennaio 2016) hanno

concesso in affitto o usufrutto l’azienda;

•il socio superstite di società di persone che non ha ricostruito la pluralità dei soci

entro i 6 mesi.

• le società;

• gli esercenti arti e professioni.

Ascoli Piceno - 10 Marzo 2016

62

ESTROMISSIONE AGEVOLATA

DEGLI IMMOBILI STRUMENTALI

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Dal patrimonio dell’imprenditore individuale possono essere

esclusi i beni classificati come strumentali ai sensi

dell’articolo 43, comma 2, Tuir in possesso dell’imprenditore

medesimo alla data del 31 ottobre 2015.

Non possono essere oggetto di estromissione agevolata,

tuttavia, gli immobili che costituiscono beni merce oppure gli

“immobili patrimonio”, disciplinati dall’articolo 90, Tuir.

Non possibile estromissione immobili in leasing (circolare ag.

Entrate. 188/E/2008);

Non possono usufruire dell’agevolazione gli immobili ad uso

promiscuo.

Ascoli Piceno - 10 Marzo 2016

63

ESTROMISSIONE AGEVOLATA

DEGLI IMMOBILI STRUMENTALI

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Gli Immobili strumentali per natura possono essere oggetto

di estromissione solo se iscritti nell’inventario o nel registro

dei beni ammortizzabili (o forme analoghe in caso di soggetti

minori che adottano le semplificazioni contabili loro

concesse), mentre per quanto riguarda i beni strumentali per

destinazione occorre fare riferimento alla data in cui sono

stati introdotti nel patrimonio dell’impresa.

Ascoli Piceno - 10 Marzo 2016

64

Commercialisti e Avvocati

ESTROMISSIONE AGEVOLATA

Viale Tunisia, 46 – Milano (MI)

V.Roma,276

– Martinsicuro (TE)

DEGLI IMMOBILI STRUMENTALI

In particolare per gli immobili strumentali per destinazione

•se acquistati in un momento precedente al 31 dicembre

1991, potranno essere estromessi dal patrimonio anche se

non iscritti nell’inventario (o registro dei beni ammortizzabili

per le ditte in contabilità semplificata), dal momento che la

normativa previgente attribuiva rilevanza all’utilizzo “di fatto”

(Cassazione n. 22587/2006 e n. 772/2011);

•se acquisiti a partire dall’1 gennaio 1992, invece, possono

soggiacere all’estromissione agevolata solo se iscritti

nell’inventario (o registro dei beni ammortizzabili per le ditte

in contabilità semplificata).

Ascoli Piceno - 10 Marzo 2016

65

ESTROMISSIONE AGEVOLATA

DEGLI IMMOBILI STRUMENTALI

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

La scadenza entro cui si può aderire all’agevolazione è il 31

maggio 2016 ed i suoi effetti decorrono dal 1° gennaio 2016.

Per esercitare l’opzione entro tale data, occorre che vi sia il

comportamento concludente, senza necessità di azioni o

adempimenti particolari da parte dell’imprenditore. Nello

specifico, ciò che può dimostrare la volontà di escludere il

bene strumentale dal patrimonio è costituito dagli

adempimenti legati alla contabilizzazione dell’estromissione,

vale a dire l’indicazione sul libro giornale per imprese in

contabilità ordinaria o, diversamente, sul registro dei cespiti

per le imprese in contabilità semplificata.

Ascoli Piceno - 10 Marzo 2016

66

ESTROMISSIONE AGEVOLATA

DEGLI IMMOBILI STRUMENTALI

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

A seguito dell’esercizio dell’opzione, pertanto, l’immobile

dovrà essere iscritto (con decorrenza dal 1° gennaio 2016) nel

quadro RB del modello Unico personale dell’imprenditore. Se

si tratta di un immobile locato, il relativo provento (una volta

estromesso l’immobile) è di pertinenza della persona fisica (e

non dell’impresa) con effetto retroattivo al 1° gennaio 2016.

Ascoli Piceno - 10 Marzo 2016

67

ESTROMISSIONE AGEVOLATA

DEGLI IMMOBILI STRUMENTALI

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

la plusvalenza (ove presente) è assoggettata ad una imposta sostitutiva

delle imposte sui redditi e dell’Irap dell’8%;

la plusvalenza da assoggettare ad imposta sostitutiva è determinata come

differenza tra il valore normale determinato, a scelta del contribuente,

sulla base del valore di mercato o sulla base del valore catastale

(individuato applicando le consuete percentuali di rivalutazione e

moltiplicatori), ed il costo fiscalmente riconosciuto.

Il costo fiscalmente riconosciuto è determinabile assumendo il valore

dell’immobile da estromettere al netto delle quote di ammortamento

fiscalmente dedotte sino al 31 dicembre 2015, tenendo conto delle

eventuali rivalutazioni fiscalmente rilevanti.

Ascoli Piceno - 10 Marzo 2016

68

ESTROMISSIONE AGEVOLATA

DEGLI IMMOBILI STRUMENTALI

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

L’estromissione, inoltre, non è soggetta né a imposta di registro né a

imposte ipotecarie o catastali, dal momento che non si è in presenza di

un atto traslativo della proprietà dell’immobile.

L’imposta sostitutiva (dell’Irpef e dell’Irap) dell’8% deve essere versata

negli stessi termini previsti per l’assegnazione agevolata degli immobili (e

dei beni mobili registrati) ai soci, e più precisamente:

•I rata: 60 % entro il 30 novembre 2016;

•II rata: 40% entro il 16 giugno 2017.

Ascoli Piceno - 10 Marzo 2016

69

ESTROMISSIONE AGEVOLATA

DEGLI IMMOBILI STRUMENTALI

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

V.Roma,276 – Martinsicuro (TE)

Ai fini dell’imposta sul valore aggiunto l’estromissione è un’operazione di

autoconsumo ai sensi dell’articolo 2, comma 2, n. 5), D.P.R. 633/1972.

Tale normativa prevede che l’operazione sia assimilata alla cessione di

beni; è un’operazione rilevante ai fini Iva, a meno che all’atto di acquisto

non sia stata operata la detrazione dell’imposta.

L’estromissione non provoca la sospensione (o il ricalcolo) del decorso del

quinquennio dall’acquisto, al cui superamento la plusvalenza non viene

tassata (circolare n. 188/E/1998).

Ascoli Piceno - 10 Marzo 2016

70

Commercialisti e Avvocati

Viale Tunisia, 46 – Milano (MI)

Via Roma, 276 – Martinsicuro (TE)

… e alla prossima…

Ascoli Piceno - 10 Marzo 2016

71