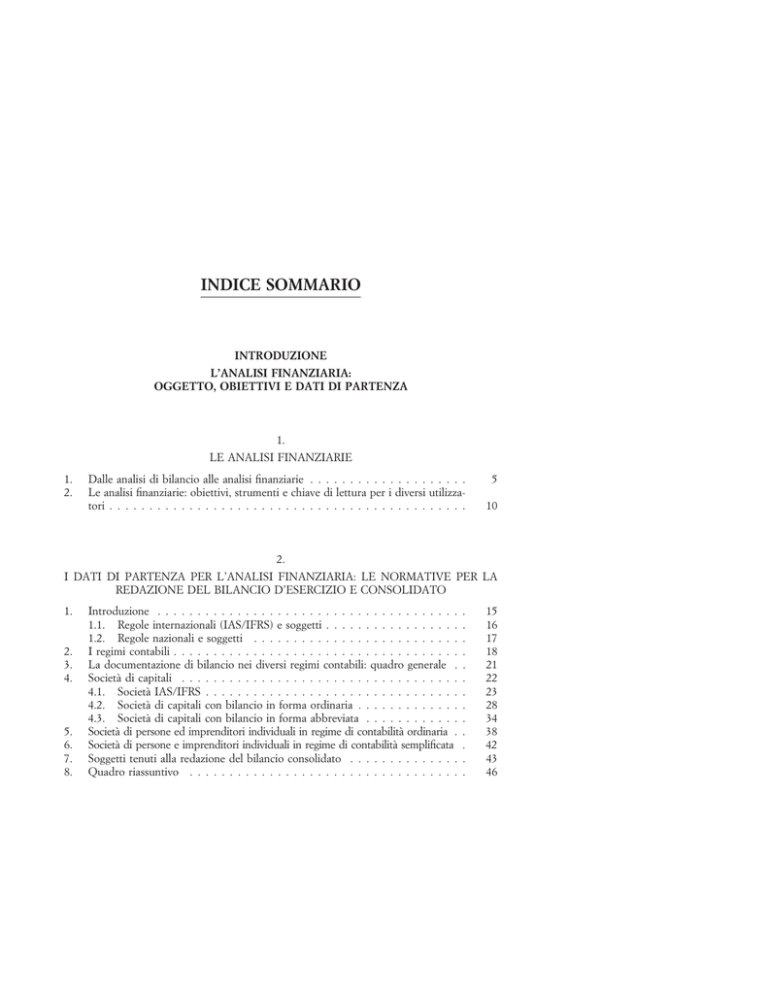

INDICE SOMMARIO

INTRODUZIONE

L’ANALISI FINANZIARIA:

OGGETTO, OBIETTIVI E DATI DI PARTENZA

1.

LE ANALISI FINANZIARIE

1.

2.

Dalle analisi di bilancio alle analisi finanziarie . . . . . . . . . . . . . . . . . . . .

Le analisi finanziarie: obiettivi, strumenti e chiave di lettura per i diversi utilizzatori . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

5

10

2.

I DATI DI PARTENZA PER L’ANALISI FINANZIARIA: LE NORMATIVE PER LA

REDAZIONE DEL BILANCIO D’ESERCIZIO E CONSOLIDATO

1.

2.

3.

4.

5.

6.

7.

8.

Introduzione . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

1.1. Regole internazionali (IAS/IFRS) e soggetti . . . . . . . . . . . . . . . . .

1.2. Regole nazionali e soggetti . . . . . . . . . . . . . . . . . . . . . . . . . .

I regimi contabili . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

La documentazione di bilancio nei diversi regimi contabili: quadro generale .

Società di capitali . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

4.1. Società IAS/IFRS . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

4.2. Società di capitali con bilancio in forma ordinaria . . . . . . . . . . . . .

4.3. Società di capitali con bilancio in forma abbreviata . . . . . . . . . . . .

Società di persone ed imprenditori individuali in regime di contabilità ordinaria .

Società di persone e imprenditori individuali in regime di contabilità semplificata

Soggetti tenuti alla redazione del bilancio consolidato . . . . . . . . . . . . . .

Quadro riassuntivo . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

.

.

.

.

.

.

.

.

.

.

.

.

.

15

16

17

18

21

22

23

28

34

38

42

43

46

Indice sommario

X

Parte I

LE ANALISI PRELIMINARI E

LE RICLASSIFICAZIONI DI BILANCIO

1.

LE ANALISI PRELIMINARI

1.

2.

Introduzione . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

Le operazioni che richiedono una preliminare ri-lettura . . . . . . . . .

2.1. Crediti verso soci per versamenti ancora dovuti e azioni proprie

2.2. Destinazione dei dividendi nelle società di capitali . . . . . . . . .

2.3. Smobilizzo crediti . . . . . . . . . . . . . . . . . . . . . . . . . . .

2.4. Prelievo soci . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

51

53

54

56

58

61

Le modalità di riclassificazione . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

La riclassificazione finanziaria dello stato patrimoniale . . . . . . . . . . . . . . .

2.1. Dallo schema di stato patrimoniale del Codice Civile al riclassificato finanziario . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

La riclassificazione finanziaria: alcuni aspetti particolari . . . . . . . . . . . . . .

3.1. Anticipi a fornitori . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

3.2. Anticipi da clienti . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

3.3. Risconto attivo sul maxi-canone di leasing . . . . . . . . . . . . . . . . . .

3.4. Risconto passivo sui contributi . . . . . . . . . . . . . . . . . . . . . . . . .

3.5. Liquidità immediate . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

3.6. Immobilizzazioni destinate alla vendita . . . . . . . . . . . . . . . . . . . .

3.7. Imposte anticipate e differite . . . . . . . . . . . . . . . . . . . . . . . . . .

La riclassificazione funzionale dello stato patrimoniale . . . . . . . . . . . . . . .

4.1. Dallo schema di stato patrimoniale del Codice Civile al riclassificato

funzionale . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

4.2. Dallo schema di stato patrimoniale IAS/IFRS al riclassificato funzionale .

67

70

2.

LE RICLASSIFICAZIONI DI STATO PATRIMONIALE

1.

2.

3.

4.

72

74

74

75

76

76

79

79

80

81

93

103

3.

LE RICLASSIFICAZIONI DI CONTO ECONOMICO

1.

2.

Il conto economico: le aree della gestione e le modalità di riclassificazione . . .

La riclassificazione del conto economico « a valore aggiunto »: l’analisi dei

risultati intermedi . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

2.1. Il valore aggiunto . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

2.2. Il Margine Operativo Lordo (MOL) o Earnings Before Interest, Taxes, Depreciation and Amortization (EBITDA) . . . . . . . . . . . . . . . . . . . .

2.2.1. MOL e leasing finanziario nel bilancio redatto secondo le regole del

codice civile . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

109

114

114

115

118

Indice sommario

XI

2.3.

3.

4.

5.

6.

7.

8.

Margine operativo netto (MON) o Earnings Before Interest Taxes and

Intangible Amortization (EBITA) . . . . . . . . . . . . . . . . . . . . . . . .

2.4. Il risultato operativo o Earnings Before Interest and Taxes (EBIT) . . . . .

2.5. Il risultato corrente . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

2.6. Il risultato ante imposte o Earnings Before Taxes (EBT) . . . . . . . . . .

2.7. Il risultato netto o E-margin . . . . . . . . . . . . . . . . . . . . . . . . . . .

2.8. Il risultato complessivo o Total Comprehensive Income (TCI) . . . . . . .

2.9. Gli altri risultati intermedi . . . . . . . . . . . . . . . . . . . . . . . . . . .

2.9.1. Il Net Operating Profit After Taxes (NOPAT) . . . . . . . . . . . .

2.9.2. L’Earnings Before Interest Taxes Depreciation Amortization and

Restructuring Costs e l’Earnings Before Interest Taxes Depreciation

Amortization and Rental costs (EBITDAR) . . . . . . . . . . . . .

2.9.3. L’Earnings Before Interest Taxes Amortizazion

and Restructuring Costs e l’Earnings Before Interest Taxes Amortization and Rental costs (EBITAR) . . . . . . . . . . . . . . . . . . .

Dallo schema di conto economico civilistico al riclassificato « a valore aggiunto » .

Dallo schema di conto economico IAS/IFRS al riclassificato « a valore aggiunto » .

4.1. La determinazione del risultato netto e del risultato complessivo negli

IAS/IFRS . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

4.2. La riclassificazione del conto economico « a valore aggiunto » . . . . . . .

La riclassificazione a valore aggiunto del conto economico: alcuni aspetti particolari . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

5.1. Compensi amministratori . . . . . . . . . . . . . . . . . . . . . . . . . . . .

5.2. Costi e ricavi non monetari . . . . . . . . . . . . . . . . . . . . . . . . . . .

5.3. La gestione atipica e straordinaria . . . . . . . . . . . . . . . . . . . . . . .

La riclassificazione del conto economico « a costo del venduto »: l’analisi dei

risultati intermedi . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

6.1. L’utile lordo industriale (gross margin) . . . . . . . . . . . . . . . . . . . .

La riclassificazione del conto economico « a costo del venduto » negli IAS/IFRS . .

Le relazioni tra stato patrimoniale e conto economico . . . . . . . . . . . . . . .

121

121

122

123

124

125

126

126

127

127

128

129

130

135

138

138

139

146

147

149

150

152

Parte II

LA VALUTAZIONE

DELLE PERFORMANCE D’IMPRESA

1.

LE PERFORMANCE PATRIMONIALI

1.

2.

3.

4.

L’analisi della performance patrimoniale: modalità . . . . . . . . . . . . . . . . .

L’indipendenza finanziaria, la dipendenza finanziaria ed il leverage: definizioni .

L’indipendenza finanziaria e il leverage: modalità di calcolo . . . . . . . . . . . .

3.1. L’indipendenza finanziaria calcolata su dati non riclassificati . . . . . . . .

3.2. L’indipendenza finanziaria calcolata sulla base delle diverse riclassificazioni

di stato patrimoniale . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

La determinazione dell’indipendenza finanziaria: possibili varianti . . . . . . . .

4.1. L’indipendenza finanziaria con il patrimonio netto tangibile . . . . . . . .

157

158

161

162

162

164

164

Indice sommario

XII

5.

6.

7.

4.2. L’indipendenza finanziaria nei sistemi di rating.. . . . . . . . . . . . . . .

4.3. L’indipendenza finanziaria « completa » . . . . . . . . . . . . . . . . . . .

Gli altri indicatori . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

5.1. Il patrimonio netto tangibile . . . . . . . . . . . . . . . . . . . . . . . . .

5.2. Il patrimonio netto e la capitalizzazione di mercato (Price to Book value)

5.3. La solidità del capitale sociale . . . . . . . . . . . . . . . . . . . . . . . .

5.4. Il patrimonio netto « responsabile » . . . . . . . . . . . . . . . . . . . . .

L’analisi della performance patrimoniale: un caso . . . . . . . . . . . . . . . . .

Performance patrimoniale: quadro riassuntivo degli indicatori . . . . . . . . .

.

.

.

.

.

.

.

.

.

167

169

171

171

172

173

174

176

178

Analisi della performance finanziaria: modalità . . . . . . . . . . . . . . . . . . .

L’analisi della performance finanziaria: la struttura finanziaria . . . . . . . . . . .

2.1. Schema di stato patrimoniale riclassificato finanziario . . . . . . . . . . . .

2.2. Schema di stato patrimoniale IAS/IFRS classificato per ciclo operativo . .

2.3. Schema di stato patrimoniale funzionale . . . . . . . . . . . . . . . . . . .

2.4. Altri indicatori di struttura finanziaria: leverage e gearing (D/E ratio) . . .

L’analisi della performance finanziaria: i margini e gli indici di situazione finanziaria . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

3.1. Riclassificato finanziario e schema IAS/IFRS . . . . . . . . . . . . . . . . .

3.1.1. L’analisi della situazione finanziaria di medio e lungo periodo . .

3.1.2. L’analisi della situazione finanziaria di breve periodo . . . . . . .

3.2. Riclassificato funzionale . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

3.2.1. L’analisi della situazione finanziaria non corrente . . . . . . . . . .

3.2.2. L’analisi della situazione finanziaria corrente . . . . . . . . . . . .

3.3. Capitale circolante netto e capitale circolante netto operativo a confronto .

Il ciclo monetario ed il ciclo operativo . . . . . . . . . . . . . . . . . . . . . . . .

181

183

187

188

190

191

2.

LE PERFORMANCE FINANZIARIE E

L’ANALISI DEI FLUSSI DI CASSA

Sezione I Le performance finanziarie

1.

2.

3.

4.

192

193

195

199

203

204

207

209

211

Sezione II L’analisi dei flussi di cassa

1.

Analisi dei flussi di cassa: modalità . . . . . . . . . . . . . . . . . . . . . . . .

1.1. I cash flow « potenziali » . . . . . . . . . . . . . . . . . . . . . . . . . . .

1.1.1. Il cash flow operativo . . . . . . . . . . . . . . . . . . . . . . . .

1.1.2. Il cash flow complessivo o auto-finanziamento in senso ampio

1.1.3. Il cash flow netto . . . . . . . . . . . . . . . . . . . . . . . . . .

1.1.4. La lettura e l’interpretazione del cash flow . . . . . . . . . . . .

1.2. Dal cash flow operativo alla liquidità operativa . . . . . . . . . . . . . .

1.3. Il rendiconto finanziario . . . . . . . . . . . . . . . . . . . . . . . . . . .

1.3.1. Il rendiconto finanziario delle variazioni delle risorse totali . .

1.3.2. Il rendiconto finanziario delle variazioni di CCN . . . . . . . .

1.3.3. Il rendiconto finanziario delle variazioni di liquidità . . . . . .

1.4. Il rendiconto finanziario delle variazioni di liquidità secondo lo IAS 7

1.4.1. Il concetto di liquidità: disponibilità liquide ed equivalenti . .

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

215

216

217

219

221

224

225

231

233

234

235

239

239

Indice sommario

2.

3.

4.

XIII

1.4.2. L’attività operativa: metodo diretto e indiretto . . . . . . . . . . .

1.4.3. L’attività di investimento . . . . . . . . . . . . . . . . . . . . . . . .

1.4.4. L’attività finanziaria . . . . . . . . . . . . . . . . . . . . . . . . . . .

1.5. La costruzione del rendiconto finanziario di liquidità: le rettifiche . . . .

1.5.1. Rettifiche per eliminare movimenti contabili che non sono flussi .

1.5.2. Rettifiche per far emergere dei flussi compensati . . . . . . . . . .

1.6. La costruzione del rendiconto finanziario di liquidità con il foglio di lavoro:

un caso . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

1.7. La costruzione del rendiconto finanziario di liquidità senza il foglio di

lavoro: un caso . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

1.8. La lettura del rendiconto finanziario . . . . . . . . . . . . . . . . . . . . . .

Gli indicatori che si basano sui flussi finanziari . . . . . . . . . . . . . . . . . . .

2.1. Gli indicatori di sostenibilità del debito finanziario . . . . . . . . . . . . .

2.2. Gli altri indicatori con i flussi finanziari . . . . . . . . . . . . . . . . . . . .

2.3. Free Cash Flow (FCF) e Debt Service Cover Ratio (DSCR) . . . . . . . . .

L’importanza dei flussi finanziari nelle analisi delle performance d’impresa . . .

Performance finanziarie: quadro riassuntivo degli indicatori . . . . . . . . . . . .

242

248

250

256

258

264

267

281

290

293

293

297

298

299

303

3.

LE PERFORMANCE ECONOMICHE

1.

2.

3.

4.

5.

6.

L’analisi della performance economica: premessa . . . . . . . . . . . . . . . . . .

L’analisi della struttura economica . . . . . . . . . . . . . . . . . . . . . . . . . .

2.1. Schema di conto economico riclassificato « a valore aggiunto » . . . . . .

2.2. Schema di conto economico « a costo del venduto » . . . . . . . . . . . .

2.3. I principali indicatori di struttura economica . . . . . . . . . . . . . . . . .

2.4. Dalla struttura economica agli indicatori economici di copertura degli oneri

finanziari . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

2.4.1. L’indice di copertura degli oneri finanziari (Oneri finanziari/

fatturato) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

2.4.2. L’indice di sostenibilità degli oneri finanziari (EBITDA/oneri finanziari) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

2.4.3. L’indice di copertura degli oneri finanziari (EBIT/oneri finanziari) .

La valutazione delle performance economiche: la redditività . . . . . . . . . . .

3.1. La redditività operativa (ROI e ROCE) . . . . . . . . . . . . . . . . . . . .

3.2. La redditività operativa: scomposizione in fattori . . . . . . . . . . . . . .

3.3. La leva operativa . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

3.4. La redditività degli investimenti finanziari (ROFA) . . . . . . . . . . . . .

3.5. La redditività degli investimenti atipici . . . . . . . . . . . . . . . . . . . .

3.6. La redditività complessiva degli investimenti (ROA e RONA) . . . . . . .

3.7. La redditività globale (ROE) . . . . . . . . . . . . . . . . . . . . . . . . . .

3.8. La redditività globale: scomposizione in fattori . . . . . . . . . . . . . . . .

3.9. La leva finanziaria . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

3.10. L’onerosità dei debiti (ROD) . . . . . . . . . . . . . . . . . . . . . . . . . .

3.11. ROE, leva finanziaria ed onerosità dei debiti (ROD) . . . . . . . . . . . .

Dall’onerosità del debito (ROD) al costo medio ponderato del capitale (WACC) .

Nopat, WACC e creazione di valore (EVA) . . . . . . . . . . . . . . . . . . . . .

Altri indicatori . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

305

307

308

311

313

315

315

317

318

319

324

329

332

334

335

335

336

340

342

344

346

349

352

354

Indice sommario

XIV

6.1.

6.2.

6.3.

6.4.

6.5.

6.6.

6.7.

6.8.

Earning per Share (EPS) . . . . . . . . . . . .

Cash Flow per Share (CFPS) . . . . . . . . .

Multiple of earnings (P/E Ratio) . . . . . . .

EBITDA Multiple . . . . . . . . . . . . . . . .

Dividend per Share (DPS) e Payout . . . . . .

Dividend Yield . . . . . . . . . . . . . . . . . .

Indici di turnover . . . . . . . . . . . . . . . .

Performance economiche: quadro riassuntivo

. . . . . . . . . .

. . . . . . . . . .

. . . . . . . . . .

. . . . . . . . . .

. . . . . . . . . .

. . . . . . . . . .

. . . . . . . . . .

degli indicatori

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

355

357

357

358

358

359

360

360

La sostenibilità economica finanziaria e patrimoniale dei debiti finanziari . . . .

L’indice di Altman (Z-score) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

363

364

4.

PERFORMANCE COMPLESSIVE:

SOSTENIBILITÀ DEI DEBITI FINANZIARI

E INDICATORI GLOBALI

1.

2.

Parte III

ANALISI FINANZIARIA:

ALCUNI UTILIZZI OPERATIVI

1.

UTILIZZI OPERATIVI DELL’ANALISI FINANZIARIA

1.

2.

3.

4.

La relazione sulla gestione . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

1.1. Il documento del CNDCEC sulla relazione sulla gestione delle imprese

mercantili, industriali e di servizi . . . . . . . . . . . . . . . . . . . . . . . .

1.1.1. Descrizione dei principali rischi e incertezze cui l’impresa è esposta .

1.1.2. Indicatori di risultato finanziari . . . . . . . . . . . . . . . . . . . .

1.1.3. Indicatori di risultato non finanziari . . . . . . . . . . . . . . . . .

1.1.4. Informazioni attinenti all’ambiente e al personale . . . . . . . . .

1.2. Le altre informazioni da inserire nella relazione sulla gestione . . . . . . .

La valutazione della continuità aziendale . . . . . . . . . . . . . . . . . . . . . . .

2.1. La valutazione della continuità aziendale da parte dei revisori . . . . . . .

2.1.1. Indicatori economico-finanziari . . . . . . . . . . . . . . . . . . . .

2.1.2. Indicatori gestionali . . . . . . . . . . . . . . . . . . . . . . . . . . .

2.1.3. Altri indicatori . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

2.1.4. Procedure che deve applicare il revisore per la valutazione della

continuità aziendale . . . . . . . . . . . . . . . . . . . . . . . . . . .

2.2. L’informativa da riportare nella relazione sulla gestione e/o in nota integrativa sul presupposto della continuità aziendale . . . . . . . . . . . . . .

L’analisi comparativa globale . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

I rating . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

371

374

374

377

380

385

387

393

395

396

396

397

397

399

401

403

Indice sommario

4.1.

.

.

.

.

.

.

.

.

.

404

404

413

416

417

418

423

429

433

Glossario . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

435

5.

6.

Il sistema bancario ed i rating interni . . . . . . . . . . . . .

4.1.1. Da Basilea 1 a Basilea 3 . . . . . . . . . . . . . . . .

4.2. I rating interni alle banche . . . . . . . . . . . . . . . . . . .

4.2.1. I principali indicatori dei rating interni . . . . . . .

4.3. Le agenzie di rating ed i rating esterni . . . . . . . . . . . . .

4.3.1. I principali indicatori dei rating esterni . . . . . . .

Il business plan . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

L’utilizzo degli indicatori da parte dell’amministrazione finanziaria

6.1. L’indice di liquidità e l’indice Alfa . . . . . . . . . . . . . . .

XV

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.