Titolo del capitolo

Capitolo I

LA PRESTAZIONE DI LAVORO AUTONOMO:

GENERALITÀ1

È a cura di Piergiorgio Valente e Paola Salazar il paragrafo 1.1. I paragrafi 1.2 e 1.3 sono a cura di Paola Salazar e Caterina Alagna. I paragrafi da 1.4 a 1.7 sono a cura di Piergiorgio Valente e Raffaele Rizzardi.

1

© IPSOA – Wolters Kluwer Italia S.r.l.

3

Titolo del libro

4

© IPSOA – Wolters Kluwer Italia S.r.l.

I. La prestazione di lavoro autonomo: generalità

I. LA PRESTAZIONE DI LAVORO AUTONOMO: GENERALITÀ

Sommario: 1.1 Premessa 1.2 Le caratteristiche del lavoro autonomo: profili civilistici 1.2.1 Il

contratto d’opera 1.2.2 La prestazione di lavoro autonomo 1.3 Il lavoro autonomo e parasubordinato: profili giuslavoristici 1.3.1 Autonomia, subordinazione e para-subordinazione nella giurisprudenza 1.4 Il lavoro autonomo svolto all’estero: profili fiscali 1.4.1 La residenza fiscale del lavoratore autonomo e il suo centro degli interessi vitali: cenni e rinvio 1.4.2 La base fissa

all’estero del lavoratore autonomo residente in Italia 1.4.3 La prestazione in Italia del lavoratore

autonomo residente all’estero 1.5 Abstract 1.6 Riferimenti 1.7 Appendice

1.1 PREMESSA

Il lavoratore autonomo è una figura prevista dal diritto civile italiano, definita

dall’art. 2222 c.c. come colui che si obbliga a compiere, verso un corrispettivo,

un’opera o un servizio con lavoro prevalentemente proprio e senza vincolo di subordinazione nei confronti del committente1.

La figura identifica quindi l’attività dei cd. liberi professionisti e dei lavoratori

autonomi (i.e., artigiani, commercianti), con esclusione delle figure imprenditoriali2.

È possibile distinguere due categorie, corrispondenti, rispettivamente, alle prestazioni di tipo manuale e a quelle di carattere intellettuale. In quest’ultima categoria rientrano le libere professioni, mentre i lavoratori autonomi che effettuano prestazioni di

tipo manuale sono i commercianti, gli artigiani, gli agricoltori-allevatori e, in generale,

quelli comunemente definiti “piccoli imprenditori”.

Nel lavoro autonomo rientrano alcune forme di collaborazione cd. para-subordinata

o coordinata, inserita nell’organizzazione dell’imprenditore committente. Rientrava in

questa forma, il contratto di collaborazione a progetto3, il quale ha sostituito (in parte)

il contratto di collaborazione coordinata e continuativa (v. infra).

A differenza del lavoratore subordinato, il lavoratore autonomo assume

un’“obbligazione di risultato” e non di mezzi: egli, cioè, non si obbliga a mettere

direttamente a disposizione la propria forza lavoro per un determinato tempo in un

Il Titolo III del Libro V del codice civile è suddiviso in due capi, uno rubricato “disposizioni generali” contenente

l’assetto normativo del contratto d’opera (artt. 2222–2228), e l’altro “delle professioni intellettuali” (artt. 2229–2238).

2 L’inserimento di una particolare e specifica disciplina del lavoro autonomo nel corpus del codice civile si ricollega all’esigenza avvertita dal Legislatore di differenziare e contrapporre al lavoro nell’impresa (sia organizzativogestionale dell’imprenditore, che esecutivo-attuativo dei collaboratori subordinati) una fattispecie diversa di attività, svolta da soggetti in posizione di estraneità e terzietà rispetto alla normale struttura produttiva dell’impresa

stessa (cfr. Cottino G., “I cinquant’anni del codice civile: il libro del lavoro”, in GC, 1993, I; Cagnasso O.,

“Opera (contratto di)”, in Digesto comm., X, Torino, 1994, p. 326). L’obiettivo di fondo del codice è quello di

pervenire ad una complessiva regolamentazione del lavoro «in tutte le sue forme organizzative ed esecutive, intellettuali e

manuali»: in tale quadro, il lavoro autonomo rientra tra gli strumenti giuridici a disposizione dell’impresa per

compiere operazioni contrattuali di mercato esterne, funzionalmente integrabili nella sua attività (cfr. Perulli A.,

“Il diritto del lavoro tra crisi della subordinazione e rinascita del lavoro autonomo”, in LD, 1997, p. 176).

3 Il lavoro a progetto era disciplinato dagli artt. 61–69 D.Lgs. n. 276/2003, abrogati dall’art. 52 del D.Lgs. 15

giugno 2015, n. 81 il quale ne ha previsto, altresì, il graduale superamento. Il decreto, attuativo della L. n.

183/2014 (Jobs Act) ha infatti stabilito che tali norme “continuano ad applicarsi esclusivamente per la regolazione dei contratti già in atto” alla data di entrata in vigore del decreto, ossia in atto alla data del 25 giugno 2015.

1

© Wolters Kluwer Italia©

3

Lavoro autonomo in ambito internazionale

determinato luogo, ma garantisce al committente del lavoro il raggiungimento di determinati risultati entro una scadenza temporale stabilita contrattualmente.

Il lavoratore autonomo svolge, quindi, la propria attività con mezzi prevalentemente propri e non del committente, e con piena discrezionalità quanto a tempo, luogo e modalità della prestazione. Non ha dunque vincoli di subordinazione nei confronti del committente, il quale non dispone dei poteri direttivi, di controllo e disciplinari tipici del datore di lavoro. In ogni caso, il prestatore di lavoro autonomo è tenuto

al rispetto dei termini e delle condizioni previste nel contratto di collaborazione stipulato col committente.

Lo svolgimento all’estero di attività lavorativa, in assenza di vincoli di subordinazione nei confronti del committente, solleva alcune criticità sul piano fiscale, le quali

vanno affrontate tenendo in considerazione, da un lato, lo status personale del lavoratore autonomo, dall’altro, le modalità di svolgimento della prestazione.

1.2 LE CARATTERISTICHE DEL LAVORO AUTONOMO: PROFILI

CIVILISTICI

1.2.1 Il contratto d’opera

Diritti ed obblighi del lavoratore autonomo sono di norma disciplinati, nei rapporti con il committente, da un contratto d’opera manuale o intellettuale.

La figura del contratto d’opera di cui all’art. 2222 c.c. non include tutti i contratti

relativi alla prestazione di un’opus. Esso disciplina solo una forma di lavoro autonomo

(caratterizzata dall’indivisibilità dell’oggetto in ragione del tempo) che, pur presentando connessioni normative con altre tipologie di prestazioni d’opera di cui al Libro IV

c.c., ne rimane concettualmente e disciplinarmente distinta in ragione del profilo sociale che ne giustifica la collocazione nel Libro V4.

Ai sensi dell’art. 2222 c.c., gli elementi distintivi del contratto d’opera sono:

l’obbligazione avente per oggetto il compimento di un’opera o un servizio5;

la previsione di un corrispettivo;

l’utilizzazione di lavoro prevalentemente od esclusivamente proprio quale fattore della prestazione;

Vi è anche chi ha sostenuto (cfr. Giacobbe G., “Lavoro autonomo”, in ED, XXIII, Milano, 1973, p. 423) che

allorché il lavoro autonomo assume la veste di un contratto regolato nel Libro IV c.c. sarebbe escluso

dall’applicabilità delle disposizioni generali del Libro V. Secondo altri autori, è possibile l’estensione in via integrativa della disciplina generale del contratto d’opera per colmare eventuali lacune normative, col duplice limite

della mancanza di norme specifiche e della compatibilità con la figura da regolare (cfr. Santoro Passarelli F.,

“Opera (contratto di)”, in NN.D.I, XI, Torino, 1965, p. 985).

5 Quanto alla definizione dei concetti di opera o servizio, costitutivi della fattispecie codicistica quale oggetto del

contratto, il primo designa il risultato di un’obbligazione di facere inteso come modificazione dello stato preesistente di una cosa al fine di creare una res nova (creazione, distruzione, assemblaggio, riparazione, ecc., con parziale deviazione rispetto al contratto d’opera intellettuale che non sempre si concretizza in un risultato). Il secondo appare più sfumato ed indefinito, implicando una non modificazione di stato (della materia) intesa in

senso dinamico, di attività collegata al soggetto e senza riguardo al risultato, diretta comunque ad arrecare utilità

economica e a soddisfare interessi durevoli (cfr. Pedrazzoli M., “Dal lavoro autonomo al lavoro subordinato”,

in AA.VV., Impresa e nuovi modi di organizzazione del lavoro, Atti delle giornate di studio di diritto del lavoro, Salerno

22-23.5.1998, Milano, 1999, p. 143).

4

4

© Wolters Kluwer Italia

I. La prestazione di lavoro autonomo: generalità

l’assenza di un vincolo di subordinazione;

una certa episodicità ed estemporaneità del rapporto, che si sostanzia

nell’esecuzione del singolo incarico che soddisfa l’interesse del committente6.

Il contratto d’opera si caratterizza e si distingue da quello di lavoro subordinato

per lo svolgimento della prestazione per conto di altri e previo compenso senza che ricorra alcun vincolo di subordinazione ed in condizioni di assoluta indipendenza7. Esso

è contraddistinto dall’intuitus personae, avendo ad oggetto una prestazione infungibile nella quale il prestatore d’opera non può farsi sostituire da altri se non col consenso del committente8.

Siffatta connotazione non è messa in discussione dall’eventuale concorso

dell’apporto lavorativo di soggetti terzi, purché sia salvaguardato il dato della prevalenza, anche se non necessariamente dell’esclusività, della prestazione del soggetto

prescelto in ragione delle sue qualità personali di ordine tecnico, al quale compete la

direzione e la responsabilità dell’opera.

Anche il contratto d’appalto si caratterizza in ragione dell’obbligo dell’appaltatore

di compiere, dietro corrispettivo, un’opera o un servizio9, senza subordinazione nei

confronti del committente e con gestione del rischio da parte del primo. Le tipologie

contrattuali in commento, che il codice inquadra, in ragione delle caratteristiche fondamentali, nell’ambito del lavoro autonomo si distinguono a seconda che l’opera o il

servizio siano compiuti mediante l’organizzazione d’impresa (contratto d’appalto) oppure con il lavoro personale del prestatore d’opera (contratto d’opera)10.

Una persona giuridica o una società possono obbligarsi al compimento di

un’opera o di un servizio dietro corrispettivo, ma in tale circostanza, giacché il risultato dedotto in contratto sarà raggiunto dietro allestimento di un’organizzazione strutturata di beni e servizi, si ricade piuttosto nell’ambito di applicazione del contratto di

appalto11.

Quanto alle differenze tra le due tipologie contrattuali, si può rilevare:

la non identità tra il disposto dell’art. 2224 c.c. e quello dell’art. 1662 c.c.

sull’esecuzione dell’opera: nel contratto d’opera il committente può fissare un

Cfr. Ferraro G., “Dal lavoro subordinato al lavoro autonomo”, in AA.VV., Impresa e nuovi modi di organizzazione

del lavoro, Atti delle giornate di studio di diritto del lavoro, Salerno 22-23.5.1998, Milano, 1999, p. 24.

7 Per approfondimenti sul trattamento del lavoro dipendente cfr. Valente P., Mattia S., Salazar P., Lavoratori

all’estero: disciplina fiscale, giuslavoristica e previdenziale, IPSOA, 2014, p. 127 ss..

8 L’art. 2222 c.c., facendo riferimento espressamente al lavoro personale (“proprio”) del prestatore, implica una

naturale coincidenza tra il soggetto che promette la prestazione e colui che deve eseguirla (cfr. Lega C., “Il contratto d’opera”, in Tratt. Borsi, Pergolesi, Padova, 1960, p. 501).

9 Cfr. Cagnasso O., “La somministrazione”, in Tratt. Rescigno, 9, III, Torino, 1984, p. 409; Rosapepe R.,

“L’appalto”, in AA.VV., Contratti d’impresa, Milano, 1993, p. 240.

10 Cfr. De Nova G., Il tipo contrattuale, Padova, 1974, p. 97; Rubino D., Iudica G., “Dell’appalto”, in Comm. Scialoja, Branca, sub art. 1655, Bologna-Roma, 1992, p. 29.

11 Secondo la giurisprudenza, lo spartiacque tra contratto d’opera e d’appalto risiede nella presenza, in un caso,

del lavoro del contraente (pur se coadiuvato da componenti della sua famiglia o da qualche collaboratore secondo il modulo organizzativo della piccola impresa desumibile dall’art. 2083 c.c.); nell’altro, in una organizzazione

stabile d’impresa, nella quale l’appaltatore si avvale del lavoro subordinato altrui (Cass. n. 2115/2004; Cass. n.

7307/2001; Cass. n. 7606/1999; Cass. n. 5451/1999; Cass. n. 2916/1989).

6

© Wolters Kluwer Italia©

5

Lavoro autonomo in ambito internazionale

termine congruo per rispettare le condizioni pattuite, mentre nel contratto di

appalto il mancato rispetto provoca de iure la risoluzione per inadempimento;

le diverse norme per la determinazione del corrispettivo: l’art. 2225 c.c. impegna il giudice a tenere in considerazione il valore dell’opera e del lavoro per la

sua realizzazione, mentre nulla prevede, a proposito dell’appalto, l’art. 1657

c.c.;

la previsione di termini abbreviati per la denuncia di difformità o vizi

dell’opera.

Quanto all’analogia di disciplina, si rileva che l’art. 2226 c.c. rinvia all’art. 1668 c.c.

circa la regolamentazione dei diritti del committente in caso di difformità e vizi

dell’opera; vi è poi identità nella formulazione degli artt. 1671 c.c. e 2227 c.c., nonché

una corrispondenza di contenuti tra gli artt. 1672 c.c. e 2228 c.c. sull’impossibilità

dell’esecuzione dell’opera.

1.2.2 La prestazione di lavoro autonomo

Ogni attività umana economicamente rilevante può essere svolta in regime di autonomia o subordinazione; la qualificazione del rapporto dipende dalle concrete modalità della prestazione e non dal tipo di attività svolta.

Punto di partenza di qualsivoglia operazione qualificatoria ed applicativa è la sussistenza del cd. “vincolo di subordinazione”, in quanto la mancanza dello stesso consente

di individuare il lavoratore autonomo come colui che rende la prestazione secondo lo

schema del contratto d’opera di cui all’art. 2222 c.c.12.

Superata progressivamente la pretesa di tracciare una linea distintiva sulla base:

della contrapposizione obbligazione di mezzi/di risultato13;

della distinzione tra contratti a prestazione istantanea ovvero ad esecuzione

periodica14;

dell’assenza/presenza dell’elemento del rischio15;

della dichiarazione di volontà contrattuale dei contraenti16;

è opportuno concentrarsi sulle modalità attuative della prestazione, che nel lavoro autonomo non vengono strutturate e pianificate dalla controparte nel perseguimento del suo interesse primario, essendo invece il prestatore il soggetto che organizza il proprio programma di lavoro.

Cfr. Montuschi L., “Il contratto di lavoro tra pregiudizio ed orgoglio giuslavoristico”, in LD, 1993, p. 44.

Se è vero che il lavoratore subordinato espleta sempre un’obbligazione di mezzi, non è reciprocamente vero

che quello autonomo si obbliga sempre ad un risultato.

Per approfondimenti cfr. Valente P., Mattia S., Salazar P., Lavoratori all’estero: disciplina fiscale, giuslavoristica e previdenziale, IPSOA, 2014, p. 127 ss..

14 Cfr. Grandi M., “Rapporto di lavoro”, in ED, XXXVIII, Milano, 1987, p. 325.

15 Che è effetto naturale del contratto d’opera e che vale solo quale criterio orientativo esterno alla causa del

contratto, non offrendo dunque solidi parametri distintivi. Cfr. Corrado R., Trattato di diritto del lavoro, Torino,

1966.

16 La quale funge da fattore di supporto nelle situazioni di palese ambiguità, divenendo apprezzabile in sintonia

col reale atteggiarsi del rapporto. Cfr. Mazzotta O., “Autonomia individuale e sistema del diritto del lavoro”, in

GDLRI, 1991, p. 497.

12

13

6

© Wolters Kluwer Italia

I. La prestazione di lavoro autonomo: generalità

Partendo dal presupposto che oggetto dello scambio è sempre il compimento di

un’opera o di un servizio, ne discende che

ogni attività richiede elementi di autonomia esecutiva e di subordinazione a regole tecniche, ma solo la

subordinazione consente al committente una piena e costante facoltà di intervento sulle modalità organizzative interne della prestazione, per mezzo di un potere di direzione inerente allo svolgimento del rapporto di lavoro.

Nei casi in cui non sia possibile rinvenire una specifica etero-direzione della prestazione, finalizzata continuativamente alla realizzazione dell’interesse dell’impresa/committente, non si individua alcuna subordinazione.

Rileva altresì l’indagine rigorosa delle modalità effettive di esecuzione della

prestazione: non si deve considerare soltanto genericità e tipicità delle mansioni svolte,

ma è opportuno verificare la sussistenza o meno di un vincolo di soggezione al potere

direttivo, organizzativo e disciplinare del datore di lavoro, che si concretizzi in ordini

specifici e nell’esercizio di un’assidua attività di vigilanza17.

Qualora le modalità di svolgimento del rapporto non dovessero consentire una

compiuta valutazione in ordine all’assoggettamento o meno al potere direttivo altrui,

occorre far riferimento a criteri ulteriori quali, collaborazione, continuità, orario, versamento dei contributi, pagamento periodico della retribuzione, che sebbene non autonomamente decisivi, possono essere utilizzati quali indizi della sussistenza della subordinazione.

Un rapporto di lavoro subordinato può trasformarsi in un rapporto di lavoro autonomo, ma l’effettività di siffatta novazione presuppone, oltre alla enunciazione ad

opera delle parti di un diverso nomen juris – a dimostrazione della concorde volontà di

trasformare il regime giuridico derivante dal preesistente accordo – anche un reale mutamento dello svolgimento delle prestazioni lavorative come conseguenza del venir

meno del vincolo di assoggettamento del lavoratore al datore di lavoro, ancorché rimanga sostanzialmente immutato l’oggetto della prestazione18.

L’accertamento in concreto dell’effettiva natura del rapporto di lavoro (come autonomo o subordinato) è questione di fatto, rimessa alla valutazione del giudice di merito.

In tal modo, si dà rilievo alle modalità di esecuzione del rapporto, più che alle dichiarazioni contrattuali delle

parti dello stesso.

18 Sulla base di tali presupposti, è stata ritenuta di lavoro autonomo l’attività dei pony express in quanto non stabilmente inserita nel ciclo produttivo, avendo il lavoratore la possibilità di accettare o meno l’incarico (Cass. n.

811/1993). In favore dell’autonomia si sono anche espressi i giudici a proposito delle indossatrici di moda (Pretura di Milano, sentenza del 29.4.1988), del sanitario in visita periodica ai pazienti di un’azienda termale (Cass. n.

5389/1994), dell’insegnante di autoscuola avente piena libertà di svolgimento del servizio e impiego di energie

lavorative (Cass. n. 2042/1990), degli animatori turistici privi di qualunque vincolo di messa a disposizione continuativa (Pretura di Cagliari, sentenza del 28.2.1985), degli istruttori ginnici alle cui necessità la palestra si adeguava nel formulare i programmi e che potevano farsi sostituire qualora non disponibili e che lavoravano nel

contempo per altre palestre, rispondendo professionalmente della qualità del servizio (Cass. n. 11329/1996), del

venditore d’auto soggetto unicamente a direttive generiche da parte del datore di lavoro (Tribunale di Roma,

sentenza del 31.1.1990).

17

© Wolters Kluwer Italia©

7

Lavoro autonomo in ambito internazionale

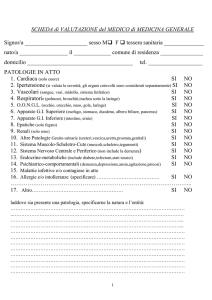

Tavola 1 – Lavoro autonomo e attività imprenditoriale

La nozione di “impresa” di cui al codice civile italiano, nella forma della grande e della piccola impresa,

dovrebbe accomunare tutti i “produttori professionali” di attività, a prescindere dalle sue modalità di esercizio. In tal modo, verrebbe meno la distinzione tra lavoro autonomo e piccolo imprenditore, il quale può

parimenti auto-organizzarsi19.

Secondo altra tesi – a parte la sussistenza di due categorie di impresa tipologicamente distinte (la piccola

impresa, in cui l’attività del soggetto è componente essenziale del processo produttivo, e la medio-grande impresa, in cui l’attività si manifesta in termini puramente organizzativi del processo)20 – è proprio l’elemento

dell’organizzazione (come scelta, raccolta e combinazione dei fattori produttivi) a permanere quale fattore

di differenziazione tra impresa (inclusa la piccola impresa) e lavoro autonomo21.

Nella piccola impresa, accanto allo svolgimento professionale dell’attività si pone sempre il fattore organizzativo, che, seppur minimo, supera quello della produttività individuale tipica del lavoratore autonomo,

che si limita a svolgere l’attività con l’impiego dei mezzi necessari per l’applicazione delle competenze

tecnico-professionali possedute22.

La giurisprudenza, che si è occupata della questione con riferimento all’attività degli agenti, ha ricondotto

la prestazione nell’alveo del lavoro autonomo, quando l’attività consiste, nella realtà fattuale,

nell’espletamento di una prestazione con carattere prevalentemente personale. Qualora, invece, l’agente

abbia organizzato la propria attività assumendo la veste giuridica di struttura societaria, limitandosi a dirigere e coordinare i propri collaboratori, non si ha una prestazione di lavoro autonomo, dal momento che

una persona giuridica non può essere parte di un contratto d’opera (Cass. n. 2509/1997; Cass. n.

11945/1992)23.

1.3 IL LAVORO AUTONOMO E PARA-SUBORDINATO: PROFILI

GIUSLAVORISTICI

Sul piano giuslavoristico, risulta di grande rilevanza pratica ricostruire l’evoluzione

che la materia ha registrato negli ultimi anni, soprattutto per garantire il corretto inquadramento della prestazione del lavoratore autonomo e para-subordinato secondo

l’ordinamento interno attualmente vigente, alla luce delle rilevanti novità introdotte dal

Jobs Act (L. 10 dicembre 2014, n. 183) e dai suoi decreti attuativi tra i quali spicca significativamente il D.Lgs. 15 giugno 2015, n. 81 ed in particolare le disposizioni degli artt.

2, 52 e 54.

Per fare ciò non si può che partire richiamando ancora una volta il già citato art.

2222 c.c. ma questa volta in contrapposizione all’art. 2094 c.c., il quale fornisce la definizione di lavoratore subordinato. L’art. 2094 c.c. qualifica infatti prestatore di lavoro

subordinato chi “si obbliga mediante retribuzione a collaborare nell’impresa, prestando il proprio

lavoro intellettuale o manuale alle dipendenze e sotto la direzione dell’imprenditore”.

Cfr. Galgano F., Diritto commerciale, I, L’imprenditore, Bologna, 1991.

Cfr. Ferro Luzzi P., “L’impresa”, in AA.VV., L’impresa, Milano, 1985.

21 Cfr. Oppo G., Diritto d’impresa, scritti giuridici, Padova, 1992, p. 281.

22 Cfr. Franceschelli R., Impresa e imprenditori, Milano, 1972, p. 147.

23 Conforme a tale orientamento si è rivelata la pronuncia che ha rinvenuto il difetto del connotato della personalità della prestazione nell’attività dell’agente organizzato non come persona fisica, ma come società, anche se

di persone (Cass. n. 2509/1997; Cass. n. 11651/1991). Si ammette, però, in taluni casi, una coincidenza tra le

due figure ogniqualvolta il lavoratore autonomo impieghi fattori produttivi esterni ed ulteriori rispetto

all’apporto personale. Cfr. Sandulli P., “Lavoro autonomo e parasubordinazione”, in Tratt. Rescigno, 15, I, 2, Torino, 1986, p. 1421; Santoro Passarelli G., “Lavoro autonomo”, in EG, XVIII, Roma, 1990, p. 2.

19

20

8

© Wolters Kluwer Italia

I. La prestazione di lavoro autonomo: generalità

Pertanto, sulla base delle disposizioni codicistiche, l’elemento distintivo principale

caratterizzante le due diverse fattispecie “tradizionali”, così come definite dalla legge,

sarebbe costituito dal requisito della “subordinazione” come delineato dall’art. 2094 c.c. e

quale fattore di identificazione del rapporto di lavoro subordinato in senso stretto.

Sulla base di tale “cristallina” distinzione, sembrerebbe possibile ricavarne che nel nostro ordinamento giuridico non sarebbero ammesse “ipotesi intermedie”, come a

voler attribuire ai concetti di autonomia e subordinazione confini così chiari da non

poter dare luogo a equivoci di sorta quando sia necessario procedere alla qualificazione del rapporto di lavoro in termini di autonomia o in termini di subordinazione24. In

realtà, come ben sanno tutti gli studiosi e gli interpreti della materia, così non è25.

Nell’ordinamento giuridico è presente anche la para-subordinazione ovvero quella

forma di collaborazione autonoma in cui la prestazione personale del collaboratore è

resa con una certa continuità ed in stretto coordinamento con l’organizzazione del

committente.

Non solo, il Legislatore, negli ultimi anni, ha voluto anche distinguere, nell’ambito

della para-subordinazione, la posizione di coloro che non potevano ricondurre la loro prestazione lavorativa a vere e proprie attività professionali più o meno regolamentate (i collaboratori a progetto disciplinati dagli artt. 61–69 D.Lgs. n. 276/200326) da

coloro che, invece, erano chiamati a svolgere prestazioni di tipo para-subordinato

(quindi personali, continuative e in coordinamento con il committente) sulla base delle

disposizioni dell’art. 2222 c.c. – perché titolari di partita IVA – ma entro una cornice

di tipo regolamentare analoga a quella delle professioni intellettuali così come previste

24 Come affermato in dottrina: “la delicata funzione discriminatoria rispetto al lavoro autonomo è affidata ad un elemento – il

cd. vincolo di subordinazione – dai contorni sfuggenti ed imprecisati individuandosi – genericamente – il lavoro autonomo laddove

non sia rinvenibile una precisa situazione di subordinazione. È insomma il cd. «vincolo di subordinazione» che, nella variegata tipologia di fattispecie negoziali concorrenti al fine di procurare la disponibilità della prestazione di attività lavorativa altrui sarà in

grado di far risaltare (…) attività del lavoratore subordinato quella del prestatore d’opera di cui all’art. 2222 c.c.” (Perulli A., Il

lavoro autonomo, op. cit., p. 176).

25 In dottrina cfr. Perulli A., Il lavoro autonomo, Giuffrè, Milano, 1996; Carinci F., De Luca Tamajo R., Tosi P.,

Treu T., Il rapporto di lavoro subordinato, UTET, Torino, 1998; Ferraro G., “Il lavoro autonomo”, in Cinelli M.,

Ferraro G., Mazzotta O., a cura di, Il nuovo Mercato del Lavoro dalla riforma Fornero alla legge di stabilità, Giappichelli Editore, Torino, 2013; Santoro Passarelli G., “Il lavoro subordinato. L’identificazione della fattispecie”,

in Diritto e processo del lavoro e della previdenza sociale, n 1/2014; Lepore A., “Gli indici giurisprudenziali di identificazione della fattispecie lavoro subordinato”, in Diritto e processo del lavoro e della previdenza sociale, n. 4/2006; Perulli

A., Il lavoro autonomo. Il contratto d’opera e il contratto d’opera intellettuale, Giuffrè, Milano, 2014.

26 L’impianto normativo delineato dal D.Lgs. n. 276/2003 in materia di collaborazioni coordinate e continuative

mirava a ricondurre tutte le forme di collaborazione di tipo para-subordinato al nuovo tipo legale del “lavoro a

progetto”, facendo salve alcune limitate eccezioni:

le collaborazioni occasionali (cd. mini co.co.co.) intendendosi per tali i rapporti di durata complessiva non

superiore a trenta giorni nel corso dell’anno solare ovvero, nell’ambito dei servizi di cura e assistenza alla

persona, non superiore a 240 ore, con lo stesso committente, salvo che il compenso complessivamente

percepito nel medesimo anno solare, sempre con il medesimo committente, sia superiore a € 5000,00;

le collaborazioni rese nei confronti delle associazioni e società sportive dilettantistiche affiliate alle federazioni sportive nazionali, alle discipline sportive associate ed agli Enti di promozione sportiva riconosciuti

dal CONI;

i rapporti di collaborazione instaurati con i componenti di organi di amministrazione e controllo di società;

l’attività svolta dai partecipanti a collegi e commissioni;

le collaborazioni svolte da coloro che percepiscono pensione di vecchiaia.

© Wolters Kluwer Italia©

9

Lavoro autonomo in ambito internazionale

dagli artt. 2229 e ss. c.c. (i collaboratori autonomi ex art. 69bis D.Lgs. n. 276/2003,

abrogato a decorrere dal 25 giugno 2015 dal D.Lgs. n. 81/2015, art. 52).

Il Legislatore, con l’approvazione della L. 10 dicembre 2014, n. 183 (Jobs Act) ha

previsto il graduale superamento di tutte le forme di collaborazione coordinata e continuativa non riconducibili all’esercizio di professioni intellettuali o regolamentate27.

Ciò è stato fatto secondo quel criterio di prevalenza del contratto di lavoro subordinato a tempo indeterminato che caratterizza tutta la riforma del lavoro avviata alla fine

del 2014, così come affermato nell’art. 1 del D.Lgs. n. 81/2015 il quale stabilisce: “il

contratto di lavoro subordinato a tempo indeterminato costituisce la forma comune di rapporto di lavoro”28. Tale lavoro di riordino ha portato non solo all’abrogazione delle disposizioni in

materia di lavoro a progetto (artt. 61–69 D.Lgs. n. 276/2003) ma anche

all’abrogazione della disposizione introdotta dalla riforma Fornero (art. 69bis D.Lgs.

n. 276/2003) che aveva individuato un sistema di “verifica” con presunzione di “subordinazione” della prestazione in presenza di determinati requisiti determinando, in sostanza, un inasprimento dei criteri per la regolamentazione delle collaborazioni coordinate e continuative, riguardanti soggetti titolari di partita IVA29.

Si è così assistito nel tempo all’introduzione nel nostro ordinamento giuridico del

“tipo” lavoro a progetto – già disciplinato dagli artt. 61–69 D.Lgs. n. 276/2003 – ed alla sua successiva abrogazione ad opera dell’art. 52 del D.Lgs. 15 giugno 2015, n. 81 il

quale ne ha previsto, altresì, il graduale superamento. Il decreto attuativo della L. n.

183/2014 (Jobs Act) ha infatti stabilito che le norme di cui agli artt. da 61 a 69bis del

Per un primo commento sulle novità recate dalla riforma cfr. Santoro Passarelli G., I rapporti di collaborazione

organizzati dal committente e le collaborazioni continuate e continuative ex art. 409 c.p.c., in

http://www.pietroichino.it/wp-content/uploads/2015/11/Santoro-Passarelli.XI15.pdf; Rausei P., Tutto Jobs

Act, Ipsoa, 2016; Razzolini O., “La nuova disciplina delle collaborazioni organizzate dal Committente. Prime

considerazioni”, in Commentario breve alla riforma Jobs Act, Cedam, Padova, 2016.

28 In merito alle finalità generali della riforma sul piano della revisione delle tipologie contrattuali cfr. Zilio

Grandi G., “Uno sguardo d’insieme: quale subordinazione e quale autonomia nel Jobs Act?”, in Commentario breve alla riforma Jobs Act, Cedam, Padova, 2016.

29 L’art. 69bis del D.Lgs. n. 276/2003 prevedeva infatti:

“1. Le prestazioni lavorative rese da persona titolare di posizione fiscale ai fini dell’imposta sul valore aggiunto sono considerate,

salvo che sia fornita prova contraria da parte del committente, rapporti di collaborazione coordinata e continuativa, qualora ricorrano almeno due dei seguenti presupposti:

a) che la collaborazione con il medesimo committente abbia una durata complessiva superiore a otto mesi annui per due anni consecutivi;

b) che il corrispettivo derivante da tale collaborazione, anche se fatturato a più soggetti riconducibili al medesimo centro

d’imputazione di interessi, costituisca più dell’80 per cento dei corrispettivi annui complessivamente percepiti dal collaboratore

nell’arco di due anni solari consecutivi;

c) che il collaboratore disponga di una postazione fissa di lavoro presso una delle sedi del committente.

2. La presunzione di cui al comma 1 non opera qualora la prestazione lavorativa presenti i seguenti requisiti:

a) sia connotata da competenze teoriche di grado elevato acquisite attraverso significativi percorsi formativi, ovvero da capacità tecnico-pratiche acquisite attraverso rilevanti esperienze maturate nell’esercizio concreto di attività;

b) sia svolta da soggetto titolare di un reddito annuo da lavoro autonomo non inferiore a 1,25 volte il livello minimo imponibile ai

fini del versamento dei contributi previdenziali di cui all’articolo 1, comma 3, della legge 2 agosto 1990, n. 233.

3. La presunzione di cui al comma 1 non opera altresì con riferimento alle prestazioni lavorative svolte nell’esercizio di attività professionali per le quali l’ordinamento richiede l’iscrizione ad un ordine professionale, ovvero ad appositi registri, albi, ruoli o elenchi

professionali qualificati e detta specifici requisiti e condizioni. Alla ricognizione delle predette attività si provvede con decreto del Ministero del lavoro e delle politiche sociali, da emanare, in fase di prima applicazione, entro tre mesi dalla data di entrata in vigore

della presente disposizione, sentite le parti sociali (…)”.

27

10

© Wolters Kluwer Italia

I. La prestazione di lavoro autonomo: generalità

D.Lgs. n. 276/2003 sono abrogate ma “continuano ad applicarsi esclusivamente per la regolazione dei contratti già in atto” alla data di entrata in vigore del decreto, ossia in atto alla data del 25 giugno 2015. Nella pratica, tuttavia, la maggior parte degli operatori ha cercato di avviare la revisione – già entro la fine del 2015 – dei contratti di collaborazione a

progetto ancora in essere. Ciò, essenzialmente, per non incorrere nel rischio di riqualificazione del rapporto di lavoro a partire dal 1° gennaio 2016 stabilito dall’art. 2 del

D.Lgs. n. 81/2015.

Con il superamento del contratto di collaborazione a progetto operato dal Jobs

Act (D.Lgs. n. 81/2015, artt. 2 e 52), il Legislatore ha però confermato la disposizione

di cui all’art. 409 c.p.c. determinando una sorta di “reviviscenza” delle collaborazioni

coordinate e continuative – senza progetto – così come le si conoscevano prima

dell’introduzione – nel 2003 – del lavoro a progetto.

Tale “reviviscenza” dell’art. 409 c.p.c. incontra però limiti legati all’obiettivo sotteso

a tutta la riforma, ossia separare nettamente le collaborazioni autonome genuine da

quelle false. Tali limiti sono stati espressamente individuati dallo stesso art. 2 D.Lgs. n.

81/2015 il quale riconduce al lavoro subordinato, a partire dal 1° gennaio 2016, le collaborazioni che si caratterizzano – in modo sostanziale e non solo formale – in “prestazioni di lavoro esclusivamente personali, continuative e le cui modalità di esecuzione sono organizzate

dal committente anche con riferimento ai tempi e al luogo di lavoro” (cd. etero-organizzazione)30 con

l’eccezione, tra le altre, delle collaborazioni prestate nell’esercizio di professioni intellettuali per le quali è necessaria l’iscrizione in appositi albi professionali (art. 2, comma

2, lett. b, D.Lgs. n. 81/2015)31.

Ne deriva che i nuovi limiti stabiliti dal Legislatore a partire dal 1° gennaio 2016

per le collaborazioni ex art. 409 c.p.c., presentando delle eccezioni proprio con riferimento all’esercizio delle professioni regolamentate, potrebbero assumere rilevanza con

riferimento a tutte le professioni regolamentate. Infatti, laddove il citato art. 2, comma

1 D.Lgs. n. 81/2015 stabilisce di voler “applicare” la disciplina del rapporto di lavoro

Sul concetto di etero-organizzazione cfr. anche la Circolare del Ministero del lavoro 1 febbraio 2016, n. 3:

“(…) ogniqualvolta il collaboratore operi all’interno di una organizzazione datoriale rispetto alla quale sia tenuto ad osservare determinati orari di lavoro e sia tenuto a prestare la propria attività presso luoghi di lavoro individuati dallo stesso committente, si

considerano avverate le condizioni di cui all’art. 2, comma 1 – ossia la riconduzione della prestazione al rapporto di lavoro subordinato – sempre che le prestazioni risultino continuative ed esclusivamente personali. In ordine alle citate condizioni, che devono ricorrere congiuntamente, si precisa che per «per prestazioni di lavoro esclusivamente personali» si intendono le prestazioni svolte personalmente dal titolare del rapporto, senza l’ausilio di altri soggetti: le stesse devono essere inoltre «continuative», ossia ripetersi in

un determinato arco temporale al fine di conseguire una reale utilità e, come già indicato, organizzate dal committente quantomeno

con riferimento «ai tempi e al luogo di lavoro»”. Cfr. anche Vallebona A., “Il lavoro parasubordinato organizzato dal

committente”, in Colloqui giuridici del lavoro, ottobre 2015.

31 Le eccezioni contenute nell’art. 2, comma 2 del D.Lgs. n. 81/2015 riguardano:

a) le collaborazioni per le quali gli accordi collettivi nazionali stipulati da associazioni sindacali comparativamente più rappresentative sul piano nazionale prevedono discipline specifiche riguardanti il trattamento economico

e normativo, in ragione delle particolari esigenze produttive ed organizzative del relativo settore;

b) le collaborazioni prestate nell’esercizio di professioni intellettuali per le quali è necessaria l’iscrizione in appositi albi professionali;

c) le attività prestate nell’esercizio della loro funzione dai componenti degli organi di amministrazione e controllo delle società e dai partecipanti a collegi e commissioni;

d) le collaborazioni rese a fini istituzionali in favore delle associazioni e società sportive dilettantistiche affiliate

alle Federazioni sportive nazionali, alle discipline sportive associate e agli enti di promozione sportiva riconosciuti dal C.O.N.I., come individuati e disciplinati dall’art. 90 della Legge 27 dicembre 2002, n. 289.

30

© Wolters Kluwer Italia©

11

Lavoro autonomo in ambito internazionale

subordinato, a partire dal 1° gennaio 2016, alle collaborazioni che si caratterizzano – in

modo sostanziale e non solo formale – in “prestazioni esclusivamente personali, continuative

etero-organizzate”, individuando tra le eccezioni proprio le collaborazioni prestate

nell’esercizio delle professioni, pare voler riaffermare l’intento di tenere distinte e considerare “legittime” tutte quelle forme di collaborazione coordinata e continuativa coinvolgenti i liberi professionisti, ossia tutti coloro che decidono di rendere la loro prestazione anche in forza di un contratto di collaborazione coordinata e continuativa e non

solo sulla base di un contratto di prestazione d’opera ex art. 2222 c.c.. Vi è da ipotizzare che il riferimento voglia abbracciare anche i titolari di partita IVA le cui attività –

ancorché rese personalmente e anche con carattere di prevalenza a favore di uno o al

massimo due committenti – siano riconducibili in modo “genuino” ad una prestazione

di lavoro autonomo perché rese nell’ambito di una professione “regolamentata” ossia

entro la cornice di riferimento della categoria professionale di appartenenza.

Sulla materia era intervenuto – in attuazione della L. n. 92/2012 e delle disposizioni dell’art. 69bis D.Lgs. n. 276/2003 – anche il D.M. 20 dicembre 201232, travolto

dall’abrogazione del 2015 perché espressamente previsto dall’art. 69bis D.Lgs. n.

276/2003, ma la cui elencazione può ancora rivestire una certa rilevanza sul piano della identificazione delle figure di lavoratori autonomi la cui attività sia riconducibile ad

uno specifico albo di riferimento33. È da ipotizzare che l’identificazione delle figure

professionali indicate nel decreto rivesta ancora rilevanza con la riforma “a regime”

(quindi a partire dal 1° gennaio 2016) e sia di guida per interpreti ed operatori in questa delicata materia unitamente alle previsioni della L. n. 4/2013 sulle professioni non

regolamentate34, quale corretto parametro di riferimento per la costruzione di rapporti

contrattuali i quali, sia da un punto di vista formale sia da un punto di vista sostanziale

(e di gestione del rapporto di lavoro), supportino la scelta delle parti di voler regolare i

reciproci rapporti contrattuali con le modalità tipiche del rapporto di lavoro autonomo

“genuino”.

Se l’intento principale della riforma (già prefigurato dalla Riforma Fornero del

2012) era quello di eliminare forme di precariato non bisogna però trascurare il valore

che hanno acquisito in questi anni i rapporti di collaborazione – genuini – con le più

disparate figure di consulenti, anche grazie ai mutamenti del contesto economico e sociale nel quale tali professionisti operano (esperti nel settore IT; web designers; architetti

e designers; stilisti; grafici; biologici; chimici, ecc.).

D’altra parte bisogna anche considerare che in questa materia si stanno avviando

importanti rivoluzioni anche a livello internazionale: si pensi, infatti, da un lato al pro32 Il decreto riportava infatti, in applicazione delle disposizioni dell’art. 69bis del D.Lgs. 276/2003 una elencazione di ordini e collegi professionali per i quali non avrebbero dovuto trovare applicazione le presunzioni di riconduzione alla subordinazione previste dallo stesso art. 69bis. Sulla operatività delle novità introdotte dalla Riforma Fornero cfr. Santoro Passarelli G., “Lavoro a progetto e partite Iva nella riforma del lavoro 2012”, in

Lav. Giur. n. 10/2012; Salazar P, “Lavoro autonomo e parasubordinato”, in D&PL, n. 14/2014; Salazar P.,

“Co.co.co. e lavoro a progetto”, in D&PL, n. 15/2014.

33 Si pensi ad esempio all’albo degli Ingegneri, a quello dei Chimici, a quello degli Architetti, a quello dei Giornalisti, a quello dei Consulenti del lavoro, tutti citati dall’indicato decreto.

34 Cfr. in proposito anche quanto stabilito dal comma 3 dell’art. 55 D.Lgs. n. 81/2015: “sino all’emanazione dei decreti richiamati dalle disposizioni del presente decreto legislativo, trovano applicazione le regolamentazioni vigenti”.

12

© Wolters Kluwer Italia

I. La prestazione di lavoro autonomo: generalità

gressivo recepimento, da parte dei Paesi comunitari delle disposizioni della Direttiva

2009/50/CE sulla Carta Blu35.

Si tratta di un provvedimento di grande rilevanza pratica poiché rende possibile

l’assunzione diretta e quindi al di fuori delle quote di ingresso (con importanti implicazioni a livello di mobilità internazionale, dopo un certo periodo di tempo nel Paese di

primo ingresso), di un cittadino di un Paese terzo che possa far valere specifici titoli

professionali oppure titoli di istruzione superiore riconosciuti o riconoscibili (attraverso un’apposita procedura) nel Paese di primo ingresso, il quale voglia svolgere attività

lavorativa, anche autonoma.

La Direttiva, infatti, limita il rilascio di questo speciale titolo di soggiorno ai

soggetti che possano far valere qualifiche professionali superiori, ossia qualifiche attestate da titoli di istruzione superiore ovvero attestate da esperienza professionale di livello paragonabile ai titoli di istruzione superiore, in collegamento con la professione o

il settore specificati nel contratto di lavoro o nell’offerta vincolante di lavoro (Dir.

2009/50/CE, art. 2)36.

Si pensi anche alla recente approvazione delle disposizioni relative alla “tessera professionale europea” (D.Lgs. 28 gennaio 2016, n. 15)37.

Pur in presenza di un contesto sociale che potrebbe teoricamente supportare le

scelte contrattuali orientate al rapporto di lavoro autonomo (o para-subordinato) di tipo genuino, l’attività ispettiva prosegue (e si ritiene che proseguirà) secondo i suoi

consolidati principi, anzi probabilmente si farà sempre più incisiva se, come si legge

nella Circolare del Ministero del Lavoro n. 3/2016:

“a fare data dal 1° gennaio 2016, qualora venga riscontrata la contestuale presenza delle suddette condizioni di eteroorganizzazione, sarà applicabile la «disciplina del rapporto di lavoro subordinato». (…)

In altri termini il legislatore ha inteso far derivare le medesime conseguenze legate ad una riqualificazione del rapporto, semplificando di fatto l’attività del personale ispettivo che, in tali ipotesi, potrà limitarsi ad accertare la sussistenza di una eteroorganizzazione.

Pertanto l’applicazione della disposizione comporterà altresì l’irrogazione delle sanzioni in materia di collocamento (comunicazioni di assunzione e dichiarazione di assunzione) i cui obblighi, del resto, attengono anch’essi alla disciplina del rapporto

di lavoro subordinato”.

Pur tenendo conto della bontà dell’intento, diretto a limitare gli abusi, i correttivi

introdotti nel 2012 e gli ulteriori correttivi voluti dal Legislatore del 2015 hanno di fatto limitato fortemente il ricorso non solo alle collaborazioni a progetto ma anche alle

collaborazioni coordinate e continuative con i titolari di partita IVA, con l’evidente

conseguenza che tali figure di prestatori di lavoro, che in molti casi avevano scelto liD.Lgs. 28 giugno 2012, n. 108 attuativo della Direttiva 2009/50/CE; D.Lgs. 25 luglio 1998, n. 286, art. 9ter e

27quater, Circolare Ministero dell’Interno 3 agosto 2012, n. 5209; Circolare Ministero dell’Interno 7 dicembre

2012, n. 7591; Circolare Ministero dell’Interno 17 marzo 2014, n. 1886; Circolare Ministero dell’Interno 5 maggio 2015, n. 5.

36 Per un esame delle implicazioni pratiche derivanti dall’uso di tale titolo di soggiorno cfr. Salazar P., Dal Bon

E., “Expatriates, Aspetti contrattuali e gestione amministrativa del rapporto”, in D&PL, n 5/2015.

37 Il D.Lgs. 28 gennaio 2016, n. 15 è attuativo della Direttiva 2005/36/CE, relativa al riconoscimento delle qualifiche professionali e del Regolamento (UE) n. 1024/2012, relativo alla cooperazione amministrativa attraverso

il sistema di informazione del mercato interno.

35

© Wolters Kluwer Italia©

13

Lavoro autonomo in ambito internazionale

beramente la prestazione di lavoro nella forma della para-subordinazione (ossia con

modalità organizzative caratterizzate da continuità della prestazione e coordinamento

con il committente), si sono trovate nella necessità non solo di ricollocarsi con modalità di lavoro subordinato, ma addirittura in alcuni casi nella necessità di ripensare integralmente la posizione contrattuale e professionale, molto spesso anche emigrando

all’estero. Ciò perché, seppure necessari per competenze e specializzazione, sono risultati di fatto inutilizzabili a causa delle limitazioni poste dalla legge e delle presunzioni

di subordinazione introdotte dal Legislatore.

Tenendo conto di tale nuovo scenario, si è venuto a delineare, nel mondo delle

professioni, un inquadramento sistematico della materia e delle fondamentali distinzioni tra rapporto di lavoro autonomo, subordinato e para-subordinato, che non può

prescindere da una breve analisi dell’evoluzione che ha avuto nell’interpretazione delle

norme la giurisprudenza e dal ruolo svolto da essa nella individuazione degli elementi

caratterizzanti il concetto di “etero-direzione”.

A questa, il Legislatore ha voluto ora affiancare anche un nuovo, più specifico e

forse più ampio concetto, quello della etero-organizzazione38 che, così formulato, ha

un forte potere di attrazione anche nei confronti di tutti gli altri elementi – sussidiari –

tradizionalmente rilevanti in materia e caratteristici delle prestazioni “organizzate dal

committente”.

Tale attrazione sembrerebbe rendere superflua ogni eventuale ulteriore indagine

su quegli “indici” della subordinazione che determinerebbero l’inserimento funzionale

del collaboratore nell’organizzazione del committente, perché comunque contenuti nel

più ampio concetto di “tempo” e di “luogo” così come voluti dal Legislatore39.

1.3.1 Autonomia, subordinazione e para-subordinazione nella

giurisprudenza

Nel dibattito in materia di identificazione degli elementi caratterizzanti il rapporto

di lavoro autonomo e il rapporto di lavoro subordinato, l’elemento centrale del processo di riqualificazione del rapporto di lavoro è sempre consistito, proprio grazie

all’intervento dei giudici, nella puntuale identificazione degli elementi di fatto propri

della subordinazione. In tema di qualificazione del rapporto di lavoro – come rapporto

di lavoro autonomo ex art. 2222 c.c. oppure come rapporto di lavoro subordinato ex

art. 2094 c.c. – l’orientamento prevalente attribuisce carattere determinante alla verifica in merito alle modalità di svolgimento della prestazione (cd. eterodirezione, alla quale il

Legislatore del 2015 ha affiancato il più ampio concetto di etero-organizzazione), e non

alla qualificazione del rapporto di lavoro operata dalle parti (nomen iuris).

Cfr. l’art. 2 del D.Lgs. n. 81/2015: “A far data dal 1° gennaio 2016, si applica la disciplina del rapporto di lavoro subordinato anche ai rapporti di collaborazione che si concretano in prestazioni di lavoro esclusivamente personali, continuative e le cui

modalità di esecuzione sono organizzate dal committente anche con riferimento ai tempi e al luogo di lavoro”.

39 Si pensi ad esempio al vincolo di esclusiva, alla previsione di postazioni fisse anche a rotazione, alla mera programmazione dei periodi di ferie solo per ragioni organizzative, ecc..

38

14

© Wolters Kluwer Italia

I. La prestazione di lavoro autonomo: generalità

È noto, in materia, il principio per cui ogni attività umana può legittimamente costituire oggetto di un rapporto di lavoro subordinato oppure autonomo40:

“un’attività lavorativa, (...) può essere svolta per i più diversi titoli giuridici: nell’ambito di un rapporto di lavoro subordinato, o autonomo, o associativo, o societario, o per causa gratuita etc.

Non esiste una materia ontologicamente devoluta alla subordinazione o all’autonomia, nel senso che molte attività, non tutte,

possono essere svolte o in regime di subordinazione o in regime di autonomia.

Ciò dipende dalla volontà delle parti e dalle condizioni oggettive”.

Nell’analisi delle situazioni patologiche originate dalla domanda di riqualificazione

del rapporto di lavoro, l’identificazione degli elementi dell’autonomia o della subordinazione dipende dall’accertamento in merito alle concrete modalità di svolgimento

della prestazione:

“ai fini della distinzione tra lavoro subordinato e lavoro autonomo, l’elemento della subordinazione (ossia della sottoposizione al potere direttivo, disciplinare e di controllo del datore di lavoro) costituisce una modalità d’essere del rapporto,

desumibile da un insieme di circostanze che devono essere complessivamente valutate da parte del giudice del merito e ciò in

particolare nei rapporti di lavoro aventi natura professionale o intellettuale ed indipendentemente da una iniziale pattuizione

scritta sulle modalità del rapporto; nella qualificazione del rapporto il giudice non può, pertanto, prescindere dal concreto riferimento alle modalità di espletamento dello stesso e in particolare da elementi sussidiari, che egli stesso deve individuare, quali

l’autonoma gestione del lavoro da parte del lavoratore, l’assoggettamento o meno a direttive programmatiche, l’accettazione del

rischio derivante dal mancato espletamento dell’attività lavorativa al fine di fruire di periodi di riposo”41.

In più occasioni la giurisprudenza ha ritenuto di esprimere tale principio ogniqualvolta sia stata chiamata a giudicare la scelta, eventualmente operata dalle parti, di

porre in essere un rapporto di lavoro autonomo ai sensi dell’art. 2222 c.c. ovvero parasubordinato ai sensi dell’art. 409, n. 3 c.p.c. quando, per le concrete modalità di svolgimento del rapporto di lavoro, l’attività costituente l’oggetto della prestazione di lavoro avrebbe potuto, in astratto, integrare gli estremi di un rapporto di lavoro subordinato.

Chi intenda, in situazioni di questo tipo, rivendicare la sussistenza di un rapporto

di lavoro subordinato deve dedurre e provare fatti qualificanti – essenziali e sussidiari42

– che siano idonei ad allontanare, in concreto, il rapporto di lavoro dalla tipologia negoziale prescelta.

Poiché nel diritto del lavoro vige il principio della indisponibilità del tipo negoziale per la tradizionale maggiore “debolezza” della posizione giuridica di uno dei contraenti43, la volontà espressa dalle parti nel contratto non assume di solito rilevanza se

non è accompagnata da modalità di gestione tali da ricondurre l’oggetto del rapporto

al tipo negoziale prescelto.

Cfr. Cass. Sez. Lav., 2 giugno 1999, n. 5411 e anche Cass. Sez. Lav., 3 aprile 2000, n. 4036; Cass. Sez. Lav., 25

ottobre 2004, n. 20699; Cass. Sez. Lav., 30 novembre 2009, n. 25244; Cass. Sez. Lav., 10 marzo 2011, n. 5712.

41 Cfr. Cass. Sez. Lav., 26 agosto 2013, n. 19568; v. anche Cass. civ., 2 aprile 2014, n. 7675.

42 Cfr. sul punto Cass. Sez. Lav., 26 agosto 2013, n. 19568; Cass. Sez. Lav., 10 marzo 2011, Cass. Sez. Lav., 12

aprile 2012, n. 5576; Cass. Sez. Lav., 30 novembre 2009, n. 25224; Cass. Sez. Lav., 12 aprile 2012, n. 5576; Cass.

Sez. Lav., 13 dicembre 2010, n. 25150.

43 Corte Cost., 31 marzo 1994, n. 115; Corte Cost., 29 marzo 1993, n. 121; Cass. Sez. Lav., 16 ottobre 2006, n.

22129.

40

© Wolters Kluwer Italia©

15

Lavoro autonomo in ambito internazionale

Ciò significa che la generale fungibilità nella scelta del tipo contrattuale non trova

applicazione nei rapporti di lavoro e da sola non è ritenuta determinante se al nomen juris “lavoro autonomo” (o para-subordinato), eventualmente adoperato dalle parti, non

corrispondano comportamenti e modalità di gestione tali da far considerare il rapporto

di lavoro come “genuinamente autonomo”.

In questo senso, la giurisprudenza è venuta elaborando un concetto di “subordinazione forte” intesa come “vincolo di natura personale”44, che “assoggetta il prestatore d’opera al

potere direttivo (e, quindi, anche organizzativo e disciplinare) del datore di lavoro, con conseguente limitazione della libertà del primo”45, risultando “necessario che la prestazione d’opera sia regolata

nel suo svolgimento e che, quindi, il potere direttivo del datore di lavoro inerisca all’intrinseca esecuzione della prestazione medesima”46.

Tali principi hanno trovato applicazione da parte della giurisprudenza sia nella

ipotesi in cui la domanda di riqualificazione del rapporto di lavoro fosse scaturita da

un rapporto di lavoro autonomo, sia nei casi in cui la medesima domanda fosse scaturita da un rapporto di collaborazione coordinata e continuativa ex art. 409, n. 3 c.p.c.,

ossia da un rapporto di lavoro caratterizzato dalla “para-subordinazione”.

Fino alla riforma introdotta nel 2012, la quale ha voluto dare maggiore enfasi, in

chiave finalistica e di risultato, alla identificazione tra le parti di un “progetto”, nei rapporti di collaborazione a progetto la corretta costruzione e la rispondenza dello stesso

ad effettive necessità in termini di risultato, coerentemente con l’interesse delle parti,

assicuravano legittimità e correttezza al rapporto di lavoro di collaborazione. Ciò, soprattutto, se le corrette modalità di gestione del rapporto di lavoro si accompagnavano

al rispetto del requisito essenziale per la qualificazione di tale forma di contratto, ossia

al progetto, in ossequio agli ordinari criteri elaborati dalla giurisprudenza ai fini della

qualificazione di un rapporto di lavoro autonomo o para-subordinato (personalità della prestazione, autodeterminazione da parte del collaboratore, assenza di vincoli di

orario e/o di esclusiva, corrispettivo stimato in base a qualità e quantità del lavoro, assenza di postazioni fisse, assenza di vincoli gerarchici, ecc.).

Nel primo decennio di applicazione pratica della disciplina introdotta dal Legislatore in materia di collaborazioni a progetto, la giurisprudenza prevalente47 ha ritenuto

Cfr. sul punto Cass. Sez. Lav., 4 novembre 2000, n. 14414; Cass. Sez. Lav., 11 settembre 2000, n. 11936; Cass.

Sez. Lav., 11 giugno 1999, n. 5787; Cass. Sez. Lav., 3 aprile 2000, n. 4036; Cass., Sez. Lav., 17 aprile 1990 n.

3170, Cass. Sez. Lav., 3 aprile 1990, n. 2680.

45 Cass. Sez. Lav., 23 aprile 2001, n. 5989; Cass. Sez. Lav., 7 dicembre 2004, n. 22929; Cass. Sez. Lav., 8 febbraio

2010, n. 2728.

46 Cfr., in particolare, Cass. Sez. Lav., 22 novembre 1999, n. 12926; Cass., Sez. Lav., 8 settembre 1989, n. 3895;

Cass Sez. Lav., 20 settembre 1988, n. 3930 e, più di recente, Cass. Sez. Lav., 14 aprile 2008, n. 9812 e Cass. Sez.

Lav., 13 dicembre 2010, n. 25150.

47 Cfr. sul punto Tribunale di Torino, 5 aprile 2005; Tribunale di Milano 10 novembre 2005; Tribunale di Genova, 7 aprile 2006; Tribunale di Bologna, 6 febbraio 2007; Tribunale di Torino, 23 marzo 2007; Tribunale di

Pisa, 21 gennaio 2008; Tribunale di Milano, 18 luglio 2011.

In particolare, seppure orientamento minoritario, in merito alla rilevanza che hanno gli elementi di autonomia

del rapporto di lavoro cfr. anche Tribunale di Roma, 8 ottobre 2007 nel quale si è valutato, con riferimento ad

un’attività di collaborazione finalizzata al recupero crediti che:

1) l’attività in sé, caratterizzata dalla sottoscrizione, di volta in volta, di singole lettere di incarico e consistente

nell’espletamento di telefonate di sollecito a clienti, di società ed enti morosi nei pagamenti, era caratteriz44

(segue)

16

© Wolters Kluwer Italia

I. La prestazione di lavoro autonomo: generalità

di riqualificare il rapporto di lavoro come rapporto di lavoro subordinato – con applicazione di una presunzione juris et de jure – solo nelle ipotesi di totale assenza del progetto48.

Per contro, la genericità del progetto oppure la pre-costituzione tra le parti di un

progetto finalizzato a realizzare il soddisfacimento di interessi non reali o fittizi – i

quali nulla avevano a che vedere con un genuino obiettivo di tipo finalistico proprio

dei rapporti di collaborazione autonoma con totale assenza di un sia pur minimo rischio in capo al collaboratore – erano idonei a compromettere la validità e la tenuta

dell’intero contratto perché il rapporto di lavoro para-subordinato perdeva i connotati

della genuinità per assenza oggettiva (più che formale) di un “risultato” (locatio operis) e

per la presenza, per contro, di un incisivo interesse del creditore a controllare le modalità di esecuzione della prestazione (locatio operarum). La conseguenza era che, in questi

casi, i tradizionali indici della subordinazione dovevano essere indagati volta per volta

perché non sostenuti da “valido progetto”.

In questo ambito, hanno quindi acquisito sempre maggiore rilevanza, sia durante

la fase ispettiva49 sia ai fini della prova in ipotesi di contezioso, i criteri essenziali e sussidiari che nel tempo sono stati elaborati dalla giurisprudenza per la riqualificazione,

come rapporto di lavoro subordinato, di un rapporto di lavoro autonomo.

A titolo esemplificativo:

- l’inserimento funzionale del prestatore di lavoro nell’organizzazione produttiva del committente;

zata da responsabilità di risultato, senza soggezione ad orario di lavoro, né obbligo di prestazione minima,

ovvero di giustificazione delle ragioni di una eventuale mancata prestazione;

2) il compenso era commisurato ai risultati raggiunti dal collaboratore e cioè, per parte in misura fissa, in ragione del numero di pratiche trattate e, per parte in misura variabile, per pratica gestita nonché in ragione

del numero di pratiche gestite oltre una certa soglia, ovvero in ragione del totale del credito recuperato;

3) le direttive eventualmente impartite al collaboratore erano di carattere generale, avevano l’obiettivo di assicurare il coordinamento dell’attività del collaboratore con le scadenze e gli obiettivi di recupero crediti del

cliente/committente;

4) l’inserimento in azienda e la continuità della collaborazione erano pienamente coerenti con il tipo di attività concordata e strettamente funzionali alle varie fasi del procedimento di recupero crediti;

5) l’orario di lavoro (9.00–18.00 e 18.00–21.00) era strettamente correlato agli obiettivi del recupero credito,

non era per nulla imposto ai collaboratori ma era direttamente funzionale a rendere più proficue le diverse

attività di recupero, tenendo conto delle fasce orarie di possibile reperibilità dei debitori (va ricordato a

questo proposito che, come affermato dal Consiglio di Stato con la sentenza n. 1743 del 3 aprile 2006, alle

parti di un contratto a progetto non è recisamente preclusa la possibilità di accordarsi su una prestabilita

misura temporale della prestazione se questa è funzionale all’oggetto del rapporto e al risultato dedotto in

contratto);

6) le assenze venivano concordate tra i vari collaboratori in modo tale da assicurare il rispetto delle scadenze

che costituivano l’oggetto del contratto, senza alcuna imposizione, o addirittura predeterminazione delle

stesse da parte del Committente.

48 Si tratta del fronte più rigorista che ha riconosciuto in questi anni, nel disposto dell’art. 69, comma 1 D.Lgs. n.

276/2003, l’esistenza di una presunzione assoluta di subordinazione in caso di assenza di progetto, senza ammettere, quindi, la prova contraria in merito alla corretta gestione del rapporto di lavoro come rapporto di lavoro autonomo. Cfr. sul punto Tribunale di Milano, 2 e 5 febbraio 2007; Tribunale di Milano, 12 ottobre 2007;

Corte d’Appello di Brescia, 22 febbraio 2011; Corte d’Appello Firenze, 17 gennaio 2012; Corte d’Appello di

Brescia, 11 ottobre 2012; Tribunale di Milano, 13 dicembre 2012.

49 Cfr. la Circolare del Ministero del lavoro, 27 dicembre 2012, n. 32 e la Circolare INAIL, 20 marzo 2013, n.

15.

© Wolters Kluwer Italia©

17

Lavoro autonomo in ambito internazionale

- la totale assenza di autonomia nell’esecuzione della prestazione;

- la previsione di vincoli di orario e di presenza giornaliera, accompagnata dalla

timbratura di badge o dalla compilazione di rapportini;

- l’obbligo di segnalare e giustificare le assenze;

- la previsione di vincoli di esclusiva a favore del committente nell’esecuzione

della prestazione accompagnata dalla numerazione periodica delle fatture

sempre nei confronti del medesimo committente;

- il rispetto di vincoli gerarchici e di coordinamento puntuale dell’attività del

collaboratore;

- la determinazione del compenso in relazione alla disponibilità del tempo per

l’esecuzione della prestazione;

- la puntuale programmazione di periodi di riposo per ferie e festività;

- la previsione di una postazione fissa di lavoro e il conferimento di mezzi e

strumenti di lavoro da parte del committente ed in via esclusiva, quali pc, auto,

tablet, telefono cellulare, ecc.50.

Secondo una parte della giurisprudenza, la genuinità dell’incarico riconducibile ad

una specifica professionalità può costituire un utile parametro per la valutazione delle

modalità di gestione del rapporto di lavoro che, se corrispondenti alla tipologia contrattuale scelta dalle parti, possono anche ricondurre il rapporto ad un genuino rapporto di lavoro autonomo51.

Per contro,

“Quando la prestazione dedotta in contratto sia estremamente elementare, ripetitiva e predeterminata nelle sue modalità di

esecuzione, ed, al fine della qualificazione del rapporto di lavoro come autonomo o subordinato, il criterio rappresentato

dall’assoggettamento del prestatore all’esercizio del potere direttivo, organizzativo e disciplinare non risulti, in quel particolare

contesto, significativo, occorre, a detti fini, far ricorso a criteri distintivi sussidiari, quali la continuità e la durata del rapporto, le modalità di erogazione del compenso, la regolamentazione dell’orario di lavoro, la presenza di una pur minima organizzazione imprenditoriale (anche con riferimento al soggetto tenuto alla fornitura degli strumenti occorrenti) e la sussistenza

di un effettivo potere di autorganizzazione in capo al prestatore, desunto anche dalla eventuale concomitanza di altri rapporti

di lavoro”52.

Trib. Milano, 16 gennaio 2012, in Guida al diritto, 2012, p. 13: “L’elemento che contraddistingue il rapporto di lavoro

subordinato rispetto al rapporto di lavoro autonomo risiede nel vincolo di soggezione personale del lavoratore al potere organizzativo,

direttivo e disciplinare del datore di lavoro, con conseguente limitazione della sua autonomia e inserimento nell’organizzazione

aziendale. Tuttavia gli altri elementi, quali l’assenza di rischio, la continuità della prestazione, l’osservanza di un orario e la forma

della retribuzione, pur avendo natura meramente sussidiaria e non decisiva, possono costituire indici rivelatori della subordinazione,

idonei anche a prevalere sull’eventuale volontà contraria manifestata dalle parti, ove incompatibili con l’assetto”. Vd. anche Cass.

Civ. Sez. Lav., 26 agosto 2013, n. 19568; Cass. Civ. Sez. Lav., 19 aprile 2010, n. 9252; Cass. Civ. Sez. Lav., 13 dicembre 2010, n. 25150; Cass. Civ. Sez. Lav., 30 novembre 2009, n. 25224.

51 Cfr. Cass. Civ. Sez. Lav., 21 ottobre 2014, n. 22289 la quale afferma “non costituisce parametro valido per determinare la natura subordinata del rapporto la continuità per un certo periodo di tempo della prestazione lavorativa di progettista atteso

che la continuità della prestazione coordinata e prevalentemente personale riconducibile alla natura del rapporto è svincolata

dall’occasione in cui si manifesta la necessità dell’incarico professionale, assumendo rilevanza la causa dell’incarico stesso”.

52 Cass. Civ. Sez. Lav., 4 ottobre 2011, n. 20265, in D&G – Dir. e giust., 2011.

50

18

© Wolters Kluwer Italia

I. La prestazione di lavoro autonomo: generalità

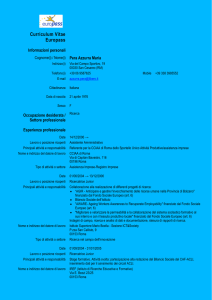

Tavola 2 – Lavoro autonomo e collaborazione coordinata e continuativa

La collaborazione coordinata e continuativa (o para-subordinazione), quale forma di prestazione di attività lavorativa, è emersa allorché si è preso atto della circostanza che l’obbligazione di risultato può concretizzarsi anche nell’assunzione di una serie di obblighi consecutivi e tra loro coordinati al perseguimento di

un interesse più ampio di quello connesso alla singola prestazione, distinguendosi per il dato della continuità e del costante coordinamento della prestazione d’opera.

Non è chiaro se essa possa rappresentare un tertium genus rispetto a subordinazione ed autonomia, ovvero

una forma giuridica a sé stante53.

Tale generale nozione di lavoro para-subordinato, sostanzialmente rimasta immutata per molti anni, ha

però subito alcuni correttivi dopo l’introduzione nell’ordinamento giuridico del lavoro a progetto (disciplina ormai abrogata dal decreto attuativo della L. n. 183/2014 – Jobs Act).

Il Legislatore del 200354 ha infatti voluto introdurre all’interno del nostro ordinamento giuridico una forma di collaborazione coordinata e continuativa che, seppure caratterizzata dai connotati tipici della parasubordinazione, era caratterizzata in misura esclusiva e prevalente dalla necessità di identificazione tra le

parti di un obiettivo specifico (il progetto, appunto) costituente non solo oggetto della prestazione da parte del collaboratore ma anche elemento essenziale e qualificante di tale tipologia contrattuale.

Non solo, il Legislatore ha anche voluto introdurre, altresì, per tali tipologie di rapporti una serie di garanzie formali e di condizioni giuridiche, contenute essenzialmente negli ormai abrogati artt. da 61 a 69

del D.Lgs. n. 276/2003, indirizzate ad assicurare al collaboratore, pur nel quadro di un rapporto di lavoro

“para-subordinato”, tutele più specifiche – in molti aspetti analoghe a quelle previste per il lavoro subordinato – rispetto a quelle conosciute ed applicate fino ad allora55.

Chi invoca il compenso per un’attività para-subordinata non può limitarsi a provare l’esistenza del rapporto, ma deve altresì dimostrare la sussistenza delle singole prestazioni che rappresentano i fatti costitutivi

del diritto al corrispettivo, ovvero l’espletamento effettivo di una serie di incarichi resi con attività personale non subordinata (Cass. n. 7185/1990).

La continuità del rapporto è stata intesa quale svolgimento continuato e di fatto della prestazione, con

l’obiettivo di soddisfare un’esigenza durevole del committente: anche un’unica prestazione d’opera

può soddisfare tale condizione qualora per la sua esecuzione sia stato impiegato un apprezzabile arco

temporale, non soltanto, quindi, l’esecuzione di più opere nel tempo, connesse ad un interesse del committente più ampio di quello relativo ad un unico adempimento56.

La sussistenza della coordinazione, senza intaccare l’autonomia del prestatore nell’organizzazione

dell’attività, va verificata nell’ottica del collegamento funzionale della prestazione con l’attività del committente: l’una concorre alla realizzazione delle finalità dell’altra senza che vi sia la necessaria identità tra i

due centri di interesse57.

La coordinazione è da intendersi come connessione funzionale con l’organizzazione del preponente per

il perseguimento delle finalità del medesimo (Cass. n. 3272/1992).

Cfr. Gregorio S., “La nozione di coordinamento della prestazione d’opera continuativa”, in ADL, 1995, 1, p.

182.

54 Per un esame della disciplina del lavoro a progetto prima della riforma del 2012, cfr. Di Leo N., Lavoro a progetto, Ipsoa, 2008, con ampia bibliografia a decorrere dal 2003.

55 La Circolare del Ministero del lavoro n. 1/2004 stabiliva infatti che l’art. 61, comma 1 D.Lgs. n. 276/2003

“non sostituisce e/o modifica l’art. 409, n. 3 c.p.c. bensì individua, per l’ambito di applicazione del decreto e – nello specifico della

medesima disposizione – le modalità di svolgimento della prestazione di lavoro del collaboratore, utili ai fini della qualificazione della fattispecie nel senso dell’autonomia o della subordinazione”. Si tratta, appunto, del “progetto” identificato come

“un’attività produttiva ben identificabile e funzionalmente collegata ad un determinato risultato finale cui il collaboratore partecipa

direttamente con la sua prestazione”.

56 Cfr. Pedrazzoli M., “Opera”, in NN.D.I, app., V, Torino, 1984, p. 478. Ha carattere para-subordinato la prestazione dell’avvocato incaricato di un unico servizio, protrattasi per più mesi, e coordinato con l’obiettivo primario del cliente, pur con ingerenza dello stesso nell’esecuzione dell’incarico (Cass. n. 10382/1990), così come

quella di una cantante lirica nei confronti di una società discografica, avente ad oggetto la registrazione di più

opere per cinque anni (Cass. n. 3272/1992), o di un geometra al servizio di un comune per l’istruzione di specifiche pratiche (Cass. n. 2120/2001).

57 Cfr. Nogler L., “La doppia nozione giuslavoristica di parasubordinazione”, in MGL, 2000, 10, p. 1025.

53

© Wolters Kluwer Italia©

19

Lavoro autonomo in ambito internazionale

Per ciò che riguarda, infine, la natura prevalentemente personale dell’opera, essa va intesa valorizzando il

processo auto-organizzativo dell’attività del collaboratore, che si esplica non solo sul piano – quantitativo

– della prevalenza rispetto alla prestazione resa da eventuali dipendenti, ma anche su quello qualitativo,

con riferimento al rilievo della prestazione nell’organizzazione della produzione.

Il collaboratore coordinato e continuativo assicura un apporto personale infungibile in ragione delle

sue cognizioni teoriche e della specifica preparazione, non essendo tale tratto incompatibile con

l’esercizio di un potere di direzione dell’altrui attività (Cass. n. 652/1992).

1.4 IL LAVORO AUTONOMO SVOLTO ALL’ESTERO: PROFILI

FISCALI

Lo svolgimento di attività lavorativa in uno Stato, da parte del lavoratore

autonomo il quale risiede ai fini fiscali in un altro Paese, solleva alcune criticità

connesse alla ripartizione della potestà impositiva sui redditi da esso prodotti, tra gli

Stati coinvolti (i.e., quello di residenza del lavoratore autonomo e quello in cui la

prestazione lavorativa viene effettuata).

A tal fine, rilevano le disposizioni di diritto internazionale convenzionale di cui

agli artt. 758 e 1459 del Modello OCSE, i quali sono stati accolti dalla stragrande

maggioranza dei trattati bilaterali contro le doppie imposizioni che compongono il

network mondiale.

Nonostante l’art. 14 del Modello OCSE sia stato abrogato nel 2000 – con

conseguente applicazione (alle libere professioni e alle altre attività indipendenti di

carattere analogo) del suindicato art. 7 dello stesso Modello60 – le sue disposizioni si

L’art. 7 del Modello OCSE prevede:

“1. Gli utili di un’impresa di uno Stato contraente sono imponibili soltanto in detto Stato, a meno che l’impresa non svolga la sua

attività nell’altro Stato contraente per mezzo di una stabile organizzazione ivi situata. Se l’impresa svolge in tal modo la sua attività, gli utili attribuiti alla stabile organizzazione in conformità alle disposizioni di cui al paragrafo 2 sono imponibili in detto altro

Stato.

2. Ai fini del presente Articolo e degli Articoli [23 A] [23B], gli utili attribuiti in ciascuno Stato contraente alla stabile organizzazione di cui al paragrafo 1 sono gli utili che questa potrebbe attendersi di conseguire, in particolare in transazioni con altre parti

dell’impresa, se fosse un’impresa distinta e separata che svolge attività identiche o analoghe in condizioni identiche o analoghe, tenendo in considerazione le funzioni svolte, gli assets utilizzati e i rischi assunti dall’impresa per il tramite della stabile organizzazione e

delle altre parti dell’impresa.

3. Laddove, in conformità al paragrafo 2, uno Stato contraente proceda ad un aggiustamento degli utili attribuiti alla stabile organizzazione di un’impresa di uno degli Stati contraenti e assoggetti conseguentemente a tassazione gli utili dell’impresa che sono già

stati tassati nell’altro Stato, l’altro Stato, nei limiti richiesti ai fini dell’eliminazione della doppia imposizione su detti utili, procederà ad effettuare un aggiustamento proporzionato all’ammontare dell’imposta applicata sugli utili.

Nel procedere a siffatto aggiustamento, le autorità competenti degli Stati contraenti, ove necessario, si consulteranno reciprocamente.

4. Qualora gli utili includano elementi di reddito disciplinati separatamente in altri Articoli della presente Convenzione, le disposizioni di tali Articoli non saranno pregiudicate dalle disposizioni del presente Articolo”.

59 L’abrogato art. 14 del Modello OCSE afferma:

“1. I redditi che un residente di uno Stato contraente ritrae dall’esercizio di una libera professione o da altre attività indipendenti di

carattere analogo sono imponibili soltanto in detto Stato, a meno che tale residente non disponga abitualmente nell’altro Stato contraente di una base fissa per l’esercizio delle sue attività.

Se egli dispone di una base fissa, i redditi sono imponibili nell’altro Stato ma solamente nella misura in cui sono imputabili a detta

base fissa.

2. L’espressione «libera professione» comprende in particolare le attività indipendenti di carattere scientifico, letterario, artistico educativo o pedagogico, nonché le attività indipendenti dei medici, avvocati, ingegneri, architetti, dentisti e contabili”.

60 Per approfondimenti sui rapporti tra art. 14 e art. 7 del Modello OCSE cfr. il Cap. 5 del presente Volume.

Cfr. inoltre Valente P., Convenzioni internazionali contro le doppie imposizioni, IPSOA, 2016, Commento agli artt. 14 e

7.

58

20

© Wolters Kluwer Italia

I. La prestazione di lavoro autonomo: generalità

rinvengono nella maggior parte delle convenzioni contro le doppie imposizioni ad

oggi in vigore, incluse quelle sottoscritte dall’Italia61. Pertanto, il trattamento fiscale del

lavoro autonomo svolto in ambito internazionale trova, di fatto, la sua principale fonte

di regolamentazione proprio nell’abrogato art. 14 del Modello OCSE. Sono escluse

dall’ambito di applicazione di quest’ultimo articolo le prestazioni di lavoro

indipendente le quali sono disciplinate da apposite disposizioni del Modello OCSE,

quali l’art. 17 (per i redditi di artisti e sportivi62) e l’art. 16 (per i compensi percepiti dai

membri dei Consigli di amministrazione63).

Inoltre, il Commentario OCSE all’art. 14 abrogato (paragrafo 3) precisa che – dal

momento che le disposizioni dell’art. 14 sono simili a quelle dell’art. 7 del Modello

OCSE, in quanto si basano sugli stessi principi – le disposizioni dell’art. 7 e il relativo

Commentario possono essere utilizzati per interpretare ed applicare l’art. 14.

Ciò premesso, secondo l’art. 14 del Modello OCSE, i redditi percepiti dal lavoratore autonomo per la prestazione svolta all’estero sono assoggettati ad imposizione

nello Stato di residenza del lavoratore medesimo, a meno che quest’ultimo non disponga abitualmente nello Stato in cui svolge la prestazione di una base fissa.

Conseguentemente, in via preliminare, è opportuno individuare in quale Stato il

lavoratore autonomo, persona fisica, è da considerarsi residente ai fini fiscali.

Per approfondimenti cfr. il Cap. 5 del presente Volume.

Per approfondimenti cfr. il Cap. 2 del presente Volume.

63 Per approfondimenti cfr. il Cap. 3 del presente Volume.

61

62

© Wolters Kluwer Italia©

21

Lavoro autonomo in ambito internazionale

Tavola 3 – L’accertamento della residenza fiscale

Accertamento della residenza fiscale da parte