UNIVERSITA’ DEGLI STUDI

“CARLO BO’” URBINO

FACOLTÀ DI LINGUE E LETTERATURE

STRANIERE

Corso di laurea

CL 4

Lingue e cultura per l’impresa

Corso di

“FINANZA E IMPRESA”

Prof. Bruno Pirozzi

Anno accademico 2007-2008

Riservato ad uso didattico con circolazione

limitata ed autorizzata dall’estensore

rel. 3

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

154

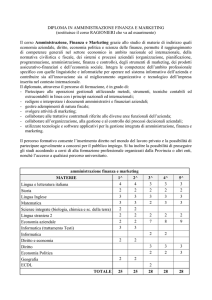

PROGRAMMA DEL CORSO

MODULO 1

1. l’azienda e il suo insieme: struttura e risorse e le interazioni con il

mercato

pagg. 3-32

2. la rilevazione contabile delle operazioni di gestione; le capacità

segnaletiche del bilancio

pagg. 33-102

3. La struttura finanziaria dell'Impresa; lo stato patrimoniale

riclassificato , l'analisi attraverso gli indicatori. Il Capitale circolante

e la sua gestione.

pagg. 103 -123

4. Il fabbisogno finanziario dell’impresa: principi e modalità di calcolo

delle necessità finanziarie

pagg. 124- 155

MODULO 2

5. Il mercato monetario e finanziario: intermediari finanziari e prodotti

finanziari per le imprese e privati

pagg. 156-199

6. Le fonti finanziarie correnti: i prestiti bancari a breve termine. Le

operazioni di finanziamento alle imprese a lungo termine, le

operazioni parabancarie.

pagg. 200- 224

7. I capitale di rischio e gli investitori istituzionali: i fondi di

investimento, il private equity

Pagg. 225-244

8. L’internazionalizzazione delle imprese e le principali forme di

regolamento e finanziamento nel commercio internazionale.

Pagg. 245-282

9. I finanziamenti agevolati e la creazione di nuova imprenditorialità

Pagg. 283-294

10. La valutazione del merito di credito alla luce della normativa i

Basilea 2

Pagg. 295-313

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

155

CAPITOLO 5

IL MERCATO MONETARIO E FINANZIARIO.

INTERMEDIARI FINANZIARI E PRODOTTI FINANZIARI

PER IMPRESE E PRIVATI

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

156

5.1 Definizioni

Un mercato finanziario è un luogo ideale nel quale sono scambiati strumenti

finanziari di varia natura a medio o lungo termine. Un mercato finanziario consente il

trasferimento del risparmio dai soggetti che lo accumulano (soprattutto le famiglie) ai

soggetti che lo richiedono (imprese e stato). Questi ultimi sono definiti "soggetti in

disavanzo finanziario" ed emettono strumenti finanziari (depositi bancari, azioni,

Buoni Ordinari del Tesoro ecc.) che cedono ai soggetti in avanzo finanziario in

cambio di moneta. Lo scambio tra strumenti finanziari e moneta consente la

redistribuzione dei rischi economici, perché vengono assunti in parte dagli acquirenti

degli strumenti finanziari. È possibile per questi ultimi cedere tali strumenti ad altri

soggetti economici, scambiandoli nei mercati appositi.

a. Tipi di mercato

Esistono quindi mercati azionari, obbligazionari, dei derivati, delle opzioni, dei

warrant, ecc. ognuno con proprie regole e proprie caratteristiche. Con riferimento alla

natura degli strumenti finanziari si distingue solitamente tra mercato creditizio,

mercato mobiliare e mercato assicurativo. Con riferimento alla durata degli stessi si

distingue tra mercato monetario e mercato dei capitali. Infine, con riferimento al

momento di emissione degli strumenti finanziari, si distingue tra mercato primario e

mercato secondario. Altre distinzioni possono essere fatte fra mercati cash e mercati

derivati, fra mercato ad asta e market maker, fra mercato fisico e mercato telematico,

fra mercato pubblico e mercato privato, fra mercato regolamentato e mercato over

the counter.

b.

Caratteristiche del mercato

Un mercato è caratterizzato da:

Regole sulle modalità di ammissione degli strumenti finanziari e degli operatori, sullo

svolgimento degli scambi;

Supervisione: spesso è attribuita alla società che organizza il mercato, che

collabora con l'autorità di controllo (in Italia è la Consob). La prima è più attrezzata

per il controllo e fa segnalazioni alla seconda.

Microstruttura: regole di dettaglio dell'operatività.

c.

Operatori che partecipano al mercato

Un mercato è il punto di incontro di tre attori diversi:

Investitori, che acquistano e vendono strumenti finanziari

emittenti

Intermediari finanziari, che facilitano gli scambi.

d.

Funzioni del mercato

I mercati hanno fondamentalmente 5 funzioni:

Finanziamento, cioè permettere agli emittenti di cercare denaro sul mercato

Pricing dei titoli: offrire in via continuativa un prezzo ai titoli

Liquidità dei titoli: offrire la possibilità di uscire dall'investimento

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

157

Riduzione dei costi di transazione: la competizione spinge i mercati ad essere più

efficienti e quindi a diminuire il prezzo della transazione

Trasferimento del controllo delle spa, che avviene tipicamente con un'Offerta

Pubblica di Acquisto.

e.

Efficienza del mercato

Si distinguono tre forme di efficienza:

Tecnica: capacità di avere bassi costi di transazione

Funzionale: capacità di far incontrare domanda e offerta.

Informativa: capacità di riflettere sui prezzi tutte le informazioni disponibili. Se tutti

avessero le stesse informazioni, modalità di interpretazione e propensione al rischio

si arriverebbe a un punto deterministico, ma non è così. Un mercato efficiente deve

quindi assicurare che nessuno abbia informazioni privilegiate, per questo esistono

norme che colpiscono gli insider trading e i market abuse.

In base all'efficienza informativa, è possibile distinguere fra

Mercati con efficienza debole (in cui i prezzi riflettono solo informazioni storiche),

Mercati con efficienza semiforte (in cui i prezzi riflettono tutte le informazioni

pubbliche, anche prospettiche)

Mercati con efficienza forte (in cui i prezzi riflettono tutte le informazioni, anche

quelle private).

In sintesi nella definizione di sistema finanziario comprendiamo l’insieme

organizzato di mercati, intermediari e strumenti finanziari. Il mercato finanziario, a

sua volta, è l’insieme degli scambi finanziari che si realizzano mediante la

negoziazione degli strumenti e con l’intervento più o meno rilevante di operatori

specializzati definiti Intermediari Finanziari.

Di seguito si riporta uno schema sui mercati finanziari che si suddividono in

•

•

•

Mercati Primari e Mercati Secondari

Mercati Monetari e Mercati Finanziari

Mercati Valutari

Esaminiamo la definizione di

Mercati Primari.

Il mercato finanziario primario è il luogo dove sono trattati gli strumenti finanziari di

nuova emissione. Cioè il mercato in cui i prenditori di fondi (per esempio, le imprese

industriali o le amministrazioni centrali) raccolgono fondi emettendo strumenti

finanziari (per esempio, azioni e obbligazioni. Infatti, sono collocate nuove azioni

provenienti da un aumento di capitale o da un'offerta pubblica iniziale, obbligazioni di

nuova emissione da parte delle società o da parte del Ministero dell'Economia (nel

caso dei titoli di Stato).Praticamente sul mercato primario viene raccolta la prima

operazione di ogni specifico strumento finanziario, che passa poi a quotarsi sul

mercato finanziario secondario

Esaminiamo la definizione di

Mercati Secondari.

Il mercato finanziario secondario è il luogo dove sono trattati i titoli già in

circolazione, che vi rimangono fino alla loro eventuale scadenza.

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

158

È logicamente contrapposto al mercato finanziario primario: ogni titolo nasce sul

mercato primario e dopo l'emissione e il collocamento passa al secondario, in cui gli

strumenti finanziari collocati vengono negoziati tra gli investitori (per esempio MTA,

MOT. Per questo motivo la dimensione del mercato secondario sarà chiaramente

molto maggiore. I due mercati sono logicamente contrapposti, ma trattano la stessa

merce, perciò una maggiore liquidità del secondario permette di accogliere più titoli

nel primario.

Esaminiamo la definizione di

Mercato Monetario

È definito mercato monetario l'insieme di negoziazioni aventi per oggetto strumenti

finanziari con durata inferiore ai 12-18 mesi. Esso si differenzia quindi dal mercato

dei capitali nel quale sono contrattati strumenti con scadenza superiore. La finalità di

questa parte di mercato è quella di gestire la liquidità; infatti, data la breve durata dei

contratti e la presenza di un mercato secondario, l'investitore ha la possibilità di

investire temporanee eccedenze di fondi e l'imprenditore può risolvere temporanei

fabbisogni con la possibilità di smobilitare a breve termine l'investimento (per

esempio BOT, fondi interbancari, cambiali finanziarie).

Esaminiamo la definizione di

Mercato finanziario.

E’ definito mercato finanziario quello in cui si negoziano titoli a medio e lungo

termine. Esso comprende sia i titoli di credito rappresentativi di capitali investiti nelle

imprese (azioni), sia i titoli di debito emessi dalle imprese, dal settore pubblico e dagli

altri intermediari finanziari (titoli di Stato e obbligazioni). Il mercato finanziario, e

ancor più il comparto azionario, è tipicamente un mercato secondario il cui

funzionamento ha significato economico nella misura in cui è condizione per

l’esistenza di un solido mercato primario, il quale consente alle imprese e al settore

pubblico di ottenere nuove risorse finanziarie a medio e lungo termine.

5.2

LE NORME CHE REGOLANO IL MERCATO

5.2.1. Lo schema generale e i mercati

Lo schema di funzionamento dei mercati regolamentati è un sistema complesso,

composto da istituzioni con compiti di vigilanza e società private con compiti di

gestione, che ha il fine di garantire la correttezza e la credibilità dei mercati stessi

Per comprendere il sistema e il funzionamento dei mercati finanziari italiani è

necessario conoscere i soggetti che organizzano e regolamentano i mercati stessi e

quelli preposti a vigilare sul comportamento degli operatori. Parlando di mercati si

intenderanno i mercati regolamentati; precisazione necessaria in quanto il testo unico

ha ammesso anche la possibilità della creazione di mercati non regolamentati, istituiti

nella forma di sistemi di scambi organizzati di strumenti finanziari. In merito ai

mercati regolamentati, il Testo unico della finanza (TUF) ha stabilito che l’attività di

organizzazione e gestione dei mercati regolamentati di strumenti finanziari abbia

carattere di impresa. Le società di gestione sono quindi soggetti privati che devono

soddisfare stringenti requisiti organizzativi per ottenere l’autorizzazione ad operare.

La Consob, Commissione Nazionale per le Società e la Borsa, è l’istituzione

incaricata di vigilare su tali società al fine di assicurare la trasparenza, l’ordinato

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

159

svolgimento delle negoziazioni e la tutela degli investitori. Tra i suoi compiti rientra

anche quello di valutare se il regolamento che disciplina le modalità di contrattazione,

deliberato dalla società di gestione, sia conforme ai requisiti stabiliti dalla Consob

stessa. La Consob, inoltre, tiene un albo con iscritti i mercati regolamentati

riconosciuti. Tali mercati sono: il Mercato telematico azionario (MTA), il Mercato

telematico dei Securitised derivatives (SeDeX), i Mercati After Hours (TAH e TAHX),

il Mercato telematico delle obbligazioni (MOT), il Mercato Espandi, il Mercato MTAX

e il Mercato degli strumenti derivati (IDEM) gestiti dalla società Borsa Italiana S.p.A.

società nata dalla privatizzazione della Borsa Valori italiana; il Mercato all’ingrosso

dei titoli di Stato (MTS), il Mercato Bondvision e il Mercato all’ingrosso delle

obbligazioni non governative gestiti dalla società MTS S.p.A. il Mercato TLX gestito

dalla società TLX S.p.A.

Le società di gestione, al fine di essere considerate tali, devono principalmente

predisporre le strutture e fornire i servizi necessari per creare un mercato

regolamentato; devono poi adottare tutti gli atti necessari per garantire il buon

funzionamento del mercato, verificando il rispetto del regolamento da parte degli

operatori, e adottare le disposizioni e gli atti necessari a prevenire e identificare abusi

di informazioni privilegiate e manipolazioni del mercato, comunicando alla Consob le

violazioni di cui hanno notizia. Infine, devono provvedere alla gestione e alla

diffusione al pubblico delle informazioni e dei documenti di interesse generale relativi

alle contrattazioni. La Consob è quindi l’organo deputato a vigilare sulla

correttezza dei comportamenti degli operatori al fine di salvaguardare i piccoli

investitori e deve coordinare i suoi interventi con la Banca d’Italia, che, però ha

competenze di vigilanza in tema di solidità patrimoniale degli intermediari; ad essa

sono, infatti, attribuiti i compiti di stabilire le norme prudenziali in ambito di

contenimento del rischio nelle attività di investimento degli intermediari. Il TUF ha

inoltre previsto, al fine di garantire gli investitori, l’istituzione di sistemi di

compensazione e garanzia delle operazioni su strumenti finanziari. Tali sistemi

prevedono che la società gestrice del servizio assuma le posizioni contrattuali in

proprio, garantendo così i singoli dal rischio di controparte. Tale servizio è svolto

dalla società Cassa di Compensazione e Garanzia, società facente parte del gruppo

Borsa Italiana, per i contratti trattati nei mercati gestiti da Borsa Italiana e MTS. La

Cassa di Compensazione e Garanzia al fine di assicurare l’integrità dei mercati si

pone come controparte centrale e garante dell’esecuzione dei contratti. La Cassa

diviene, in pratica, controparte di ogni intermediario che immette ordini nel sistema.

Infine, a completamento del quadro, non rimane che parlare della società Monte

Titoli. La Monte Titoli, anch’essa società del gruppo Borsa Italiana, svolge

l’importante ruolo di depositario centrale dei titoli dematerializzati, gestendo i servizi

di liquidazione e regolamento.

5.2.2 . La Consob e il regolamento operativo

Nel Regolamento e nelle relative Istruzioni sono raccolte tutte le disposizioni che

disciplinano i mercati gestiti da Borsa Italiana S.p.A. e sono relative ai criteri per

l'ammissione degli strumenti finanziari alle negoziazioni, alle modalità di

negoziazione, alla partecipazione degli operatori e ai servizi strumentali alle

negoziazioni Il documento di riferimento sia per chi intende investire nei mercati di

Borsa Italiana sia per le società che intendono quotare i propri strumenti finanziari in

questi mercati, ossia il documento dove poter reperire tutte le informazioni sulle

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

160

modalità operative di ammissione e di negoziazione degli strumenti finanziari, è

costituito dal Regolamento dei mercati organizzati e gestiti da Borsa Italiana S.p.A.

corredato dalle relative Istruzioni. Dalla data della sua prima approvazione, 4

dicembre 1998, a oggi, Regolamento e Istruzioni hanno subito numerose modifiche e

revisione, al fine di soddisfare le nuove esigenze del mercato e adattarsi ai

cambiamenti di una normativa in costante evoluzione. Il Regolamento, per ogni

mercato gestito, disciplina:

•

•

•

•

•

•

•

•

•

•

•

•

Le condizioni richieste per l’ammissione degli strumenti finanziari, stabilendo i

requisiti degli strumenti stessi e dei relativi emittenti;

Il ruolo e il compito di operatori come sponsor, specialisti e listing partner;

La procedura di ammissione;

La sospensione e la revoca dalle negoziazioni;

Gli obblighi degli emittenti, relativamente ai rapporti con altri emittenti, al Codice

di Comportamento, agli obblighi informativi e alle comunicazioni al pubblico;

La modalità di diffusione delle informazioni al mercato;

La partecipazione degli operatori alle contrattazioni;

Le modalità, le fasi e le proposte di negoziazione;

La determinazione dei prezzi;

La conclusione e la registrazione dei contratti;

I servizi strumentali alle negoziazioni, ossia i servizi di riscontro delle operazioni,

i sistemi di garanzia dei contratti e la comunicazione delle operazioni eseguite

fuori dal mercato;

La trasparenza del mercato, ovvero le informazioni che devono essere fornite al

pubblico.

5.2.3 Il Testo Unico Finanziario TUF

La norma principale del nostro ordinamento in materia di mercati e intermediari

finanziari è senza dubbio costituita dal decreto legislativo 24 febbraio 1998, n. 58,

Testo unico delle disposizioni in materia di intermediazione finanziaria, detto anche

semplicemente Testo unico della finanza o Tuf ovvero decreto Draghi, dal nome

dell’allora Direttore generale del Tesoro e attuale Governatore della Banca d’Italia,

padre della riforma Il Tuf rappresenta il punto di svolta della normativa italiana di

settore, poiché ha riunificato in una trattazione organica e moderna, in linea con le

direttive comunitarie, la precedente regolamentazione, frammentata in numerosi atti

normativi. Dalla sua entrata in vigore, 1° luglio 1 998, il Tuf ha subito diverse revisioni,

l’ultima delle quali risale alle modifiche introdotte dalla legge 28 dicembre 2005, n.

262, nota anche come legge sulla tutela del risparmio. Nella sua versione attuale, il

Tuf regolamentando l’attività degli intermediari disciplina gli aspetti operativi e quelli

di vigilanza relativi ai cosiddetti soggetti abilitati.

5.2.4

Gli intermediari finanziari

L’espressione intermediari finanziari indica tutti quei soggetti che si interpongo tra

investitori e mercato per l’esecuzione delle scelte finanziarie. Fino a qualche anno fa

il discorso era limitato alla distinzione tra banche e intermediari finanziari non bancari

in generale, mentre dall’approvazione del Testo unico della finanza il quadro si è

arricchito di nuovi soggetti, ognuno con proprie competenze ed ambito di operatività

ossia: le imprese di investimento, le società di gestione del risparmio (Sgr), le società

di gestione armonizzate, le società di investimento a capitale variabile (Sicav), gli

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

161

intermediari finanziari iscritti nell’elenco previsto dall’articolo 107 del Testo unico

bancario (Decreto legislativo 1° settembre 1993, n. 385), ossia intermediari che

svolgono un’elevata attività finanziaria, e le banche autorizzate all’esercizio dei

servizi di investimento. Da non dimenticare poi altre due categorie di soggetti che

rientrano tra gli attori dell’intermediazione: gli agenti di cambio e i promotori

finanziari. Per imprese di investimento si intendono le società di intermediazione

mobiliare (Sim), le imprese di investimento comunitarie e le imprese di investimento

extracomunitarie e sono società autorizzate a svolgere i servizi di investimento, ossia

operazioni di negoziazione su strumenti finanziari. Le società di gestione del

risparmio, le società di gestione armonizzata e le Sicav sono i soggetti a cui è

riservata l’attività di gestione collettiva del risparmio. Il comportamento di tutti questi è

sottoposto a stringenti regole di vigilanza che hanno per scopo la trasparenza e la

correttezza dei comportamenti e la sana e prudente gestione dei soggetti abilitati,

avendo riguardo alla tutela degli investitori e alla stabilità, alla competitività e al buon

funzionamento del sistema finanziario. La Consob con l’atto R. 11522/1998,

regolamenta l’attività dei soggetti che prestano servizi di investimento a terzi

assicurando le relative tutele ai sottoscrittori.

5.2.5 La vigilanza

La vigilanza è affidata a Banca d’Italia, competente per quanto riguarda il

contenimento del rischio e la stabilità patrimoniale e Consob, competente per quanto

riguarda la trasparenza e la correttezza dei comportamenti, che esercitano i poteri di

vigilanza ognuna sulle materie di competenza, operando, però, in modo coordinato e

dandosi reciproca comunicazione dei provvedimenti assunti e delle irregolarità

rilevate. L’attività di vigilanza di Consob e Banca d’Italia si sviluppa a tre livelli:

regolamentare, informativa e ispettiva. La vigilanza regolamentare riguarda il compito

di disciplinare con regolamento l’adeguatezza patrimoniale, il contenimento del

rischio, ossia l’obbligo di diversificare gli investimenti finanziari, l’organizzazione

amministrativa e contabile, i controlli interni, le modalità di deposito e di sub-deposito

degli strumenti finanziari e del denaro di pertinenza della clientela, i criteri e i divieti

relativi all’attività di investimento, gli schemi e le modalità di redazione dei prospetti

contabili, i criteri e le modalità per la valutazione dei beni e dei valori in cui è investito

il patrimonio, il comportamento da osservare nei rapporti con gli investitori e gli

obblighi informativi nella prestazione dei servizi. La vigilanza informativa riguarda la

possibilità da parte di Banca d’Italia e Consob di chiedere ai soggetti abilitati la

comunicazione di dati e notizie e la trasmissione di atti e documenti. Infine, la

vigilanza ispettiva riguarda la possibilità di Banca d’Italia e Consob di effettuare

ispezioni e richiedere l’esibizione dei documenti e il compimento degli atti ritenuti

necessari presso i soggetti abilitati, comunicandosi l’un l’altra le ispezioni disposte

affinché l’altra possa chiedere accertamenti su profili di propria competenza. La

Banca d’Italia e la Consob possono inoltre chiedere alle autorità competenti di uno

Stato comunitario di effettuare accertamenti presso succursali di Sim, di Sgr e di

banche stabilite sul territorio di detto Stato. Un ultimo aspetto su cui porre

l’attenzione è il possesso, da parte dei soggetti che svolgono funzioni di

amministrazione, direzione e controllo aziendali, dei requisiti di professionalità,

onorabilità e indipendenza, stabiliti dal Ministro dell’Economia e delle Finanze. Infatti,

il difetto dei requisiti determina la decadenza dalla carica, che viene dichiarata dal

consiglio di amministrazione.

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

162

5.3

LA BORSA VALORI E GLI INTERMEDIARI MOBILIARI

Nell’ambito del mercato finanziario particolare rilievo assume il "mercato mobiliare"

che si caratterizza proprio per l’attitudine dei titoli negoziati alla circolazione e, quindi,

al passaggio da un soggetto economico all’altro, con il conseguente trasferimento

della titolarità del credito. La più alta espressione del mercato mobiliare è

rappresentata dalla borsa valori, ossia dal mercato organizzato e funzionante

secondo regole formali, in cui vengono scambiate azioni di società - per la cui

quotazione sono richiesti determinati requisiti - obbligazioni e altri titoli a reddito fisso.

5.3.1 Organizzazione della Borsa Valori

La Borsa è il mercato regolamentato dove si realizzano gli affari di compravendita

finanziaria, ossia è il mercato organizzato per la negoziazione e lo scambio degli

strumenti finanziari (azioni, obbligazioni e derivati) ad un determinato prezzo, che

scaturisce dall’incontro effettivo tra domanda ed offerta.

Un mercato regolamentato è l’insieme di tutte le emissioni e delle negoziazioni di

titoli rappresentativi di prestiti monetari e di finanziamenti: è un mercato mobiliare

basato su una determinata regolamentazione relativa all’organizzazione e al

funzionamento del mercato stesso. Secondo la disciplina comunitaria, un mercato

può essere considerato regolamentato se possiede specifici requisiti:

•

La regolarità di funzionamento, ossia gli scambi devono avvenire secondo

modalità predefinite, sia riguardo la fissazione del prezzo, sia riguardo il

pagamento e/o il trasferimento del bene oggetto dello scambio.

•

Il rispetto degli obblighi di trasparenza definiti dalla direttiva 93/22/CEE, oltre

all’iscrizione, da parte dell’autorità di vigilanza, dello stesso in un apposito albo

(come stabilito dalla disciplina comunitaria).

•

L’approvazione, da parte dell’organo di vigilanza, delle regole e delle condizioni

di accesso alle modalità di funzionamento.

La regolamentazione del mercato riguardo gli operatori ammessi alle transazioni, gli

strumenti trattati, gli obblighi informativi a cui sono sottoposti i soggetti operanti, il

meccanismo di determinazione del prezzo, le modalità di negoziazione, le procedure

di liquidazione, hanno come obiettivo fondamentale quello di assicurare un’uniformità

organizzativa e la standardizzazione degli strumenti utilizzati. Il mercato

regolamentato italiano per eccellenza è la Borsa Italiana S.p.A.

5.3.2 Evoluzione dei mercati regolamentati in Italia e costituzione della Borsa

Italiana s.p.a.

Attraverso la legge n. 1 del 2 gennaio 1991 è stato istituito il Consiglio di Borsa

(divenuto operativo nel febbraio 1993) con il compito di gestire il MERCATO

MOBILIARE nel suo complesso; tutte le competenze organizzative, tecniche e

consultive dei precedenti organi locali sono state accentrate nell’unico organo di

"autogoverno pubblicistico" creato, mentre l’attività di vigilanza, gestione e

organizzazione dei mercati è rimasta in capo alla CONSOB. Con il Decreto

Legislativo EUROSIM, n.415 del 23 luglio 1996, l’attività di organizzazione e gestione

dei mercati regolamentati è passata dal controllo di organismi pubblici, ad attività

d’impresa privata esercitata da società per azioni (art. 46): questo è stato il segnale

della trasformazione dei mercati regolamentati da pubblici a privati. La gestione dei

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

163

mercati regolamentati già esistenti (Borsa valori, il Mercato Ristretto, l’IDEM, l’MTS, e

il MIF) è stata affidata a due società di gestione opportunamente costituite e

controllate da intermediari finanziari: BORSA ITALIANA S.p.A., MTS S.p.A. Il 7

febbraio 1997 il Consiglio di Borsa ha costituito, dopo approvazione della CONSOB,

una società per azioni denominata BORSA ITALIANA S.p.A. il cui azionariato è

composto da Banche, SIM, associazioni di emittenti ed altri attori del mercato, e

contemporaneamente sono state chiuse le preesistenti Borse valori sul territorio

nazionale italiano e tutti gli scambi sono stati concentrati presso la sede di Milano,

diventata Borsa valori italiana. A partire dal 1° g ennaio 1998 la Borsa Italiana S.p.A.

è divenuta una società di gestione dei mercati operativa a tutti gli effetti dal 1°

settembre 1998 e retta da uno specifico regolamento (Regolamento dei mercati

organizzati e gestiti dalla Borsa Italiana S.p.A.). Attualmente la Borsa Italiana S.p.A.

gestisce i mercati mobiliari italiani, svolgendo attività organizzative, produttive,

commerciali e promozionali per assicurare la competitività e lo sviluppo dei mercati

da essa gestiti, con l’obiettivo di massimizzare nel tempo la possibilità per i vari

soggetti di negoziare alle migliori condizioni di liquidità, trasparenza e competitività e

di sviluppare servizi per la comunità finanziaria, perseguendo la massima efficienza e

redditività. In particolare, svolge le seguenti funzioni:

•

Definizione dell’organizzazione e del funzionamento dei mercati, delle modalità

di accesso degli intermediari, nonché attività di vigilanza e di gestione delle

situazioni di crisi;

•

Definizione della disciplina dei requisiti per l’ammissione a quotazione, della

sospensione degli operatori e degli strumenti finanziari e revoca della stessa;

•

Gestione delle procedure e dei rapporti con gli emittenti per i contratti di

quotazione; Definizione dei profili organizzativi e stesura del codice di

comportamento dei soggetti operanti sui mercati.

Fino al 1991 l’attività di negoziazione è stata esercitata esclusivamente dagli agenti

di cambio, anno in cui sono state istituite le Società di Intermediazione Immobiliare

(SIM). Oggi, in base all’articolo 3.1.1 del Regolamento dei mercati organizzati e

gestiti dalla Borsa Italiana S.p.A. "possono partecipare alle negoziazioni nei mercati

organizzati e gestiti dalla Borsa italiana:

•

gli agenti di cambio;

•

le banche nazionali, comunitarie ed extracomunitarie autorizzate allo

svolgimento dell’attività di negoziazione per conto proprio e/o di terzi ai sensi

del Testo Unico della finanza;

•

le imprese di investimento nazionali, comunitarie ed extracomunitarie

autorizzate allo svolgimento dell’attività di negoziazione per conto proprio e/o

per conto di terzi ai sensi del Testo Unico della finanza;

•

i locals (soggetti che svolgono esclusivamente attività di negoziazione per conto

proprio e che aderiscono indirettamente agli organismi di compensazione e di

liquidazione, nonché di compensazione e garanzia) con sede legale in uno stato

comunitario ed autorizzati a negoziare su un mercato comunitario".

Sempre nel 1991 (il 25 novembre) è stato creato il sistema di contrattazione

telematico esteso, nel febbraio 1996, a tutti gli strumenti finanziari quotati. In tale

data è stato definitivamente abbandonato il tradizionale meccanismo di

contrattazione "alle grida" (o a chiamata): la contrattazione di un titolo avveniva in un

determinato momento della seduta di Borsa, durante la quale gli intermediari, intorno

ad un recinto (corbeille) gridavano i prezzi ai quali erano disposti a vendere o ad

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

164

acquistare finché non si trovava una controparte che accettasse la vendita o

l’acquisto a quel determinato prezzo. Oggi tutti gli strumenti finanziari vengono

negoziati attraverso il sistema telematico della Borsa valori, costituito da una rete di

elaboratori e terminali, che permette di gestire automaticamente l’incrocio tra la

domanda e l’offerta. Per vendere ed acquistare non è più necessario recarsi in un

luogo specifico: lo scambio si perfeziona nel momento in cui una proposta di

acquisto, immessa nel sistema telematico tramite un programma elettronico

particolare, combaci con una proposta di vendita, anch’essa immessa con lo stesso

sistema. In Borsa, oggi, le transazioni si realizzano senza che i venditori e gli

acquirenti si parlino o si conoscano e visto che non ci si trova più in un luogo fisico, è

possibile riversare nello stesso istante nel sistema borsistico telematico molteplici

offerte di vendita e di acquisto, ciascuna relativa ad uno qualsiasi degli strumenti

finanziari trattati sul mercato: il programma elettronico provvede a mettere in ordine

tutte le proposte, distinguendo quelle di acquisto da quelle di vendita e incrociando

quelle coincidenti di segno opposto.

Premesso che ci sono diverse modalità per investire nel mercato di borsa:

•

Investire direttamente, prendendo le decisioni personalmente;

•

Affidarsi ad un intermediario per una gestione personalizzata dei propri risparmi;

•

Investire in fondi pensione, assicurazioni vita, affidando ai gestori tutte le scelte

e le decisioni;

L’acquisto o la vendita di azioni e più in generale di tutti gli strumenti finanziari, non

può essere fatta dal singolo investitore, o dalla generica impresa ma solo dagli

intermediari finanziari o dalle SIM autorizzate, questo al fine di garantire la massima

sicurezza e trasparenza delle transazioni.

La Borsa Italiana S.p.A. gestisce diversi mercati al fine di fornire un efficiente canale

di finanziamento adatto a tutte le tipologie di valori quotati; in linea di principio per

ogni strumento c’è un mercato diverso. Ad un primo livello, la Borsa Italiana può

essere suddivisa in CINQUE grossi segmenti:

1.

2.

3.

4.

5.

IL MERCATO AZIONARIO, nel quale si negoziano tutti i tipi di azioni, le

obbligazioni convertibili, i diritti d’opzione, i warrant, i cover warrant e i certificati

rappresentativi di quote di fondi chiusi mobiliari ed immobiliari.

IL MERCATO TELEMATICO DEI COVERED WARRANTS, nel quale si

negoziano i Covered Warrant (su azioni, titoli di Stato, tassi di interesse, valute,

indici e merci) e dei certificates quotati in Borsa.

IL MERCATO AFTER HOURS, nel quale si effettua la negoziazione di

strumenti finanziari in orari successivi alla chiusura del mercato diurno.

IL MERCATO DEL REDDITO FISSO, ossia il mercato telematico delle

obbligazioni e dei Titoli di Stato

MERCATO DEI DERIVATI, nel quale sono negoziati contratti futures e di

opzione aventi come attività sottostante strumenti finanziari, tassi di interesse,

valute, merci e relativi indici.

1: IL MERCATO AZIONARIO DI BORSA ITALIANA si articola in tre mercati: il

Mercato Telematico Azionario (Mta), il Mercato Ristretto e il Nuovo Mercato.

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

165

IL MERCATO TELEMATICO AZIONARIO (MTA): è il comparto della Borsa valori

italiana in cui si negoziano azioni (ordinarie, privilegiate e di risparmio), obbligazioni

convertibili, warrant, diritti d’opzione e certificati rappresentativi di quote di fondi

mobiliari e immobiliari chiusi quotati in Borsa (art.1.3 del regolamento dei mercati

organizzati e gestiti dalla Borsa Italiana S.p.A.). L’Mta è gestito dalla Borsa Italiana

S.p.A. (società di gestione) secondo le norme previste nel regolamento deliberato

dall’Assemblea ordinaria della stessa società il 20 dicembre 1999 e approvato dalla

CONSOB con delibera n. 12324 del 19 gennaio 2000. Dal 1991 il mercato azionario

è divenuto un mercato telematico, e l’adozione di tale modalità di contrattazione ha

sostituito quella "alle grida", inizialmente, per una rosa ristretta di azioni,

successivamente (aprile 1994), per tutto il listino azionario. L’Mta è un mercato ad

asta, in cui le negoziazione e gli scambi degli strumenti finanziari avvengono

attraverso un meccanismo d’asta, che fa incontrare domanda ed offerta: lo scambio

si compie tra chi offre il prezzo più basso in offerta e chi offre il prezzo più alto in

domanda. I titoli sono scambiati attraverso un meccanismo a doppio lato (two side):

le offerte di prezzo vengono fatte sia dagli acquirenti che dai venditori delle azioni. Il

sistema telematico, gestito dalla SIA, visualizza le proposte di negoziazione

all’interno di un libro (book) che compare sui terminali degli operatori autorizzati. A

partire dal 2 aprile 2001, con l’avvio dell’operatività del segmento STAR, il Mercato

Telematico Azionario è stato suddiviso in base alla capitalizzazione degli strumenti

negoziati, nei seguenti segmenti:

BLUE CHIPS, è il segmento dedicato alle azioni con capitalizzazione superiore ad

un livello attualmente stabilito in 800 milioni di euro, in cui sono comprese tutte le

società inserite del Mib30 (i 30 principali titoli per capitalizzazione e liquidità), e le

società del Midex (le 25 società successive per capitalizzazione a quelle comprese

nel Mib30).

STAR, è il segmento che riguarda le aziende con capitalizzazione medio – piccola,

inferiore a 800 milioni di euro, che operano nei settori più tradizioali dell’economia;

tali aziende, per incrementare la visibilità e la qualità della propria immagine sul

mercato e rientrare nel target degli investitori istituzionali, si impegnano a soddisfare

requisiti più pressanti legati al flottante, alla trasparenza dell’informativa societaria, al

sostegno della liquidità da parte di uno specialista.

SEGMENTO DI BORSA ORDINARIO, nel quale sono presenti società che non

rientrano nei segmenti precedenti, esso è suddiviso a sua volta in due classi in

funzione della loro liquidità, misurata in termini di frequenza e controvalore medio

giornaliero degli scambi. MTF, è il segmento su cui si negoziano ETF (Exchange –

Traded Funds) e Funds (Aperti indicizzati, SICAV Indicizzate, Fondi chiusi

Immobiliari e Mobiliari).

Il MERCATO RISTRETTO: è il mercato nel quale si negoziano contratti di

compravendita relativi ad azioni, obbligazioni, warrant e diritti d’opzione con requisiti

meno stringenti rispetto a quelli previsti per l’ammissione sull’Mta o comunque legati

a condizioni particolari, come clausole di prelazione e gradimento. I titoli quotati su

tale mercato sono emessi da società di dimensione mediamente inferiore rispetto a

quelle presenti sull’Mta; esso svolge funzione di banco di prova sia per l’emittente dei

titoli sia per l’investitore. E’ stato istituito nel 1977, dopo l’approvazione della legge

n.° 49 del 23 febbraio 1977, che ne ha originariame nte disciplinato il meccanismo di

funzionamento. La sua istituzione aveva una precisa finalità: consentire la

quotazione e la negoziazione di strumenti finanziari non ancora "maturi" per essere

ammessi sulla Borsa ufficiale, pur facendo registrare numerosi scambi o essendo

legati a clausole particolare di prelazione e gradimento, tali da non consentire il

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

166

regolare svolgimento delle negoziazioni di Borsa. In realtà oggi il Mercato Ristretto

non rispecchia le finalità previste dal legislatore e dell’originale previsione mantiene

solamente le regole di funzionamento e i requisiti di ammissione semplificati rispetto

agli altri mercati.

IL NUOVO MERCATO: è il mercato regolamentato organizzato e gestito dalla Borsa

Italiana S.p.A., in cui si negoziano, per qualsiasi quantitativo, azioni ordinarie,

obbligazioni convertibili, warrants e diritto d’opzione di emittenti nazionali ed esteri

con elevate potenzialità di crescita operanti sia in settori innovativi, sia tradizionali

purchè caratterizzate da innovazioni di prodotto, servizio o processo ("high growth

companies"). Il Nuovo Mercato è stato costituito nel maggio del 1999 al fine di creare

un segmento borsistico per rispondere alle specifiche esigenze di finanziamento

delle imprese operanti in settori molto dinamici, innovativi e ad alto potenziale di

sviluppo. Si tratta di imprese operanti in settori ad alto sviluppo tecnologico, di

imprese operanti in settori "tradizionali" ma che puntano sull’innovatività dei processi

e dei prodotti, società giovani (start – up) che necessitano di capitali per sviluppare i

propri progetti, società già quotate su altri mercati esteri che desiderano allargare la

propria base azionaria. I requisiti di ammissione al Nuovo Mercato sono meno

stringenti rispetto a quelli del listino principale; basta la pubblicazione ed il deposito di

un solo bilancio d’esercizio, senza nessun vincolo minimo di utile, fatturato o

dimensione dell’attivo; offerta minima pari al 20% del capitale, con deroga in caso di

doppia quotazione (quotazione su 2 o più mercati); l’offerta minima di azioni deve

avere un controvalore di almeno 5 milioni di euro (quasi 10 miliardi di lire); patrimonio

netto non inferiore a 1,5 milioni di euro. Al Nuovo Mercato generalmente si rivolgono

sia società già esistenti e che hanno progetti di espansione, sia società che hanno da

poco iniziato l’attività con delle idee da finanziare, ma fatturati ridotti (anche se con

forti prospettive di crescita) e forti perdite (legate al sostenimento dei costi di avvio

dell’attività). Dal punto di vista operativo il Nuovo Mercato segue gli stessi orari e

procedure di negoziazione del segmento principale di borsa, solamente che a

differenza di questo non esistono lotti minimi di negoziazione: è possibile acquistare

o vendere anche una sola azione, questo allo scopo di facilitare la partecipazione

agli investimenti anche al piccolo risparmiatore. In tal senso il Nuovo Mercato offre

vantaggi sia alle aziende, le quali hanno una procedura di quotazione più semplice,

sia agli investitori, i quali hanno la possibilità di impegnare somme di denaro anche

contenute con le stesse garanzie di trasparenza che caratterizza la borsa

tradizionale.

2. IL MERCATO TELEMATICO DEI COVERED WARRANTS è il comparto della

Borsa valori italiana sul quale sono negoziati covered warrants (su azioni, titoli di

stato, tassi d’interesse, valute, indici e merci) e Certificates quotati in Borsa, per

quantitativi minimi (lotto minimo) o loro multipli. Esso è un mercato ad asta, in cui la

negoziazione e lo scambio degli strumenti finanziari avvengono attraverso un

meccanismo d’asta, che fa incontrare domanda ed offerta: lo scambio si effettua tra

chi offre il prezzo più basso in offerta e chi offre il prezzo più alto in domanda. Con lo

scopo ultimo di rendere più facilmente consultabile il listino dei covered warrant è

stata introdotta una segmentazione che, pur non avendo nessuna differenza nelle

modalità di negoziazione, ripartisce gli strumenti in classi omogenee per tipologia di

struttura: segmento plain vanilla, benchmark, certificates e segmento

strutturati/esotici. Possono essere ammessi a quotazione sul MCW (in base

all’art.2.2.15 del Regolamento dei mercati organizzati) i covered warrant emessi da:

società o enti nazionali o esteri sottoposti a vigilanza prudenziale; Stati o enti

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

167

sovranazionali; società o enti per i quali i rapporti obbligatori connessi all’emissione

siano garantiti da un soggetto (garante) che presenti i requisiti specificati nello stesso

regolamento.

3. IL MERCATO AFTER HOURS

Dal 15 maggio 2000 la Borsa italiana ha dato vita ad una fase di negoziazione serale

(Trading After Hours, TAH); questa ha inizio alle ore 18.00 (30 minuti dopo la

conclusione della fase diurna) e termina alle 20.30 ( a regime, vi sarà l’estensione di

tale orario fino alle 22.00). Attualmente, in tale mercato sono negoziati solo una parte

dei titoli quotati alla Borsa italiana e soprattutto solo quelli più liquidi, cioè quelli che

fanno parte dell’indice Mib30 e del Midex, ed alcune azioni e covered warrant del

Nuovo Mercato. La negoziazione degli strumenti finanziari avviene attraverso un

meccanismo ad asta, che fa incontrare domanda ed offerta: lo scambio ha luogo tra

chi offre il prezzo più basso in offerta e chi offre il prezzo più alto in domanda. Il

progetto della Borsa serale è stato creato sulla base delle nuove esigenze espresse

dagli investitori italiani e stranieri ed ha incontrato anche il consenso degli

intermediari che possono così ampliare l’offerta dei servizi a risparmiatori ed

investitori. Tuttavia la fase serale della Borsa italiana presenta vincoli più restrittivi

rispetto a quelli in vigore durante la fase diurna: visto l’aspetto ancora sperimentale di

questo mercato e i timori di illiquidità degli scambi (scarsità delle proposte di acquisto

e vendita possono causare un’elevata volatilità dei prezzi) la Borsa italiana ha deciso

di fissare a +/- 3,5% l’oscillazione massima dei prezzi di contrattazione al prezzo di

riferimento registrato durante la fase diurna che fa scattare la sospensione del titolo.

Tale vincolo, nonostante sia posto a protezione del risparmiatore, ha limitato il

successo di questo mercato in quanto oscillazioni troppo limitate dei prezzi

costituiscono un vero e proprio freno all’operatività dei trader.

4. IL MERCATO DEL REDDITO FISSO

Il Mercato Telematico delle Obbligazioni e dei Titoli di Stato (MOT) è il comparto

della Borsa Italiana S.p.A. in cui si negoziano obbligazioni diverse dalle obbligazioni

convertibili e Titoli di Stato, in quantitativi minimi (lotti minimi) o lo multipli (art.4.4.1

del regolamento dei mercati organizzati e gestiti dalla Borsa Italiana S.p.A.); la Borsa

Italiana stabilisce i quantitativi minimi negoziabili bilanciando, le esigenze di

funzionalità del mercato, l’agevolazione all’accesso al mercato stesso da parte degli

investitori istituzionali e l’economicità nell’esecuzione degli ordini. Il MOT è un

mercato finanziario al dettaglio, nato nel luglio del 1994 dall’unificazione in un unico

mercato telematico delle 10 borse valori italiane. Esso è un mercato ad asta, in cui il

sistema di negoziazione è strutturato in maniera da accoppiare gli ordini sulla base

del prezzo (la priorità è data a chi è disposto a pagare di più) e delle quantità e, a

parità di prezzo, si da la precedenza all’ordine emesso per primo. Le transazioni

scaturiscono dall’incrocio di proposte di negoziazioni (PDN); le PDN sono ordinate

automaticamente per ciascun strumento in ordine di prezzo, decrescente se in

acquisto e crescente se in vendita. Gli strumenti finanziari negoziati sul MOT sono

suddivisi in quattro segmenti di mercato, in base alla natura dell’emittente e del tipo

di interesse:

•

BOT, BTP, CTE, CTZ;

•

CCT e CTO;

•

Obbligazioni denominate in euro;

•

Obbligazioni denominate in altre valute estere.

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

168

Inoltre, l’art.4.4.2 del Regolamento stabilisce una ulteriore ripartizione degli strumenti

di ogni segmento sulla base di indicatori rilevati periodicamente quali il tipo, valore

nominale e la liquidità. Gli orari di negoziazione sono diversi per ciascun segmento:

la Borsa stabilisce limiti alle variazioni massime di prezzo e altre condizioni per

assicurare il massimo ordine nello svolgimento delle negoziazioni. Inoltre queste

avvengono in due fasi successive:

L’asta di apertura, che ha l’obiettivo di selezionare gli strumenti finanziari negoziabili

e di determinare un prezzo iniziale (prezzo di apertura). La negoziazione in continua,

che ha il compito di rendere rapido ed efficiente lo svolgimento delle transazioni.

Ogni giorno la Borsa Italiana invia e diffonde, tramite supporto informatico, il Listino

Ufficiale.

5.

MERCATO DEI DERIVATI

Il Mercato Italiano dei derivati si suddivide in due segmenti:

Il Mercato Italiano dei Derivati Azionari (IDEM – Italian Derivatives Market) Il

Mercato Italiano dei Derivati sui tassi di Interesse (MIF)

L’IDEM è il mercato regolamentato gestito dalla Borsa Italiana S.p.A., in cui vengono

negoziati contratti futures e contratti d’opzione che hanno come attività sottostante

indici e singoli titoli azionari. L’IDEM è nato il 28 novembre 1994, con l’avvio delle

negoziazioni telematiche sul FIB 30 (future sull’indice MIB30). Le modalità di

negoziazione avvengono in un’unica fase "in continua", dalle 9.15 alle 17.40, in cui

avviene anche la conclusione dei contratti. Le proposte di negoziazione sono

immesse nel "book" in forma anonima e devono contenere specifiche informazioni

circa lo strumento oggetto della negoziazione, la quantità , il tipo di operazione, il tipo

di conto e le condizioni offerte. Caratteristica principale di questo mercato è che gli

scambi possono essere effettuati attraverso la presenza di operatori chiamati

"market makers" (iscritti nell’apposito albo), al fine ultimo di garantire la liquidità degli

strumenti negoziati. Essi, infatti, sono degli intermediari finanziari che si impegnano a

fornire in via continuativa proposte di acquisto e vendita su uno o più strumenti

finanziari, quotati sui mercati regolamentati, per un ammontare minimo fissato di tali

strumenti. Un investitore che desidera operare sugli strumenti finanziari negoziati

sull’IDEM deve rivolgersi ad un intermediario, che confermi la sua adesione come

clearing member alla Cassa di Compensazione e Garanzia; in particolare i soggetti

abilitati ad operare sull’IDEM sono:

•

Imprese d’investimento: SIM e imprese d’investimento comunitarie ed extracomunitarie; Banche, se autorizzate dalla Banca d’Italia;

•

Agenti di cambio ancora in carica, operanti solo come broker, immettendo ordini

solo per i loro clienti e non propri.

I contratti conclusi sono registrati in un apposito archivio elettronico, indicando una

serie di informazioni (numero progressivo del contratto, l’ora di inserimento della

proposta, la quantità e il prezzo unitario ecc.): tali informazioni sono inviate

automaticamente dal sistema di riscontro e rettifica giornalieri al sistema di

compensazione e garanzia.

Il Mercato Italiano dei Derivati sui tassi di interesse (MIF), è il mercato

regolamentato sul quale si negoziano i futures e le opzioni aventi come attività

sottostante Titoli di Stato e tassi di interesse (future sul BTP a 10 anni, future sul BTP

a 30 anni, future sul tasso EURIBOR a 1 mese e opzione sul BTP future). Il MIF è

stato istituito il 18 febbraio 1992 con un decreto del Ministero del Tesoro, abrogato e

sostituito dal nuovo decreto del 24 febbraio 1994 con il quale si è sancita una

convenzione per il funzionamento e si è costituito un Comitato di Gestione. A seguito

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

169

della privatizzazione dei mercati avvenuta con il decreto legislativo del 23 luglio

1996, nell’anno 1997 è stata costituita la società per azioni MIF S.p.A. , ceduta alla

Borsa Italiana S.p.A. nel maggio del 1998. Il funzionamento, l’organizzazione e la

gestione del MIF sono disciplinati da un Regolamento che stabilisce:

•

Le condizioni di ammissione;

•

L’esclusione e la sospensione dei contratti e degli operatori;

•

Le modalità di svolgimento delle negoziazioni,

•

Gli obblighi degli operatori;

•

La pubblicazione e la diffusione delle informazioni.

In base all’articolo 3.1.1 del Regolamento del MIF si stabilisce che possono

partecipare alle negoziazioni: Gli agenti di cambio autorizzati alla negoziazione per

conto terzi (Testo Unico della Finanza); Le banche nazionali, comunitarie, ed

extracomunitarie autorizzate allo svolgimento dell’attività di negoziazione per conto

proprio e/o per conto terzi (Testo Unico della finanza); Le imprese di investimento

nazionali, comunitarie ed extracomunitarie autorizzate allo svolgimento dell’attività di

negoziazione per conto proprio e/o per conto terzi (Testo Unico della Finanza);

I locals, con sede legale in uno stato comunitario ed autorizzati a negoziare su un

mercato comunitario;

La Banca d’Italia, ammessa di diritto alle negoziazioni.

Dal prossimo mese di ottobre 2007 dovrebbe partire un nuovo mercato denominato

Mercato Alternativo dei Capitali (MAC) destinato ad agevolare l’accesso dei

capitali di rischio da parte delle PMI italiane.

Ad agosto 2007 è stata poi annunciata l’operazione di fusione fra la società di

gestione della Borsa Italiana (BORSA SPA )con quella della Borsa di Londra; tale

operazione darà al più grande mercato borsistico europeo .

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

170

5.4 GLI INTERMEDIARI FINANZIARI

5.4.1 Inquadramento generale

Dopo il quadro normativo occorre ricordare che sotto l’aspetto funzionale , il sistema

finanziario assolve a tre compiti di natura

1. Monetaria: attraverso la creazione e la movimentazione dei mezzi di

pagamento;

2. Creditizia: attraverso il trasferimento delle risorse finanziarie dalle unità

economiche in avanzo finanziario a quelle in disavanzo;

3. di politica monetaria attraverso la trasmissione della politica economica

Analizzeremo ora in particolare i principali intermediari finanziari presenti sul

mercato effettuando una distinzione “grossolana” in funzione dell’attività svolta .

A

intermediari abilitati ad offrire servizi d'investimento a privati e persone

giuridiche: (per servizi di investimento si intende l’offerta di prodotti finanziari a

terzi al fine di raccogliere disponibilità finanziarie)

•

società di intermediazione mobiliare (sim) italiane: possono essere autorizzate

dalla Consob ad offrire tutti i servizi di investimento. Una verifica può essere

fatta nella sezione Intermediari del sito Consob; E' previsto dall'art. 20 del d.lgs. n.

58/1998 e contiene:- elenco Simm; sezione imprese extracomunitarie; e sezione speciale

società fiduciarie All'albo è allegato l'elenco delle imprese di investimento comunitarie:- con

succursale in Italia e- senza succursale

banche italiane: possono essere autorizzate dalla Banca d'Italia ad offrire tutti i

servizi di investimento;

società di gestione del risparmio (sgr) italiane: possono essere autorizzate dalla

Banca d'Italia all'esercizio dell'attività di gestione individuale di patrimoni; la

verifica può essere fatta sul sito della banca d’italia sezione Funzioni di

Vigilanza;

intermediari finanziari iscritti nell'elenco previsto dall'art. 107 del Testo Unico

bancario e tenuto dalla Banca d'Italia: possono essere autorizzati solo alla

negoziazione in conto proprio di strumenti finanziari derivati e al collocamento

banche di paesi comunitari: possono offrire i servizi per i quali sono state

autorizzate dall'autorità di vigilanza del paese d'origine; la verifica può essere

fatta presso gli uffici della Banca d'Italia;

imprese di investimento di paesi comunitari: possono offrire i servizi per i

quali sono state autorizzate dall'autorità di vigilanza del paese d'origine; la

verifica può esser fatta nella sezione Intermediari del sito Consob;

banche extracomunitarie: possono essere autorizzate dalla Banca d'Italia ad

offrire tutti i servizi di investimento; la verifica può essere fatta presso gli uffici

della Banca d'Italia;

agenti di cambio iscritti nel ruolo unico nazionale tenuto dal Ministero del

tesoro: possono svolgere l'attività di negoziazione per conto terzi, collocamento,

gestione individuale e ricezione e trasmissione di ordini nonchè mediazione; la

verifica può essere fatta presso il Ministero del tesoro

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

171

I soggetti abilitati operano normalmente presso le loro sedi e dipendenze, dove il

risparmiatore si reca per effettuare investimenti. A volte, però, la promozione ed il

collocamento di servizi di investimento o prodotti finanziari viene svolta "fuori sede",e

quindi anche presso il domicilio del risparmiatore. Il nostro ordinamento ha ritenuto

che in questi casi il risparmiatore deve essere particolarmente tutelato, prevedendo

che:

•

•

i soggetti abilitati si avvalgono di promotori finanziari, iscritti, dopo aver superato

un esame, in un albo tenuto dalla Consob consultabile nella sezione

"Intermediari " del sito, dove il risparmiatore può verificare l'effettiva iscrizione

del promotore;

il risparmiatore ha 7 giorni di tempo dalla sottoscrizione per esercitare la facoltà

di ripensamento e recedere dal contratto senza spese.

Nel parlare di servizi d’investimento si focalizza l’attenzione su soggetti che

intendono investire le loro attività finanziarie . Poiché nella decisione d’investimento

entrano in gioco sia fattori oggettivi che soggettivi standardizzare è difficile per cui è

opportuno capire quali fattori vanno tenuti presenti nella scelta di un investimento .

B

intermediari abilitati ad offrire altri servizi finanziari

In questa categoria rientrano tutti gli intermediari finanziari che possono esercitare:

le seguenti attività previste dall’art. 106 del T.U.:

–

assunzione di partecipazioni;

–

concessione di finanziamenti sotto qualsiasi forma;

–

prestazione di servizi di pagamento (carte di credito)

–

intermediazione in cambi;

–

soggetti che svolgono in via esclusiva o prevalente attività di concessione di

finanziamenti nei confronti del pubblico nella forma del rilascio di garanzie

tutto svolto con le caratteristiche professionali

In realtà gli intermediari creditizi veri e propri sono quelli orientati al margine da

interesse per cui troviamo banche, soc. di credito al consumo,di leasing,di factoring,

mentre altri intermediari orientati alle commissioni ma che svolgono attività creditizia

sono emittenti carte ,confidi, merchant bank

C

intermediari abilitati ad offrire servizi monetari e di pagamento

L’art. 114-bis del Testo unico bancario ha riservato l’emissione della moneta

elettronica alle banche e agli IMEL, prevedendo per questi ultimi una specifica

disciplina. Essa è volta a favorire lo sviluppo della moneta elettronica, attraverso

l’introduzione di un quadro normativo neutro rispetto alle soluzioni tecnologiche

prescelte per la sua realizzazione, e a preservare l’affidabilità degli IMEL attraverso

l’adozione di un regime di vigilanza prudenziale calibrato sulle specificità di tali

intermediari e ispirato al paradigma della sana e prudente gestione. L’IMEL esercita

in via esclusiva l’attività di emissione della moneta elettronica attraverso la

trasformazione immediata delle somme ricevute in moneta elettronica. In relazione

all’esercizio di tale attività, l’IMEL cura altresì la gestione degli investimenti consentiti

a fronte della moneta elettronica emessa. L’IMEL può, inoltre, svolgere attività

connesse e strumentali a quella principale nonché prestare taluni servizi di

pagamento; ad esso è comunque preclusa la concessione di crediti sotto qualsiasi

forma. La moneta elettronica è un valore monetario rappresentato da un credito nei

confronti dell’emittente, memorizzato su un dispositivo elettronico; essa rappresenta

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

172

uno strumento di pagamento accettato come mezzo di pagamento da soggetti diversi

dall’emittente. La moneta elettronica è emessa previa ricezione di somme di valore

non inferiore al valore monetario emesso. La ricezione di fondi connessa

all’emissione di moneta elettronica non integra la fattispecie della raccolta del

risparmio tra il pubblico. Le somme ricevute dall’IMEL a fronte della moneta

elettronica emessa non costituiscono depositi della clientela;su di esse, pertanto, non

sono corrisposti interessi e le stesse non sono coperte dai sistemi di garanzia dei

depositi. Ulteriore caratteristica della moneta elettronica è il riconoscimento al

detentore del diritto al rimborso della parte di essa non utilizzata. Il rimborso deve

essere effettuato al valore nominale in moneta legale ovvero mediante versamento

su un conto bancario, senza applicazione di ulteriori oneri e spese, fatta eccezione

per quelli strettamente necessari per l’effettuazione dell’operazione. L’IMEL può

prevedere che siano esclusi rimborsi per importi inferiori a 5 euro. La moneta

elettronica si distingue sia dagli strumenti di accesso a distanza a depositi bancari sia

da altri strumenti di pagamento, quali le carte di credito nonché le carte prepagate

emesse da fornitori di beni e servizi e utilizzabili esclusivamente presso gli stessi. La

moneta elettronica può avere caratteristiche tecniche e di funzionamento diverse,

quali ad esempio: dispositivi basati sull’utilizzo di un supporto fisico o su software;

strumenti nominativi o anonimi; ricaricabili o meno. Un caso particolarmente

interessante è quello di MOBILMAT spa , primo operatore IMEL in Italia che emette

carte prepagate ricaricabili.

5.4.2 I Principi base per l’investimento di attività finanziarie

In materia di risparmio e investimenti occorre tener sempre a mente tre criteri

fondamentali: liquidità, sicurezza e rendimento.

Naturalmente, l’ideale sarebbe poter conseguire risultati positivi per ciascuno di

questi tre fattori, vale a dire ottenere redditi elevati in assoluta sicurezza potendo

contare su una disponibilità costante. In realtà questi tre obiettivi sono inversamente

proporzionali. Infatti, una maggiore sicurezza va a scapito del rendimento, mentre un

rendimento più elevato richiede un compromesso in termini di durata e sicurezza.

Solo con una strategia di investimento equilibrata i tre fattori sono equamente ripartiti

a seconda della propensione al rischio dell’investitore e delle aspettative di

rendimento.

Investimenti e rischi

Chi auspica un reddito elevato deve essere necessariamente disposto ad accettare

maggiori rischi. L’andamento di un investimento è strettamente correlato

all’orientamento specifico dell’investimento. I rischi maggiori si corrono investendo in

azioni o in valute estere. Per superare indenni eventuali oscillazioni dei corsi, gli

investitori devono puntare a un orizzonte temporale pluriennale. Man mano che

aumenta la durata dell’investimento si riduce, ma non si esclude, il rischio di perdita.

Infine occorre tener presente che i rendimenti passati non sono garanzia di

rendimenti futuri

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

173

.

La figura riportata qui sopra illustra chiaramente il conflitto esistente tra rischio

(sicurezza) e rendimento (redditività). È fondamentale sapere che il potenziale di

rendimento è direttamente proporzionale al rischio.

Rischio e rendimento

Non tutte le soluzioni di investimento sono indicate in uguale misura per gli investitori

privati. Conoscere la propria propensione al rischio rappresenta un presupposto

assolutamente imprescindibile.

Individuare la strategia di investimento ideale non è per niente facile. Un boom delle

borse determina una maggiore propensione al rischio, mentre in una fase di

stagnazione si propende verso investimenti sicuri. Per definire il proprio profilo di

investimento e la propria propensione al rischio occorre porsi domande mirate e

successivamente discuterne con il consulente o con l’intermediario finanziario.

Al fine di garantire il privato dopo i vari fatti accaduti anche eclatanti come Parmalat e

Cirio l’ABI (Associazione bancaria Italiana) ha promosso l’iniziativa “ Patti Chiari” .

Tali norme di comportamento, poi adottate da tutti gli operatori prevedono che gli

intermediari attraverso una intervista del cliente devono definire il profilo di rischio del

cliente e monitorarlo nel tempo. Questo per tutelare il cliente da potenziali operazioni

pericolose per il suo profilo .

:

Profili

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

174

Obiettivo

d’investimento

Sicurezza

Descrizione

Investimenti del

mercato monetario e

obbligazioni; quota

azionaria nulla

Finalità

Profilo di

rischio

Mantenimento del valore con Rischio

reddito regolare

minimo

Mantenimento del valore con

In prevalenza

reddito regolare e

Reddito

obbligazioni; quota

incremento del valore

azionaria ridotta

attraverso una quota

azionaria ridotta

Mantenimento del valore con

Composizione del

reddito regolare e

Equilibrio

portafoglio equilibrata incremento del valore

tra azioni e obbligazioni attraverso una modesta

quota azionaria

Incremento del valore a

In prevalenza azioni;

lungo termine attraverso una

Crescita

quota obbligazionaria

quota azionaria superiore

ridotta

alla media

Incremento del valore a

In prevalenza azioni;

lungo termine attraverso una

Utile di capitale quota obbligazionaria

quota azionaria molto

nulla

elevata

Rischio

ridotto

Rischio

medio

Rischio

superiore

alla media

Rischio

elevato

Strategia di investimento

La strategia di investimento determina la diversificazione, vale a dire la ripartizione

dell’investimento tra diverse categorie.

Un portafoglio diversificato ha come obiettivo quello di ottimizzare il rapporto tra

rischio e rendimento, ripartendo l’intero capitale investito su diverse classi di attività e

singoli titoli:

•

Ripartizione tra diversi strumenti di investimento quali azioni, obbligazioni, titoli

del mercato monetario ecc.

•

Ripartizione tra diverse imprese, settori e Paesi

•

Ripartizione in base alla valuta

Gli investimenti in azioni di società differenti saranno caratterizzati da una maggiore

stabilità a livello dei corsi rispetto a quelli in azioni emesse da un’unica azienda. In tal

modo il rischio specifico (o non sistematico) di un titolo si riduce.

Altri fattori determinanti nella scelta della strategia di investimento sono la tolleranza

al rischio, la durata dell’investimento, la fase della vita in cui si trova l’investitore e la

sua situazione patrimoniale:

Tolleranza al rischio

In che misura si è disposti a correre un rischio? La tolleranza al rischio è determinata

da due fattori che influiscono sulla scelta della strategia di investimento:

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

175

Capacità di rischio

Propensione al rischio

La capacità di rischio è determinata da La propensione al rischio è determinata da

criteri soggettivi. Ponetevi le seguenti

criteri oggettivi. Ponetevi le seguenti

domande:

domande:

Avrò bisogno del denaro nei prossimi 10 Sono disposto ad accettare consistenti

anni?

oscillazioni dei corsi?

Devo utilizzare il denaro per la

Seguo attivamente l’andamento

previdenza di vecchiaia?

dell’economia?

Quali sono le mie esperienze nell’ambito

delle operazioni su titoli?

A seconda della tolleranza al rischio esiste un’adeguata strategia di investimento:

Tolleranza al rischio elevata

Tolleranza al rischio ridotta

Strategia di investimento aggressiva:

Strategia di investimento difensiva:

Orizzonte temporale: 5-10 anni

Orizzonte temporale: 3-5 anni

Oscillazioni di valore elevate nel breve

Oscillazioni di valore contenute nel

periodo

breve periodo

Redditi complessivi superiori alla media nel Redditi complessivi più contenuti nel

lungo periodo

lungo periodo

Durata dell’investimento

Più lungo è l’orizzonte temporale, maggiore è la probabilità di raggiungere i propri

obiettivi di rendimento. Optando per un investimento con un orizzonte piuttosto lungo

è possibile far fronte a rischi più elevati sotto forma di oscillazioni dei corsi. Si

corrono rischi elevati soprattutto scegliendo investimenti in azioni e in valute estere.

Poiché le variazioni dei corsi possono determinare anche cadute, per gli investimenti

più rischiosi gli investitori devono optare per un orizzonte temporale piuttosto lungo.

Da alcuni studi è emerso che gli investitori che scelgono soluzioni rischiose con un

orizzonte temporale di oltre 8 anni vengono poi ricompensati con rendimenti superiori

alla media.

Fase della vita

L’evoluzione finanziaria può essere suddivisa in tre fasi:

La prima fase è caratterizzata dalla costituzione del patrimonio; famiglia e carriera

svolgono un ruolo fondamentale.

La fase successiva è segnata dall’incremento del patrimonio; spesso si acquista la

casa dei propri sogni e si prendono importanti decisioni a livello professionale.

Durante la terza fase svolgono un ruolo di primo piano la pianificazione previdenziale

e successoria nonché strategie di investimento mirate al mantenimento del valore del

patrimonio accumulato.

In tutte e tre le fasi le persone tendono a prendere decisioni in numerosi ambiti: dalle

imposte agli investimenti patrimoniali, dalla carriera al finanziamento della proprietà

d’abitazione, dalla costituzione di un’impresa all’educazione dei figli, senza

tralasciare la pianificazione previdenziale, le assicurazioni, l’eredità, la pianificazione

successoria, ecc.

Situazione patrimoniale

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

176

La scelta della strategia di investimento è legata anche alla propria situazione

finanziaria presente e futura, in base alla quale si opta per la forma di investimento

ideale (azioni, fondi, ecc.). È opportuno porsi le seguenti domande:

Quali saranno la mia situazione patrimoniale e il mio reddito tra 3, 5 o 10 anni?

Si prospettano spese ingenti o si prevede l’acquisto di una casa?

Nel caso di una coppia in cui entrambe i partner percepiscono un reddito, esiste la

possibilità che uno dei due abbandoni o riduca (provvisoriamente) l’attività lucrativa?

Sono previste donazioni o eredità che potrebbero migliorare sensibilmente la

situazione patrimoniale? Esiste una copertura assicurativa adeguata per i rischi

d’invalidità e di decesso? In che modo influisce sul reddito e sul patrimonio?

Scegliere la strategia di investimento ideale non è affatto semplice. È una decisione

che andrebbe analizzata e discussa con uno specialista del settore.

5.5 Gli strumenti finanziari destinati agli investitori

Ai sensi del d. lgs. 58/98 per "strumenti finanziari" si intendono:

a) azioni e altri titoli rappresentativi di capitale di rischio negoziabili sul mercato dei

capitali;

b) obbligazioni, titoli di Stato e altri titoli di debito negoziabili sul mercato dei capitali;

c) quote di organismi di investimento collettivo (ossia quote di fondi comuni

d'investimento);

d) titoli normalmente negoziati sul mercato monetario;

e) qualsiasi altro titolo normalmente negoziato che permetta di acquisire gli strumenti

indicati nelle precedenti lettere, e i relativi indici;

f) contratti "futures" su strumenti finanziari, su tassi di interesse, su valute, su merci e

sui relativi indici, anche quando l'esecuzione avvenga attraverso il pagamento di

differenziali in contanti;

g) contratti di scambio a pronti e a termine (swaps) su tassi di interesse, su valute, su

merci nonché su indici azionari (equity swaps), anche quando l'esecuzione avvenga

attraverso il pagamento di differenziali in contanti;

h) contratti a termine collegati a strumenti finanziari, a tassi d'interesse, a valute, a

merci e ai relativi indici, anche quando l'esecuzione avvenga attraverso il pagamento

di differenziali in contanti;

i) contratti di opzione per acquistare o vendere gli strumenti indicati nelle precedenti

lettere e i relativi indici, nonché contratti di opzione su valute, su tassi d'interesse, su

merci e sui relativi indici, anche quando l'esecuzione avvenga attraverso il

pagamento di differenziali in contanti; j) combinazioni di contratti o di titoli indicati

nelle precedenti lettere.

In realtà quanto sopra previsto è possibile classificare in quattro segmenti principali :

A.

B.

C.

D.

le azioni;

le obbligazioni e i titoli di stato

I fondi comuni e Sicav

i contratti derivati come futures, swaps, opzioni

A

Azioni

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

177

Le azioni rappresentano il capitale sociale della società. Il capitale che i soci versano

per costituire una società viene diviso per il valore nominale o di emissione

dell'azione così da determinare il numero di azioni in circolazione. Il valore di

emissione non coincide con il valore di borsa, il quale è determinato dall'incontro

della domanda e dell'offerta di mercato che si ha su quel titolo. Il valore contabile di

una azione si determina dividendo il patrimonio netto della società per il numero

totale delle azioni in circolazione. Le azioni danno diritto (a chi le possiede) di

partecipare alla divisione degli utili aziendali; è il consiglio di amministrazione a

deliberare l'ammontare di utili da distribuire sotto forma di dividendi agli azionisti della

società. All'azionista, in quanto portatore di capitale di rischio, non è assicurata

alcuna distribuzione di utili, la quale dipende dall'andamento economico/finanziario

della società e dalla volontà degli stessi amministratori. Per questo motivo le azioni

sono considerate titoli a reddito variabile perché non garantiscono una

remunerazione uguale e costante nel tempo. Ci sono diverse categorie di azioni,

ognuna delle quali si differenzia dalle altre per i diritti (patrimoniali e amministrativi) e

per i doveri ai quali l'azionista è tenuto ad attenersi. Si possono infatti

riconoscere molteplici tipologie di azioni che possono essere emesse da una società

quotata in borsa:1. Azioni ordinarie 2. Azioni di risparmio 3. Azioni

Azioni ordinarie

Le azioni ordinarie rappresentano la forma più tradizionale per partecipare al capitale

dell'azienda. Le società quotate devono avere almeno il 50% del proprio capitale

rappresentato da azioni ordinarie; nel caso in cui si scendesse al di sotto di tale

soglia, si devono subito ripristinare gli equilibri, pena la chiusura della società. Oltre

ai diritti patrimoniali di partecipare alla divisione degli utili ed alla liquidazione del

capitale della società, chi possiede azioni ordinarie ha dei diritti amministrativi come

la partecipazione e il diritto di voto alle assemblee ordinarie e straordinarie per la

nomina degli amministratori, l'approvazione del bilancio, gli aumenti di capitale, le

modifiche allo statuto della società e l'eventuale scioglimento della stessa. Ogni

azione ordinaria da diritto ad un voto ma non esistono azioni con diritto di voto

plurimo. In sostanza, le azioni ordinarie sono quelle che permettono di intervenire

direttamente nella gestione della società, per questo motivo, nell'ottica di una scalata

al capitale di una società, si devono acquistare sul mercato tali azioni nella misura

del 50% più una consentendone il controllo

Azioni di risparmio

Le azioni di risparmio possono essere emesse solamente da società quotate in

borsa. Insieme alle azioni privilegiate non possono rappresentare più del 50% del

capitale sociale; se l'ammontare delle azioni di risparmio e privilegiate dovesse

superare tale limite, questo dovrebbe essere ristabilito entro due anni mediante

emissione di azioni ordinarie da attribuire ai possessori di azioni ordinarie. La

società si scioglie se il rapporto fra azioni ordinarie e azioni senza voto o con voto

limitato non è ristabilito entro i termini predetti. La caratteristica delle azioni di

risparmio è quella di avere maggiori diritti patrimoniali a scapito di quelli

amministrativi. Infatti, chi possiede azioni di risparmio ha il diritto di un dividendo

minimo garantito del 5% (o almeno del 2% in più rispetto alle ordinarie) e, nel caso in

cui non si verificassero utili nell'esercizio, è previsto il diritto di cumulo nell'anno

seguente. E' anche vero che i possessori di questo titolo azionario non hanno il diritto

di voto nelle assemblee ordinarie o straordinarie, quindi non possono partecipano

attivamente alla gestione della società se non tramite un loro rappresentante che può

assistere alle assemblee. Le azioni di risparmio possono essere al portatore purché

siano interamente liberate.

FINANZA E IMPRESA –materiale preparato dal docente prof. Bruno Pirozzi

178

Azioni privilegiate

Le azioni privilegiate garantiscono il diritto di voto alle assemblee straordinarie della

società, ma non garantiscono lo stesso diritto nelle assemblee ordinarie. Ogni

singola azione rappresenta un voto. La limitazione dei diritti amministrativi si traduce

in una maggiorazione dei diritti patrimoniali anche se inferiori a quelli riservati ai

possessori di azioni di risparmio. Infatti, chi detiene azioni privilegiate, nel momento