IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

A cura di Francesco Donato-Seminara1

L’intera organizzazione giuridica si fonda ed è vincolata alla persona umana (hominum causa omne

ius constitutum est). Nell’ambito dei rapporti giuridici i concetti elementari derivanti con

immediatezza dalla norma giuridica nella sua accezione di comando, che esprime il dovere

giuridico2, risultano:

a.) la pretesa che indica la spettanza di una prestazione, cui è obbligato un altro soggetto;

b.) l’obbligo: che indica il dovere corrispondente ad una pretesa;

c.) la facoltà: che è il potere (inteso come possibilità) di un soggetto di compiere una

determinata attività o un determinato comportamento;

d.) la mancanza di pretesa.

Con atti di disposizione il diritto prevede che possano, inoltre, essere modificate situazioni

giuridiche. E ciò in ragione delle seguenti posizioni giuridiche soggettive:

a.) il potere: che è la possibilità imputabile ad un soggetto di produrre determinati effetti

giuridici. In particolare si parla di diritti potestativi quando al soggetto è riconosciuto il

potere di creare, modificare o estinguere la sfera giuridica altrui attraverso una

dichiarazione unilaterale della sua volontà;

b.) la soggezione: che è l’esposizione a subire le conseguenze dell’esercizio del potere

giuridico;

c.) l’immunità: che viene intesa come situazione correlata alla mancanza di potere;

d.) la mancanza di potere.

1

Francesco Donato-Seminara: Avvocato. Collaboratore Istituto diritto commerciale, Università Statale di Milano.

Il dovere giuridico che può avere per oggetto un’azione o un’astensione nel rispetto dei principi espressi

dall’ordinamento è sempre imposto per la realizzazione di un interesse. E’, dunque, dal dovere che sorgono posizioni

attive o passive dei soggetti del rapporto giuridico e da cui promana la definizione dei concetti giuridici indicati nel

testo.

2

1

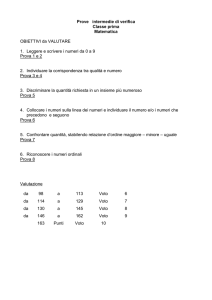

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

In sostanza si presentano otto concetti elementari di seguito schematizzati da un autore3 come

segue:

Pretesa

Facoltà

Obbligo

Mancanza di

pretesa

Potere

Immunità

Soggezione

Mancanza di

potere

Le linee verticali collegano tra loro i concetti correlativi; quelle oblique congiungono i concetti

opposti.

Sulla base di queste relazioni in cui si spiega la più parte delle situazioni giuridiche soggettive, si

rileva che soggetto di diritto è chiunque possa essere titolare di situazioni giuridiche soggettive

attive e passive. Si nota, dunque, che “la nozione di soggetto è in altre parole alla base dell’intera

costruzione giuridica, la quale non sarebbe addirittura concepibile se venisse a mancare una qualche

entità alla quale imputare le varie situazioni giuridiche attive e passive”4.

Nell’individuare la nozione di soggettività giuridica occorre procedere distinguendo la capacità

giuridica dalla capacità d’agire,

valutando così le condizioni di un determinato centro di

imputazione di interessi. Ed infatti, mentre “la capacità giuridica o capacità di diritto (ex art.1c.c.)

[…] è l’attitudine ad essere titolare di diritti e di doveri: è, in qualche modo la stessa personalità in

atteggiamento recettivo: ius capiendi […], (diversamente) la capacità di agire (ex art.2c.c.)

3

P. TRIMARCHI, Istituzioni di diritto privato, Milano, 2007, 47. Sul punto che non è oggetto di indagine nella presente

trattazione si deve richiamare W. N. HOHFELD, in Fundamental Legal Conceptions as Applied in Judicial Reasoning

and Other Legal Essays, New Haven, Yale U. Press, 1919. Il giurista statunitense sostiene, infatti, che i concetti giuridici

fondamentali, necessari e sufficienti a comprendere la specifica ontologia del diritto, sono otto: right [diritto], duty

[dovere], privilege [permesso], no-right [non-diritto], power [potere], liability [soggezione], immunity [immunità] e

disability [incapacità]. E si individuano quattro relazioni giuridiche fondamentali: diritto-dovere, permesso-non diritto,

potere-soggezione e immunità-incapacità. Gli otto concetti giuridici fondamentali non sono omogenei: quattro sono

concetti ‘deontici’ (diritto, dovere, permesso, non-diritto) e quattro ‘anankastici’ (potere, soggezione, immunità,

incapacità). Singolarità del pensiero di Hohfeld è il considerare soggetto di diritto solo la persona fisica anche quando si

tratti di persona giuridica.

4

P. GALLO, voce soggettività giuridica, in Digesto delle discipline privatistiche, sezione civile, Vol. XVIII, Torino,

1998, 577.

2

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

riconosciuta al soggetto è l’attitudine a compiere manifestazioni di volontà che siano idonee a

modificare la propria situazione giuridica”5.

Nell’esercizio di un’attività economica la causa per la quale un soggetto, inteso come centro di

imputazione di interessi, agisce, determina anche il diverso grado/intensità di responsabilità che

detto soggetto viene ad assumersi.

Ecco che, allora, si guarda all’autonomia patrimoniale che indica il grado di separazione del

patrimonio di un soggetto di diritto da quello di altri soggetti. Essa si distingue in perfetta o

imperfetta, a seconda che sussista una insensibilità più o meno completa di un patrimonio rispetto

alle vicende che possano subire i patrimoni ad esso a vario titolo collegati.

Si segnala, però, che diversi tipi di organizzazioni giuridiche collettive6 dotate di un’autonomia

patrimoniale imperfetta occupano una posizione intermedia, in quanto il patrimonio non è

completamente distinto da quello dei partecipanti ed in casi estremi i creditori particolari di questi

ultimi possono aggredirlo.

Nel linguaggio del codice civile la personalità giuridica7 nel settore degli enti privati è presente solo

laddove è più netta la separazione del patrimonio dell’ente da quello di coloro che ne fanno parte.

Ciò comporta che per le obbligazioni assunte in nome dell’ente risponde esclusivamente il suo

patrimonio, inattaccabile dai creditori personali e dai componenti dell’ente stesso. E si rileva che il

riconoscimento della personalità giuridica è condizione di trasparenza per l’applicazione di una più

rigorosa disciplina a tutela dei creditori, degli interessati e del pubblico. Pertanto,

persone,

patrimonio, scopo8 e riconoscimento costituiscono quattro elementi essenziali nell’organizzazione

5

A. TRABUCCHI, Istituzioni di diritto civile, Padova, 2004, 250.

In particolare nell’ambito delle società di persone ci riferiamo ad una diversa gradazione dell’autonomia patrimoniale

che si sostanzia nella separazione tra società e soci con riferimento ai creditori sociali ed ai creditori personali. Così, ad

esempio, si nota che, se nella società semplice, che costituisce lo schema tipico delle società di persone, il creditore

particolare del singolo socio può chiedere in ogni tempo la liquidazione della quota di quest’ultimo nel caso in cui gli

altri beni del debitore siano insufficienti a soddisfare i suoi crediti (art.2270 c.c.), nella società in nome collettivo il

creditore particolare del socio non ha questa possibilità/facoltà finchè dura la società (art.2305 c.c.). Ed il grado di

imperfezione dell’autonomia patrimoniale, che si concretizza nella responsabilità illimitata e solidale dei soci per le

obbligazioni sociali, è presente anche nella società in accomandita semplice ove i soci accomandanti rispondono

limitatamente alla quota conferita (art.2313 c.c.), diversamente dai soci accomandatari. Tuttavia, l’accomandante che

consente che il suo nome sia compreso nella ragione sociale (art.2314 c.c.) o che contravviene al divieto di immistione

negli affari sociali (art.2320 c.c.) perde il beneficio della responsabilità limitata. Per un approfondimento sulle diverse

tipologie societarie vedi O. CAGNASSO, La società semplice, in Trattato di diritto civile diretto da R. Sacco, Torino,

1998; L. BALESTRA - A. DE ROSA - F. GRADASSI - F. MARIANI, La S.N.C., Torino, 2004; F. CONFORTI, La

società in accomandita semplice, Milano, 2005.

7

Sul punto, per una ricostruzione storico concettuale della persona giuridica vedi F. GALGANO, voce persona

giuridica, in Digesto delle discipline privatistiche, sezione civile, Vol. XIII, Torino, 1995, 392 ss.. In particolare in detta

sede si nota che anche “nei gruppi di società, dove all’unità dell’impresa fa riscontro la pluralità delle società che li

compongono (e, nei grandi gruppi, una sterminata pluralità di società, che si possono contare a migliaia di unità), la

persona giuridica rivela la propria natura di mera tecnica, che è tecnica di separazione di rischi e di responsabilità,

relative ai diversi rami o settori o mercati dell’unica impresa” (p.393).

8

A tal proposito vedi M. BASILE ed A. FALZEA, voce persona giuridica (dir. priv.), in Enciclopedia del diritto,

Vol.XXXIII, Milano, 1983, 234 ss.. “Quanto all’incidenza che esercita sulla capacità di una persona giuridica il suo

scopo, negli ordinamenti occidentali essa non è così vasta e profonda come si è inclini a ritenere. La stessa <<ultra vires

6

3

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

di una persona giuridica. Persona giuridica che, nel settore degli enti privati, si esprime nelle società

per azioni e nelle altre società di capitali9, tenute appunto all’iscrizione nel registro delle imprese ex

artt.2330 et 2331c.c., come anche nelle associazioni riconosciute e nelle fondazioni, soggette

all’iscrizione nel registro delle persone giuridiche istituito presso le prefetture di cui al D.P.R. 10

febbraio 2000, n.36110.

Procedendo in termini sistematici nella classificazione delle persone giuridiche, queste possono

presentarsi strutturate in due macrocategorie: le corporazioni (cioè un insieme di persone universitas personarum - collegate tra loro dal perseguimento di uno scopo comune) e le fondazioni

(cioè un insieme di beni - universitas rerum - vincolati ad uno scopo prestabilito nell’atto

costitutivo e relativamente immutabile).

rule>> di tradizione anglosassone oggi meno che mai investe il profilo della capacità giuridica. Il divieto, operante

soprattutto in materia societaria, di compiere atti estranei all’oggetto sociale non denuncia un limite alla capacità

dell’ente, bensì la preclusione per i suoi organi di agire al di fuori della competenza loro assegnata dalla legge o dalle

regole interne. Pur se sanzionato con la nullità di quegli atti, dunque, il divieto esiste in funzione degli interessi dei soci

o dei terzi contraenti, piuttosto che in funzione dell’interesse generale, come invece dovrebbe essere se costituisse un

limite alla capacità giuridica”(p.247). L’argomento degli atti ultra vires sotto altra prospettiva viene trattato anche con

riferimento alla disciplina della rappresentanza degli amministratori di società per azioni. E sul punto C.

MALIMBERTI, Commento art.2384, in Commentario alla riforma delle società diretto da P. Marchetti - L. A. Bianchi

- F. Ghezzi - M. Notari, Artt.2380-2396 c.c., Milano, 2005, 171 ss., scrive: “Il legislatore (della riforma del diritto

societario), […] riformulando il primo comma dell’art.2384 e riconoscendo un carattere generale al potere di

rappresentanza, si limita a modificare il regime di opponibilità dell’estraneità all’oggetto sociale degli atti compiuti

dagli amministratori, accomunandolo con quello delle limitazioni statutarie.” (p.178). “Si è finito in tal modo per

attribuire rilevanza meramente interna al compimento di atti estranei all’oggetto sociale, assoggettando questi al

medesimo regime di opponibilità previsto per gli atti compiuti in violazione delle limitazioni convenzionali di cui al 2°

co., contrariamente alla soluzione accolta dalla disciplina previgente” - P. MORANDI, Commento art.2384, in

Commentario breve al diritto delle società diretto da A. Maffei Alberti, Padova, 2007, 503. Cfr. anche V. CERAMI, Gli

atti estranei all’oggetto sociale, in Riv. soc., 1959, 653 ss.. Si segnala, quindi, la pronuncia della Corte di Cassazione 15

aprile 2008, n.9905, in Foro it., 2008, 6, 1841 ss., che rileva come “l’eccedenza dell’atto compiuto dall’amministratore

di società di capitali rispetto ai limiti dell’oggetto sociale, ovvero il suo compimento al di fuori dei poteri conferiti, non

realizza un ipotesi di nullità, ma semmai di inefficacia e di inopponibilità nei rapporti con i terzi, in ordine alla quale è

rimesso alla società e solo ad essa il potere di respingere gli effetti di quell’atto, di assumerli ex tunc, attraverso la

ratifica, o ancora di farli preventivamente propri, attraverso una deliberazione autorizzativa” (c.1841) .

9

Nelle società di capitali si distinguono le società per azioni, le società in accomandita per azioni e le società a

responsabilità limitata. Per un approfondimento sui diversi tipi di società vedi P. G. JAEGER - F. DENOZZA - A.

TOFFOLETTO, Appunti di diritto commerciale, Milano, 2006, 189-508 ; E. BARCELLONA, R. COSTI, F. GRANDE

STEVENS, Società in accomandita per azioni, Artt.2452-2461, in Commentario del codice civile Scialoja-Branca a

cura di F. Galgano, Bologna-Roma, 2005; N. SALANITRO, Profili sistematici delle società a responsabilità limitata,

Milano, 2005.

10

D.P.R. 10 febbraio 2000, n.361 (pubblicato in Gazzetta Ufficiale n.286 del 7 dicembre 2000): “Regolamento recante

norme per la semplificazione dei procedimenti di riconoscimento di persone giuridiche private e di approvazione delle

modifiche dell’atto costitutivo e dello statuto (n.17 dell’allegato 1 della legge 15 marzo 1997, n.59)”. A tal proposito

cfr. C. St. 20 dicembre 2000 in Ragiusan, 2001, f. 203-3, 36 nella quale si evidenzia che “a seguito dell’entrata in vigore

del d.p.r. 10 febbraio 2000, n.361 […] col quale è stato abrogato l’articolo 12 c.c. ed è stato soppresso l’istituto del

riconoscimento mediante concessione della personalità giuridica, le associazioni, le fondazioni e le altre istituzioni di

carattere privato acquistano la personalità giuridica mediante il riconoscimento determinato dall’iscrizione nel registro

istituito presso le prefetture, le quali sono legittimate a chiedere integrazioni documentali ed eventualmente a negare

motivatamente l’iscrizione; pertanto permane in capo all’amministrazione un potere di verifica delle condizioni di

legittimità del riconoscimento, benchè sia venuto meno il momento concessorio. Il modello giuridico dell’associazione

e quello della fondazione sono fondati su presupposti giuridici strutturali totalmente diversi tra loro, cui l’ordinamento

ricollega differenti assetti di poteri, di garanzie e di controlli, che assumono significato specifico alla luce della volontà

(associativa o fondativa) che ha dato vita all’ente; pertanto, non può esservi transizione diretta (trasformazione)

dall’associazione alla fondazione, né tale scopo può essere raggiunto per il tramite di modifiche statutarie, che

inciderebbero sulla sopravvivenza stessa dell’associazione, determinandone l’estinzione.”.

4

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

In detta sede procediamo, quindi, prendendo in considerazione alcuni degli enti privati regolati dal

codice civile per evidenziare una ulteriore macrodistinzione a seconda dello scopo, alias della causa

che li muove. Troviamo, così, che “una società può essere costituita per svolgere attività d’impresa

con terzi allo scopo di conseguirne utili (lucro oggettivo) destinati ad essere successivamente divisi

fra i soci (lucro soggettivo)”11. Ed in tal senso si spiega l’attività dei diversi tipi di società di

persone e di capitali, definite appunto società lucrative. O diversamente una società può essere

costituita allo scopo di

fornire ai soci beni, servizi od occasioni di lavoro a condizioni più

vantaggiose di quelle che si otterrebbero sul mercato. Ed in tal senso si spiega la presenza delle

società cooperative. Queste al loro interno si caratterizzano per un grado più o meno intenso di

mutualità, che ha portato il legislatore delle riforma del diritto societario12 a distinguere le

cooperative a mutualità prevalente (ex art.2512 c.c.) dalle altre (categoria, quest’ultima, ricavabile

per esclusione, non essendone stata prevista una specifica individuazione). Guardando alle

disposizioni del testo unico delle leggi in materia bancaria e creditizia di cui al decreto legislativo

n.385/’93, si scorge chiaramente che le banche cooperative vengono disciplinate in modo

particolare rispetto alle altre banche società per azioni. E se l’art.28 t.u.b. è norma dedicata

all’intera categoria, le disposizioni dedicate rispettivamente alle banche popolari (ex artt.29-32

t.u.b.) ed alle banche di credito cooperativo (ex artt.33-37 t.u.b.) esprimono le due uniche forme di

11

G. F. CAMPOBASSO, Diritto Commerciale, Vol.2, Diritto delle società, ed. a cura di M. Campobasso, Torino,

2006, 25.

12

Si fa riferimento alla Legge delega 3 ottobre 2001, n.366 ed al decreto legislativo 17 gennaio 2003, n. 6 (e successive

modificazioni ed integrazioni). A. BASSI, La <<filosofia>> della riforma delle società cooperative, in La riforma del

diritto societario a cura della Fondazione centro internazionale su diritto, società e economia Courmayeur, Milano,

2003, 274 rileva come “la legge delega, correttamente interpretata, lascia trasparire con sufficiente attendibilità che

anche le cooperative diverse appartengano al genus della cooperazione; e che quindi l’alternativa non sia tra cooperative

riconosciute e non cooperative; ma tra due sottocategorie di imprese mutualistiche ascrivibili allo stesso genere” . Ed

ancora G. BONFANTE, La società cooperativa, in La riforma del diritto societario a cura della Fondazione centro

internazionale su diritto, società e economia Courmayeur, Milano, 2003, 287, nota che “seppure infatti in un gran

numero di casi la regola della prevalenza vale a premiare la cooperativa più vera, esistono moltissime smentite sul

campo a questa convinzione. La realtà è che la prevalenza funziona come cartina di tornasole della mutualità

tendenzialmente solo nelle realtà imprenditoriali minori, è invece poco o comunque meno significativa nelle grandi

realtà. In questi ultimi casi, infatti, molto spesso l’impresa cooperativa per poter competere con le altre imprese può

essere costretta a non dover tenere conto della regola della prevalenza, il che non significa però che tali cooperative non

siano mutualistiche. Se infatti siffatte imprese destinano la maggior parte dei loro utili a riserve indivisibili dando ai

soci prevalentemente ristorni piuttosto che dividendi e, quindi, remunerando prevalentemente il servizio mutualistico

piuttosto che il capitale investito, queste cooperative non sono meno mutualistiche di quelle a mutualità prevalente della

legge delega. Non solo, ma nelle grandi cooperative mutualistiche la mutualità assume un significato più ampio […]

che si esprime nella parziale condivisione dei vantaggi cooperativi anche con i non soci utenti o lavoratori parlandosi a

proposito di mutualità esterna.”. Sul punto vedi anche la Cassazione, 4 gennaio 1995, n.118 con commento di E. E.

BONAVERA, Cooperative: dal regime di mutualità sociologica al regime di mutualità neutra, in Società, 1995, 1164

ss.; F. ALLEVA, La riforma del diritto cooperativo italiano, in Contr. e impr., 2003, vol.1, 244 ss.; U. BELVISO, Le

cooperative a mutualità prevalente, in Banca, borsa, tit. cred., 2007, I, 1 ss.; E. SIMONETTO, La cooperativa e lo

scopo mutualistico, in Riv. soc., 1971, 245 ss.. Quest’ultimo evidenziava che “[…] la cooperativa, detto in poche

parole, è un modo essenzialmente democratico di produrre, a differenza della società a struttura capitalistica, nella

quale, proteso essendo ogni mezzo alla produzione maggiore e allo sfruttamento delle risorse, vi può essere e vi è in

concreto caratura poziore (o carature poziori o sovrane che dir si voglia); nella cooperativa qualunque conferimento

porta sempre alla parità delle carature almeno nel voto; è appunto in questa parità che si può vedere l’essenza della

mutualità. Se non la si vede in questo è vano sogno cercarla altrove.” (pp.279-280).

5

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

cooperativa che le banche possono assumere. A conferma di questa importante classificazione che

tiene conto della diversa forma e natura delle banche, le Istruzioni di Vigilanza stabiliscono che la

Banca d’Italia, tenuta a verificare l’esistenza delle condizioni atte a garantire la sana e prudente

gestione della banca, richiede:

“a) l'adozione della forma di società per azioni o di società

cooperativa a responsabilità limitata; b) l'esistenza di un capitale versato di ammontare non

inferiore a 6,3 milioni di euro ovvero a 2 milioni di euro per le banche di credito cooperativo; c) la

presentazione di un programma di attività iniziale, unitamente all'atto costitutivo e allo statuto; d) il

possesso da parte dei partecipanti al capitale dei requisiti di onorabilità e degli altri presupposti

soggettivi necessari per il rilascio dell'autorizzazione; e) il possesso da parte dei soggetti che

svolgono funzioni di amministrazione, direzione e controllo dei requisiti di professionalità e di

onorabilità”13. La forma giuridica utilizzabile dalle banche prevede, dunque, un regime binario che

afferma lo iato tra società per azioni14 e società cooperative per azioni a responsabilità limitata. Ed,

all’interno delle banche cooperative, vede la divisione nelle due sottocategorie delle banche

popolari e delle banche di credito cooperativo15, diverse soprattutto quanto al grado di mutualità ed

alla operatività.

13

Istruzioni di vigilanza per le banche (circolare 229 del 21 aprile 1999), titolo I (soggetti), capitolo primo

(autorizzazione all'attività bancaria), sezione prima (disposizioni di carattere generale), premessa.

14

Facendo riferimento alle società per azioni occorre specificare che, con la riforma organica delle società di capitali

del 2003, ha fatto ingresso nel codice civile la categoria delle società che fanno ricorso al mercato del capitale di rischio

(c.d. società aperte), al cui interno si distinguono le società quotate e le società emittenti azioni diffuse tra il pubblico in

misura rilevante per la cui determinazione si fa riferimento all’art.116 t.u.f. ed all’art.2-bis Reg. emittenti 11971/’99 (e

ss. modificazioni ed integrazioni). “Non si è in presenza di un diverso tipo societario, ma di un sottotipo della società

per azioni […] (che) si differenzia quindi da quello delle c.d. società chiuse (società per azioni non quotate o con azioni

non diffuse in misura rilevante) per un minore grado di autonomia societaria e quindi per una più ridotta possibilità di

personalizzazione dell’organizzazione in dipendenza del più ampio e diffuso coinvolgimento degli interessi dei

risparmiatori” - A. GAMBINO - D. U. SANTOSUOSSO, Società di capitali, II, Torino, 2007, 24-25. Per un

approfondimento sul punto v. A. BLANDINI, Società quotate e società diffuse. Le società che fanno ricorso al mercato

del capitale di rischio, in Trattato di diritto civile diretto da P. Perlingieri, Napoli, 2005. Ed ancora si segnala la

pronuncia della Cassazione, 12 aprile 2005, n.7536, con commento di M. C. CARDARELLI, Tipi societari e causa

mutualistica, in Società, 2006, 715 ss.. Secondo la Suprema Corte “il principio di autonomia negoziale è applicabile al

contratto di società di capitali, con i limiti derivanti dalla circostanza che l’art.2249 c.c., nel prevedere che le società

aventi ad oggetto l’esercizio di attività commerciali devono costituirsi secondo i tipi di legge, non consente l’adozione

di clausole statutarie incompatibili con il tipo di società prescelto; ne consegue che, costituendo lo scopo di lucro un

elemento essenziale e caratterizzante il tipo della società per azioni, l’assemblea straordinaria della società non può

deliberare la sostituzione dello scopo lucrativo con uno scopo non lucrativo, mediante l’introduzione del divieto di

distribuzione degli utili, al di fuori delle tassative ipotesi nelle quali è espressamente consentita l’utilizzazione del tipo

della s.p.a. per uno scopo non lucrativo e del procedimento di trasformazione della società in società cooperativa;

peraltro, la delibera dell’assemblea straordinaria di una s.p.a. che sostituisca, a livello statutario, allo scopo di lucro

soggettivo uno scopo mutualistico, non incide sulla causa del contratto di società e neppure dà vita ad una società di

tipo mutualistico e, benché illegittima, se sia stata adottata con la maggioranza stabilita per la modifica dello statuto

della società e non sia stata impugnata, comporta l’utilizzazione della società per uno scopo diverso da quello inerente

alla sua forma giuridica, sicché la successiva delibera che modifica la precedente, ripristinando lo scopo di lucro, a sua

volta, neppure incide sulla causa del contratto di società e, conseguentemente, avendo ad oggetto una modificazione

dello statuto, può validamente essere adottata con le maggioranze stabilite a questo fine.” (p.715).

15

Sul punto vedi E. CUSA, Lo scopo mutualistico delle banche di credito cooperativo, in Banca, borsa, tit. cred.,

2008, I, 455 ss.; T. D’AMARO, Banche popolari e banche di credito cooperativo: elementi di disciplina comune (parte

I), in Società, 1998, 1395 ss. e (parte II), in Società, 1999, 41 ss.; P. MARANO, Banche popolari e scopo mutualistico,

in Banca, borsa, tit. cred., 2001, 573 ss.; G. OPPO, Credito cooperativo e testo unico sulle banche, in Riv. dir. civ.,

6

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

Se non seguiamo un indirizzo che punta ad ordinare i diversi soggetti giuridici, la normativa di

settore apre, anche attraverso norme di mera definizione, ad altre nuove figure. Così, a titolo

meramente esemplificativo e tutt’altro che esaustivo, nell’art.1 t.u.f. troviamo:

1.) la “società di intermediazione mobiliare” (Sim): l’ impresa, diversa dalle banche e dagli

intermediari finanziari iscritti nell'elenco previsto dall'articolo 107 del T.U. bancario,

autorizzata a svolgere servizi o attività di investimento, avente sede legale e direzione

generale in Italia (co.1, lett.e);

2.) la “società di investimento a capitale variabile” (Sicav): la società per azioni a capitale

variabile con sede legale e direzione generale in Italia avente per oggetto esclusivo

l'investimento collettivo del patrimonio raccolto mediante l'offerta al pubblico di proprie

azioni (co.1, lett.i);

3.) il “fondo comune di investimento”: il patrimonio autonomo, suddiviso in quote, di

pertinenza di una pluralità di partecipanti, gestito in monte; il patrimonio del fondo, sia

aperto che chiuso, può essere raccolto mediante una o più emissioni di quote (co.1, lett.j);

4.) gli “organismi di investimento collettivo del risparmio” (Oicr): i fondi comuni di

investimento e le Sicav (co.1, lett.m);

5.) la “società di gestione del risparmio” (Sgr): la società per azioni con sede legale e direzione

generale in Italia autorizzata a prestare il servizio di gestione collettiva del risparmio (co.1,

lett.o);

La norma appena richiamata, ad avviso di chi scrive, si distingue soprattutto nella parte in cui

individua gli “strumenti finanziari”, per tali intendendo: “a) valori mobiliari; b) strumenti del

mercato monetario; c) quote di un organismo di investimento collettivo del risparmio; d) contratti di

opzione, contratti finanziari a termine standardizzati («future»), «swap», accordi per scambi futuri

di tassi di interesse e altri contratti derivati connessi a valori mobiliari, valute, tassi di interesse o

rendimenti, o ad altri strumenti derivati, indici finanziari o misure finanziarie che possono essere

regolati con consegna fisica del sottostante o attraverso il pagamento di differenziali in contanti; e)

contratti di opzione, contratti finanziari a termine standardizzati («future»), «swap», accordi per

scambi futuri di tassi di interesse e altri contratti derivati connessi a merci il cui regolamento

avviene attraverso il pagamento di differenziali in contanti o può avvenire in tal modo a discrezione

di una delle parti, con esclusione dei casi in cui tale facoltà consegue a inadempimento o ad altro

1994, II, 653 ss.; G. PRESTI, Dalle casse rurali ed artigiane alle banche di credito cooperativo, Banca, borsa, tit.

cred., 1994, I, 167 ss.; G. PRESTI, Il governo delle banche popolari e di credito cooperativo, in Banca impresa società,

1998, n.1, 147 ss.; M. RESCIGNO, Il nuovo volto delle banche popolari, in Banca, borsa, tit. cred., 1994, I, 308 ss.; N.

SALANITRO, Profili normativi delle banche cooperative, in Banca, borsa, tit. cred., 1994, I, 273 ss.; P.

SCHLESINGER, Le banche cooperative, in Credito popolare, 1994, I, 59 ss.; G. TARZIA, Le banche popolari nel

sistema delle società cooperative, in Società, 1993, 1620 ss..

7

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

evento che determina la risoluzione del contratto; f) contratti di opzione, contratti finanziari a

termine standardizzati («future»), «swap» e altri contratti derivati connessi a merci il cui

regolamento può avvenire attraverso la consegna del sottostante e che sono negoziati su un mercato

regolamentato e/o in un sistema multilaterale di negoziazione; g) contratti di opzione, contratti

finanziari a termine standardizzati («future»), «swap», contratti a termine («forward») e altri

contratti derivati connessi a merci il cui regolamento può avvenire attraverso la consegna fisica del

sottostante, diversi da quelli indicati alla lettera f), che non hanno scopi commerciali, e aventi le

caratteristiche di altri strumenti finanziari derivati, considerando, tra l'altro, se sono compensati ed

eseguiti attraverso stanze di compensazione riconosciute o se sono soggetti a regolari richiami di

margini; h) strumenti derivati per il trasferimento del rischio di credito; i) contratti finanziari

differenziali; j) contratti di opzione, contratti finanziari a termine standardizzati («future»), «swap»,

contratti a termine sui tassi d’interesse e altri contratti derivati connessi a variabili climatiche, tariffe

di trasporto, quote di emissione, tassi di inflazione o altre statistiche economiche ufficiali, il cui

regolamento avviene attraverso il pagamento di differenziali in contanti o può avvenire in tal modo

a discrezione di una delle parti, con esclusione dei casi in cui tale facoltà consegue a

inadempimento o ad altro evento che determina la risoluzione del contratto, nonché altri contratti

derivati connessi a beni, diritti, obblighi, indici e misure, diversi da quelli indicati alle lettere

precedenti, aventi le caratteristiche di altri strumenti finanziari derivati, considerando, tra l'altro, se

sono negoziati su un mercato regolamentato o in un sistema multilaterale di negoziazione, se sono

compensati ed eseguiti attraverso stanze di compensazione riconosciute o se sono soggetti a regolari

richiami di margini.”16.

Con l’utilizzo di strumenti finanziari nella proprietà dell’impresa si determina un’interferenza lesiva

tra operatori del mercato, quindi tra società (in particolare quando si guarda alla

moderna

architettura dei gruppi, che si sostanzia appunto nel giusto equilibrio tra la direzione unitaria della

società “madre” e l’autonomia delle società “figlie”) o tra managers. Detta interferenza appare

tanto più pericolosa quando si pensi che avviene in modo opaco17 attraverso complesse costruzioni

16

Questo il contenuto dell’art.1, co.2, t.u.f..

A tal proposito vedi G. FERRARINI, Prestito titoli e derivati azionari nel governo societario, in La società per

azioni oggi - Tradizione attualità e prospettive, Atti del Convegno internazionale di studi Venezia 10-11 novembre

2006, Milano, 2007, 629 ss.. In particolare il Prof. Ferrarini tratta della problematica giuridica della proprietà nascosta

(hidden ownership) con riferimento al caso Ithaca v. Perry. L’autore evidenzia che, “se il caso fosse occorso da noi, le

controparti di Perry negli swaps avrebbero dovuto dichiarare i loro acquisti delle azioni di copertura, ma gli swaps, in

quanto tali, non sarebbero stati oggetto di un obbligo di comunicazione al pubblico, a meno che non si fosse ritenuto

che le banche erano soggetti interposti di Perry o che l’operazione era principalmente finalizzata ad eludere la

disciplina di trasparenza. (Data la distinzione tra interposizione fittizia e reale di persona e considerata la frode alla

legge per colpire la fattispecie dell’equity swap) […] il problema, per entrambi gli ordinamenti (italiano e

neozelandese), è come tracciare la linea entro la quale il fenomeno della proprietà economica è rilevante nella disciplina

della trasparenza azionaria”. Sul fronte italiano l’a. guarda succintamente ai casi Sai-Fondiaria, Unipol-BNL e Exor/IfilFiat. Su quest’ultimo caso v. S. BRAGANTINI, Se l’equity swap dribbla la comunicazione, sul sito www.lavoceinfo

17

8

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

di ingegneria finanziaria. D’altra parte il grado di efficienza del mercato finanziario si misura sulla

base di una continua disclosure che, appunto, afferma la relazione fra trasparenza e contendibilità

come di mezzo a fine. Si guarda, dunque, alla rilevanza delle strutture proprietarie delle società

quotate dov’è sempre più evidente la dissociazione tra proprietà e comtrollo, come pure tra rischio

e responsabilità. E sul punto si richiamano le parole di Berle e Means che già nel 1932 scrivevano:

“Proprietà di beni senza poteri di controllo e controllo di essi senza partecipare in misura

apprezzabile alla loro proprietà, sembrano essere le risultanti logiche dello sviluppo del sistema

societario. Questa separazione tra le due funzioni ci obbliga a considerare il <<controllo>> come

qualche cosa di separato e distinto sia dalla proprietà, sia dall’amministrazione”18.

del 25 settembre 2005. Sul tema vedi anche H. HU e B. BLACK, The New Vote Buying: Empty Voting and Hidden

(Morphable) Ownership, in 79 Southern California L. Rev. 2006, 811 ss.; per una versione più breve, EID, Empty

Voting and Hidden (Morphable) Ownership: Taxonomy, Implications, and Reforms, in 61 Business Lawyer, 2006, 1013

ss.. Vedi Pronuncia della Corte dei conti, sezione di controllo per l’Umbria, delibera 39/2008/F ed articolo di G.

TROVATI, Swap alla cura della trasparenza, su Il sole 24 ore - Norme e tributi, 13 ottobre 2008 - N.283, p.12. Quanto

alla trasparenza vedi N. LINCIANO, La crisi dei mutui subprime – Problemi di trasparenza e opzioni di intervento per

le Autorità di vigilanza, Quaderni di finanza CONSOB, n.62 – Settembre 2008 all’indirizzo internet

http://www.consob.it/main/consob/pubblicazioni/quadernifinanza/qdf62.htm. Qui l’autore rileva come “La crisi

subprime ha evidenziato l’importanza per il mercato di disporre di un’informativa sull’esposizione dei soggetti

coinvolti, a vario titolo, in operazioni di finanza strutturata non solo tempestiva ma anche completa. Il tema della

completezza e della profondità delle informazioni riguarda essenzialmente i contenuti dell’informativa contabile

periodica. Quest’ultima, tuttavia, risulta disponibile secondo una tempistica che può risultare incompatibile con

l’esigenza delle Autorità di vigilanza di reagire tempestivamente a situazioni di incertezza e di tensioni derivanti da

notizie e rumors che generano preoccupazione tra gli operatori e possono alimentare abusi di mercato. Sorge quindi

l’esigenza di valutare se le Autorità di controllo debbano adoperarsi per ottenere informazioni contabili tramite richieste

ad hoc ovvero rispettare la tempistica dell’informativa periodica.” (p.10). Per un approfondimento del concetto di

“proprietà economica” vedi anche P. CARRIÈRE, Le operazioni di portage azionario, Milano, 2008. Si segnala come

l’a. riconduca il portage “nell’alveo del fenomeno fiduciario (del negozio e della proprietà fiduciari).” (p.142). “In

particolare il portage parrebbe allora qualificabile alla stregua di una forma di fiducia-amministrazione, di stampo

romanistico e di tipo dinamico, avente come oggetto titoli azionari e come contenuto la prestazione di un servizio,

normalmente remunerato, da parte del fiduciario al fiduciante per un periodo di tempo negozialmente stabilito tra le

parti. […] (T)ratto qualificante del portage […] (è) proprio quello di dar luogo ad un trasferimento/investitura reale ed

effettivo – benché temporaneo, essendone sempre necessariamente previsto il (ri)trasferimento in capo all’ordinante o a

soggetto da questi designato – di proprietà in capo al porteur, al quale spetteranno, conseguentemente, tutti i poteri di

utilizzo e le connesse prerogative dominicali (per quanto, talora, l’esercizio di tali poteri e prerogative debba avvenire

sulla base delle indicazioni che potranno essere conferite dall’ordinante stesso, indicazioni però di valore pur sempre

meramente obbligatorio e interno) in maniera, quindi, in tutto e per tutto simile a quanto abbiamo visto accadere nella

fiducia romanistica di tipo dinamico.” (pp.153-154). Nonostante la transitorietà della proprietà l’a. ricorda, però, che il

suo trasferimento/investitura in capo al porteur deve presentare i caratteri della stabilità. Ciò comporta che l’ordinante

non può revocare l’operazione in qualunque momento ad nutum e che, piuttosto, anche nei confronti dello stesso

ordinante può essere opponibile la proprietà vera e piena del porteur.

18

A. A. BERLE JR. - G. C. MEANS, The modern corporation & private property , New York, 1932 - Società per azioni

e proprietà privata, Traduzione di G. M. UGHI, Einaudi, 1966, 69. “Nell’esaminare lo sfaldamento del vecchio

concetto di proprietà e dell’unità dell’impresa privata, risulta evidente che ci troviamo di fronte a gruppi non soltanto

diversi, ma spesso anche contrastanti: da un lato la proprietà, dall’altro il controllo. Tale controllo tende a separarsi

sempre più dalla proprietà ed a finire nelle mani della stessa amministrazione, ponendola così in grado di perpetuare la

sua posizione. La concentrazione del potere economico al di fuori della proprietà ha infatti creato dei vasti imperi

economici, soggetti ad una nuova forma di assolutismo, ed ha relegato i <<proprietari>> nella posizione di coloro che

forniscono i mezzi che a loro volta rendono possibile ai nuovi despoti di esercitare i loro poteri. Il riconoscimento che

l’industria si trova dominata da questi autocrati dell’economia porta a rilevare l’infondatezza della comune

affermazione che l’attività economica in America è opera di iniziativa individuale. Per quella dozzina di persone che

detengono i poteri di un effettivo controllo è certamente possibile che vi sia tale genere di iniziativa; ma per le diecine

ed anche centinaia di migliaia di lavoratori e di proprietari che fanno parte di ogni singola impresa non si può certo

parlare di iniziativa individuale. La loro azione è azione di gruppo su scala così vasta che l’individuo, se non è in

9

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

Sicchè nella nostra trattazione guardiamo al soggetto giuridico nel controllo, ovvero quando si trova

in una posizione di controllo o per incrementare lo stesso.

Occorre, dunque, procedere nella definizione del controllo secondo quanto disposto dal codice

civile considerando, altresì, le disposizioni speciali per ragioni di ordine storico, sistematico e

funzionale. Per questo il controllo viene definito con un’architettura a geometria variabile fondata

sul nucleo di base di cui all’art.2359 c.c. dal nomen juris “società controllate e società collegate”.

“Sempre l’art.2359 (al comma 1) riconnette la qualifica di società controllata a tre diverse ipotesi,

aventi tutte come denominatore comune (ancorché nella prima non sia esplicitamente indicata) la

influenza dominante sulla gestione.”19. Orbene sono considerate controllate:

1.) le società in cui un’altra società dispone della maggioranza dei voti esercitabili

nell’assemblea ordinaria (c.d. controllo interno di diritto);

2.) le società in cui un’altra società dispone di voti sufficienti per esercitare un’influenza

dominante nell’assemblea ordinaria (c.d. controllo minoritario di fatto);

3.) le società che sono sotto l’influenza dominante di un’altra società in virtù di particolari

vincoli contrattuali con essa (c.d. controllo contrattuale).

L’art.2359 c.c., al comma 2, prevede poi che “ai fini dell’applicazione dei numeri 1) e 2) del primo

comma si computano anche i voti spettanti a società controllate, a società fiduciarie e a persona

interposta: non si computano i voti spettanti per conto di terzi”.

Richiamando le parole di un autore20 “Come tipicamente si verifica nei gruppi, il controllo

azionario (ma non quello contrattuale) può quindi essere non solo diretto ma anche indiretto21. […]

Inoltre, in base al nuovo testo normativo, controllo azionario (di diritto o di fatto) si ha anche

quando le relative situazioni si realizzano sommando partecipazioni dirette ed indirette22”.

La nozione di controllo nella normativa antitrust di cui alla legge 10 ottobre 1990, n.287 recante

norme per la tutela della concorrenza e del mercato è contenuta negli articoli 5 e 7. L’art.5 della

legge n.287/’90 dal nomen juris “operazioni di concentrazione”, al primo comma, prevede che

queste si realizzano: “ a) quando due o più imprese procedono a fusione; b) quando uno o più

soggetti in posizione di controllo di almeno un'impresa ovvero una o più imprese acquisiscono

direttamente od indirettamente, sia mediante acquisto di azioni o di elementi del patrimonio, sia

posizione di controllo, non conta praticamente nulla. Nel contempo i problemi del controllo nell’ambito delle società

per azioni sono divenuti problemi di politica economica dello Stato.” (p.117).

19

F. FERRARA jr. - F. CORSI, Gli imprenditori e le società, Milano, 2006, 802.

20

G. F. CAMPOBASSO, Diritto Commerciale, op cit., 291.

21

Si pensi, ad esempio, che quando la società Alfa controlla la Beta e la Beta la Gamma, quest’ultima è controllata

indirettamente dalla Alfa.

22

Si pensi, ad esempio, che quando Alfa controlla cinque società (Beta-Gamma-Delta-Epsilon-Zeta) ciascuna delle

quali possiede l’undici per cento dei voti della società Omega, Alfa è ugualmente controllante di Omega per effetto

della somma dei voti esercitabili dalle controllate.

10

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

mediante contratto o qualsiasi altro mezzo, il controllo dell'insieme o di parti di una o più imprese;

c) quando due o più imprese procedono, attraverso la costituzione di una nuova società, alla

costituzione di un'impresa comune”. La norma prosegue al comma 2 disponendo che “l’assunzione

del controllo di un'impresa non si verifica nel caso in cui una banca o un istituto finanziario

acquisti, all'atto della costituzione di un'impresa o dell'aumento del suo capitale, partecipazioni in

tale impresa al fine di rivenderle sul mercato, a condizione che durante il periodo di possesso di

dette partecipazioni, comunque non superiore a ventiquattro mesi, non eserciti i diritti di voto

inerenti alle partecipazioni stesse”. L’ultimo comma dell’art.5 si conclude specificando che “le

operazioni aventi quale oggetto o effetto principale il coordinamento del comportamento di imprese

indipendenti non danno luogo ad una concentrazione”. Passando all’art.7 dal nomen juris

“controllo” il primo comma fa espresso rinvio ai casi contemplati dall'articolo 2359 c.c.

aggiungendo, inoltre, che si ha controllo “in presenza di diritti, contratti o altri rapporti giuridici che

conferiscono, da soli o congiuntamente, e tenuto conto delle circostanze di fatto e di diritto, la

possibilità di esercitare un'influenza determinante sulle attività di un'impresa, anche attraverso: a)

diritti di proprietà o di godimento sulla totalità o su parti del patrimonio di un'impresa; b) diritti,

contratti o altri rapporti giuridici che conferiscono un'influenza determinante sulla composizione,

sulle deliberazioni o sulle decisioni degli organi di un'impresa.”. L’art.7 al secondo comma

specifica, poi, che “il controllo è acquisito dalla persona o dalla impresa o dal gruppo di persone o

di imprese: a) che siano titolari dei diritti o beneficiari dei contratti o soggetti degli altri rapporti

giuridici suddetti; b) che, pur non essendo titolari di tali diritti o beneficiari di tali contratti o

soggetti di tali rapporti giuridici, abbiano il potere di esercitare i diritti che ne derivano”. Come

rileva un autore23 “l’influenza dominante o determinante indica dunque l’esistenza di un potere di

determinazione dell’azione gestoria che risulta presunto in vario modo dall’ordinamento attraverso

il variabile uso della nozione di controllo ma ha conservato, quanto al suo tratto qualificante, una

sostanziale (per quanto <<elastica>>) unità di significato. […]Mentre, infatti, la prima, tipica

dell’art.2359 c.c. e delle sue più dirette filiazioni, avrebbe la caratterizzazione gestoria di cui s’è

detto, la seconda (adottata dall’art.7 della legge antitrust) ricorrerebbe anche in ipotesi in cui un

soggetto acquisisse il potere di influenzare in modo notevole il comportamento di un’impresa in

settori specifici (tipicamente, l’azione concorrenziale) pur non potendo incidere, neppure

potenzialmente, sul comportamento gestorio generale dell’impresa e in ogni caso senza per ciò

guadagnare sull’impresa alcun potere di vera determinazione dell’attività”.

Passando alle disposizioni in materia di intermediazione finanziaria, l’art.93 t.u.f. dal nomen juris

“definizione di controllo” parte dalla nozione di imprese controllate riferendosi alla definizione

23

M. LAMANDINI, Il controllo, Milano, 1995, 57-58.

11

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

contenuta al primo comma, nn. 1 e 2, dell’art.2359 c.c.. Nonostante non venga richiamata la

fattispecie del controllo contrattuale di cui all’art.2359, co.1, n.3, l’articolo 93 t.u.f. individua due

ipotesi specifiche di imprese controllate: “ a) le imprese, italiane o estere, su cui un soggetto ha il

diritto, in virtù di un contratto o di una clausola statutaria, di esercitare un’influenza dominante,

quando la legge applicabile consenta tali contratti o clausole; b) le imprese, italiane o estere, su cui

un socio, in base ad accordi con altri soci, dispone da solo di voti sufficienti a esercitare

un'influenza dominante nell'assemblea ordinaria”. La lettera della disposizione dettata all’art.93

t.u.f.

prende come riferimento la nozione di “imprese controllate” fornita dall’art.26 d.lgs.

n.127/’91, in materia di bilanci consolidati24.

Il comma 2 dell’art.93 t.u.f., nel trattare del c.d. controllo indiretto, ricalca la previsione testuale

dell’art.2359, co.2, c.c. e prevede che, ai fini dell’individuazione dell’impresa controllata, si

considerano anche i diritti spettanti a società controllate o esercitati per il tramite di fiduciari o di

interposte persone, mentre non si considerano i diritti spettanti per conto di terzi.

Un autore rileva come “controllo, […], è nozione context dependent, nel senso che la effettività del

suo significato - a parte la pluralità dei suoi significati <<settoriali>> - deriva da una sorta di

somma algebrica tra l’influenza che il controllante può spiegare e la resistenza che il controllato può

opporre, nell’esercizio dei countervailing rights apprestati”25. Così, guardando allo spirito della

riforma delle società quotate ex d.lgs. n.58/’98, si richiamano le parole dell’allora direttore generale

del tesoro26 il quale rilevava come “[…] tanto un sistema di tutela degli azionisti di minoranza

24

In particolare G. MUCCIARELLI, Commento art.93 t.u.f., in La disciplina delle società quotate nel testo unico della

finanza d.lgs. 24 febbraio 1998, n. 58 - Commentario, Marchetti-Bianchi, Milano, 1999, Tomo I, 54-55 evidenzia che

la tendenziale corrispondenza tra le nozioni di controllo dell’art.93 e dell’art.26 d.lgs. 127/’91 si realizza lungo le

seguenti cinque fondamentali linee direttrici: “ a) Nel recepimento, o come qualcuno preferisce scrivere, nel

<<trascinamento>> nella definizione del <<controllo>> delle ipotesi descritte nei numeri 1 e 2 del comma 1

dell’art.2359 cod. civ., vale a dire delle tradizionali figure del controllo interno di diritto e del controllo interno di fatto,

come riscritte dal d.lgs. 127/91 - secondo l’assunto che <<elemento costitutivo della fattispecie, (…), non è già la

titolarità (o il possesso di partecipazioni), che non è sempre sufficiente, né sempre necessaria, per dominare

l’assemblea, bensì la disponibilità di voti sufficienti per esercitare un’influenza dominante nell’assemblea ordinaria>>.

b) Nella soppressione, rispetto alle fattispecie previste dall’art.2359 cod. civ., dell’ipotesi del controllo da c.d.

dipendenza economica <<in virtù di particolari vincoli contrattuali>> tra soggetto assunto controllante e soggetto

assunto controllato. c) Nella esplicita esclusione della figura del c.d. controllo congiunto, desumibile dal chiaro dettato

della norma, sia quando, alla lett. a), prevede il caso della sussistenza del diritto, in virtù di un contratto o di una

clausola statutaria, di esercitare un’influenza dominante, ascrivendo tale diritto ad un soggetto (nell’art.26, comma 2,

lett.a): un’altra impresa); sia quando, alla lett.b), contempla l’ipotesi della disponibilità, in base ad accordi con altri soci,

di voti sufficienti a esercitare un’influenza dominante nell’assemblea ordinaria, riferendo tale (solitaria) disponibilità ad

un socio (nell’art.26, comma 2, lett. b), d.lgs.127/91 si ha riguardo alle <<imprese su cui un’altra, in base ad accordi

con altri soci, controlla da sola la maggioranza dei diritti di voto>>). d) Nella specifica rilevanza assegnata al controllo

da accordi parasociali, in quanto tali da attribuire ad un socio la maggioranza dei diritti di voto. e) Nello specifico

rilievo attribuito alle ipotesi in cui un socio abbia il diritto, in virtù di un contratto o di una clausola statutaria, di

esercitare un’influenza dominante sull’impresa (cfr. l’analoga disposizione contenuta nella lett. b) del comma 2

dell’art.26 d.lgs.127/91)”.

25

L. VOLPE, Commento art.93 t.u.f., in Commentario al testo unico delle disposizioni in materia di intermediazione

finanziaria, a cura di G. Alpa - F. Capriglione, Padova, 1998, Tomo II, 882.

26

Indagine conoscitiva sull’evoluzione del mercato mobiliare italiano della Commissione Finanze della Camera Audizione parlamentare 10 dicembre 1997 del Direttore generale del Ministero del Tesoro, in Riv. soc., 1998, 196. In

12

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

completo ed efficace, quanto un qualche grado di concentrazione e di stabilità della proprietà sono

entrambi elementi essenziali e complementari per un sano sistema di governo societario”.

La normativa sulle società quotate dedica particolare attenzione, dunque, al controllo sviluppato

anche dal punto di vista degli assetti proprietari27 quindi del governo delle società28, tenuto conto

che, come sostiene un autore29, “[…] il punto centrale della riforma (che ha portato alla stesura del

testo unico della finanza) è l’introduzione del principio di trasparenza, che ha come sua necessaria

proiezione - una sorta di tessuto connettivo dell’intera legge normativamente sostenuto l’informazione nelle sue articolazioni e nelle sue possibili destinazioni: a) dalle società agli organi

di vigilanza; b) dalle società agli azionisti; c) da un organo all’altro delle società; d) dal mercato

regolamentato ai risparmiatori-investitori; e) dalle società agli organi di controllo esterno (società di

revisione); f) dai controllori esterni agli organi di vigilanza e alle società controllate.”.

tale occasione il Prof. Draghi sottolineava come “[…] si è tentato di disegnare un rapporto equilibrato tra l’interesse di

chi partecipa al capitale dell’impresa in veste di azionista di minoranza e coloro che hanno le responsabilità della

gestione, dalle cui scelte dipende, in ultima analisi, l’attesa di profitto della minoranza stessa. Scopo delle regole di

governo societario è quello di individuare un sistema di <<checks and balances>> nel quale tutti i soggetti che operano

e interagiscono nell’ambito dell’impresa abbiano la possibilità di vedere efficacemente tutelati i propri interessi,

assicurando al contempo che il controllo sia allocato con efficienza, ossia agli imprenditori più adatti, e con il maggior

grado possibile di separazione fra governo delle imprese e titolarità dei mezzi finanziari in esse investiti. […] E’ infatti

indubbio che il grado di tutela delle minoranze sia destinato sempre più a divenire in futuro un elemento concorrenziale

tale da influenzare le scelte di investimento verso le imprese che assicurino meccanismi di partecipazione e

coinvolgimento nella vita societaria competitivi. Il governo societario è quindi anche un problema di

autoregolamentazione, nella misura in cui l’autonomia privata è in grado di assicurare ai soggetti che entrano in

relazione con l’impresa un’adeguata considerazione dei propri interessi, quale presupposto per affidabili e duraturi

rapporti economici.” (pp.197-198).

27

B. LIBONATI, Gli assetti proprietari: contendibilità del controllo e regolamentazione, in Riv. dir. comm., 2001, I, 1

ss.. L. CAPRIO, Le strutture proprietarie delle società quotate, l’efficienza della gestione societaria e il diritto, in Riv.

soc., 1998, 555 ss.. E qui l’autore nota che “La stessa società contendibile è tale solo se il controllo di fatto dei manager

non è tanto forte da renderli inamovibili. Orbene, lo strumento principe del market for corporate control, cioè la

possibilità di dismettere i manager tramite scalate ostili, fa riferimento proprio all’eventualità che qualche soggetto

acquisisca un numero di azioni con diritto di voto tale da dare la certezza di poter revocare gli amministratori. Ciò

significa che una società è contendibile finché il diritto societario permette di renderla una società non contendibile.”

(p.573).

28

Sul punto vedi G. FERRARINI, Valore per gli azionisti e governo societario, in Riv. soc., 2002, 462 ss.; M.

BENVENUTO, La struttura dei poteri nel governo delle società, in Riv. soc., 1997, 1162 ss.. L’autore seguendo

l’intuizione di Coase - R. H. COASE, The firm, the Market and the Law, Chicago, 1988 (tradotto in Impresa, mercato,

diritto, Bologna, 1995) - che rappresenta l’impresa come una struttura alternativa al mercato esistente nota come “la

ragione di esistenza dell’impresa è dunque nell’organizzare e gestire la produzione riducendo i costi di transazione del

mercato: le stesse dimensioni dell’impresa dipendono dalle capacità organizzative e gestionali del suo management il

cui compito è di competere quotidianamente con l’efficienza del mercato. […] La descrizione dell’impresa come una

struttura che organizza i fattori della produzione attraverso la redazione di contratti con le parti coinvolte (lavoratori,

investitori, managers, fornitori) al fine di ridurre i costi di transazione, ha portato a riflettere sul rapporto tra clausole

statutarie, gerarchie organizzative ed efficienza dell’impresa.” (pp.1163-1164). Facendo un breve cenno alla disciplina

sulla governance delle società quotate cfr. tra gli altri C. MALBERTI - E. SIRONI, L’adeguamento delle società

quotate al procedimento di nomina del consiglio di amministrazione mediante voto di lista: un’analisi empirica, in Riv.

soc., 2008, 724 ss.

29

V. BUONOCORE, La riforma delle società quotate, in AA. VV., La riforma delle società quotate – Atti del

convegno di studio Santa Margherita Ligure (13-14 giugno 1998), Milano, 1998, 68.

13

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

Proprio guardando alle società con ampia partecipazione azionaria ovvero alle quotate, appare

estremamente attuale la considerazione dell’Ascarelli30 secondo cui “il controllo precostituito e la

dissociazione tra proprietà e controllo non può perciò essere considerato come un fenomeno

patologico e anormale, ma come inevitabile conseguenza della stessa costituzione della società e

poi della grande impresa e della necessaria raccolta di grandi capitali.”.

Giungiamo, dunque, al testo unico delle disposizioni in materia bancaria e creditizia di cui al d.lgs.

n.385/’93 che all’art.23 dal nomen juris “nozione di controllo” al primo comma prevede come detto

controllo sussista “anche con riferimento a soggetti diversi dalle società, nei casi previsti

dall'articolo 2359, commi primo e secondo, del codice civile e in presenza di contratti o di clausole

statutarie che abbiano per oggetto o per effetto il potere di esercitare l'attività di direzione e

coordinamento”. “L’indicazione sembra debba valere essenzialmente per quanto concerne il lato

attivo del rapporto non essendo ipotizzabile la soggezione al controllo di un soggetto operante in

forma diversa da quella della società di capitali”31.

La nozione di controllo fornita dal testo unico bancario appare più densa rispetto a quella

codicistica, in quanto in essa vengono indicate “una serie di ipotesi presuntive o sintomatiche

dell’esistenza di una situazione di controllo <<nella forma dell’influenza dominante>>”32.

Il secondo comma dell’art.23, infatti, prevede che “il controllo si considera esistente nella forma

dell'influenza dominante, salvo prova contraria, allorché ricorra una delle seguenti situazioni:

1) esistenza di un soggetto che, sulla base di accordi, ha il diritto di nominare o revocare la

maggioranza degli amministratori o del consiglio di sorveglianza ovvero dispone da solo della

maggioranza dei voti ai fini delle deliberazioni relative alle materie di cui agli articoli 2364 e

2364 -bis del codice civile (c.d. controllo interno);

2) possesso di partecipazioni idonee a consentire la nomina o la revoca della maggioranza dei

membri del consiglio di amministrazione o del consiglio di sorveglianza (c.d. controllo

interno);

3) sussistenza di rapporti, anche tra soci, di carattere finanziario ed organizzativo idonei a

conseguire uno dei seguenti effetti: a) la trasmissione degli utili o delle perdite; b) il

30

T. ASCARELLI, I problemi delle società anonime per azioni, in Riv. soc., 1956, 13. L’a. notava come “si tratta di

rendersi conto del fenomeno della società e della normalità in questa di un gruppo nel controllo rispetto ad azionisti

estranei al controllo; di rendersi conto di quella dissociazione tra proprietà e ricchezza che si ritrova nella società per

azioni e che è accentuata nella grande società per azioni diffuse nel pubblico e con controllo minoritario e di

disciplinare questo fenomeno per impedire che gli elementi monopolistici, pur interni a un sistema di iniziativa privata,

si risolvano in negazione di quel progresso economico che costituisce la giustificazione del sistema e in falsamento

della struttura politica.” (p.14). Simili considerazioni ancora attuali valgono anche quando si tratta dei CEMs e della

loro attuazione nei diversi Paesi dell’UE - Cfr. infra.

31

A. SERRA, Commento art.23 t.u.b., in Commentario al testo unico delle leggi in materia bancaria e creditizia, a

cura di F. Capriglione, Padova, 2001, Tomo I, 188.

32

E. OLIVIERO, Il gruppo bancario, in Il governo delle banche in Italia: commento al Testo Unico bancario ed alla

normativa collegata, a cura di R. Razzante - L. Lacaita, Torino, 2006, 212.

14

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

coordinamento della gestione dell'impresa con quella di altre imprese ai fini del

perseguimento di uno scopo comune; c) l'attribuzione di poteri maggiori rispetto a quelli

derivanti dalle partecipazioni possedute; d) l'attribuzione, a soggetti diversi da quelli

legittimati in base alla titolarità delle partecipazioni, di poteri nella scelta degli amministratori

o dei componenti del consiglio di sorveglianza o dei dirigenti delle imprese (c.d. controllo

esterno);

4) assoggettamento a direzione comune, in base alla composizione degli organi amministrativi

o per altri concordanti elementi (c.d. controllo esterno)”.

E c’è chi33 correttamente avverte che “le presunzioni, per le quali è prevista - in caso di influenza

dominante - la prova contraria, sono rafforzate dall’inciso <<altri concordanti elementi>>”.

Considerata brevemente la nozione di controllo nel codice civile e nelle disposizioni di settore quali

la legge antitrust, il testo unico della finanza ed il testo unico bancario, torniamo a trattare del

soggetto giuridico che dunque si trova in tale situazione. E scopriamo che, se la regola giuridica

nelle società per azioni è la proporzionalità tra rischio d’impresa e potere di voto, la dissociazione/

non proporzionalità è una costante economico-sociologica già denunciata da Berle e Means quando,

accertata la disintegrazione dell’essenza stessa della proprietà, notano che “il sistema delle società

per azioni è qualcosa di più che non la semplice adozione di una forma giuridica per l’esercizio di

attività economiche”34. Gli autori nel noto testo “The Modern Corporation and Private Property”

giungono a sostenere che le società quasi-pubbliche “hanno distrutto il concetto unitario di

proprietà, distinguendo tra la titolarità del diritto di proprietà ed il potere economico che fino ad ora

ne conseguiva”35. Sicché l’istituto della società per azioni ha cambiato la natura stessa dell’impresa

economica privata.

Ma la disciplina del controllo dettata per le società per azioni non trova applicazione quando si

tratta del genus società cooperative36, e delle rispettive species banche popolari e banche di credito

cooperativo. Qui, “[...] imperando tipologicamente, […], il principio del voto capitario (1 testa, 1

voto) in connessione alla previsione di limiti massimi alle soglie di partecipazione del socio,

sembrerebbe non esservi spazio per alcuna forma di proporzionalità tra il potere e il rischio o, ciò

che è lo stesso, di corrispondenza tra il governo della società e la grandezza della partecipazione al

33

F. GIORGIANNI - C. M. TARDIVO, Diritto bancario - Banche, contratti e titoli di credito, Milano, 2006, 250.

A. A. BERLE JR. - G. C. MEANS, op cit., Traduzione di G. M. UGHI, Einaudi, 1966, 21. Secondo gli autori, infatti,

nel sistema delle società per azioni “[…] vi è una forma di attrazione centripeta che fa confluire intorno al nucleosocietà dei cumuli di ricchezza sempre maggiori, e che, nel contempo, pone il controllo in mano ad un gruppo sempre

più ristretto di persone (p.21).

35

A. A. BERLE JR. - G. C. MEANS, op cit., Traduzione di G. M. UGHI, Einaudi, 1966, 10.

36

Sul punto vedi tra gli altri il noto testo di P. VERRUCOLI, La società cooperativa, Milano, 1958; A: CECCHERINI,

Le società cooperative, in Trattato di diritto privato, diretto da M. Bessone, Vol. XVIII, Torino 2007; G. RACUGNO,

La società cooperativa, in Trattato di diritto commerciale, diretto da V. Buonocore, Sez. IV, Tomo 9, Torino, 2006.

34

15

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

capitale”37. Ecco che la democrazia societaria si afferma in ragione della causa mutualistica,

secondo una diversa intensità che va dalla c.d. mutualità pura, alla c.d. mutualità neutra e giunge

alla c.d. mutualità strutturale, intendendosi per tale l’assetto organizzativo dell’ente fondato sulle

regole cooperative del voto capitario, dei limiti partecipativi, della porta aperta, del gradimento, le

quali attestano e garantiscono il primato della persona proprio della democrazia societaria.

In sostanza, per una buona governance cooperativa un autore38 rileva che “la democrazia interna, la

trasparenza, la centralità e il coinvolgimento dei soci, la considerazione nelle prassi gestionali di

una molteplicità di interessi collettivi sono elementi che, legandosi intimamente con la finalità

mutualistica, riflettono il modo di affermazione di una diversità organizzativa (di un modo diverso

di produrre) che segna il confine del territorio di elezione della cooperativa, e quindi di distinzione

dalle altre società lucrative”.

Tornando alle società per azioni, si è rilevato come il soggetto giuridico che operi nel controllo

delle stesse tenda ad attuare meccanismi portati a deviare dal principio di proporzionalità,

generalmente indicato con l’espressione “un’azione - un voto”39. Da uno studio comparato

promosso dalla Commissione europea40 ed realizzato nel maggio 2007 da Institutional Shareholder

Services (ISS), in collaborazione con Shearman & Sterling LLP e European Corporate Governance

Institute (ECGI), studio che riguarda il principio di proporzionalità tra proprietà e controllo nelle

società quotate europee vengono esaminati i seguenti meccanismi di incremento del controllo

(Control Enhancing Mechanisms): i.) le azioni con diritto di voto multiplo (multiple voting rights

shares); ii.) le azioni non privilegiate prive del diritto di voto (non-voting shares without

preference); iii) le azioni privilegiate prive del diritto di voto (non-voting preference shares); iv.) le

strutture <<piramidali>> (pyramid structures); v) le azioni <<di priorità>> (priority shares); vi.) i

certificati di deposito azionari (depository certificates); vii.) la previsione di tetti all’esercizio del

diritto di voto (voting right ceilings); viii.) la previsione di limiti al possesso azionario (ownership

37

L. SCHIUMA, Controllo, governo e partecipazione al capitale, Padova, 1997, 220 - 221.

F. VELLA, La nuova disciplina dell’organo assembleare nelle società cooperative tra partecipazione e democrazia,

in Il nuovo diritto delle società - Liber amicorum Gian Franco Campobasso diretto da P. Abbadessa e G. B. Portale,

Torino, 2007, Vol. 4, 950 - 951.

39

G. FERRARINI, <<Un’azione - un voto>>: un principio europeo?, in Riv. soc., 2006, 24 ss.. L’a. traccia i diversi

percorsi seguiti dagli Stati Uniti e dall’Europa. Così, mentre negli USA “ […] il principio <<un’azione - un voto>>

risale agli anni ’20, e riflette una diffusa opposizione verso ogni forma di concentrazione del potere economico, che ha

portato il NYSE ad adottare la regola <<un’azione - un voto>> quale requisito di ammissione alla quotazione ed il

presidente Roosvelt a contrastare i gruppi piramidali attraverso la tassazione (, diversamente) […] (i)n Europa, il

principio <<un’azione - un voto>> ha attratto l’interesse del pubblico soltanto di recente, in conseguenza dello

sviluppo del mercato dei capitali e della crescente influenza degli investitori istituzionali. Ciò ha condotto alcuni Stati

Membri (come la Germania e l’Italia) a proibire le azioni a voto multiplo ed i limiti al diritto di voto nelle società

quotate ed a limitare l’emissione di azioni senza voto; nello stesso tempo, deferenza alla regola <<un’azione - un

voto>> viene mostrata dai codici di autodisciplina (come il recente codice olandese).” (p.50).

40

Report on the Proportionality Principle in the European Union, disponibile sul sito

http://ec.europa.eu/internal_market/company/docs/shareholders/study/final_report_en.pdf .

38

16

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

ceilings); ix.) la previsione di quorum rafforzati (supermajority provisions); x.) le golden shares;

xi.) le società in accomandita per azioni (partnerships limited by shares); xii.) le partecipazioni

incrociate (cross-shareholdings); xiii.) i patti parasociali (shareholders’ agreements).

E si riporta la voce di chi41 rileva come “una caratteristica che accomuna gruppi piramidali42,

incroci azionari43 e azioni44 senza voto (o con voto plurimo, ove ammesse) è quella di consentire

una struttura proprietaria diversa tanto dall’azionariato diffuso (dispersed ownership = DO), quanto

dal controllo diretto e maggioritario (controlled structure = CS): struttura che un recente studio di

analisi economica del diritto definisce come <<minoranza di controllo>> (controlling minority

structure = CMS). Essa si connota per la separazione netta tra controllo sociale e diritti economici

(cash flow rights) che gli strumenti citati consentono di attuare, permettendo ad un azionista di

controllare un’impresa pur essendo a lui riconducibile una frazione soltanto del capitale sociale”.

Preso atto che il principio della contendibilità assoluta dell’impresa è un mito abbandonato si rileva

come un autore45 avverta, piuttosto, che il problema è quello “di individuare limiti, condizioni,

soggetti legittimati all’opposizione alle offerte di mutamento del controllo”, riflettendo in materia di

hedge funds e private equity. Ciò porta a considerare preoccupante il bisticcio tra la poca

trasparenza e la scarsa regolamentazione di dette materie e la full disclosure quale irrinunciabile

presupposto per la creazione di un mercato del controllo46.

41

G. FERRARINI, Le difese contro le o.p.a. ostili: analisi economica e comparazione, in Riv. soc., 2000, 754.

L. ENRIQUES, Gruppi piramidali, operazioni infragruppo e tutela degli azionisti esterni: appunti per un’analisi

economica, in Giur. comm., 1997, I, 698 ss.; ID., In tema di difese contro le opa ostili: verso assetti più contendibili o

più piramidali?, in Giur. comm., 2002, I, 108 ss. .

43

G. MEO, Gli incroci azionari e la riforma dell’opa, in Riv. soc., 1998, 530 ss.

44

A. PISANI MASSAMORMILE, Azioni ed altri strumenti finanziari partecipativi, in Riv. soc., 2003, 1268 ss.; M.

NOTARI, Le categoria speciali di azioni, in Il nuovo diritto delle società - Liber amicorum Gian Franco Campobasso

diretto da P. Abbadessa e G. B. Portale, Torino, 2006-2007, Vol.1, 593 ss.; G. QUATRARO, Le categorie di azioni, in

Azioni Obbligazioni ed altri strumenti finanziari partecipativi, a cura di F. G. Pantè - G. Quatraro, Napoli, 2004, 75 115; U. TOMBARI, Le categorie speciali di azioni nella società quotata, in Riv. soc., 2007, 965 ss.;

45

P. MONTALENTI, I gruppi piramidali tra libertà di iniziativa economica e asimmetrie del mercato, in Riv. soc.,

2008, 322.

46

Sul punto vedi P. MONTALENTI, Persona giuridica, gruppi di società, corporate governance - Studi in tema di

società per azioni, Padova, 1999, nella parte in cui tratta di teoria dell’impresa, mercato del controllo e disciplina delle

offerte pubbliche di acquisto. L’autore nota che, se in materia di OPA il fascio di interessi coinvolti è più complesso, si

pone l’esigenza di realizzare il principio della parità di trattamento che assume anzitutto il significato della c.d.

distribuzione del premio di maggioranza. E’, dunque, chiara l’importanza di regole di trasparenza che livellino i player

nel market for corporate control. Sul punto vedi S. FRAZZANI, Opa europea: più trasparenza nei mercati finanziari,

in Diritto e Pratica delle società, 2008, n.5, 26 ss.; A. ANGELILLIS - C. MOSCA, Considerazioni sul recepimento

della tredicesima direttiva in materia di offerte pubbliche di acquisto e sulla posizione espressa nel documento della

Commissione Europea, in Riv. soc., 2007, 1106 ss..

42

17

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’

Anche in ragione di quanto appena detto riteniamo che l’identificazione di un soggetto giuridico

debba passare attraverso la sua causa quindi il suo oggetto, i quali permettono di comprendere i

margini entro cui lo stesso è tenuto ad operare per affermare e rispettare l’interesse sociale47.

D’altra parte “la frammentazione della relazione rischio/potere nei due profili del rapporto

rischio/partecipazione, la cui definizione viene lasciata alla volontà dei contraenti, e del rapporto

partecipazione/potere, su cui gravano ancora limiti rigorosi, rende meno agevole comprendere la

ratio complessiva del sistema”48.

Trattandosi di un sistema asimmetrico un autore49 evidenzia che, “se i meccanismi di alterazione del

rapporto di proporzionalità contenuto negli statuti societari (voto plurimo, tetti di voto, azioni

privilegiate sul piano amministrativo, ecc.) non possono sfuggire alla pubblicità imposta agli statuti

delle società azionarie, e se - pur con qualche maggiore difficoltà - i vertici delle piramidi societari

sono quasi sempre ricostruibili, l’informazione adeguata50 sui patti di sindacato implica la

collaborazione delle parti a quella informazione controinteressata e perciò da stimolare con obblighi

di comportamento e adeguate sanzioni al riguardo”.

In Italia, come in tutta Europa, infatti, i patti parasociali rappresentano con le piramidi societarie, il

più utilizzato strumento di alterazione del principio di proporzionalità, il quale tra l’altro necessita

di essere coordinato con la disciplina del voto di lista51 nella nomina alle cariche sociali e con la

disciplina del modello dualistico52 domestico.

47

Sul tema vedi M. COSSU, Società aperte e interesse sociale. Considerazioni introduttive, in Riv. dir. civ., 2006, I, 55

ss.; P. G. JAEGER, L’interesse sociale, Milano, 1964; ID., L’interesse sociale rivisitato (quarant’anni dopo), in Giur.

comm., 2000, I, 795 ss..

48

A. POMELLI, Rischio d’impresa e potere di voto nella società per azioni: principio di proporzionalità e categorie

azionarie, in Giur. comm., 2008, I, 526-527.

49

G. A. RESCIO, Gli strumenti di controllo: i patti di sindacato, in Riv. dir. soc. Interno, Internazionale, Comunitario

e Comparato, 2008, 1, 54.

50

A tal proposito G. ROSSI, Il conflitto epidemico, Milano, 2003, 90-91, considerato che “la riforma della disciplina

delle società quotate italiane ha sancito che gli accordi parasociali sono nulli quando non vengano comunicati secondo

modalità prefissate dalla legge (art.122 T.U.F.) […] (rileva che) la comunicazione dei patti, più o meno noti al mercato,

non appare particolarmente utile. Ciò che infatti sarebbe importante rendere noto non è solo e non è tanto l’esistenza del

patto, bensì le decisioni concretamente assunte nell’ambito del medesimo, che non sono invece soggette ad alcun

obbligo di disclosure. E qualunque obbligo di trasparenza risulta inefficace se il suo obiettivo non è corretto.”.

51

Sul punto vedi le Comunicazioni Consob nn. DEM/DCL/8033950 e DEM/DCL/8033952 dell'11-4-2008 inviate

rispettivamente alla Edizione Holding s.p.a. ed alla Assicurazioni Generali s.p.a. aventi ad oggetto “Assemblea degli

azionisti di Assicurazioni Generali del 22/24/26 aprile 2008 - Presentazione di liste per l'elezione del collegio

sindacale”. R. SABBATINI, Generali, pressing di Algebris, su Il sole 24 ore - Finanza e mercati, 10 aprile 2008, 39;

R. SABBATINI, Trieste ferma Algebris, su Il sole 24 ore, 27 aprile 2008, 3; R. SABBATINI, Liste, pesa il nodocollegamento, su Il sole 24 ore - Finanza e mercati, 30 aprile 2008, 38. In particolare la vicenda si spiega con

riferimento ai rapporti di collegamento. E proprio la Consob nelle sue comunicazioni fa riferimento all’art. 144quinquies, co.2, del Regolamento Emittenti che recita: "Qualora un soggetto collegato ad un socio di riferimento abbia

votato per una lista di minoranza l'esistenza di tale rapporto di collegamento assume rilievo soltanto se il voto sia stato

determinante per l'elezione del sindaco.". Detta disposizione si basa su quanto espresso dall'art. 148, comma 2, del

d.lgs. n.58/’98, che demanda appunto alla Consob il compito di stabilire con proprio regolamento le "modalità per

l'elezione, con voto di lista, di un membro effettivo del collegio sindacale da parte dei soci di minoranza che non siano

collegati, neppure indirettamente, con i soci che hanno presentato o votato la lista risultata prima per numero di voti".

Dai casi presi in considerazione dalla Consob si evince che “la c.d. prova di resistenza ivi prevista si applica solo nel

18

IL SOGGETTO GIURIDICO NEL CONTROLLO DELLE SOCIETA’