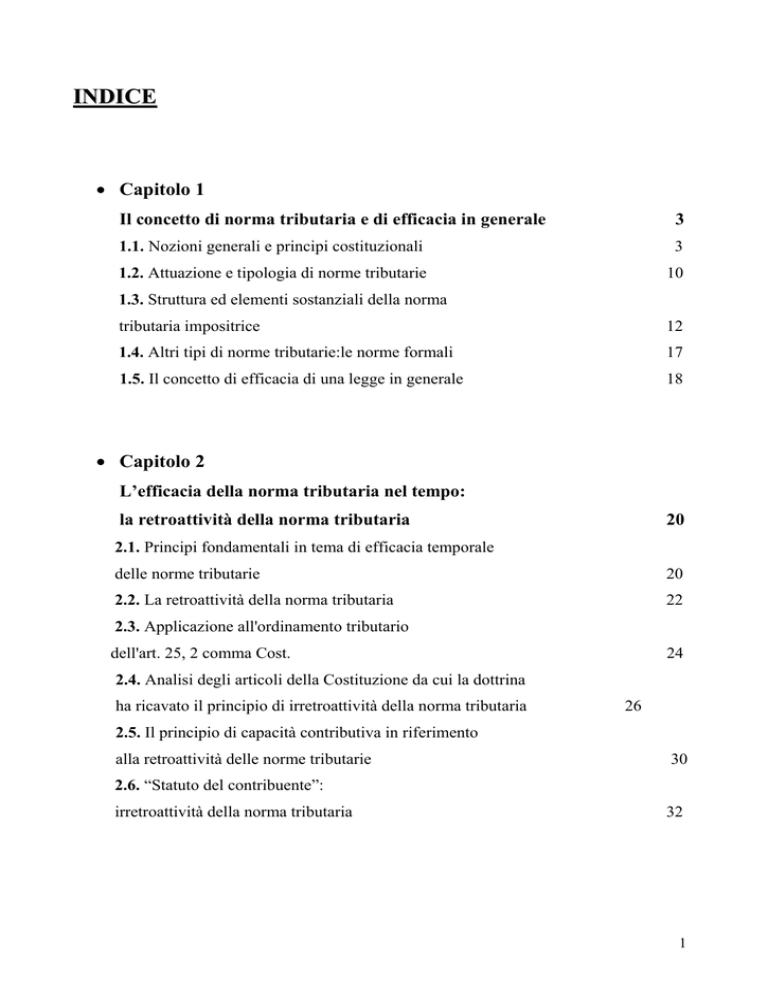

INDICE

Capitolo 1

Il concetto di norma tributaria e di efficacia in generale

3

1.1. Nozioni generali e principi costituzionali

3

1.2. Attuazione e tipologia di norme tributarie

10

1.3. Struttura ed elementi sostanziali della norma

tributaria impositrice

12

1.4. Altri tipi di norme tributarie:le norme formali

17

1.5. Il concetto di efficacia di una legge in generale

18

Capitolo 2

L’efficacia della norma tributaria nel tempo:

la retroattività della norma tributaria

20

2.1. Principi fondamentali in tema di efficacia temporale

delle norme tributarie

20

2.2. La retroattività della norma tributaria

22

2.3. Applicazione all'ordinamento tributario

dell'art. 25, 2 comma Cost.

24

2.4. Analisi degli articoli della Costituzione da cui la dottrina

ha ricavato il principio di irretroattività della norma tributaria

26

2.5. Il principio di capacità contributiva in riferimento

alla retroattività delle norme tributarie

30

2.6. “Statuto del contribuente”:

irretroattività della norma tributaria

32

1

Capitolo 3

L’efficacia della norma tributaria nello spazio:

il principio di territorialità dell’imposta

36

3.1. Problemi in tema di efficacia della norma tributaria nello spazio

36

3.2. Il principio di territorialità

36

3.3. La doppia imposizione internazionale e relative cause

37

3.4. La potestà amministrativa tributaria

39

2

Capitolo 1

Il concetto di norma tributaria e di efficacia in generale

1.1. Nozioni generali e principi costituzionali

Lo Stato contemporaneo, al fine di soddisfare i bisogni collettivi dei propri cittadini e

perseguire precisi precetti costituzionali (allocazione delle risorse, distribuzione equa

della ricchezza, stabilità economica ecc.) necessita di un continuo afflusso di risorse

economiche.

Il diritto tributario è il complesso delle norme che disciplinano l'attività dello Stato

diretto a procurarsi i mezzi finanziari per il raggiungimento di quei fini, avvalendosi

del proprio “ius imperii”.

Si definisce tributaria l’entrata caratterizzata dalla coattività della prestazione. Tale

coattività costituisce l’elemento essenziale ed incontestabile per l’individuazione del

tributo e per la sua differenziazione dalle altre entrate. Sono pertanto tributi le

imposte, le tasse, i monopoli fiscali ed i c.d. “contributi”.

Per ciò che concerne la struttura e gli effetti della norma tributaria possiamo

riscontrare una certa difficoltà nella sua lettura derivante ,sostanzialmente, da:

la peculiarità della norma tributaria rispetto a quelle di altre branche

dell’ordinamento giuridico;

la centralità che, nell’applicazione della norma tributaria, assume la funzione

amministrativa;

3

dalla

presenza

di

orientamenti

giurisprudenziali,

condizionati

da

un’affermata prevalenza dell’interesse fiscale rispetto a quello individuale.

L’analisi della norma tributaria deve partire dalla scelta legislativa diretta a fondare

sul PRINCIPIO DI LEGALITA’ o di RISERVA DI LEGGE, sancito dall’art. 23

Cost. , il prelievo tributario.

Tale principio secondo il quale “nessuna prestazione personale o patrimoniale può

essere imposta se non in base alla legge” impone:

- la regolamentazione giuridica, mediante norme primarie, dell’imposizione

tributaria nella sua dimensione sostanziale lasciando la disciplina attuativa

del tributo ad altre e diverse disposizioni disciplinanti l’attività della pubblica

amministrazione.Pertanto si tratta di riserva di legge relativa: ciò significa che

la legge disciplina gli aspetti essenziali (a. presupposto, b. soggetti, c. aliquote,

d. base imponibile), mentre la disciplina di grado inferiore servirà ad integrare

e a curare gli aspetti più particolarmente tecnici. Può anche accadere che il

legislatore preveda dei limiti massimi e minimi (c.d. forchette) per la

determinazione delle aliquote, mentre i provvedimenti ministeriali le

stabiliranno più nello specifico. La riserva di legge ha precisi fini garantistici: è

il Parlamento che ha il potere di imporre un tributo e non il Governo, quindi i

rappresentanti del cittadino, da lui democraticamente scelti.

Esaminando le strutture giuridiche dei principali tributi, può desumersi una linea

comune di tecnica legislativa nella costruzione del tributo.

Si distinguono:

la fattispecie tributaria statica, comprendente:

- la descrizione del fatto a rilevanza tributaria;

- la fissazione dei criteri di stima se tale fatto si presenta illiquido;

- l’individuazione del soggetto passivo;

4

- la determinazione della misura del tributo;

la fattispecie tributaria dinamica attinente a:

- la traduzione della fattispecie astratta in concreta imposizione a seguito del

verificarsi del fatto tipizzato dalla legge.

Le due dimensioni, statica e dinamica, rispondono ad esigenze diverse :

- la fattispecie statica deve disciplinare in termini generali ed astratti i fatti economici

idonei a consentire la più equa ripartizione delle spese pubbliche;

- la fattispecie dinamica deve assicurare la corretta rappresentazione di quel fatto ed il

risultato in termini finanziari, prevedendo regole procedurali idonee a garantire la

concreta attuazione della norma tributaria.

Un altro principio costituzionale fondamentale cui il legislatore deve necessariamente

attenersi nell’emanazione di una norma fiscale è:

l’art.53 Cost. che recita il principio di capacità contributiva secondo il quale

“ Tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità

contributiva”.

Il principio di capacità contributiva esprime la scelta costituzionale diretta a

selezionare la capacità economica del singolo, quale presupposto su cui commisurare

il concorso ai carichi pubblici.

In tal modo, si è voluto:

- escludere, in via assoluta, il ricorso al tributo al fine di realizzare finalità politiche o

discriminative;

- indirizzare il legislatore nella costruzione della fattispecie tributaria che deve essere

rispettosa del fondamento economico del tributo.

Il primo comma dell’art. 53 Cost. trova il suo antecedente nell’art. 25 dello Statuto

Albertino, il quale prevedeva che “ i regnicoli contribuiscono indistintamente nella

5

proporzione dei loro averi ai carichi dello Stato”.

Differenze tra le due norme:

- l’espressione “regnicoli” identificava i soggetti passivi soltanto nei cittadini, mentre

nel sistema attuale assume rilevanza il concetto di residenza e, più in generale, il

collegamento soggettivo od oggettivo fra gli indici di capacità contributiva e la sfera

territoriale di operatività dell’ordinamento statale;

- l’espressione “in ragione” (della loro capacità contributiva), in luogo

dell’espressione “in proporzione” (dei loro averi), si connette al criterio di

progressività cui deve essere uniformato il prelievo impositivo ai sensi del secondo

comma dell’art.53 costa;

- l’espressione “capacità contributiva”, in luogo di “averi”, si collega anche alla

maggiore varietà degli indici di ricchezza ritenuti assoggettabili all’imposizione

rispetto a quelli più limitati essenzialmente riconducibili ai soli proventi di natura

fondiaria.

La capacità contributiva può rappresentare un limite dell’imposizione tributaria.

Come abbiamo visto, tale principio esprime l’idoneità economica del soggetto

all’obbligazione impositiva.

Tale idoneità si deduce dal presupposto al quale la prestazione è connessa,

presupposto consistente in qualsiasi fatto espressivo della potenzialità economica

cui deve ricollegarsi la partecipazione alle pubbliche spese (Corte Cost. n. 97/1968; n.

92/1972; n. 120/1972; n.200/1972).

Ciò significa che deve sussistere uno stretto nesso tra capacità contributiva e

manifestazione di capacità o forza economica riferibile ad un determinato soggetto,

idonea a fornire a costui i mezzi finanziari necessari per l’assolvimento della

prestazione impositiva.

La giurisprudenza costituzionale ha individuato due caratteristiche fondamentali

del principio della capacità contributiva:

il requisito dell’effettività

il requisito dell’attualità

6

Per quanto riguarda il primo, dal principio costituzionale dell’art. 53 si evince:

a) la necessità di un collegamento effettivo tra presupposto di fatto e soggetto passivo

del tributo;

b) la necessità che i fatti assunti a presupposto dell’imposta siano collegati al

possesso di una reale capacità contributiva e di una idoneità effettiva al pagamento

delle imposte.

A tale proposito possono sorgere una serie di problemi dovuti all’eventuale ricorso da

parte del legislatore tributario a presunzioni ossia a disposizioni dirette a:

- invertire l’onere della prova del fatto a rilevanza tributaria,

- oppure ad escludere o rendere eccessivamente complessa l’eventuale prova

contraria di tale fatto.

Secondo gli orientamenti dottrinali sussiste un’ inammissibilità di presunzioni

assolute in riferimento alla sussistenza del presupposto di fatto del tributo.

Secondo gli orientamenti giurisprudenziali è legittimo il ricorso a presunzioni:

a) purchè esse siano rispondenti a criteri di ragionevolezza o di comune esperienza;

b) purchè esse siano fondate su indici concretamente rivelatori di ricchezza;

c) purchè sia ammessa la prova contraria da parte del contribuente.

Anche per quanto riguarda il ricorso a forfetizzazioni e parametrazioni abbiamo due

posizioni differenti.

Per gli orientamenti dottrinali sussiste una certa perplessità sul ricorso a metodi o

criteri di determinazione del presupposto o della base imponibile basati su indici

statistici o medio-ordinari.

Mentre secondo gli orientamenti giurisprudenziali è legittimo l’utilizzo di coefficienti

o forfetizzazioni, che, se pure non sottoposti a riscontri concreti, possano essere

considerati rispondenti a principi logici e contabili attendibili (Corte Cost. n. 16/1965;

n. 586/1987).

Per quanto riguarda , invece, il secondo requisito ossia quello dell’attualità, dal

principio costituzionale dell’art. 53 si evince che:

- l’imposizione tributaria non può legittimamente colpire situazioni che, in virtù

7

della loro collocazione temporale in un’epoca troppo remota rispetto al momento

genetico della prestazione tributaria, non siano tali da assicurare al soggetto

passivo le risorse con cui adempiere all’obbligazione posta a suo carico.

La caratteristica dell’attualità è stata studiata soprattutto con riferimento alle

fattispecie di imposizione retroattiva o anticipata.

La dottrina ha affermato la possibilità, in linea di principio, che le norme tributarie

possano avere efficacia retroattiva, purchè il lasso di tempo intercorso non sia tale da

non far sussistere in fatto la capacità contributiva al momento dell’effettiva

imposizione.

Si ritiene, inoltre, che sia irrilevante la cd. prevedibilità dell’imposizione, in quanto

si tratta di un criterio quanto mai aleatorio e non è costitutivo della capacità

contributiva che solo giustifica l’imposizione.

E’ orientamento della Corte Costituzionale ritenere che nulla osti alla retroattività di

principio della norma tributaria.

Comunque, in ossequio al principio di capacità contributiva, è necessario, per la

legittimità della norma ad efficacia retroattiva, che non venga interrotto il nesso tra

imposizione e attitudine alla contribuzione (cfr. già Corte Cost., n. 44/1966).In

tema di efficacia ritorniamo a parlane più avanti.

Una norma che introduca

- un’imposizione non rapportata alla capacità contributiva o

- disponga un’esenzione in relazione a fatti espressivi di forza economica,

potrà ritenersi costituzionalmente corretta solo quando l’interesse perseguito dal

legislatore sia costituzionalmente riconosciuto e posto ad un livello equiparabile

con quello di capacità contributiva dell’art. 53.

Ancora fondamentale è l’art. 53, secondo comma Cost. secondo cui:

“Il sistema tributario italiano è informato a criteri di progressività”

La dottrina prevede:

8

a) una natura meramente programmatica della norma: possibile l’istituzione di

tributi a carattere proporzionale o addirittura ad effetti regressivi, purchè la struttura

del sistema impositivo risponda nel suo complesso al criterio della progressività;

b) una natura precettiva della norma costituzionale: il precetto della capacità

contributiva opera a livello del singolo tributo, il precetto della progressività a livello

dell’intero sistema.

Altri principi costituzionali fondamentali sono:

l’universalità dell’imposta (art. 53), per il quale “tutti sono tenuti a concorrere

alle spese pubbliche in ragione della loro capacità contributiva”;

l’uguaglianza (relativa) dell’onere tributario (art. 3), secondo il quale l’onere

fiscale deve essere suddiviso fra tutti i soggetti d’imposta in proporzione della

propria capacità contributiva;

l’inabrogabilità delle norme tributarie a mezzo referendum (art. 75);

l’impossibilità di introdurre nuovi tributi con la legge di approvazione del

bilancio (art. 81);

la regolazione da parte di leggi speciali di accertamenti e ispezioni per motivi di

sanità e incolumità pubblica o a fini economici e fiscali(art.14).

Pertanto abbiamo visto che,nel nostro sistema, fonte primaria del diritto tributario è,

ovviamente, la Costituzione la quale sancisce i principi cui il legislatore deve

necessariamente attenersi nell’emanazione di norma fiscali.

Per quanto riguarda le altre fonti del diritto tributario, vediamo che la loro

classificazione ricalca quella classica della gerarchia delle fonti in generale. Avremo

quindi, in una ipotetica “scaletta“, la Costituzione, la legge ordinaria, il decreto

legislativo, il decreto legge, la legge regionale nonché le fonti secondarie quali

regolamenti e decreti ministeriali e infine le cosidette pseudo-fonti costituite dalle

circolari interpretative e dal diritto di interpello.

9

1.2. Attuazione e tipologie di norme tributarie

Per quanto concerne l’attuazione della norma tributaria possiamo dire che

l’applicazione della fattispecie astratta alla fattispecie concreta può derivare

a) da una spontanea attività del soggetto passivo (grande rilevanza attribuita al cd.

adempimento spontaneo o automatico del tributo),

b) da una attività sostitutiva dell’Amministrazione finanziaria da attuarsi senza il

concorso della volontà dell’interessato o addirittura contro la volontà di costui.

In ogni caso, l’attuazione della norma tributaria trova una dettagliata disciplina

legale, per cui:

- la partecipazione volontaria del privato è assoggettata a regole formali che ne

condizionano la validità e che trovano garanzia in uno specifico apparato

sanzionatorio;

l’attività amministrativa di ricognizione autoritativa del fatto e le regole

procedurali dirette all’attuazione integrativa o sostitutiva della norma tributaria

sono regolate da norme primarie, dirette talvolta a tutelare l’esigenza del

contraddittorio e a regolare l’interferenza con diritti del contribuente, con

conseguenti riflessi sulla validità degli atti.

Ora andiamo a vedere i tipi fondamentali di norma tributaria.

Le disposizioni tributarie possono dividersi in procedurali e sostanziali. Queste

ultime si dividono in:

Norme impositrici: disposizioni che descrivono gli elementi di ciascuna

fattispecie tributaria, i c.d. regimi fiscali sostitutivi, le cautele patrimoniali

applicabili...

Sono sottoposte a riserva relativa di legge (art. 23 Cost.)

1

0

Norme sanzionatorie: disposizioni di diritto tributario che individuano gli

elementi costitutivi di ciascuna fattispecie di illecito penale o extrapenale

Sono sottoposte a riserva assoluta di legge (art. 25 Cost.)

Norme agevolatrici: norme che accordano esenzioni oggettive o soggettive, in

senso stretto o comunque variamente camuffate, e in generale riduzioni del

quantum debeatur.

Sono considerate norme di carattere eccezionale.

Sono sottoposte ai principi della riserva relativa di legge e della indisponibilità

della potestà di imposizione.

Sono contrarie in linea di principio ai principi di uguaglianza e capacità

contributiva, a meno che non trovino giustificazione in altri parametri

costituzionali.

Per quanto concerne, invece, le norme procedurali abbiamo:

Norme di procedura amministrativa: regolamentano gli atti della procedura che

conduce all’imposizione e all’esazione del tributo e delle sanzioni amministrative

nonché all’assunzione di prove.

Vale il principio del tempus regit actum.

Norme di procedura giurisdizionale: regolano il processo davanti ai giudici

speciali tributari o ad altre autorità giurisdizionali.

Vale il principio del tempus regit actum.

Norme sulle prove: norme che disciplinano l’efficacia dei mezzi di prova.

Infine abbiamo le norme di rinvio:

Rinvio espresso: è la stessa norma tributaria ad indicare testualmente gli articoli

oggetto del rinvio.

Rinvio tacito: l’enunciato si limita ad indicare vocaboli che designano istituti

completamente disciplinati in altri sottosistemi dell’ordinamento.

Rinvio extra settoriale: ad altri settori dell’ordinamento giuridico.

Rinvio infrasettoriale: rinvio ad altri settori del diritto tributario.

1

1

Rinvio mobile: si fa riferimento non tanto alla norma ma alla fonte produttiva di

essa. La norma viene quindi assorbita con tutti i cambiamenti che successivamente

la fonte di produzione apporterà alla norma stessa.

Rinvio immobile: ha ad oggetto una norma individuata nel suo contenuto

specifico attuale: non si considerano le eventuali variazioni successive.

Infine possiamo fare un piccolo riferimento alle tecniche varie di produzione delle

norme tributarie.

Iperproduzione di leggi tributarie;

ipertrofia della legge tributaria (leggi prodotte affrettatamente e inserite male nel

contesto normativo generale);

omeomorfismo legislativo (rinvio normativo ad altre leggi senza riportarle ma

solo indicando articoli e commi);

legislazione per casi e non per principi;

forma letteraria dei messaggi legislativi oscura o ambigua o contraddittoria.

1.3. Struttura ed elementi sostanziali della norma tributaria impositrice

Analizziamo più da vicino la norma tributaria impositrice.

Si tratta della norma che disciplina gli elementi essenziali della fattispecie impositiva,

ossia:

- il fatto o presupposto d’imposta;

- l’imputazione di esso ad un soggetto;

- l'effetto costituito dalla debenza di un tributo, ragguagliato ad una determinata

grandezza attraverso l’applicazione di un tasso o di un’aliquota d’imposta.

Tale norma, ovviamente, assume il massimo rilievo sotto il profilo dei limiti

costituzionali sanciti:

- dall’art. 23 (dovendo trattarsi necessariamente di un atto normativo primario)

1

2

- dall’art. 53 (dovendo il presupposto essere espressivo dell’attitudine economica

all’imposizione e dovendo essere riferibile al soggetto passivo).

Sarebbe in contrasto con il principio di capacità contributiva, pertanto:

- una norma impositrice che imputasse un fatto manifestativo di capacità contributiva

ad un soggetto svincolato da qualunque relazione con il fatto stesso;

- una norma impositrice che legasse la base imponibile alla misura di un fatto diverso

da quello assunto a presupposto del tributo.

La norma impositrice si pone dunque come punto centrale di riferimento

nell’applicazione del tributo in quanto esprime e misura la capacità contributiva

che esso è volto a colpire.

Ne consegue che deve esistere un’intrinseca coerenza tra gli elementi della norma

impositrice sia sotto il profilo della loro riferibilità alla capacità contributiva che il

tributo deve colpire, sia sotto la comune attitudine a determinarne la disciplina

legislativa degli elementi essenziali.

Si è detto che la norma impositrice qualifica fatti od atti già qualificati da altri settori

del diritto attribuendo loro una determinata efficacia ai fini impositivi: essa crea

delle fattispecie impositive.

Lo studio della fattispecie impositiva attiene:

- sia al profilo strutturale (ossia sotto il profilo degli elementi che la compongono)

- sia al profilo effettuale (ossia sotto il profilo degli effetti giuridici che essa

produce).

In ordine al profilo effettuale gli studi della dottrina tributaristica hanno avuto ad

oggetto l’individuazione dell’effetto principale ricollegabile alla fattispecie

impositiva, ossia il sorgere dell’obbligazione tributaria.

In particolare, è necessario analizzare gli elementi essenziali della norma tributaria

impositrice:

il presupposto

il soggetto

la base imponibile

1

3

il tasso d'imposta

Il presupposto.

Lo studio del presupposto d’imposta è stato tradizionalmente inquadrato in quello,

dinamico, dei meccanismi di attuazione del tributo.

Pertanto, il presupposto è stato considerato, da questo punto di vista, per la sua

attitudine ad essere fonte dell’obbligazione tributaria.

Lo studio del presupposto, sotto il profilo statico, è iniziato in epoca relativamente

recente, quando si è ricollegata ad esso la ratio, il principio ispiratore del tributo (v.

in particolare gli studi di FEDELE e FANTOZZI).

Più precisamente, individuato il profilo statico del fenomeno impositivo nella

relazione tra fatto economico (potenzialità economica) e prelievo, la dottrina ha

evidenziato

che tale

relazione avviene

attraverso

l’intermediazione del

presupposto in cui la ratio del tributo si estrinseca in elementi normativi che ne

fissano l’attitudine specifica alla contribuzione.

I fatti economici sono così assunti nel presupposto in una dimensione giuridica,

accogliendo in esso:

- fatti giuridici direttamente espressivi del loro contenuto patrimoniale;

- fatti e rapporti idonei a lasciare indurre l’esistenza di altri fatti aventi contenuto

patrimoniale (consiste in questo la distinzione tra imposte dirette e indirette).

Il presupposto deve essere distinto dall’oggetto che è costituito dalla ricchezza

ovvero dalla capacità economica che il tributo intende colpire.

Esempio: nell’imposta di registro

- l’oggetto è la ricchezza trasferita;

- il presupposto è costituito dagli atti, i contratti ed i fatti giuridici previsti dalla legge

e dalla tariffa allegata.

Esempio: nell’IRPEF

1

4

- l’oggetto è il reddito personale;

- il presupposto è il possesso del reddito da parte di una persona fisica.

Un problema particolare che la dottrina si è tradizionalmente posto è quello della

possibilità di assumere quale presupposto di un tributo il fatto illecito.

Secondo la prevalente dottrina (v. MICHELI, FANTOZZI) nulla impedisce in via di

principio che un fatto qualificato illecito da altre norme dell’ordinamento venga

considerato espressivo di attitudine a concorrere alle spese pubbliche.

Esempi: redditi derivanti dal contrabbando di sigarette, dallo spaccio di stupefacenti o

dal commercio di beni rubati.

Il soggetto.

Il soggetto passivo costituisce il centro di imputazione degli effetti del

presupposto: colui al quale viene riferito il tributo.

Esso è di regola colui che ha posto in essere il fatto manifestativo di capacità

contributiva.

Vediamo come la prevalente dottrina ponga nell’ambito dei soggetti passivi anche

soggetti diversi dal contribuente, ossia il sostituto d’imposta ed il responsabile

d’imposta.

Il principio di capacità contributiva richiede che tra fattispecie oggettive e

fattispecie soggettive della norma tributaria sussista un rapporto valutabile in

termini di capacità contributiva.

La legge non può scegliere un soggetto cui imputare un tributo che sia totalmente

svincolato dalla capacità contributiva manifestata dal presupposto di quel tributo.

Il soggetto attivo , creditore di una prestazione pecuniaria, è lo Stato, che opera

attraverso gli Uffici dell'Amministrazione finanziaria che accertano e riscuotono le

imposte.

La base imponibile.

E’ la grandezza che misura la capacità contributiva manifestata dal presupposto

1

5

ovvero l’oggetto del tributo.

Di regola essa è espressa in denaro (es. l’ammontare di un reddito, del valore di un

bene, il corrispettivo di un contratto).

Può, tuttavia, anche essere riferita a cose misurate secondo proprie caratteristiche (es.

imposta di circolazione degli autoveicoli misurata sui cavalli fiscali), ovvero secondo

caratteristiche di misura e di peso (es. imposte di fabbricazione ragguagliate alla

quantità di prodotto), o infine essere costituita da cose nella loro unità (es. la

soppressa imposta sui cani).

Nell’esigenza di trasformare una concreta manifestazione di capacità contributiva in

una somma di denaro da versare all’ente impositore, la norma impositrice provvede a

determinare:

- sia la composizione della base imponibile

- sia i criteri della sua misurazione.

Con riguardo alla composizione, la legge indica di regola quali sono gli elementi che

compongono la base imponibile.

Ad es., nell’imposizione sui redditi, prevede che i redditi di lavoro autonomo e

d’impresa vengono assoggettati ad imposizione al netto, indicando la legge le

componenti negative che vanno dedotte dalle componenti positive.

Riguardo alla misurazione della base imponibile, invece, la legge può prevedere

- la determinazione della qualità merceologica degli oggetti sottoposti al tributo (es.

ai fini dell’applicazione della tariffa doganale);

- la loro numerazione o il loro peso, volume lunghezza o superficie (v. le imposte di

fabbricazione o le imposte sulla pubblicità e sulle pubbliche affissioni);

nella maggior parte dei tributi, tuttavia, la base imponibile è costituita

dall'espressione monetaria del valore.

Il tasso d'imposta.

E’ costituito dal coefficiente da applicare alla base imponibile per estrarre da essa

l’ammontare dell’imposta.

1

6

Il tasso può essere:

- fisso (quando è espresso in un ammontare invariabile quale che sia la grandezza

della base imponibile)

- variabile (in tal caso il tasso da applicare alla base imponibile è costituito da

un’aliquota).

L’aliquota può essere:

- proporzionale (quando rimane costante con il valore della base imponibile)

- progressiva (quando muta più che proporzionalmente al crescere della base

imponibile).

Finora abbiamo analizzato gli elementi che formano la fattispecie impositiva e che

rappresentano gli elementi essenziali della norma tributaria impositrice.

1.4. Altri tipi di norme tributarie: le norme formali

Vediamo, ora, un secondo tipo di norme appartenenti all’ordinamento

tributario, le quali disciplinano il procedimento di attuazione della norma

tributaria: le norme formali.

Si tratta delle norme dirette a disciplinare obblighi strumentali, quali, ad esempio,

- la presentazione di dichiarazioni;

- le modalità di effettuazione dei versamenti;

- la tenuta di scritture contabili;

- la soggezione ai poteri istruttori dell’Amministrazione finanziaria;

- le modalità con cui l’Amministrazione deve effettuare controlli e rettifiche.

Anche queste norme impongono situazioni soggettive attive e passive - sia all’ente

impositore ,sia al contribuente, sia ad eventuali terzi coinvolti nell’attuazione del

tributo.

Anche queste norme sono legate alla norma impositrice attraverso il principio di

legalità e di vincolatezza alla capacità contributiva.

1

7

Ciò comporta che:

- anche le norme formali o procedimentali devono concorrere alla migliore

determinazione della capacità contributiva colpita dal tributo

- gli uffici devono rispettare rigorosamente tali norme, potendo il contribuente

contestare l’illegittimo operato dell’Amministrazione sia sotto il profilo della

legittimità sostanziale del prelievo (verificarsi o meno del presupposto) sia sotto il

profilo della legittimità formale dell’imposizione.

Le norme formali o procedimentali possono essere contenute

anche in atti normativi secondari, in virtù del carattere relativo della riserva di

legge di cui all’art. 23 Cost.

1.5. Il concetto di efficacia di una legge in generale

Le leggi e i regolamenti diventano obbligatori o entrano in vigore solo a seguito della

loro pubblicazione (che per le leggi e i regolamenti dello Stato è eseguita nella

Gazzetta ufficiale) e, se non è diversamente disposto, il quindicesimo giorno

successivo ad essa (art.73, comma 3°,cost., art.10 prel.).

La loro obbligatorietà è, dunque, subordinata ad un adempimento , come la

pubblicazione, diretto a renderli conoscibili da parte di chi deve osservarli; ma s tratta

di una conoscibilità astratta ossia della virtuale possibilità, per ciascun destinatario ,

di conoscerli attraverso la loro pubblicazione: leggi e regolamenti, una volta

pubblicati, obbligano anche chi si fosse trovato, in concreto, nella assoluta

impossibilità di venirne a conoscenza.

Le leggi, o singole norme in esse contenute, cessano di avere efficacia o per espressa

disposizione di una legge successiva (art. 15 prel.) o per referendum popolare (art. 75

Cost.) o per sentenza di illegittimità costituzionale (art.136 Cost.). In questi casi si

parla di abrogazione espressa; ma una norma di legge può perdere efficacia anche

per incompatibilità con una nuova disposizione di legge oppure perchè una nuova

1

8

legge regola l'intera materia (art. 15 prel.), e si dice allora che la precedente norma è

stata tacitamente abrogata. Altro principio generale è quello secondo il quale la legge

non dispone che per l'avvenire: essa non ha effetto retroattivo (art. 11 prel.). Questo

principio assume valore di precetto costituzionale, vincolante la legislazione

ordinaria, solo per le leggi penali: solo a queste fa riferimento la Costituzione,

allorchè stabilisce che nessuno può essere punito se non in forza di una legge che sia

entrata in vigore prima del fatto commesso (art.25, comma 2°, Cost.). Rispetto al

diritto privato, invece, la irretroattività della legge risulta sancita solo da una norma

generale di legge ordinaria (quale è il c.c., con le relative preleggi); e, in quanto

norma di legge ordinaria , essa è derogabile da altre leggi ordinarie, che possono

attribuire a se stesse effetto retroattivo. Questa possibilità di deroga non dovrebbe

considerarsi illimitata: la retroattività della legge, essendo una eccezione ad una

regola generale, altera il principio costituzionale di uguaglianza (art. 3 Cost.);

sarebbe, perciò, da considerarsi legittima solo in presenza di un ragionevole motivo

che la giustifichi. La tendenza della nostra giurisprudenza è però nel senso di

riconoscere al legislatore l'insindacabile potere di attribuire effetto retroattivo alle

proprie leggi. In ogni caso, la retroattività della legge deve risultare in modo esplicito

o, quanto meno, desumersi dalla funzione della legge. Legge non retroattiva significa,

in concreto, legge che non influisce sul fatto compiuto. Pertanto è legge retroattiva

quella diretta ad influire su fatti compiuti, privandoli ex post di ogni effetto o

attribuendo loro ex post effetti che in precedenza non avevano. La retroattività

incontra però un limite naturale: la legge retroattiva non si applica a quei fatti che

abbiano esaurito per intero le loro capacità di produzione di effetti giuridici.

1

9

Capitolo 2

L’efficacia della norma tributaria nel tempo: la retroattività

della norma tributaria

2.1. Principi fondamentali in tema di efficacia temporale delle norme tributarie

Dopo aver definito il diritto tributario ed avere analizzato la struttura della norma

tributaria e i vari princpi che la disciplinano, andiamo ad occuparci di un aspetto

particolare della norma tributaria connesso alla sua efficacia.

Iniziamo con l'analizzare le caratteristiche proprie della norma tributaria nella sua

dimensione temporale.

Quando parliamo di efficacia nel tempo dobbiamo prendere in considerazione diversi

aspetti. Il primo riguarda il “quando” entra in vigore una norma tributaria, ancora il

problema connesso alla sua possibile applicabilità retroattiva ed infine il problema

connesso alla abrogazione e quindi alla possibile sopravvivenza di effetti di una

norma tributaria che quando era stata introdotta era una norma obbligatoria.

Le norme tributarie contenute sia in leggi che in regolamenti, al pari di qualunque

altra norma giuridica, sono sottoposte alla disciplina generale dettata dal nostro

ordinamento in tema di efficacia di cui prima abbiamo fatto cenno.

2

0

Le norme fondamentali da cui deve partire l’analisi sono gli articoli 10 e 11 delle

disposizioni preliminari al Codice civile vigente.

L’articolo 10 disp. prel. c.c. stabilisce che in linea generale le norme di legge e

regolamentari entrano in vigore, cioè divengono efficaci, quindici giorni dopo la loro

pubblicazione, trascorso il cosiddetto periodo di vacatio legis. Sarà poi il legislatore

che potrà ridurre questo periodo, annullandolo anche completamente, stabilendo

l’entrata in vigore della norma lo stesso giorno della pubblicazione. Questa possibile

anticipazione della entrata in vigore della norma, però, non rappresenta una efficacia

retroattiva, che è cosa ben diversa.

Una disposizione molto simile la troviamo nell’articolo 73, comma terzo, della

Costituzione, dove si ribadisce che le norme sono pubblicate dopo la promulgazione

ed entrano in vigore il quindicesimo giorno dopo la loro pubblicazione, salvo che la

stessa legge non stabilisca diversamente. Nonostante si tratti di una norma

costituzionale, la presenza di questo specifico rinvio permette al legislatore ordinario

di stabilire un termine iniziale diverso; quindi non cambia nulla rispetto a quanto

detto circa l’articolo 10 delle disp. prel. cod.civ.

Come abbiamo già detto in precedenza, l’articolo 11 disp. prel. c.c. invece esprime un

altro principio molto importante, secondo cui la legge dispone solo per l’avvenire,

non potendo avere un effetto retroattivo. La formulazione della norma è molto chiara

e dal contrasto fra la forma positiva (la legge non dispone che per l’avvenire) e quella

negativa (non ha effetto retroattivo) si coglie maggiormente il concetto che il

legislatore del 1942 ha voluto esprimere: l’irretroattività delle norme giuridiche. Le

conseguenze di questa decisione sono fondamentali sia sul piano della certezza del

diritto, sia su quello della tutela del cittadino, in quanto le nuove norme potranno

essere applicate solo a fattispecie concrete verificatesi dopo l’entrata in vigore della

norma stessa.

Per quanto riguarda, invece, la cessazione degli effetti giuridici delle norme di legge i

casi più comuni sono quelli della abrogazione, della deroga e della regolamentazione

2

1

dell’intera materia.

Si parla di abrogazione quando cessano gli effetti giuridici di una norma in quanto

incompatibile con una norma di pari grado e successiva nel tempo. Può essere

espressa o tacita a seconda che la norma posteriore indichi o meno la norma anteriore

incompatibile.

La deroga, invece, si ha quando una norma successiva, con un ambito applicativo più

ristretto, contrasta con una precedente. Relativamente a quell’ambito applicativo

produrrà effetti la norma successiva e quindi la precedente verrà derogata.

Infine si ha cessazione dell’efficacia di una legge per regolamentazione dell’intera

materia quando una nuova legge regola l’intera materia già regolata dalla legge

anteriore, che, quindi, perderà effetto.

Se il contrasto riguarda, invece, norme di grado differente non ci sarà abrogazione o

deroga ma illegittimità.

Un ultimo caso, particolare ma molto diffuso nel diritto tributario, è quello del

cosiddetto termine finale. E’ il legislatore che decide quando la norma debba cessare

di produrre effetti, quindi questo non deriva dal contrasto con una norma successiva.

Un esempio in questo senso lo troviamo nelle leggi che contengono regimi

agevolativi.

Terminata l’analisi delle regole generali circa l’efficacia nel tempo delle norme

giuridiche, bisogna analizzare il concetto di retroattività, per vedere poi più avanti se

l’efficacia retroattiva si può conciliare con le norme del Codice civile e della nostra

Costituzione.

2.2. La retroattività della norma tributaria

Con il termine retroattività si fa riferimento ad un particolare fenomeno per cui la

2

2

norma giuridica prende a base della sua disciplina fattispecie verificatesi prima della

sua entrata in vigore. Questo fenomeno, che presenta caratteristiche particolari

riguardo alle norme impositive (per esempio quelle che introducono nuove imposte,

quelle che aumentano aliquote di imposte esistenti, quelle che eliminano o riducono

trattamenti agevolativi) è stato oggetto per lungo tempo di analisi da parte della

dottrina la quale è arrivata a conclusioni differenti. Dal 1950 fino ad oggi il problema

della retroattività delle norme tributarie è stato affrontato da esponenti importanti

della dottrina giuridica e sempre con intenso e vivo impegno. Tutto ciò è dimostrato

dalla numerosa produzione di scritti sul tema e dalle varie e spesso diverse tesi che

ciascun autore ha voluto mettere in luce. Grande interesse è stato mostrato riguardo

alla natura e gli effetti dell’articolo 11 delle disposizioni sulla legge in generale

contenute nel Codice civile del 1942, in quanto rappresenta il punto di partenza per

una chiara e completa analisi del fenomeno retroattivo e , nel caso specifico, della

retroattività della norma tributaria.

La dottrina dominante analizza il concetto di retroattività della norma tributaria

distinguendo fra retroattività propria ed impropria.

Si parla di retroattività propria quando sia la fattispecie che i suoi effetti si collocano

nel passato rispetto all’entrata in vigore della legge. L’esempio tipico che viene fatto

è quello delle norme che prorogano l’efficacia di esenzioni scadute; infatti dopo la

loro scadenza il legislatore può ritenere che dovessero essere mantenute e ne dispone

la proroga attraverso una norma di legge che produca effetti dal momento della

scadenza delle esenzioni, quindi anteriormente alla sua entrata in vigore.

Si ha, invece, retroattività impropria quando la legge istituisce un tributo da

corrispondere dopo la sua entrata in vigore ma riferendolo a fatti verificatisi prima di

essa. I casi di retroattività impropria non sono stati rari e sono serviti soprattutto a

recuperare a tassazione manifestazioni di capacità contributiva sfuggite nel passato.

Come nel caso della famosa legge 246 del 1963 (oggetto fra l’altro di una

importantissima sentenza della Corte costituzionale, la n. 44 del 1966) che voleva

2

3

applicare al passato l’imposta sugli incrementi di valore delle aree fabbricabili.

Altri autori, invece, sostengono che questa distinzione non abbia fondamento e tutto

il fenomeno della retroattività debba essere ricondotto a quello della retroattività

impropria, non sussistendo, quindi, alcuna distinzione. Infatti, nel caso di retroattività

propria, gli effetti prodotti dalla norma non sono anticipati; essi si producono

ugualmente dopo la sua entrata in vigore e consistono, trattandosi per esempio di una

proroga di esenzione temporanee scadute, o nella estinzione del potere di

imposizione, se i fatti tardivamente esentati non sono stati assoggettati a tassazione, o

nella nascita del diritto al rimborso, se la tassazione ha avuto luogo.

In questo esempio i due effetti possibili della norma retroattiva, estinzione del potere

di imposizione o diritto al rimborso, si producono comunque dopo l’entrata in vigore

della norma e non prima.

In sostanza, afferma questa parte della dottrina, non è possibile che una norma nuova

vada indietro nel tempo e faccia nascere effetti giuridici per un periodo ormai già

trascorso. La norma tributaria retroattiva dispone solo per il futuro e la caratteristica

della retroattività e giustificata dal semplice fatto che la norma assume a presupposto

dell’ imposta fatti accaduti nel passato.

2.3. Applicazione all'ordinamento tributario dell'art. 25, 2 comma Cost.

Spostando l’attenzione direttamente alla nostra Costituzione, l’unica disposizione che

fa riferimento al principio di retroattività è l’articolo 25 secondo comma che dispone:

”Nessuno può essere punito se non in forza di una legge che sia entrata in vigore

prima del fatto compiuto”.

Parte della dottrina è concorde nel ritenere che il legislatore costituente, nel porre in

essere l’articolo 25, non affrontò il problema generale della retroattività della legge,

2

4

ma si limitò solo a recepire, quasi automaticamente, un principio fondamentale di

diritto penale “nullum crimen sine lege” che contiene in se’ non solo il principio della

riserva di legge, ma anche e soprattutto quello della irretroattività della legge penale.

Quindi la norma contenuta nell’articolo 25 riguarda soprattutto la materia penale e la

sua applicazione non può essere estesa né a quella civile né a quella fiscale, a meno

che, come accade di frequente, la norma fiscale non abbia carattere sanzionatorio,

caratteristica che legittimerebbe senz’altro il ricorso e l’applicazione della garanzia

contenuta nell’articolo 25 della Costituzione.

Vale però la pena di ricordare che qualche Autore ha cercato di collegare il principio

della irretroattività della legge penale alla materia fiscale, con argomentazioni che

non sono state condivise, soprattutto dalla giurisprudenza della Corte costituzionale.

Secondo il Barile le leggi tributarie sono, di regola, provviste di norme penali

secondarie, quindi il principio contenuto nell’articolo 25 della Costituzione dovrebbe

essere applicato anche alle norme tributarie, con la conseguente illegittimità delle

stesse in tutti quei casi in cui producessero un effetto retroattivo.

Questa ricostruzione del fenomeno è stata contrastata soprattutto dal Manzoni,

secondo il quale non è affatto vero che le leggi tributarie stabiliscono sanzioni penali

in senso proprio, cioè pene criminali, alle quali soltanto si riferisce l’articolo 25 della

Costituzione, essendo spesso sufficiente a garantirne l’osservanza sanzioni a carattere

meramente civile (per esempio la non producibilità in giudizio). Ma la fragilità della

tesi del Barile sta nel fatto che l’osservanza delle eventuali norme sanzionatorie da

parte del contribuente non può che essere successiva all’entrata in vigore della legge

stessa; per esempio obbligo di denunciare il patrimonio che esisteva in un momento

passato, obbligo di produrre documenti o rispondere a questionari relativi a situazioni

passate. Quindi, secondo Manzoni, non essendoci una retroattività della norma

sanzionatoria, non si può parlare di violazione dell’articolo 25, di illegittimità della

norma sanzionatoria e, indirettamente, di illegittimità della norma fiscale.

Anche il Werthmuller ha cercato di ricavare un principio di irretroattività della norma

2

5

tributaria utilizzando gli articoli 25 e 23 della Costituzione.

Proprio partendo dal confronto fra queste due disposizioni, l’Autore osserva che

l’ordinamento tributario ha caratteristiche simili a quello penale, essendo, sia la pena

che l’imposta, limitazioni alla libertà del singolo. Per questo motivo il principio di

irretroattività, esistente per la norma penale, si deve senz’altro estendere al diritto

tributario. Questa posizione non è stata accolta da un’altra parte della dottrina che

riconosce quale principio fondamentale dell’ordinamento fiscale il principio

solidaristico e quindi, anche volendo ammettere una limitazione dei diritti del

singolo, questa può essere giustificata dal fine di realizzare il fine solidaristico stesso,

secondo cui tutti devono partecipare proporzionalmente alle spese pubbliche. E

questa parte della dottrina ha paradossalmente utilizzato l’accostamento fra l’articolo

25 e l’articolo 23 della Costituzione al fine di riconoscere una volontà del legislatore

costituente circa la completa ammissibilità delle leggi tributarie retroattive e, più in

generale di tutte le norme extrapenali. Infatti il Barile sostiene che attraverso un

ragionamento a contrario si può facilmente ricavare che il principio della

irretroattività, non solo è limitato alla materia penale, ma anche che la Costituzione

abbia indirettamente riconosciuto la retroattività tributaria, per il semplice fatto che il

limite alla retroattività è stato riconosciuto esplicitamente solo in materia penale. Ma

questa sembra una conclusione troppo affrettata perché è pacifico che, come risulta

dai lavori preparatori, il legislatore costituzionale non ha mai preso in considerazione

questo problema con riferimento alle norme tributarie.

Tirando le fila del discorso fin’ora svolto circa la legittimità costituzionale delle

norme retroattive extrapenali, con particolare attenzione a quelle tributarie, bisogna

riconoscere che non esiste nel nostro ordinamento, né a livello di legge ordinaria, né a

livello costituzionale, un principio che sancisca espressamente l’irretroattività di tali

norme e che sia in grado di vincolare il legislatore ordinario. Così come affermato

chiaramente dalla Corte costituzionale, il fatto che non ci siano limiti espressi alla

retroattività delle leggi extrapenali, non significa automaticamente, che il controllo

della Corte sia escluso riguardo a tali leggi. Bisogna valutare se all’interno della

2

6

Carta Costituzionale esistono dei principi che potrebbero essere lesi da una

legislazione fiscale retroattiva.

2.4. Analisi degli articoli della Costituzione da cui la dottrina ha ricavato il

principio di irretroattività della norma tributaria

La prima disposizione che è stata analizzata, tra quelle che hanno un particolare

legame con l’ordinamento tributario, per mettere in evidenza un eventuale limite per

la legislazione fiscale retroattiva, è l’articolo 23 della Costituzione, il quale sancisce

che: “Nessuna prestazione personale o patrimoniale può essere imposta se non in

base alla legge”.

Questa disposizione rappresenta un principio fondamentale della materia fiscale; si

tratta della cosiddetta riserva di legge, nel senso che le scelte di politica fiscale sono

riservate al legislatore ordinario e sottratte, quindi, al potere esecutivo.

Parte delle dottrina, seguendo un’impostazione della Consulta, che ha sempre escluso

che l’articolo 23 Cost. potesse rappresentare un limite alla retroattività delle norme

fiscali, ha osservato che un tributo imposto con legge retroattiva, non è di per sé un

tributo sine lege (situazione questa che giustificherebbe l’illegittimità della norma per

violazione dell’articolo 23 Cost.), se vengono indicati con precisione gli elementi

fondamentali del tributo stesso.

Quindi la norma retroattiva potrà anche violare il disposto dell’ articolo 23 Cost., ma

si tratterà di un fatto puramente accidentale, non di una conseguenza automatica della

retroattività.

Secondo il Barile queste conclusioni non sono accettabili perché, spesso, si possono

verificare dei casi in cui la norma tributaria retroattiva è approvata per legge, con

formale rispetto dell’ articolo 23, ma dal punto di vista sostanziale si potrebbe avere

2

7

un contrasto con l’articolo 23 stesso.

Questo accade tutte le volte che una legge retroattiva viene introdotta con l’unico

scopo di sanare una precedente situazione illegittima. E’ il caso di una disposizione

che voglia attribuire il grado di legge formale a precedenti provvedimenti

amministrativi istitutivi di tributi e, come tali, illegittimi per un evidente contrasto

con il principio della riserva di legge.

Altre due disposizioni su cui la dottrina ha soffermato la sua attenzione sono gli

articoli 41 e 42 della Costituzione.

L’articolo 41 stabilisce che: “ L’ iniziativa economica privata è libera.

Non può svolgersi in contrasto con l’utilità sociale o in modo da recare danno alla

sicurezza, alla libertà, alla dignità umana.

La legge determina i programmi e i controlli opportuni perché l’attività economica

pubblica e privata possa essere indirizzata e coordinata a fini sociali”.

In riferimento a questo articolo, la Corte costituzionale ha escluso che si possa

desumere l’illegittimità costituzionale di una legge tributaria retroattiva. Questa

affermazione della Corte è generalmente accettata dalla dottrina, anche se, non è

mancato chi ha cercato di individuare un collegamento fra la retroattività tributaria e

l’iniziativa privata; quest’ultima riconosciuta e tutelata proprio nell’articolo 41 della

Costituzione, con l’unico limite del contrasto con l’utilità sociale.

Il Forte, sostiene, che si possa parlare di iniziativa privata nel momento in cui i

cittadini-contribuenti ripartiscono il reddito fra consumi e risparmi, avendo chiaro

quale sia il costo fiscale che debbono sopportare. Nel caso in cui si dovesse vivere

nella completa insicurezza del carico fiscale, questo tipo di iniziativa verrebbe a

essere limitato, forse, oltre il limite dell’utilità sociale.

L’articolo 42 secondo e terzo comma, in tema di proprietà, stabiliscono, invece, che

“la proprietà privata è riconosciuta e garantita dalla legge, che ne determina i modi

di acquisto, di godimento e i limiti allo scopo di assicurarne la funzione sociale e di

2

8

renderla accessibile a tutti.

La proprietà privata può essere, nei casi preveduti dalla legge, e salvo indennizzo,

espropriata per motivi di interesse generale”.

Secondo il Forte, un’imposta sul patrimonio, che colpisce retroattivamente, può

risolversi in una lesione del diritto di proprietà; infatti, un eventuale somma di

imposte dovute per il presente e per il passato, possono costringere il contribuente

alla liquidazione di parte del patrimonio, con un’indubbia lesione del diritto di

proprietà.

Un’altra parte della dottrina, invece, sempre analizzando l’articolo 42 Cost., cerca di

mettere in evidenza il fatto che il prelievo fiscale, in alcuni casi, si può tradurre in una

vera e propria espropriazione senza indennizzo.

Questa posizione del Werthmuller non può essere accolta perché l’espropriazione è

un istituto nettamente distinto e autonomo dal rapporto tributario. L’imposizione

fiscale comporta un debito pecuniario, cioè l’obbligo del pagamento di una somma di

denaro, non il trasferimento di un certo bene da un soggetto ad un altro. Il risultato

può essere lo stesso, ma gli effetti giuridici di queste due situazioni sono diversi.

E’ intervenuta, poi, la stessa Corte costituzionale, la quale ha negato una possibile

violazione dell’articolo 42 Cost. da parte di una legge fiscale retroattiva, per il

semplice fatto che, tale legge, non da’ luogo ad un’espropriazione, ma solo ad

un’obbligazione pecuniaria verso lo Stato.

Gli ultimi due articoli della Costituzione che sono stati esaminati, al fine di poter

rintracciare qualche limite alla legislazione fiscale retroattiva, sono gli articoli 53 e

81. Per interesse e complessità, l’articolo 53 sarà oggetto di un’analisi particolare nel

prossimo paragrafo.

Il Werhmuller afferma che: “Dalla norma che prescrive l’annualità dei bilanci,

discende l’illegittimità delle norme tributarie retroattive, in quanto esse tendono a

portare varianti ai bilanci approvati”.

2

9

Alcuni Autori, invece, contrastano con questa visione dell’articolo 81 e sostengono

che una corretta interpretazione di questa disposizione, mostrerebbe come nuovi e

maggiori tributi possono essere introdotti, con lo scopo di coprire nuove o maggiori

spese che lo Stato deve sostenere. Quindi non si avrà variazione del bilancio tutte le

volte che la legge tributaria retroattiva sarà dettata dall’esigenza di reperire fondi per

far fronte alle nuove e maggiori spese.

2.5. Il principio di capacità contributiva in riferimento alla retroattività delle

norme tributarie

L’articolo 53 della Costituzione secondo cui “tutti sono tenuti a concorrere alle spese

pubbliche in ragione della loro capacità contributiva”, rappresenta il punto di arrivo

dell’indagine circa la legittimità costituzionale delle norme tributarie retroattive.

Prima di tutto perché rappresenta il principio fondamentale di tutto l’ordinamento

tributario, poi perché, proprio in riferimento a questa disposizione, sono state

espresse le teorie più interessanti sul tema fin’ora trattato, tesi che, nella maggior

parte dei casi, sono arrivate ad una conclusione importante secondo cui esistono dei

limiti alla legittimità costituzionale dell’efficacia retroattiva delle norme fiscali

impositive.

La tesi da cui prendo spunto per analizzare l’articolo 53 come limite alla retroattività

delle norme fiscali retroattive, è stata espressa da alcuni autorevoli autori, secondo i

quali la capacità contributiva non fa riferimento ad una capacità cronologicamente

indefinita, ma ad una situazione economica presente ed attuale del contribuente;

quindi, poiché la legge tributaria retroattiva colpisce il soggetto in relazione ad una

3

0

situazione economica passata, essa è illegittima per violazione dell’articolo 53 primo

comma.

poiché la capacità contributiva deve essere attuale, cioè sussistere almeno nel

momento dell’entrata in vigore della legge, un tributo introdotto con legge retroattiva,

facendo riferimento a fatti passati, colpirebbe una capacità non più attuale, con

violazione dell’articolo 53. Si escluderebbe, in questo modo, qualunque possibilità

per il legislatore di emanare norme impositive con effetto retroattivo.

Secondo la posizione della corte costituzionale, quest'ultima oltre ad escludere una

possibile illegittimità della norma per un contrasto con gli articoli 23, 25, 41 e 42

della Costituzione, analizza il problema della norma retroattiva riguardo all’articolo

53, risolvendo la questione in maniera rapida e molto simile alla sentenza numero

118 del 1957. Infatti si afferma che: “Quanto all’articolo 53 della Costituzione, che

afferma il dovere di tutti di concorrere alle spese pubbliche in ragione della loro

capacità contributiva, a prescindere dalla sua portata generale, si rileva che non è

esatto che una legge tributaria, quando è retroattiva, violi per sé stessa il principio di

capacità contributiva.” Dopo tutta una serie di sentenze nelle quali la corte ha assunto

posizioni diverse, con la sentenza 315/1994, prende in considerazione, al fine di

verificare la legittimità della norma retroattiva, un altro criterio, quello della

“prevedibilità”.

In sostanza la tassazione retroattiva deve essere considerata costituzionalmente

legittima, in quanto rispettosa del limite imposto dall’articolo 53 della Costituzione,

tutte le volte in cui il recupero a tassazione di una ricchezza manifestatasi nel passato

poteva essere presumibilmente prevista dal contribuente nel momento in cui tale

ricchezza si era effettivamente manifestata.

Inoltre una norma retroattiva “prevedibile” dal contribuente è anche ragionevole e di

conseguenza non viola in principio fondamentale del nostro ordinamento di certezza

dei rapporti giuridici.

Il problema però è un altro; quello di poter sapere con certezza quali siano gli

elementi in base ai quali sussista la prevedibilità. Ma di questo la Corte costituzionale

3

1

non si è fatta carico, forse per mantenere uno spazio più o meno ampio di libertà nelle

sue decisioni e quindi riservandosi la possibilità di decidere secondo quelle che sono

le esigenza del caso concreto.

Al di là di ciò, la cosa importante da mettere in evidenza è che attraverso

l’interpretazione della Corte costituzionale l’articolo 53 e quindi il principio di

capacità contributiva è diventata una norma che legittima l’imposizione retroattiva,

anche se tale legittimazione non è assoluta, ma contenuta entro determinati limiti.

2.6. “Statuto del contribuente”: irretroattività della norma tributaria

L’articolo 3, primo comma, della legge 212/2000, stabilisce che “salvo quanto

previsto dall’articolo 1, secondo comma, le disposizioni tributarie non hanno effetto

retroattivo”. L’articolo 1, secondo comma, prevede l’adozione di norme

interpretative, che per la loro specifica natura producono un effetto retroattivo e che

quindi non interessano poiché la nostra attenzione si concentra soltanto sulle norme

impositive.

In questo senso il contenuto dell’articolo 3 dello Statuto è molto chiaro poiché

prevede che non possano essere più emanate disposizioni fiscali impositive con

effetto retroattivo.

Dal confronto fra l’articolo 3 dello Statuto e l’articolo 53 della Costituzione, credo

possa sorgere un dubbio di legittimità costituzionale della disposizione dello Statuto

stesso. Infatti l’articolo 3 della legge 212/2000 limita l’efficacia temporale delle

norme fiscali prevedendo la possibilità per queste di colpire una capacità contributiva

che si realizza solo in un momento successivo all’entrata in vigore della norma

3

2

impositiva e non anche una manifestazione di ricchezza realizzatasi nel passato.

In sostanza elimina qualunque possibilità di efficacia retroattiva, la quale invece

sembra trovare un’implicita legittimazione, almeno secondo le ultime interpretazioni

della Corte costituzionale, nell’articolo 53 della Costituzione che è norma di grado

superiore rispetto all’articolo 3 dello Statuto.

la disposizione dello Statuto che vieta l’efficacia retroattiva disciplina soltanto in

modo più restrittivo quanto si desume dall’articolo 53 della Costituzione.

Attraverso il criterio della capacità contributiva si legittima un’imposizione che

colpisce una ricchezza che si manifesta nel futuro (come è normale che sia in quanto

la legge dispone per il futuro), nonché una ricchezza già manifestata nel passato,

entro determinati limiti a tutela del contribuente.

L’articolo 3 dello Statuto non si pone in contrasto con la Costituzione in quanto non

contiene una disciplina diversa o più ampia circa gli effetti temporali delle norme

impositive fiscali, prevedendo, per esempio, che l’imposizione retroattiva è sempre

legittima. Una norma del genere sarebbe senz’altro incostituzionale perché

estenderebbe troppo la possibilità di ricorrere all’effetto retroattivo, anche oltre i

limiti fissati dall’articolo 53 della Costituzione.

L’articolo 3 dello Statuto non prevede qualcosa in più rispetto al principio di capacità

contributiva, estendendo i limiti della retroattività, ma qualcosa di meno e ciò deve

essere apprezzato, sia perchè tale disposizione rappresenta una garanzia maggiore per

il contribuente rispetto a quanto si evince in modo implicito dall’articolo 53 della

Costituzione, sia perché il legislatore, nonostante avesse una giustificazione per

portare a tassazione ricchezze manifestatesi nel passato, ha deciso di privarsi di tale

possibilità escludendo del tutto l’effetto retroattivo.

Il problema, però, non è tanto quello di verificare se questa disposizione sia

incostituzionale, operazione a cui forse sarà chiamata la nostra Corte costituzionale,

piuttosto quello di chiarire quanto sia vincolante tale principio per il legislatore

fiscale. Infatti come accade da sempre, una norma giuridica ha un’importanza

3

3

soltanto se esistono adeguati strumenti in grado di garantirne il rispetto; una norma

che non potesse imporre il rispetto del suo contenuto sarebbe priva della sua essenza

fondamentale.

Una norma perfettamente uguale all’articolo 3 dello Statuto, quanto a forma e

contenuto, esiste già da molto tempo nel nostro ordinamento. Si tratta dell’articolo 11

delle preleggi, il quale ha due elementi fondamentali in comune con l’articolo 3 dello

Statuto: ha lo stesso contenuto in quanto entrambe stabiliscono che la norma fiscale

produce effetti solo per il futuro (in realtà l’articolo 11 delle preleggi ha una portata

più ampia poiché si riferisce ad ogni norma giuridica), e ha la stessa forza giuridica in

quanto entrambe sono disposizioni di legge ordinaria.

Se il problema della valenza giuridica di un tale limite all’efficacia retroattiva non si

è posto con riguardo all’articolo 11 delle preleggi, perché si dovrebbe porre ora in

riferimento all’articolo 3 dello Statuto?

è sorto un legittimo dubbio secondo il quale tutte le disposizioni dello Statuto, quindi

anche il principio di irretroattività delle leggi fiscali, possono avere una forza

giuridica diversa e più intensa di quella normalmente riconosciuta alla legge

ordinaria, nonostante la legge 212/2000 sia formalmente una legge ordinaria.

L’eventualità che l’articolo 3 dello Statuto abbia una forza giuridica maggiore

dell’articolo 11 delle preleggi nasce, come è stato già ampiamente indicato, dal fatto

che il legislatore qualifica le disposizioni dello Statuto quali “principi generali”

dell’ordinamento tributario.

A seconda del valore più o meno inteso riconosciuto a tale qualificazione, la dottrina

si è divisa; una parte ha riconosciuto le norme stesse quali precetti para-costituzionali,

dotati di una forza giuridica superiore alla legge ordinaria e quindi assolutamente

vincolanti per il legislatore futuro, il quale si vedrà negata la possibilità di adottare

norme impositive con efficacia retroattiva, a meno che non dichiari espressamente di

voler derogare all’articolo 3 dello Statuto. Un’altra parte della dottrina ha cercato di

sminuire la qualificazione di queste norme quali “principi generali” e quindi le ha

3

4

considerate semplici disposizioni di legge ordinaria, assolutamente non vincolanti per

il legislatore futuro.

Oltre a ciò, il legislatore sarebbe libero di derogare o abrogare le norme dello Statuto

anche in modo implicito in quanto l’assioma di immutabilità sancito nell’articolo 1

dello Statuto sarebbe privo di qualunque valore giuridico. La stessa Corte

costituzionale ha affermato che nel nostro ordinamento non c’è spazio per un

principio di immutabilità simile a quello contenuto nell’articolo 1 della legge 4 del

1929 e che è stato reintrodotto nell’ordinamento fiscale attraverso lo Statuto del

contribuente.

Quindi con l’entrata in vigore della legge 212/2000 si può affermare, con tutte le

cautele del caso, che in materia fiscale esiste un limite espresso alla normazione

retroattiva, anche se per verificare gli effetti positivi di questa coraggiosa decisione

sarà necessario attendere del tempo e augurarsi che la volontà dei tutela del

contribuente che ha manifestato il legislatore attraverso le disposizioni dello Statuto

venga ricordata e ulteriormente affermata con forza dal legislatore futuro.

3

5

Capitolo 3

L’efficacia della norma tributaria nello spazio: il principio di

territorialità dell’imposta

3.1. Problemi in tema di efficacia della norma tributaria nello spazio

Per quanto riguarda l'efficacia nello spazio della norma tributaria, dobbiamo prendere

in considerazione tre diversi problemi:

il problema della determinazione dello spazio in cui la legge esplica in generale

la propria validità ed efficacia;

il problema dei limiti che il legislatore statale incontra in materia tributaria

quando intenda attribuire rilevanza a fatti realizzatisi in tutto o in parte fuori il

territorio dello Stato o ad opera di soggetti residenti in un altro Stato;

il problema dei limiti territoriali della potestà amministrativa di dare concreta

ed effettiva attuazione al prelievo.

3

6

3.2. Il principio di territorialità

La norma tributaria in virtù del principio di sovranità dello Stato nel proprio

territorio, di regola, esplica la propria efficacia in tutto il territorio dello Stato,

salve espresse deroghe al riguardo; ad esempio art.2, D.P.R. n.43/1973: esclude

dal territorio doganale certe porzioni del territorio nazionale (i comuni di Livigno

e di Campioni d'Italia ed alcune parti del lago di Lugano).

Il legislatore nella disciplina dell'imposizione dei redditi ha adottato una pluralità di

criteri di collegamento con il territorio statale:

- oggettivi: il verificarsi in tale territorio dell’attività che costituisce il presupposto

deltributo ovvero l’ubicazione nel territorio del bene colpito dall’imposizione

(cd.sistema di tassazione su base territoriale);

- soggettivi: in particolare, la residenza nel territorio dello Stato del soggetto cui è

riconducibile il fatto indice di capacità contributiva (cd. sistema di tassazione su

base mondiale o world wide system).

Ne deriva un sistema combinato che fonda l’imposizione:

- dei soggetti residenti sul principio dell’utile mondiale, con conseguente

imposizione dei redditi da costoro ovunque prodotti;

- dei soggetti non residenti sul principio di territorialità, con conseguente

imposizione dei soli redditi prodotti in Italia.

3.3. La doppia imposizione internazionale e relative cause

Si ha quando una situazione di fatto economicamente rilevante determina la nascita

in capo ad un medesimo soggetto di due obbligazioni tributarie, in relazione ad

imposte dello stesso tipo previste dalla legislazione di due Paesi diversi.

Si verifica una doppia imposizione quando:

A) Una medesima situazione di fatto è assunta a presupposto di un determinato

3

7

tributo:

- in un Paese in base ad un criterio oggettivo (ad esempio l’imposta sui redditi si

applica su tutti i redditi prodotti nel territorio dello Stato)

- in un altro Paese in base ad un criterio soggettivo (ad esempio, l’imposta si

applica su tutti i redditi dei residenti ovunque siano prodotti).

B) Una situazione di fatto è assunta a presupposto di un medesimo tributo in due

diversi Stati sulla base dello stesso criterio di collegamento.

In tale caso la doppia imposizione può verificarsi in conseguenza della diversa

estensione dello stesso criterio nelle varie legislazioni nazionali.

Sulla base delle diverse legislazioni

interne dei due Stati, infatti può accadere che, nell’applicazione di uno stesso criterio

oggettivo di collegamento, un medesimo fatto venga collocato da uno Stato nel

proprio territorio e da un altro Stato nel proprio.

Esempio: luogo di realizzazione del reddito.

Oppure può accadere che, nell’applicazione dello stessocriterio soggettivo di

collegamento, un medesimo soggetto sia considerato proprio residente da entrambi i

due diversi Stati.

Per ciò che concerne le misure adottate per evitare il fenomeno della doppia

imposizione internazionale abbiamo:

1) MISURE DI DIRITTO INTERNO:

- eccezionali deroghe al sistema dell’utile mondiale ovvero,

- sistema del credito d’imposta per i redditi prodotti all’estero.

Art. 165 TUIR (ex art.15) prevede che: se alla formazione del reddito concorrono

redditi prodotti all’estero, le imposte ivi pagate a titolo definitivo sono ammesse in

detrazione dall’imposta dovuta in Italia fino alla concorrenza della quota di imposta

italiana corrispondente al rapporto tra i redditi prodotti all’estero e il reddito

complessivo.

Poiché la disciplina tributaria sancisce che i soggetti residenti in Italia devono

corrispondere le imposte su tutti i redditi di cui sono titolari, indipendentemente dal

3

8

luogo di produzione (principio di tassazione dell’utile mondiale) e se i soggetti

residenti in Italia sono tassati nel Paese estero per i redditi ivi prodotti è evidente che

i soggetti residenti titolari di redditi esteri sono tenuti (salvo l’applicazione di norme

di esenzione in virtù di eventuali convenzioni bilaterali) a versare le imposte sia nel

Paese di residenza, sia nel Paese terzo.

Tale situazione determina una duplicazione d’imposta che in Italia viene corretta

con il meccanismo del credito d’imposta per le imposte pagate all’estero.

Il meccanismo del credito d’imposta può essere sintetizzato in questo modo:

a) il soggetto passivo versa le imposte all’estero sui redditi ivi prodotti;

b) il soggetto passivo calcola le imposte italiane sui redditi, italiani ed esteri, di cui è

titolare;

c) il soggetto passivo detrae dall’imposta netta italiana, con alcune limitazioni, le

imposte già versate all’estero.

2) MISURE BILATERALI

1) Le convenzioni bilaterali contro le doppie imposizioni.

Mediante tali convenzioni viene prescelto in maniera pattizia il criterio da applicare

reciprocamente, in modo che l’imposizione abbia luogo in uno solo degli Stati

stipulanti.

L’OCSE (Organizzazione per la cooperazione e lo sviluppo economico) e L’ONU

(Organizzazione delle Nazioni Unite) hanno elaborato appositi modelli che

rappresentano i prototipi convenzionali di riferimento per la maggior parte degli Stati

che intendono stipulare pattuizioni in materia fiscale.

3.4. La potestà amministrativa tributaria

L’Amministrazione finanziaria

- non può compiere atti che costituiscono esercizio di un potere autoritativo nel

territorio di un altro Stato;

- non può obbligare l’Amministrazione finanziaria di un altro Stato a compiere tali

3

9

atti in sua vece.

Tuttavia, in molte convenzioni internazionali contro le doppie imposizioni vi sono

disposizioni volte ad assicurare la collaborazione delle Amministrazioni degli Stati

contraenti nell’attività di polizia tributaria.

Secondo l'Art. 26 della convenzione Modello OCSE: le Amministrazioni devono

scambiarsi le informazioni necessarie per l’applicazione delle disposizioni della

legislazione interna relative alle imposte incluse nel campo di operatività della

convenzione.

Lo scambio di informazioni può avvenire:

- su richiesta con specificazione del soggetto e del tipo di informazione;

- automaticamente, quando in base ad accordi particolari tra le Amministrazioni

certe informazioni

relative

a determinate

categorie di

soggetti

vengono

automaticamente

trasmesse da una Amministrazione all’altra.

- spontaneamente, quando una Amministrazione trasmette all’altra informazioni di

cui è venuta a conoscenza e che ritiene possano interessare quest’ultima.

4

0