20 - 24 marzo 2017

L'essenziale della settimana

● Mercati: calo dei tassi USA; il dollaro è rimasto relativamente stabile. Gli spread del credito si sono ampliati nel corso

della settimana: lieve frenata dei titoli azionari dopo un lungo rialzo.

● Zona Euro: il clima di fiducia delle imprese continua a migliorare.

● USA: aumento degli ordini durevoli a febbraio.

Key focus

La domanda all’ultima asta TLTRO-II della BCE è stata ampiamente superiore

alle attese

Domanda record di finanziamenti da parte delle banche

Durante l’ultima asta TLTRO-II, la BCE ha assegnato un volume molto più elevato rispetto alle attese, che erano state comunque

riviste rapidamente al rialzo negli ultimi giorni. Complessivamente, i prestiti concessi hanno raggiunto l’importo di 233,5 miliardi di euro,

quasi il doppio rispetto a quanto ipotizzato in media dai sondaggi, ovvero tra 110 e 125 miliardi di euro. Inoltre, questa cifra è nettamente superiore anche ai volumi registrati nelle aste precedenti (nonostante il trend rialzista da noi già osservato), pari rispettivamente a 31

miliardi euro a giugno, 45 miliardi di euro a settembre e 62 miliardi di euro nel

dicembre 2016. Impressionante, il numero di istituzioni che ha partecipato

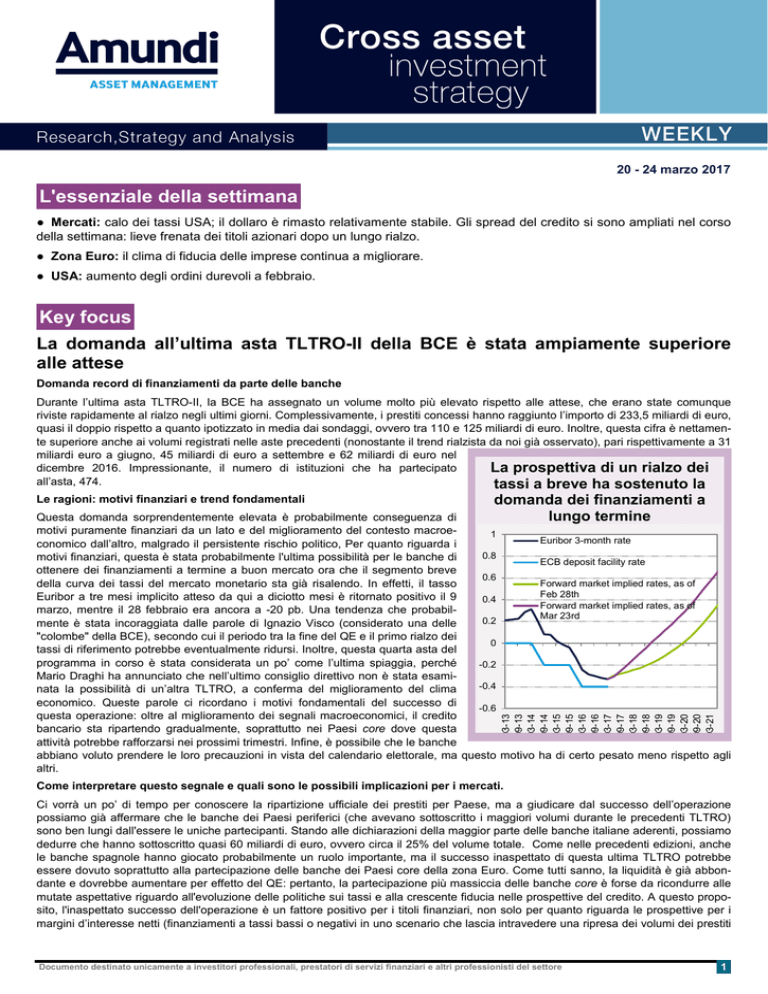

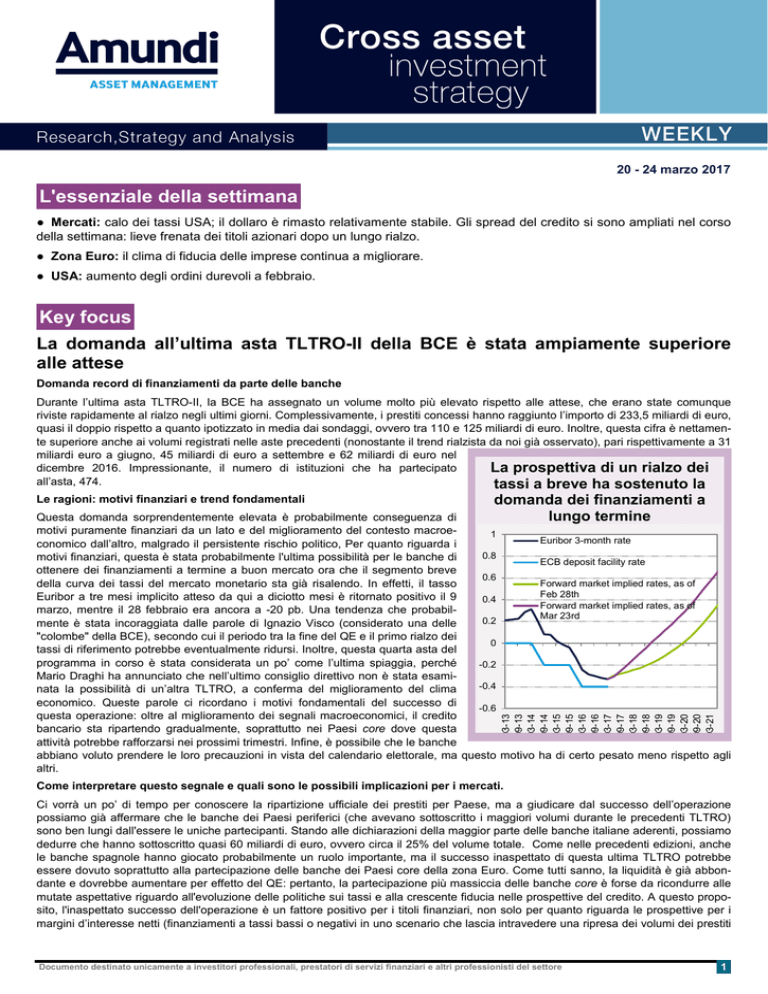

La prospettiva di un rialzo dei

all’asta, 474.

tassi a breve ha sostenuto la

Le ragioni: motivi finanziari e trend fondamentali

domanda dei finanziamenti a

lungo termine

Euribor 3-month rate

ECB deposit facility rate

Forward market implied rates, as of

Feb 28th

Forward market implied rates, as of

Mar 23rd

03-13

09-13

03-14

09-14

03-15

09-15

03-16

09-16

03-17

09-17

03-18

09-18

03-19

09-19

03-20

09-20

03-21

Questa domanda sorprendentemente elevata è probabilmente conseguenza di

motivi puramente finanziari da un lato e del miglioramento del contesto macroe1

conomico dall’altro, malgrado il persistente rischio politico, Per quanto riguarda i

0.8

motivi finanziari, questa è stata probabilmente l'ultima possibilità per le banche di

ottenere dei finanziamenti a termine a buon mercato ora che il segmento breve

0.6

della curva dei tassi del mercato monetario sta già risalendo. In effetti, il tasso

Euribor a tre mesi implicito atteso da qui a diciotto mesi è ritornato positivo il 9

0.4

marzo, mentre il 28 febbraio era ancora a -20 pb. Una tendenza che probabil0.2

mente è stata incoraggiata dalle parole di Ignazio Visco (considerato una delle

"colombe" della BCE), secondo cui il periodo tra la fine del QE e il primo rialzo dei

0

tassi di riferimento potrebbe eventualmente ridursi. Inoltre, questa quarta asta del

programma in corso è stata considerata un po’ come l’ultima spiaggia, perché

-0.2

Mario Draghi ha annunciato che nell’ultimo consiglio direttivo non è stata esami-0.4

nata la possibilità di un’altra TLTRO, a conferma del miglioramento del clima

economico. Queste parole ci ricordano i motivi fondamentali del successo di

-0.6

questa operazione: oltre al miglioramento dei segnali macroeconomici, il credito

bancario sta ripartendo gradualmente, soprattutto nei Paesi core dove questa

attività potrebbe rafforzarsi nei prossimi trimestri. Infine, è possibile che le banche

abbiano voluto prendere le loro precauzioni in vista del calendario elettorale, ma questo motivo

altri.

ha di certo pesato meno rispetto agli

Come interpretare questo segnale e quali sono le possibili implicazioni per i mercati.

Ci vorrà un po’ di tempo per conoscere la ripartizione ufficiale dei prestiti per Paese, ma a giudicare dal successo dell’operazione

possiamo già affermare che le banche dei Paesi periferici (che avevano sottoscritto i maggiori volumi durante le precedenti TLTRO)

sono ben lungi dall'essere le uniche partecipanti. Stando alle dichiarazioni della maggior parte delle banche italiane aderenti, possiamo

dedurre che hanno sottoscritto quasi 60 miliardi di euro, ovvero circa il 25% del volume totale. Come nelle precedenti edizioni, anche

le banche spagnole hanno giocato probabilmente un ruolo importante, ma il successo inaspettato di questa ultima TLTRO potrebbe

essere dovuto soprattutto alla partecipazione delle banche dei Paesi core della zona Euro. Come tutti sanno, la liquidità è già abbondante e dovrebbe aumentare per effetto del QE: pertanto, la partecipazione più massiccia delle banche core è forse da ricondurre alle

mutate aspettative riguardo all'evoluzione delle politiche sui tassi e alla crescente fiducia nelle prospettive del credito. A questo proposito, l'inaspettato successo dell'operazione è un fattore positivo per i titoli finanziari, non solo per quanto riguarda le prospettive per i

margini d’interesse netti (finanziamenti a tassi bassi o negativi in uno scenario che lascia intravedere una ripresa dei volumi dei prestiti

Documento destinato unicamente a investitori professionali, prestatori di servizi finanziari e altri professionisti del settore

1

20 - 24 marzo 2017

a tassi più elevati), ma anche per quanto riguarda il costo di finanziamento del debito. Una delle principali implicazioni di questa

TLTRO è che le banche hanno meno bisogno di rifinanziarsi sul mercato obbligazionario, e ciò contribuisce a sostenere l'equilibrio tra

domanda e offerta. Un'altra conseguenza dell’abbondante liquidità potrebbe essere la ricomparsa del carry trade: l'allargamento degli

spread dei Paesi periferici nelle ultime settimane rende quest’operazione più conveniente rispetto alle tre precedenti edizioni della

TLTRO. Tuttavia, va ricordato che le banche stanno riducendo gradualmente le loro posizioni nei titoli di Stato da diversi trimestri, e

che questo trend è stato seguito anche dai Paesi periferici. Pertanto, riteniamo che la ricomparsa delle operazioni di carry trade (principalmente sui segmenti a breve termine) potrebbe essere temporanea e avere dimensioni limitate.

The week at a glance

Altri eventi

Zona Euro >

Il governo del Regno Unito attiverà la procedura della Brexit mercoledì 29 marzo. Il premier britannico

Theresa May ha annunciato che mercoledì 29 marzo invocherà l’articolo 50 del Trattato di Lisbona, che definisce

la procedura di uscita di uno Stato membro dell'Unione europea. In base a tale articolo, l’uscita del Regno Unito

entrerà in vigore, in linea di principio, fra due anni. Mercoledì, 22 marzo, Michel Barnier (il negoziatore ufficiale

dell’UE per la Brexit) ha dichiarato che si annunciano "momenti difficili". Egli ha fatto presente che dovranno

essere esaminati diversi dossier prima di avviare delle discussioni su un futuro trattato di libero scambio, ovvero il

saldo definitivo che il Regno Unito deve versare all'Unione europea, e il problema degli espatriati da una parte e

dall’altra.

C'è ancora poca visibilità sul quadro futuro delle relazioni tra il Regno Unito e l'UE. Se quest’ultima insisterà per

affrontare i dossier più complessi prima di iniziare i negoziati su un accordo di libero scambio, potrebbe rimanere

poco tempo per trattare (anche un periodo di due anni ci appare molto ambizioso). E il calendario delle elezioni in

Francia e in Germania non facilita le cose. Ricordiamoci che per gli europei, l'obiettivo è quello di raggiungere un

compromesso tra il mantenimento di buone relazioni commerciali con il Regno Unito e il desiderio di evitare che

quest’ultimo ottenga condizioni eccessivamente favorevoli che potrebbero incoraggiare i movimenti politici euroscettici in altri Paesi.

Indicatori economici

Zona Euro >

Il clima di fiducia delle imprese continua a migliorare. Secondo la stima flash, l’indice PMI composito della

zona Euro è migliorato di nuovo a marzo rispetto a febbraio (al 56,7 contro il 56 del mese di febbraio e il 55,8

stimato), indicando un’espansione molto robusta dell’attività. Il miglioramento si è verificato nell’industria e nei

servizi. Anche gli indicatori di Francia e Germania hanno evidenziato un progresso. In Francia, tuttavia, l'indicatore sul clima della fiducia INSEE ha registrato una flessione pur restando a un livello elevato (104 rispetto al 107 di

febbraio). Infine, nel Q4 i salari minimi nominali sono aumentati nella zona Euro dell’1,6% su base annua (rispetto

al + 1,5% nel Q3). Gli incrementi sono stati del 2,9% in Germania, dell'1,5% in Francia, dello 0,1% in Italia e dello

0,2% in Spagna.

Ci sono state molte buone notizie per la zona Euro nel Q1. I rischi politici non sembrano mettere a repentaglio la

ripresa. L'aumento dei salari in Germania, più alto di quello osservato negli altri grandi Paesi, dovrebbe contribuire

a correggere gli importanti squilibri del commercio internazionale tra gli Stati membri.

USA>

Aumento degli ordini dei beni durevoli. A febbraio gli ordini dei beni durevoli sono saliti dell’1,7% (contro il +

1,2% atteso e il + 2,3% di gennaio). Tuttavia gli ordini, esclusi quelli della difesa e dell'aviazione (utilizzati per

prevedere le spese di conto capitale delle imprese) hanno registrato una flessione dello 0,1% (contro il + 0,6%

atteso). Inoltre, le vendite di nuove case hanno battuto le aspettative (590.000 unità contro le 560.000 attese e

le 560.000 di gennaio, dati annualizzati. Diverso, invece, l’andamento delle vendite di case esistenti (5,48

milioni contro i 5,57 milioni attesi e i 5,69 milioni nel mese di gennaio).

Questi dati sono molto volatili ma, nel complesso, l’andamento dell’economia negli USA rimane positivo. Una sua

eventuale accelerazione dipenderà dalla capacità del nuovo Presidente di mantenere almeno in parte le sue

promesse elettorali.

Documento destinato unicamente a investitori professionali, prestatori di servizi finanziari e altri professionisti del settore

2

20 - 24 marzo 2017

Giappone>

La debolezza dei tassi d’interessi e gli sforzi di rilancio hanno drogato i prezzi degli immobili. In tutto il

Paese, lo scorso anno i prezzi dei terreni (qualunque sia la loro destinazione) sono aumentati dello 0,4% su base

annua. È da due anni che i prezzi salgono. La loro crescita ha evidenziato una leggera accelerazione (+0,1%)

rispetto al 2015. I prezzi dei terreni a uso commerciale sono saliti dell’1,4%. Grazie alla ripresa degli utili, le imprese hanno potuto ampliare le loro sedi, mentre i bassi tassi d'interesse hanno stimolato gli investimenti immobiliari. Dal 2013, i prezzi delle città importanti nelle zone locali sono cresciuti molto di più su base annua rispetto a

quelli delle maggiori città – Tokyo, Osaka e Nagoya. Nel 2016, i prezzi nelle principali città suburbane hanno

registrato un incremento del 6,9% contro il 3,3% delle tre megalopoli.

Per quanto riguarda le proprietà residenziali, i prezzi sono saliti per la prima volta in nove anni. I bassi

tassi ipotecari e il taglio delle imposte sui mutui hanno drogato gli investimenti negli immobili residenziali nelle

diverse regioni. Nei grandi centri regionali, i prezzi sono aumentati del 2,8% contro lo 0,5% delle tre megalopoli. I

promotori immobiliari hanno preso nota dell’aumento dei costi di acquisto nelle principali città

La determinazione del Primo Ministro Abe nel voler rilanciare l’economia delle diverse regioni e la decisione di

meglio ripartire le infrastrutture di trasporto hanno stimolato i prezzi degli immobili. Ad esempio, il governo ha

deciso di prolungare le linee ferroviarie “Super express”. In parallelo, sono stati creati dei treni dotati di cabine di

lusso sulle linee ferroviarie locali e le compagnie aeree low-cost hanno aumentato i loro voli. I promotori immobiliari hanno incrementato i progetti di costruzione di ristoranti, negozi e alberghi nelle province, prevedendo che

una migliore accessibilità porterà più turisti stranieri e uomini d'affari. In questo processo, sono state create numerose REIT dedicate a regioni specifiche per cercare di beneficiare dei rendimenti relativamente elevati.

Politica monetaria

Russia >

La CBR ha tagliato il tasso di riferimento di 25 pb portandolo al 9,75%.

Questa decisione non era del tutto attesa perché il tono dell’ultimo comunicato invitava alla prudenza per via dei

rischi interni ed esterni. La CBR ha giustificato tale scelta adducendo due motivi: (i) un rallentamento più pronunciato dell’inflazione e (ii) una diminuzione delle aspettative d’inflazione. La CBR ha annunciato che se saranno

soddisfatte le condizioni sull’inflazione e sull’attività, potrebbe portare avanti il suo ciclo di allentamento monetario.

C’è quindi da attendersi probabilmente un'ulteriore sforbiciata dei tassi durante la prossima riunione che si terrà il

28 aprile.

Mercati finanziari

Obbligazioni governative

Calo dei tassi negli Stati Uniti man mano che aumentano i dubbi riguardo alla capacità del Presidente

Trump di attuare le riforme. I Treasury USA a 10 anni sono scesi di 8 pb a 2,42%. Lo spread tra i bond decennali americani e quelli tedeschi è sceso sotto i 200 pb. In Europa, i premi di rischio del credito sono scesi leggermente sotto i 60 pb.

Il fatto che la Fed abbia dimostrato maggiore cautela il 15 marzo (nessuna revisione al rialzo delle stime sulla

crescita) e che ci siano crescenti dubbi circa la capacità di Donald Trump di fare dei progressi sul piano delle

riforme impedirà ai tassi lunghi americani di salire. In Europa, per contro, un ridimensionamento del rischio politico

potrebbe spingere i tassi tedeschi leggermente verso l'alto.

Tassi di cambio

Il dollaro USA è rimasto relativamente stabile. Da segnalare, nel corso della settimana, le performance particolarmente brillanti e deboli 1) dello yen giapponese, che ha guadagnato 1,4% sul dollaro USA raggiungendo

quota 111, il massimo degli ultimi quattro mesi; e 2) del dollaro australiano, che ha invece perso l’1,1% sul biglietto verde. Le variazioni di queste due valute sono state causate dai timori che la nuova legge sulla Sanità promossa dai repubblicani non sarebbe passare alla Camera dei Rappresentanti USA e che ci sarebbe stato un calo dei

tassi americani. Da notare anche il forte apprezzamento della coppia GBP/USD (+ 0,6%) a quota 1,247, il valore

più alto del mese. La sterlina è stata sostenuta dai dati sulle vendite al dettaglio migliori del previsto, un dato che

ha alimentato le voci riguardo a un possibile aumento dei tassi da parte della BoE che dispone ora di maggiori

spazi di manovra. Il real brasiliano è stata la valuta peggiore (-1,2%), a causa dei crescenti timori riguardo a un

impatto più limitato del previsto della futura riforma delle pensioni. L'euro è rimasto stabile a quota 1,08.

L'esito della votazione sul progetto di riforma dell’Obamacare presentato da D. Trump, prevista per giovedì e

rinviata a venerdì, giocherà un ruolo chiave nell'evoluzione a breve termine del dollaro: se la riforma non passa,

Documento destinato unicamente a investitori professionali, prestatori di servizi finanziari e altri professionisti del settore

3

20 - 24 marzo 2017

verranno sollevati seri dubbi sulla capacità del governo di introdurre cambiamenti significativi e nuove politiche, tra

cui la tanto attesa riforma della politica fiscale. Questa prospettiva sarebbe molto negativa per il dollaro, almeno

fino a quando non sarà approvata la riforma fiscale al Congresso, sempre che ciò accada (si dice l’approvazione

potrebbe avvenire nel mese di agosto).

Credito

Questa settimana c’è stato un ampliamento degli spread di credito. Le obbligazioni yield hanno sottoperformato quelle investment grade sui mercati dell’euro e del dollaro. Il segmento delle obbligazioni HY rimane tuttavia

quello con la miglior performance dall’inizio dell’anno a oggi.

La sovraperformance dei segmenti a beta elevato è dovuta alle grandi aspettative degli investitori riguardo alla

crescita. Il livello generale di fiducia nell'economia degli Stati Uniti è aumentato considerevolmente da quando

Donald Trump è stato eletto Presidente degli Stati Uniti. Gli investitori hanno scontato con grande rapidità un'accelerazione della crescita grazie alle politiche della nuova amministrazione. Per contro, i membri del FOMC, più

prudenti, non hanno incluso le ipotesi di stimolo fiscale nei loro scenari economici. Essi prevedono una crescita

non superiore al 2% per il 2018, contro quasi il 2,5% delle stime di consenso. L'accelerazione delle aspettative di

crescita, unitamente alle condizioni di finanziamento estremamente accomodanti, costituisce una configurazione

ideale per le attività rischiose. I dubbi sulle politiche del nuovo presidente o un inasprimento delle condizioni di

finanziamento porterebbe inevitabilmente a un adeguamento delle valutazioni.

Azioni

Leggera frenata dei titoli azionari dopo un lungo rialzo. È interessante notare come questa battuta d’arresto

abbia più a che fare con il dibattito sul bilancio negli Stati Uniti e la questione del protezionismo dopo il G20 che

non con il dibattito politico in Francia. Inoltre, le performance da inizio anno negli USA e nella zona Euro sono

state molti simili, rispettivamente del + 5% e del + 4,2%. I mercati emergenti hanno invece preso il largo (+ 12%)

perché stanno recuperando la sottoperformance della fine del 2016 dopo le elezioni presidenziali americane

I mercati azionari, che hanno aumentato i loro guadagni dopo le elezioni negli Stati Uniti, ora sono ipercomprati, e

ciò ha determinato alcuni deflussi. Per ora non si tratta però di niente di serio perché la ripresa nominale dell'economia si traduce in un aumento effettivo degli utili, mentre le discussioni negli Stati Uniti tra l'amministrazione e il

Congresso non si concluderanno prima dell'estate.

Documento destinato unicamente a investitori professionali, prestatori di servizi finanziari e altri professionisti del settore

4

20 - 24 marzo 2017

Key upcoming events

Indicatori economici

USA: nel Q4 il PIL dovrebbe essere migliorato leggermente. Germania: l'indice IFO sul clima di fiducia delle

imprese dovrebbe essere stabile.

Date

Country

Consensus

Prior

IFO business climate. March

110.8

111.0

CB consumer confidence. March

113.4

114.8

Japan

Retail sales. YoY. February

0.7%

1.0%

Spain

CPI. YoY. March

Germany

CPI. YoY. March

1.8%

2.2%

Brazil

Retail sales. YoY. January

-4.3%

-4.9%

United States

China

GDP. QoQ. Q4

Manufacturing PMI. March

2.0%

51.7

1.9%

51.6

CPI. YoY. March

1.3%

1.2%

Unemployment rate. March

5.9%

5.9%

GDP. YoY. Q4

2.0%

2.0%

March 27

Germany

March 28

United States

March 30

March 31

France

Germany

UK

Eurozone

Upcom ing m acroeconom ic data

3.0%

CPI. YoY. March

1.8%

2.0%

US

Michigan consumer sentiment. March

97.8

97.6

US

PMI Chicago. March

56.8

57.4

Source: Amundi Strategy

Aste

Date

Country

March 27

France

March 28

Germany

March 30

Auctions of European sovereign debt [m aturity, am ount (if available)]

Short-term, € 6.4 Bn

2 years, € 4 Bn

Italy

Short-term, € 2.5 Bn

Italy

Long-term

Source: Amundi Strategy

Key events

Date

April 27, 2017

Upcom ing m onetary policy com m ittee m eetings

European Central Bank (ECB)

Bank of Japan (BoJ)

May 3, 2017

Federal Reserve (Fed)

May 11, 2017

Bank of England (BoE)

Date

March 29, 2017

Upcom ing im portant events

UK to trigger Article 50 to leave the EU

April 23, 2017

France- First round of Presidential election

May 7, 2017

France - Second round Presidential election

June 11, 2017

France - First round of Legislative Elections

June 18, 2017

France - Second round of Legislative Elections

24 September 2017 Germany - General Election

Source: Amundi Strategy

Documento destinato unicamente a investitori professionali, prestatori di servizi finanziari e altri professionisti del settore

5

20 - 24 marzo 2017

Market snapshot

Equity markets

24/03/2017

Over 1 week

Over 1 month

Ytd

S&P 500

2353

-1.0%

-0.6%

5.1%

Eurostoxx 50

3444

-0.1%

4.2%

4.7%

CAC 40

5020

-0.2%

3.6%

3.3%

Dax 30

12049

-0.4%

2.1%

4.9%

Nikkei 225

19263

-1.3%

-0.1%

0.8%

968

0.2%

2.6%

12.3%

Commodities - Volatility

24/03/2017

Over 1 week

Over 1 month

Ytd

Crude Oil (Brent, $/barrel)

51

-2.0%

-9.4%

-10.7%

1247

1.5%

-0.8%

8.3%

12

1.1

0.9

-1.7

24/03/2017

Over 1 week

Over 1 month

Ytd

MSCI Emerging Markets (close -1D)

Gold ($/ounce)

VIX

FX markets

EUR/USD

1.08

0.5%

2.2%

2.7%

USD/JPY

111

-1.3%

-0.8%

-4.9%

EUR/GBP

0.87

-0.1%

2.1%

1.4%

EUR/CHF

1.07

-0.1%

0.7%

-0.1%

24/03/2017

Over 1 week

Over 1 month

Ytd

EONIA

-0.36

--

-

-3 bp

Euribor 3M

-0.33

--

--

-1 bp

Fixed Income markets

Libor USD 3M

1.16

-

+10 bp

+16 bp

2Y yield (Germany)

-0.73

+4 bp

+22 bp

+4 bp

10Y yield (Germany)

0.41

-2 bp

+23 bp

+21 bp

2Y yield (US)

1.26

-5 bp

+12 bp

+7 bp

10Y yield (US)

2.42

-8 bp

+11 bp

-2 bp

24/03/2017

Over 1 week

Over 1 month

Ytd

France

+59 bp

-8 bp

-15 bp

+11 bp

Austria

+20 bp

--

-6 bp

-2 bp

Netherlands

+23 bp

-2 bp

-6 bp

+9 bp

Finland

+10 bp

-2 bp

-7 bp

-4 bp

Belgium

+48 bp

-2 bp

-6 bp

+15 bp

Ireland

+66 bp

-5 bp

-9 bp

+12 bp

Portugal

+372 bp

-13 bp

-3 bp

+17 bp

Spain

+127 bp

-18 bp

-24 bp

+9 bp

Italy

+183 bp

-10 bp

-18 bp

+22 bp

24/03/2017

Over 1 week

Over 1 month

Ytd

Eurozone Sovereigns 10Y spreads vs

Germany

Credit markets

Itraxx Main

+76 bp

+6 bp

+1 bp

+4 bp

Itraxx Crossover

+293 bp

+17 bp

-3 bp

+4 bp

Itraxx Financials Senior

+90 bp

+5 bp

-5 bp

-4 bp

Source: Bloomberg, Amundi Strategy

Documento destinato unicamente a investitori professionali, prestatori di servizi finanziari e altri professionisti del settore

3:00 pm Paris time

6

20 - 24 marzo 2017

WEEKLY

Research, Strategy and Analysis

Disclaimer

Il presente documento è distribuito unicamente a scopo informativo. Le informazioni in esso riportate non costituiscono un’offerta ad acquistare o una sollecitazione a vendere

nessuna azione o quota di qualsiasi fondo cui si fa riferimento né nessun servizio, da parte o per qualunque soggetto in tutte le giurisdizioni in cui tale offerta, sollecitazione o

distribuzione sia illegale, o in cui la persona che presenta tale offerta o sollecitazione non sia qualificata per farlo, o nelle giurisdizioni in cui sia illegale rivolgere tale offerta o

sollecitazione al destinatario. Se non è diversamente indicato, tutte le opinioni espresse sono in ogni momento soggette a cambiamento, in base al mercato e ad altre

condizioni, e non è possibile assicurare che i Paesi, i mercati o i settori registrino le performance attese. Il valore dell’investimento e il suo rendimento potrebbero perciò

diminuire così come aumentare e gli investitori potrebbero perdere tutto l’importo investito. Per ulteriori informazioni siete invitati a richiedere un prospetto gratuito. Si prega di

leggere attentamente il prospetto prima di effettuare un investimento. Il rendimento passato non è garanzia di analoghi rendimenti futuri. La Società formula per iscritto,

applica e mantiene una politica di gestione dei conflitti di interesse che tiene conto delle circostanze connesse con la struttura e le attività dei soggetti appartenenti al medesimo Gruppo. Quanto fin qui presentato non deve in alcun modo essere copiato e/o distribuito a terzi, né per nessun motivo può essere utilizzato nei confronti della clientela.

Documento destinato unicamente a investitori professionali, prestatori di servizi finanziari e altri professionisti del settore

7