LA RILEVANZA DEGLI EFFETTI GIURIDICI DEI NEGOZI RISPETTO AL

PRESUPPOSTO

IMPOSITIVO:

SIMULAZIONE,

INTERPOSIZIONE

ED

EQUIVOCI STORICI. INTERFERENZE (EFFETTIVE O APPARENTI) CON

L’ART. 20 TUR

Relazione al Convegno del 15 novembre

di Andrea Carinci, Ordinario di Diritto tributario nell’Università di Bologna

1. Introduzione

Parlare di rilevanza degli effetti giuridici dei negozi rispetto al presupposto e

qui concentrarsi sulle vicende della simulazione, interposizione e dell’operare

dell’art. 20 del TUR appare un compito complesso ed impegnativo.

Vengono infatti richiamate tre diverse vicende, l’interposizione, la simulazione

e la qualificazione contrattuale, che, pur profondamente diverse, restano comunque

accomunate dalla circostanza di coinvolgere la fattispecie contrattuale.

Ma non solo.

A ben vedere, il loro accostamento in questa sede sembra conseguire piuttosto

ad un’altra ragione. Si tratta infatti di vicende tradizionalmente confuse, prima

ancora che accomunate, in quel brodo concettuale che fa capo all’istituto

dell’elusione/abuso del diritto. Di vicende, insomma, in cui, essendo dato assistere

ad una (asserita) dissociazione tra realtà economica ed apparenza giuridica, la

prevalenza della sostanza sulla forma giustificherebbe il disconoscimento della

costruzione giuridica realizzata dalle parti private. L’autonomia privata, sovrana

della forma, non potrebbe quindi assurgere qui a criterio dirimente unico della

ricostruzione delle modifiche sostanziali (economiche), che fondano (sole) il

presupposto. Con la conseguenza che questo va ricostruito prescindendo dalla

forma assunta e valorizzando solo i risultati pratici concretamente realizzati.

È questo un insegnamento che, nella varietà delle declinazioni, ricorre oramai

costantemente nella giurisprudenza della Suprema Corte di Cassazione, sia in tema

di simulazione soggettiva, sia in tema di interposizione reale sia, da ultimo, in tema

di art. 20 del TUR.

Tanto detto, potrebbe così concludersi questa indagine, completando semmai

con un elenco (che mai sarebbe esaustivo) delle sentenze della Cassazione (ex

pulrimis Cass. n. 18467/2016 in materia di art. 20 TUR e Cass. n. 15830/2016 in tema

di interposizione reale). In effetti, se ci fermassimo alla giurisprudenza di Cassazione

e alla sua furia iconoclasta contro la rilevanza sostanziale dell’autonomia negoziale

e la prevalenza della sostanza sulla forma, si dovrebbe concludere che non c’è

differenza alcuna tra simulazione, interposizione e qualificazione contrattuale ex art.

20 del TUR. In tutti tre i casi, invero, si dovrebbe – nel pensiero della Corte - assistere

ad una dissociazione tra realtà sostanziale (economica) ed apparenza formale

(giuridica); dissociazione che, in ossequio ai superiori principi (capacità

contributiva) non può che essere risolta a favore della prima e a discapito della

seconda. Senza se e senza ma.

Ma è proprio così? O meglio, è corretto che sia così? È insomma veramente

possibile banalizzare gli istituti giuridici di cui si tratta, al punto da confonderli così

“impunemente”?

Evidentemente no. E questo per l’assorbente ragione che si tratta di vicende

profondamente differenti, rispetto alle quali appare opportuno un chiarimento delle

caratteristiche proprie, utili a tracciare i rispettivi confini.

2. La simulazione

La simulazione, qui nella forma della simulazione soggettiva, è una vicenda

caratterizzata da una dissociazione; ma non tra realtà economica e realtà giuridica,

bensì tra realtà giuridica palesata ai terzi e quella realmente voluta tra le parti.

Quindi e più precisamente, tra una apparenza caratterizzata dall’assenza di effetti

giuridici realizzati ed una realtà in cui detti effetti si sono prodotti, ma rimangono

celati appunto in ragione della simulazione.

Ai sensi dell’art. 1414 c.c., il contratto simulato non produce effetto tra le parti,

mentre se viene concluso, produce effetto il contratto dissimulato. È prevista

un’efficacia del contratto simulato ma solo virtuale e strumentale, ossia tesa e rivolta

a consentire l’acquisto ai terzi in buona fede

Nella simulazione, quindi, gli effetti giuridici appalesati sono solo apparenti

mentre in realtà non ci sono. Di contro, gli effetti realmente voluti, la realtà giuridica

concretamente realizzata, è quella dissimulata, ossia nascosta.

Il fenomeno della simulazione identifica una vicenda che non è di

dissociazione tra effetti reali (economici) ed effetti giuridici (apparenti), ma tra non

effetti (o effetti realizzati solo in apparenza o, retius, non voluti) ed effetti giuridici

reali, voluti, ma nascosti.

Così, correttamente inquadrato il fenomeno, trova poi agevole lettura la

previsione contenuta all’art. 37, co. 3, del D.P.R. n. 600/1973, ai sensi del quale

l’Agenzia ha il potere di imputare al contribuente i redditi di cui appaiano titolari

altri soggetti.

La norma si esprime in termini di “appaiano titolari”, lasciando con ciò

intendere il riferimento proprio e solo alla simulazione soggettiva. La vicenda che si

intende qui contrastare, in sostanza, è quella in cui la titolarità di un cespite è fatta

simulatamente risultare in capo ad un soggetto, quando però nella realtà giuridica è

di altro soggetto. Non vi è un contrasto tra realtà economica e realtà giuridica bensì

e solo tra realtà giuridica reale e realtà giuridica solo apparente. E proprio per

consentire all’Agenzia di applicare le imposte in ragione della sola realtà giuridica

reale, ecco che le si consente di contestare la simulazione già e solo in sede di

accertamento, senza dover ottenere un accertamento incidentale della stessa da parte

del giudice. Non è una realtà economica quella che la norma mira a disvelare, bensì

e solo la realtà giuridica occultata dal contribuente.

L’art. 37, co. 3, del D.P.R. n. 600/1973 è, pertanto, una previsione antievasiva

perché la simulazione, dal canto suo, è una pratica di evasione..

3. L’interposizione reale

Tutt’altro fenomeno si registra con l’interposizione reale.

Qui, la titolarità del cespite fonte è giuridicamente efficace e reale, ancorché il

dominio dello stesso è esercitato nell’interesse di altro soggetto mandante.

Ad avviso della Cassazione, anche in questo caso tornerebbe applicabile l’art.

37, co. 3, del D.P.R. n. 600/1973. E questo, in ragione di un’ideale identità di patologie

tra simulazione ed interposizione, ancora data dalla dissociazione tra apparenza

giuridica e realtà economica.

Premesso che se l’art. 37, co. 3, fosse norma antielusiva come evocato dalla

Cassazione (cfr. Cass. n. 15830/2016), dovrebbe intendersi abrogata per effetto

dell’introduzione dell’art. 10-bis, della L. n. 212/2000, è evidente che non possa essere

applicato al caso dell’interposizione reale. Qui, infatti, non si tratta, come nella

simulazione soggettiva, di applicare l’imposta in ragione dell’assetto effettuale

concretamente realizzato, ma occultato da una realtà meramente apparente; si tratta,

invece e semmai, di applicare l’imposta disconoscendo la realtà giuridica realizzata,

per valorizzare il diverso assetto di interessi soddisfatto attraverso l’interposizione.

Nell’interposizione gli unici effetti realizzati sono quelli palesati; non ve ne

sono altri. Vi può essere il soddisfacimento di interessi in via mediata e si tratta allora

di vedere se questo soddisfacimento realizza di per sé una vicenda meritevole di

apprezzamento. Ma prima, si tratta di vedere come sia possibile disconoscere

l’assetto comunque realizzato.

Ebbene, se si riflette sulla vicenda così ricostruita, dove la realtà giuridica

realizzata è solamente quella fatta palese, ci si avvede che nell’interposizione reale

non occorre ricercare la realtà occultata e quindi squarciare il velo di apparenza per

colpire la vera manifestazione di capacità contributiva data dagli effetti realmente

voluti dalle parti. Nell’interposizione reale si tratta, invece, di rendere semmai

inopponibile la realtà giuridica realizzata (ed unica), per andare a cogliere la capacità

contributiva espressa dall’assetto di interessi comunque attuato, per mezzo e tramite

dell’interposizione. Ovviamente, solo se ed in quanto detto diverso assetto appare

suscettibile di essere apprezzato a questi fini.

Ma se così è, la possibilità di invocare un regime impositivo prescindendo dagli

effetti giuridici realmente prodotti passa, e non può che passare, per l’inopponibilità

della realtà giuridica e quindi degli effetti concretamente realizzati, che si ha

esclusivamente in ragione dell’operare dell’art. 10-bis della L. n. 212/2000.

L’interposizione reale, insomma, può essere contrastata solo come pratica di

abuso del diritto.

Questo significa, però, che può essere contrastata solo provando che

l’interposizione si esaurisce in un’operazione priva di sostanza economica, volta a

conseguire un vantaggio indebito ed in assenza di valide ragioni economiche.

Significa inoltre, che può essere contrastata solo attivando lo speciale procedimento

in contradittorio, con sospensione della riscossione ed irrilevanza penale, che

caratterizza l’art. 10-bis.

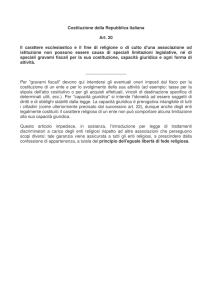

4. L’art. 20 del TUR

Discorso ancora differente, infine, deve essere fatto in ordine al funzionamento

dell’art. 20 del TUR.

Come noto, detta previsione assolve in modo essenziale al funzionamento

dell’imposta di registro, prescrivendo che ai fini del prelievo debbano prevalere gli

effetti giuridici concretamente perseguiti dalle parti, prescindendo dal nomen iuris

impiegato (“l’imposta è applicata secondo l’intrinseca natura e gli effetti giuridici degli atti

presentati alla registrazione, anche se non vi corrisponda il titolo o la forma apparente”).

Sennonché, nonostante il chiaro tenore letterale (si parla espressamente di

effetti giuridici) e, soprattutto, il portato storico della previsione (fu una scelta

consapevole quella di precisare il riferimento agli effetti giuridici), la giurisprudenza

di legittimità è oramai ferma nel ritenere la funzione della norma quella di consentire

la tassazione della realtà economica realizzata, potendo prescindere dall’assetto

negoziale realizzato. Ancora una volta, insomma, una norma che consentirebbe

all’Agenzia di disconoscere la realtà giuridica palesata, in quanto mera apparenza,

rispetto alla sostanza economica concretamente attuata ed unica realmente

espressiva della capacità contributiva realmente manifestata.

Senza

alcuna

portata

antielusiva,

peraltro,

ma

quale

mero

esito

dell’applicazione degli ordinari criteri ermeneutici (art. 1362 c.c.) volti a ricostruire

la reale volontà negoziale delle parti, espressa dalla considerazione globale

dell’intera operazione posta in essere, potendo prescindere dall’artificiosa

frantumazione negoziale posta in essere. Reale volontà delle parti che quindi non

sarebbe da ricercare negli effetti dei negozi realizzati ma nell’oggettivazione

dell’assetto sostanziale posto in essere, concepito come causa concreta dell’intera

architettura contrattuale realizzata.

La fallacia del ragionamento della Corte è di immediata evidenza.

Un conto è ricostruire, anche alla stregua di una pluralità di negozi,

valorizzabili come comportamento delle parti, la realizzazione di effetti giuridici

riconducibili ad una vicenda negoziale unica. Ciò accade, ad esempio, con la cessione

frazionata di azienda, dove la pluralità di cessioni può essere concepita come volta

a realizzare l’effetto, unico ed assorbente, di cessione di un complesso aziendale.

L’effetto finale che la pluralità di cessioni realizza è proprio e solo quello

riconducibile all’unico contratto di cessione di azienda.

Altro conto, però, è riqualificare la realtà sostanziale, prescindendo dagli effetti

giuridici in concreto prodotti, allo scopo di imporre una tassazione che non è più

degli effetti giuridici realizzati, o meglio dell’atto che ha determinato quegli effetti,

bensì dell’atto in grado di realizzare gli effetti equipollenti al mutamento sostanziale

registrato. Non si tassa, insomma, ciò che è stato ma ciò che sarebbe dovuto essere,

secondo una valutazione di meritevolezza fiscale condotta alla stregua del

parametro di asserita effettiva capacità contributiva.

È in questo modo che la cessione totalitaria di un pacchetto azionario finisce

per essere equiparato alla cessione dell’azienda partecipata, ovvero il conferimento

di azienda seguito dalla cessione delle partecipazioni ancora alla cessione di azienda.

Qui quell’effetto di travisamento appare palese: nei casi sopracitati l’effetto

giuridico che si realizza è sempre e solo il trasferimento delle partecipazioni. La

circolazione dell’azienda avviene in via solo mediata, coerentemente però al modello

giuscommercialistico che vede nella circolazione delle partecipazioni sempre una

circolazione mediata dei beni di primo grado. Nonostante questo, però, la

circolazione delle partecipazioni resta una vicenda giuridicamente distinta da quella

del bene di primo grado (azienda piuttosto che immobili in pancia alla società).

Il ragionamento della Cassazione, insomma, è fallace. Sotto molteplici aspetti,

peraltro: da un lato banalizza il diritto commerciale, ritenendo assolutamente

equipollenti la circolazione dei beni di primo e di secondo livello (azienda e

partecipazioni della società in cui la prima è in pancia). Dall’altro, banalizza

l’imposta di registro, che cessa di essere un’imposta sugli atti, applicata in ragione

degli effetti giuridici da questi prodotti, per diventare un’imposta sulla

modificazione della realtà sostanziale, indipendentemente dalla riconducibilità di

detta modificazione ad un contratto/atto realmente voluto e posto in essere dalle

parti.

Sperare di far cambiare idea alla Cassazione appare illusorio; potrebbe però

essere costretta.

Cosa accadrebbe, infatti, se la soluzione della Cassazione si ponesse in conflitto

con il diritto dell’Unione? Se, in altre parole, si potesse sostenere che la soluzione

della Cassazione, finendo per imporre un’imposizione proporzionale agli aumenti

di capitale, di fatto si traduce in una violazione del Diritto unionale e, segnatamente,

della Direttiva 2008/7/UE?

È una strada stretta, ma che si può (deve) immaginare.

Innanzitutto, occorre ricordare che la Direttiva 2008/7/UE ha sostituito la

Direttiva n. 69/335, che ha trovato attuazione proprio nell’imposta fissa di registro

sugli atti societari.

In secondo luogo, che vi sono sentenze della Corte di Giustizia che ci ricordano

che le categorie impiegate dalla Direttiva, le operazioni soggette, sono di valenza

europea e vanno interpretate in modo oggettivo ed uniforme, non potendo la loro

individuazione essere condizionata da esperienze meramente nazionali (C-197/94).

Parimenti, vi sono sentenze che ricordano che il conferimento di attivo e quello di

partecipazioni totalitarie sono operazioni differenti e non possono essere

banalmente sovrapposte (pur nell’identità ideale di risultati pratici ottenuti) (C164/90). Il Testo della Direttiva del 2008 sul punto appare emblematico (cfr. art. 4).

Alla stregua di queste indicazioni si può allora prospettare la violazione del

diritto dell’Unione per quella giurisprudenza che impone l’applicazione di

un’imposta proporzionale alle operazioni di raccolta del capitale (costituzione di

società/aumento di capitale), senza che la Direttiva lo consenta e senza al contempo

preoccuparsi di verificare l’eventuale abuso del diritto.

Non basta infatti affermare che la realtà sostanziale è la cessione di azienda e

non il conferimento: la realtà giuridica realizzata, infatti, è solo il conferimento,

mentre la circolazione dell’azienda, rectius del dominio, è solo una conseguenza

naturale del sistema, che si realizza in ragione della circolazione delle partecipazioni.

Ma è proprio quell’effetto che implicitamente è voluto dalla Direttiva, che nel

promuovere la raccolta di capitali promuove, con ogni evidenza, proprio la

circolazione delle partecipazioni in luogo dei beni di primo grado.

Con la conseguenza che, per disconoscere l’applicazione della direttiva occorre

semmai invocare e dimostrare l’abuso del diritto. Nonostante quindi quello che

sostiene la Cassazione, per affermare il risultato che professa, ossia l’utilizzo con

finalità antielusive, dell’art. 20 non è possibile fuggire dall’applicazione della

disciplina sull’abuso del diritto: dal momento che viene in considerazione un regime

armonizzato, l’applicazione di un trattamento deteriore rispetto a quello ordinario

finisce per pregiudicare il principio di effettività, con ciò integrando un ulteriore

profilo di violazione del diritto dell’Unione.

Insomma, sembra possibile scrivere un nuovo capitolo della saga; è solo

l’inizio, ma il seguito si promette interessante.