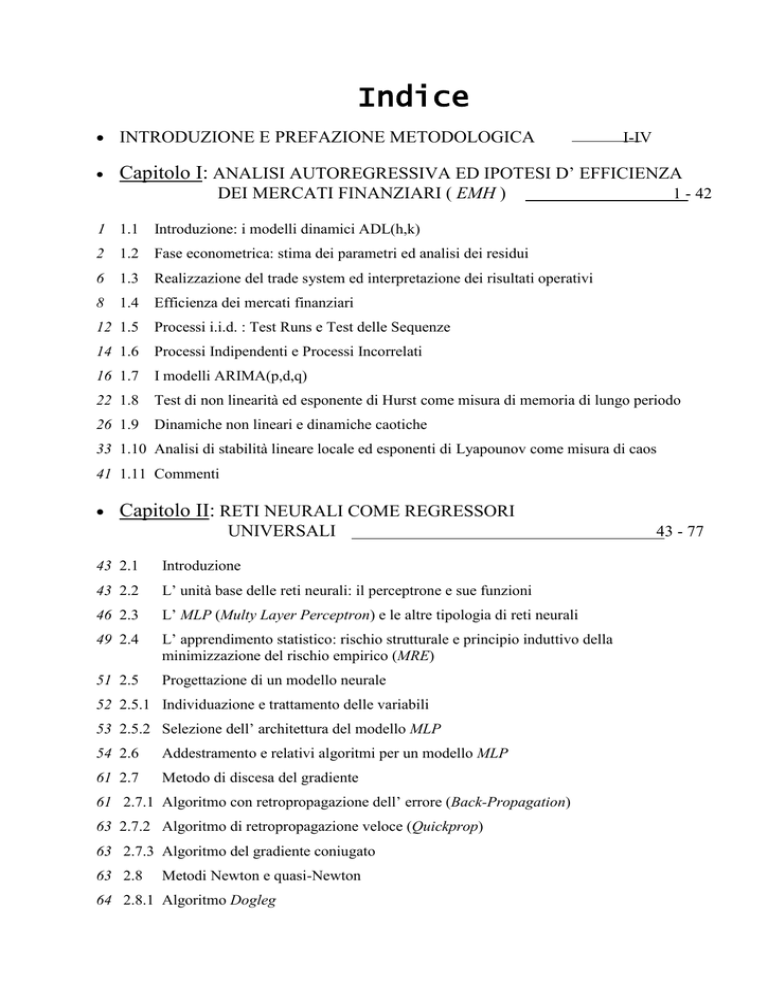

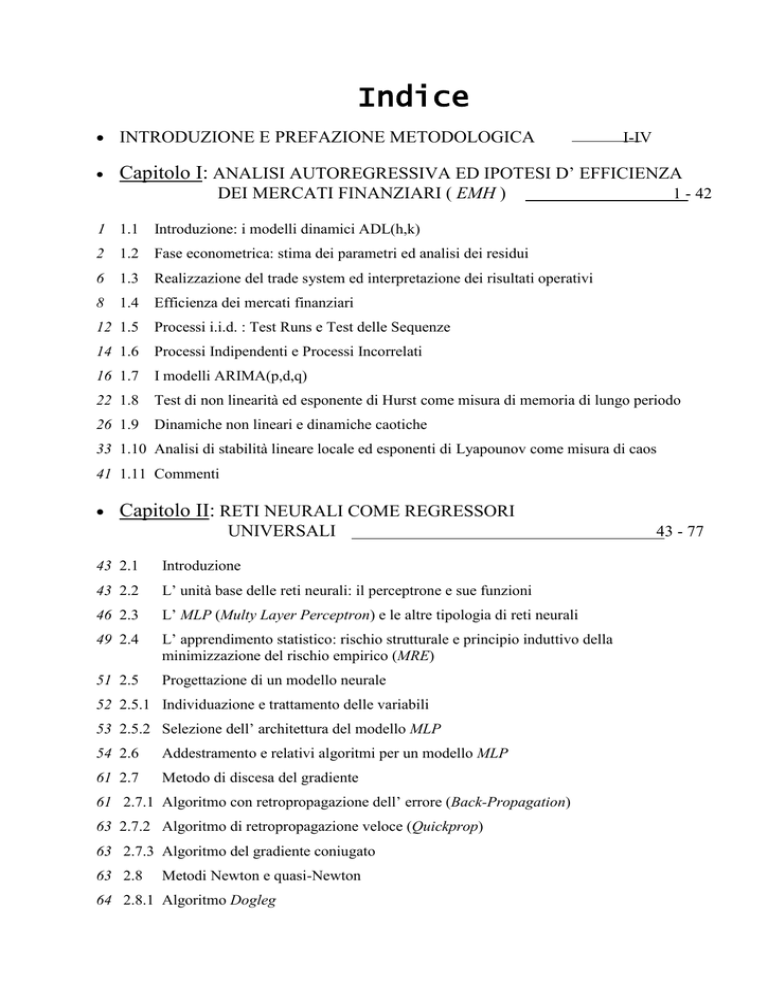

Indice

INTRODUZIONE E PREFAZIONE METODOLOGICA

I-IV

Capitolo I: ANALISI AUTOREGRESSIVA ED IPOTESI D’ EFFICIENZA

DEI MERCATI FINANZIARI ( EMH )

1 - 42

Introduzione: i modelli dinamici ADL(h,k)

2

1.2 Fase econometrica: stima dei parametri ed analisi dei residui

6

1.3 Realizzazione del trade system ed interpretazione dei risultati operativi

8

1.4 Efficienza dei mercati finanziari

12 1.5 Processi i.i.d. : Test Runs e Test delle Sequenze

14 1.6 Processi Indipendenti e Processi Incorrelati

16 1.7

I modelli ARIMA(p,d,q)

22 1.8

Test di non linearità ed esponente di Hurst come misura di memoria di lungo periodo

26 1.9 Dinamiche non lineari e dinamiche caotiche

33 1.10 Analisi di stabilità lineare locale ed esponenti di Lyapounov come misura di caos

41 1.11 Commenti

Capitolo II: RETI NEURALI COME REGRESSORI

UNIVERSALI

43 2.1

Introduzione

43 2.2

L’ unità base delle reti neurali: il perceptrone e sue funzioni

46 2.3

L’ MLP (Multy Layer Perceptron) e le altre tipologia di reti neurali

49 2.4

L’ apprendimento statistico: rischio strutturale e principio induttivo della

minimizzazione del rischio empirico (MRE)

51 2.5

Progettazione di un modello neurale

52 2.5.1 Individuazione e trattamento delle variabili

53 2.5.2 Selezione dell’ architettura del modello MLP

54 2.6

Addestramento e relativi algoritmi per un modello MLP

61 2.7

Metodo di discesa del gradiente

61 2.7.1 Algoritmo con retropropagazione dell’ errore (Back-Propagation)

63 2.7.2 Algoritmo di retropropagazione veloce (Quickprop)

63 2.7.3 Algoritmo del gradiente coniugato

63 2.8

Metodi Newton e quasi-Newton

64 2.8.1 Algoritmo Dogleg

43 - 77

64 2.8.2 Algoritmo di Levenberg-Marquardt

65 2.9

Analisi della stabilità e robustezza di un modello neurale

67 2.10

Criteri d’ arresto degli algoritmi, criteri per velocizzare la convergenza

(inizializzazione dei pesi e simulatad anealing), tecniche per migliorare le capacità di

generalizzazione (selezione training set e apprendimento con rumore) e per limitare il

fenomeno dell’ overfitting

70 2.11

Regolarizzazione

71 2.12

Tecniche per una determinazione automatica dell’ architettura neurale

72 2.12.1 Metodi pruning

74 2.12.2 Algoritmi adattivi: il Cascade Correlation

74 2.13

Un esempio concreto: tj = sen(xi)+t

77 2.14

Commenti

Capitolo III: REALIZZAZIONE DI UN MODELLO OPERATIVO

NEURALE DA APPLICARE IN FINANZA

78

3.1

Introduzione

78

3.2

Selezione e trattamento delle variabili

78

3.2.1 Scelta delle variabili esplicative: analisi chartistica e gli oscillatori dell’ analisi

tecnica algoritmica

97

3.2.2 Selezione e trattamento della variabile di output: i rendimenti

97

3.3

Scelta del periodo di addestramento

98

3.4

Selezione dell’ architettura ed addestramento del modello neurale:

implementazione in ambiente Matlab

78 - 114

100 3.5

Validazione del trade system: Backtesting e Forwardtesting

106 3.6

Ottimizzazione e fine tuning del Trade-System: evoluzione del modello neurale

con algoritmo genetico

108 3.6.1 Evoluzione genetica come ottimizzazione

110 3.6.2 Evoluzione genetica come fine tuning

111 3.7

Commenti

Capitolo IV: QUANTIFICAZIONE E GESTIONE DEL

RISCHIO FINANZIARIO

115 - 138

115 4.1 Introduzione

116 4.2 Money Management: la formula di Kelly e la probabilità di rovina

119 4.3 Il problema del capitale iniziale: MoneyManagment del sistema e analisi dell’ MMD

122 4.4 Risk Management: concetto di stop loss e take profit, implementazione al modello

neurale della strategia Var e della teoria dei valori estremi ( EVT )

126 4.5

Analisi della volatilità: effetto clustering, modelli ARCH(p) e GARCH(p,q)

per la stima della varianza condizionata

130 4.5.1 Asimmetria degli impatti informativi: modelli TGARCH(p,q) e modelli EGARCH(p,q)

132 4.6

Strategie di portafoglio: il CAPM e il Market Model

134 4.6.1 Nuovi approcci per le scelte di portafoglio: l’ analisi di cointegrazione (cenni)

135 4.7

Conclusioni

138 bibliografia