Rischi Economici e Strategia Aziendale

Come investire in tempi di crisi ?

Nell’attuale periodo di profonda crisi dell’economia italiana ed europea, sicuramente la

piu’ profonda ed estesa dalla fine della seconda guerra mondiale, si sta assistendo a un

fenomeno contraddittorio.

Da un lato c’e’ una profonda delusione nei confronti dell’ ”economia” in quanto scienza

sociale e delle sue capacita’ di analizzare e anticipare gli eventi, dall’altro si fa sempre

piu’ profonda la necessita’ e la volonta’ delle aziende di “leggere” gli andamenti dei

mercati anche da un punto di vista “economico”. Le aziende hanno infatti dovuto fare i

conti con l’impetuosita’ con cui la recessione ha influito sui livelli di domanda in

pressoche’ tutti i settori e percepiscono come piu’ necessario anticiparne gli andamenti.

Inoltre, con l’irrompere irruento sui mercati occidentali delle merci prodotte nei paesi

emergenti, la fortissima concorrenza sui mercati nazionali obbliga inevitabilmente un

numero sempre maggiore di aziende (soprattutto di dimensione media e medio-grande,

ma anche relativamente piccole) ad esplorare nuovi mercati fuori dai confini nazionali.

La prima domanda che numerose aziende si pongono non puo’ che essere ovvia: su quali

mercati stranieri orientare gli investimenti ? Evidentemente, questa e’ una domanda che le

imprese si fanno da sempre, anche se in questa fase con crescente ansia. Ma oggi a questa

domanda si accompagna anche una sempre maggiore attenzione ad altre questioni: a quali

rischi sistemici e quali rischi specifici e’ esposto un eventuale investimento? e quanto

peseranno i rischi sistemici sui paesi di destinazione dell’investimento?

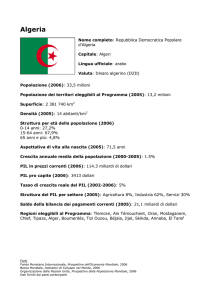

E’ ancora fresco nella memoria il forte rallentamento delle prospettive economiche nel

Nord-Africa. Per le aziende straniere che in quei paesi avevano investito, sia per produrre

che per vendere le proprie merci, la “primavera araba” ha finito per rappresentare un

boccone difficile da digerire in tempi brevi – pur presentando evidenti risvolti di crescita

democratica e ritorni economici positivi nel medio-lungo termine. Molte di quelle

aziende erano e sono italiane. Che fare ? rimanere o spostarsi in qualche altra parte del

globo, magari un po’ meno turbolenta ? e quanto puo’ essere esposto questo mercato a

eventi quali una crisi petrolifera, o il collasso dell’eurozona, o un forte rallentamento

dell’economia cinese, il possibile crollo del dollaro, ecc.... ?

Un approccio consolidato per rispondere a queste domande, utilizzato da decenni da

molte grandi imprese e che si sta facendo sempre piu’ strada anche tra quelle di

dimensione inferiore, e’ quello della valutazione di scenari alternativi (“what if ...? ”) ai

fini della esplorazione dei rischi presenti nell’evoluzione recente dello scenario

economico – in altre parole, questo approccio consente di valutare cosa succederebbe al

sistema economico del paese dove si vuole investire o a un particolare mercato se si

verificassero specifici eventi di rischio.

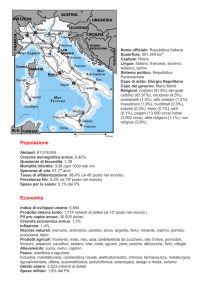

Vediamo quindi (sia a titolo di esempio che per dare qualche piccolo contributo di

riflessione ai nostri lettori) quali possono essere i rischi “economici” principali connessi

alla attuale situazione economico/finanziaria, limitandoci per motivi di spazio ai

principali rischi sistemici e ai paesi ed aree principali. In particolare, analizzeremo

brevemente l’impatto sul PIL di tre dei rischi principali che possono alterare la previsione

di base:

a) un aumento significativo del prezzo del petrolio, associato ad un eventuale conflitto in

Iran,

b) il collasso dell’Euro, determinato da insufficiente coesione politica nel risolvere il

problema dei deficit sovrani e dal conseguente crollo della fiducia degli investitori,

c) un’ipotesi benigna di ripresa degli investimenti privati a livello globale, collegata

all’attuale buon andamento dei profitti delle aziende, soprattutto, ma non solo,

statunitensi.

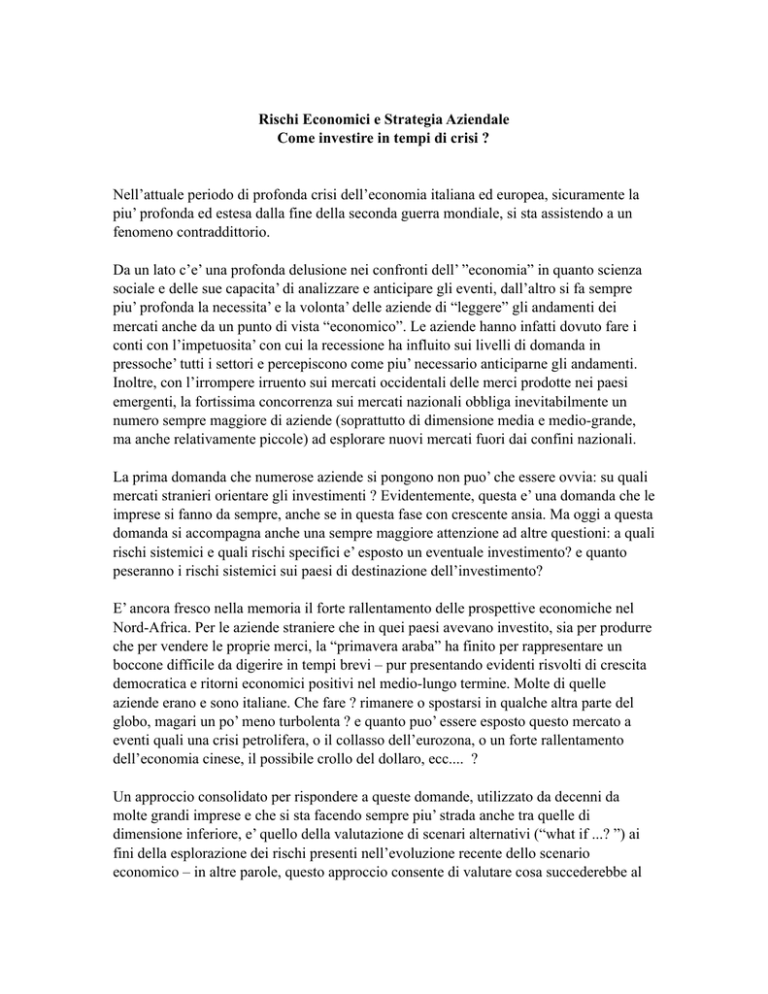

Per poter quantificare scenari del tipo “what if ? “ occorre avere a disposizione modelli

econometrici (matematico-probabilistici). Gli scenari e le previsioni riportate qui sotto si

basano su quelle di Oxford Economics, una delle maggiori societa’ di analisi e previsioni

economiche globali. La sintesi numerica dell’impatto di questi eventi sul PIL delle

principali aree (USA, Eurozona, Cina) e a livello globale, e’ riportata in tabella.

Il primo passo e’ ovviamente quello di definire uno scenario di “base”, ossia la previsione

con la piu’ alta probabilita’ di accadimento, che serva di “benchmark” per il confronto

con gli scenari alternativi.

Previsioni per l’economia globale (scenario di base)

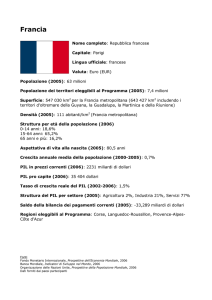

Mentre l’economia europea e soprattutto quella dei paesi periferici dell’area Euro

arrancano, stiamo assistendo a trend di crescita globale decisamente incoraggianti in un

buon numero di paesi, tra cui Stati Uniti, Regno Unito, Brasile e larga parte dell'Asia.

Inoltre, le tensioni finanziarie si sono allentate in modo significativo dall'inizio dell'anno,

in particolare nella zona euro.

Questi miglioramenti possono essere ricondotti principalmente ai due round di ampia

fornitura di liquidità da parte della BCE (operazioni di rifinanziamento del sistema

bancario), che hanno ridotto significativamente il rischio di credit crunch (accesso al

credito). Tuttavia, le prospettive economiche dell’intera Eurozona restano depresse. Il Pil

dell'Eurozona si contrarrà dello 0,5% quest’anno per aumentare solo dello 0,9% nel 2013,

con i paesi periferici (Italia inclusa) in recessione in entrambi gli anni.

Fuori dalla zona euro, i trend di crescita sono stati moderatamente positivi nel primo

trimestre 2012. Negli Stati Uniti, i dati sul mercato del lavoro hanno continuato a

migliorare e il PIL si espandera’ del 2,3% nel 2012 e del 2,7% nel 2013. L’attivita’

economica e’ migliorata anche nel Regno Unito, nel Giappone e in alcuni paesi

emergenti. Nel complesso, il PIL mondiale nel 2012 mostrera’ una crescita media del

2,4% quest'anno e del 3,3% nel 2013 (a tassi di cambio di mercato).

Impennata del prezzo del petrolio

Dall'inizio dell'anno il prezzo del petrolio è passato da 108 dollari a barile a 124 dollari e

ancora una volta ha il potenziale di far deragliare l'economia globale. La previsione di

base e’ basata su un prezzo del petrolio che scivoli verso medie intorno ai 112 dollari nel

2012 e ai 105 dollari nel 2013, in linea con la moderazione attesa della crescita

dell’attivita’ economica.

Esiste tuttavia una probabilita’ non insignificante che le tensioni con l'Iran degenerino,

portando ad un conflitto militare. E’ molto probabile che l’amministrazione degli Stati

Uniti si impegni a ritardare eventuali attacchi fino a dopo le elezioni presidenziali di

novembre. Il nostro scenario alternativo presuppone che le tensioni si accumulino gia’

nella seconda metà dell'anno in corso, con i prezzi del petrolio in forte crescita fino a 200

dollari a barile. La fiducia degli investitori, delle imprese e dei consumatori ne

risentirebbe negativamente, trascinando in basso i mercati azionari e ostacolando

investimenti e consumi in misura molto superiore all’impatto diretto dell'aumento dei

costi dovuto al piu’ alto prezzo del petrolio. Inoltre, mentre nella previsione di base un

calo dell'inflazione nella maggior parte dei paesi contribuisce al recupero della crescita

economica (tramite tassi di interesse piu’ bassi), in questo scenario l'inflazione salirebbe a

livelli elevati e ridurrebbe significativamente la capacita’ di sostegno da parte della

politica monetaria.

Come si vede dalla tabella, tutti i paesi ne verrebbero influenzati negativamente, con un

calo del PIL tra il 2% e il 3% tra il 2012 e il 2013 rispetto ai livelli dello scenario di base,

variabile a seconda del fabbisogno di energia e della dipendenza di ciascun paese dalla

piu’ debole domanda globale. E’ interessante notare che l’impatto piu’ rilevante nei due

anni si avrebbe proprio negli USA, anche se di soli pochi punti percentuali rispetto alle

altre aree.

Collasso dell’Euro

I miglioramenti registrati nell’andamento dei mercati finanziari dall'inizio dell'anno

riducono la probabilità di uno scenario di frammentazione dell'Eurozona. Ad ogni modo,

la ristrutturazione del debito greco potrebbe non essere sufficiente a stabilizzare la zona

euro e rimane ipotizzabile uno scenario negativo che coinvolga, con effetto domino, più

paesi inadempienti. In questo scenario estremo (di probabilita’ inferiore al 10%), la crisi

del debito sovrano giunge al punto di rompere la zona euro, con Grecia, Portogallo,

Irlanda, Italia e Spagna che lasciano la moneta comune e ri-creano nuove valute

nazionali.

Vari fattori potrebbero scatenare un tale scenario. In particolare, gli esami trimestrali da

parte dell'UE e del FMI del progresso della Grecia nei confronti degli obiettivi di riforma

e stabilizzazione fiscale potrebbero giungere alla conclusione che tali obiettivi non sono

stati raggiunti, impedendo il rilascio della successiva tranche del piano di salvataggio - il

che implicherebbe la bancarotta dello stato greco. Con la Grecia che esce dall’euro e in

assenza di un rafforzamento del debole firewall FMI/ESM attualmente in essere, il

contagio farebbe probabilmente in fretta a estendersi ad altri paesi periferici, che

finirebbero per non avere altra scelta che lasciare la zona euro.

In una optesi di questo tipo, anche ove l’esito finale di uscita dall’euro dovesse avvenire a

inizio 2013, le tensioni sui mercati finanziari, ovviamente, inizierebbero ad accumularsi

gia’ nella seconda metà di quest'anno, abbattendo la fiducia di investitori e imprese. Le

nuove valute nazionali avrebbero un deprezzamento notevole, mentre il residuo di euro si

apprezzerebbe notevolmente. Le banche subirebbero perdite pesanti nei loro bilanci (a

causa del deprezzamento dei titoli sovrani e di quelli delle imprese nei paesi perifierici),

causando una grave crisi del credito.

Nei paesi in uscita dall’euro il PIL scenderebbe bruscamente, di circa il 7-8% al di sotto

dello scenario di base nel 2012 e del 12-19% nel 2013 – dati impressionanti e che

dovrebbero far seriamente riflettere anche sulle implicazioni di politica economica di

casa nostra.

Guardando i dati previsivi riportati in tabella, la zona euro rimarrebbe immersa in una

profonda recessione nel 2012-13, con la caduta cumulata del PIL di oltre il 7% rispetto

alla previsione di base. Anche in altre grandi economie sviluppate la crescita del Pil ne

risentirebbe in maniera fortemente negativa, e la crescita rallenterebbe in modo

significativo nei mercati emergenti. Di conseguenza, la crescita del PIL mondiale

scenderebbe ad appena 0,1% nel 2013 rispetto al 4,2% nello scenario di riferimento, con

drammatiche ricadute in termini di reddito pro-capite nelle vaste zone piu’ povere del

pianeta.

Risveglio delle imprese e degli investimenti

Come anticipato, anche in questa situazione cosi’ complessa per l’economia europea e

globale, esistono pero’ spiragli di ottimismo. Guardando infatti alle potenzialita’ di

crescita, e’ importante sottolineare che i governi europei e piu’ in generale delle economie

avanzate, stanno approntando, seppur con ritardo e poca coordinazione tra loro, dei piani

credibili per far fronte alle problematiche fiscali e dell’indebitamento privato e bancario.

Inoltre, un allentamento delle tensioni nei paesi produttori di petrolio permetterebbe di

avere prezzi del greggio in calo.

Questa combinazione puo’ incoraggiare le imprese ad investire e a potenziare la loro

forza lavoro, attenuando così la pressione sul potere d'acquisto delle famiglie (sta gia’

avvenendo in Germania e parzialmente negli USA e nel Regno Unito). I paesi

industrializzati si stanno quindi concretamente attrezzando per uscire dalla crisi, con

ricadute benefiche sui mercati emergenti.

Nei paesi sviluppati, il settore delle imprese ha costituito negli ultimi anni disponibilita’

finanziarie di grandi dimensioni (grazie ai profitti derivanti anche dalla loro

diversificazione geografica in aree ad alta crescita). La ristrutturazione del sistema

finanziario globale e la prospettiva di stabilita’ insita nelle recenti politiche di

consolidamento fiscale possono indurre le imprese a spendere questi fondi più

rapidamente rispetto alla previsione di base, oltre che a ridurre l’ammontare dei debiti

(come sembra essere il caso attualmente). Questo puo’ aumentare la fiducia delle imprese

residenti nelle economie industrializzate, portando ad una rapida ripresa della domanda.

In questo scenario, Il PIL degli Stati Uniti crescerebbe di 2,8% nel 2012 per poi

accelerare al 4,0-4,5% nel 2013 e nel 2014. La zona euro non riuscirebbe a evitare del

tutto la recessione con -0,1% di crescita nel 2012, ma recupererebbe molto più

rapidamente che nella previsione di base con una crescita dell’ 1,9% e 2,2% nel 2013 e

2014 rispettivamente.

In conclusione, possiamo dire che, anche alla luce di considerazioni cosi’ semplificate

come quelle riportate sopra, e allo stato attuale della situazione economica e dei

potenziali rischi ad essa associati, non esiste una strategia di collocazione geografica

preferenziale per le aziende (come invece poteva essere considerato il mercato europeo

fino a pochi anni fa) – con l’avvento dei paesi emergenti, la scomparsa della sicurezza

della solvibilita’ dei paesi avanzati e la globalizzazione dei mercati, la strategia aziendale

degli investimenti si e’ fatta decisamente piu’ complessa. Sara’ importante che le

istituzioni preposte a supportare le piccole e medie imprese (come ad esempio, Ministero

Sviluppo Economico, ICE, SACE, ecc.) prendano coscienza della accresciuta importanza

della loro missione.

Emilio Rossi

CEO, EconPartners srl

Strategie di internazionalizzazione, dimensionamento dei mercati, analisi e previsioni

economiche

www.econpartners.it