GRUPPO WIND

TELECOMUNICAZIONI

Bilancio consolidato intermedio per il periodo di sei

mesi chiuso al 30 giugno 2016

GRUPPO WIND

TELECOMUNICAZIONI

Relazione sulla gestione al 30 giugno 2016

SOMMARIO

IL GRUPPO WIND TELECOMUNICAZIONI ...................................................................................... 3 ORGANI DI AMMINISTRAZIONE E CONTROLLO DI WIND TELECOMUNICAZIONI SPA ................................... 5 IL MERCATO ITALIANO DEI SERVIZI DI TELECOMUNICAZIONI ............................................................... 9 LA RETE ............................................................................................................................ 23 RISORSE UMANE .................................................................................................................. 25 SCENARIO REGOLAMENTARE AL 30 GIUGNO 2016 ......................................................................... 28 EVOLUZIONE PREVEDIBILE DELLA GESTIONE ................................................................................. 48 Relazione sulla gestione

30 giugno 2016

2

IL GRUPPO WIND TELECOMUNICAZIONI

Il Gruppo WIND Telecomunicazioni (di seguito anche il Gruppo WIND o il Gruppo) è un operatore leader nel settore

delle telecomunicazioni in Italia ed offre servizi di telefonia mobile, telefonia fissa, ed Internet ai clienti consumer e

corporate.

Il Gruppo commercializza i propri servizi di telefonia mobile attraverso il marchio “WIND” e fornisce voce, accesso alla

rete, roaming internazionale e servizi a valore aggiunto (o VAS), così come i servizi Internet attraverso: (i) GSM

(“Global System for Mobile Communications) e GPRS (“General Packet Radio Services”) che consentono la

connessione continua a Internet, (conosciute come “seconda generazione o tecnologie “2G”), e (ii) sistemi universali

di telecomunicazione mobile, che sono progettati per fornire una vasta gamma di servizi voce, servizio dati ad alta

velocità e servizi multimediali (‘‘UMTS’’) e la tecnologia high-speed downlink packet access (‘‘HSDPA’’) (conosciute

come “terza generazione” o tecnologie “3G e 4G”). In linea con il mercato italiano delle telecomunicazioni la

maggioranza dei clienti di telefonia mobile di WIND sono clienti pre-pagati.

WIND inoltre è il principale operatore alternativo nel mercato delle telecomunicazioni fisse in Italia e commercializza i

suoi servizi di telefonia fissa, broadband e servizi dati attraverso il marchio “Infostrada”.

Si riporta di seguito l’elenco delle sedi della Capogruppo WIND Telecomunicazioni SpA:

Sede Legale

Via Cesare Giulio Viola, 48 - 00148 Roma

Sede Secondaria

Via Lorenteggio, 257 - 20152 Milano

La Capogruppo WIND Telecomunicazioni SpA (di seguito anche WIND o la Capogruppo) è controllata da Wind

Telecom SpA, per il tramite di WIND Acquisition Holdings Finance SpA che ne detiene il 100% del capitale. Alla data

di redazione del presente documento, Wind Telecom SpA è a sua volta controllata da VimpelCom Amsterdam BV per

il 92.24%, quest’ultima è controllata da VimpelCom Ltd, società quotata sul mercato NASDAQ.

Nel mese di agosto 2015 VimpelCom Ltd e CK Hutchison Holdings Ltd, la società controllante di 3 Italia, hanno

annunciato di aver siglato un accordo per la creazione di una joint venture paritetica che controllerà i rispettivi

business delle telecomunicazioni in Italia, WIND e 3 Italia. Tale joint venture, soggetta ad approvazione dei relativi

organi regolatori ed antitrust Europei ed Italiani, che stanno ancora effettuando le necessarie valutazioni, potrebbe

dare vita ad uno dei principali operatori di telecomunicazioni convergenti in Italia.

A tal proposito, si segnala che il 30 marzo 2016 la Commissione Europea, nel corso del normale svolgimento della

sua attività, ha dato il via alla cosiddetta “Fase 2” dell’indagine per valutare se la proposta di joint venture tra WIND

e H3G Italia è in linea con il regolamento UE sulle concentrazioni.

Relazione sulla gestione

30 giugno 2016

3

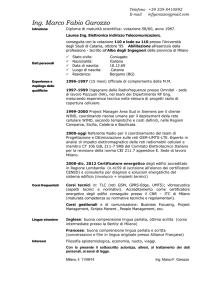

Il diagramma seguente illustra la struttura del Gruppo WIND al 30 giugno 2016.

In liquidazione

Si segnala che in data 10 marzo 2016, l’Assemblea straordinaria degli Azionisti della Wind Acquisition Finance II SA e

della Wind Finance SL SA ha deliberato l’apertura della procedura di liquidazione delle due società.

Relazione sulla gestione

30 giugno 2016

4

ORGANI DI AMMINISTRAZIONE E CONTROLLO DI WIND TELECOMUNICAZIONI SPA

Consiglio di Amministrazione (1)

Presidente

Andrew Mark Davies

Consiglieri

Maximo Ibarra, Amministratore Delegato

Vincenzo Nesci

Richard David James

Alexander Dean Lemke

Collegio sindacale (2)

Presidente

Giancarlo Russo Corvace

Sindaco effettivo

Roberto Colussi

Sindaco effettivo

Maurizio Paternò di Montecupo

Sindaco supplente

Lelio Fornabaio

Sindaco supplente

Stefano Zambelli

(1)

L'Assemblea degli azionisti del 5 aprile 2016 ha nominato il nuovo Consiglio di Amministrazione di WIND che rimarrà in carica per due esercizi,

ovvero sino alla data di approvazione da parte dell’Assemblea del bilancio al 31 dicembre 2017. Il Consiglio di Amministrazione di WIND riunitosi

in pari data ha riconfermato il dottor Maximo Ibarra, nella carica di Amministratore Delegato della Società sino allo scadere del mandato

dell’attuale CdA. Il Consiglio di Amministrazione di WIND del 28 giugno 2016 ha nominato, per via di cooptazione, il signor Richard David James

quale nuovo membro del CdA di WIND in sostituzione del Consigliere dimissionario Albert Hollema.

(2)

L’Assemblea degli azionisti del 5 aprile 2016 ha nominato il Collegio Sindacale della Società che rimarrà in carica sino alla data in cui

l'Assemblea degli azionisti si riunirà per approvare il bilancio d'esercizio della Società al 31 dicembre 2018.

Relazione sulla gestione

30 giugno 2016

5

DATI PRINCIPALI DEL GRUPPO WIND AL 30 GIUGNO 2016

I dati economici, patrimoniali e finanziari nel seguito riportati derivano dal bilancio consolidato del Gruppo chiuso al

30 giugno 2016, redatto in conformità agli IFRS adottati dall’Unione Europea.

Di seguito si riportano i principali indicatori del Gruppo WIND al 30 giugno 2016 messi a confronto con i

corrispondenti valori del 2015.

Al 30 giugno

2016

Al 30 giugno

2015

20,9

11,2

2,8

27,1

21,4

11,0

2,8

27,9

99,86%

6.767

99.86%

6.870

2016

6 mesi

2015

6 mesi

Ricavi

EBITDA (1)

Risultato operativo

2.156

780

206

2.160

804

700

Oneri finanziari netti

Risultato di periodo di Gruppo

(151)

7

(254)

367

Dati operativi

Clienti di telefonia mobile (milioni di SIM Card)

ARPU clienti telefonia mobile (euro/mese)

Clienti di telefonia fissa (milioni di linee)

ARPU clienti telefonia fissa (euro/mese)

Copertura rete mobile(1)

Dipendenti (nr.)

(1)

percentuale della popolazione italiana.

Dati economici (milioni di euro)

(1)

Risultato operativo ante ammortamenti, ripristini/svalutazioni di attività non correnti e plusvalenze/minusvalenze da realizzo di attività non correnti

Dati patrimoniali (milioni di euro)

Totale attivo

Al 30 giugno

2016

Al 31 dicembre

2015

14.707

14.887

570

547

Patrimonio netto

di pertinenza del Gruppo

di pertinenza di terzi

Totale passività

Indebitamento finanziario netto

0

0

14.137

8.633

14.340

8.777

I ricavi totali hanno raggiunto nei primi sei mesi del 2016 un importo pari a 2.156 milioni di euro in linea rispetto allo

stesso periodo dell’anno precedente. I ricavi da servizi di telefonia risentono del contesto macroeconomico e del

mercato ancora in leggera contrazione, mostrando una diminuzione che si è contenuta ad un 2.7% nei primi sei mesi

del 2016 rispetto al 2015, grazie al sostanziale mantenimento della base clienti mobile e allo sviluppo di offerte

dedicate alla navigazione internet sul mobile.

I ricavi da vendita si incrementano quale conseguenza dell’aumento delle vendite dei terminali di telefonia mobile di

fascia alta, anche i ricavi per traffico di interconnessione si incrementano del 5.9% principalmente per effetto dei

Relazione sulla gestione

30 giugno 2016

6

maggiori volumi di traffico entrante su mobile solo parzialmente compensato dalla riduzione sia dei volumi che delle

tariffe relative agli SMS e MMS entranti.

L’EBITDA ammonta a 780 milioni di euro nei primi sei mesi del 2016, in diminuzione di 24 milioni di euro rispetto al

corrispondente periodo del 2015, mentre il risultato operativo nei primi sei mesi del 2016, ammonta a 206 milioni

di euro, in decremento di 494 milioni di euro rispetto ai primi sei mesi del 2015 durante i quali si era verificata la

cessione di Galata SpA.

Gli oneri finanziari netti ammontano nei primi sei mesi del 2016 a 151 milioni di euro, con un decremento di 103

milioni di euro rispetto ai primi sei mesi del 2015.

I primi sei mesi del 2016 chiudono con un utile di Gruppo pari a 7 milioni di euro, che si confrontano con un utile

pari a 367 milioni di euro nei primi sei mesi del 2015. Il risultato del 2015 rifletteva principalmente la plusvalenza

derivante della cessione del 90% della partecipazione in Galata SpA (pari a 491 milioni di euro).

Relazione sulla gestione

30 giugno 2016

7

L’indebitamento finanziario netto al 30 giugno 2016 ammonta a 8.633 milioni di euro, in diminuzione di 144

milioni di euro rispetto al 31 dicembre 2015. La tabella seguente mostra la composizione dell’indebitamento

finanziario netto al 30 giugno 2016 e le variazioni rispetto al 31 dicembre 2015.

Al 30 giugno

Al 31 dicembre

2016

2015

10.072

10.135

(63)

(0,6)%

Finanziamenti da banche

674

671

3

0,4%

Finanziamenti da altri

127

128

(1)

(0,8)%

37

36

1

2,8%

156

158

(2)

(1,3)%

8

8

-

0,0%

11

19

(8)

(42,1)%

9

18

(9)

(50.0)%

11.094

11.173

(79)

(0,7)%

Strumenti di finanza derivata

1.023

985

38

3,9%

Crediti finanziari

1.173

1.109

64

5,8%

22

20

2

10,0%

243

282

(39)

(13,8)%

TOTALE ATTIVITA' FINANZIARIE (B)

2.461

2.396

65

2,7%

INDEBITAMENTO FINANZIARIO NETTO (A-B)

8.633

8.777

(144)

(1,6)%

(milioni di euro)

Variazioni

assolute

%

PASSIVITA' FINANZIARIE

Passività finanziarie non correnti

Prestiti obbligazionari

Strumenti di finanza derivata

Passività finanziarie correnti

Prestiti obbligazionari

Finanziamenti da banche

Finanziamenti da altri

Strumenti di finanza derivata

INDEBITAMENTO FINANZIARIO LORDO TOTALE (A)

ATTIVITA' FINANZIARIE

Attività finanziarie non correnti

Attività finanziarie correnti

Crediti finanziari

Disponibilità liquide e mezzi equivalenti

Relazione sulla gestione

30 giugno 2016

8

IL MERCATO ITALIANO DEI SERVIZI DI TELECOMUNICAZIONI

Quadro generale di mercato

L'Italia è il quarto principale mercato europeo dei servizi di telecomunicazione in termini di fatturato; nel 2016 il

valore stimato del mercato italiano di telefonia mobile ammonta a circa 14 miliardi di euro, in ripresa rispetto al 2015,

per effetto della crescita dei servizi internet e contenuti. Il valore del mercato italiano di fonia fissa (Voce e VAS) nel

2016 è stimato in circa 5 miliardi di euro, in diminuzione rispetto al 2015 principalmente a causa della riduzione del

traffico voce. Il valore del mercato fisso di accesso ad Internet, per il 2016 è stimato in circa 4,7 miliardi di euro con

il segmento broadband che vale l’intero mercato.

Nel primo semestre 2016, gli operatori italiani hanno continuato a sviluppare l’offerta di servizi dati e Internet, con

promozioni temporanee, sconti, crescenti soglie di traffico dati e servizi complementari, con l’obiettivo di attrarre

nuovi clienti e consolidare quelli esistenti.

Le soglie di traffico delle offerte bundle hanno continuato ad aumentare, in particolar modo per quanto riguarda la

navigazione Internet, mentre nuovi servizi digitali a valore aggiunto sono stati rivolti sia al mercato Consumer

(contenuti multimediali) che all'utenza professionale (software per il business e servizi cloud).

Gli operatori hanno proseguito nel percorso di razionalizzazione delle tariffe, focalizzandosi su profili componibili con

opzioni aggiuntive, traffico dati, offerte con hot spot Wi-Fi e piani convergenti con servizi di rete fissa-mobile e servizi

a valore aggiunto, rivolgendosi a specifiche tipologie di utenti, in particolare ai giovani, e facendo leva sull'offerta

degli ultimi modelli di terminali presentati sul mercato.

La navigazione in mobilità su rete 4G continua ad essere la parte centrale delle offerte dei principali operatori, non

solo per quanto riguarda le promozioni e le tariffe. La qualità, la velocità della navigazione e la copertura delle reti

LTE continuano infatti ad essere al centro della comunicazione degli operatori e, nei primi mesi del 2016, sono state

annunciate diverse partnership e sperimentazioni per migliorare ed estendere la rete 4G.

Nel 2016 gli operatori hanno inserito nel portafoglio prodotti i più recenti modelli di Smartphone e Tablet e sono

proseguite le offerte per sostituire lo Smartphone con uno più recente o di restituirlo dopo 1 anno o poco più. Nella

seconda metà del semestre, inoltre, hanno avuto molto rilievo le offerte con hot-spot e grandi quantità di dati inclusi.

Nel primo trimestre del 2016 i principali operatori non hanno modificato l’offerta al mercato Business, mentre nel

secondo trimestre sono state lanciate novità in termini di offerte, con bundle sempre più ricchi, e servizi al supporto

della digitalizzazione delle PMI, comprese soluzioni M2M. L’offerta al mercato Consumer ha visto molte novità, con

rimodulazione delle tariffe, sia in termini di prezzo che con aumenti delle soglie di traffico, nuovi piani componibili e

opzioni rivolte a clienti under 30, offerte con servizi a valore aggiunto, talvolta differenziate per clienti che si

abbonano online o nei negozi, e annunci centrati sulla navigazione in mobilità.

I servizi innovativi a valore aggiunto continuano ad avere un ruolo importante nelle strategie degli operatori che si

sono concretizzate con offerte inclusive di servizi multimediali, il lancio di alcune applicazioni e sperimentazioni in

ambito M2M ed Internet of Things.

Le partnership più importanti hanno riguardato il potenziamento e l’estensione della rete 4G, lo sviluppo di reti 5G e

di progetti per l'Internet of Things e il mobile payment.

Nel primo semestre 2016 il mercato dei servizi di telecomunicazioni di rete fissa è stato caratterizzato da una

crescente attenzione alle offerte convergenti con servizi voce, Internet, rete mobile e contenuti digitali. L'offerta dei

servizi di rete fissa si è sviluppata sempre più spesso su fibra: nel secondo trimestre gli operatori hanno annunciato

Relazione sulla gestione

30 giugno 2016

9

velocità crescenti nei bundle, che includono sempre più spesso servizi digitali come lo streaming video per i profili

Consumer e soluzioni a supporto della digitalizzazione delle imprese per l'utenza Business.

Per il mercato Consumer gli operatori hanno continuato a lanciare promozioni con piani voce e dati, talvolta rivolti a

specifici target di clienti, scontando il canone e l’attivazione e includendo chiamate verso i cellulari, servizi di

navigazione da mobile, hot-spot Wi-Fi con traffico Internet incluso e contenuti video. Le crescenti velocità dei profili

in fibra ottica hanno dominato la comunicazione degli operatori.

L’offerta per la clientela Business ha visto il lancio di nuovi piani per le Partita IVA e le PMI con offerte convergenti

fisso/mobile, servizi per la gestione documentale, la stampa, servizi per pagamenti in mobilità, sistemi di

videosorveglianza, servizi Wi-Fi da mettere a disposizione dei clienti, assistenza premium e Smart Working.

A giugno 2016, la copertura delle reti ultra broadband (sopra i 30 Mbps) in Italia ha raggiunto il 50% della

popolazione, con oltre 1.300 centri urbani abilitati ai nuovi servizi. Secondo i piani degli operatori privati, tale

copertura raggiungerà l’84% entro il 2018. La strategia italiana per la banda ultra larga, pubblicata dal Governo a

marzo 2015, si pone l’obiettivo di coprire, entro il 2020, il 100% della popolazione con servizi ad almeno 30 Mbps in

download e l’85% ad almeno 100 Mbps in download. A fine giugno 2016, la Commissione Europea ha stabilito che il

piano dell'Italia sulla banda ultralarga per le cosiddette “aree bianche” è in linea con le normative dell'Unione europea

sugli aiuti di Stato.

Telecomunicazioni mobili

Il mercato italiano della telefonia mobile rappresenta il quarto maggior mercato europeo in termini di fatturato dopo

Regno Unito, Francia e Germania. In Italia sono presenti quattro operatori infrastrutturali che offrono servizi di

telecomunicazione mobile a circa 85 milioni di SIM registrate al 30 giugno 2016, pari a un tasso di penetrazione di

circa il 140% della popolazione italiana. Il dato di penetrazione è distorto dal diffuso utilizzo di più SIM da parte di

molti clienti. Si stima che circa il 76% dei clienti mobili italiani abbia sottoscritto un servizio di telefonia mobile

prepagato, che presenta bassi costi di acquisizione dei clienti.

Escludendo gli MVNO, al 30 giugno 2016, WIND detiene una quota di mercato stimata del 24,6%, mentre Telecom

Italia, Vodafone ed H3G hanno una quota rispettivamente del 35,0%, del 28,1% e del 12,3%.

Mercato dei servizi di fonia fissa

Voce

Il mercato italiano dei servizi di telecomunicazioni su linea fissa è il quarto principale mercato in Europa per valore,

preceduto da Germania, Regno Unito e Francia. Telecom Italia domina tale mercato sebbene questo sia stato

liberalizzato nel 1998. I principali attori oltre a Telecom Italia e WIND sono Fastweb, Vodafone/Teletu, Tiscali e BT

Italia.

Internet

Al 30 giugno 2016, gli accessi ad internet a banda larga hanno raggiunto una penetrazione del 75% sul totale linee

fisse in Italia. I servizi broadband in Italia sono cresciuti rapidamente negli ultimi anni, raggiungendo

approssimativamente 14,5 milioni di connessioni pari a circa il 24% della popolazione italiana. Nonostante la recente

forte crescita della banda larga, l'Italia è ancora in ritardo rispetto agli altri paesi europei.

Relazione sulla gestione

30 giugno 2016

10

ANDAMENTO DELLE ATTIVITÀ COMMERCIALI ED OPERATIVE

Telefonia Mobile

WIND registra, al 30 giugno 2016, 20,9 milioni di clienti di telefonia mobile, in diminuzione rispetto al 30 giugno

2015, ma mantenendo stabile la propria quota di mercato (calcolata escludendo gli operatori MVNO) al 24,6%.

La seguente tabella evidenzia i principali indicatori dei servizi di telefonia mobile.

Telefonia mobile

Base clienti (mln di SIM Card)

2016

6M

2015

6M

Variazione

20,9

21,4

(2.48%)

1.580

1.545

2,23%

Traffico voce (mld di minuti)

34,6

34,7

(0,47%)

ARPU (euro/mese)

11,2

11,0

1,1%

43,5%

41,6%

Ricavi (mln di euro)

% ARPU Dati su ARPU Totale

Offerta Consumer

Le offerte WIND rispecchiano i valori di chiarezza, semplicità e trasparenza, garantendo la libertà di comunicare a

tutti i propri clienti.

Nel secondo trimestre del 2016, WIND ha continuato il processo di rinnovamento del proprio portafoglio di offerta in

un’ottica di semplificazione, con l’obiettivo di mantenere il proprio posizionamento di “Smart value for money”

e rispondere alle mutevoli condizioni di mercato.

Le diverse esigenze del cliente, vengono soddisfatte con opzioni adatte ad ogni necessità: la soluzione “All Inclusive”

con minuti, SMS e GIGA per i clienti che desiderano un’offerta tutto compreso, l’opzione “Noi tutti” con la sola

componente voce e le offerte solo dati, a completamento dell’intera gamma.

WIND, inoltre, da sempre attenta anche ai bisogni dei più giovani, offre 1 GIGA in più in omaggio a tutti i clienti

under 30 che scelgono All inclusive.

Visti gli ottimi risultati commerciali raggiunti, anche ad aprile 2016 è stata resa disponibile ai clienti la promozione

“Porta i tuoi amici”: il meccanismo consolidato del “Member-get-Member”, consente di aggiungere GIGA aggiuntivi

alla propria offerta sia per il già cliente che per l’amico presentato che passa a WIND.

In coerenza con la crescente esigenza di traffico dati da parte degli utenti, è stata introdotta una nuova opzione

internet chiamata “Gigamax”: l’offerta prevede la possibilità di fruire di 3 GIGA ad un prezzo vantaggioso sia per i

nuovi che per i già clienti.

A maggio 2016, WIND rilancia il suo portafoglio dati con “Ricarica Max”, che prevede la possibilità di arricchire la

propria offerta con 3 GIGA aggiuntivi. Inoltre, entra a far parte della gamma di servizi anche l’opzione “Open internet

12 GIGA”, per tutti i nuovi e già clienti che desiderano essere sempre online su Smartphone, Tablet e PC.

WIND, da sempre vicina al mondo della musica, a fine maggio ha lanciato un’offerta dedicata per celebrare i 10 anni

dei “WIND Music Awards”.

A giugno, il portafoglio delle opzioni sottoscrivibili è stato ancora arricchito con più minuti e GIGA.

Per celebrare l’estate, la “All Inclusive” si arricchisce con una promozione che raddoppia il bundle per tutto il 2016,

non solo ai nuovi Clienti che scelgono WIND ma anche alla “customer base”. Per i clienti Infostrada, il vantaggio è

doppio: All inclusive con canone scontato del 50%.

Relazione sulla gestione

30 giugno 2016

11

Nei mesi estivi, il volume del traffico dati è in costante aumento e WIND ha lanciato offerte ad hoc per gli heavy

user: “Giga Max Limited Edition”, “50 Giga” e “Smartphone Box” per offrire ai clienti la possibilità di godere di più

internet da sfruttare in mobilità.

La valorizzazione della fedeltà del cliente è al centro degli obiettivi aziendali, perseguendo l’obiettivo della

soddisfazione degli utenti, è stata lanciata “WIND Unlimited”, l’offerta per festeggiare l’estate con 1 mese di chiamate

gratis verso WIND.

Coerentemente con il percorso di digitalizzazione, la gamma di servizi si arricchisce con l’offerta “WIND Due per

Uno”, che propone sconti su hotel, ristoranti, cinema e attrazioni convenzionate. La promozione è offerta gratis per 6

mesi.

Nel secondo trimetre del 2016, WIND continua a rafforzare il posizionamento “più vicini” anche per i clienti stranieri

che vivono in Italia.

Ottimi i risultati raggiunti dal portafoglio d’offerta “Call Your Country” con la “Call Your Country Super” che prevede 1

GIGA a settimana, SMS nazionali e internazionali a 10 centesimi di euro, chiamate verso l’estero a partire da 1

centesimo al minuto e, in Italia, chiamate illimitate verso WIND e 50 minuti a settimana verso tutti, al costo

complessivo di 2,50 euro a settimana.

Ai clienti che vogliono comunicare verso l’estero e in Italia, “Call Your Country WIND” offre 100 mega a settimana per

navigare, SMS nazionali e internazionali a 10 centesimi, chiamate verso l’estero a partire da 1 centesimo al minuto e

minuti illimitati verso WIND al costo complessivo di 2 euro a settimana.

A giugno 2016, continua il rinnovamento del portafoglio con il lancio di nuove offerte che prevedono tariffe

vantaggiose verso molti paesi esteri.

Buoni anche i risultati della “Welcome Pack” dedicata ai Clienti che desiderano acquistare uno Smartphone, con la

formula Telefono Incluso o Promo Device, e passano a WIND mantenendo il proprio numero. Incluso nell’offerta, per

5 mesi, un bonus di 20 minuti/mese di traffico internazionale verso alcune direttrici estere.

Continuando a soddisfare le diverse esigenze dei clienti, WIND ha inoltre pensato ai clienti stranieri che utilizzano

“tanto internet” proponendo un’offerta dedicata per avere più GIGA: GIGA International offre 4 GIGA di Internet a

settimana a soli 6 euro.

Le opzioni Noi International, in tre livelli di personalizzazione, puntano a soddisfare le singole esigenze di chiamata

verso il proprio paese di origine a prezzi estremamente competitivi. Inoltre, i clienti con offerta “Call Your Country

WIND” e “Call Your Country Super” possono sottoscrivere l’offerta telefono incluso per acquistare uno Smartphone

con piccole rate mensili o acquistare modelli dedicati a prezzi estremamente vantaggiosi.

Nel secondo trimestre 2016 si conferma il successo dei piani in abbonamento sia per i “Consumer” che per i

“Professional”, grazie alle offerte lanciate nel primo trimestre.

La nuova gamma di offerte WIND Magnum, lanciata a marzo 2016 ha permesso la crescita delle acquisizioni di Clienti

alto spendenti. L’innovativa offerta No Tax per abbonamento con 2 SIM, minuti ed sms illimitati e la scelta tra 4, 10 o

20 GIGA da condividere su Smartphone e Tablet si è imposta nel mercato grazie alla capacità di soddisfare le più

disparate esigenze di navigazione. Il lancio di WIND Magnum è stato accompagnato da una promozione che

cavalcava il trend crescente dei wearable device: tutti i clienti che hanno attivato WIND Magnum tra marzo e maggio

hanno potuto richiedere il FitBit Charge a condizioni esclusive, 0 euro al mese e 0 euro di anticipo. La stessa formula

“device incluso” è stata riproposta a giugno 2016 con il sound speaker UE Roll 2, dal suono stupendo, imponente e

audace e resistente all'acqua, perfetto per suonare la colonna sonora estiva dei Clienti WIND Magnum.

Relazione sulla gestione

30 giugno 2016

12

Sulla scia del successo ottenuto da WIND Magnum, a giugno 2016 è stata lanciata la nuova Magnum Mini Limited

Edition: un’offerta No Tax con Minuti Illimitati verso tutti e 2 GIGA da condividere al costo di 15 euro. Anche il lancio

di Magnum Mini è stato accompagnato dalla formula “device incluso”: il nuovissimo WIND Smart (Smartphone a

brand WIND) è disponibile con rata a 0 euro e 0 euro di anticipo.

Anche con Magnum Mini è possibile attivare Magnum Family (offerta dedicata ai membri della famiglia che prevede

500 minuti e messaggi verso tutti e 2 GIGA al costo promozionale di 6 euro anziché 12 euro), o Magnum Call Your

Country, l’opzione dedicata ai Clienti che chiamano frequentemente verso l’estero (chiamate a partire da 1 cent/min,

al costo di 1 euro aggiuntivo al costo dell’opzione WIND Magnum o WIND Magnum Mini).

Infine, per coloro che scelgono WIND Magnum, ci sono offerte esclusive e vantaggiose per la casa: Powered

Infostrada Magnum, offre ADSL o Fibra e chiamate illimitate verso tutti i fissi e mobili nazionali e fissi di Europa

Occidentale, USA e Canada, al costo di 19,95 euro per 1 anno.

A giugno 2016 WIND ha rafforzato anche le promozioni dedicate ai Professionisti con Partita IVA. Con il portafoglio

delle offerte All Inclusive (reso ancora più conveniente e ricco di GIGA a marzo 2016) è possibile aggiungere uno

Smartphone Top di gamma con rate di soli 5 euro e anticipo a partire da 99,90 euro. Gli Smartphone in promozione

sono il Galaxy S7 edge (anticipo 149,90 euro), Samsung Galaxy S7, Huawei P9 Plus, Microsoft Lumia 950 XL ed LG

G5 (per questi quattro modelli l’anticipo è di soli 99,90 euro).

Proseguono inoltre le offerte per i professionisti che vogliono abbinare alla propria offerta mobile una linea fissa: con

la Super All Inclusive Unlimited Affari, al costo di 42,95 euro (iva esclusa), si hanno minuti e messaggi illimitati e 5

GIGA da mobile mentre sul fisso ADSL chiamate illimitate verso tutti i fissi e mobili nazionali e fissi di Europa

Occidentale, USA e Canada.

WIND è il primo operatore di telecomunicazioni in Italia a lanciare un concept di offerta completamente dedicato al

mondo dell’IoT: Digital Home&Life, un nuovo modo di vivere la tecnologia, con una gamma di prodotti selezionati per

vivere a pieno le proprie passioni. 4 categorie merceologiche consentono di soddisfare le diverse esigenze dei clienti

appassionati di innovazione di prodotto: Smartwatch, Wellness, Entertainment e Smart Home. WIND mette a

disposizione dei propri clienti, soluzioni che consentono di acquistare anche a rate ed a prezzi esclusivi, l’intera

gamma Digital Home&Life, con addebito su carta di credito e RID bancario.

Offerta voce aziendale

WIND fornisce un’ampia gamma di servizi voce alla clientela corporate, alle piccole e medie imprese (PMI) ed ai

professionisti (SOHO), con offerte specifiche per ciascun segmento di mercato.

Le grandi aziende risultano sempre più orientate verso offerte in modalità prepagata, per aumentare ulteriormente il

controllo sulla spesa di telecomunicazioni. WIND propone un’offerta basata sul borsellino aziendale con servizi a

canone “tutto incluso”: il cliente definisce a livello azienda la propria spesa telefonica identificando pacchetti di

traffico condivisi tra tutte le SIM, e mantenendo il controllo del borsellino sia a livello globale che di singola SIM.

A fronte del crescente interesse nei riguardi di applicazioni su mobile (APP) finalizzate a portare in mobilità alcuni

processi aziendali, WIND ha inoltre lanciato gli Enterprise Mobility Services attraverso partnership strategiche ed

accordi System Integrator verticali.

Per il mondo dei professionisti, lavoratori autonomi e piccole imprese tramite il canale di vendita “pull” (WIND Retail,

Dealer, Franchising, GDO) e per le piccole e medie imprese tramite il canale di vendita “push” (agenzie, agenti,

venditori diretti WIND), WIND Business si propone sul mercato con un nuovo posizionamento basato su tre “pillars”:

Relazione sulla gestione

30 giugno 2016

13

Smart Assistance, la garanzia di avere sempre un livello di assistenza adeguato alle esigenze dei clienti

Business;

Smart Offer, un’offerta chiara, semplice e completa al giusto prezzo;

Smart Innovation, gli strumenti per la digitalizzazione e lo smart working.

A partire dal 23 maggio 2016, WIND Business ha lanciato il nuovo portafoglio ricaricabile Giga Smart Share. L’offerta

ha l’obiettivo di soddisfare la crescente esigenza di GIGA, attraverso un’offerta flessibile e modulabile secondo le

personali necessità dei clienti business. I bundle dati costituiscono l’elemento chiave del nuovo piano tariffario, e

possono essere condivisibili tra più utenti o più terminali in un’ottica di efficienza, risparmio e flessibilità. Il nuovo

piano Giga Smart Share prevede anche il bundle Extra Giga Smart Share: terminato il basket dati condiviso, ne verrà

attivato automaticamente uno nuovo di diverso taglio, per consentire al cliente continuità nello svolgimento del suo

lavoro.

Per provvedere alle esigenze di chi si reca abitualmente all’estero, Giga Smart Share offre la possibilità di completare

l’offerta con le opzioni Premium e Top Mondo, rispettivamente a 10 euro/mese (iva esclusa) e 20 euro/mese (iva

esclusa). Per chi si reca all’estero occasionalmente invece, è possibile attivare le opzioni giornaliere All Inclusive

Travel Europa & USA (10euro/sett iva esclusa), All Inclusive Travel Mondo (50 euro/sett iva esclusa), Travel Mondo

Aziende Ricaricabile (50 euro/sett iva esclusa) e International Aziende (5 euro/mese iva esclusa).

I nuovi Servizi Digitali Cre@sito, Pec Smart, Mobile POS, WIND Smart Control, Windlex e Servizi 4 Mobility

completano l’offerta mobile dedicata alle imprese, garantendo una proposizione commerciale innovativa e vicina alle

esigenze della clientela business. Il servizio Cre@sito offre la possibilità di creare autonomamente un sito web

attraverso un interfaccia user friendly, di avere un Dominio di II livello ed una casella di posta. La Pec Smart è un

servizio di posta elettronica certificata obbligatoria a norma di legge per professionisti ed aziende con valore legale

equiparato ad una raccomandata con ricevuta di ritorno.

WIND Smart Control è l’innovativa soluzione di Mobile Device Management di WIND Business pensata per tutte le

piccole e medie aziende che hanno necessità di mettere in sicurezza, configurare e monitorare, in maniera semplice,

rapida ed efficace, Smartphone e tablet utilizzati dai dipendenti con un canone di soli 2 euro al mese. Grazie alla

partnership con 4Mobility nascono i nuovi servizi per la gestione ottimale delle attività lavorative in mobilità:

organizzare al meglio gli interventi della giornata e documentarli con rapporti, foto e video; gestire i contatti e

pianificare le visite, avere cataloghi, prodotti e documenti digitali in mobilità; digitalizzare e gestire in modo semplice

le note spese creandole e trasferendole in tempo reale.

Al fine di ampliare il portafoglio di offerte e i servizi dedicati alle PMI è stata siglata una partnership di rilevante

importanza con Microsoft per offrire ai propri clienti Office 365, la suite di produttività nel Cloud di Microsoft. Con

Office 365 le aziende hanno a disposizione tutti gli strumenti necessari per lavorare in mobilità al meglio e ovunque,

su qualsiasi dispositivo (Smartphone, tablet, laptop, PC, Mac) per gestire, modificare e condividere documenti in

tempo reale, all’insegna della massima sicurezza.

WIND Business propone i servizi Microsoft Office 365 in tre pacchetti: Basic, Plus e Top per rispondere alle diverse

esigenze delle aziende a partire da 4 euro al mese per singolo account.

Infine, per garantire il massimo supporto con le migliori tecnologie, è disponibile gratuitamente per tutti i clienti

WIND Business un servizio di assistenza tecnica avanzata, un supporto efficace, immediato e gratuito per la

configurazione e gestione da remoto di apparati e applicazioni.

Relazione sulla gestione

30 giugno 2016

14

Servizi innovativi

WIND ha mantenuto la sua proposizione di offerta di contenuti digitali come app, giochi, musica, film, e-books e

magazine digitali che il cliente può scaricare da Google Play Store e Windows Phone Store utilizzando il proprio conto

telefonico quale strumento di pagamento, senza bisogno di carta di credito. Ai due store già attivi si è aggiunto

Windows Store che consente di acquistare, oltre ai contenuti già disponibili su Windows Phone Store, anche Serie TV

e, soprattutto, offre la possibilità di usufruire dei contenuti scaricati anche da PC.

Il Mobile Ticketing ha superato le 40 città in cui il servizio è attivo. Alle principali città italiane in cui è già possibile

acquistare biglietti con il credito telefonico, tra cui Firenze, Genova, Padova e Milano, si è aggiunta anche Napoli.

WIND ha inoltre lanciato diverse iniziative per divulgare il servizio e portalo a conoscenza dei cittadini, ottenendo

riscontri positivi sui canali Social e visibilità sulle principali testate di stampa locale e nazionale. Solo nell’ultimo anno il

servizio di Mobile Ticketing ha permesso di risparmiare più di una tonnellata di carta che diventano circa tre dall’avvio

del servizio. Nell’ambito dei pagamenti digitali, grazie all’utilizzo degli strumenti digitali per semplificare la vita dei

clienti, WIND ora offre la possibilità di pagare tramite l’App MyWind, in pochi click, le bollette di casa, i bollettini

postali con Carta di Credito o carta prepagata.

Roaming Internazionale

I clienti WIND possono utilizzare i loro servizi di telefonia mobile, compresi SMS, MMS e servizi dati (GPRS, EDGE, 3G,

HSDPA), ove disponibili, in altri paesi attraverso il roaming garantito da accordi con 500 operatori in 220 paesi di cui

208 coperti da roaming terrestre e 12 da satellitare e 37 da LTE.

A partire da Aprile è stata implementata su tutta la Customer Base l’offerta giornaliera che segue le indicazioni della

nuova regolamentazione europea “Roaming Like @ Home”.

Alla nuova offerta valida in Unione Europea si affiancano le offerte di Roaming valide in tutto il mondo, che

rispondono alle esigenze di viaggio sia di clienti che vanno all’estero saltuariamente per vacanze, sia quelle già in

campo da tempo, per chi va all’estero spesso per esigenze di business.

Vendite e distribuzione

Nell’ambito della propria strategia, che vede la distribuzione come un fattore sempre più cruciale per la propria

crescita, WIND continua a migliorare la qualità dei suoi canali di distribuzione ed a rafforzare la propria rete di

vendita. WIND commercializza i propri prodotti e servizi mobili, comprese schede SIM, scratch card e cellulari,

attraverso una serie di punti vendita esclusivi che, al 30 giugno 2016, includono 153 negozi di proprietà e 486 punti

vendita in franchising operanti in esclusiva col marchio WIND. La rete di vendita non esclusiva è composta da 3.360

rivenditori WIND diffusi capillarmente sul territorio e 810 punti vendita nelle catene di negozi di elettronica.

Dal sito www.wind.it, ottimizzato sia per la navigazione da desktop che da mobile, è possibile attivare offerte e

servizi, acquistare telefoni, Smartphone e tablet, e aderire alle esclusive offerte “All Digital”, disponibili solo online,

pensate proprio per clienti con una forte propensione all’utilizzo dei canali digitali. Inoltre, con un semplice click, è

possibile ricaricare online da tutti i cellulari pagando tramite Carta di Credito, PayPal o addebito sul proprio Conto

Telefonico Infostrada o WIND. All’interno del sito è possibile visualizzare online le mappe di copertura di WIND,

integrate con Google Map, in modo da verificare lo stato della copertura 2G, 3G e 4G sul territorio.

Dal sito www.infostrada.it è possibile inoltre richiedere direttamente l’attivazione di una nuova linea telefonica di rete

fissa con offerte e promozioni dedicate.

Inoltre il sito sta diventando sempre di più un punto importante di raccolta di Leads per acquisire contatti con la

clientela Business.

Relazione sulla gestione

30 giugno 2016

15

Telefonia Fissa e Internet

WIND offre ai clienti consumer e microbusiness una vasta gamma di servizi di rete fissa diretta e indiretta, internet a

banda larga e servizi di trasmissione dati commercializzati attraverso il marchio Infostrada.

WIND offre servizi a banda larga sia ai clienti diretti (unbundling), noleggiando da Telecom Italia il cosiddetto “ultimo

miglio” della rete di accesso che viene disconnesso dagli apparati di Telecom Italia e connesso agli apparati WIND

presenti nella centrale telefonica, che a quelli indiretti dove WIND rivende ai propri clienti un servizio che acquista

all’ingrosso da Telecom Italia.

In risposta alle tendenze in atto nel mercato, WIND ha concentrato i propri sforzi sulla crescita del numero di

abbonati ai servizi diretti voce (unbundling) ed ai servizi Internet in banda larga.

Inoltre, WIND vende servizi ultra-broadband in modalità FTTH (Fiber to the Home) nella città di Milano e Bologna

dove commercializza offerte in fibra ottica che consentono all’utente finale di raggiungere velocità fino a 100 Mega in

download e 10 Mega in upload e in modalità FTTC (Fiber to the Cabinet) negli altri principali comuni italiani con

velocità fino a 50 Mega in download e 10 Mega in upload.

Nel mese di Aprile, WIND ed Enel Open Fiber hanno inoltre sottoscritto una partnership strategica e commerciale

finalizzata ad accelerare la realizzazione e la diffusione delle infrastrutture in banda ultralarga in tecnologia FTTH.

E’ stato esteso anche ai siti unbundling di recente apertura il nuovo servizio di ADSL Vera che consente di stabilizzare

la linea del cliente alla massima velocità supportata, fino ad un massimo di 20 Mega in download, fornendo le migliori

prestazioni disponibili e garantendo una linea sempre stabile. Continua il piano di espansione della propria rete in

Accesso Diretto iniziato a gennaio 2015 che porterà a coprire in unbundling oltre il 70% delle linee rafforzando

ulteriormente il posizionamento di WIND come operatore alternativo a Telecom Italia nel mondo del Fisso.

Servizi voce

La base clienti voce di rete fissa WIND è pari, al 30 giugno 2016, a 2,8 milioni di abbonati, in diminuzione dell’1,3%

rispetto al 30 giugno 2015; la componente dei clienti voce diretti aumenta del 3,68% rispetto al corrispondente

periodo dell’esercizio precedente. La tabella seguente riporta i principali indicatori di rete fissa.

Telefonia fissa

2016

6M

2015

6M

Variazione

Base clienti (migliaia di linee)

2.778

2.814

(1.3%)

3.68%

(1)

2.479

2.391

Ricavi (mln di euro)

530

558

(5%)

Traffico voce (mld di minuti)

5,1

6,0

(14%)

27,1

27,9

(3,0%)

di cui ULL (migliaia)

ARPU (euro/mese)

(1) Include clienti in Virtual ULL.

Internet e dati

WIND offre una vasta gamma di servizi internet e trasmissione dati sia per i clienti consumer che per i clienti

business. Al 30 giugno 2016, WIND ha 2,3 milioni di clienti internet a banda larga e 0,01 milioni di abbonati a banda

stretta. La tabella seguente riporta i principali indicatori di accesso a internet.

Relazione sulla gestione

30 giugno 2016

16

Servizi internet e dati

2016

6M

2015

6M

Variazione

Internet Customer Base ('000)

2.329

2.219

5,0%

di cui Narrowband ('000)

di cui Broadband ('000)

di cui ULL ('000)

5

7

(29,4%)

2.324

2.212

5,1%

2.116

1.954

8,3%

6

8

(29,5%)

di cui Shared Access ('000)

Servizi a pacchetto e convergenti

WIND è tra i principali fornitori in Italia di servizi Internet, voce e dati su linea fissa e servizi di telefonia mobile con

un'infrastruttura integrata ed una copertura di rete che si estende in tutto il paese.

Per rendere ancora più esclusivo il posizionamento di WIND nell’ambito dei servizi integrati continua il push

sull’offerta Powered Infostrada rivolta a tutti i clienti mobili prepagati di WIND con un abbonamento All Inclusive,

NOI e Call Your Country a cui viene offerto a prezzo speciale uno dei prodotti di telefonia fissa a scelta tra Absolute e

All Inclusive Unlimited. Continua la promo esclusiva lanciata a febbraio 2016 che garantisce ai clienti WIND che

sottoscrivono un’offerta ADSL o Fibra un prezzo assolutamente unico ed esclusivo; si conferma il successo della

promozione Internet Everywhere indirizzata alla clientela che vuole navigare da casa con l’ADSL o la Fibra e in

mobilità con la Internet Key o con il Tablet, grazie anche all’offerta Super Tablet, che prevede un Tablet a partire da

0 euro al mese con 1 GIGA di traffico incluso. Continua il piano di apertura della nuova offerta in Fibra (tecnologia

FTTC) sui principali comuni italiani. Gli stessi servizi sono disponibili attraverso il canale di vendita negozi anche nella

versione “Affari” dedicata ai clienti del segmento Microbusiness/SOHO. La spinta all’acquisizione di clienti sia fissi che

mobili viene sostenuta con la nuova proposizione commerciale Powered Magnum, che combina l’offerta di telefonia

fissa e connettività ADSL e Fibra con la nuova offerta di telefonia mobile WIND Magnum.

Prosegue la vendita presso i negozi WIND della soluzione completa SMART HOME PACK per la sicurezza e protezione

della propria abitazione: Smart Plug, Motion Sensor, Videocamera e SIM dati inclusa nell’offerta a soli 3 euro mese.

Per i clienti WIND Business continua il push sui servizi a valore aggiunto ed in modo particolare sul Servizio Hotspot

Wi-Fi, che consente ai clienti con Partita IVA di offrire ai propri clienti finali una connessione Wi-Fi gratuita presso la

propria attività commerciale, garantendo oltre alla fidelizzazione della clientela, anche una più accurata conoscenza

tramite il portale di gestione sul quale vengono storicizzati gli accessi degli utenti registrati.

Offerta voce e dati aziendale

WIND fornisce alle aziende del mercato Large Business servizi voce su rete fissa PSTN, ISDN e VoIP, servizi dati, VAS

e connettività, capitalizzando l’esperienza sviluppata con ENEL e utilizzando un call center dedicato. Su tale segmento

WIND è anche in grado di personalizzare la propria offerta in base alle esigenze specifiche ed ai requisiti stabiliti dalle

gare d'appalto. Le offerte rivolte alle aziende prevedono anche soluzioni di tipo flat, con tariffazione basata sul

numero di utenti, che permettono il completo controllo della spesa.

Alle grandi aziende l'accesso diretto alla rete è garantito tramite collegamenti in ponte radio, connessioni dirette in

fibra ottica o accesso diretto ULL; nelle zone in cui tale accesso diretto non è disponibile, si utilizzano linee dedicate

affittate da Telecom Italia.

Inoltre, sempre per il mercato delle grandi aziende, WIND sta ampliando la propria offerta attraverso servizi Cloud e

la propria proposta commerciale con soluzioni ICT e Managed Services, sia su rete fissa che su rete mobile. WIND ha

una partnership con la divisione Enterprise di Google che le consente di proporre alle Aziende soluzioni di

Relazione sulla gestione

30 giugno 2016

17

collaborazione e comunicazione basate su Cloud Google Apps. WIND ha predisposto un’offerta, WIND Cloud per

Aziende, composta da un ricco catalogo di servizi IaaS e, in particolare per le aziende di medie dimensioni, da bundle

pre-configurati di servizi Data Center e connettività, in grado di soddisfare le esigenze di questa clientela ed essere

disponibili in tempi brevissimi.

Inoltre, facendo leva sui propri asset aziendali ed in particolare in relazione ai paradigmi dell’enterprise mobility e del

cloud, WIND ha lanciato sia il prodotto WIND Cloud Line, soluzione di IP PBX in cloud, che integra il mondo mobile e

quello fisso, che la soluzione Work & Life, nata per dare una risposta integrata alle richieste di Smart Working sempre

più emergente nelle aziende.

Il portafoglio d’offerta su rete fissa PSTN rivolta al mercato della Partita IVA, ed in particolare agli studi professionali

e piccole imprese che richiedono fino a quattro linee fisse analogiche o 2 ISDN, è composto da listini bundle voce e

ADSL (All Inclusive Business L e All Inclusive Business Unlimited) che offrono chiamate illimitate verso tutti i fissi e

mobili nazionali e ADSL illimitata, dai listini Absolute ADSL Business che offrono connettività ADSL illimitata e

chiamate voce a consumo e dai listini Noi Unlimited Affari che offrono chiamate illimitate verso tutti i fissi e mobili

nazionali, chiamate illimitate verso i fissi e telefonini del conto telefonico WIND-Infostrada e ADSL a consumo.

L’intero portafoglio di offerta è disponibile in copertura di rete WIND sia su linea già attiva con altro operatore che su

nuova linea.

Per tutti i clienti con Partita IVA, sia nuovi che già acquisiti, continua la possibilità di sottoscrivere la nuova offerta

seconda linea, che prevede una linea solo voce aggiuntiva, utilizzabile anche per ricevere ed inviare fax, ed utilizzare

il POS. I clienti Telecom ISDN e Fastweb o Vodafone con numerazione aggiuntiva possono così finalmente scegliere

di passare ad Infostrada senza perdere i propri numeri telefonici.

I piani Absolute ADSL Business e All Inclusive Business Unlimited, diventano più vantaggiosi grazie alle corrispondenti

versioni “Super” : soluzioni integrate tra telefono fisso, ADSL, fonia mobile e dati.

A completamento dell’offerta vengono proposti, a prezzi estremamente concorrenziali, dei pack “plug&play” per

rispondere alle esigenze più comuni: l’Internet Pack, composto da un Router Wi-Fi, da una Internet key 3G, offerto in

abbinamento ad una SIM dati con due mesi di traffico incluso completamente gratuito, consente di navigare su rete

mobile in attesa dell’attivazione del servizio ADSL e di avere una linea di back-up su rete mobile ad attivazione

completata; l’Internet-&-Video Pack contiene invece oltre al Router Wi-Fi ed alla internet Key, una videocamera IP

per consentire al cliente di video-controllare il proprio ambiente professionale, di registrare le immagini ed accedervi

da PC o dispositivi mobili.

Per le PMI, WIND offre un’ampia gamma di prodotti dual-play (voce + internet) con piani tariffari basati su tecnologia

VoIP con traffico senza limiti verso numeri fissi e mobili nazionali e verso rete fissa Internazionale, ADSL senza limiti

fino a 20 Mega di velocità massima con una banda minima garantita di 300kbps e indirizzo IP statico. L’offerta è

disponibile sia in versione con 2 linee (All Inclusive Aziende Smart), che in versione da 3 a 8 linee (All Inclusive

Aziende). L’offerta VoIP diventa ancora più vantaggiosa grazie alla Super All Inclusive Aziende, se combinata con i

piani mobili Unlimited sia in Abbonamento che Ricaricabile fino ad un massimo di 10 SIM e con Super Internet, se

combinata con le offerte dati. Le promozioni Super diventano compatibili anche con Giga Smart Share, grazie alla

combinazione del piano Unlimited con una delle due offerte Super che rendono le promozioni fisso e mobile ancora

più convenienti. Dal 13 Giugno inoltre è disponibile l’offerta fisso anche con accesso in fibra (FTTC), che consente di

navigare fino a 50 Mbit/s con lo stesso canone mensile dell’ADSL.

Altra offerta pensata per le piccole e medie imprese è la WIND Smart Office, che include un centralino virtuale basata

su tecnologia VoiP. WIND Smart Office è disponibile in due profili: Small, che consente di attivare fino a 10 interni

fissi o mobili con 3 chiamate in contemporanea, e Large per le aziende che hanno necessità di avere fino a 100

Relazione sulla gestione

30 giugno 2016

18

interni, di cui al massimo 25 fissi, con 6 chiamate in contemporanea. Anche con Super Smart Office è possibile

usufruire di sconti sulla connettività se si attivano anche le offerte mobili. L’offerta WIND Smart Office è dal 13

giugno stata migliorata con l’aggiunta della versione Extra Large con accesso in fibra per le aziende che necessitano

di un centralino virtuale e di più di 6 chiamate da interni fissi, con chiamate illimitate verso tutti e fino a 15 chiamate

in contemporanea. Altra tipologia di WIND Smart Office è l’offerta Executive con connettività SHDSL per aziende

medie o grandi che hanno bisogno di più di 70 interni fissi. E’ disponibile inoltre Netride Smart, una soluzione che

offre notevoli possibilità di personalizzazione e flessibilità ideata per soddisfare le esigenze dei clienti SME. Nel

portafoglio offerte è sempre attivabile l’offerta WIND Impresa che offre da un minimo di 6 a un massimo di 60

chiamate in contemporanea ed offre la possibilità di sottoscrivere un servizio di noleggio, gestione e manutenzione

dei centralini telefonici.

Vendita e distribuzione servizi di rete fissa

La strategia distributiva è basata sul concetto di omnicanalità (negozi, web o telefono) seguendo le esigenze del

cliente che sceglie autonomamente il canale di vendita a lui più congeniale.

In termini di performance il canale di vendita più rilevante è il retail (negozi monomarca e multimarca) che attraverso

le offerte integrate continua a crescere di peso. A seguire c’è il call center 159 ed il web, mentre sono ormai residuali

le attività dei call center outbound, utilizzati per lo più per attività di acquisizione su segmenti molto specifici di

clientela.

Servizi di Interconnessione

WIND offre ad altri operatori i propri servizi wholesale, attraverso i quali mette a disposizione la propria capacità di

rete e gestisce il traffico di terminazione di chiamata in entrata e in uscita sulla propria rete per operatori nazionali ed

internazionali. Come corrispettivo per la gestione delle chiamate che terminano sulla propria rete mobile o fissa,

WIND riceve dagli altri operatori un compenso. Allo stesso modo, WIND è tenuta a pagare tariffe di terminazione agli

altri operatori per le chiamate che terminano sulle loro reti di telefonia mobile o fissa. Le tariffe di interconnessione

da mobile a mobile, da mobile a fisso, da fisso a mobile e da fisso a fisso, sono regolate dall’AGCOM.

Servizio Clienti e Caring

Le attività del servizio assistenza clienti WIND sono coordinate dalla Direzione Customer Management, organizzata al

fine di supportare le diverse esigenze: clienti con ricaricabile (mobile), abbonamenti (telefonia fissa, mobile ed

Internet) e clientela aziendale. Al fine di fornire un servizio su misura, per alcuni segmenti di clientela particolarmente

rilevanti come le comunità etniche, WIND offre il servizio assistenza clienti anche in lingua straniera. I call center

dedicati alla clientela residenziale sono dislocati su tutto il territorio nazionale.

Il servizio clienti WIND prosegue nell’evoluzione della propria organizzazione operativa focalizzandosi, oltre che sulla

fase di attivazione anche sulla sempre crescente necessità di assistenza multiservizio Mobile-Fisso-Internet. Continua

inoltre l’integrazione tra i propri Customer Care e le strutture di vendita al fine di offrire un servizio di assistenza al

cliente diffuso capillarmente anche attraverso i propri punti vendita sul territorio, rendendolo così più diretto e

trasparente.

In un mercato che si mantiene estremamente penetrato, caratterizzato da elevata dinamicità e da un incessante

rinnovo e ampliamento del portafoglio offerta, occorre una visione che ponga il cliente al centro del proprio business.

Occorre avere cura delle politiche di gestione del cliente, che siano coerenti e sinergiche tra i vari settori in modo da

costituire un fattore discriminante e di successo.

Relazione sulla gestione

30 giugno 2016

19

Questa visione rappresenta un patrimonio storico di WIND, un modus operandi che coinvolge ed unisce tutti i settori

aziendali, dal marketing alle vendite, dall’assistenza clienti alle funzioni tecniche della rete e dell’information

technology.

E’ stato predisposto un articolato set di attività di monitoraggio dei diversi punti di contatto tra il Cliente e l’Azienda

per misurare la soddisfazione e la raccomandabilità di WIND, attraverso la metodologia di rilevazione NPS. Così da

rilevare prontamente le esigenze dei clienti, fornire risposte specifiche e mirate e, più in generale, individuare le

principali aree di sviluppo in linea con le indicazioni raccolte dai clienti stessi.

La direzione Customer Relationship Management di WIND si pone così l’obiettivo di comprendere, anticipare e

rispondere ai bisogni dei clienti attuali e potenziali con l'obiettivo di accrescere il valore della relazione su tutti i

segmenti presidiati, sul consumer (mobile e fisso) e sul mercato aziende, con una struttura organizzativa focalizzata

per mercato.

Un fattore di successo per le iniziative di CRM, che sta acquisendo sempre maggior rilievo, è la capacità di saper

intercettare real-time i bisogni del cliente, durante il suo ciclo di vita ed in particolare in presenza di determinati

comportamenti di consumo. Questo è stato possibile grazie alla sofisticazione e l’evoluzione degli strumenti di analisi

e di campaign management.

In coerenza con la rilevazione delle esigenze del cliente, il CRM WIND offre opportune soluzioni in termini di prodotto

e offerta, veicolate attraverso canali di relazione tradizionali e digitali. Le azioni commerciali sulla clientela sono

condotte ricorrendo anche alla propria rete distributiva che si è evoluta da canale di acquisizione di nuovi contratti a

canale che cura anche di gestione del cliente.

WIND pone molta attenzione alla gestione dei punti di contatto digitali e agli strumenti di assistenza clienti online

garantendo standard qualitativi elevati ed incentivandone l’utilizzo.

L’APP MyWIND, che si sta avvicinando ai 12 milioni di download, rappresenta il punto di contatto digitale privilegiato

con i clienti WIND in possesso di uno Smartphone o di un Tablet Android, iOS o Windows Phone. La versione 4.0 è

stata sottoposta ad una profonda rivisitazione grafica e funzionale con notevole miglioramento della user experience,

ed ha riscontrato particolare successo tra i clienti che hanno confermato MyWIND come App con il miglior rating del

mercato tra le App di Selfcare. La App MyWIND è ora disponibile anche in lingua inglese ed è stata ulteriormente

migliorata grazie alla funzionalità, per la prima volta in un APP di selfcare, che permette di utilizzare le proprie Carte

di Credito salvate all’interno dell’App stessa per effettuare le ricariche, per pagare i propri Bollettini Postali.

Oltre al Widget Android, è ora disponibile anche il Widget iOS, che consente di avere le informazioni sullo stato

dell’offerta del cliente direttamente dal Centro Notifiche del proprio iPhone, e la funzione “tile” per visualizzare i dati

sulla schermata principale del Windows Phone.

La WIND Talk, l’App WIND di messaggistica integrata, rappresenta un nuovo modo di interagire con il cliente e di

proporre servizi esclusivi. La WIND Talk fornisce infatti le stesse potenzialità delle principali App di messaggistica già

presenti sul mercato, oltre alla possibilità di contattare via Chat l’Assistenza Clienti WIND ed alcuni negozi WIND.

Tramite WIND Talk il cliente può inoltre richiedere biglietti per il trasporto pubblico e trasferire facilmente credito

telefonico ai propri contatti in possesso di linea prepagata WIND. Inoltre, tramite la WIND Talk è stata proposta una

campagna di “gamification” che offre la possibilità, semplicemente soffiando sullo Smartphone, di vincere tariffe

speciali dedicate sia ai già Clienti che ai clienti di altri operatori.

Anche i Social Network continuano ad essere per WIND un importante punto di contatto, di ascolto e di gestione dei

clienti, registrando una crescita della fan base di circa un milione di Fan su Facebook e soprattutto del numero di

Relazione sulla gestione

30 giugno 2016

20

contatti. WIND continua a mantenere livelli di eccellenza nelle speciali classifiche di Social care “Top Brands” di

Facebook e Twitter, pubblicate mensilmente da Blogmeter (Blogmeter.com), per la rapidità di gestione dei contatti.

Marketing e Branding

Advertising Offline

WIND consolida la propria strategia di Advertising riconfermando nel 2016 il format “movie” ed i testimonial

Panariello, Fiorello e Conti. A gennaio 2016, Giorgio Panariello continua ad essere L’Agente Segreto 320 e dalla sua

base ultra tecnologica lancia in TV la Fibra di Infostrada. A San Valentino lo attende una Missione Speciale: offrire il

“regalo perfetto” di WIND per la festa degli innamorati: chiamate illimitate gratis per un anno verso un numero WIND

del cuore. A febbraio WIND festeggia il traguardo di 10 milioni di clienti All Inclusive con due nuovi spot dedicati a

promozioni esclusive per chi passa a WIND con le nuove All Inclusive Celebration.

Dopo un primo flight di affissioni a gennaio su GIGA RICARICA, a febbraio e marzo in sinergia con la TV, All Inclusive

Celebration è protagonista anche di una campagna nazionale, potenziata da una consistente pianificazione locale.

A marzo tornano in tv Rosario Fiorello e Carlo Conti, nei panni dell’Agente F e dell’Agente H, alle prese con alieni e

nuovi mezzi di comunicazione in un mondo iper-digitale. Si parte con l’offerta Fibra di Infostrada al prezzo esclusivo

di 19,9 euro al mese dedicato a tutti i clienti WIND, in contemporanea in Affissione Nazionale con 3 flight e la

domination dell’Arcata in stazione centrale a Milano.

Per la Festa del Papà arriva un regalo davvero speciale: 2 GIGA per un mese per tutti i clienti WIND.

Chiude il trimestre la campagna sulla nuova WIND Magnum con tutto illimitato verso tutti e 4 GIGA da condividere su

Smartphone e tablet. La Magnum con il plus del nuovo Samsung S7 a prezzo speciale è protagonista a marzo anche

di una campagna di Affissione Nazionali.

La campagna sul lancio dell’abbonamento WIND Magnum si conclude con un soggetto interamente dedicato alla

promozione in bundle con il Fitbit. Segue un ultimo soggetto sulla promozione Porta i tuoi Amici.

A fine maggio parte in TV la nuova campagna estiva con Giorgio Panariello al comando di una ciurma di pirati diretta

ai Mari del Sud. Per celebrare il 10° anniversario dei WIND Music Awards, è promossa una nuova offerta, la WIND

Music Awards Celebration. Dal 10 giugno il viaggio dei Pirati continuerà con due soggetti, Festa dell’Estate e All

Inclusive Summer Edition, anche nella versione con 50 GIGA in omaggio per chi acquista un nuovo Smartphone.

A giugno, l’offerta NO TAX WIND Magnum abbinata ai nuovissimi Huawei P9 e P9 plus, è protagonista di una

campagna di affissioni nazionale.

Da sempre vicina al territorio ed alle passioni dei propri clienti WIND sostiene e presidia una serie di eventi locali con

un proprio spazio commerciale e con offerte dedicate e in esclusiva: la Fiera Campionaria di Padova, la Fiera del

Mediterraneo di Palermo, la Straverona a Verona, il Gola Gola! “Food&People” Festival di Parma ed il tour

UniversityBox che ha coinvolto sette tra i principali atenei.

Sul target Etnico nel 2016 WIND pianifica pagine stampa su testate dedicate con una nuova creatività e claim che

esprime il concetto di “vicinanza” con il paese di origine: “Con WIND ti senti sempre a casa”.

Per quanto riguarda il segmento business a supporto delle offerte GIGA BOOST e All Inclusive Unlimited, associate ad

offerte sui Top Smartphone del momento, sono pianificate periodiche campagne di affissione e stampa locale su

riviste di settore. Le scelte SMART (Assistance/Innovation/Giga Share) di WIND, all’avanguardia per il supporto alla

crescita delle piccole e medie imprese italiane, presidiano in affissione i principali aeroporti nazionali, le pagine delle

Relazione sulla gestione

30 giugno 2016

21

testate di settore, e gli spazi billboard di apertura e chiusura della fiction “Non dirlo al mio capo”, sponsorizzata da

WIND.

Advertising Online

Sono significativi e costanti, durante i primi sei mesi del 2016, gli investimenti nei media digitali volti a garantire una

awareness continuativa di tutti i Brand aziendali e di tutte le tipologie di offerte a portafoglio. Le pianificazioni

coprono tutti i principali siti desktop e mobile, con l’utilizzo di formati standard, impact e video, i social media, la

search adv , attività unconventional ed in partnership con grandi media player. Per quanto riguarda il brand WIND si

segnalano, oltre alle campagne display a supporto delle principali offerte mobili, le attività di comunicazione con

focus su offerte tattiche a scadenza, le campagne MGM, la campagna All Inclusive Celebration che ha celebrato

anche online i 10 milioni di clienti All Inclusive e la display lanciata in occasione dei WIND Music Awards 2016 a

supporto dell’offerta WMA Celebration. Oggetto di campagna digitale nel periodo sono anche le attività di caring in

occasione di eventi speciali come S.Valentino e Festa del Papà ed i progetti digitali a supporto del brand Digital

Home&Life dedicato al mondo dell’IoT. Durante tutto il periodo si evidenziano importanti campagne online mirate alla

vendita della fibra Infostrada nelle zone coperte dal servizio.

Continuativi sono anche gli investimenti online a supporto delle offerte a target Etnico, nonché le campagne tattiche

a supporto delle promozioni riservate a chi ricarica online. A maggio WIND inizia un’intensa attività di comunicazione

online rivolta alle PMI per supportare il posizionamento smart e per proporre al target le convenienti offerte WIND

Business a portafoglio.

Corporate Advertising e Progetti Speciali

In ambito istituzionale prosegue il contributo di WIND ai giovani imprenditori attraverso il progetto WIND Business

Factor la cui edizione 2015 culmina a marzo con la premiazione di Friendz, startup vincitrice del WIND Startup Award.

La manifestazione, svoltasi presso l’incubatore Luiss Enlabs di Stazione Termini a Roma nell’ambito del Festival della

Crescita, ha visto protagoniste le 5 startup finaliste e l’introduzione di una nuova modalità di presentazione, il phone

pitch, lanciato da WIND per consentire alla platea di votare la startup più smart e celebrare con l’occasione e con un

pizzico di ironia i suoi valori più importanti.

Il 21 marzo 2016, WIND festeggia la giornata delle foreste lanciando online un video focalizzato sul servizio Mobile

Ticketing che celebra la vicinanza di WIND e dei suoi clienti all’ambiente: 3 tonnellate di carta risparmiate in tre anni

grazie all’utilizzo della modalità di acquisto online dei biglietti dei mezzi pubblici. A giugno WIND festeggia il decimo

anniversario dei WIND Music Awards all’Arena di Verona e torna su Rai 1 con due serate di grande musica

raggiungendo un elevato share e grande visibilità cross-mediale.

Relazione sulla gestione

30 giugno 2016

22

LA RETE

WIND ha sviluppato un'infrastruttura integrata di rete trasmissiva ad alta capacità su tutto il territorio nazionale

fornendo una importante copertura sia per servizi fissi che mobili.

Al 30 giugno 2016, la rete fissa di WIND copre con servizi a larga banda ADSL il 66,7% della popolazione italiana,

mentre la rete mobile copre il 99,9% della popolazione italiana. In particolare le reti UMTS/HSPA ed LTE sono

rispettivamente disponibili sul 98,5% e sul 62,4% della popolazione italiana.

Al 30 giugno 2016, le reti mobile e fissa utilizzano 22.683 km di back-bone e 5.091 km di rete MAN su cavo in fibra

ottica. Le reti mobile e fissa di WIND utilizzano una piattaforma di rete intelligente, la cui capacità è stata ampliata

così da fornire servizi integrati anche su rete IP. L’integrazione della rete fissa e mobile permette di offrire servizi ai

clienti di telefonia mobile, rete fissa, Internet e VAS. Al 30 giugno 2016, WIND ha circa 501 accordi di roaming con

operatori di telecomunicazioni internazionali in tutto il mondo.

Fixed-Line Network

La rete di trasporto fissa è costituita da fibra ottica con 22.683

km di backbone e 5.091 km di rete MAN che collega tutti i

capoluoghi di provincia e le principali città d'Italia e una rete di

trasmissione radio con 16.479 collegamenti radio.

La rete nazionale di commutazione consiste di una rete

NGN/IMS costituita da 4 Call Control nodes, 4 Media Gateway

Controller e 42 Trunking Gateway. La rete nazionale è

supportata da una rete NGN (Next Generation Network)

dedicata all’interconnessione con gli operatori internazionali

costituita da 4 Media Gateway Controller e 10 Trunking

Gateway. WIND è in grado di gestire tutto il traffico di

backbone su infrastrutture proprie, con scarsa necessità di

affittare ulteriore capacità da terze parti.

Al 30 giugno 2016, WIND ha 1.785 siti LLU per le connessioni ad abbonati diretti, con una capacità pari a circa 3,432

milioni di linee, ed è interconnessa con 613 SGUs, che permettono la Carrier Selection “indirect” in tutta Italia, così

come i servizi WLR.

A partire dal 2015 WIND ha investito sulla fibra attivando i servizi a banda ultra larga raggiungendo circa il 27% della

popolazione sfruttando le tecnologie Fiber To The Cabinet e Fiber To The Home. A Milano è attivo il servizio FTTH ed

in prospettiva verrà esteso ad altre città sfruttando l’accordo firmato con Enel Open Fiber (EOF). Nel corso dello

scorso anno si è inoltre sostanzialmente completata la migrazione del traffico voce di interconnessione con altri

operatori nazionali in tecnologia IP.

La rete WIND per l’accesso ad Internet è costituita da una rete IP, con oltre 50 POP (Point of Presence), attraverso i

quali è possibile accedere ai servizi Internet diretti (xDSL) e indiretti nonché alla rete privata virtuale per servizi

Relazione sulla gestione

30 giugno 2016

23

aziendali (xDSL, Fibra Ottica). I nodi d’accesso alla rete IP sono costituiti da 53 BRAS per i servizi Consumer e da 75

Edge Routers per l’utenza Business, dislocati nei PoP per garantire la copertura ottimale del territorio nazionale.

Mobile Network

WIND offre servizi di telefonia mobile attraverso tre differenti reti di

Copertura 2G, 3G e 4G. Lo sviluppo della rete 2G è iniziato nel 1998 e

fornisce servizi voce e dati su piattaforma EDGE. La rete 3G fornisce

servizi voce e dati sfruttando la tecnologia HSPA+.

WIND già nel 2015 ha completato un significativo piano di refarming a

900MHz della rete UMTS. Cambiando l'uso di una parte del suo

spettro, precedentemente utilizzato per il servizio GSM (un blocco di 5

MHz), è stato possibile migliorare la copertura indoor dei servizi 3G

grazie ad una migliore propagazione delle frequenze a basso spettro.

WIND inoltre, sta proseguendo con un intenso piano di roll out della

rete 4G LTE (long term evolution), rete di ultima generazione per

fornire servizi mobili a larga banda.

La tabella fornisce un'analisi della rete mobile GSM / GPRS e UMTS / HSDPA di WIND al 30 giugno 2016.

GSM/GPRS

Radiating sites

BSC (Base Station Controllers)

MSC (Mobile Switching Centers)

HLR/HSS (Home Location Register)*

SGSN (Service GPRS Support Node)

GGSN (Gateway GPRS Support Node)*

14.795

235

8

12

6

8

UMTS

Node B

RNC (Radio Network Controller)

MSC-Server

MGW (mediagateway)

SGSN (Service GPRS Support Node)*

LTE

Enodeb

MME

HSS

PDN-GW

S-GW

14.326

130

26

27

12 (6 dual access; 6 triple access)

3.138

6

2

6

6

* Condiviso con UMTS/LTE

Relazione sulla gestione

30 giugno 2016

24

RISORSE UMANE

Il personale presente nel Gruppo WIND al 30 giugno 2016 è pari a 6.767 unità.

Consistenza al

Num. medio dipendenti nel

Periodo

30/06/2016

30/06/2015

2016

2015

Dirigenti

114

122

116

122

Quadri

628

627

628

623

6.025

6.121

6.054

6.138

6.767

6.870

6.798

6.883

Impiegati

Totale Gruppo WIND

Nel corso del 2016 nella Capogruppo si sono registrate complessivamente 39 assunzioni e 85 cessazioni.

Di seguito sono illustrate le caratteristiche del personale del gruppo WIND.

Età media: 42

Laureati escl. Call Center: 26%

La presenza femminile è pari al 47%.

Dal punto di vista geografico l’allocazione del personale WIND vede oltre il 74% del personale distribuito tra le sedi di

Milano, Roma, Napoli e Ivrea.

Sedi

Milano*

30/06/2016

30/06/2015

13%

12%

Ivrea

9%

9%

Roma

34%

34%

Napoli*

18%

18%

Altro

Totale

26%

27%

100%

100%

(*) Milano include la sede di Rho, Napoli include la sede di Pozzuoli

Relazione sulla gestione

30 giugno 2016

25

Di seguito la distribuzione del personale per dipartimenti:

Dipartimenti

30/06/2016

30/06/2015

Network

35%

34%

Information Technology

11%

6%

Customer Care

16%

21%

Marketing & Vendite

26%

22%

Staff

12%

15%

100%

100%

Totale

Organizzazione

Nel corso del primo semestre 2016, con l’obiettivo di potenziare e sviluppare il presidio commerciale sui segmenti

business, nell’ambito della Direzione Commerciale si sono definiti i presidi organizzativi dedicati allo sviluppo

marketing e alla gestione della strutture di vendita orientate alle offerte per segmenti business.

Sviluppo

Ad inizio febbraio 2016 è stato avviato l’annuale processo di valutazione, che si conferma come strumento orientato

allo sviluppo individuale e alla gestione della prestazione. Il processo di valutazione si è concluso ed il 99,42% dei

dipendenti ha ricevuto la valutazione.

Formazione

Nel corso del primo semestre 2016 sono state erogate 6.621 giornate di formazione/uomo, riconducibili

principalmente alle attività di formazione tecnica e obbligatoria per WIND.

Nel mese di giugno sono partite le prime esperienze formative, disponibili per tutta la popolazione aziendale, relative

al progetto Digital Learning Evolution. Viene offerta una nuova modalità di fare formazione, finalizzata a favorire la

cultura digitale sia per quello che riguarda i contenuti didattici che per quello che concerne le modalità di

partecipazione, che avviene attraverso la piattaforma aziendale di e-learning e con un sistema di web training

meeting.

Le proposte formative in corso sono costituite da pillole formative multimediali, che si possono utilizzare in totale

autonomia, e da seminari online, tramite i quali partecipare ad una vera e propria aula “virtuale”.

Tutti i contenuti proposti consentono di acquisire nuove informazioni e accrescere la conoscenza e competenza in

diverse aree tematiche afferenti alle personal e alle digital skills, tramite una pluralità di stimoli diversi. Le modalità

offerte propongono opportunità di apprendimento semplice, veloce e totalmente individuale con le pillole

multimediali, o modo più articolato, con la partecipazione ai web seminars, progettati come un vero e proprio

percorso, fatto di materiali multimediali e attività di interazione social che vengono proposti prima e dopo l’esperienza

di aula online.

Nel mese di giugno hanno partecipato a queste prime proposte di formazione 400 dipendenti.

Relazione sulla gestione

30 giugno 2016

26

In merito alla formazione obbligatoria, sono sempre in corso le attività di formazione relative al Modello 231, con

particolare attenzione ai nuovi assunti; relativamente al Codice di Condotta, il 98% dei dipendenti ha completato il

percorso on line ad esso dedicato. Tutti questi progetti sono previsti in continuità per l’anno in corso.

Relazioni industriali

Nel mese di febbraio 2016 è stato firmato un accordo con il sindacato relativo al completamento del piano di

incremento dell’efficienza attraverso ulteriori internalizzazioni di attività e le conseguenti azioni di riqualificazione del

personale. A sostegno di questo processo è stata concordata l’applicazione dei contratti di solidarietà per ulteriori 18

mesi, con l’obiettivo di riassorbire completamente le eccedenze, coerentemente con le linee di sviluppo del business

aziendale.

Per migliorare le condizioni di work life balance, è stata firmata un’intesa che prevede l’introduzione di strumenti

innovativi quali il telelavoro ed altre forme flessibili di lavoro; a tale proposito è stata avviata un’attività formativa

delle risorse che svolgeranno il telelavoro.

Inoltre è stata condivisa l’applicazione della procedura prevista dalla legge Fornero per consentire la risoluzione

consensuale del rapporto di lavoro ad un massimo di 50 lavoratori che, entro il 2016, si trovino a non più di quattro

anni dal perfezionamento dei requisiti per la pensione ed è stata avviata la raccolta delle dichiarazioni di interesse da

parte dei lavoratori in possesso dei requisiti.

Sono proseguiti gli incontri nell’ambito delle commissioni bilaterali per il monitoraggio degli accordi relativi al modello

operativo dell’area network operations.

Alla luce della recente normativa fiscale, WIND ha sottoscritto con le Organizzazioni Sindacali (OO.SS) un innovativo

accordo aziendale in forza del quale i dipendenti hanno potuto operare la scelta di convertire il premio di risultato, in

tutto o in parte, in servizi di Welfare, beneficiando in tal senso di condizioni economiche di miglior favore nella scelta

di beni o servizi.

Inoltre, al fine di incrementare la produttività e di migliorare l’efficienza aziendale attraverso anche una