INFLATION BOND: NUOVA ASSET CLASS

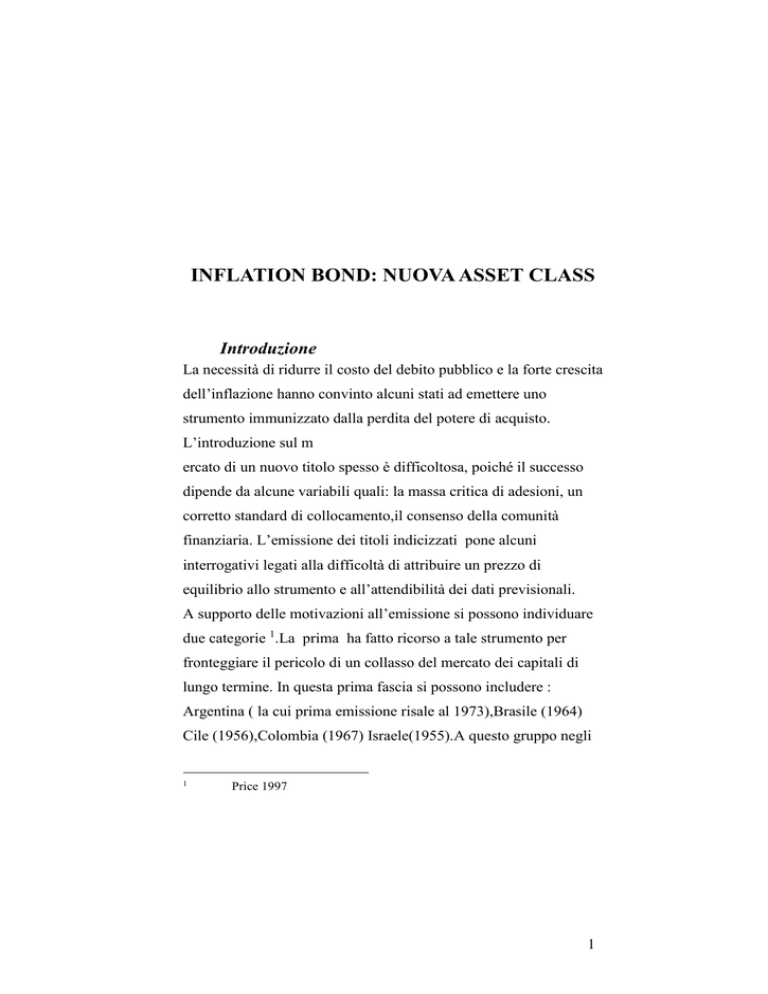

Introduzione

La necessità di ridurre il costo del debito pubblico e la forte crescita

dell’inflazione hanno convinto alcuni stati ad emettere uno

strumento immunizzato dalla perdita del potere di acquisto.

L’introduzione sul m

ercato di un nuovo titolo spesso è difficoltosa, poiché il successo

dipende da alcune variabili quali: la massa critica di adesioni, un

corretto standard di collocamento,il consenso della comunità

finanziaria. L’emissione dei titoli indicizzati pone alcuni

interrogativi legati alla difficoltà di attribuire un prezzo di

equilibrio allo strumento e all’attendibilità dei dati previsionali.

A supporto delle motivazioni all’emissione si possono individuare

due categorie 1.La prima ha fatto ricorso a tale strumento per

fronteggiare il pericolo di un collasso del mercato dei capitali di

lungo termine. In questa prima fascia si possono includere :

Argentina ( la cui prima emissione risale al 1973),Brasile (1964)

Cile (1956),Colombia (1967) Israele(1955).A questo gruppo negli

1

Price 1997

1

ultimi anni si sono aggiunti altri paesi con un’ elevata inflazione e

governi con un basso rating (Messico nel 1989, Polonia nel 1992 e

Giamaica nel 2001).La seconda categoria ,composta dai paesi

industrializzati2 o con un tasso di inflazione basso o comunque

stabile,ha emesso i titoli per ridurre il costo del debito pubblico3 e

per completare l’offerta di strumenti finanziari da parte

dell’emittente statale. E’ opportuno precisare che l’inflation bond

rappresenta una quota ancora limitata del debito pubblico4

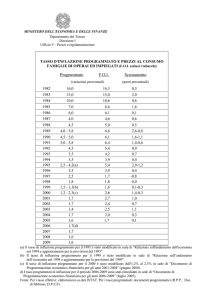

Le caratteristiche generali e il mercato

Le strutture del titolo più diffuse sono:a)lo zero coupon bond con il

valore di rimborso maggiorato dall’indice di inflazione prescelto ,

b) il titolo con cedola (modello canadese) ,che è il più comune

(Canada,Svezia,USA,UK,Francia e Italia), con il coupon fisso ,ma

calcolato sul capitale rivalutato. L’ indice,in prevalenza adottato

dagli emittenti è C.P.I. (consumer price index).In genere

l’adeguamento all’inflazione non è immediato,ma avviene con un

certo ritardo . La scelta dell’indice è questione delicata e non

2

Finlandia (1945) Svezia(1952),Islanda (1964) Regno Unito ( 1981)

Italia (1983) Australia(1985) Canada (1991) Nuova Zelanda ( 1977)

3

Foresi –Penati-Pennacchi(1997) , mostrano che, sul mercato inglese,

l’emissione di titoli legati all’inflazione riduce sensibilmente il costo della

raccolta (300 b.p.) Barr e Campbell (1997) evidenziano che i rendimenti delle

obbligazioni nominali inglesi e è stato superiore a 500 basis point rispetto agli

indicizzati nel periodo 1983-1994 .

4

Cotè –Jacob-Nelmes-Whittingham(1996)

2

sempre trova il pieno consenso degli investitori.I fondi pensione

preferiscono un indice legato ai salari, poiché le loro passività sono

modulate sulla base dei compensi dei loro sottoscrittori.

L’investitore retail opta per il CPI, poiché riflettendo il costo della

vita è di immediata percezione. Alcuni emittenti hanno utilizzato

un indice dei prezzi al consumo basato sull’energia e sui beni

alimentari, caratterizzati da una volatilità più alta. La durata e

l’importo del titolo sono legate sia alle scelte strategiche

dell’emittente, che all’obiettivo di costruire una curva dei

rendimenti reali che consenta di verificare il rispetto degli obiettivi

di politica monetaria, attraverso il mantenimento dello spread tra

tassi reali e nominali.

L’ interesse per un titolo legato all’inflazione, si è sviluppato a

partire dal 1997 sull’onda del successo dell’emissione del Tesoro

americano con il Treasury Inflation Protection Securities (T.I.P.S.).

I titoli americani, dopo la prima emissione di durata decennale,

sono state collocati su tre diverse scadenze (5- 10-30 anni)per

migliorare il livello di segmentazione del portafoglio. La loro

struttura si basa sul modello con cedola in funzione dell’indice dei

prezzi al consumo (Consumer Price Index).

In Europa, il Tesoro inglese a partire dal 1980 ha emesso con

regolarità gli index linked Gilts che attualmente rappresentano il

25%del debito complessivo, anche se il volume complessivo è

inferiore a quello statunitense.

3

Nell’area Euro la Francia , a partire dal 1989, ha una posizione

dominante (gli OATi sono il 7% del totale delle emissioni

governative) e l’ingente implementazione di questo segmento del

mercato ha interessato altri paesi tra cui l’Italia con l’emissione del

BTP€i sulla scadenza quinquennale e decennale. Il Tesoro italiano

all’inizio degli anni 80, dopo un triennio di elevata inflazione

(18,5%), collocò il C.T.R (Certificato del tesoro reale.), dotato di

un meccanismo di adeguamento reale sul capitale. La cedola, pari

al 2,5% nominale, era adeguata alle variazioni del deflattore

implicito del PIL al costo dei fattori.. La complessità della regola

di indicizzazione circoscrisse la sottoscrizione del titolo agli

investitori istituzionali che lo conservarono nei portafogli senza

sviluppare le negoziazioni sul secondario.

Rendimento

Nella determinazione del rendimento di un titolo reale si suole

effettuare una comparazione con il titolo nominale di riferimento

( ad esempio sul mercato italiano si confrontano i rendimenti tra il

BTP 15/9/2008 e il BTP€i 15/9/2008). La differenza fra tassi

nominali e reali è giustificata dalle aspettative dell’inflazione,dalla

diversa liquidità e dalla differente reattività all’inflazione.

Sottraendo il rendimento nominale a quello reale , è possibile

ottenere il break-even inflation (BEI), che rappresenta il compenso

4

offerto ai sottoscrittori di titoli nominali a fronte dell’inflazione

futura .Le notizie macroeconomiche possono fornire informazioni

da confrontare con le aspettative sui prezzi riflesse nelle

quotazioni delle obbligazioni reali5.Se il tasso (BEI) è pari a quello

dell’ inflazione attesa ,il rendimento dell’ indicizzato è uguale a

quello del titolo di riferimento.

(

1

yn

)

BEI

1

(

1

yr

)

yn = rendimento nominale

yr = rendimento reale

Esempio :BTP€i 1,65% 2008

Rendimento nominale del BTP 15/9/2008 cedola 3,50% = 3,50%

Rendimento reale del BTP 15/9/2008 cedola 1,65%

= 1,45%

BEI ( 15 settembre 2008)

= 2,02%

Il valore del BEI è funzione della quotazione dei titoli nominali e

reali, quindi potrebbe essere diverso dal saggio di inflazione

implicito nei tassi swap.

Nel successivo esempio si desume che un’obbligazione legata

all’inflazione può essere replicata da una striscia di flussi di

pagamenti ottenuti da uno swap

B. Sack “ Deriving Inflaction expectations from nominal and inflation

indexed treasury yields”working paper L’analisi si riferisce al mercato

Americano nel period 1987-1999

5

5

Esempio: swap flussi fissi contro variabili indicizzati

all’inflazione

Struttura di riferimento : zero coupon legato all’inflazione (4 anni)

Data di negoziazione : 3 maggio 2004

Data spot : 5 maggio 2004

Scadenza : 4 anni

Liquidazione : 5 maggio 2009

Pagamento flusso indicizzato inflazione: nozionale *( indice HICP

nov2009)/( indice HICP nov 2004)

Pagamento fisso : Nozionale * ((1+Zero coupon4)-1)

Il rendimento nominale considera il premio al rischio

scomponibile in :a) l’inflazione attesa b) il vero premio (per l’

errata previsione). La prima componente è frutto di stime effettuate

da un panel di economisti sulla base delle previsioni economiche.

L’entità del “vero premio” esprime il grado di attendibilità delle

politiche economiche legate all’inflazione. Se l’analisi storica

dell’inflazione effettiva e di quella attesa genera un valore

positivo,il premio aumenta e l’incremento è tanto maggiore quanto

più lunga è la vita residua del titolo .

Esempio: calcolo del vero premio

Rendimento titolo decennale reale= 3%

Rendimento titolo nominale = 5,5% .

6

Dall’analisi degli obiettivi di politica monetaria si stima una

inflazione del 2,2%(inflazione attesa). Il dato ipotizzato è in linea

con l’inflazione effettiva, pertanto il compenso richiesto per l’errata

previsione sarà pari a 0,3(vero premio).

E’ stato verificato6 che i tassi reali hanno una volatilità

sensibilmente inferiore a quella dei saggi nominali, tra il 35% e il

45%. In conseguenza di ciò un portafoglio composto da titoli

standard presenterà delle significative variazioni di valore legate

alle oscillazioni del tasso di inflazione.

Rischio

L’indicizzato ha una cedola inferiore a quello del titolo nominale,

dunque la sua duration più alta.

Esempio :

Quotazioni 20 maggio 2004 :

BTP 15.9.2008 duration= 3,66

BTP€i 15.9.2008 duration= 4,18

volatilità= 3,56

volatilità= 0,25

Nel calcolo della volatilità, Il Sole 24 Ore non applica per il titolo

indicizzato la formula della modified duration, ma considera il

BTP€i come una somma di zero coupon semestrali. Di

conseguenza la volatilità racchiude il rischio equivalente a uno zero

6

Deutsche Bank Global Markets Research

7

coupon di durata pari a sei mesi. Ottenuto il tasso reale dalla

quotazione del titolo si può individuare il valore della volatilità.

Quotazione =101,54

Tasso7 reale =1,41%.

MD = 4,16 / (1,0141) = 4,11

Nota la volatilità si può stimare la variazione di prezzo che il titolo

subisce

Esempio

BTP 15.9.2008

BTP€i 15.9.2008

Duration

3,56

4.16

Modified duration

3,66

4.11

Variazione tassi

+0.50

+0.50

Variazione prezzo

-1,83

-2.055

La duration finora stimata non considera il minor rischio del

BTP€i per l’immunizzazione dal degrado monetario. La nuova

durata finanziaria è calcolata tenendo conto dell’inflazione fino

alla scadenza del titolo.

7

Il Sole 24 Ore indica il tasso di rendimento effettivo in termini

nominali, mentre il prezzo di equilibrio (fair price) viene calcolato utilizzando il

tasso reale

8

Tabella Calcolo Duration in caso di aumento del

tasso di inflazione

Scadenza

25/05/04

15/09/04

15/03/05

15/09/05

15/03/06

15/09/06

15/03/07

15/09/07

15/03/08

15/09/08

Inflazione

2.70%

3.10%

3.15%

3.30%

3.50%

3.80%

3.90%

4.20%

4.50%

capitale

100

102,7

105,8

108,95

112,25

115,75

119,55

123,45

127,65

132,15

Cedola

riv.

0,8473

0,8728

0,8988

0,9261

0,9549

0,9862

1,0184

1,053

133,24

Duration

4,19

MD

4,13

Tabella Calcolo Duration in caso di diminuzione del

tasso di inflazione

Scadenza

25/05/04

15/09/04

15/03/05

15/09/05

15/03/06

15/09/06

15/03/07

15/09/07

15/03/08

15/09/08

Inflazione

1.60%

1.60%

1.50%

1.30%

1.25%

1.20%

0.90%

0.70%

0.40%

capitale

100

101.6

103.2

104.7

106

107,25

108.45

109.35

110.05

110.45

Cedola

riv.

0.8382

0.8514

0.8638

0.8745

0.8848

0.8947

0.9021

0.9079

112.27

Duration

4,18

MD

4,12

9

Roll8 si è occupato dell’analisi del rischio per i titoli reali

confrontando le deviazioni standard del titolo reale e di quello

nominale sulle scadenze trentennale e decennale e ha rilevato una

significativa differenza nei valori della deviazione standard9.

Shabinsky- Trainer (1999) dimostrano che in luogo della Macaulay

duration è più corretto utilizzare la duration effettiva ( è pari al

prodotto della duration standard per il beta). Gli autori10sommano

le aspettative inflazionistiche e il premio al rischio in un’unica

variabile denominata “inflazione attesa”.

R. Roll 2003 “Empirical Tips” Working paper University of California,

Los Angeles

9

In particolare si evidenzia che :

8

10 anni30 anniσ titolo reale4%7% σ titolo nominale7,5%11%

Inoltre le scadenze vicine dei TIPS ( ad esempio 2028 e 2029) hanno una

correlazione pari a 0,999, mentre le correlazioni dei titoli indicizzati all’inflazione con

quelli nominali presentano un valore più elevato (0,6) sulla scadenza decennale rispetto a

quella trentennale(0,5). Infine sovrapponendo la curva dei rendimenti nominali con quella

dei tassi reali si mette in rilievo l’effetto del livello dell’inflazione attesa sulle diverse

scadenze.

Il confronto fra i titoli di stato nominali e quelli legati all’inflazione è

moltiplicativa.

(1+l)= (1+i)(1+E[p] (1+e))

ove l= tasso di interesse nominale

i= tasso di interesse reale

E[p]= inflazione attesa

e= residuo (che nel caso del titolo indicizzato comprende il valore

dell’inflazione,un premio al rischio e un potenziale per cambiamenti legali e

fiscali).

10

10

In termini formali la variazione di prezzo per un titolo standard è

data dalla relazione:

1) p BTP = (- duration BTP )( rendimenti reali+ aspettative di

inflazione)

Per i titoli indicizzati si ha

2) p BTP€i = (- duration BTP€i) ( rendimenti reali)

Dal confronto delle due equazioni si evince che il prezzo nel

BTP€i non dipende dalle variazioni nelle aspettative

dell’inflazione. Infatti si nota che la variazione del prezzo dei

BTP€i nel mondo nominale è una frazione del rischio prezzo in

quello reale. Questa frazione, denominata beta dei rendimenti reali,

può essere calcolata dalla stima della correlazione futura dei tassi

reali e nominali e dalla loro volatilità attesa .Pertanto si avrà:

rendimenti reali = (rendimenti reali /rendimenti nominali) rendimenti reali,nominali

La maggiorparte delle stime11 del valore di beta variano tra 0,1 e

0,5 e la relazione presenta caratteristiche di instabilità12.

Il gestore nella selezione dei titoli obbligazionari da inserire nel

portafoglio,accanto alla stima dei tassi,dovrà verificare quale parte

della variazione è legata all’inflazione attesa. La scelta del titolo

indicizzato è premiante nell’ipotesi che l’effettivo tasso di

inflazione aumenti più di quello atteso. Nel caso opposto la scelta

L’applicazione di tale relazione pone dei problemi poiché è difficile

determinare la correlazione.

12

In effetti al fine di determinare la correttezza dei profitti ottenibili con il

BTPi non è necessario prevedere accuratamente il valore del rendimenti reali.

11

11

sarà indirizzata verso il titolo nominale che beneficia dell’ extrarendimento legato al premio al rischio.

Sulla piattaforma informativa di Bloomberg il rendimento del titolo

indicizzato è indicato sia in termini nominali che reali; la duration

effettiva è stimata nelle ipotesi di beta pari a 0 (assenza di

correlazione tra tassi reali e nominali) , 0.5 e 1( forte correlazione

tra tassi reali e nominali). Nel box denominato “ economic factors”

è quantificato il tasso di inflazione calcolato sull’indice CPI .Il

valore ottenuto tiene conto della differenza fra Index ratio (CPI

giorno valutazione/CPI giorno emissione) e il Flat Index Ratio

( CPI alla data di stacco cedola / CPI giorno emissione).

In termini formali possiamo stimare il prezzo di equilibrio del

titolo13,noto il rendimento reale

n

1

j

n

P

c

/(

1

i

)

(

m

c

)

/(

1

i

)

r

j

1

ove c= cedola reale

m= valore di rimborso a scadenza in termini reali

i = tasso reale

n= anni

Pr = prezzo reale

Come si può osservare le variazioni dell’inflazione non influiscono

sul prezzo

Mc Fall Lamm Jr. (1998) “ Asset allocation implications of inflations

of inflation protection securities” The journal of portfolio management pag 99100

13

12

Pr / r 0

Il prezzo è sensibile alle modifiche del rendimento reale

n

1

j

1

n

1

/

i

jc

/(

1

i

)

n

(

m

c

)

/(

1

i

)

0

r

j

1

Per i titoli nominali il prezzo di equilibrio è dato dai flussi di cassa

attualizzati al tasso di rendimento nominale:

n

1

j

j

n

n

P

C

/(

1

i

)

(

1

r

)

(

M

C

)

/(

1

i

)

(

1

r

)

n

j

1

ove :

C= cedola nominale

r= tasso inflazione attesa

M = valore nominale

Pn = prezzo nominale

Posto che la derivata parziale di P rispetto a i è negativa si ha che il

prezzo diminuisce con l’aumento del rendimento reale.

n

1

j

1 j

n

1 n

/

i

jC

/(

1

i

)

(

1

r

)

n

(

M

C

)

/(

1

i

)

(

1

r

)

0

n

j

1

Si può notare che:

r / i > n / i

dal momento che

13

n

1

j

1

n

1

jc

/(

1

i

)

n

(

m

c

)

/(

1

i

)

+

>

j

1

n

1

jC

/(

1

i

)

(

1

r

)

n

(

M

C

)

/(

1

i

)

(

1

r

)

j

1

j

n

1

n

j

1

Poiché c<C, m<M, (1+i)+(1+r) > (1+i) , è chiaro cha la variazione

dei tassi reali ha un effetto maggiore sul prezzo dei titoli indicizzati

che sul prezzo di quelli nominali.

La derivata che segue mostra che il titolo nominale è sensibile al

degrado monetario e in caso di incremento dell’inflazione il prezzo

diminuisce

n / r =

n

1

j

j

1

n

n

1

jC

/(

1

i

)

(

1

r

)

n

(

M

C

)

/(

1

i

)

(

1

r

)

0

j

1

Gli swap sull’inflazione

La crescita dell’inflation bond ha favorito parallelamente la nascita

del mercato degli swap sull’inflazione .Questa tipologia di derivati

riduce le barriere di ingresso all’investimento, allargando

l’universo degli investitori.Infatti gli swap ,per la loro

duttilità,danno la possibilità di dare una risposta adeguata alla

copertura dei portafogli, all’aumento della liquidità,alla creazione

di strutture ibride e al trasferimento del rischio. Il mercato si è

sviluppato in Gran Bretagna all’inizio degli anni 90,favorito dalla

dimensione delle emissioni obbligazionarie legate all’inflazione.

14

Nell’ultimo biennio il mercato si è consolidato su operazioni di

lunga scadenza (20-40 anni ) e si è allargato ad operatori quali:

emittenti corporate,società immobiliari,assicurazioni e fondi

pensione. In Italia l’emissione di prodotti legati all’inflazione ha

contribuito a sviluppare questo segmento del mercato dei derivati e

ha spinto gli emittenti ad utilizzare il mercato degli inflation swap

per coprirsi dal rischio finanziario.

Sul mercato si possono individuare alcune strutture tipiche:

Pay-as-you-go

Tips style

Break-even

Quanto breakeven

Nella prima ,che rappresenta il caso più comune ( vanilla inflation

swap), viene corrisposto annualmente un tasso fisso maggiorato

dell’incremento dell’indice di inflazione prescelto contro un tasso

variabile ( ad esempio il Libor più o meno lo spread)

Il receiver (parte che riceve a tasso fisso) è coperto dal rischio

inflazione, mentre il payer (colui che riceve il tasso variabile)è

protetto in deflazione .In sostanza lo swap consente di isolare il

tasso variabile reale ed è equivalente a ricevere il fisso nominale

pagando il variabile reale. Di norma viene negoziato per durate

trentennali e su un paniere di indici sottostanti

Fixed rate + Max CPI (n) / CPI (n-1) -1 ; 0)

Payer

Receiver

15

Libor + /- Spread

Con la seconda struttura( Tips Style),proposta a fondi pensione e a

compagnie assicurative, il payer corrisponde alla controparte una

cedola fissa calcolata sul nozionale rivalutato e alla scadenza paga

una somma in presenza della variazioni dell’indice prescelto.

Questo meccanismo replica i flussi del Tips senza che il receiver

debba acquistare il titolo.Il payer incasserà il tasso variabile

maggiorato di uno spread.

Payer

Fixed rate + variazione inflazione a scadenza

Receiver

Libor+spread

Il break even è un semplice zero coupon swap.Alla scadenza

vengono scambiati due cash flow,il primo è il rendimento

dell’indice dell’inflazione selezionato ( dal payer al receiver) il

secondo è un tasso fisso.

A scadenza CPI (T) / CPI (0) -1

Payer

Receveir

A scadenza(1+t.f.)^T-1

L’ultima struttura (quanto breakeven swap),preferita dagli hedge

fund e dai gestori per il portafoglio di proprietà permette di

16

assumere una posizione sulle differenze fra i tassi dell’inflazione

nei diversi mercati

A scadenza IinflUSDv/Euro

Payer

Receiver

A scadenza Iinfl€(T)€(0)

Ad esempio, considerando un investitore dell’area euro , vengono

scambiati a scadenza il differenziale dei rendimento del CPI USA e

quello di un indice inflattivo europeo ( EUR CPI), ambedue

espressi in euro.

Il caso italiano: BTP indicizzati all’inflazione europea

(BTP€ i)

Il Tesoro ha emesso due titoli indicizzati all’inflazione sulla

scadenza qiuinquennale e decennale.Il BTP€i è caratterizzato dal

fatto che il capitale viene rivalutato sulla base delle variazioni

dell’inflazione nell’area Euro, misurata dall’indice dei prezzi al

consumo (IACP o in inglese HICP -eurozone) con esclusione del

Tabacco.In caso di deflazione il titolo garantisce la restituzione del

valore nominale sottoscritto, per cui il valore di rimborso non è

inferiore a 100.Le cedole garantiscono un rendimento reale

costante (1,65% per il BTP€i 15/9/2008 e 2,15% per il BTP€i

15/9/2014)e un rendimento nominale variabile ,perché l’importo

della cedola aumenta con la rivalutazione del capitale tra la data di

godimento e quella di stacco.

17

Le emissioni sono state effettuate con la costituzione di un apposito

sindacato di collocamento,anche se non è escluso a priori il ricorso

alla procedura d’asta ( cosi come avviene per le altre emissioni del

Tesoro).Viene quotato sul MTS e sul MOT ed è inoltre consentita

la separazione delle componenti cedolari dal mantello del titolo

(coupon stripping14)

Il capitale nominale viene rivalutato semestralmente in base al

coefficiente di indicizzazione,calcolato sull’inflazione rilevata

dall’indice IAPC (indice armonizzato dei prezzi al consumo area

euro)elaborato e pubblicato mensilmente da Eurostat.Tale

coefficiente consente di conoscere a una generica data (giorno d e

mese m) il valore del capitale rivalutato

CI d,m = Inflazione di riferimento d,m / Inflazione di base

d= giorno

m= mese

Inflazione base= il valore dell’inflazione di riferimento alla data di

godimento del titolo

Esempio : calcolo coefficiente di indicizzazione

L’importo minimo della richiesta di separazione da sottoporre alla

Montetitoli s.p.a. è di 1000 €.L’ammontare massimo che può essere oggetto di

tali operazioni non deve superare il 75% del capitale nominale circolante dei

buoni stessi.

14

18

15 settembre 2003 indice di base = 112,60667

30 settembre 2003 indice di riferimento = 112,50667

C.I. = 112,50667/112,60667 = 0,99911

L’inflazione di riferimento è ottenuta a partire dagli indici Eurostat

15

relativi a tre e due mesi precedenti il mese per cui si effettua il

calcolo in base alla seguente formula

IRd,m = IE m-3 + ((d-1/gg) *(IE m-2 - IE m-3))

Ove :

IRd,m= inflazione di riferimento del giorno d del mese m

IE m-3 = indice Eurostat che precede di tre mesi quello per il quale

viene effettuato il calcolo

IE m-2= indice Eurostat che precede di due mesi quello per il quale

viene effettuato il calcolo

d = giorno del mese per cui si sta effettuando il calcolo

gg= è il numero dei giorni effettivi del mese m

Esempio:

IE m-3= 112,7

15

IE m-2 = 112,5

d= 14 gg = 30

Qualora l’indice Eurostat non dovesse essere pubblicato in tempo utile si

utilizzerà l’indice sostitutivo

IS= IEm-1 x(IEm-1/ IEm-13) 1/12

19

112,7+ ( 112,5 –112,7) * 14/30= 112,60667

( troncamento alla

sesta cifra decimale e arrotondato alla quinta)

Il rateo di interessi viene calcolato secondo le convenzioni

utilizzate per il BTP nell’ipotesi di negoziazione tra le date di

pagamento delle cedole ,l’acquirente dovrà corrispondere al

venditore il prezzo tel quel.Per la determinazione del rateo dopo

averlo calcolato secondo la procedura standard ,bisognerà

moltiplicare il valore ottenuto per il capitale nominale sottoscritto e

rivalutato alla data di negoziazione sulla base del coefficiente di

indicizzazione.

Esempio

BTP€i 15.9.2008 cedola 1,65

Data valutazione 25.5.2004

Calcolo rateo = (71 gg *0,825) / 184 = 0,31834

Capitale rivalutato16 = 100* 1,01206=101,206*rateo = 0,32218

rateo rivalutato

Conclusioni

Il successo del titolo indicizzato all’inflazione dal punto di vista

dell’emittente e dell’investitore dipende da alcune ragioni.

16

Il coefficiente di indicizzazione viene pubblicato sul sito www.tesoro.it

(debito pubblico)

20

In primo luogo bisogna verificare se lo strumento indicizzato verrà

inserito con regolarità nella composizione dei portafogli degli

investitori e con quale frequenza sarà scambiato sul mercato

secondario. Le esperienze maturate sul mercato anglosassone

rilevano un basso livello di trading, che si evidenzia nel fatto che

nella maggiorparte dei casi il titolo reale rimane nei portafogli dei

sottoscrittori.

Dal lato dell’emittente,in un’ottica di asset liabilities

management,sia dal punto di vista governativo che societario il

ricorso a titoli indicizzati facilita la comparazione in termini reali

delle poste in bilancio ( ad esempio per uno stato le entrate fiscali

con l’emissione di titoli).

Ulteriori vantaggi derivano dalla riduzione del costo di

emissione,basato su aspettative di mantenimento sia del livello

dell’inflazione che del premio al rischio.

L’investitore con il titolo indicizzato diversifica e tutela il potere

d’acquisto,dunque la presenza dei titoli nella composizione delle

asset class dei portafogli contribuirà a migliorare il trade- off

rischio- rendimento di ogni risparmiatore.

21

Bibliografia

Arnott R.D. 2003 “ The mystery of Tips “ Financial

Analysts Journal sept pag 4-7

Barclays Capital 2002” Barclays global inflation-linked

bond indexed guide

Barr D.G.-Campbell J.C. 1997 “Inflation ,real interest

rates and the bond market: a study of U.K. nominal and

index-linked government bond prices “ journal of monetary

economics ,vol n. 39 p.361-183

Chu Q.C.,Pittmann D.,Yu L.Q.,2004 “Information Content

of maturing TIIS “The Journal of Fixed income march pag

90-99

Cotè A., Jacob J,Nelmes J. Whittingham 1996 “Inflation

expectations and real return bonds “ Bank of Canada

review p 41-53

Deutsche bank 2003”Inflation-linked bonds:a guide to real

value

Foresi S.-Penati A.- Pennacchi G. 1997 “ Reducing the cost

of government debt :the role of index-linked bonds ,in

Cecco M ,Pecchi L., Piga G. eds ; Managing public debt :

Index-Linked Bonds in Theory and practice Edward Elgar

Cheltenham UK

Hunter D.M. –Simon D.P. 2002,” Are Tips is the real deal

? A conditional assessment of their role in a nominal

portfolio” working paper

Kopcke R.W –Kimball R.C.1999 “ inflation indexed bonds:

the dog that didn’t bark” New England economic review

jan feb pag 4- 24

Kothari S.P.-Shanken J. 2004 “ Asset Allocation with

inflation-protected bonds”Financial Analysts Journal jan

feb. pag 54-70

22

Lucas G. Quek T. 1998 “ A portfolio approach Tips “ The

journal of fixed income, dec pag 75-84

McFall Lamm R. 1998” Asset allocation implications of

inflation protection securities” The journal of portfolio

management,summer pag 93-100

Morgan Stanley 2003 “ The inflation swap market”

Price R. 1997 “ The rationale and design of inflation –

indexed bonds” International Monetary Fund –monetary

and exchange affairs dept Working paper series

Roll R. 1996 “ U.S. treasury inflation-indexed bonds: the

design of a new security” The journal of fixed income, dec

pag. 9-28

Roll R 2003 “ Empirical Tips “ working paper University

of California

Sack B. 2000”Deriving inflation expectations from nominal

and inflation-indexed treasury yields” The journal of fixed

income ,sept pag 1-12

Sack B.-Elsasser R. 2002 “ Treasury Inflation-indexed debt

a review of the U.S. experience” working paper

Shabinsky I.R.-Trainer F.H. jr. 1999” Assigning a duration

to inflation-protected bonds” Financial Analysts journal

sept-oct pag 53-59

Shen P.-Corning J. 2001” Can tips help identify long term

inflation expectations?”Economic Review ,fourth quarter

pag 61-87

Shen P. 1998 “ Features and risks of treasury inflation

protection securities” Economic review,first quarter pag

23-38

Shen P. 1998 “ How important is the inflation risk premium

“ Economic review,fourth quarter ,pag35-47

23