Corso di Finanza d’Impresa

La valutazione degli

investimenti

Università

Carlo Cattaneo

Castellanza

25/06/2017

Programma

1)

2)

3)

4)

5)

6)

7)

8)

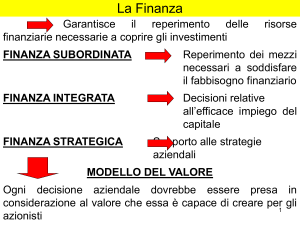

Ripresa dei principali contenuti di Finanza d’Azienda;

Alcune applicazioni all’analisi dei flussi di cassa;

La valutazione degli investimenti: una applicazione;

Il calcolo del VAN e dell’IRR;

L’analisi della struttura finanziaria;

Le operazioni di finanza straordinaria;

L’apertura del capitale: Private Equity e Venture Capital;

L’apertura del capitale: Initial Public Offering (IPO);

La finanza di progetto.

Università

Carlo Cattaneo

Castellanza

25/06/2017

2

La decisioni di investimento

Per investimento si intende un’operazione di trasferimento di risorse nel tempo,

caratterizzata dal prevalere di uscite monetarie nette in una prima fase, e di

entrate monetarie nette nella seconda fase.

Con investimento si intende una qualsiasi operazione di:

- acquisto o rinnovo degli impianti o dei macchinari;

- ampliamento o rinnovo della gamma dei prodotti e servizi;

- potenziamento della capacità produttiva;

- acquisizione di aziende;

- razionalizzazione dei processi aziendali.

Università

Carlo Cattaneo

Castellanza

25/06/2017

3

Il progetto di investimento

L’analisi dei progetti di investimento (capital budgeting analysis) è finalizzata ad

individuare quali progetti intraprendere. A tal proposito è importante definire

cosa si intende con il termine “progetto”:

Il tipico progetto preso in esame in una analisi di capital budgeting ha le seguenti

caratteristiche:

-

un investimento iniziale;

flussi di cassa distribuiti lungo un certo arco di tempo;

un valore di recupero finale;

In generale, per progetto si intende ogni decisione finanziaria relativa

all’utilizzo delle limitate risorse a disposizione di un’impresa.

Università

Carlo Cattaneo

Castellanza

25/06/2017

4

L’analisi degli investimenti: le fasi principali

Le fasi da affrontare in una analisi di una decisioni di investimento sono:

-

-

la ricerca e la formulazione delle alternative più opportune secondo un’ottica

strategica (l’ingresso in un nuovo settore o mercato);

valutazione delle alternative dal punto di vista produttivo, tecnico e

commerciale;

valutazione dei progetti in base ai criteri economico – finanziari;

scelta dei progetti a più elevata redditività;

È importante evidenziare come i diversi progetti possono essere classificati in

base a diversi criteri. Il primo è il modo in cui i diversi progetti interagiscono fra

di loro; quelli indipendenti possono essere analizzati separatamente. Esistono

inoltre progetti che sono preliminari, complementari o alternativi ad altri.

Università

Carlo Cattaneo

Castellanza

25/06/2017

5

Le informazioni base per una corretta valutazione

Al fine di operare una valutazione corretta ed una scelta adeguata tra le

alternative di investimento, sono necessarie le seguenti informazioni:

-

capitale investito;

durata dell’investimento;

costi e ricavi associati all’operazione di investimento;

flussi di cassa prodotti dall’investimento;

valore residuo del capitale investito alla fine del periodo di investimento;

rischio dell’operazione di investimento.

Università

Carlo Cattaneo

Castellanza

25/06/2017

6

L’analisi economico – finanziaria degli investimenti

Gli elementi rilevanti ai fini di una corretta analisi economico – finanziaria sono

i seguenti:

-

-

il rischio, che è connesso ad ogni operazione di investimento, e rappresenta

la misura di probabilità che non si incassi il denaro previsto;

il rendimento, che rappresenta il risultato dell’investimento;

il tempo, dove si comprende sia il valore finanziario del tempo (costo del

capitale), sia la distribuzione temporale dell’utilità, cioè la preferenza nei

confronti di beni disponibili nel presente;

la flessibilità, ovvero la possibilità di reinvestire i flussi intermedi in altre

attività finanziarie;

la dimensione dei flussi di cassa in termini assoluti.

Università

Carlo Cattaneo

Castellanza

25/06/2017

7

Alcune rappresentazioni di investimenti

Fc

Fc

Tempo

Tempo

Fc

Fc

Tempo

Tempo

Università

Carlo Cattaneo

Castellanza

25/06/2017

8

I flussi di cassa di un investimento: caratteristiche

I flussi di cassa rilevanti ai fini di una corretta analisi economico e finanziaria si

presentano come flussi con le seguenti caratteristiche:

-

Monetari;

-

Al netto delle conseguenza fiscali;

-

Al lordo degli oneri finanziari;

-

Incrementali o differenziali (generati direttamente dall’investimento).

Università

Carlo Cattaneo

Castellanza

25/06/2017

9

I criteri di investimento

I principali criteri di investimento usati dalle aziende sono:

-

Il Valore Attuale Netto – VAN (Net Present Value – NPV );

-

Il Tasso Interno di Rendimento – TIR (Internal Rate of Return – IRR);

-

Il Tempo di Recupero (Payback Period);

Degli altri criteri alternativi usati dalle aziende sono:

-

Indice di Profittabilità (Profitability Index);

-

Ritorno medio sul valore dell’Investimento iscritto a bilancio (average

return on book value).

Università

Carlo Cattaneo

Castellanza

25/06/2017

10

Il Valore Attuale Netto (VAN)

Il Valore Attuale Netto di un progetto rappresenta l’incremento netto di valore

dell’impresa a seguito dell’accettazione del progetto. È dato dalla somma

algebrica dei valori attuali di tutti i flussi di cassa (positivi e negativi), generati

nella vita del progetto.

Nel calcolo del VAN si procede nel modo seguente:

si prevedono i flussi di cassa futuri generati dal progetto di investimento

per ciascun anno di esistenza del progetto stesso;

si determina il tasso di attualizzazione;

si scontano a tale tasso, e si sommano i flussi futuri, anno per anno;

si sommano algebricamente il Valore Attuale dei flussi futuri e

l’investimento iniziale (cioè il flusso negativo in uscita che rappresenta

l’esborso effettuato per attuare il piano di investimento), ottenendo così il

Valore Attuale Netto.

Università

Carlo Cattaneo

Castellanza

25/06/2017

11

Il Valore Attuale Netto: la formula

Si consideri un progetto con un orizzonte temporale di 5 anni, dove nel primo

anno si prevede l’esborso iniziale, e nei successivi 4 si percepiscono flussi di

cassa annuali.

La formula del VAN risulta pertanto la seguente:

F3

F1

F2

F4

VAN F0

1

2

3

1 r 1 r 1 r 1 r 4

dove:

Ft = flussi di cassa positivi

F0 = esborso iniziale

r = tasso di attualizzazione

tN

La formula generale è:

Università

Carlo Cattaneo

Castellanza

FCt

VAN

F0

t

t 1 1 r

25/06/2017

12

Criterio decisionale basato sul VAN

Il Valore Attuale Netto indica, in termini assoluti, quale è il valore netto creato

dall’accettazione del progetto.

Il criterio da seguire per progetti indipendenti basato sul VAN è:

-

Se VAN > 0 accettare il progetto

Se VAN < 0 rifiutare il progetto

Poiché nel calcolo del VAN si mantiene la corrispondenza fra il tipo di flusso di

cassa da attualizzare ed il tasso di attualizzazione corrispondente, il criterio

decisionale è semplice in quanto la soglia minima di rendimento è già incorporata

nel calcolo del valore attuale netto.

N.B. Un VAN > 0 implica che il progetto ha un rendimento superiore alla soglia

minima.

Università

Carlo Cattaneo

Castellanza

25/06/2017

13

Il VAN in regime di tassi di attualizzazione variabili

Se assumiamo che il tasso di attualizzazione subisca variazioni nel corso del

tempo (ipotesi realistica), è necessario inserire questa possibilità nella formula

vista precedentemente.

I calcoli del VAN tengono contro della struttura per scadenza dei tassi di

interesse attesi e delle variazioni dei tassi stessi.

La formula più generale è infatti la seguente:

tN

VAN

t 1

FCt

1 rj

j t

F0

J 1

Università

Carlo Cattaneo

Castellanza

25/06/2017

14

Il Valore Attuale Netto: vantaggi e limiti

Vantaggi:

- i valori attuali netti possono essere sommati (proprietà additiva);

- tiene in considerazione il valore finanziario del tempo;

- considera sia i flussi di cassa futuri sia il costo del capitale (che è identificato

con il tasso di attualizzazione).

Svantaggi:

- non è direttamente collegato all’investimento iniziale;

- non tiene conto della durata del progetto, sicché fra progetti alternativi di

diversa durata (ceteris paribus), tende a favorire quelli con durata maggiore;

- presuppone di operare in mercati perfetti (in cui il costo del capitale nelle

operazioni di raccolta è pari al rendimento dello stesso nelle operazioni di

impiego).

Università

Carlo Cattaneo

Castellanza

25/06/2017

15

Il Tasso Interno di Rendimento (TIR)

Il Tasso Interno di Rendimento è quel particolare tasso di attualizzazione che

rende identici i valori dei flussi positivi e negativi di un progetto.

In altre parole, il TIR è quel tasso che azzera il VAN.

Il TIR può anche essere visto come quel tasso massimo al quale prendere a

prestito le risorse finanziarie per implementare il progetto, affinché permanga

la sua convenienza economica.

tN

La formula del TIR è:

Università

Carlo Cattaneo

Castellanza

Ft

Fo 0

t

t 1 1 TIR

25/06/2017

16

Legame fra TIR e VAN

Poiché, attualizzando i flussi di cassa al tasso interno di rendimento il VAN del

progetto risulta zero, risulta evidente il legame fra TIR e VAN.

400

VAN

300

200

IRR = 18%

100

0

-100

-200

-300

4%

Università

Carlo Cattaneo

Castellanza

8%

12%

16%

25/06/2017

20%

24%

28%

32%

17

Criterio decisionale basato sul TIR

Uno dei vantaggi del TIR è che esso può essere utilizzato anche se non si

conosce il tasso di attualizzazione.

In realtà, senza conoscere il tasso di attualizzazione, è possibile calcolare il

TIR, ma non lo si può utilizzare come criterio decisionale.

Una volta calcolato il TIR, per decidere se intraprendere il progetto, è

necessario confrontarlo con il tasso di attualizzazione.

Il criterio decisionale per progetti indipendenti basato sul TIR è:

- Se TIR > costo del capitale accettare il progetto

- Se TIR < costo del capitale rifiutare il progetto

Università

Carlo Cattaneo

Castellanza

25/06/2017

18

Tasso Interno di Rendimento: avvertenze d’uso

Fra i criteri decisionali basati sui flussi di cassa, il TIR è quello più utilizzato

nelle analisi di investimento, poiché è relativamente semplice da calcolare e

ben si adatta a logiche di tipo finanziario.

Nella sua applicazione, quindi, bisogna tener presente che:

- dal momento che il TIR è una misura percentuale di rendimento, tende a

favorire la scelta di progetti di dimensione minore, sui quali è maggiormente

probabile ottenere rendimenti percentuali elevati;

- esistono delle situazioni in cui il TIR non può essere calcolato e, quindi, non

può essere utilizzato come criterio decisionale. Tali situazioni sono

riconducibili al caso in cui non vi è un investimento iniziale poiché viene

fatto a più riprese durante la vita del progetto o, alternativamente, al caso in

cui vi siano più TIR.

Università

Carlo Cattaneo

Castellanza

25/06/2017

19

Molteplici TIR: perché esistono

Dal punto di vista matematico, il TIR può essere considerato come la radice

dell’equazione del valore attuale per i flussi di cassa.

Nei progetti di tipo tradizionale in cui, a seguito di un investimento iniziale

(negativo) vi è una serie di flussi in entrata (positivi), si registra un

cambiamento di segno nei flussi di cassa e, quindi, una sola radice ed un solo

TIR; viceversa, nei progetti con più cambiamenti di segno, ad esempio due,

possono esistere due radici, quindi due TIR.

In generale se la struttura dei flussi di cassa è:

- - - …- ++++…

un solo TIR

- - - - ++ - - - ++

possibilità di avere due TIR

Università

Carlo Cattaneo

Castellanza

25/06/2017

20