Teoria degli intermediari finanziari:

la struttura finanziaria delle imprese

Alberto Zazzaro

Università Politecnica delle Marche

[email protected]

LUISS – Economia Monetaria

Roma 29 aprile 2008

Il piano delle lezioni

• Prima parte: Qual è il ruolo dei mercati finanziari? Le

scelte di finanziamento delle imprese hanno effetti reali sul

valore delle imprese e sulle loro decisioni di investimento?

– Funzioni e tipologie dei mercati finanziari

– Teorema di Modigliani-Miller

– La teoria del pecking order

• Seconda parte: Perché esistono gli intermediari finanziari?

Occorre regolamentarli?

– Il modello di Diamond

– Il modello di Diamond-Dybvig

29 Aprile 2008

Prof. Alberto Zazzaro

Università Politecnica delle Marche

2

Le funzioni dei mercati finanziari

• I mercati finanziari svolgono numerose e importanti funzioni:

– Realizzano il trasferimento del risparmio dai soggetti in surplus ai soggetti in

deficit e facilitano la separazione delle decisioni di risparmio dalle decisioni di

investimento;

– Consentono la negoziabilità continua del titolo rappresentativo

dell’investimento assicurando loro liquidità e riducendo perciò i costi di

raccolta del risparmio;

– Offrono informazioni sull’andamento futuro delle singole imprese, dei

settori produttivi e dell’intera economia;

– Consentono ai singoli agenti di assicurarsi contro eventi sfavorevoli

attraverso la diversificazione del portafoglio e le operazioni di copertura;

– Consentono di svolgere un’azione indiretta di corporate governance e di

controllo sull’operato del management delle imprese.

29 Aprile 2008

Prof. Alberto Zazzaro

Università Politecnica delle Marche

3

Le tipologie di mercati finanziari

• Vi sono diverse possibili classificazioni dei mercati

finanziari:

– Per tipologia di prodotti scambiati: (a) mercati del credito;

(b) mercati assicurativi; (c) mercati mobiliari.

– Per finalità: (a) mercati primari; (b) mercati secondari.

– Per durata degli strumenti finanziari: (a) mercati monetari;

(b) mercati dei capitali.

– Per tipologia di operatori: (a) mercati al dettaglio; (b)

mercati all’ingrosso.

– Per regole di funzionamento: (a) mercati regolamentati;

(b) mercati over the counter.

29 Aprile 2008

Prof. Alberto Zazzaro

Università Politecnica delle Marche

4

La struttura finanziaria delle imprese

• Vi sono tre grandi categorie di fonti di

finanziamento per le imprese.

– l’indebitamento diretto (prestiti obbligazionari) e

indiretto (prestiti bancari);

– il capitale azionario;

– l’autofinanziamento.

• Esiste una struttura ottima del capitale?

• Esiste una politica ottima dei dividendi?

29 Aprile 2008

Prof. Alberto Zazzaro

Università Politecnica delle Marche

5

I due teoremi di irrilevanza di

Modigliani-Miller

• Il I° teorema di Modigliani-Miller (1958).

Se: (i) i mercati dei capitali sono perfetti; (ii) non vi sono asimmetrie

informative tra chi sottoscrive e chi emette gli strumenti finanziari; (iii)

non vi sono tasse; (iv) non vi sono costi di bancarotta; (v) non vi sono

costi di agenzia tra azionisti e management, allora:

A. Il valore di mercato di ogni impresa è indipendente dalla sua struttura

finanziaria ed è dato dal valore attuale dei flussi dei rendimenti futuri

capitalizzati al tasso relativo alla classe di rischio a cui appartiene

l’impresa;

B. Il tasso di rendimento atteso delle azioni di un’impresa cresce in

proporzione al rapporto debito/capitale netto così da mantenere

costante il costo medio del capitale.

• Il II° teorema di Modigliani-Miller (1961).

Sotto le stesse condizioni, il valore dell’impresa non è influenzato dalla

politica dei dividendi seguita dagli amministratori.

29 Aprile 2008

Prof. Alberto Zazzaro

Università Politecnica delle Marche

6

Il I° teorema di Modigliani-Miller

•

•

Si considerino due imprese con lo stesso flusso di profitti (al netto degli interessi,

interamente distribuiti agli azionisti) e la stessa rischiosità. La prima (U) si finanzia solo

con azioni (E); la seconda (L) si finanzia con debito e azioni (D, E). Il valore contabile

delle imprese è dato da:

VU = EU

VL = DL + EL

Si considerino le due seguenti strategie di investimento:

– (1) acquisto l’x% delle azioni dell’impresa U

• Spesa: x%(EU). Ricavo: x%(profitti)

– (2) acquisto l’x% del debito e l’x% delle azioni dell’impresa L

• Spesa: x%(DL)+x%(EL). Ricavo: x%(interessi) + x%(profitti – interessi) = x%(profitti)

•

In equilibrio, se il ricavo derivante dalle due strategie è lo stesso allora anche la spesa

deve essere la stessa, ossia: x%(EU) = x%(DL+EL); da cui VU = VL

Allo stesso risultato si giunge considerando queste strategie di investimento:

–

(1) acquisto l’x% delle azioni dell’impresa L: Spesa: x%(EL). Ricavo: x%(prof.-int)

– (2) mi indebito di una cifra pari all’x% del debito DL e acquisto l’x% delle azioni dell’impresa

U: Spesa: x%(EU) - x%(DL). Ricavo: x%(profitti)- x%(int.)

29 Aprile 2008

Prof. Alberto Zazzaro

Università Politecnica delle Marche

7

Il I° teorema di Modigliani-Miller

• Il rendimento atteso delle attività dell’impresa (rA) è pari al

rapporto tra il reddito operativo atteso e il valore di mercato

dei titoli dell’impresa.

• Se per il teorema di M-M la struttura del capitale non

influenza né il reddito operativo né il valore dell’impresa

allora rA non dipende dalla struttura finanziaria dell’impresa.

• Ma il rendimento atteso delle attività delle imprese è anche

pari alla media ponderata dei rendimenti attesi sui singoli

titoli:

rA = rD[D/(D+E)] + rE[E/(D+E)]

da cui:

rE = rA+(rA-rD)D/E

29 Aprile 2008

Prof. Alberto Zazzaro

Università Politecnica delle Marche

8

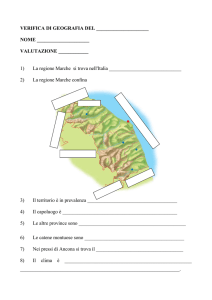

Limiti del I° teorema di MM: la teoria del trade-off

•

Presenza di tasse e costi di bancarotta

VL = D + E = VU + Vantaggi fiscali(D) - Costi di bancarotta(D)

da cui, il livello ottimale di indebitamento è dato da quel valore di D tale che:

∂VF/∂D - ∂CB/∂D = 0

• Costi di agenzia (Jensen e Meckling, 1976). Il management agisce per massimizzare la propria utilità.

Gli investititori esterni (azionisti e debitori) devono pertanto effettuare azioni costose per incentivare

i dirigenti ad agire nell’interesse degli investitori. La struttura finanziaria ottima è quella che

minimizza i costi complessivi di agenzia mediando tra i conflitti con i debitori e con gli azionisti

esterni.

Costi di agenzia

AT

AEo

AD

•

Asimmetrie informative

29 Aprile 2008

Eo*

F

Prof. Alberto Zazzaro

Università Politecnica delle Marche

Eo

9

Limiti del I° teorema di MM: la teoria del pecking order

• Myers e Majluf (1984). Supponiamo un’impresa con un’opportunità di

investimento. Supponiamo che gli investitori non conoscano il vero valore delle

attività dell’impresa. Se il management dell’impresa agisce nell’interesse degli

azionisti attuali, emetterà nuove azioni solo se il valore di mercato delle azioni è

sopravvalutato. Gli investitori anticipano ciò e acquistano le nuove emissioni

solo a un prezzo inferiore a quello di mercato.

• Questo effetto è minore se l’investimento è finanziato con debito, in quanto i

titoli di debito hanno diritto nella liquidazione dell’impresa ed è assente con i

fondi interni. Ciò porta al seguente ‘ordine di beccata’:

– Fondi interni

– Capitale di debito

– Capitale di rischio

29 Aprile 2008

Prof. Alberto Zazzaro

Università Politecnica delle Marche

10

Il II° teorema di Modigliani-Miller

• Si considerino due imprese, i e j, identiche in tutto – profitti,

investimenti, indebitamento (supposto zero), dividendi futuri –

tranne che per il dividendo versato oggi.

• Se le imprese appartengono alla stessa classe di rischio il tasso di

rendimento atteso del capitale è lo stesso. Il rendimento di

un’azione deve pertanto essere pari:

(1)

[divi(t+1) + Pi(t+1) – Pi(t)]/Pi(t) = r(t+1)

Pi(t)= [divi(t+1) + Pi(t+1)]/[1 + r(t+1)]

dove Pi è il prezzo dell’azione.

29 Aprile 2008

Prof. Alberto Zazzaro

Università Politecnica delle Marche

11

Il II° teorema di Modigliani-Miller

• Se moltiplico tutto per il numero delle azioni e tengo conto che

ni(t)Pi(t)=Vi(t) allora dall’espressione precedente ottengo:

(2)

Vi(t)=[Divi(t+1) + ni(t)Pi(t+1)]/[1+r(t+1)]

• Per definizione le fonti di finanziamento devono essere pari agli

impieghi:

(3)

pi(t+1)+mi(t+1)Pi(t+1)= Divi(t+1) + Ii(t+1)

dove pi sono i profitti, mi le nuove azioni emesse e Ii gli investimenti.

29 Aprile 2008

Prof. Alberto Zazzaro

Università Politecnica delle Marche

12

Il II° teorema di Modigliani-Miller

• Ricordando che

ni(t+1)=ni(t)+mi(t+1),

il numeratore della (2) diventa

Divi(t+1) + ni(t+1)Pi(t+1) -mi(t+1)Pi(t+1).

Sostituendo per mi(t+1)Pi(t+1)= Divi(t+1) + Ii(t+1) -pi(t+1) dalla (3) il

numeratore è pari a

ni(t+1)Pi(t+1) - Ii(t+1) + pi(t+1).

Tenuto conto che il primo termine è anche pari a Vi(t+1), sostituendo

nella (2) si ha:

(4)

Vi(t)=[pi(t+1) - Ii(t+1) + Vi(t+1)]/[1+r(t+1)]

• Poiché tutti gli elementi della (4) sono identici per l’impresa i e per

l’impresa j, anche se Divi(t) è diverso per le due imprese Vi(t)=Vj(t)

29 Aprile 2008

Prof. Alberto Zazzaro

Università Politecnica delle Marche

13

Limiti del II° teorema di MM

• Tasse. Spesso i dividendi sono tassati più dei capital gains.

• Costi di transazione. Il pagamento dei dividendi può ridurre i

costi di transazione per gli azionisti dell’ottenimento di fondi.

• Vincoli istituzionali.

• Costi di agenzia. Il pagamento dei dividendi limita le

opportunità del management di espropriare gli azionisti.

• Asimmetrie informative. Il pagamento dei dividendi

trasmette al mercato informazioni positive sullo stato di

salute dell’impresa, ma informazioni negative sulle

opportunità di investimento.

29 Aprile 2008

Prof. Alberto Zazzaro

Università Politecnica delle Marche

14