Riassunti working paper N° 430 e N° 476

Uno dei + grandi risultati macro è NCM:affermazione di un approccio non quantitativo della moneta e della politica

monetaria bensì di adesione all’idea di eliminazione di alti livelli di inflazione con l’aggiustamento dei tassi di

interesse nominali per cambiare livello prezzi.NCM ha 1)rigettato il fatto k BC controllano aggregati monetari ma i

tassi di interesse 2)offerta di moneta non controllata dalla BC bensi dal naturale processo economico di domanda e

offerta di capitale, ciò determina k la moneta è endogena!NCM nasce nel 1990 dalle problematiche derivanti dall ISLM, quest’ultimo semplifica troppo la realtà e trascura ruolo delle banche. Il NCM nel breve è keynesiano nel lungo

è classico.Approccio teorico qantitativo: Hicks dice k i cambiamenti nel livello di output e occupazione o inflazione

sono frutto di fattori monetari. I monetaristi devono decidere quale variabile controlla la BC(offerta moneta o tasso

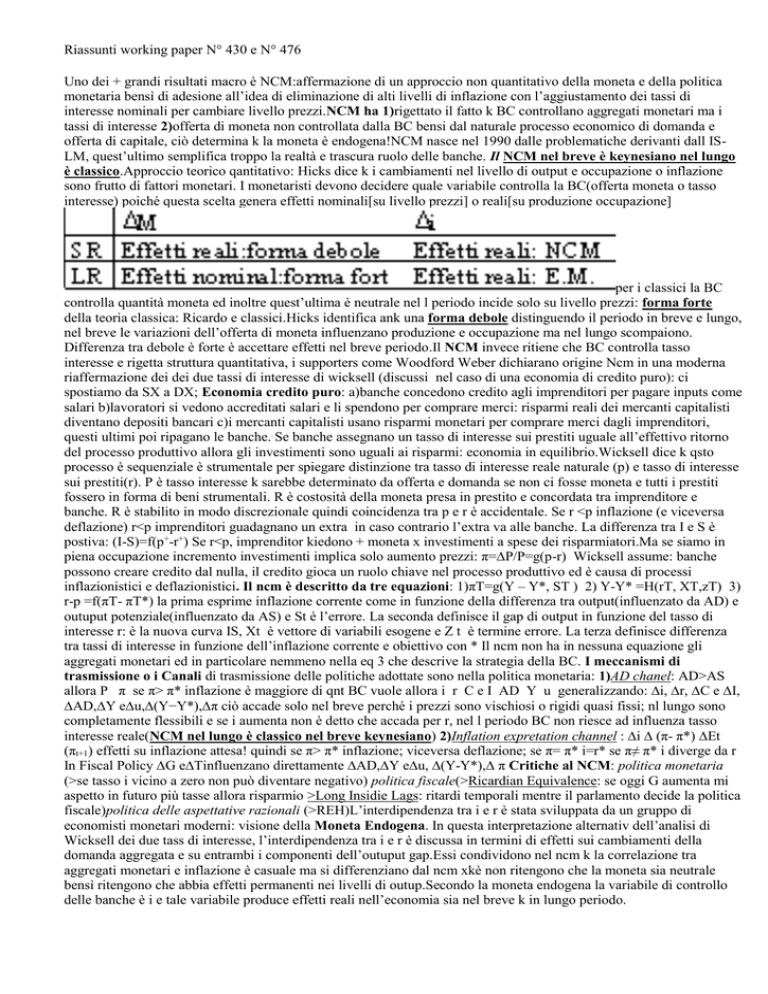

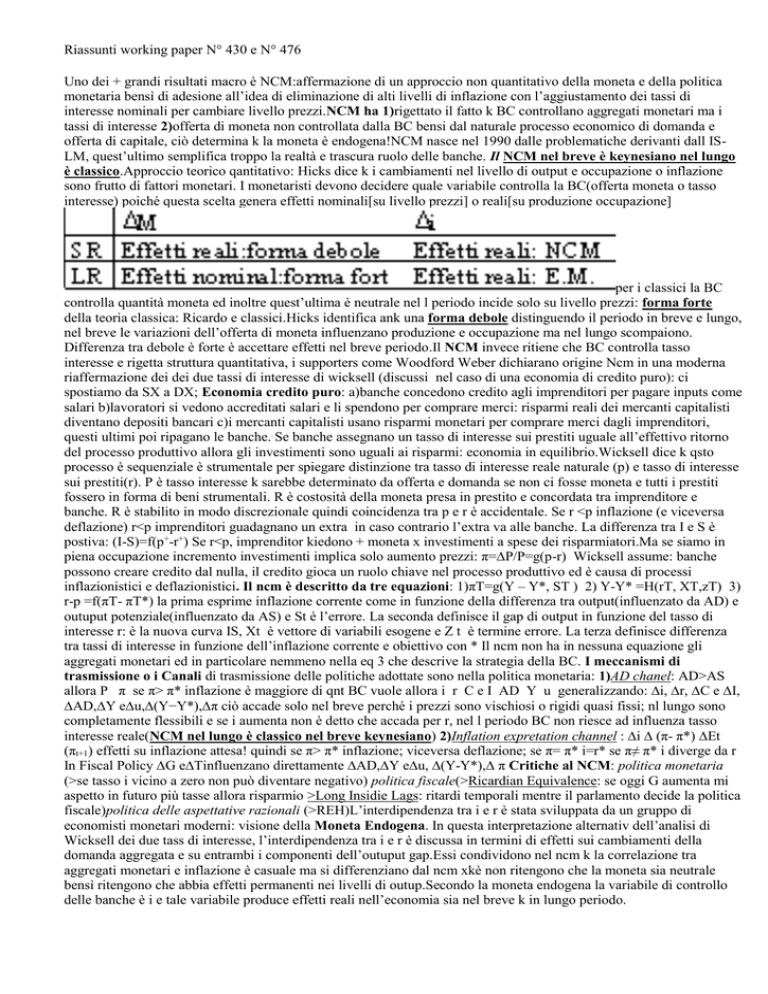

interesse) poiché questa scelta genera effetti nominali[su livello prezzi] o reali[su produzione occupazione]

per i classici la BC

controlla quantità moneta ed inoltre quest’ultima è neutrale nel l periodo incide solo su livello prezzi: forma forte

della teoria classica: Ricardo e classici.Hicks identifica ank una forma debole distinguendo il periodo in breve e lungo,

nel breve le variazioni dell’offerta di moneta influenzano produzione e occupazione ma nel lungo scompaiono.

Differenza tra debole è forte è accettare effetti nel breve periodo.Il NCM invece ritiene che BC controlla tasso

interesse e rigetta struttura quantitativa, i supporters come Woodford Weber dichiarano origine Ncm in una moderna

riaffermazione dei dei due tassi di interesse di wicksell (discussi nel caso di una economia di credito puro): ci

spostiamo da SX a DX; Economia credito puro: a)banche concedono credito agli imprenditori per pagare inputs come

salari b)lavoratori si vedono accreditati salari e li spendono per comprare merci: risparmi reali dei mercanti capitalisti

diventano depositi bancari c)i mercanti capitalisti usano risparmi monetari per comprare merci dagli imprenditori,

questi ultimi poi ripagano le banche. Se banche assegnano un tasso di interesse sui prestiti uguale all’effettivo ritorno

del processo produttivo allora gli investimenti sono uguali ai risparmi: economia in equilibrio.Wicksell dice k qsto

processo è sequenziale è strumentale per spiegare distinzione tra tasso di interesse reale naturale (p) e tasso di interesse

sui prestiti(r). P è tasso interesse k sarebbe determinato da offerta e domanda se non ci fosse moneta e tutti i prestiti

fossero in forma di beni strumentali. R è costosità della moneta presa in prestito e concordata tra imprenditore e

banche. R è stabilito in modo discrezionale quindi coincidenza tra p e r è accidentale. Se r <p inflazione (e viceversa

deflazione) r<p imprenditori guadagnano un extra in caso contrario l’extra va alle banche. La differenza tra I e S è

postiva: (I-S)=f(p+-r+) Se r<p, imprenditor kiedono + moneta x investimenti a spese dei risparmiatori.Ma se siamo in

piena occupazione incremento investimenti implica solo aumento prezzi: π=∆P/P=g(p-r) Wicksell assume: banche

possono creare credito dal nulla, il credito gioca un ruolo chiave nel processo produttivo ed è causa di processi

inflazionistici e deflazionistici. Il ncm è descritto da tre equazioni: 1)πT=g(Y – Y*, ST ) 2) Y-Y* =H(rT, XT,zT) 3)

r-p =f(πT- πT*) la prima esprime inflazione corrente come in funzione della differenza tra output(influenzato da AD) e

outuput potenziale(influenzato da AS) e St è l’errore. La seconda definisce il gap di output in funzione del tasso di

interesse r: è la nuova curva IS, Xt è vettore di variabili esogene e Z t è termine errore. La terza definisce differenza

tra tassi di interesse in funzione dell’inflazione corrente e obiettivo con * Il ncm non ha in nessuna equazione gli

aggregati monetari ed in particolare nemmeno nella eq 3 che descrive la strategia della BC. I meccanismi di

trasmissione o i Canali di trasmissione delle politiche adottate sono nella politica monetaria: 1)AD chanel: AD>AS

allora P π se π> π* inflazione è maggiore di qnt BC vuole allora i r C e I AD Y u generalizzando: ∆i, ∆r, ∆C e ∆I,

∆AD,∆Y e∆u,∆(Y−Y*),∆π ciò accade solo nel breve perché i prezzi sono vischiosi o rigidi quasi fissi; nl lungo sono

completamente flessibili e se i aumenta non è detto che accada per r, nel l periodo BC non riesce ad influenza tasso

interesse reale(NCM nel lungo è classico nel breve keynesiano) 2)Inflation expretation channel : ∆i ∆ (π- π*) ∆Et

(πt+1) effetti su inflazione attesa! quindi se π> π* inflazione; viceversa deflazione; se π= π* i=r* se π≠ π* i diverge da r

In Fiscal Policy ∆G e∆Tinfluenzano direttamente ∆AD,∆Y e∆u, ∆(Y-Y*),∆ π Critiche al NCM: politica monetaria

(>se tasso i vicino a zero non può diventare negativo) politica fiscale(>Ricardian Equivalence: se oggi G aumenta mi

aspetto in futuro più tasse allora risparmio >Long Insidie Lags: ritardi temporali mentre il parlamento decide la politica

fiscale)politica delle aspettative razionali (>REH)L’interdipendenza tra i e r è stata sviluppata da un gruppo di

economisti monetari moderni: visione della Moneta Endogena. In questa interpretazione alternativ dell’analisi di

Wicksell dei due tass di interesse, l’interdipendenza tra i e r è discussa in termini di effetti sui cambiamenti della

domanda aggregata e su entrambi i componenti dell’outuput gap.Essi condividono nel ncm k la correlazione tra

aggregati monetari e inflazione è casuale ma si differenziano dal ncm xkè non ritengono che la moneta sia neutrale

bensì ritengono che abbia effetti permanenti nei livelli di outup.Secondo la moneta endogena la variabile di controllo

delle banche è i e tale variabile produce effetti reali nell’economia sia nel breve k in lungo periodo.