IL SETTORE MUSICALE: ANALISI DELLA FILIERA E DEL

MERCATO

Emilio Larocca Conte

SOMMARIO: 1.1 La popular music e i cambiamenti tecnologici e culturali; 1.2 Analisi della

filiera; 1.3 Dati quantitativi di mercato; 1.3.1 Dati del grande settore; 1.3.2 Dati del piccolo settore

1.1 La popular music e i cambiamenti tecnologici e culturali

L’industria musicale è un sottoinsieme di un particolare tipo di imprese produttive denominato

industrie culturali1, la cui genesi si fa risalire ai principi del secolo scorso, con la nascita delle prime

aziende discografiche e lo sviluppo delle tecniche di registrazione2. Da allora, in ambito accademico

si iniziò a parlare di popular music3 riferendosi alla musica prodotta dalle neonate multinazionali,

molto spesso in senso dispregiativo4, in quanto finalizzata al divertimento momentaneo o allo

sfruttamento di un mercato di massa facilmente influenzabile dalle industrie. L’approccio è

chiaramente riduttivo, essendo la musica una forma d’arte, e in quanto tale compresa nel bagaglio

culturale di ognuno di noi, suscita emozioni e produce significati simbolici differenti da persona a

persona. Non essendo questa la sede per riflessioni di carattere estetico-musicologico5, è opportuno

soltanto definire l’ambito a cui questo nuovo genere musicale fa riferimento, distinguendolo dalla

musica “seria” o, più comunemente, “classica” e quella folk. Si noterà subito che la differenza più

evidente, predominante sugli elementi armonici e timbrici, è il tipo di canale con cui viene diffusa.

Infatti la tipica contrapposizione tra musica colta e musica “popolare”6 era basata sostanzialmente

sulle modalità di trasmissione della musica scritta, da un lato, ed orale, dall’altro, a cui si aggiunse

la musica registrata. Considerata dal punto di vista cronologico, questa distinzione evidenzia come

le nuove scoperte in musica, nell’ambito dei canali di diffusione, possono essere considerate come

avvenimenti che sanciscono la fine di un’epoca per iniziarne un’altra, sia in senso artistico che

culturale. Alla tradizione orale si affiancò nel XIII secolo la tradizione scritta in cui il passaparola

divenne secondario alla partitura, con tutte le rivoluzioni musicali e culturali che questo scatenò7.

1

Il termine è stato utilizzato per la prima volta (al singolare) da Horkeimer e Adorno nel 1947 per indicare le imprese

produttrici di cultura (cinema, musica, editoria, ecc.) che all’epoca compivano i primi progressi tecnologici per

sviluppare il tipo di cultura mainstream tanto criticato dalla Scuola di Francoforte, circolo culturale di cui i due autori

facevano parte. Si veda M. HORKHEIMER e T. W. ADORNO, L’industria culturale, in La dialettica dell’illuminismo,

Torino: Einaudi, 1966 (ristampa 2010).

2

Per approfondimenti si rimanda a P. GRONOW, The Record Industry: the growth of a Mass Medium , in Popular Music,

Vol. 3, 1983 (reperibile all’URL http://lessig.org/content/columns/pdfs/3.pdf, consultato il 17/10/2012 alle h 2:02), per

quanto riguarda la storia della discografia mondiale, e per un profilo storiografico del settore italiano M. DE LUIGI,

Cinquant’anni di Musica e Dischi, in Musica e Dischi, 1995.

3

In principio il termine fu abbreviato in pop music (o solo pop) ma con la nascita del Rock e la sua diffusione di massa

fu tutto raggruppato nell’insieme chiamato giuridicamente musica “leggera”, riferendosi col termine pop ad un tipo di

musica più orecchiabile e melodica. Fonte: www.siae.it.

4

T. W. ADORNO, Introduzione alla sociologia della musica, Torino: Einaudi, 1971. 5

Per approfondimenti: D. B. SCOTT (a cura di), The Ashgate research companion to popular musicology, Burlington:

Ashgate, 2009.

6

R. LEYDI, L'altra musica. Etnomusicologia. Come abbiamo incontrato e creduto di conoscere le musiche delle

tradizioni popolari ed etniche, Milano: Giunti-Ricordi, 1991. 7

G. CATTIN, La monodia nel Medioevo, Torino: EDT, 1991. Allo stesso modo nel 1871 Edison inventò il fonografo che soppiantò gli spartiti, portando la

fruizione di musica fuori dalle sale da concerto, e permise la nascita delle succitate industrie

discografiche, rivoluzionando nuovamente il settore (gli editori musicali lasciarono il posto alle

case discografiche ridefinendo, come si vedrà nel prossimo capitolo, il loro ruolo nell’ambito del

settore). A partire dal nuovo millennio il mercato musicale sta attraversando una nuova rivoluzione

tecnologica di uguale forza con la digitalizzazione della musica o, più correttamente, la sua

“smaterializzazione”8, fenomeno che ha preso piede anche in altri settori delle industrie culturali

come il cinema e l’editoria. Con la nascita dell’mp39 il supporto fisico su cui viene registrata la

musica perde importanza: la musica può essere scambiata su Internet, via mail, lettori mp3,

cellulari, tablet e altri tipi di supporti grazie alla facilità di copiatura dei file e alla loro notevole

riduzione in termini di dimensioni espresse in bite. Questo diede luogo alla nascita del file sharing

(letteralmente “condivisione di cartelle”) ed alla diffusione della pirateria digitale10 attraverso il

sistema p2p (peer to peer, letteralmente “da nodo a nodo”11), causa principale della crisi dell’intero

settore che dura ancora oggi. Ma la vera causa fu l’opposizione cieca ed ostentata con cui le case

discografiche si opposero a questo fenomeno, non sapendone sfruttare i vantaggi in un momento

storico in cui poteva esserne controllata la diffusione. Attualmente, infatti, si sta vivendo in

un’epoca di transizione, in cui il mercato si sta definendo ed adattando alle nuove scoperte in campo

tecnologico le quali, come si è visto in precedenza, hanno comportato mutamenti artistici,

economici e, in ultima istanza, culturali. Dal punto di vista dell’offerta si è già parlato della facilità

con cui i file musicali possono essere copiati da un dispositivo all’altro e di come possano essere

accessibili a chiunque in pochi minuti tramite la rete. Si registra, inoltre, una progressiva

concentrazione del settore con fusioni di etichette ed ampliamenti strutturali verso altre funzioni,

come l’acquisizione di comparti di distribuzione e di management. Dal lato della domanda ciò ha

comportato una preferenza ad una fruizione individuale e in mobilità, un aumento dell’elasticità

della domanda dei prodotti fisici rispetto al prezzo e, in generale, la minore disponibilità a pagare

dei consumatori, dovuta alla facile reperibilità di copie illegali gratuite. In tutto ciò le case

discografiche si muovono ancora in modo incerto, a causa anche di carenze di aggiornamenti

legislativi in ambito di diritto d’autore e in mancanza di una tanto auspicata, ma altrettanto utopica,

legge quadro per il settore musicale che semplifichi e renda efficace la ripartizione dei diritti

(magari digitalizzando ed automatizzandone l’attività di raccolta12). Nei prossimi paragrafi si

analizzerà a fondo il settore sia dal punto di vista quantitativo che qualitativo, cercando di

analizzare i modi in cui gli attori e le funzioni si stanno ridefinendo in base al nuovo tipo di

mercato.

8

M. DE LUIGI, op. cit.

Per una descrizione tecnica del nuovo formato si rimanda a P. CALDERAN, Manuale per giovani band, Milano:

Apogeo, 2008.

10

Oltre ad effetti negativi (www.siae.it) esistono anche studi che dimostrano le esternalità positive che la pirateria può

portare all’intero settore musicale. A questo proposito si consiglia la letture di N. CURIEN, The Music Industry in the

Digital

Era:

toward

new

contracts,

reperibile

all’URL

http://www.eeaesem.com/papers/EEA/2005/1142/CurienMoreauMusic2.pdf, consultato il 18/10/2012 alle h 4:40).

11

Per approfondimenti si rimanda a R. BRAGA, P2Popular. La pirateria digitale e i consumi mediali, reperibile all’URL

http://amsacta.unibo.it/3033/1/P2Popular._La_pirateria_digitale_e_i_consumi_mediali.pdf, consultato il 18/10/2010 alle

h 4:16).

12

L. SANTE, La discografia in Italia. Storia, struttura, marketing, distribuzione e new media, Arezzo: Zona, 2007.

9

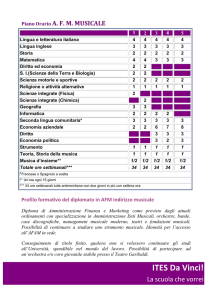

1.2 Analisi della filiera

Il settore musicale appare molto complesso e coinvolge numerosi attori che partecipano al

processo produttivo, a cui corrispondono diverse funzioni in diversi stadi della filiera che spesso

possono sovrapporsi. Ramello13 lo definisce come oligopolio differenziato verticalmente14:

oligopolio perché dominato da un numero ristretto di grandi imprese che esercitano un’influenza

determinante sull’intero settore; differenziato perché i prodotti discografici, essendo creazioni

artistiche, sono molto eterogenei. Un’analisi condotta dall’Università IULM (Libera Università di

Lingue e Comunicazione) di Milano15 distingue in 2 tipologie di settore: il grande e il piccolo

settore. Lo schema è circolare, ovvero è composto da un settore centrale, «piccolo settore»,

strettamente connesso al processo che va dalla creazione alla fruizione di brani musicali16, e da un settore

periferico riferito ai settori correlati alla filiera produttiva. Il «grande settore», come vedremo, è invece uno

sguardo d’insieme che comprende sia gli enti appartenenti al piccolo settore, sia quelli compresi nel settore

periferico. L’utilizzo dei termini “grande” e “piccolo” non denotano una differenza di importanza nel

mercato generale dei beni o di dimensioni delle aziende analizzate, ma evidenziano il tipo di legame che esse

hanno all’interno della filiera produttiva. Quest’ultima è utilizzata come base concettuale con cui è costruito

il piccolo settore e quindi, il percorso di analisi inizia dalla filiera produttiva e da essa si sviluppa. Gli stadi

della filiera sono tre, due dei quali (i primi due) sono strutturati in base a due livelli, in base alla vicinanza

con l’opera musicale, e includono anche gli enti relativi preposti alla tutela e ripartizione dei diritti d’autore:

17

Ø Produzione: autori e compositori (livello 1, tutelati dalla SIAE ); artisti, interpreti ed

esecutori (livello 2, tutelati dal NUOVO IMAIE18).

19

Ø Intermediazione: editoria e discografia (livello 1, i secondi tutelati dalla SFC );

distribuzione fisica, distribuzione digitale, musica sparsa, organizzazione eventi (livello 2).

Ø Consumo: musica su supporto fisico (CD, DVD, dischi in vinile, ecc.), musica digitale

(suonerie, brani in formato Mp3, WAV, ecc.), radio, tv, discoteche, attività commerciali e

pubblici esercizi, sincronizzazione (supporto a film, tv, pubblicità), musica dal vivo.

La tabella che segue20 schematizza in modo chiaro ciò che si è appena detto:

13

G. B. RAMELLO , Copyright e pirateria nel mercato fonografico, in L’Industria, n. 18, 1997, pp. 317-339.

14

<<Si ha differenziazione orizzontale quando l’elemento distintivo dei beni non è suscettibile di una graduatoria

condivisa – per intendersi, da un meno a un più – da parte dei consumatori. Ciò significa che, a parità di prezzo, alcuni

consumatori scelgono una data varietà mentre altri ne preferiscono un’altra. Si ha, invece, differenziazione verticale

quando tutti i consumatori concordano nell’attribuire all’intensità della presenza della caratteristica distintiva del

prodotto il significato di differenza di qualità e si comportano di conseguenza, con l’implicazione che, a parità di

prezzo, tutti preferiscono il bene di maggiore qualità.>> Tratto da D. TOSATO, Economi a dell’organizzazione

industriale,

2010,

reperibile

all’URL

http://www.dipecodir.it/upload/Modello%20di%20oligopolio%20con%20prodotto%20differenziato(1).pdf, consultato

il 18/10/2012 alle h 5:57.

15

A. ARDIZZONE, L. BARBARITO, Il settore musicale in Italia, Milano: Università IULM, 2010. 16

Nel testo verranno utilizzati come sinonimi i termini: opera musicale (usato dalla legge) e brano. In qualche caso la

SIAE utilizza il termine “pezzi” per indicare copie autorizzate di opere musicali.

17

Società Italiana degli Autori e degli Editori (www.siae.it).

18

Nuovo Istituto per la Tutela dei Diritti degli Artisti Interpreti Esecutori, http://www.nuovoimaie.it. 19

Società Consortile Fonografici, http://www.scfitalia.it. 20

Tratta da L. BARBARITO, A. ARDIZZONE, Economia della musica in Italia. Rapporto 2010, p. 7, reperibile all’URL

http://www.primaonline.it/wp-

Agli estremi del piccolo settore sono situati gli input del processo creativo (compositori, per la

musica, autori, per il testo, ed artisti interpreti/esecutori) ed i consumatori in tutte le sfaccettature

possibili. L’opera musicale per giungere ai destinatari deve essere intermediata da alcuni attori

facenti parte del processo produttivo, promozionale e distributivo. Per produzione si intende la

produzione del master (o matrice) del dico che verrà mandato in stampa, ovvero

<<… il supporto/file sul quale viene fissata la prima registrazione, il prodotto artistico definitivo, cioè già pronto per la

riproduzione, la promozione e la vendita21>>.

Per promozione si intende tutte le attività necessarie a promuovere il disco (o l’artista) e che

verranno approfondite nel prossimo capitolo. Nell’ultimo stadio di distribuzione, invece, operano le

imprese che distribuiscono fisicamente i dischi nei punti vendita, i distributori digitali per la vendita

di file in internet, gli organizzatori di concerti e tutti coloro che svolgono un ruolo strumentale per

far giungere la musica al mercato. L’ultimo stadio della filiera è il consumo in cui gli autori hanno

distinto sei differenti modalità di distribuzione/fruizione della musica in cui raggruppare le varie

modalità di consumo:

Ø Musica su supporto fisico: mezzi su cui fissare il suono, duplicabili o meno (Cd, Dvd,

musicassette, dischi in vinile, ecc.);

content/plugins/Flutter/files_flutter/1288259436Rapporto_Economia_della_musica_2010.pdf, consultato il 18/10/2012

alle h 6:21.

21

S. ANTONINI, J. C. I RODRIGUEZ, Manuale di sopravvivenza per musicisti, Bologna: Paolo Emilio Persani, 2009, p.

248.

Ø Musica digitale: mobile (tablet, IPhone, ecc.) e fissa (pc);

Ø Musica sparsa: consumo di musica attraverso altre attività ricreative, ludiche e commerciali

differenti dai canali tradizionali, come le sale da concerto e le abitazioni. Si distinguono

ulteriormente tra le attività ludiche e ricreative in cui la musica costituisce l’ attività

principale (radio, tv e discoteche) e altre attività commerciali in cui la musica è meno

rilevante nel processo di vendita. Esistono casi in cui non è possibile classificare nettamente

il canale in una delle due categorie (ad esempio la tv e la radio, che trasmettono programmi

in cui la musica è di primaria importanza e altri meno, come i notiziari) per cui un’analisi

più accurata deve essere effettuata caso per caso;

Ø Sincronizzazioni: musica abbinata a spot pubblicitari o al cinema;

Ø Musica dal vivo: la SIAE distingue tra concerti di musica seria, leggera e concertini22 (in

questi ultimi la musica non è un elemento protagonista ma accessorio indispensabile per

l’attività principale dell’esercizio).

Gli autori notano anche una differenza emergente tra organizzazioni industriali nei diversi comparti,

in quanto quello della produzione e quelli della fruizione sono concorrenziali (anche se alcuni

soggetti hanno dimensioni maggiori di altri), mentre nello stadio di intermediazione sono presenti

delle distorsioni essendo sostanzialmente oligopolistico.

Il grande settore è uno sguardo più ampio dell’apparato industriale perché comprende sia il settore

visto in precedenza sia altri stadi complementari al processo: i mercati degli strumenti musicali,

della musica stampata (spartiti, charts, libro, ecc.), la formazione musicale e l’elettronica di

consumo (lettori cd, autoradio, lettori di file digitali ed altri apparecchi complementari alla fruizione

di musica). I primi tre si collocano a monte del processo produttivo in quanto fanno da

precondizione alla produzione fornendo le competenze necessarie, agli autori ed agli esecutori, per

la produzione di un’opera musicale.

Il modello appena presentato può essere integrato per offrire una panoramica completa di tutte le

dinamiche esistenti al suo interno (le relazioni tra i comparti verranno trattate nello specifico nel

prossimo paragrafo). In particolare, verranno proposte tre analisi, due delle quali si collocano nel

dettaglio delle singola imprese e l’altra nel contesto generale di produzione e gli effetti diretti e

indiretti che esercitano in altri tipi di settori.

Il primo spunto di riflessione parte dall’analisi economica del settore di Sante23 che si basa sul

modello di Porter di analisi della pressione competitiva24, per cui va applicata ad ogni singola

impresa per evidenziare tutte le forze economiche che agiscono su essa. Il modello afferma che

all’interno di ogni settore il tasso si redditività sul capital investito (ROI) è determinate de cinque

tipi di pressione competitive:

Ø Concorrenza a livello di settore: soggetti che offrono la stessa tipologia di prodotto sul

mercato;

22

Fonte: www.siae.it.

Ivi, nota n. 12.

24

M. PORTER, Competitive Strategy, Free Press: New York, 1980. L'analisi di queste forze permette all'impresa di

ottenere un quadro completo sulla sua posizione competitiva, di prendere decisioni strategiche, di stabilire i

comportamenti e atteggiamenti da adottare nei confronti di queste forze. Nel framework di Porter la capacità di ottenere

risultati superiori alla media nel settore nel quale è inserita dipendono dunque dalla sua capacità di posizionarsi

all'interno del settore e dall'effetto di queste 5 forze.

23

Ø Potere contrattuale dei fornitori: coloro dai quali l'azienda acquista materie prime e

semilavorati necessari per svolgere il processo produttivo;

Ø Potere contrattuale degli acquirenti: i destinatari dell'output prodotto dall'impresa;

Ø Minaccia di nuove entrate: soggetti che potrebbero entrare nel mercato in cui opera l'azienda

Ø Minaccia di prodotti sostitutivi: soggetti che immettono sul mercato dei prodotti diversi da

quelli dell'impresa di riferimento, ma che soddisfano, in modo diverso, lo stesso bisogno del

cliente/consumatore.

Le direzioni e la forza con cui agiscono sull’impresa possono essere schematizzate in questo modo:

Fornitori

Potere contrattuale

dei fornitori

Potenziali

entranti

Minaccia

di nuovi

entranti

Concorrenti del

settore

Rivalità tra le

imprese

esistenti

Minaccia di

prodotti o

servizi

sostitutivi

Prodotti

sostitutivi

Potere contrattuale

degli acquirenti

Acquirenti

L'analisi di queste forze permette all'impresa di ottenere un quadro completo sulla sua posizione

competitiva, di prendere decisioni strategiche, di stabilire i comportamenti ed atteggiamenti da

adottare nei confronti di queste forze. Nell’inquadramento di Porter, la capacità di ottenere risultati

superiori alla media nel settore nel quale è inserita dipendono dunque dalla sua capacità di

posizionarsi all'interno del settore e dall'effetto di queste cinque forze.

Un ulteriore spunto di riflessione è fornito da Scialò25, il quale affianca nel processo produttivo dati

economici a riflessioni sociologiche derivate dal fenomeno dello star system, strettamente legato

alla musica e a tutti i settori dell’entertainment. Analizzando il modello, l’autore evidenzia il

rapporto che c’è tra visibilità del prodotto e il fatturato che esso può generare all’interno di ciascun

livello. Infatti si dimostra che più si avanza di livello e più la capacità di fatturato aumenta a

25

M SCIALÒ, I segreti del rock, Roma: Gremesse Editore, 2003. discapito della visibilità26. Tralasciando la suddivisione del settore, trattata in modo più efficace

dalla ricerca dell’Istituto IULM vista in precedenza, la sua ricerca si integra alla presente con la

definizione di quattro livelli di mercato, che tengono in considerazione gli effetti diretti e indiretti

della produzione di un determinato bene o servizio legato alla musica. Il primo livello comprende

tutti i prodotti industriali legati in modo diretto all’attività (un esempio nell’ambito musicale

potrebbe essere la vendita di un CD, ma anche un videoclip, il merchandising e così via) e che

mirano direttamente ai consumatori. Il secondo livello è caratterizzato da servizi necessari alla

realizzazione dei prodotti di primo livello (le aziende produttrici di software e hardware per l’home

recording) e che hanno come clienti principali le aziende che operano nel primo livello. Al terzo

livello si possono far risalire tutte le aziende produttrici di beni che non hanno nessun legame con le

prime ma che sfruttano la visibilità di queste per caratterizzare e veicolare i propri prodotti (i capi

d’abbigliamento in stile con l’immagine di un determinato artista o che comunque si riconducono

allo stesso bagaglio simbolico) allo stesso segmento di pubblico. Infine il quarto livello è composto

da produttori di beni che sono indubbiamente fuori target rispetto ai beni di primo livello, ma che

appunto per questo sono visti come via di fuga dalla quotidianità (caratteristica importante per un

prodotto rivolto ad un target compreso nella fascia di età che va dai 30 ai 60 anni)27. I livelli

coesistono tra loro e sono applicabili solamente alle industrie dell’entertainment, essendo le uniche

in grado di proiettare l’immagine del leader carismatico anche, se non soprattutto, al di fuori del

target di riferimento. Lo schema grafico, come negli altri esempi visti finora, è circolare:

Beni fuori target (IV)

Beni che sfruttano la visibilità del primo livello (III)

Servizi accessori (II)

Output dell’attività (I)

26

Ibidem, pag. 105. «Nancy Phillips, manager della band femminile inglese Spice Girls, in occasione del secondo

album del gruppo, promosso in seguito a un accordo preventivo con due importanti aziende di macchine fotografiche e

di cosmetici, sostenne che secondo le proiezioni delle multinazionali partner, per ogni sterlina incassata dalla major

discografica le due industrie associate ne avrebbero guadagnate 27».

27

Ibidem, nota n. 19, pag. 104. Il testo cita a titolo di esempio un accordo tra una nota casa automobilistica tedesca e la

band inglese Pink Floyd, per utilizzare il nome della band legato ad un nuovo modello di automobile al fine di attrarre il

pubblico di soli britannici. In questo caso venne sfruttata l’aura di antagonismo verso la quotidianità, che si forma

nell’immaginario di chi non frequenta questo tipo di sottocultura, per attrarre un pubblico diverso da quello che

normalmente frequenta i concerti o segue la scena rock in generale.

L’ultimo contributo è fornito dall’istituto di ricerca australiano CIRAC28 (Creative Industries

Research and Applications Centre) a Brisbane nel Queensland, il quale nel tracciare una

panoramica del settore, distingue due tipologie di settore in base alle dimensioni delle imprese:

mainstream e popolare. Queste, applicate al grande (e, di conseguenza, anche al piccolo) settore

dell’analisi dell’Università milanese non ne modificano la sostanza, ma evidenziano le differenze di

scala che esistono tra le imprese locali e le multinazionali. Infatti, non cambia il tipo di strutture, ma

la metodologia e le modalità relazionali. Le prime (assimilabili alle major) sono rivolte ad un

pubblico allargato, hanno accusato maggiormente il fenomeno recente della pirateria digitale,

cercano di essere autonome anche per quel che riguarda le fasi promozionali e distributive ed

rapporti gerarchici al loro interno e funzioni ben definite. Le altre (Indie) sono legate maggiormente

all’ambito locale, prediligono l’aspetto innovativo della musica, sanno sfruttare maggiormente la

rete distributiva digitale avendo i costi di produzione assai più contenuti, tendono ad affidarsi a

strutture esterne per quanto riguarda le attività distributive e promozionali ed hanno rapporti

lavorativi non gerarchici e più flessibili. Gli autori utilizzano questa premessa per analizzare a

fondo le relazioni lavorative che si svolgono sia all’interno di ogni livello sia tra le interazioni che

spesso vi si instaurano, facendo emergere il carattere relazionale tipico delle industrie culturali e

l’essenza sostanzialmente precaria delle nuove figure professionali in quanto lavoratori creativi

indipendenti.

1.3 Dati quantitativi di mercato

In ambito internazionale quando si cerca di quantificare in termini monetari il settore musicale

spesso ci si riferisce, erroneamente, al solo settore discografico29, creando distorsioni notevoli dato

che esso è solo una parte e tra l’altro, come si vedrà in questo paragrafo, quello che risente più della

crisi in corso. Si è già accennato ai cambiamenti tecnologici dell’ultimo decennio che hanno mutato

il settore musicale, ma anche, seppur in misura minore, le industrie culturali del cinema e

dell’editoria30. Cambiamenti avvenuti in due livelli: digitalizzazione file musicali

(smaterializzazione vista nel primo paragrafo) e riduzione di barriere di ingresso nel mercato per i

gruppi emergenti (diffusione dell’home recording e promozione tramite social networks). Ciò ha

comportato un mutamento sostanziale:

<<la centralità del disco ha lasciato spazio all’ascolto fuori casa, la musica digitale non riesce a decollare, e la pirateria

online è ormai capillarmente diffusa>>31.

In più: gli investimenti delle case discografiche per la produzione del CD non vengono recuperati32,

l’aumento dell’offerta musicale è esponenziale33 ed ha ripercussioni non solo in ambito economico

28

AA.VV., Queensland Music IndustryValue Web: from the margins to the Mainstream, Brisbane: Creative Industries

Research and Applications Centre, 2004.

29

http://www.ifpi.org/content/section_statistics/index.html. 30

R. A. PETERSON, N. ANAND, the Production of Culture Perspective, 2004, reperibile all’URL:

http://www.annualreviews.org/doi/abs/10.1146/annurev.soc.30.012703.110557?journalCode=soc, consultato

il

20/10/2012 alle h 12:25.

31

A. ARDIZZONE, Filiera dell’industria musicale e nuovi modelli di business in Italia, in Tafter Journal, reperibile

all’URL

http://www.tafterjournal.it/2012/08/31/filiera-dellindustria-musicale-e-nuovi-modelli-di-business-in-italia/, consultato il 12/10/2012 alle h 12:34.

ma anche sociologico e culturale (con la crisi dello star system34) e il fenomeno del file sharing ha

messo in discussione la normativa del diritto d’autore rendendola anacronistica ed inapplicabile alla

situazione attuale35.

In riferimento allo schema riportato nel primo paragrafo, si passa ora ad una quantificazione del

mercato musicale suddivisa per i due settori individuati. I dati più recenti reperibili gratuitamente in

Internet risalgono al 200936, fatta eccezione per la musica digitale, di cui sono disponibili le

statistiche relative al primo semestre dell’anno in corso sia in campo internazionale37 che

nazionale38. Per questo motivo non vanno interpretati come fotografia del mercato attuale, anche se

l’andamento generale risulta pressocchè invariato.

Di seguito una breve sintesi dell’andamento dell’industria musicale nell’ultimo decennio,

inquadrare in modo più efficace lo stato dell’arte:

<<A partire dalla fine degli anni Novanta l’industria discografica ha vissuto una fase di maturità per poi entrare

decisamente, dal 2000 ad oggi in una fase di declino. L’International Federation of the Phonographic Industry (IFPI)

dichiara un calo da 40 miliardi di dollari del 2001 a circa 28 miliardi di dollari in 7 anni, riportando il settore ai livelli

del 1993. Quello che sta avvenendo a livello mondiale è facilmente intuibile: le vendite di prodotti fisici sono in netto

calo ma ancora nettamente prevalenti (75 per cento del totale), mentre quelle digitali crescono rapidamente e

costituiscono oggi il 21 per cento del fatturato complessivo facendo registrare, solo nell’ultimo anno, un incremento di 5

punti percentuali nel peso relativo. Gli Stati Uniti rappresentano il primo mercato mondiale con una quota del 31 per

cento, seguiti dal Giappone con il 20 per cento, dal Regno Unito con il 9 per cento, dalla Germania con l’8 per cento e

dalla Francia con il 6 per cento. L’Italia si colloca in ottava posizione, a grande distanza dagli altri principali paesi

europei, con una quota nel mercato mondiale attorno all’1,7 per cento.>>39

1.3.1 Dati del grande settore

Più nel dettaglio, per quanto riguarda il grande settore, il mercato della musica stampata è il meno

consistente: il suo valore complessivo nel 2009 è stato di 18 milioni di euro, con un calo dell’1,7%

rispetto all’anno precedente, mentre nel 2010 ha subito un ulteriore calo di quasi un milione di euro.

Si tratta di un mercato di dimensioni ridotte, soprattutto se lo si paragona al mercato estero (la spesa

pro-capite in Italia è di 0.25 euro contro gli 1.5 euro degli USA).

Il mercato degli strumenti musicali nel 2009 ha avuto un valore di 386 milioni di euro e, secondo

un’altra stima fatta da DISMA Musica40, nel 2010 ha perso il 5,7%, soprattutto per quanto riguarda

il reparto chitarre e strumenti a plettro. L’associazione, infatti, suddivide il comparto in 6 settori: il

già citato chitarre e strumenti a plettro (in calo di quasi 10 milioni di euro), strumenti ad arco ( 32

La nascita dei nuovi supporti digitali e la conseguente frammentazione portano addirittura ad un aumento dei costi,

dato che le produzioni devono essere pernsate non più solo per il supporto fisico. Si veda AA.VV., Investing in Music –

How

the

music

companiesdiscover,

develop

&

promote

talent,

2010,

reperibile

all’URL

http://www.ifpi.org/content/library/investing_in_music.pdf, consultato il 20/10/2012 alle h 16:11.

33

Con la diffusione dell’home recording chiunque può permettersi di registrare la propria demo e promuoverla in

internet a costo zero. 34

Ivi nota n. 25.

35

Per una disamina sulla letteratura in merito al rapporto tra digitalizzazione e diritto d’autore si rimanda a A.

ARDIZZONE, op. cit.

36

Ivi, nota n. 20.

37

AA.VV., Digital Music Report 2012, reperibile all’URL http://www.ifpi.org/content/library/DMR2012.pdf, consultato il 20/10/2012 alle h 16:33.

38

Comunicato stampa del 31/07/2012 per FIMI, reperibile all’URL http://www.fimi.it/dett_ddmercato.php?id=74, consultato il 20/12/2012 alle h 16:35.

39

Ivi, nota n. 5, pag. 427.

40

http://www.dismamusica.it/index.php/datidimercato/dati-2010. 500.000 euro), amplificazione del suono (in calo di oltre 5 milioni di euro), processori di segnale (in

calo di oltre un milione di euro), edizioni musicali (analizzati in precedenza, per cui non verranno

conteggiati nel settore strumenti musicali) e accessori (quasi 10 milioni di euro in perdita). La stima

del settore all’anno 2010, quindi, è di circa 359 milioni di euro. Rispetto al lieve calo di incassi del

2009, l’anno successivo si presenta poco incoraggiante per il settore degli strumenti musicali e ciò

non sembra scaturire dai prezzi, bensì dalla crisi economica generale in cui questo settore è entrato

in ritardo rispetto agli altri.

Per quanto riguarda la formazione musicale non è stato possibile recuperare dati significativi a

causa di un cospicuo di insegnanti che operano al di fuori dell’ambito accademico ufficiale, molto

spesso in nero, per cui ogni tentativo di quantificazione risulterebbe distorta rispetto alla realtà e

quindi di scarso valore scientifico. Si può avere una stima solamente della formazione universitaria,

impartita da 57 Conservatori di Musica e 20 Istituti Musicali Pareggiati, e di quella di base presente

in 650 scuole medie statali ad indirizzo musicale e 180 scuole di musica comunali41.

Il mercato dell’elettronica di consumo, secondo i dati raccolti da GfK per l’anno 200942, è in forte

crisi da anni: da un fatturato di 1,1 miliardi di euro nel 2006 è passato a 600 milioni nel 2009 (45%) e nel primo semestre del 2012 ha perso un ulteriore 7,3% rispetto all’anno precedente43. A

mantenere il settore sono i tablet (+142% rispetto al 2011), gli ultra mobile/ultra thin notebook

(+36,7% rispetto al 2011) e gli e-reader (+93,3%), a discapito della vendita dei pc fissi, in netto

calo perché la domanda è scarsa a causa del lento ricambio dei prodotti (in media ogni famiglia ne

acquista uno ogni tre anni44.

1.3.2 Dati del piccolo settore

Per quantificare il piccolo settore si terranno in considerazione le sei modalità di fruizione e di

distribuzione della musica.

La stima della vendita dei prodotti fisici risulta complessa perché dipende dal tipo di approccio

utilizzato. I dati vengono forniti da diverse organizzazioni, come SIAE, FIMI e la rivista Musica e

Dischi45, le quali però utilizzano differenti criteri di valutazione che inevitabilmente portano a

differenti risultati e ad una stima che può risultare inesatta e fuorviante. La SIAE avrebbe dati

completi, ma essi si basano sul numero di autorizzazioni che le case discografiche richiedono per la

messa in vendita dei supporti, non per la loro effettiva vendita46. I dati FIMI47 fanno riferimento alla

vendita in volume dei supporti, ovvero per confezioni, ma ultimamente il numero dei prodotti

contenuti in ogni confezione è aumentato48. Inoltre, essi vengono rilevati sulle ordinazioni del

rivenditore, non alla vendita al consumatore finale, in cui rientrano anche le copie invendute e

41

Ivi, nota n. 31. Ivi, nota n. 21.

43

http://www.toptrade.it/articolo.php?aId=0000089821&cId=6&n=GfK%3A+il+settore+della+tecnologia+di+consumo

+nel+primo+semestre+2012#.UILLwMUxrwA. 44

Ibidem.

45

http://www.musicaedischi.it/index.php. 46

Includendo nella conta i supporti che rimarranno invenduti e i bollini in eccesso, abitudine frequente delle case

discografiche per assicurarsi alcune autorizzazioni per le future stampe o per venire incontro a qualsiasi tipo di

imprevisto. Si veda A. ARDIZZONE, nota n. 15.

47

http://www.fimi.it. 48

Per i CD, ad esempio, c’è una media di 1,4 CD per confezione. Fonte: A. ARDIZZONE, nota n. 15. 42

quelle utilizzate per la promozione. Una quantificazione del mercato che rispecchia maggiormente

l’effettiva quantità di vendite di supporti fisici, la ricerca dell’IULM49 combina i dati SIAE con

quelli rilevati dalla FIMI, tenendo anche in considerazione il pagamento dei diritti di riproduzione

meccanica che le case discografiche devono rendere alla SIAE per ogni pezzo (singolo CD) messo

in commercio, in misura del 9% del prezzo, e della quota variabile di royalties che le stesse devono

corrispondere agli artisti:

<<Abbiamo moltiplicato il totale delle licenze rilasciate dalla SIAE per il prezzo medio dei CD. Per stimare il prezzo

medio è stata svolta una rilevazione dei prezzi di un campione di 8.918 CD in 6 negozi e 4 edicole. Applicando dei

coefficienti di abbattimento in funzione dei diversi tipi di licenza…[segue] il fatturato complessivo nel 2009è risultato

pari a 375 milioni di euro (comprendendo tutti i diversi tipi di supporti fisici).>>50

Il risultato complessivo, dunque, risulta in calo del 25% rispetto al 2008. FIMI rileva un calo del

60% del mercato fisico negli ultimi dieci anni, la riduzione del loro prezzo di vendita al rivenditore

del 6%51.

Per quanto riguarda la musica digitale, i dati raccolti da Deloitte per FIMI52 rilevano un aumento del

43% rispetto al 2011 (in cui il fatturato era pari a 27,5 milioni di euro53), rappresentando il 33% del

mercato discografico italiano. In particolare, il settore ha riscontrato un notevole miglioramento

nell’ambito dei servizi streaming (Youtube, mercato nato nel 2007, ha raddoppiato i ricavi) e per gli

accessori portatili. Il download ha raggiunto il 61% del mercato digitale, con la vendita dei singoli

cresciuta del 48% e degli album del 31%. Questi valori, nonostante evidenzino uno sforzo positivo

nel lancio del settore, dimostrano che questa tipologia di mercato non è ancora in grado di

recuperare le perdite del supporto fisico.

Per la musica sparsa, la stima del fatturato delle radio si è basata sull’intero fatturato pubblicitario

dei programmi (che ricopre la fonte di ricavo principale), dato che la musica occupa la maggior

parte della programmazione di tutte le stazioni radiofoniche. I dati AgCom54 rilevano un fatturato di

371 milioni di euro nel 2009, con un calo del 7,8% rispetto al 2008.

Anche per le discoteche si è considerato il fatturato complessivo delle vendite del 2009, che risulta

pari a 885 milioni di euro -5,2% rispetto al 2008)55.

Per le trasmissioni televisive e le attività commerciali, dato che la musica non è il principale input

produttivo, i dati sono stati raccolti in base alla somma dei diritti d’autore e dei diritti connessi

pagati alla SIAE56. Nel 2009 le imprese televisive hanno pagato 119,8 milioni di euro di diritti (-8%

rispetto al 2008) ed i negozi 71,3 milioni (+8,6%). Quest’ultimo risultato positivo è stato raggiunto

grazie alla maggiore consapevolezza, da parte dei titolari degli esercizi, del pagamento dei diritti

d’autore connessi e di maggiori controlli da parte delle autorità competenti.

49

Ivi, nota n.15.

Ivi, nota n. 31, p. 6.

51

http://www.fimi.it/dett_ddmercato.php?id=69, consultato il 21/10/2012 alle h 15:22. 52

http://www.fimi.it/dett_ddmercato.php?id=74, consultato il 21/10/2012 alle h 15:27. 53

AA.VV., Digital Musica Report 2012, reperibile all’URL http://www.ifpi.org/content/library/DMR2012.pdf, consultato il 21/10/2012 alle h 15:31.

54

http://www.agcom.it/. 55

Ivi, nota n. 31. 56

AA.VV.,

Rapporto

Musica

2010,

SIAE,

reperibile

all’URL

http://www.siae.it/Musica.asp?click_level=0200.0800&link_page=Musica_Rapporto.htm#doc, consultato il 21/10/2012

alle h 15:53.

50

Il mercato delle sincronizzazioni è stato stimato attraverso una ricerca condotta dall’Università

IULM57 tramite questionari somministrati ai principali editori e case discografiche italiane nel 2010,

per cui è da considerarsi approssimativo. Il valore stimato, per difetto, è pari a 31,1 milioni di euro

nel 2009, ma non è un risultato che può avere valenza scientifica.

Infine, per quanto riguarda i concerti dal vivo, la SIAE58 suddivide il comparto in: concerti di

musica classica, leggera, jazz, opera lirica, bande, rivista e commedia musicale, concertini. Il

fatturato complessivo nel 2009 è stato di 780,6 milioni di euro, in crescita dell’8,4% rispetto

all’anno precedente (grazie soprattutto alla crescita dei concertini dell’8%, rispetto al calo di quasi 2

punti percentuali dei concerti di musica leggera). Quest’ultimo risulta il comparto trainante

dell’intero settore, in quanto è l’unico che riesce a resistere alla crisi59. C’è da dire però che, per

quanto riguarda i concerti di musica leggera, il fatturato si è mantenuto relativamente stabile grazie

all’innalzamento del prezzo del biglietto, con conseguente diminuzione del pubblico pagante.

Non avendo reperito dati cronologicamente uniformi, non è possibile fare un inquadramento

economico totale del mercato della musica se non considerando come punto di riferimento l’anno

più recente di cui si hanno a disposizione tutte le stime. L’anno in questione è il 2009, in cui

Ardizzone60 traccia uno schema completo del settore basandosi sulla suddivisione presa come

riferimento per questo studio. Il valore finale della filiera produttiva italiana nel 2009 è di 7 miliardi

di euro, di cui 2,7 fatturati dal piccolo settore. Quest’ultimo è in calo del 6% rispetto al 2008,

mentre l’industria musicale nel suo complesso è in calo del 9%. I comparti in crescita sono la

vendita digitale (+13%), i concerti (+3%), le discoteche (+9%) e, in misura contenuta, il reparto

strumenti musicali (+0,3%). Oltre al calo prevedibile della produzione su supporto fisso (-25%),

anche il fatturato di radio e tv è in netta perdita (entrambi al -8%), seguiti dal mercato della musica

per attività commerciali (-5%, anche se si è già evidenziata in precedenza la crescita negli anni

successivi). Dai dati emerge che l’industria musicale nel suo complesso non è in grave crisi come lo

è il settore discografico, ed è possibile una ripresa solo modificando i modelli di business, cosa che,

come si vedrà nel prossimo capitolo, sta cominciando a verificarsi, seppure a rilento.

57

Ivi, nota n. 31.

Ivi, nota n. 35.

59

Ciò è dovuto chiaramente all’insostituibilità del concerto dal vivo, in quanto evento unico ed irripetibile che non può

essere fruito in modo diverso dalla presenza fisica.

60

Ivi, nota n. 35. 58