MILANO FINANZA

32

6 Maggio 2017

!! PRIVATE EQUITY

di Stefania Peveraro

A

lla fine dello scorso dicembre i fondi

di private equity

italiani e internazionali avevano in

portafoglio 667 aziende italiane acquisite negli 11 anni

compresi tra il 2006 e il 2016

su un totale di 1.015 acquisite nello stesso periodo, mentre

ne hanno cedute 348. Di queste

667 partecipazioni, 270 sono state acquistate oltre cinque anni

fa. E visto che il tempo medio di

permanenza in portafoglio delle

partecipazioni di private equity

è sceso a cinque anni, è immaginabile che quelle 270 aziende

siano pronte o quasi pronte per

essere cedute. Il dato emerge

dall’ultimo Rapporto annuale

dell’Osservatorio Private Equity

Monitor (Pem) dell’Università di

Castellanza , presieduto da Anna

Gervasoni e supportato da Eos

Investment Management, EY,

Fondo Italiano di Investimento

SGR e King&Wood Mallesons

Studio Legal.

Il nuovo Rapporto, che sarà presentato a Milano lunedì

8 maggio e che MF-Milano

Finanza è in grado di anticipare, ha anche evidenziato che il

tempo medio di permanenza delle società italiane nei portafogli

dei fondi di private equity che è

tornato appunto a cinque anni a

fine 2016 (dai cinque anni e tre

mesi di fine 2015), in linea con

quanto registrato a fine 2014 e

a fine 2013. In ogni caso si tratta

ancora di una bella differenza rispetto ai tre anni di permanenza

media calcolati a fine 2006, nella

fase di boom del mercato, quando per i fondi comprare, vendere

e guadagnare sembrava l’attività più semplice del mondo.

Tornando alle statistiche, i precedenti rapporti Pem avevano

indicato che alla fine del pari arco temporale di 11 anni dal 2005

al 2015, i fondi avevano in porta-

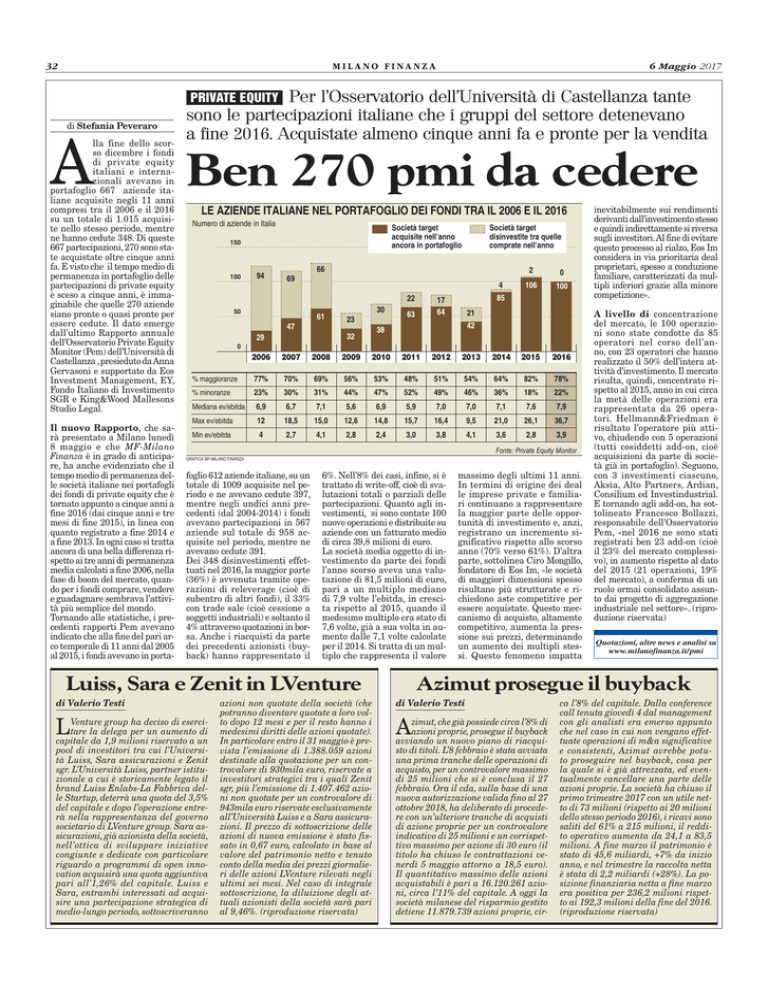

Ben 270 pmi da cedere

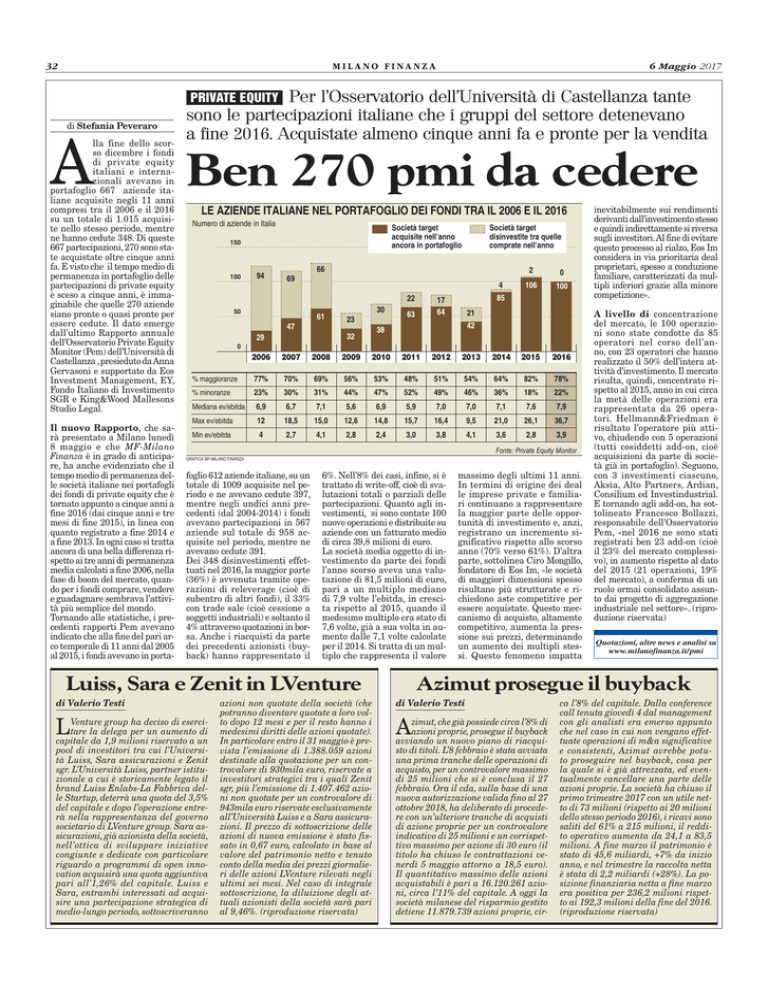

LE AZIENDE ITALIANE NEL PORTAFOGLIO DEI FONDI TRA IL 2006 E IL 2016

Numero di aziende in Italia

150

100

94

Società target

disinvestite tra quelle

comprate nell’anno

Società target

acquisite nell’anno

ancora in portafoglio

66

69

4

22

50

61

47

30

23

100

21

42

38

32

29

0

106

85

17

64

63

2

0

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

2016

% maggioranze

77%

70%

69%

56%

53%

48%

51%

54%

64%

82%

78%

% minoranze

23%

30%

31%

44%

47%

52%

49%

46%

36%

18%

22%

Mediana ev/ebitda

6,9

6,7

7,1

5,6

6,9

5,9

7,0

7,0

7,1

7,6

7,9

Max ev/ebitda

12

18,5

15,0

12,6

14,8

15,7

16,4

9,5

21,0

26,1

36,7

Min ev/ebitda

4

2,7

4,1

2,8

2,4

3,0

3,8

4,1

3,6

2,8

3,9

Fonte: Private Equity Monitor

GRAFICA MF-MILANO FINANZA

foglio 612 aziende italiane, su un

totale di 1009 acquisite nel periodo e ne avevano cedute 397,

mentre negli undici anni precedenti (dal 2004-2014) i fondi

avevano partecipazioni in 567

aziende sul totale di 958 acquisite nel periodo, mentre ne

avevano cedute 391.

Dei 348 disinvestimenti effettuati nel 2016, la maggior parte

(36%) è avvenuta tramite operazioni di releverage (cioè di

subentro di altri fondi), il 33%

con trade sale (cioè cessione a

soggetti industriali) e soltanto il

4% attraverso quotazioni in borsa. Anche i riacquisti da parte

dei precedenti azionisti (buyback) hanno rappresentato il

6%. Nell’8% dei casi, infine, si è

trattato di write-off, cioè di svalutazioni totali o parziali delle

partecipazioni. Quanto agli investimenti, si sono contate 100

nuove operazioni e distribuite su

aziende con un fatturato medio

di circa 39,8 milioni di euro.

La società media oggetto di investimento da parte dei fondi

l’anno scorso aveva una valutazione di 81,5 milioni di euro,

pari a un multiplo mediano

di 7,9 volte l’ebitda, in crescita rispetto al 2015, quando il

medesimo multiplo era stato di

7,6 volte, già a sua volta in aumento dalle 7,1 volte calcolate

per il 2014. Si tratta di un multiplo che rappresenta il valore

Luiss, Sara e Zenit in LVenture

di Valerio Testi

Venture group ha deciso di eserciL

tare la delega per un aumento di

capitale da 1,9 milioni riservato a un

pool di investitori tra cui l’Università Luiss, Sara assicurazioni e Zenit

sgr. L’Università Luiss, partner istituzionale a cui è storicamente legato il

brand Luiss Enlabs-La Fabbrica delle Startup, deterrà una quota del 3,5%

del capitale e dopo l’operazione entrerà nella rappresentanza del governo

societario di LVenture group. Sara assicurazioni, già azionista della società,

nell’ottica di sviluppare iniziative

congiunte e dedicate con particolare

riguardo a programmi di open innovation acquisirà una quota aggiuntiva

pari all’1,26% del capitale. Luiss e

Sara, entrambi interessati ad acquisire una partecipazione strategica di

medio-lungo periodo, sottoscriveranno

azioni non quotate della società (che

potranno diventare quotate a loro volto dopo 12 mesi e per il resto hanno i

medesimi diritti delle azioni quotate).

In particolare entro il 31 maggio è prevista l’emissione di 1.388.059 azioni

destinate alla quotazione per un controvalore di 930mila euro, riservate a

investitori strategici tra i quali Zenit

sgr, più l’emissione di 1.407.462 azioni non quotate per un controvalore di

943mila euro riservate esclusivamente

all’Università Luiss e a Sara assicurazioni. Il prezzo di sottoscrizione delle

azioni di nuova emissione è stato fissato in 0,67 euro, calcolato in base al

valore del patrimonio netto e tenuto

conto della media dei prezzi giornalieri delle azioni LVenture rilevati negli

ultimi sei mesi. Nel caso di integrale

sottoscrizione, la diluizione degli attuali azionisti della società sarà pari

al 9,46%. (riproduzione riservata)

massimo degli ultimi 11 anni.

In termini di origine dei deal

le imprese private e familiari continuano a rappresentare

la maggior parte delle opportunità di investimento e, anzi,

registrano un incremento significativo rispetto allo scorso

anno (70% verso 61%). D’altra

parte, sottolinea Ciro Mongillo,

fondatore di Eos Im, «le società

di maggiori dimensioni spesso

risultano più strutturate e richiedono aste competitive per

essere acquistate. Questo meccanismo di acquisto, altamente

competitivo, aumenta la pressione sui prezzi, determinando

un aumento dei multipli stessi. Questo fenomeno impatta

inevitabilmente sui rendimenti

derivanti dall’investimento stesso

e quindi indirettamente si riversa

sugli investitori. Al fine di evitare

questo processo al rialzo, Eos Im

considera in via prioritaria deal

proprietari, spesso a conduzione

familiare, caratterizzati da multipli inferiori grazie alla minore

competizione».

A livello di concentrazione

del mercato, le 100 operazioni sono state condotte da 85

operatori nel corso dell’anno, con 23 operatori che hanno

realizzato il 50% dell’intera attività d’investimento. Il mercato

risulta, quindi, concentrato rispetto al 2015, anno in cui circa

la metà delle operazioni era

rappresentata da 26 operatori. Hellmann&Friedman è

risultato l’operatore più attivo, chiudendo con 5 operazioni

(tutti cosiddetti add-on, cioè

acquisizioni da parte di società già in portafoglio). Seguono,

con 3 investimenti ciascuno,

Aksìa, Alto Partners, Ardian,

Consilium ed Investindustrial.

E tornando agli add-on, ha sottolineato Francesco Bollazzi,

responsabile dell’Osservatorio

Pem, «nel 2016 ne sono stati

registrati ben 23 add-on (cioè

il 23% del mercato complessivo), in aumento rispetto al dato

del 2015 (21 operazioni, 19%

del mercato), a conferma di un

ruolo ormai consolidato assunto dai progetto di aggregazione

industriale nel settore». (riproduzione riservata)

Quotazioni, altre news e analisi su

www.milanofinanza.it/pmi

Azimut prosegue il buyback

di Valerio Testi

zimut, che già possiede circa l’8% di

A

azioni proprie, prosegue il buyback

avviando un nuovo piano di riacquisto di titoli. L’8 febbraio è stata avviata

una prima tranche delle operazioni di

acquisto, per un controvalore massimo

di 25 milioni che si è conclusa il 27

febbraio. Ora il cda, sulla base di una

nuova autorizzazione valida fino al 27

ottobre 2018, ha deliberato di procedere con un’ulteriore tranche di acquisti

di azione proprie per un controvalore

indicativo di 25 milioni e un corrispettivo massimo per azione di 30 euro (il

titolo ha chiuso le contrattazioni venerdì 5 maggio attorno a 18,5 euro).

Il quantitativo massimo delle azioni

acquistabili è pari a 16.120.261 azioni, circa l’11% del capitale. A oggi la

società milanese del risparmio gestito

detiene 11.879.739 azioni proprie, cir-

ca l’8% del capitale. Dalla conference

call tenuta giovedì 4 dal management

con gli analisti era emerso appunto

che nel caso in cui non vengano effettuate operazioni di m&a significative

e consistenti, Azimut avrebbe potuto proseguire nel buyback, cosa per

la quale si è già attrezzata, ed eventualmente cancellare una parte delle

azioni proprie. La società ha chiuso il

primo trimestre 2017 con un utile netto di 73 milioni (rispetto ai 20 milioni

dello stesso periodo 2016), i ricavi sono

saliti del 61% a 215 milioni, il reddito operativo aumenta da 24,1 a 83,5

milioni. A fine marzo il patrimonio è

stato di 45,6 miliardi, +7% da inizio

anno, e nel trimestre la raccolta netta

è stata di 2,2 miliardi (+28%). La posizione finanziaria netta a fine marzo

era positiva per 236,2 milioni rispetto ai 192,3 milioni della fine del 2016.

(riproduzione riservata)